BTC/HKD-0.56%

BTC/HKD-0.56% ETH/HKD-0.83%

ETH/HKD-0.83% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD-0.58%

ADA/HKD-0.58% SOL/HKD-1.79%

SOL/HKD-1.79% XRP/HKD-0.77%

XRP/HKD-0.77%這是一個思想實驗,它強調了在我們發展的過程中需要修復系統風險的重要性。

我很好奇DAI如果遭受末日攻擊會是什么樣子。在目前的結構下,具有可能性的攻擊情況會有相對應的避險方法。

目前,大約有73億美元DAI在流通。其中只有大約10億美元是由波動資產支持的。這大約是13.7%。但我們已經看到當資產與固定匯率脫鉤時,它們往往會出現條件反射。當它們達到0.95%時,會有加速的趨勢。

Uniswap?上大約20%的倉位也是USDC/DAI的范圍倉位,其中大部分由ArrakisFinance上的自動資金庫管理,該資金庫有管理者負責其范圍,但目前該倉位的范圍很窄。

BitMEX已上線ARB期貨合約,現報價1.72美元:3月20日消息,加密貨幣交易平臺 BitMEX 已上線 Arbitrum 期貨合約 ARBUSDTM23,現報價1.720美元。[2023/3/20 13:14:24]

在UniswapV3上,一筆7.05億美元的交易開始超出頭寸,但仍然會獲得6.95億美元的回報,所以一旦損失1.4%會將其推到危險邊緣。在Curve?上,同樣的情況大約需要3.7億美元。

Cobo聯合創始人:Merkle Tree儲備證明方法存在缺陷,建議通過MPC-TSS方案改進:11月18日消息,Cobo聯合創始人兼CTO蔣長浩發文表示,Merkle Tree儲備證明方法存在一些基本缺陷,具體來說,中心化機構很容易通過一些路徑繞過這種儲備證明方法希望實現的無挪用檢查,如使用借貸資金通過審計或使用借貸資金通過審計。同時建議可通過“抽查式隨機審計”和“用MPC-TSS方案加速儲備證明”兩個方法改進,既可防止審計期間儲備證明被偽造,又不以泄露用戶信息為代價。[2022/11/18 13:22:02]

當它開始超出頭寸時,下一個催化劑點將在價格上偏離大于17%,因為Compound?讓DAI作為83%的質押品。只需再增加1.95億美元的DAI就能達到這一水平。

報告:印度超過一半的投資者計劃在未來6個月增加加密貨幣投資:金色財經消息,一份新報告顯示,印度約有1.15億加密貨幣投資者,超過一半的投資者計劃在未來6個月增加加密貨幣投資。(BitcoinNews)[2022/8/27 12:52:01]

問題是,你能以DAI的數量以及想要平倉的人們的買入壓力,到達那一水平嗎?因為流通中的DAI大部分來自于PSM,所以實際上只有29億的DAI債務存在。

Microtraction旗下第二支基金完成1500萬美元募資,將重點投資加密、游戲和Web3市場:8月21日消息,早期風險投資公司 Microtraction 宣布旗下第二支基金 Microtraction Community Limited 已完成首次募集,融資金額達到 1500 萬美元,Ribbit Capital 的 Micky Malka、a16z 的 David Haber、Y Combinator 的 Michael Seibel、776 的 Alexis Ohanian 等都是新基金的普通合伙人(GP),該基金的投資目標領域包括金融科技、SaaS、加密、游戲等市場,每筆投資規模預計在 10-35 萬美元。

據悉,Microtraction 還將建立一個社區組織(類似于 DAO)進軍 Web3 領域,并使用社交 Token 激勵組織成員、基金和初創公司創始人。Microtraction 表示,這個組織將在受邀者的基礎上運作并且會推出一些專屬權益,例如獨家活動訪問、投資機會、行業深度分析服務等。[2022/8/21 12:38:36]

Odaily星球日報注:Maker系統的錨定穩定模塊允許用戶以1:1的兌換率直接將其他穩定幣抵押品兌換為DAI,而非以質押鑄造的方式,PSM的主要目的是幫助保持DAI與美元的掛鉤。

尼日利亞央行行長:加密貨幣改變全球金融部門的運作方式:7月19日消息,尼日利亞央行行長兼比特幣評論家 Godwin Emefiele 最近表示,金融科技和加密貨幣等技術的興起迫使銀行和金融機構改變其運營方式。根據 Emefiele 的說法,這需要中央銀行的貨幣政策委員會 (MPC) 重新考慮其監管金融體系的方式。[2022/7/20 2:24:23]

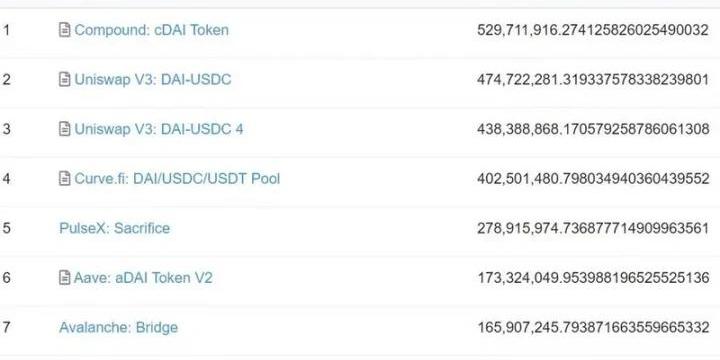

所以我們預計上行的買盤壓力不會超過這個水平。目前,ETH-A、ETH-C、WBTC-C、WBTC-B資金庫的可用DAI總價值約為4.446億美元。USDC的PSM有12億美元可用,Compound有大約5.3億美元可用。

攻擊者可以以4億美元的價格打開ETH-A、ETH-C、WBTC-C和WBTC-B資金庫,使用Compound借款4億美元,通過PSM將USDC換成3.5億美元的DAI。

此時,攻擊者將針對UniV3頭寸和3Pool進行出售。以10.7億美元計,他們將獲得約105億美元的USDC。PSM將2.5億美元的USDC注入DAI,并再次交易。這方面的損失將為2500萬美元。但這將引發另一筆6.5億美元的DAI交易,以流動性的形式進入市場。

隨著清算的到來,大多數清算機器人都在試圖買入和拋售,但稀薄的流動性將意味著他們要么撤回報價,要么進一步壓低價格。很難預測隨著套利持續下去價格會有多低,但如果是單筆交易,然后它會處于47%這一點上,會有其他質押品清算,資金庫和用戶在傾銷DAI問題上將面臨更大的定價壓力。

攻擊者可以慢慢開始購買打折的資產。如果他們損失了3500萬美元,那也不算太糟。單是流動性的以太坊價格下跌10%,他們就可以收回4000萬美元的資金庫債務。

隨著DAI的梯級下降47%,他們也可以用DAI來償還他們的部分PSM或Compound債務。但可能不需要,因為他們全部都是現金,不想增加上升的壓力。DAI可能會從類似這樣的情況中恢復過來,而且這種攻擊需要非常快地完成并且需要額外的資金以防套利機器人的強力反擊。

但是,即使其中某種情況發生了,任何對DAI的信心都將被徹底摧毀,你會將其視為質押品的衰落,或至少其質押品價值的大幅下降會降低其需求。完成這項工作需要幾十億美元的資金和詳細的協調,但在這種市場條件下并非不可能。在很大程度上,這是因為許多DAI是由PSM、非流動資產和非多樣化質押品發行的。如果我們將Uniswap頭寸計算為50/50,這意味著大約10%的DAI由DAI作為質押品支持的。這是產生反射性風險的主要問題。

目前DAI使用的主要驅動因素是:杠桿交易費用挖礦和Curve基礎池的使用。在杠桿和缺乏多樣性的基礎上建立了太多的風險。為了防止此類風險,Maker可能會采取以下措施:將協議中的治理最小化,以增加信心;降低對PSM的依賴,從而產生規模風險;進一步限制每種質押品類型的上限大小;不使用DAI對作為質押品。

在當前的市場條件下,其他協議可能也應該考慮降低DAI的LTV/質押品系數,確保在尾部風險降低之前更難以達到平倉點。我希望DAI能夠繼續成功和發展。但是,它應該以一種負責任、安全和去中心化的方式來實現這一目標,而不僅僅是不斷地將風險疊加在風險之上。除非某個大機構黑客出于特定原因決定攻擊DAI,這樣的攻擊是不太可能發生的,但是,當存在其他生態系統調整時會發生什么?

如果DAI脫鉤,或者像網絡討論的那樣關閉對USDC的支持會怎么樣?如果Curve想用crvUSD替換DAI,會發生什么?我們在DAI的基礎上做了太多建設,因為它一開始是一個簡單的、去中心化的、純粹的穩定幣。隨著這種情況的改變,我們需要分散穩定幣的使用,或解決造成尾部風險的核心問題。在沒有多樣化支持的情況下,我們永遠不應該創造出一個集中的、零滑動的、1:1支持的數十億規模的資產。否則你只是重新發明了我們想要取代的同樣破碎的貨幣體系而已。

在人們尖叫「FUD」之前,我要再次強調,我不期望DAI被盜這種情況發生,這是非常不切實際的,可能需要更多的資金,因為需要套利。這是一個思想實驗,它強調了在我們發展的過程中需要修復系統風險的重要性。

來源:金色財經

眾所皆知,ETH將在9月合并,由工作量證明切換成權益證明。工作量證明:干的越多,獲得越多。通俗點就是算力挖礦,礦工通過付出算力來挖礦進而獲得相應的區塊獎勵.

1900/1/1 0:00:00編者按:以太坊創辦人V神在EthCC期間接受了Bankless創始人DavidHoffman的專訪,以下內容編譯自Bankless,內文經過排序、刪減.

1900/1/1 0:00:00以太坊網絡上最富有的錢包在過去30天里增加了近十億美元,在ETH反彈強勁的背景下。根據區塊鏈跟蹤服務Whalestats的數據,被稱為火影忍者的鯨魚從7月15日的略高于19.8億美元的余額增加到.

1900/1/1 0:00:00比特幣未平倉合約提供了對流入和流出比特幣衍生品市場的資金量的洞察。交易者使用比特幣期貨和永久掉期等衍生品來推測比特幣的價格是否會上漲或下跌,而無需擁有數字資產.

1900/1/1 0:00:00跨鏈互連的最佳去中心化開發平臺Moonbeam宣布,Moonriver已和Litentry在Kusama上的姐妹網絡Litmus達成集成.

1900/1/1 0:00:00以太坊合并即將到來。經過多年的發展,以太坊期待已久的從工作量證明到股權證明的轉變即將到來。在最近的一次開發電話會議中,合并的日期暫定為2022年9月15日或16日.

1900/1/1 0:00:00