BTC/HKD+1.67%

BTC/HKD+1.67% ETH/HKD+1.36%

ETH/HKD+1.36% LTC/HKD+3.91%

LTC/HKD+3.91% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD+3.61%

SOL/HKD+3.61% XRP/HKD-0.4%

XRP/HKD-0.4%本文是“下一代區塊鏈系統”系列的第一篇。2020年是區塊鏈在科技上一個重要里程碑,取得了極大的發展,例如2020年4月臉書發布Libra 2.0版白皮書提出許多新的設計和思想。同一時間我們在中國發布了《互鏈網:重新定義區塊鏈》,開啟了下一代區塊鏈的討論。臉書Libra 2.0主要宣傳監管上的創新(遵行旅行規則和嵌入式監管[9,10]),同時在架構上也有創新;而我們主要在架構上的創新(例如LSO架構),并在新架構上加添監管機制,例如STRISA監管網絡系統。但是現在在下一代區塊鏈系統的討論還比較少,許多因素還沒有厘清。

下一代區塊鏈系統和第一代系統大不相同,體現在區塊鏈走進合規市場,金融市場提出許多新需求。最大的兩個改變是:區塊鏈交易需要監管,以及金融交易完備性。前者是過去大部分區塊鏈系統特意回避的問題,而后者也是經常被忽略的問題。大部分區塊鏈系統設計都在討論共識機制,例如如何加快共識。但是共識加快后,交易還是完備嗎?還可以監管嗎?如果這兩個問題沒有解答,則新共識機制將無法運用在金融系統中。這就是我們一直明確的區塊鏈設計不能采取單項優化的設計,而需要有全盤的考慮。我們從2018年就提出“可監管的區塊鏈”才是區塊鏈發展的方向,就是系統設計的時候必須考慮多項要素,特別是監管性和交易完備性,如果一條鏈系統沒有考慮這兩項,將會遇到困難。

由于下一代區塊鏈系統比第一代系統更為復雜,本系列文章計劃從頭開始討論。從軟件工程角度來說,首先需要對了解需求。這就是第一篇文章的目的。

2021年2月24日,美聯儲發布報告《央行數字貨幣的先決必要條件》(Preconditions for a general-purpose central bank digital currency)。在該報告中,美聯儲表明了其對于央行數字貨幣的看法和立場。事實上,英國央行在去年3月同樣發布了其央行數字貨幣(Central Bank Digital Currency,CBDC)的報告《中央銀行數字貨幣的機遇,挑戰和設計》(Central Bank Digital Currency Opportunities, challenges and design)。對比兩家機構在CBDC上的看法,二者之間有相似之處。這表示世界重要央行觀點已經一致,只是觀點一直在進步。這也證實了一點:對于CBDC的設計與需求,多方得道的結果都相似。英國央行在2020年3月時,還在討論是不是要使用區塊鏈技術,并且認為區塊鏈系統必須根據央行的需求而改變,央行不會因為現在區塊鏈系統的設計而改變貨幣政策或是監管原則。但是經過2020年的發展,美聯儲的態度變得更加積極。在2021年2月,美聯儲就直接說使用區塊鏈技術,并且提出的系統需求不是根據比特幣、以太坊、超級賬本的架構、功能、性能,而是根據美聯儲業務的需求。這樣正面的態度和2020年英國央行相對保守的態度差異很大。英國央行是過去CBDC思想的領先者,現在美國取而代之。

本文將首先介紹美聯儲這篇報告的主要內容思想,并且比較國際清算銀行和多國央行對于CBDC的觀點。一個明顯的結論,就是根據這些央行提出的CBDC需求,我們需要一個新一代區塊鏈系統架構。雖然新架構和傳統區塊鏈架構有類似的地方,但是還是有巨大的差距,例如傳統共識速度不再是主要關注點,交易完備性和監管性才是下一代區塊鏈的主要需求。1.美聯儲報告

彭博社:Tether利用Signature Bank將美國客戶資金從美國轉移到巴哈馬:金色財經報道,穩定幣發行商Tether利用Signature Bank將美元資金從美國轉移到巴哈馬。直到今年3月Signature Bank關閉并被監管機構接管前,Tether一直使用Signature Bank的Signet支付平臺將美國客戶的資金轉移到Capital Union Bank,后者是該公司在巴哈馬的銀行合作伙伴。隨后Tether首席技術官Paolo Ardoino在推特上回應了這篇報道,稱Tether“對Signature沒有任何直接或間接敞口”。Signet成立于2019年,是一個實時支付平臺,即使在Signature Bank關閉后該平臺仍在繼續運營。[2023/4/5 13:45:37]

這篇報告主要闡述了發展CBDC的先決條件。“貨幣”是否成功的關鍵在于,它是否在市場上被視為一種安全、穩定和可靠的工具,而不是只是依靠它是法定貨幣。如果數字美元通過不了市場的考驗,即使有法定貨幣的地位,也需要進步。

現金、中央銀行存款和潛在的CBDC都是中央銀行的負債。CBDC首先要成為一種安全的能保障價值貨幣。同時,在隨著全球穩定幣的引入、支付服務領域“大科技”(bigTech)的日益普及,凸顯了數字貨幣的優勢,更加彰顯了發展CBDC的迫切性。文中表明發展CBDC要有5大先決條件:明確的政策目標、廣泛利益相關者的支持、強大的法律框架、強大的技術和市場準備。下面將從這5方面分別介紹并討論。

1.1.?明確的政策目標(Clear Policy Objectives)各國央行對CBDC研究和實驗的興趣差別很大。然而,這些目標通常分為兩大類。一些央行主要是在尋求解決當前的挑戰,而另一些央行則在探索未來的能力。美聯儲認為,無論CBDC的具體目標是什么,它們都應該與美聯儲的長期目標相一致,即保證國家支付系統的安全和效率,以及貨幣和金融穩定。各國央行對CBDC的發展態度同樣也秉承3個原則:

不造成損害;

補充現有貨幣形式;

支持創新和效率。

1.2.?廣泛利益相關者的支持(Broad Stakeholder Support)報告中將CBDC的利益相關者分為:政府機構、最終用戶、金融機構、技術和基礎設施提供商、學術界和標準開發組織。

政府機構:?政府的立法和行政部門將需要考慮影響CBDC的設計和實施的因素。例如對于通用CBDC的立法變化(合同法、隱私法和消費者保護法)。設計上也需要考慮包括與稅收、公共支出、偽造和欺詐、反洗錢和網絡安全相關的問題。

最終用戶:?對于用戶來說,可用性是關鍵,因為通用CBDC必須為使用貨幣購買商品和服務的用戶設計。在CBDC的設計和測試中,需要考慮不同年齡、地理位置、支付習慣和財務知識的終端用戶。

金融機構:?引入CBDC可能導致市場結構和動態的重大變化。CBDC可能會影響商業銀行存款、銀行信貸以及更廣泛的金融體系。然而,也有可能幾乎不會對銀行業造成破壞,這取決于CBDC的特性及其實現方式。

技術和基礎設施提供商:?科技和基礎設施公司在當今的市場上扮演著重要角色,這些集團的支持是CBDC發行的先決條件。潛在的CBDC可能有許多不同的形式,其中一些形式可以通過現有的技術和基礎設施實現。或者,它可以使用新的技術,如區塊鏈,這些技術目前還沒有廣泛使用。

美銀客戶以2021年以來最快速度從美國股市撤資:11月9日消息,根據美國銀行的數據,在上周美國股市的下跌中,從散戶投資者到對沖基金經理等美國銀行客戶都紛紛加入拋售行列。美國銀行以Jill Carey Hall為首的策略師表示,該行客戶五年來首次全線拋售標普500指數所有11個板塊的股票,客戶單周流出美股的資金規模創出2021年4月以來最大。(財聯社)[2022/11/9 12:36:00]

其他利益相關者:?如學術機構、智庫、標準組織和國際社會,可以為CBDC的基金會提供信息和支持。學術機構和智庫可以為決策提供思想領導。標準組織可以通過定義術語、開發分類法以及創建支持更廣泛生態系統的規范和標準來做出貢獻。

1.3.?強大的法律框架(Strong Legal Framework)健全的法律框架可以幫助人們更快地相信并使用CBDC。首先要有明確的法律權限。發行通用CBDC是否與相關法律要求相一致。其次是確定CBDC是否擁有與法定貨幣相同的地位。例如,美國法律下CBDC作為法定貨幣的地位仍然是一個懸而未決的問題,一個通用CBDC作為法定貨幣的地位并不保證它在商業上被接受。

我們的觀察:

美聯儲的觀點是:即使美元CBDC是美國的法幣,也需要通過商業方式確保該系統可以在商場上成功運行。

還有反洗錢、打擊恐怖主義融資、解決逃避制裁問題。CBDC可以成為非法活動的支持介質,特別是考慮到方便和速度,潛在的大量資金可能被轉移。

在討論法律地位后,美聯儲最關心的問題是反洗錢。美聯儲擔心地下市場使用數字美元洗錢。但是事實上在美國這方面的工作是從2019-2020年才積極進行,以前都是個別單位研究開發,而且監管科技主要都在傳統系統上。由于數字貨幣的監管機制還在研發階段,估計此類問題還未解決前,美聯儲不會推出數字美元。美國會以臉書穩定幣的監管機制作為示范試點看待。

與此同時,考慮如何尊重隱私以及如何在CBDC協議中保護個人數據也至關重要。CBDC與鈔票不同的一點是:實物鈔票不攜帶與特定個人及其金融交易歷史有關的交易數據。在CBDC發行后,央行可以獲得空前規模的細粒度交易信息;交易數據可能對某些第三方(如銀行和服務提供商)可用,或者在極端情況下,對每個人都可用。貨幣和數據之間的這種緊密聯系與實物鈔票形成了鮮明對比。

注意,在隱私性屬性上,美聯儲的觀點和數字美元計劃(Digital Dollar)的觀點正好相反,卻和我們觀點一致。我們認為要洗錢,用現金,不要用數字貨幣。因為不論區塊鏈如何設計,如果使用區塊鏈運行數字貨幣,項目方都可以看到至少部分信息或是全部信息。這樣區塊鏈系統就是洗錢的克星。

美聯儲說“央行可以獲得空前規模的細粒度交易信息”。這表示美聯儲的觀點和加拿大央行在2017年的觀點一致,央行必須能夠觀察到一切信息。因此數字貨幣,用起來像現金,卻沒有現金的隱私性。

這里監管性的需求是:1)能夠實時找到相關賬戶信息;2)能夠實時找到相關交易信息;3)能夠快速完成反洗錢分析;4)能夠實時阻止違法或是違規交易,或是回滾還沒有結算的交易。這些在中心化系統不難做到,但是在分布式網絡系統(例如區塊鏈)中就困難的多。而且這里還有假設參與系統或是節點(包括所有參與方)都有可能會有欺詐行為,在信息上作假或是篡改數據。這樣監管機制會復雜的多。

韓國加密交易所GDAC運營商從美國金融犯罪執法網絡獲得MSB許可:金色財經消息,韓國加密貨幣交易所GDAC運營商Peertec從美國財政部下設機構金融犯罪執法網絡(FinCEN)獲得MSB(貨幣服務業務)許可證,可以處理虛擬貨幣業務。GDAC目前正在籌備海外虛擬貨幣匯款和支付服務。(韓聯社)[2022/6/7 4:08:42]

數字美元計劃是一個美國民間項目,認為隱私性非常重要,并且堅持使用token來建立數字貨幣系統。堅持使用token機制的觀點和國際清算銀行的觀點也正好相反。國際清算銀行在2021年2月發表的觀點認為CBDC系統只能使用基于賬戶的數字貨幣系統,而基于token系統只能是地下市場的數字貨幣系統。

我們的觀點是即使使用token,也不一定有隱私性,因為單單使用token而沒有其他輔助協議隱私性還是不夠的。我們的觀點出現在2020年,但是今年(2021)已經證實。最近暗網表示不再接受比特幣,代表諸如比特幣(使用token的系統),在暗網交易已經沒有隱私性。為什么?因為美國在2020年開發的監管科技已經能追蹤到幾乎所有的比特幣交易。如果比特幣在暗網交易,暗網反而可能不再“暗”了,只好拒絕。

此外,一個通用的CBDC可能會要求央行承擔與公眾有關的角色和責任,而這些角色和責任目前通常由私營銀行對他們的客戶承擔。

這里美聯儲的觀點,和以前英國央行、國際清算銀行以及更早的加拿大央行觀點一致:CBDC系統的監管性至關重要。傳統數字代幣系統一直不愿意服從的原則,而且一些系統就是設計來抵抗這原則。

而美聯儲提到的央行可以有“細密度的交易記錄”,就是我們提的“比目魚不對稱模型”,這也代表在央行監管面前,沒有隱私性。這點2017年加拿大央行就提出;2019年11月美國哈佛大學教授Rogoff也同意這是重要的系統功能;2020年美國財政部也提出這是必須的系統功能。

1.4.?強大的技術 (Robust Technology)

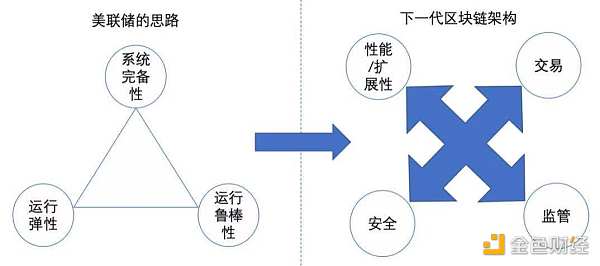

技術將在一定程度上影響數字貨幣的設計和功能。特定CBDC設計的業務和操作需求可能需要開發新技術。此外,訪問或集成點(如數字錢包)可能需要額外的開發來滿足操作標準。例如,可以離線操作的CBDC可能需要使用其他技術,如安全硬件。重要的技術開發和評估工作需要在三個核心領域:系統完備性(system integrity)、運行魯棒性(operational robustness)、和運行彈性(operational resilience)。表1突出了支持CBDC的技術能力的關鍵方面。

表1?基礎技術的關鍵點

這里美聯儲提出的系統需求不是根據幣圈提出的“不可能三角”,而且第一個提出特性就是交易完備性。交易完備性,就是不論系統是如何執行的,最后的結果必須保證交易是正確且一致,不會因為得出交易結果的次序不同而出現不同的結果。交易完備性還包括記錄不能被篡改,參與者有合理的權限,不能讀取沒有權限的數據。?

前Monero首席開發者已從美國監管機構獲釋:金色財經報道,前Monero首席開發者Riccardo Spagni(Fluffypony)在推特上表示,美國監管機構在拘留了他一個多月后釋放了他。他正在與他的法律團隊合作,盡快返回南非以解決對他的指控。據悉,在8月,Spagni因涉嫌欺詐指控而被捕,該指控與2009年至2011年間在南非一家名為CapeCookies的公司發生的涉嫌犯罪有關。南非政府一直在尋求引渡Spagni,指控他“使用虛假信息”制作發票,從而抬高某些商品和服務的價格,并將資金轉移到他控制的銀行賬戶。如果罪名成立,他可能面臨最高20年的監禁。[2021/9/21 23:41:23]

“不可能三角”不是區塊鏈的問題,而是逃避監管的公鏈研究課題。只要不逃避監管,這問題就不存在,也不需要存在。

交易完備性和監管性就成為下一代區塊鏈系統的重要指標。這和傳統上關注共識速度不同,一些區塊鏈的設計為了要增加共識速度,但是有時共識加速了,卻失去交易完備性。這種沒有交易完備性的鏈,只能做存證,而不能交易。使用這樣的鏈在金融交易上,就有系統性的風險。

綜上,我們給出交易完備性的定義:

交易完備性:最終交易結果必須保證交易正確且一致,與交易執行次序無關。同時還要保證交易記錄的不可篡改性和合理的用戶權限管理。

1.5.?市場準備程度(Market Readiness)市場準備是指引入CBDC的適當時機。CBDC必須有一個準備好支持它的生態系統(供應)。評估市場準備情況通常需要了解可能支持或推動采用的條件,以及該系統的組成部分是否準備好并有效協調。

需求。對CBDC的需求可能來自經濟或政策利益。但無論是什么推動了CBDC的發行,在日益增多的支付選擇中,個人和企業都更愿意接受一種新的支付工具。消費者在選擇一種特定的支付方式時列舉了幾個理由;他們注意到了便利、速度、經濟刺激和安全等因素。但舊金山聯邦儲備銀行2019年《消費者選擇日記》報告指出:“即使新的支付方式繼續出現,消費者仍傾向于使用現金、借記卡和信用卡等傳統方式進行日常消費。”然而在企業對企業的支付,電子支付的偏好經常被表達出來。

供應。轉向市場準備的“供應”方面,生態系統結構、硬件基礎設施和市場參與者必須準備好接受CBDC。CBDC生態系統包括許多功能,例如發布、分發、存儲、使用、客戶服務、遵從性、報告、監視和維護。為了滿足市場的預期,建立一個新的支付軌道和/或升級或改變傳統支付軌道必須完成和測試。為了確保供應,必須協調各方之間的活動和溝通。協調活動包括建立標準,為系統的各種要素建立過程和能力,以納入新的技術特征、功能和安全增強。個人和企業都需要操作指導,了解該系統將如何工作,以及他們需要做什么來使用它。市場參與者之間的溝通也同樣重要。個人、企業、銀行、支付服務運營商、央行等都需要對相關各方的權利和責任有一個清晰的認識。

2.國際清算銀行和多國央行對CBDC的觀點

早在2020年1月加拿大銀行、歐洲中央銀行、日本銀行、瑞典中央銀行、瑞士國家銀行、英格蘭銀行、美國聯邦儲備系統、國際清算銀行理事會等幾家機構就發展CBDC交換了意見,并發布了報告《中央銀行數字貨幣:基本原理和核心特征》(Central bank digital currencies: foundational principles and core features)。報告中認為CBDC應該:

前摩根士丹利高管:比特幣會從美元走軟中受益:摩根士丹利(Morgan Stanley)亞洲部門前董事長Stephen Roach表示,比特幣應該受益于美元的疲軟。Roach在接受美國全國廣播公司財經頻道(CNBC)的采訪時,談到了美國國內可能導致美元走軟的一系列經濟政策轉變,包括國內儲蓄率過低、美國巨額財政赤字和去全球化。這會讓美國經濟處于通貨膨脹的壓力之下。因此,投資者將把他們的美元和美元支持的投資轉移到其他避風港,包括比特幣。(Bitcoinist)[2020/6/16]

不損害”貨幣和金融穩定;

在一個靈活和創新的支付生態系統中與現金和其他類型的貨幣共存;

促進更廣泛的創新和效率。

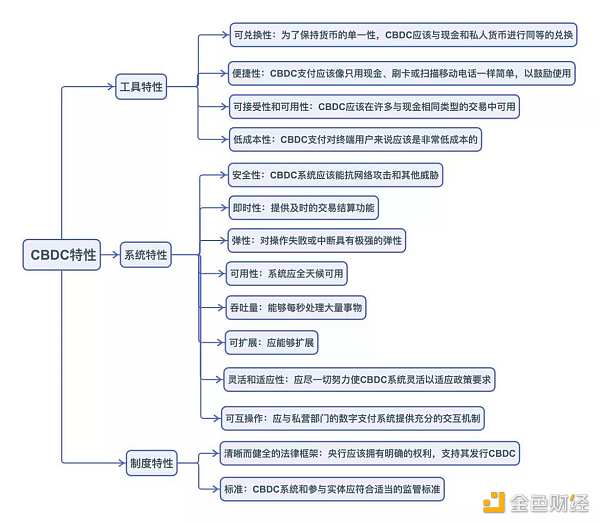

基于這三個原則,在未來任何CBDC系統必須具有彈性和安全性,以保持運行完整性。為了向用戶提供實用程序,CBDC保證便利性,并且要保證低成本。為了滿足基本原則,CBDC必須具備涵蓋CBDC文書、基礎系統和更廣泛的機構框架的某些核心特性(如下圖)。

圖?CBDC的特性

CBDC可以促進支付更具彈性、效率、包容性和創新性。在現金使用減少、數字化程度較高的地區,CBDC還可以在維持央行貨幣的使用和擴大其流通量方面發揮重要作用。

還要考慮引入CBDC可能會對金融穩定產生影響。首先,數字銀行在金融危機時期出現擠兌的可能性。其次,對銀行融資的長期影響。雖然系統范圍的銀行擠兌變成現金現在非常罕見,但通過CBDC向中央銀行以更大的速度和規模兌換現金是可能的。第二個擔憂是,引入CBDC可能侵蝕銀行的零售存款,導致融資組合不太穩定。

3.支撐CBDC的區塊鏈架構

分析對比幾家機構的報告,不難發現,幾家大央行對于CBDC觀點十分相似。就美聯儲的報告來看,他認為穩定幣帶動了CBDC的發展,更多高科技公司紛紛進入金融界,發展CBDC會對市場產生重大的改變。而發展CBDC,光是借助傳統的區塊鏈還遠遠不夠,發展下一代區塊鏈迫在眉睫。

圖 下一代區塊鏈

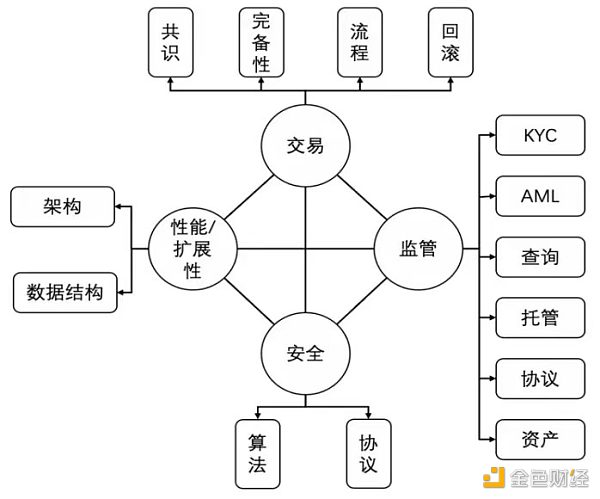

我們根據金融行動特別工作組(Financial Action Task Force,FATF)、G20、國際清算銀行、IMF等提出數字貨幣管理原則,例如金融市場基礎設施原則(Principles of Financial Market Infrastructure,PFMI),合成下一代區塊鏈的需求如下:

金融交易需要完備性,不能因為并行或是分布式處理產生不一致的結果;

每筆交易都必須經過KYC(Know Your Customer),?反洗錢(Anti-Money Laundering,AML)等監管機制;

交易、結算、清算分離,以便利賬戶管理和監管。傳統上,這些機制都是一步同時間完成,不利于監管;

賬戶管理和交易管理分離,方便財務管理;

未結算的交易可以回滾;

第2代區塊鏈系統有三個重要組成子系統,而每個子系統都有新設計:

賬本系統:主要是分布式數據庫系統,但是有拜占庭將軍協議,可以存儲賬戶和交易信息,也可以支持交易、清結算、存證等作業;

智能合約系統:主要執行區塊鏈上的應用,包括交易、清結算、存證等;

預言機系統:主要負責和外部交互,包括收集數據和輸出數據。由于需要保證數據正確,預言機系統會有自己的賬本系統和合約系統。

而這三個子系統可以有多對多的關系。例如一個賬本系統可以接多個合約系統;而一個合約系統可以接多個預言機。而且這三系統可以動態調整,例如由于有新的監管法規出現,配合新合約系統,新合約系統會和多個現成的賬本系統連接;例如一個新金融公司出現,新公司的預言機可以連接現成的合約系統和賬本系統。這種動態模型,我們稱為LSO(Ledgers賬本系統、Smart Contracts智能合約系統、Oracles預言機系統)模型。

3.1.?賬本系統新設計新

型賬本設計和以前不同。由于數字穩定幣和CBDC交易需要有完備性和監管性,交易機制和共識機制分別處理。傳統上交易機制和共識機制是綁定一起,系統更為復雜。如果解耦,這兩個機制都簡化,簡化后工作量降低,讓系統可以運行嵌入式監管。而且分開后系統更加穩定。

圖 新型賬本系統設計

由于交易和共識機制分開,共識完成只是代表部分交易流程完成,而不代表交易完成,這樣系統可以有回滾機制,而且結算和交易又可以分離。這舊支持數字貨幣以及數字資產產業化, 因為交易和結算可以由不同機構或是系統處理。

由于交易和共識解耦,交易系統和賬本系統也自然解耦,表示可以由不同系統或是單位處理這兩個機制,每個機制可以有自己的智能合約。

這樣分離又代表監管機制可以在交易撮合后,但是在結算前進行。這在第一代是不可能的,由于在第一代系統交易就是結算。

新一代區塊鏈系統需要處理多幣種,多數字資產,并且可以有托管機制;而第一代區塊鏈系統多是單一“數字代幣”的封閉系統,只能處理一種幣種,沒有鏈的托管機制。這就造成“幣鏈分離”的設計原則。

金融市場基礎設施原則(Principles of Financial Market Infrastructures, PFMI)要求金融系統的擴展機制必須同時間有可靠性,表示所有原來的系統屬性在擴展后仍然必須存在;但是在第一代系統,連基礎鏈的監管性都沒有,不用考慮擴展后的屬性。

3.2.?智能合約系統新設計

傳統上,區塊鏈維護多個節點,其中一些節點運行智能合約引擎。然而,這種體系結構不適合許多現代金融應用。英國央行在2020年提出不同智能合約可以在不同賬本系統上運行,每個合約系統都有專屬功能,例如和客戶接口系統的處理KYC,在交易賬本系統上可以完成交易,在結算賬本系統進行結算和最后的監管。這樣傳統區塊鏈架構開始解耦,多個賬本系統,多個合約系統,可以連接合作來完成完整金融交易,而且這個連接還可以動態部署完成。

合約系統不會只是鏈上代碼(Chaincode),這樣的系統沒有法律效力,不能在合規市場使用,只能使用在地下市場。而合規的合約系統需要計算機界、法學界、金融界合作完成。國際掉期交易協會(International Swaps and Derivatives Association, ISDA)主要是金融界和法學界為主導,制定一系列的智能合約標準,而沒有一行代碼。這表示智能合約開發符合傳統軟件工程,以需求開始,而合約系統的需要在于金融交易和法規上。

2018年美國商品期貨交易委員會(Commodity Future Trading Commission, CFTC)提出合約系統兩大主要功能是“完成金融交易”和“監管交易”。根據這思想,我們提出一個融合監管和交易的合約系統如下圖:?

圖 智能合約完成交易和監督

3.3.?預言機系統的新設計

一旦數據輸入系統,區塊鏈系統存儲和保護數據,但是它不能保證進來的數據是真實或是正確,預言機提供這功能。預言機接收來自外部世界的數據,同時也可以將區塊鏈的數據發送給外部世界,但是在接受或是發出前,需要驗證數據的真實性。ISDA認為預言機系統最為重要,由于這些預言機是金融機構的出入口,金融交易數據都經過預言機才到達合約系統和賬本系統。

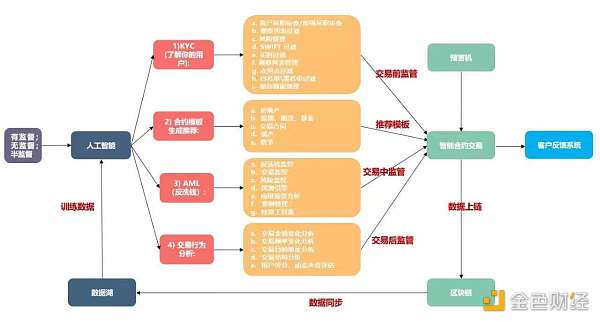

3.4.?下一代區塊鏈--互鏈網

預言機是一個復雜系統,不只是傳統傳感器或是物聯網,需要融合賬本系統、合約系統以及信譽機制來實現。例如一個銀行的預言機,需要保證送出來的數據真實而且正確,銀行也需要簽名。由于數據一旦從預言機發出,可能啟動多個智能合約在不同區塊鏈上自動執行,這些自動執行的交易會影響金融市場。新型區塊鏈系統將會包含賬本系統、數據湖(一種用于區塊鏈監管的大數據平臺)、合約系統、預言機,以及基于這些底層技術的上層應用包括人工智能、KYC身份認證、合約模板、AML反洗錢、交易行為分析系統等,這將會是一種全面擁抱監管的大型區塊鏈系統。

區塊鏈是中國核心技術自主創新的突破口,代表區塊鏈的改革,不會只限制在賬本系統,合約系統,預言機系統,以及后面的監管平臺上。區塊鏈的改革還會滲透到操作系統、數據庫、網絡、存儲系統。例如未來的支付網可以由區塊鏈網絡建造,可以取代現在的支付網絡;現在的監管機制也會在網絡上進行,數據也會像區塊鏈數據一樣,先加密后再分塊又分片處理,而且是層層加密。即使一個加密被破解后,只會得到少許信息,其他的數據還需要再解密才能得到。這樣系統就像洋蔥一樣,層層保護,我們稱為“洋蔥模型”。

傳統上,服務器或是操作系統只支持上面的應用運行,而對不清楚上面的應用提供的功能。這給數字代幣一個機會,使用P2P網絡協議,一個地區有幾臺服務器愿意提供資源,數字代幣就可以在該地區運行。以至于數字代幣可以在世界各地運行交易。所以一個研究方向就是將監管機制放進基礎系統內,這樣所有交易都可以被追蹤到。

為了實現上述功能,我們提出一些新機制例如層分層(監管軟件優先),管中管(文件除讀、寫、執行等屬性外,還有交易屬性),塊中塊(數據以塊來處理,又分大塊,中塊,小塊,統一處理,增加效率),片分片(加密后,數據在分片后,又再分片),密中密(加密后再加密)。傳統區塊鏈已經有“密中密”?就是加密信息再度加密。加上其他機制,系統會更安全,并建立安全的“洋蔥模型”。

本文從美聯儲對CBDC開出來的先決條件出發,導出新型區塊鏈設計原則。這些原則和傳統區塊鏈設計原則不同,例如傳統公鏈是逃避監管,而美聯儲卻看重監管。

其次美聯儲認為交易完備性至關重要,而一些鏈的設計卻不考慮這問題,或是用中心化的方式來處理。不考慮這問題,這鏈就不具備交易完備性,不論在合規市場或是地下市場都不能使用。如果仍然使用,由于沒有完備性,就會出現系統性的風險。但是如果采取中心化處理,例如早期超級賬本就采取這方式,由中心化節點來排序,這鏈就成為偽鏈;只要這節點被攻破,這鏈就被攻擊者控制,這樣也產生系統性的風險。

但是這些只是起步,后面還有需要因素需要考慮。本文討論了基于token的數字貨幣系統,過去一些討論主要爭論在選擇隱私性或是選擇監管性。但是我們認為由于監管科技進步,不能再因為一個系統使用token就認為有隱私性。

?我們估計美聯儲以后大改數字貨幣需求的可能性不大,但是在將來系統設計上會有翻天覆地的改變,許多傳統上我們認為好的機制,可能以后都會被改變。例如本文提到的交易和共識解耦,一旦解耦后,系統作業、性能、交易性、監管性都改變,而且比傳統設計強。這就開啟了下一代區塊鏈設計。

動輒上千萬美元的售價,這段時間還有誰能比NFT火熱。從谷歌搜索來看,NFT一詞的搜索指數在過去一個月直線上漲.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00區塊鏈未來要創新,創新探索在上海。4月10日-11日,大會由金色財經主辦;HBTC、SUMSWAP首席合作企業;幣信、Cocos-BCX、BitZ、AOFEX為合作單位的“共為·創新大會,DeF.

1900/1/1 0:00:00本文將介紹一些技巧和方法,讓你發現有價值的NFT。毫無疑問,NFT市場現在快速發展,Beeple的作品在佳士得拍賣會以6900萬美元的價格售出,一件“外星人”CryptoPunkNFT的成交價是.

1900/1/1 0:00:00在DeFi生態系統中,保險仍然是利基市場。但是,隨著保險領域的成熟以及機構參與者的加入,保險可能會成為DeFi的最大支柱之一.

1900/1/1 0:00:002021 年,我們看到許多上市公司紛紛將比特幣加入資產負債表。近半年以來也是機構紛紛跑步入場最密集的時間段,它們至少有一個共同的目的:那就是在全球大放水的背景下,通過比特幣來“儲值”預期抵御通脹.

1900/1/1 0:00:00