BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD+0.52%

ETH/HKD+0.52% LTC/HKD+1.64%

LTC/HKD+1.64% ADA/HKD+3.39%

ADA/HKD+3.39% SOL/HKD+1.08%

SOL/HKD+1.08% XRP/HKD+2.54%

XRP/HKD+2.54%Arbitrum遷移至Nitro之后,備受期待的網絡升級也宣告正式完成。Arbitrum提高了吞吐量,并降低了交易費用,有望在流動性、用戶和生態活動各個方面實現進一步增長。

在這場增長趨勢中,有幾種重要的催化劑即將出現。第一個是旨在鼓勵在L2上使用應用程序的ArbitrumOdyssey,Odyssey讓用戶和注意力重新回到網絡;第二個催化劑是Arbitrum代幣的發行。

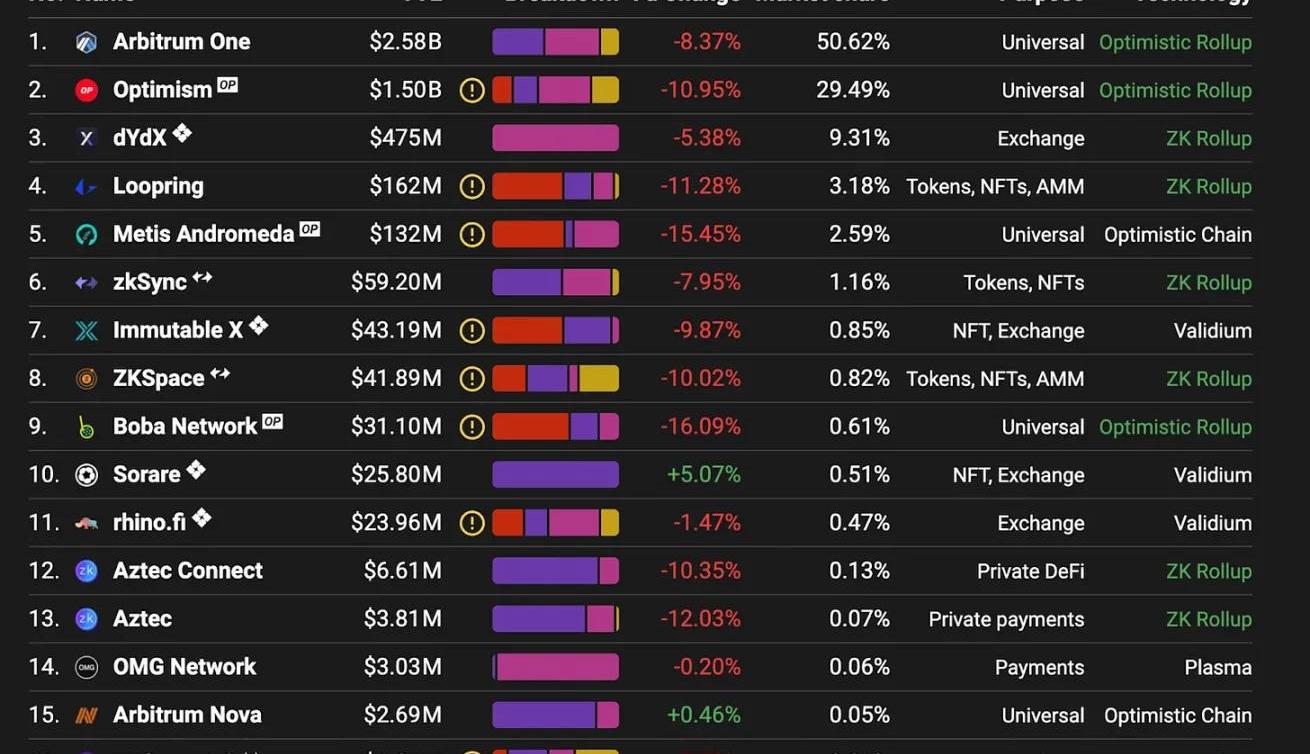

L2的TVL-來源:L2Beat

到目前為止,Arbitrum是TVL最大的L2,總價值超過25.8億美元。代幣發行之后,它可能被用來激勵流動性,并鼓勵活躍的L1應用遷移到Arbitrum上來,TVL有望進一步增加。

雖然這些催化劑已經成為市場上的熱點話題,但只有0.45%的以太坊地址使用了Arbitrum。其網絡采用仍處于早期階段。

那么我們如何參與到這個生態系統當中呢?

直接參與Arbitrum原生項目

消息人士:TRON區塊鏈上6萬枚BTC或沒有實際對應資產:7月21日消息,知名加密KOL ErgoBTC在社交媒體上發文表示,TRON網絡上有6萬個TRC-20BTC似乎從未得到過實際資產的支持,這些可能沒有擔保的BTC目前存放在JustLend協議中,這意味著無擔保的TVL達到了18億美元,約占JustLend當前TVL的50%。

ErgoBTC補充表示,相比WBTC,TRON網絡上的BTC(TRC-20BTC)可以說是毫無透明度可言,托管人信息也基本上查不到。經過手動排查,也無法從從比特幣區塊鏈上明確查到TRON網絡上總計11.4萬枚TRC-20BTC的支撐資產地址。[2023/7/21 15:50:22]

參與Arbitrum生態系統的最直接方式是投資于rollup的原生項目。早期使用者可能會推動TVL、收入、用戶和其他核心KPI的增長,因此也有望成為Arbitrum資金流入的主要受益者。

投資者可以根據自己的投資組合和風險狀況選擇合適的Arbitrum生態項目。

去中心化永續合約交易所GM

GMX是一個去中心化永續合約交易所,使用的是流動性池模型。交易者可以通過一攬子資產GLP借款來開倉。GLP充當平臺上交易者的交易對手,承擔起盈虧風險;同時在開倉、平倉、掉期和清算中獲得以ETH形式分配的收入。

比特幣銘文代幣當前總市值約1.39億美元:金色財經報道,brc-20.io數據顯示,比特幣銘文代幣Ordi現報6.16美元,24小時跌幅1.26%,當前總市值約1.29億美元。此外,BRC-20相關代幣目前約為34337種,總市值為139,603,163美元,過去24小時的交易量為21,938,587美元。[2023/6/19 21:45:55]

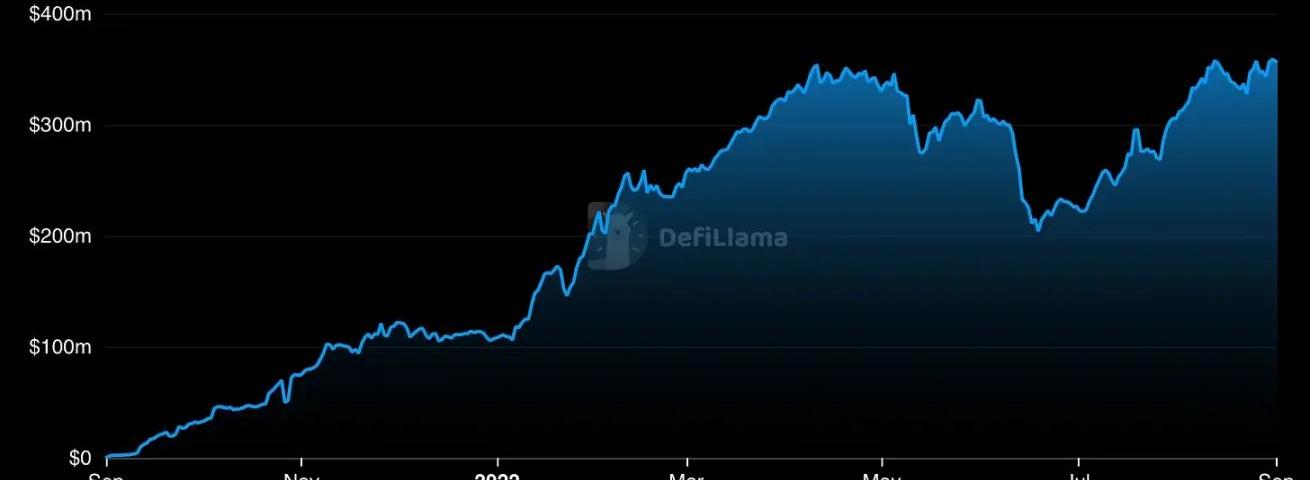

GMXTVL-來源:DeFiLlama

GMX的TVL約為?2.83?億美元,占網絡總鎖定價值的29.6%,是Arbitrum上最大的協議。GMX在過去六個月里產生了1036萬美元的協議收入,而這筆收入以ETH的形式完全支付給GMX質押者,目前的質押收益率約為6.58%。GMX正在成為包括UmamiFinance、Dopex、Vesta等項目在內的Arbitrum生態中的核心項目,目前代幣流通市值為3.76億美元,完全稀釋估值FDV為6.23億美元。

期權協議Dopex

Dopex是一個期權協議,提供了多樣化的期權產品。用戶可以使用單向期權保險庫輕松運行有擔保的看漲期權策略、現金擔保的看跌期權策略、利率保險庫等,允許用戶推測不同曲線池的收益率。Dopex推出了最新產品跨式期權Straddles,期權購買者可以購買跨式期權,無論幣價上漲還是下跌,購買者都可以獲利,并且可以通過付費來借用質押在期權合約中的抵押品。

Web3風投公司Red Beard Ventures完成2500萬美元融資:金色財經報道,Web3 風險投資公司Red Beard Ventures完成一輪2500萬美元的融資,投資方包括a16z的Marc Andreessen和Chris Dixon、Web3游戲巨頭Animoca Brands、NFT平臺SuperRare等知名Web3參與者。

新一輪融資旨在加速 Web3 技術的采用,并支持啟動名為 Denarii Labs 的代幣經濟學加速器項目,該項目是與 Horizen Labs Ventures 的聯合倡議。該計劃將專注于為那些啟動代幣項目的人提供咨詢服務、每周教育課程、指導、啟動支持等。[2023/5/16 15:06:52]

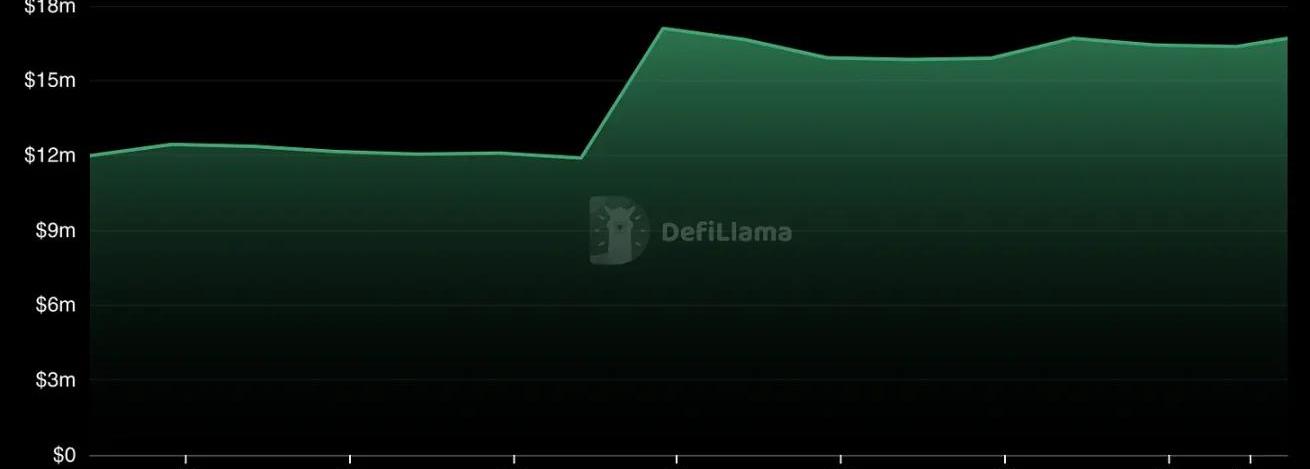

DopexTVL-來源:DeFiLlama

Dopex目前擁有2915萬美元的TVL。DPX代幣可以被質押以賺取手續費以及以ETH支付的協議費用。JonesDAO利用Dopex基礎設施建立了期權庫和L2治理協議Plutus。DPX流通市值為8500萬美元,完全稀釋估值FDV為2.09億美元

QCP Capital:Jump Crypto在合并前拋售大量ETH的傳言推動以太坊大幅回撤:金色財經報道,QCP Capital表示,過去一周加密市場轉跌,比特幣跌至20,760低點,以太坊跌至1,523低點。在不到一周的時間里,比特幣大幅回調17.7%,以太坊回調25%(分別從近期高點25,215美元和2,032美元)。

QCP Capital分析稱,雖然沒有任何具體的觸發因素,但風險情緒出現負面轉變的原因包括:1、Jump Crypto或在合并前拋售大量ETH的傳言推動了人們急于從ETH多頭中獲利;2、美聯儲官員一直在積極抵制市場上的鴿派言論,這導致股市停滯不前,交易走低,收益率走高,美元全線上漲;3、一般而言,大量獲利了結導致在長達一個月的強勁反彈中建立的杠桿多頭頭寸被清算(尤其是在合并利好后反彈超過130%的ETH中)。

分析師預測,市場看到交易員繼續有興趣購買上行波動率(看漲期權和看漲期權結構),也有興趣賣出下行。盡管出現拋售,但市場似乎在暫時調整后繼續上漲。就方向而言,繼續預計市場將在短期內橫盤整理。但是,發現在(多頭看跌期權與空頭看漲期權)上的風險逆轉頭寸為負,這意味著如果現貨價格走低,市場將看到更長的下行波動率。[2022/8/22 12:39:06]

衍生產品Mycelium

幣安高管:散戶投資者紛紛涌入比特幣和加密貨幣:金色財經報道,據路透社(Reuters)的一份新報告,幣安(Binance)拉丁美洲負責人馬克西米蘭諾?辛茨(Maximiliano Hinz)表示,全球通脹的上升正推動投資者購買BTC和其他數字資產,作為保護財富的一種手段。

Hinz表示,由于通貨膨脹和美元走強,幣安的新用戶數量正在激增。阿根廷是這家加密交易所巨頭表現最好的市場之一,截至今年7月,該國的年通脹率為71%。巴西和墨西哥也是幣安最大的市場。監管是一個框架,但有些東西不受監管并不總是負面的。如果某些東西沒有被禁止,那么它就是合法的。(dailyhodl)[2022/8/15 12:25:08]

Mycelium正在Arbitrum上構建一套衍生產品,它的前身是TracerDAO。這是一種與杠桿ETF相似的新型衍生品,用戶可以在其中對沖或對給定資產擴充敞口。Mycelium最近推出了PerpetualSwaps,是GMX的一個分支,用戶可以通過MLP池為交易者提供流動性。

MYCTVL-來源:DeFiLlama

Mycelium目前的TVL是1670萬美元,最近公布的Bitmex前首席執行官ArthurHayes擔任顧問的新聞也引起了轟動。MYC目前流通市值為3600萬美元,完全稀釋估值FDV為6000萬美元。

其他值得關注的項目

投資者還可以密切關注UmamiFinance(UMAMI),該項目建立了基于非流通收益的金庫;VestaFinance(VSTA),一個借貸協議和VST穩定幣的發行方;期權協議Premia(PREMIA)和DAO構建結構化產品Galleon(DBL)。

盡管這些代幣的流通市值較小且流動性低于上述的那些,但他們仍將受益于生態系統的預期增長。

還有一些尚未上線的項目,包括全鏈永續協議RageTrade、社交交易平臺STFX以及對沖或投機錨定資產的協議Y2K,這些項目可能會對早期采用者或社區成員進行空投。

參與跨鏈基礎設施建設

投資者另一種參與Arbitrum生態的方式是投資「鎬和鏟子」等基礎設施,即促進整個L2生態采用,但不受限于任何單一基礎設施項目。

最簡單的基礎設施就是跨鏈橋和跨鏈流動協議。盡管跨鏈橋在過去一年中一直存在安全困擾,但由于它們能夠允許用戶快速輕松地進行跨網絡轉移資產,這些系統仍然是基礎設施的關鍵組成部分。

跨鏈基礎設施可能不像在其上構建的生態項目一樣直接從Arbitrum的增長中受益,但他們可以從預期的流動性流入L2獲得回報,它們的收入是基于費用占轉賬總額的比例。

以下是一些代幣互操作性解決方案以及可追溯空投的潛在目標。

Synapse(SYN)

SynapseBridge使用戶能夠使用AMM在規范資產之間進行交換,到目前為止通過SynapseBridge的資產跨鏈價值約為113億美元。Synapse計劃推出SynapseChain,它是一種利用Snyapse的跨鏈消息傳遞功能的optimisticrollup方案。Synapse流通市值為2.33億美元,完全稀釋估值FDV為3.11億美元。

Hop

Hop與Synapse相似,它使用AMM來促進規范資產之間的交換,并且已經促成了27億美元的跨鏈交易量。HOP的流通市值為500萬美元,FDV為1.35億美元。

Stargate(STG)

Stargate(STG)可以連接到Arbitrum,并擁有原生代幣。Stargate建立在LayerZore之上,能夠使用戶無需通過任何跨鏈橋即可轉移資產,該協議目前的TVL為6.312億美元。STG的流通市值為8400萬美元,FDV為6.35億美元。

空投資格

投資者可以接觸到L2基礎設施的另一種方式是空投資格。

雖然Synapse、Hop和Stargate都有代幣,但還有許多其他項目尚未啟動。當這些項目在未來發幣時,可能會通過分配代幣來獎勵早期用戶和社區成員。

一些值得關注的候選者包括跨鏈流動性協議Connext和Across,跨鏈集合器Li.Fi。

Arbitrum代幣空投

投資者可以參與Arbitrum生態的最后一種方式是獲得空投。由于不需要購買任何代幣,獲得空投資格是規避風險的投資者潛在獲利的最優選擇之一。

雖然Arbitrum尚未正式確定,但可以肯定的是它將會推出代幣。代幣不僅可以為投資者和團隊成員帶來好處,如果分配得當,它將成為一種極其高效的激勵工具,從而引導生態發展。

由于Optimism、Polygon、zkSync和Starkware等L2都已經或計劃推出代幣,如果Arbiturm不推出自己的代幣,將處于競爭劣勢。

為了最大可能化獲得空投,用戶可以選擇進行跨鏈轉移和鏈上交易。

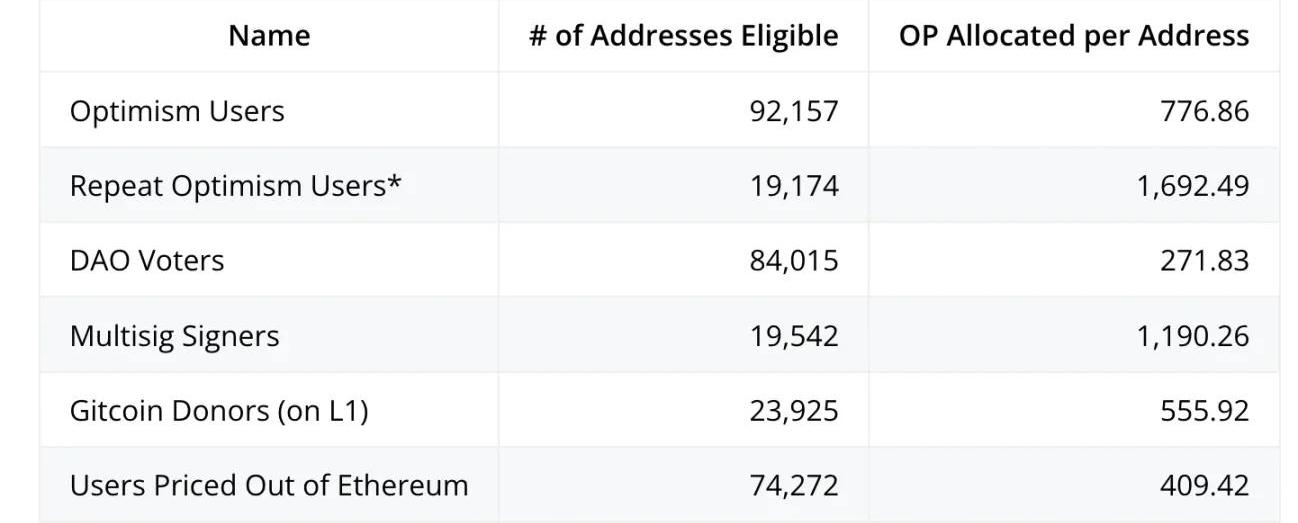

更具體的指導,可以參照Optimism(OP)空投制定的標準,以便覆蓋盡可能的空頭比例。

optimism空投標準?

更積極的人可以參加ArbitrumOdyssey。Odyssey是一個為期八周的活動,旨在鼓勵用戶通過自定義NFT獎勵,與部署在Arbitrum上的協議進行交互。

雖然Odyssey活動6月開始就開始了,但由于用戶參與活動增加導致網絡擁塞,僅在第二周就被推遲了。OffchainLabs團隊表示,活動將在Nitro完成后恢復,詳情可以留意Arbitrum社交賬號和Discord信息。

盡管尚不清楚Odyssey將如何考慮空投標準,但參與該活動可能會增加用戶分配的比例。而且由于交易的低成本,花費時間參與活動是件性價比很高的事情。

小結

Arbiturm有望在未來幾周和幾個月內實現顯著增長。用戶可以選擇通過原生DeFi項目、跨鏈基礎協議和空投資格獲得等方式參與Arbiturm生態建設。

來源:金色財經

Tags:BITARBIRBIARBbitc幣怎么挖Arbitrumarbi幣總量DollarBalance Share

自加密貨幣市場在7月動蕩不安以來最長的幾天里,比特幣連續第六個交易日跌破20,000美元。周四,最大的加密貨幣的價值下跌了3.1%至19,577美元.

1900/1/1 0:00:00隨著我國經濟社會逐步進入到高質量發展階段,堅定不移貫徹創新、協調、綠色、開放、共享的新發展理念成為新的時代要求.

1900/1/1 0:00:00過去的24小時內,DigiDaigaku繼續保持著快速上漲的勢頭,累計漲幅接近400%。除了強大的團隊背景和巨額融資,DigiDaigaku作為鏈游本身的價值邏輯也在被更多地討論,尤其是其CEO.

1900/1/1 0:00:00昨天以太坊從早間的1590附近開始回踩,早盤整體處于震蕩下行,午間最低跌至1530附近反彈,晚盤漲至1585附近承壓回落,一波跳水行情跌至1510附近開始反彈,現行情位于1575附近運行.

1900/1/1 0:00:00StarDuke是一款GameFi,直譯過來就是游戲化金融,本質上是運用Game+NFT+DeFinance的綜合性概念,指通過區塊鏈的分布式結構,用游戲去呈現去中心化金融和NFT的價值.

1900/1/1 0:00:00Web3中最顯著的趨勢之一是對粉絲文化的重新認識:粉絲和創作者之間、canon和"fanon"之間的界限變得模糊,以及粉絲勞動如何獲得資助和回報.

1900/1/1 0:00:00