BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.6%

LTC/HKD+0.6% ADA/HKD-0.56%

ADA/HKD-0.56% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.25%

XRP/HKD-0.25%DeFi研究員Ignas表示,代幣經濟學的從0到1的創新非常困難,但偶爾出現的極具創新性的代幣,會改變行業的發展軌跡。新代幣經濟學的獨創性將推動行業向前發展,并有能力啟動一個新的牛市。上一輪DeFi牛市中就出現過一些這樣的代幣。而這可以作為下一輪牛市的借鑒,并教會我們如何識別新出現的機會。

在這篇文章中,Ignas回顧了上一輪牛市中最具創新性的代幣。

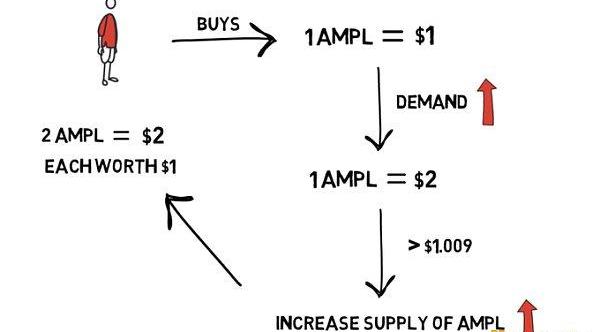

1、Ampleforth的AMPL

AMPL彈性供應代幣,其流通供應量每天都會進行算法調整。其目標價格為:以CPI表示的2019年美元購買力。

如果AMPL需求增加,且價格高于目標價格,那么協議將按比例“空投”新的AMPL代幣到你的以太坊地址,以恢復目標價格。

所謂的“rebase”就像魔法一樣:會讓你錢包里的代幣余額發生變化。

深圳:推動數字人民幣國際合作和跨境使用:金色財經報道,深圳市近日發布《深圳市優化國際化營商環境工作方案》,其中提出,增強金融市場國際化功能。攜手香港推進前海深港國際金融城建設,建立健全對接港澳的開放型新體制和跨境合作制度體系,逐步形成多層次、多功能的金融市場和完備的金融服務產業鏈條。吸引集聚高能級金融總部和持牌機構。推進資本項目跨境人民幣收入境內使用便利化,開展數字貨幣研究與移動支付等創新應用,推動數字人民幣國際合作和跨境使用。[2023/8/7 21:28:43]

感到困惑嗎?這就是問題的關鍵!

AMPL運用了人類心理和交易博弈論。你應該在rebase之前出售持有的代幣嗎?還是在rebase之后,在別人出售他們剛到手的“空投”代幣時進行購買會更好?你自己做決定。

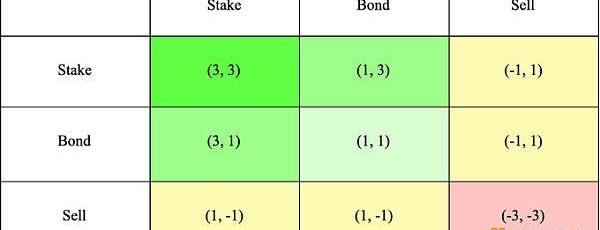

2、OlympusDAO的OHM

OHM的使命是成為DeFi的儲備貨幣。

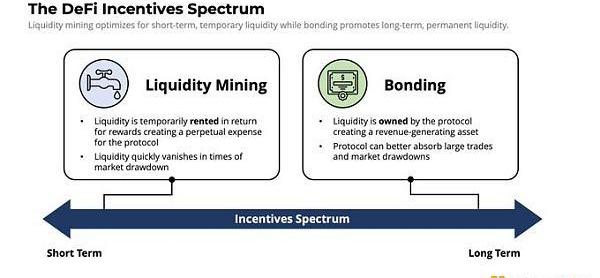

Olympus通過“bonding”打折出售OHM以換取流動性供應或單一資產代幣。

美聯儲洛根:加息速度和維持峰值利率的時間長度會影響穩定性:金色財經報道,美聯儲洛根:加息速度和維持峰值利率的時間長度會影響穩定性。漸進的政策調整有助于緩解金融穩定風險,需要抵消銀行壓力對貨幣政策的影響。[2023/5/17 15:07:05]

通過這種方式,Olympus得以真正擁有自己的流動性,而非通過租賃。

協議擁有流動性通常被認為是革命性的,于是誕生了DeFi2.0這一術語。此外,Olympus的bonding模式和rebase博弈論成為了CryptoTwitter上的流行語。

OHM的創新吸引了幾十個分叉,其中有幾個仍然表現非常不錯。

澳網公開賽虛擬活動AO ArtBall將推出NFT:金色財經報道,1月,90萬名訪客在現實生活中觀看了澳大利亞網球公開賽 (AO) 網球賽事,遠程訪客可以通過metaverse進行參與。AO在2023年擴展了其web3服務,旨在使AO成為最容易獲得的體育和娛樂活動。虛擬活動包括AO ArtBall 2023和AO metaverse。AO Artball將推出NFT,任何澳網比賽的制勝一球落數據就會記錄在 NFT 上。然后為所有者提供諸如可穿戴設備、冠軍賽獲勝網球以及連續一年錦標賽決賽周的地面通行證等福利。[2023/2/10 11:57:54]

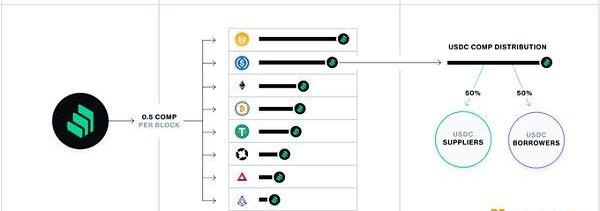

3、Compoundfinance的COMP

很難說COMP代幣本身有哪方面特別具有革命性。COMP真正的創新來自它的分發方式:流動性挖礦。

每個在CompoundFinance上借貸資產的人都能獲得免費的COMP代幣。

西班牙央行批準數字歐元代幣EURM:1月18日消息,El Banco de Espa?a(西班牙中央銀行)已授權測試數字歐元代幣 EURM。該代幣將由西班牙金融科技公司 Monei 發行,并在中央銀行的數字“沙盒”計劃中開發。該試點計劃持續長達 12 個月,并生成報告以允許中央銀行決定是否授權正式啟動。與其他與歐元掛鉤的穩定幣不同,EURM 的愿景是讓 El Banco de Espa?a 控制“可編程貨幣”的發行。[2023/1/19 11:19:46]

在發行一周后,Compound的TVL從9000萬美元增加到了6億美元。COMP代幣成為當時交易最多的DeFi代幣。

雖然Compound不是首個推出流動性挖礦的項目,但很可能是Compound的成功開啟了那個DeFi夏季。憑著COMP,我們有了收益耕作。

4、CurveFinance的CRV

CRVveTokenomics模式改變了流動性挖礦博弈論。

以太坊智能合約自動執行工具 Gelato Network 推出多鏈交易 API Gelato Relay:5月17日消息,以太坊智能合約自動執行工具 Gelato Network 宣布推出多鏈交易 API Gelato Relay,新功能可提供無 Gas 交易、定制機器人、跨鏈橋和跨鏈消息傳遞協議等服務,幫助 Web3 應用程序和基礎設施開發人員使用簡單的 API,以輔助其用戶或協議快速地進行任何交易。[2022/5/17 3:22:10]

COMP收益耕作的最佳做法是定期獲取和出售COMP,以獲得復合收益。但Curve礦主需要鎖定CRV長達4年,才能實現收益最大化。

結果是:Curve的鎖定期和鎖倉為協議的發展、應用和收益贏得了時間。

CRV的成功應該是其價值主張具有足夠吸引力,所以在解鎖后,CRV根本不會被出售。

我之前研究過二十多個采用veTonomics模式的DeFi項目:它們為什么采用這一模式?如何運作?有什么特別之處?

5、iearnfinance的YFI

YFI開啟了DeFi的“公平啟動”和“無價值治理代幣”趨勢。沒有風投代幣銷售,沒有團隊或顧問分配。YFI100%直接發放給社區成員。

“為了放棄這個協議,我們做了進一步努力,發行了YFI,這是一個完全沒有價值的0供應代幣。我們重申,它不具財務價值。沒有預先挖礦,沒有銷售,你買不到它,不會在Uniswap上交易,也不會有拍賣。我們什么都沒有。”——YFI創始人AndreCronje。

免費發放FYI的目的是將用戶和開發者的激勵結合起來,讓用戶愿意參與協議的構建。后來AndreCronje承認贈送代幣是個錯誤。

不要贈送代幣,這不是個普遍做法,主要是我的個人經驗教訓。我之所以決定將YFI全部免費分發,是因為我相信這會讓我筑牢社區基礎。然而,價格下跌時我還是會遭受指責,我還是會不斷被問到“下一輪分發是什么時候”、“什么時候更新”,等等。我還是會擔負所有的責任和期望,只是,我沒有任何收益或好處。千萬別這么做,我就是個傻瓜。

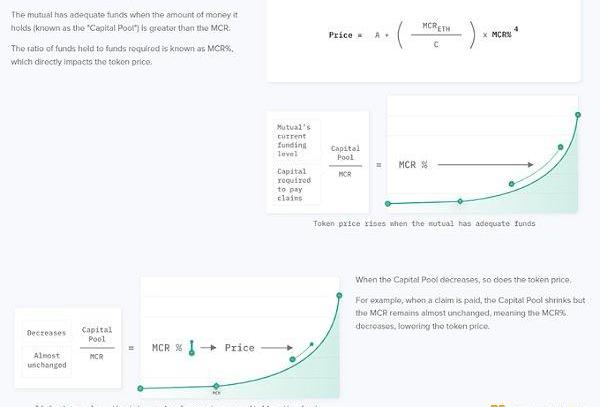

6、NexusMutual的NXM

選擇NexusMutual的NXM頗具爭議。NexusMutual是鏈上保險協議,NXM代幣相當于代幣化會員。成員向資金池里繳納#ETH,所有會員相互分擔風險,共同承擔保險賠付。

然而,這種會員代幣并不能在Uniswap或任何其他交易所交易。

有爭議的部分是,所有會員必須通過KYC認證才能購買。如果DeFi的監管環境惡化,可能會有更多的協議選擇KYC代幣模式。

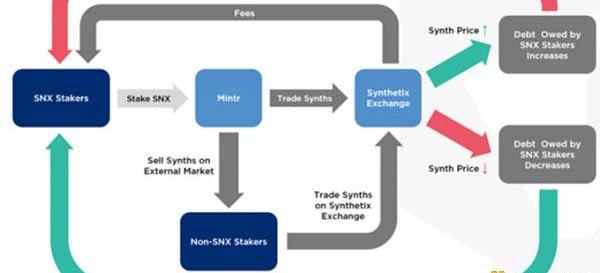

7、Synthetix的SNX

SNX被用作鑄造合成穩定幣sUSD的擔保抵押。其創新之處在于保持sUSD與美元掛鉤,而sUSD由高度波動的SNX抵押支持。

Synthetix如何運作的?SNX持有者受激勵質押SNX鑄造sUSD,并始終保持400%的抵押比率。每周,質押者都能獲得額外的SNX獎勵和協議費用,但只有在C-Ratio達到400%或更高時才能領取獎勵。

更重要的是,SNX質押者在鑄造sUSD時可能會發生“債務”。由于sUSD被用于交易其他合成資產,而那些資產的價格或漲或跌,共享債務也會發生變化。這意味著SNX質押者承擔了系統的整體債務的風險。

以上這些就是我認為最具創新性的代幣。

我們還可以加上Maker的DAI,因為其發明了首個成功的超額抵押穩定幣;或者算上Frax,其部分算法穩定幣也很具創新性。

你認為哪些代幣是最具創新性的?

來源:金色財經

根據中辦/國辦《關于推進實施國家文化數字化戰略的意見》提出的“文化產權交易機構……為文化資源數據和文化數字內容的確權、評估、匹配、交易、分發等提供專業服務”.

1900/1/1 0:00:00去中心化是需要提高效率的。原文標題:《DAO:設計高效率DAO的方法》撰文:0xJustice.ethDAO的操作者們已經感受到了協調、溝通和執行失敗的痛苦.

1900/1/1 0:00:00Btok大咖直播《RSK/RIF:DeFi的過去與未來》 下面是本次IOVLabsAsia的主管兼Coinsilium的CEO做客Btok直播間的分享全文我是EddyTravia.

1900/1/1 0:00:00導讀:在去年,知名鏈游綜合發行平臺NEXTYPE與其合作伙伴GNDSTUDIO聯手開發了一款區塊鏈游戲NEOFANTASY,該游戲不僅在美術視覺上下了較大的功夫.

1900/1/1 0:00:00近日,MetaF.DAO決策服務平臺經過一周多的系統升級,推出FD質押解鎖2.0版本。同時,全球社區傳來重大利好,MetaF.DAO首個NFT生態鏈游經過反復測試,于2022年9月5日開啟版本升.

1900/1/1 0:00:00據MetaVisa官方消息,MetaVisa?SearchEngine測試版已于今日正式上線,MetaVisa基于鏈上地址的行為數據,推出了多種形式的TO-BSearchEngine服務.

1900/1/1 0:00:00