BTC/HKD+0.88%

BTC/HKD+0.88% ETH/HKD+1.81%

ETH/HKD+1.81% LTC/HKD+1.48%

LTC/HKD+1.48% ADA/HKD+3.63%

ADA/HKD+3.63% SOL/HKD+2.47%

SOL/HKD+2.47% XRP/HKD+2.95%

XRP/HKD+2.95%寫在以太坊合并「前夜」。撰文:Eric,ForesightNews

2013年11月,在比特幣創世區塊誕生近5年之后,以太坊白皮書問世。

2013年的VitalikButerin

「這份初稿是我對我們稱之為『密碼學貨幣2.0』領域長達幾個月的思考和工作的結晶。」以太坊創始人VitalikButerin后來在自己的博客中寫道。另外,VitalikButerin曾透露,其開發以太坊的想法來源于暴雪將「魔獸世界」中術士角色額度部分技能刪除導致其被削弱,讓他認識到了中心化可以隨心所欲修改已有內容的可怕。

在FenbushiCapital沈波的邀請下,彼時BitShares團隊成員「巨蟹」和后來創立了幣乎的咕嚕,用了一個多月的時間將以太坊白皮書翻譯成了中文。也正是二人將Ethereum的中文名定為了以太坊。

巨蟹曾解釋稱,「坊」的含義是工場、工作室。以太坊強調這是一個虛擬工場,玩家可以來此找工具和DIY組建自己想要的金融工具。

彼時加密貨幣市場的中心是比特幣,以及萊特幣、BitShares等項目,智能合約還沒有被大多數人接受,甚至很多人并不知道智能合約是什么。所以以太坊并沒有獲得太多的關注,甚至有人認為巨蟹等人宣傳以太坊純粹是為了「割韭菜」。

但漸漸地,「以太坊」和Ethereum的字眼頻繁出現在網絡上,加密貨幣社區開始了對智能合約平臺進行了探索,而以太坊的故事也就此展開。

「幼年」以太坊

巨額眾籌

2014年5月,VitalikButerin首次到訪中國,此行的目的被認為是宣傳以太坊,并為以太坊眾籌造勢。值得一提的是,當時國內對于區塊鏈的熱情的確是比國外更加高漲,雖然被認為首次吸引了普通人參與了解的「大牛市」還在三年之后。

Vitalik在博客里對此次中國行的看法是,看到了礦工和交易所,但是除了這幾個公司以外沒有很多有趣的東西。

在沈波的陪同下,Vitalik第一次跟中國的加密貨幣社區碰面,地點是上海楊浦區淞滬路創智天地的InnoSpace,活動主辦方是比特幣創業營。

在這場活動上,Vitalik做了近一個小時有關第二代加密貨幣相關的演講,場下坐著達鴻飛、初夏虎、徐義吉等諸多后來推動區塊鏈發展的重要人物。

2014年,VitalikButerin來中國參加活動后的合影

2014年6月,以太坊啟動了ICO,并在42天的時間里募集了3萬多枚比特幣,以當時的價格計算價值約1800多萬美元。

這在當時引起了行業的轟動,以太坊也因此遭受了不小的非議,回看那一時期的微博或者論壇可以發現,很多人對以太坊的評價都是「騙子」、「圈錢」。但2016年老貓在一篇分析以太坊的文章中表示,「99%的國內比特幣圈的人都錯過了這次機會」。

國內對于以太坊的ICO正如上文所述并沒有一致的看好,Neo的創始人達鴻飛對投資顯得有點顧慮,而萬維鏈的創始人呂旭軍等人卻果斷選擇用手中的比特幣投資了以太坊。呂旭軍后來曾說,當時很多人認為這筆投資很不明智導致其本人都不敢過多透露這筆投資。

雖然以太坊的ICO受爭議,但也正是爭議讓以太坊走向更廣泛的大眾視野,讓大家開始研究究竟是怎樣的故事可以讓那么多人毫無保留的「梭哈」。

早期發展與國內環境

雖然通過ICO募集了大量的比特幣,但2014年末比特幣暴跌讓很多人都擔心以太坊是否有足夠的資金支持發展。

不過事實是這樣的擔心很多余。2015年7月30日,以太坊成功地發布了Frontier,也就是以太坊的第一個階段,且并不是一個完全去中心化的網絡。

作為創始人,Vitalik在開發之于也在世界各地演講。一時間,開發者、礦工、以太坊愛好者紛至沓來,開始為一個去中心化的互聯網平臺的發展貢獻力量。魚池的神魚就是國內最早的一批支持以太坊礦工。神魚曾表示2014年夏天Vitalik特地來拜訪過國內的礦工。因為以太坊是PoW機制,必須要爭取礦工的支持,而中國顯然是其必爭之地。

韓國金融服務委員會計劃于10月和11月期間制定虛擬資產會計監管指南:金色財經報道,業內人士26日透露,韓國金融服務委員會計劃于10月和11月期間制定虛擬資產會計監管指南。指引包含要求披露附注披露虛擬資產發行商、持有者、運營者的虛擬資產會計信息等內容。

但專家認為,僅出臺虛擬資產會計準則并不足以防止“邊吃邊跑”。當局此次公布的會計監管指引僅適用于接受外部審計的公司。除了一些大型虛擬資產交易所外,大多數都是小型初創公司,因此該指南并不適用于許多虛擬資產運營商。外部審計的標準是滿足四個要求中至少兩個的企業: 資產120億韓元、負債70億韓元、銷售額100億韓元、員工100名以上。

去年6月,韓國國會全體會議通過了韓國首部虛擬資產行業法,旨在提高虛擬資產相關會計和披露的透明度。[2023/7/26 15:59:45]

VitalikButerin在2018年北京以太坊技術及應用大會上發表演講

神魚表示,當時他對于以太坊沒有太大的感覺,不過隱約感覺智能合約可能代表著未來,因此在以太坊上測試網時,也貢獻了很多顯卡算力。現實是直至2021年的禁令之前,國內的礦工和礦池仍一直是保護以太坊安全的中堅力量。

除了利益之上的礦工,以太坊也吸引了不少很早就認識到其價值的人。

秘猿科技的創始人謝晗劍早年與其他愛好者一起創立了以太坊的中國社區以太坊愛好者,但可惜目前以太坊愛好者已經停止了運營。當在還在運營時,以太坊愛好者內容負責人阿劍稱,雖然imtoken創始人何斌、謝晗劍等人之后陸續離開了該社區,但仍然堅持出資資助社區發展。

在多年的努力下,以太坊發展的速度超乎了很多人的想象。在2015年底,以太坊提出了一個對后來加密貨幣行業發展產生巨大影響的標準——ERC-20,代幣標準的統一為以太坊后續的發展奠定了重要基礎,而一場大牛市也在醞釀之中。

ICO泡沫與瘋狂的2017

2017年加密貨幣市場迎來了牛市,彼時穩坐加密貨幣的第二把交椅的以太坊,跟隨大行情一起迎來了瘋狂的一年。

而那一年的牛市,主流的觀點是ICO帶來了大量的場外資金。事實上,2016年不少ICO項目就開始悄悄萌芽,并在2017年成幾何倍數增長。據ICODATA.io數據顯示,2016年ICO項目僅為29件,融資金額為9萬多美元,等到2017年這兩個數據已經分別增長至876件和62億美元。

2014年11月以太坊Devcon0,VitalikButerin右側為以太坊聯合創始人、波卡創始人GavinWood

ICO的興起和爆發在給創業者籌措資金提供便利的同時,也打開了一發不可收拾的潘多拉魔盒,發幣成為融資渠道同樣也變成了圈錢機器,不僅區塊鏈創業公司發幣,上市公司、傳統互聯網公司,甚至騙子和傳銷也走上發幣的道路。

雖然問題不少,但ICO確實讓很多人對智能合約有了初步的認知,也讓以太坊的用戶有了爆發式的增長,以太坊地址數從年初的100萬增長至年底的近1800多萬。

2017年5月末,以太坊上線了Huobi等國內交易所,ETH的價格在之后節節攀升,最終達到了2018年1月份的前高點1430美元左右,但隨之而來的就是泡沫的破裂。

2017年的加密世界很精彩,但無法在此一一細說,彼時雖然有很多當前看來極度不靠譜的項目,但其中而不乏很多曾經輝煌過或為當前很多應用樹立了很好模板的項目,例如CryptoKitty、Augur等,接下來所要講到的DeFi,其萌芽也始于2017年。

對以太坊而言,雖然其火爆的根本原因有些令人尷尬,但不得不說泡沫是事物發展過程中幾乎必經的階段。2017年泡沫帶來了資金和人才,也讓大家親身體會了以太坊的不足之處,這為2020年和2021年Web3概念的風靡埋下了伏筆。

DeFiSummer與又一次的泡沫破裂

正如上文所說,泡沫同樣帶來了基礎設施,而這些基礎設施則是促成下一輪牛市的重要引擎。

DeFi事實上并非2020年才出現,而是早在17年就開始生根發芽。

Gnosis早在2017年就提出了AMM模型。同年,Bancor融資1.44億美元來做基于AMM的DEX,比Uniswap更早上線了產品;然而卻是工作一年就被裁員的電氣工程師,自學代碼不到一年的初級程序員Hyden,拿著以太坊基金會給的5萬美元做出的Uniswap成為了最終的龍頭。

Azuki Elemental Beans完成銷售,共計5,862個地址持有:6月28日消息,NFT項目Azuki新系列Elemental Beans完成預售,鏈上數據顯示共計5862個地址獲得,并沒有余量進行公售。

此前Azuki發推稱,將推出Azuki Elementals系列NFT,總量20,000枚;每個Azuki都被空投一個未開圖且被鎖定的Elemental Bean,剩余NFT將在Azuki Elementals預售期間出售;其中Azuki持有者參與第一輪預售,余量留給BEANZ持有者,兩輪預售后普通玩家可參與公售,以荷蘭拍形式進行,起始價2ETH。[2023/6/28 22:04:04]

同樣,借貸協議的龍頭Aave也在2017年推出,彼時名為ETHLend,于次年更名為Aave。

Compound與MakerDAO,均是在2018年底前后發布了首個版本的產品。

這些現在看來重量級的產品,最初都反響平平,直到2020年6月,Compound為了提高協議流動性,創新地推出了「流動性挖礦」,為提供可借資金與借款的用戶分發治理代幣獎勵并將治理權交給代幣持有者。之后,收益聚合器Yearn同樣采取了這個策略,一場有關流動性的盛宴DeFiSummer就此開始。

交易、借貸、超額抵押穩定幣、各種聚合器、Curve創立的ve模型等各種金融基礎設施,在流動性挖礦的激勵下,進展神速。據DefiLlama數據顯示,以太坊上DeFi總鎖倉量于2020年11月9日突破10億美元后,一路飆升,一年不到的2021年5月11日已經達到了近884億美元,并于2021年12月初達到了接近1080.7億美元的歷史最高點。

DeFiSummer中間,除了此起彼伏的「金礦」,還有例如Uniswap和SushiSwap的流動性之爭這樣精彩的市場競爭故事。經歷過的人應該有切身體會,Uniswap本可以獨占鰲頭,但由于沒有「隨大流」推出治理代幣進行激勵,被Nomi?fork了代碼并于8月底推出SushiSwap并直接啟動流動性挖礦,公開表示將Uniswap流動性進行遷移的用戶可以獲得SUSHI代幣獎勵,成功搶走了Uniswap超過一半的流動性。

之后,Uniswap也迅速推出了治理代幣UNI,但直至前段時間,Uniswap社區才正式提出了對UNI代幣賦能的方案,雖然這對Uniswap的地位并未產生太多的影響。

可以說,也正是DeFi的出現,讓市場有了競爭的格局,項目方需要想盡辦法吸引流動性來提供更低的滑點。之后,雖然遭遇了黑天鵝事件導致DeFi借貸協議短時間清算量超過10億美元,但好在下半年市場逐漸復蘇,并且流動性質押協議、算法穩定幣等新DeFi玩法的大熱,加之接下來要登場的NFT,讓很多人產生了「永恒牛市」的錯覺,年中的黑天鵝事件似乎只是讓他們對借貸協議的倉位管理更加小心而不是主動降低杠桿,而DeFi協議在基礎設施已沒有新故事可講的情況下開始瘋狂推出杠桿類產品,為之后的暴雷壘起了一根根兵不堅固的石柱。

接下來的故事大家想必很清楚了,UST和LUNA的暴雷像是點燃了鞭炮的引線,ThreeArrowsCapital、Celsius等大機構來領著一眾小型機構紛紛炸響,機構之間的相互借貸都成了一筆筆爛賬,連帶著引發了DeFi的贖回潮和清算潮,雖然這次DeFi領域沒有夸張的數字,但市值數百億項目一夜歸零,大機構數十億美元的負債依然觸目驚心。

市場的崩塌中沒有一片雪花是無辜的,比特幣和以太坊雙雙跌破2017年的前高,大量ERC-20代幣跌幅超過90%,幾乎回吐了2020年夏天以來的所有漲幅。這個故事也告訴我們,市場永遠無法預測,DeFi說到底依然是金融,要遵循金融的基本規律,過分沉迷其中的后果難以想象。

NFT熱潮

初識NFT

有關NFT最早的「啟蒙運動」,可以追溯到CryptoKitties引發以太坊網絡嚴重堵塞。作為ERC-721格式代幣的早期代表,CryptoKitties給彼時區塊Gas上限并不高的以太坊帶來了嚴重的擁堵,甚至一度使得網絡停滯,但也正是如此,讓市場第一次對NFT留下了深刻的印象。

彼時,大家只是對CryptoKitties中的稀有度以及貓之間相互交配這樣一種游戲感到新奇,雖然僅僅是非常基礎的玩法,但在2017年年底牛市氛圍的加持下,Fomo的情緒被無限放大。

6個月或更短時間Holder的比特幣持有量占比跌至15%,創歷史新低:金色財經報道,區塊鏈分析公司 Glassnode 數據分析顯示,持有 6 個月或更短時間的比特幣持有者群體目前擁有約 300 萬枚 BTC,相當于總流通供應量的 15%,創下有史以來的最低百分比。據悉,該指標上一次觸及低點發生在2015年熊市,當時數據約為17%,但從那時起的兩年多的時間里,比特幣價格從 200 美元漲到了 20,000 美元。分析表明,持有 6 個月或更短時間的比特幣持有者群體通常在兩個關鍵事件期間大量涌現,一是長期投資者在市場走強階段進行投資和撤資的牛市期間,二是投降拋售期間,廣泛的市場恐慌會使“持幣時間較短”的用戶重新進入流通。(cryptoslate)[2023/1/3 22:22:42]

無巧不成書,就在CryptoKitties引發以太坊網絡停滯的數周之后,2017年12月20日,目前全球最大的NFT交易市場OpenSea在美國成立。值得一提的是,于2017年提出了ERC-721格式提案的團隊正是CryptoKitties背后的開發團隊,也是公鏈Flow的開發團隊——DapperLabs。

雖然對大多數人而言,好像自那之后NFT的概念就銷聲匿跡了,直到2021年下半年才重回視野,但Romewasn'tbuiltinaday,在這四年間NFT一直在不斷發展。作為「數字藏品」的最好載體,甚至很多Web3用戶是通過NFT了解到了Web3和區塊鏈,例如DapperLabs推出的NBATopShot雖然在Web3領域的影響力不及CryptoPunks、BAYC等所謂藍籌NFT,但其用戶基數仍是非常之大的。在很多人還沉浸在DeFiSummer帶來的財富密碼之中時,NFT已經完成了積累,并在2021年年中的黑天鵝事件之后迎來了等待已久的舞臺。

PFPNFT的「牛市」

2021年下半年首當其沖引起了市場討論的就是CryptoPunks,這個誕生時間甚至早于ERC-721標準的NFT,在相當長的一段時間內地板價都沒有超過1ETH,加之此前以太坊價格較低,CryptoPunks系列NFT并未引發過多的關注。而進入2021年之后,CryptoPunks系列NFT地板價一路飆升,并在2021年8月首次突破了100ETH,從一張簡單的像素圖片變成了幾十萬美元的奢侈品。除了地板價的飆升之外,該系列NFT也曾數次進入佳士得、蘇富比等拍賣行,部分形象特殊的NFT以數百萬甚至上千萬美元的價格成交。

一款簡單的像素風頭像動輒以數十萬美元的價格成交也引發了不少的討論,二市場普遍接受的一種觀點是:CryptoPunks已經成為了一種精神的象征,無關圖片本身。

在CryptoPunks的成功之后,各類NFT項目開始如雨后春筍般冒出,已發行NFT的項目也開始了趁熱打鐵,其中最具有代表性的莫過于BoredApeYachtClub。BAYC系列NFT發行于2021年5月,或許是受市場環境的影響,0.08ETH的鑄造價格也并沒有贏得過多的青睞,直到一位名為Pranksy的KOL公開「喊單」之后,才最終被全數鑄造。

之后,隨著加密貨幣市場整體回暖,BAYC一路高歌猛進,在宣布了對BAYC、MAYC、BAYC持有者空投APE代幣以及基于BAYC的元宇宙Otherland將啟動地塊NFTOtherdeed鑄造之后,BAYC地板價在今年4月達到了150ETH的歷史新高。其中Otherdeed地塊NFT的鑄造合約短短1小時的時間內銷毀了超過2.6萬枚以太坊,鏈上Gas費用一度飆升至近萬GWei。

在這段「牛市」中間,行業也對NFT就其屬性本身也進行了一定程度的探索,例如曾經風光一時如今卻鮮有問津的Loot。這個曾經被定義為「新范式」的NFT系列最終也沒能掀起太大的波瀾,而反倒是Azuki、Doodles一類的頭像類NFT熱度不減。這也更堅定了NFT是一種身份、精神和人群認同和象征的主旋律。

NFTFi、POAP與權益類NFT

在NFT概念開始席卷市場時,除了層出不窮的頭像之外,大家也開始研究NFT的其他用例。

或許是受到了DeFi的影響,NFT最能引發市場關注的還是與金融的結合。與金融結合的項目無非交易、借貸、衍生品等。交易方面,除了中心化的交易平臺OpenSea、MagicEden、Zora等之外,還出現了利用代幣通脹激勵方式吸引用戶的LooksRare和X2Y2等;借貸協議則被分為了點對點和點對池的模式,點對點的借貸協議包括了NFTfi、Arcade等,點對池的借貸協議包括了JPEG'd以及近期因藍籌NFT地板價下跌而面臨清算危機的BendDAO。

Miningverse項目Discord服務器遭到攻擊:金色財經消息,據CertiK監測,Miningverse項目Discord服務器遭到攻擊,請社區用戶不要點擊、鑄造或批準任何交易。[2022/8/3 2:54:47]

至于衍生品,與ERC-20的期貨、杠桿合約等不同,NFT需要轉換為ERC-20代幣才能被賦予更多的交易功能,于是「碎片化」協議成為了NFT衍生品的主流,其中就包括了Fractional、Tessera?等協議。其中Fractional最為人津津樂道的就是在2021年將Doge原圖碎片化之后將這張meme圖片的總價值推上了上億美元。

但僅僅是金融化,似乎并不代表NFT全部的價值,非同質化的特征讓項目方開始思考能否將其作為一種特有的「憑證」進行發放。由此,諸如ProjectGalaxy、RabbitHole等項目開始被市場關注,其通過完成特定任務后向用戶發放NFT形式的證明來幫助項目方宣傳推廣項目的模式贏得大眾的認可,也使得此類NFT成為了又一個主流的用例。

與POAP類似,以ERC-1155格式為主的權益類NFT也是NFT的又一個主要用例。與ERC-721不同,這個由Enjin首先提出的方案包含了批量轉移等功能,可用于門票、入場券、特殊身份等功能特殊卻又并不是獨一無二的NFT上。舉例來說,當前很多NFT項目方會發行一份入場券,持有該入場券NFT的用戶可以訪問其之后發行的所有NFT以及其他體驗,這類入場券就是一種權益類NFT,其需求的功能比ERC-20代幣更為復雜,但也并不是每一枚NFT都是獨一無二的。例如將于以太坊合并時推出的EtherPOAP,用戶可以通過持有該NFT來解鎖之后活動的參與資格。

除了上述的NFT應用之外,當前包括UniswapV3的LP代幣以及一些代表著流動性、頭寸的代幣都采用NFT的方式呈現,展現了投資者頭寸的參數。雖然這些資產是擁有可交易屬性的,但目前并未出現專門的交易平臺,實際的交易也并不活躍。此外,包括ENS在內的域名也是NFT的重要應用之一。

本質上,非同質化代幣依然是代幣,但ERC-721以及ERC-1155為以太坊上的非同質化代幣增加了更多額外的功能,很多帶有特殊屬性的虛擬物品都可以通過NFT的形式呈現,進一步增加了Web3向現實生活領域擴展的可能性。

鏈游與元宇宙

從本質上來說,鏈游和元宇宙是隨著NFT的發展而隨之進入主流視野的產物。

這二者相比于其他產品和概念更多地被Web3以外的傳統主流市場所接受和關注。或許是因為起步尚早,又或許是因為市場環境影響,這二者雖然在融資上捷報頻傳,但并未像DeFi那樣引發市場極其高漲的熱情。

雖然鏈游中的現象級產品AxieInfinity同樣成立于2018年,并在2021年一度火遍全球,尤其是東南亞。在AXS代幣價格一路高漲時,很多越南民眾甚至依靠該游戲生活,因為游戲收益已經超過了當地很多普通職業的工資水平,但潮水褪去后,很多越南民眾還是只能依靠打工度日。

本質上,大多數鏈游的設計必須依靠持續不斷的用戶加入才能保持活力,先入者沒有持續付費的必要和意愿,這導致游戲本身很難在用戶數量邊際增長趨向于0時實現良好的游戲內經濟循環,從而使得以賺錢為目的前來的人加速流失。

目前大多游戲并未成功跳出類似的循環,今年年初大火的STEPN成功在短時間內吸引了如此流量的前提下依然遇到了瓶頸。而此前發行了代幣卻遲遲沒有上線,被市場和社區給予厚望的自走棋類游戲Illuvium,在今年上線后也同樣表現平平。

元宇宙方面,代表性的項目當屬TheSandbox。最初TheSandbox并非是基于區塊鏈的項目,而是于2018年轉型至區塊鏈并在2021年下半年搭上了元宇宙概念的快車,開啟了加速模式。

雖然TheSandbox也屬于現象級的產品,并吸引了眾多大牌入駐,僅在今年就吸引了包括花花公子、馬爹利等知名名牌的加入。但以其為代表的眾多元宇宙項目僅僅是搭建了一個簡單的虛擬世界,似乎離我們所暢想的元宇宙仍有一定的距離。

報告:到2027年全球加密貨幣ATM行業預計將達到 4.72 億美元:金色財經報道,ResearchAndMarkets發布關于全球加密貨幣 ATM 市場(2022-2027 年),按類型、產品、競爭分析和Covid-19與Ansoff分析的影響”報告。報告稱,2022 年,全球加密貨幣 ATM 市場估計為4645萬美元,預計到2027年將達到4.7218億美元,復合年增長率為 59.01%。[2022/7/27 2:39:37]

對于這兩個概念下的應用,在此不做過多展開。筆者并非認為鏈游和元宇宙是「偽概念」,而是認為足以承載這樣應用的區塊鏈基礎設施并不健全。僅僅將游戲或元宇宙內資產NFT化,流通虛擬貨幣代幣化的意義不大,或許以NFT為基礎的「高階」應用并不像DeFi那樣只需要不那么復雜的基礎設施,而是需要區塊鏈本身可以擴展出更多的功能,從底層上改變虛擬世界的邏輯,才會真正引發資本要素和市場的關注。

以太坊擴容網絡

以太坊最為人詬病的一點就是在當交易量提高時也隨之提高的交易成本,但由于其主網本身在擴容方面的進展緩慢,不得不使得社區思考其他擴容的方案。這其中,側鏈和基于Rollup的二層網絡是當前主流的兩種擴容方案。

在側鏈中,橋接合約會接收關于獨立網絡的信息,但不會驗證其正確性。一組掌控這個橋接合約的參與者會負責檢查獨立網絡的狀態,并向橋接合約表示相關的事實。而Rollup則是一組參與者負責為獨立網絡的狀態更新提供證據,并由橋接合約來驗證這些證據的有效性。總體來說,二者都是獨立的區塊鏈網絡,但區別在于:主鏈上的橋接合約是否能強制保證獨立網絡上的交易的有效性,還是說,它只能依賴于一組受信任的參與方來表示這些交易是有效的。相比較而言,Rollup方案由于需要驗證獨立網絡上交易的有效性而可以獲得和主鏈同級別的安全。

側鏈

側鏈的概念最早由BlockstreamCEOAdamBack于2014年提出,最初的目的是對比特幣進行擴容,而之后Blockstream也的確開發了比特幣側鏈Liquid。以太坊在經歷了擁堵之后也開始研究基于側鏈的擴容解決方案,而這其中最成功的當屬2020年5月推出的Polygon。

Polygon包含兩個組件,一個被Polygon稱之為「commitchain」,可以支持智能合約開發,還有一個是基于Plasma的入口匝道,用于路由以太坊到Polygon的交易。Polygon使用一套獨立的驗證器,不共享以太坊的安全性。這些驗證器定期將PolygonPoS狀態變化推送給以太坊以最終完成交易。雖然這種方法將以太坊作為一個結算層,但它并不能提供全面保護來防止惡意驗證程序破壞檢查點過程,正如上文所說。

在Polygon剛推出時,DeFiSummer還未到來,并未掀起太多的波瀾。而之后隨著DeFi的爆發和以太坊價格的逐漸上漲,以太坊主網交易成本過高的問題就體現了出來,加之彼時Polygon是少有的已經投入使用的擴容網絡,自然就成了流量外溢的首選「接收站」。

目前Polygon已上線了包括Uniswap、SushiSwap、Aave、Curve等主流DeFi協議,同時也有包括Quickswap、Meshswap、KlimaDAO等原生協議。此外,原本在Cronos上的DeFi協議MMFinance近期上線了Polygon,目前其TVL已超3億美元,僅次于Aave。據DefiLlama數據顯示,在撰寫本文時Polygon上TVL為17.4億美元。

基于Rollup的二層網絡

以太坊創始人VitalikButerin?曾發表了名為「以Rollup?為中心的以太坊路線圖」的文章,認為Rollup方案是當下最好的以太坊擴容方案。Rollup又分為OptimisticRollup與ZKRollup兩種方案,VitalikButerin曾公開表示更推崇ZKRollup方案,但當下更成熟的顯然是OptimisticRollup,以及其代表項目Optimism和Arbitrum。

OptimisticRollup

OptimisticRollup由JohnAdler在以太坊基?會研究論壇上提出。?前使?OptimisticRollup的除了Optimism、Arbitrum,還有FuelLabs。OptimisticRollup由聚合者和驗證者。在Layer2發?的交易被聚合者打包,并將打包的交易上傳?以太坊主網。驗證者則審查打包的交易,并給出欺詐證明。

所謂的欺詐證明,即驗證者可以審查被聚合打包的交易,若出現虛假交易則驗證者可以提出質疑并更改從該區塊到之后的所有區塊。

采用了OptimisticRollup方案的兩個二層網絡項目Optimism、Arbitrum也各有千秋。

于2021年7月上線主網的Optimism最大的特點莫過于EVM等效性,而EVM等效性意味著以太坊上的智能合約可以將代碼直接復制粘貼到Optimism上而無需過多的修改。雖然有著更加低的遷移成本,也更早實現了主網的啟動,但Optimism生態并未像想象中的爆發,除了Synthetix與其深度綁定之外,其他項目僅僅是支持該網絡而沒有通過流動性挖礦等激勵來提高其生態活躍程度。

之后,Optimism于今年6月正式啟動代幣OP的空投,并密集進行了一系列生態發展的激勵措施,讓其生態相較未推出代幣前有了極大的改善。據L2Beat數據顯示,在撰寫本文時,Optimism上TVL為14.9億美元。

至于比Optimism晚了一個月左右上線主網的Arbitrum,在爭議解決中采用了鏈下處理的方式,雖然用時較Optimism更長,但成本更低。似乎Arbitrum比較受市場推崇的重要原因就是其在降低成本的路上越走越遠,Arbitrum目前已完成了從One到Nitro的升級,成本得到了進一步的降低。

ZKRollup

相較于OptimisticRollup的欺詐證明使用經濟激勵來保護網絡安全性,ZKRollup通過密碼學模型來保護網絡安全可以實現幾乎「絕對」的安全,同時ZK自帶數據壓縮屬性也可以進一步提高交易確認速度并降低手續費。但也正因如此,其開發難度要更高,當前基于ZKRollup方案的,以zkSync、StarkNet為代表的二層網絡幾乎都還在停留在測試網狀態。

與OptimisticRollup相同,ZKRollup也是將網絡上交易打包驗證真實性后提交給主網,不同的是其采用了零知識證明的方案利用密碼學來確認交易的正確性。據L2Fees數據顯示,當前zkSync的Gas費用要明顯低于Optimism和Arbitrum。

此前,zkSync宣布了大概的主網上線時間,距今還有僅兩個月的時間。

事實上,擴容網絡的探索遠不止上文提到的這些,還有包括PolygonHermez的zkEVM方案、Loorping、BobaNetwork、Aztec、Metis以及基于StarkWare解決方案的dYdX、ImmutableX等等,由于篇幅所限不做一一介紹。

以太坊的安全

對于以太坊乃至任何一個去中心化網絡而言,由于網絡狀態很難在全球范圍內達成回滾的共識,一旦資產被盜很可能是永久丟失,安全就成了重中之重。然而無奈的是,從以太坊誕生至今,安全事件從未停止,尤其是當DeFi協議發展壯大之后,大額資金被盜事件頻發,令人觸目驚心。

代碼漏洞

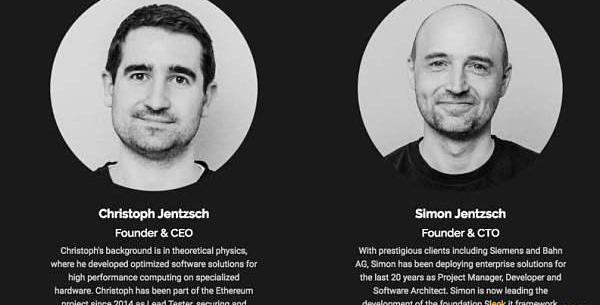

代碼漏洞是以太坊生態項目發生的安全事件中占比最高的一類。以太坊歷史上最大的代碼漏洞導致的黑客事件還要屬2016年6月17日發生的「TheDAO」事件。

TheDAO則是區塊鏈公司Slock.it發起的一個眾籌項目,并在第一屆以太坊開發者大會Devcon上進行了演示。彼時DAO這個超前的概念轟動一時,以至于當其發起眾籌時共收到了超過1200萬枚以太坊,占到了彼時以太坊總量的14%左右。然而之后黑客利用了該項目合約代碼中的遞歸漏洞成功盜取了360萬枚以太坊。

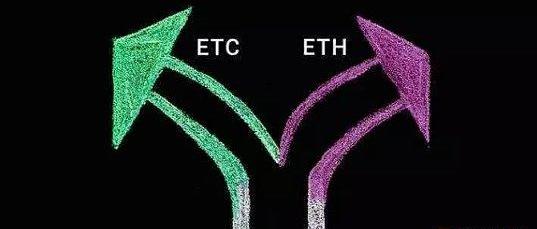

之后,以太坊社區就如何解決此次問題形成了嚴重的分歧,一方覺得應該通過分叉的方式回滾區塊,另一方則覺得去中心化的精神就是已經發生的事不容更改。最終在少數服從多數的原則下,以太坊成功分叉為ETH和ETC兩條鏈,兩方的支持者也就此分道揚鑣。

在這之后,再次出現大規模的黑客攻擊事件除了2017年Parity多簽錢包被盜了15.3萬枚以太坊,就是在DeFi熱潮到來之后,早期的DeFi項目因只是簡單的交易或借貸所以代碼不容易出現嚴重的漏洞,但之后隨著DeFi的復雜程度逐漸提高,代碼出現漏洞的可能性也不斷加大。

2021年最「昂貴」的黑客事件當屬PolyNetwork被黑事件,彼時PolyNetwork遭到黑客攻擊并總共損失了超6.1億美元資產,好在之后黑客主動歸還了大部分資產,但此次事件也使得PolyNetwork和O3Swap一蹶不振。

DeFi領域被攻擊最多的協議類別就是跨鏈,一方面跨鏈協議較為復雜,可能出現漏洞的模塊非常多;另一方面,跨鏈更加容易聚集大量的流動性,黑客攻擊的「性價比」更高。

2022年至今最大的兩起黑客事件,RoninNetwork和Nomad被攻擊事件也均是跨鏈領域的黑客事件。

釣魚攻擊

相比于代碼漏洞一次性清空協議流動性的攻擊行為,釣魚攻擊則不需要太高的「技術造詣」,大多是通過劫持項目前端、黑掉項目社媒來發布虛假鏈接,在用戶上鉤之后就通過惡意合約轉移受害者資產從而達到目的。

此類攻擊一般較容易被發現,很難通過持續較長時間來騙取高額資金,一般只會產生較小的損失且大部分發生在NFT領域,通過用戶對白名單等的渴望來誘導其授權可以隨意支配用戶資產的合約來完成詐騙。但盡管如此,也有相當一部分用戶因遇到此類攻擊而損失慘重。

其他

針對虛擬世界的黑客事件五花八門,上文中提到的RoninNetwork被攻擊事件中,黑客通過向SkyMavis開發人員發送帶有病的假offer來控制驗證節點最后實現了對網絡的攻擊。如果說代碼層面的漏洞和釣魚攻擊還可以通過謹慎來防止,那這樣的黑客攻擊事件實在是「防不勝防」。

我們不得不承認的一點是,安全性的不斷提高似乎只能通過堵漏來實現,雖然當下我們擁有了眾多的智能合約審計公司以及漏洞賞金平臺,但新興技術的發展總是會經歷這樣的陣痛。Web2領域時至今日依然安全問題頻出,無法避免的問題只能萬事小心為上。

最后,作為黑客在以太坊鏈上的「洗錢」集中地,TornadoCash此前被美國財政部列入了制裁名單。此舉利弊幾何,或許只能讓時間給出答案。

以太坊的重要更新

除了上文所提到了Frontier階段,以太坊在2016年至今經歷了數次重要的升級,包括:

Homestead升級。Homestead是以太坊進行的第一次硬分叉升級,也是以太坊第一次執行EIP改進提案。本次升級于區塊高度1,150,000激活,包括了三項重要改進:移除了Canary合約,去除了網絡中的中心化部分;在以太坊的合約編程語言Solidity中引入了新代碼;引入了Mist錢包,讓用戶能持有/交易以太坊并編寫/部署智能合約。

此外,Homestead升級還引入了數個EIP,包括明確規定了如果一個合約沒有收到足夠的Gas來完成整個操作過程,合約創建將會失敗,而非創建一個空白合約;取消了對用戶創建難度值較高的區塊的激勵,將出塊時間穩定在10秒到20秒,并將整個網絡恢復到大約15秒的目標出塊時間等基礎的「設定」。

拜占庭升級。本次升級于區塊高度4,370,000激活,首次引入「難度炸彈」概念,并調整區塊難度評估公式,將叔塊納入參考范圍,使得代幣增發率變得更加穩定,并確保無法通過操縱叔塊來強制提高發行率。同時,以太坊區塊獎勵從5ETH降為了3ETH。

君士坦丁堡升級。大都會升級的第二階段君士坦丁堡升級原定于2019年1月中旬在區塊高度7,080,000上線,但在1月15日,一家名為ChainSecurity的獨立安全審計公司發布了一份報告,指出有一項系統升級可能會讓攻擊者有盜竊資金的機會。收到報告后,以太坊核心開發者和社區的其他成員投票決定暫緩升級,直到該安全問題得到解決。在1月末,核心開發者們宣布將于區塊高度7,280,000上激活升級。2月28日,君士坦丁堡升級正式激活。

這次時隔近3年的又一次硬分叉升級引入了很多重要的改進提案,包括智能合約能夠通過檢查另一個智能合約的哈希值來驗證其本身;增強狀態通道的可實施性;將區塊獎勵進一步下調至2ETH等。

伊斯坦布爾升級。本次升級于區塊高度9,069,000激活,除了再一次推遲難度炸彈外以及降低交易數據的Gas消耗量外,本次升級為以太坊擴容網絡提供了大量降低費用、提高性能、便于驗證的改進,促進了擴容網絡的快速發展。

2019年DragonflyCryptoSummit活動,從左到右依次為紅杉中國創始人沈南鵬、Dragonfly創始人馮波、VitalikButerin、美團創始人王興、大眾點評創始人張濤

繆爾冰川升級。本次升級于區塊高度9,200,000激活,本次升級的主要內容就是將難度炸彈再度推遲400萬個區塊。

柏林升級。本次升級于區塊高度12,244,000激活,升級內容偏向開發方面,包括了對合約的各種優化,涵蓋Gas效率、對以太坊虛擬機讀取代碼方式的更新以及防范DDOS攻擊的其他更改等。

倫敦升級。本次升級于區塊高度12,965,000激活,如果說之前的升級僅僅是「改進」,那么這一次升級是對以太坊的一次「改革」。倫敦硬分叉升級包含了5個核心改進,分別是EIP-1559、EIP-3198、EIP-3529、EIP-3541和EIP-3554。

其中EIP-1559對手續費市場的改革對以太坊的經濟模型產生了深遠的影響,據ultrasound.money數據顯示,在撰寫本文時,以太坊銷毀量已超261萬枚,以太坊過去一年的通脹率下降至2.5%。

接下來,擺在眼前的就是以太坊的合并。此次升級是以太坊難度炸彈在多次延遲后第一次正式派上用場,以太坊的共識機制也將正式告別PoW,轉向PoS。此外,轉為PoS后,區塊獎勵會驟降90%左右,如果繼續保持去年的以太坊銷毀速度,以太坊將會成為通縮資產。而作為以太坊史上最重要的時刻之一,眾多項目方及Web3公司都推出了紀念活動,包括了EtherPOAPNFT系列,將向參加以太坊眾籌的8893個地址進行空投,并還將通過白名單方式進行FreeMint活動。

轉為PoS之后,以太坊為分片打下了基石,未來以太坊會成為怎樣的一個去中心化網絡,其上會誕生怎樣現象級的應用,目前相對比較熱門的DAO、社交等概念能否引爆下一輪牛市,我們將有幸共同見證!

參考文獻:《以太坊五年》Wikipedia:Ethereum《以太坊分叉的緣由:著名的TheDAO事件》Wikipedia:NFTHackerUsesParityWalletVulnerabilitytoSteal$30MillionWorthofEthereumAShortHistoryofEthereum《以太坊倫敦升級一周年,EIP-1559帶來了哪些故事?》來源:金色財經

英國倫敦,眾多世界著名藝術拍賣行的聚集地,2021年3月11日,一副名為《每一天:前5000天》的NFT數字藝術品在英國拍賣行,以6935萬美元成交,約合人民幣4.5億元.

1900/1/1 0:00:00區塊鏈瀏覽器TRONSCAN最新數據顯示,截至9月3日,波場TRON賬戶總數達到110,001,199,正式突破1.1億.

1900/1/1 0:00:00昨天是9.4日,17年94主流腰斬過半,大部分跌幅超過80%,讓人記憶深刻,回顧過去十年,9月向來很慘淡.

1900/1/1 0:00:00以太坊行情分析: 布林帶平行運行,MACD綠色量柱放量,KDJ開口向上,RSI有拐頭的趨勢,昨天行情突破中軌壓制收陽線,今天行情跌至60日均線附近反彈,周線方面,受上方中軌壓制.

1900/1/1 0:00:00Rollup已成為以太坊擴容基本共識。它在降低gas,提高TPS方面有非常優異的表現,能夠極大地優化應用效率.

1900/1/1 0:00:00《國家發展改革委等部門關于整治虛擬貨幣“挖礦”活動的通知》要求各地區各部門要全面清理虛擬貨幣挖礦活動。文件發布后各地區各部門都采取了相應措施整治虛擬貨幣挖礦活動.

1900/1/1 0:00:00