BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-5.62%

ETH/HKD-5.62% LTC/HKD-3.03%

LTC/HKD-3.03% ADA/HKD-3.54%

ADA/HKD-3.54% SOL/HKD-4.05%

SOL/HKD-4.05% XRP/HKD-1.89%

XRP/HKD-1.89%DeFi是流動性革命。

在傳統世界中,你購買并持有資產,希望升值。也許你在一個計息銀行賬戶里有一些美元存款,但在大多數情況下,你持有的資產并沒有“發揮用處”。

在DeFi中,情況完全不同。持有資產只是第一步。任何投資者都可以成為流動性提供者,通過把這些資產存入智能合約,讓它們“發揮用處”,賺取額外回報。流動性提供者可以從以下兩方面獲得回報:

1.?借出資產

2.?像做市商一樣推動交易

所以,你如果有SNX或MKR,可以存進Compound,通過借貸賺取利息,或者可以存入Uniswap、Balancer和Bancor等AMM中,推動交易,獲得交易費用,若資產升值,還能產生收益。

金色財經行情播報 | BTC日線級別筑雙頂雛形,后續或震蕩偏空:據火幣行情顯示,今日BTC在日線級別筑雙頂的雛形,價格徘徊在頸線位略上方的位置,在6800USDT-6750USDT這個區間位此前也是日線級別頭肩頂雛形的頸線位,且日線級別行情在均線30MA構成支撐,或空頭不能一蹴而就。但目前左側交易節奏已變,后續或震蕩偏空為主。截至18:30,火幣平臺的主流幣的具體表現如下:[2020/4/21]

Yield?Farming的熱潮掩蓋了一個的事實,那就是任何人在DeFi中都能成為流動性提供者。這一點受到很多人的低估。

流動性提供者的角度

第一代DeFi協議是基于最終產品構建的。Maker的目的是生產Dai,而Uniswap的首要目標是促進交易。DeFi產品實際上是雙邊市場,“流動性提供者”的市場可能比交易市場更大。

金色晨訊 | 美國證券交易委員會暫停比特幣和以太幣追蹤交易 花旗發行數字資產收據:1.北京互聯網法院9月9日掛牌

2.互金協會李禮輝:區塊鏈技術規模化商業應用還需突破五大瓶頸

3.中國人保財險前副總裁:區塊鏈重構金融最主要是重構信用

4.V神:區塊鏈行業正轉向實際應用階段

5.印度最高法院將于周二聽取儲備銀行對加密銀行禁令請愿

6.國防專家:恐怖分子未能通過加密貨幣籌集資金

7.經濟學家Tuur Demeester:區塊鏈是具有里程碑意義的發明

8.非盈利區塊鏈科技中心Blockchain Centre中國總部正式揭幕

9.中國區塊鏈應用研究中心(香港)正式揭牌[2018/9/10]

如今有了聚合器,而且交易員也能夠非常方便地操作前端,這進一步將交易需求與流動性供應分開。Uniswap會為交易員和有限合伙人提供同等服務,因為Uniswap.org吸引的是散戶提供的直接流動性,但對于大多數AMMs,如Balancer、Bancor、Curve和Sushi,它們真正的用戶是流動性提供商,且大部分交易來自1inch,Matcha等其他聚合器。

金色財經現場報道 清華大學技術創新研究中心主任陳勁:區塊鏈打破學校之間的限制:金色財經現場報道,在清華大學區塊鏈教育、產業創新峰會?暨青藤鏈盟成立大會上,清華大學技術創新研究中心主任陳勁表示,如果在教育模式上有所創新,那么學校將會為社會培養更多的創新人才,而區塊鏈打破學校與學校之間的限制,讓學生可以跨學校、跨領域、跨國家進行學習,為學生提供更全面的知識,而這樣也就能夠為社會提供更多的創新型人才。[2018/5/27]

如何讓流動性提供者滿意?

流動性提供者看重的是以下兩個方面:

1.?標的資產的投資回報

2.?杠桿

第一個方面就是AMM發展的原始動力,就是如何用更少的錢做更多的事。2020年,在Uniswap中,任意兩種資產的流動性池比率都是50/50,而Balancer允許調整權重和交易費,Curve則實現了專門針對穩定資產的更高效交易算法,并利用了借貸協議。這些都使各種資產的交易量和交易費增加。

金色財經訊:墨西哥公司Bitlem將推出國內首個實體比特幣交易平臺,墨西哥證券交易所將面世。[2017/10/16]

對流動性提供者來說,一系列與上述相似的改進正在進行。Balancer v2版本允許未使用的庫存同時被借出,這一點非常像Curve,而Uniswap v3的目標則非常宏大。

利用資產杠桿

一種更受歡迎的投資方式是購買所有你認為會升值的代幣或資產,并將它們作為抵押,獲得貸款。你可以將這筆貸款套現成美元,再買入那些會升值的代幣或資產,形成杠桿。假設這些資產升值,你就能償還貸款。或者,你也可以借入不看好的資產,將其出售,將收益進行再投資,然后再以更低的價格回購資產,以償還貸款。

在傳統市場,這是一種有效的資本投資方式。在傳統金融市場,主券商會管理自己的庫存,并以此作為基礎,提供產品和服務。但在DeFi領域,沒有人會通過Compound、Aave和Maker對巨額ETH & WBTC資產負債表進行杠桿操作。

相反,在DeFi中,AMM通過整合貸款抵押品,解綁大宗經紀商。

Aave和Maker領跑DeFi

抵押品擔保貸款是加密貨幣持續增長的秘密。加密貨幣資產是極好的抵押品,它們能全天候交易,不受地域限制,這就是為什么BlockFi價值30億美元的原因。AMM LP代幣可能成為非常合適的抵押品,解鎖額外代幣供應。大多數貸款的抵押品都是ETH或BTC,所以,?Uniswap LP代幣如果支持WBTC-ETH交易對,那就能成為更好的抵押品!

當然,這個產品的實現會有一定復雜性,特別是如果抵押品的價值下降,要運用預言機進行定價和清算,并且借貸LP代幣的需求小于標的資產,但通過LP代幣獲得貸款是杠桿的一種好方式。

在這個方面,Maker和Aave采取的態度最積極。上周,Aave宣布推出Aave AMM市場,這是Uniswap和Balancer LP代幣的獨立借貸協議。它支持14個Uniswap交易對和2個Balancer交易對。用戶還沒有蜂擁而入,但LP代幣作抵押的未償貸款有510萬美元。

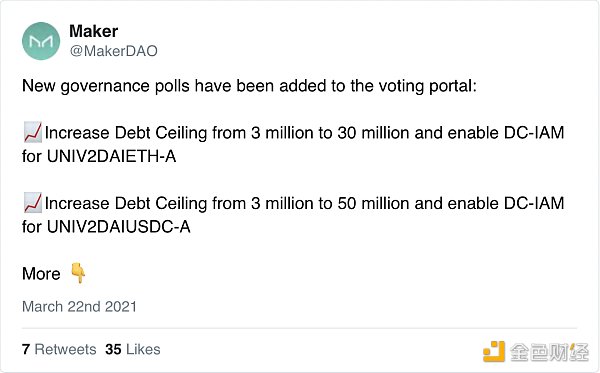

與此同時,MakerDAO正在試圖提高其債務上限:

上月,LP代幣能夠作為抵押,獲得Dai貸款,在初期需求超過供應之后,Maker又開始提高債務上限。6個LP代幣交易對達到了300萬美元的上限,Maker的治理協調員剛剛開始進行鏈上投票,將每對代幣的債務上限提高到3000萬美元。

這樣會提高資本效率,推動DeFi中的流動性,尤其是當聚合器開始全面整合貸款抵押品。

本文內容來自于Dose of DeFi

Tags:DEFIDEFEFIUNIPieDAO DEFI Small CapDeFinerDefi Golduni幣值得投資嗎

Web3.0,下一代互聯網,已經被設想為一個功能齊全和用戶友好的 Web,我們的身份和數據是我們自己的。由于去中心化的區塊鏈技術,因此不用受到來自任何中心化機構的安全保護.

1900/1/1 0:00:00機構銀行巨頭摩根士丹利(Morgan Stanley)似乎也對比特幣表示了認可。據CNBC報道,根據 “內部備忘錄”的最新情報,摩根士丹利將允許客戶投資比特幣(BTC),不過只有在特定條件下才會.

1900/1/1 0:00:00以太坊上將有和媲美Zcash的隱私交易了。UTC時間3月15日,以太坊隱私技術解決方案Aztec發文宣布Aztec 2.0 Rollup服務正式主網上線,并同步推出zk.money,zk.mon.

1900/1/1 0:00:00數百億美元資金涌入鏈上,參與到DeFi的收益耕作中,解決DeFi挖礦需求及痛點的工具型應用也不斷出現.

1900/1/1 0:00:00近日,隨著特斯拉、美圖等上市公司購入比特幣,比特幣價格持續走向新高。同時,DeFi和NFT發展勢頭迅猛,嘗試逐步融入現代金融體系——數字資產市場似乎正在迎接下一場爆發.

1900/1/1 0:00:00去中心化交易所在以太坊繼續超負荷的情況下探索替代方案。這是以太坊區塊鏈終結的開始嗎?總的來說,對比特幣和加密行業而言,2021年是偉大的一年.

1900/1/1 0:00:00