BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.75%

ETH/HKD+0.75% LTC/HKD+1.26%

LTC/HKD+1.26% ADA/HKD+3.68%

ADA/HKD+3.68% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD+4.08%

XRP/HKD+4.08%目前許多主流敘事認為,以區塊鏈技術為基礎構建的Web3產品,能夠通過發行代幣賦予用戶以真正的資產所有權。如區塊鏈游戲可以將傳統游戲中的游戲資產,由游戲公司托管變為玩家自己持有;而NFT技術則賦予創作者以真正的作品所有權,并可以據此對創作者進行更好地激勵。

的確,區塊鏈技術解決了傳統資產的托管問題。但在失去中心化機構的幫助后,構建鏈上所有權其實遇到了更多問題,這些問題一方面導致了用戶權益被侵害,另一方面也為一些項目方進行監管套利提供了操作空間。

因此,本篇文章就將重點集中在所有權經濟的基礎問題上,探討哪些代幣真的可以代表資產所有權,而哪些代幣其實是比傳統Web2更加中心化的強信任資產。

擁有代幣不等于擁有資產所有權

許多人會習慣性地將持有代幣等價為獲得資產的所有權。如持有某個項目的治理代幣,就好像獲得了對該項目的所有權;持有某個鏈游的NFT,就獲得了對該游戲裝備的所有權。

然而代幣并不天然等價于資產,很多時候代幣就像現代漢語中「票」的概念一樣,只是一種可被用來承載各類不同資產的通用媒介。隨著其被用于承載各種不同的權利與義務,這種通用媒介才會進一步演變成具體的資產類別。

Coinbase:(性能下降的)服務已經恢復并且正常運行:金色財經報道,加密貨幣交易所Coinbase:(性能下降的)服務已經恢復并且正常運行。[2023/3/3 12:40:26]

因此,附著在代幣上的各種具體權利,才是決定其成為哪類資產的核心要素。目前市場中簡單的將持有代幣等價于賦予用戶以某某所有權的敘事,其實都具有一定的誤導性。

就像一張演唱會門票之所以有價值,不在于你手中那張印刷精美的紙片,而取決于主辦方在未來交付一場演出的承諾;一張銀行存單之所以有價值,也不在于你手中蓋有銀行印章的紙條,而是來源于其在一定時間后還本付息的義務。

而如果他們不按照當時訂立的契約履行交付演出或兌付資金的承諾,其所在的司法體系就會讓其付出更加高昂的代價。這其實才是絕大多數權利之所以能夠成立的原因,就是當這個權利被侵犯后,能夠有相應的暴力機構來為被侵犯人提供救濟服務。

并不是你單方面宣布或定義了一個權利,這個權利就能真的存在。所有沒有救濟措施的權利,本質上都是一紙空文,也必然不會受到他人的尊重。這也就是我們常說的:無救濟則無權利。

Hedera創始人:計劃在理事會節點之外添加社區節點以擴展性能:金色財經報道,Hedera聯合創始人兼首席執行官Mance Harmon在YouTube采訪中透漏了Hedera2023年路線圖,他計劃在理事會成員運行的節點之外添加社區運行的節點,從而擴展區塊鏈的性能。下一步是添加額外的分片,將有助于整體網絡的吞吐量。

此前報道,Hedera公鏈在2018年8月完成1億美元融資,BlockTower Capital參投。[2023/2/20 12:16:46]

因此,如果沒有對資產相關權利的有效保護措施,那么其實很難說用戶真正獲得了資產的所有權。

?哪些代幣真正具有資產所有權?

下面,我們將通過分析幾個典型的鏈上資產類別,看看哪些是真正能夠代表所有權的代幣,而哪些只是精心包裝的中心化資產。

治理代幣

雖然Web3項目并不以股份公司的形式而存在,但其發行的治理代幣,卻經常被等同于Web3項目的所有權憑證。然而實際情況是,許多治理代幣都與股票有著非常大的區別,這種差異主要體現為兩點:

一是治理范圍的差異。公司股票所代表的治理權,往往可以直接或間接的對人事、財務等一切事項作出決議。而許多Web3項目的治理權卻是「有限」治理權,這些治理權雖然可以投票修改一些協議的參數,但卻無法阻止項目方轉移項目金庫中的資金。

美SEC主席:質押即服務提供商必須注冊,并提供信息披露和投資者保護:金色財經報道,針對對Kraken的3000萬美元處罰,美國證券交易委員會(SEC)主席Gary Gensler表示,\"無論是通過抵押即服務、借貸還是其他方式,加密貨幣中介機構在提供投資合同以換取投資者的代幣時,都需要提供我們的證券法所要求的適當披露和保障措施,\"SEC主席Gary Gensler補充說。\"今天的行動應該向市場表明,擔保即服務提供者必須注冊并提供全面、公平和真實的信息披露和投資者保護。\"

此前消息,美國證券交易委員會(SEC)宣布,加密交易所Kraken將“立即”結束向美國客戶提供的加密質押服務,并將向SEC支付3000萬美元罰款,以解決其提供未注冊證券的指控。[2023/2/10 11:58:07]

二是執行過程的差異。雖然治理代幣的持有者可以對議案作出決議,但對決議的執行依然要依靠項目團隊主動進行。但如果這些項目方并不真正履行自己的義務,治理代幣的持有者往往也無能為力。

因此,判斷治理代幣是否真能代表Web3項目的所有權,至少需要滿足兩個條件:一是治理權不能受限,凡是不能決定協議金庫使用方式的治理權,都可以近似視為假的治理權;二是治理通過的決議,能夠在鏈上得到自動執行。

SBF:加密監管中黑名單比白名單更重要:9月27日消息,FTX 聯合創始人 SBF 發布推特討論加密監管中的黑白名單機制。他認為,在加密監管中,黑名單比白名單更好也更重要。例如,美國處理銀行付款的主要系統 ACH 使用白名單系統,只能從一個被美聯儲列入白名單的銀行賬戶白名單的人轉賬給另一個人。但即使白名單提供了很多安全性,也使轉賬、創新和商業變得非常困難。

加密應當使用黑名單系統,通過將一些不良行為者列入黑名單,用戶可以獲得大部分保護;通過其他方式(如現金交易)允許自由貿易,來獲得大部分自由。對 Tornado Cash 的制裁仍屬于黑名單體系,而沒有強制執行轉移白名單,“最重要的是不要從黑名單滑坡向白名單”。[2022/9/27 22:31:58]

雖然要求全部采用鏈上治理的難度很大,但鑒于目前治理的執行過程很難獲得司法體系的保障,因此鏈下執行的治理權事實上都處于不受監管的裸奔狀態。根據「無救濟則無權利」的原則,這種缺乏有效救濟手段的權利往往很難受到保障。

因此僅從信任假設的強弱來說,目前無法通過鏈上實施治理的治理代幣,其中心化風險相較于有法律保護的公司股票往往更高。

朝鮮譴責美國關于其通過黑客組織盜取加密貨幣為國家謀取收入的言論:7月23日消息,朝鮮周六譴責白宮一位高級官員關于平壤網絡攻擊能力的言論,并表示將繼續反對所謂的美國對朝鮮的侵略。一位外交部發言人說,將朝鮮定性為“犯罪集團”揭示了華盛頓對朝鮮敵對政策的真實性質。據報道,美國負責網絡和新興技術的副國家安全顧問Anne Neuberger周三表示,朝鮮是一個“以國家名義”謀取收入的犯罪集團。一種普遍觀點認為,朝鮮有數千名訓練有素的黑客,盜取加密貨幣已成為這個受到制裁打擊的國家及其武器計劃的主要資金來源。(路透社)[2022/7/23 2:33:19]

不過雖然難度較高,但目前依然有不少Web3項目能夠依靠全面的鏈上治理實現治理權的去中心化。

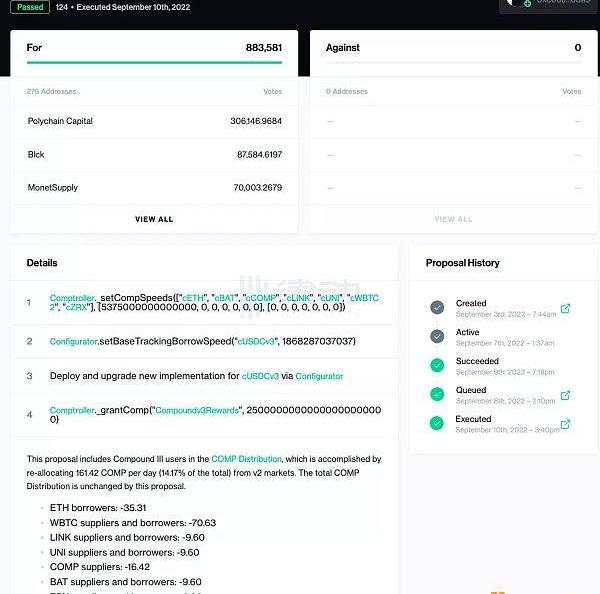

最典型的案例來自于DeFi領域。以Compound為例,其治理過程基本實現了全鏈上治理。從下方截圖中我們可以看到,Compound用于表決的治理提案并不是文字形式,而是都以計算機可以直接執行的代碼來提交,一旦表決通過,治理合約就會依據已經寫好的邏輯自動實施部署。

這種純鏈上的治理過程消除了對團隊嚴格執行表決結果的信任假設,做到了真正意義上的去信任化。因此,這類治理代幣的持有者,才能算是真正意義上取得了這個項目的部分所有權。

游戲裝備

與治理代幣類似,許多鏈游的NFT雖然解決了傳統游戲中游戲裝備的托管問題,但對于這些NFT在游戲中的使用方式,卻依然需要依靠項目方運行的中心化服務器提供保障。

因此判斷鏈游NFT是否真的代表資產所有權,其實也可以概括為兩個關鍵指標:一是這些NFT是否被游戲運營方托管;二是游戲的核心邏輯是否上鏈。

其中第一條絕大部分鏈游都可以符合要求,即便有些NFT在參與游戲時采用了托管模式,但用戶依然可以隨時將NFT提取到鏈上。

而更為關鍵的是第二條。目前許多鏈游由于底層公鏈性能的限制,不得不將游戲的核心邏輯運行在鏈下服務器中。這時一旦項目方對相關代碼進行更改甚至停服跑路,用戶資產的游戲功能也將一夜歸零。因此采用這種架構的游戲很難說通過NFT使用戶獲得了游戲裝備的真正所有權。

而想要徹底解決這個問題,不但需要鏈游開發團隊的積極配合,更關鍵的是底層公鏈的性能能夠得到大幅度地提高。值得欣慰的是,目前已經有許多擴容方案如StarkNet以及Arweave,正在嘗試開發將游戲主要邏輯都部署在鏈上的「全鏈鏈游」。如果這個方向在未來真的能夠走通,才算在真正意義上解決了游戲玩家無法獲得游戲資產所有權的問題。

金融資產

金融資產可以說是目前實現用戶所有權最為成功的一個細分類別了。由于金融資產中的債權可以很方便地通過智能進行編程,因此這類債權憑證可以做到最大程度的去信任化,不依靠鏈下司法系統也能很好的保障用戶所有權。

這類典型代幣包括Compound發行的cToken,Aave的aToken,以及Uniswap的LPToken或LPNFT等。這些代表金融債權的代幣的持有者,可以隨時從相關的合約金庫中,按約定數量贖回自己的資產。既不需要指望項目方信守承諾,也不需要鏈下的司法系統提供救濟措施。

除此以外,以USDT與USDC為代表的中心化穩定幣,雖然并沒有解決資產的托管問題,并且要依靠比較強的信任假設。但由于其中涉及的信任主體如Circle、Tether等一定程度上接受了鏈下司法系統的監管和保護,導致用戶的托管資產處于一定程度的監管范圍內,依靠傳統的方式,相對較好地保護了用戶的資產所有權。

「鏈改」資產

上文幾個資產類別都由原生的區塊鏈全隊打造,但在最近兩輪熊市中,市場還出現了不少所謂的「鏈改」項目。這類項目的構建方式,基本都可以概括為鏈下資產的憑證上鏈,同時這些資產對應的權利,也基本需要依靠傳統的司法體系進行保障,當然也無法做到完全的去信任化。

因此判斷這類鏈改代幣是否真能賦予用戶以所有權,也不能僅僅通過分析其所謂代幣經濟,而是要看其權利是否能夠得到鏈下司法體系的有效保護。所以這類項目雖然發行了代幣,但從其實質上來講,可能更應該歸類為Web2項目更為合適。

謹防概念套利或監管套利

這里之所以要花費大量篇幅梳理關于所有權的相關概念,主要是因為在之前牛市中出現了太多通過所有權概念進行概念套利或監管套利的行為。

回顧過去兩年多的歷史可以發現,許多項目發行的治理代幣往往只具有受限制的治理權限,而二級市場卻依然不吝于對其按照股票的估值標準進行炒作。

而主打X2E概念的各類GameFi鏈游,也大多需要依靠中心化服務器運行游戲的核心邏輯。一邊打著賦予用戶所有權的旗號發行代幣和NFT獲取收入,一邊自己牢牢掌控著游戲世界中的生殺大權。不但可以隨意修改游戲規則,甚至可以不受制約的轉移項目資金,可以說將Web3的優勢與Web2的特點進行了完美結合,實現了項目方利益的最大化。

以上這些都可以歸類為典型的監管套利行為。

我們在構建一個Web3項目時,其核心目標不應是簡單的進行資產上鏈或者發幣,而是希望通過區塊鏈技術更好地解決之前難以解決的信任問題,進而不斷增加各參與方的信任程度,降低構建信任的成本,這些才是Web3項目能夠提高效率的根本原因。

鏈上發行的代幣并不一定是去中心化資產,甚至有可能只是包著Web3外衣,進而進行監管套利的無監管Web2資產。

如果不在增信上下功夫,而僅僅將重心放在代幣經濟的設計上,不但容易引起金融泡沫,甚至都無法向用戶交付一個真正代表所有權的資產類別,那么一切關于Web3的所有權經濟更是無從談起。

來源:金色財經

9.27以太坊短線反彈收復1350;強阻1420最為關鍵 ETH天圖技術走勢;昨開1293/高1340/低1277/收1335/漲幅3.?19%收漲41.26美元/振幅4.

1900/1/1 0:00:00銀行、證券、保險是支撐傳統金融行業運作的三駕馬車。銀行業目前估值8.4萬億美金,證券業目前估值100萬億美金,保險業估值5.5萬億美金.

1900/1/1 0:00:009.29比特幣行情解析 大餅昨日快速下探觸及下方低點18477一線后止住跌勢開始逐步反彈,早間也是重新回到19500附近震蕩運行,四小時級別來看下探回升一波連陽反彈修正,且尾盤收在相對的高位.

1900/1/1 0:00:009.28以太坊日K沖高回落驚現誘多信號,空頭再次出擊 ETH天圖技術走勢;昨開1335/高1400/低1303/收1327/跌幅0.6%收跌8.06美元/振幅7.26%/技術走勢:昨日價格沖.

1900/1/1 0:00:00自推出以來,Chainlink已經成為DeFi的一個基本組成部分。他們的價格反饋至今仍是最值得信賴的,許多DeFi協議依靠Chainlink的價格預言機來提供準確的價格數據.

1900/1/1 0:00:00在歐元區經濟不斷失血以及歐盟面臨被撕裂風險的困境下,歐元被市場持續拋售的命運恐難以避免。受經濟雙重負面因素打壓,歐元/美元難翻身周一亞太早盤,歐元/美元短線一度急挫約130點至0.9553,

1900/1/1 0:00:00