BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD-0.08%

LTC/HKD-0.08% ADA/HKD-1.14%

ADA/HKD-1.14% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD-0.47%

XRP/HKD-0.47%

上一期文章中提到,市場在2022年6-8月對通脹的局面和美聯儲的政策產生了方向性的誤判,這個誤判的惡果有可能會在2022年的第三季度末的市場中慢慢顯現。因此我們將關注點移向即將于9月22日召開的美聯儲利率決策會議,來分析2年期國債收益率將會給出什么樣的訊號,以及預示了什么樣的風險。

*注:本研報于2022年09月19日首發于頭等倉官網?https://first.vip

9月22日美聯儲利率決策會議前瞻——警惕,看不見的利率墻

引言

1.?上一篇文章中提到,市場在2022年6-8月對通脹的局面和美聯儲的政策產生了方向性的誤判,這個誤判的惡果有可能會在2022年的第三季度末的市場中慢慢顯現。

2.?2年期國債收益率,即市場預估的政策利率一般會領先政策利率3個月左右。目前的2年期國債收益率約在3.87左右,如果美聯儲在9月22日的利率決策會議上做出更為激進的決策,那么市場就面臨非常大的短期利率快速上升的壓力,有可能會出現短期美元流動性不足的局面,進而造成市場恐慌性下跌。

因此,本文將從市場預估的政策利率和實際的政策利率的互動方式和互動邏輯的角度出發,著重介紹“利率墻”這一概念,并對9月22日開啟的美聯儲利率決策會議進行一些前瞻性的判斷。?

正文

上一篇文章中提到,在2022年6月-8月,由于美聯儲之前對于通脹預期和加息預期的錯誤引導,市場對通脹和緊縮周期的判斷出現了偏差。在此過程中市場認為通脹已經得到控制,且美聯儲將在年底之前結束加息,甚至有可能會降息來阻止經濟衰退,于是市場出現了一波可觀的反彈。

但事與愿違,8月的CPI報告表明通脹并沒有如市場預期般快速回落,美聯儲也并沒有做出任何可以解讀成寬松的表態。在這種落差下,市場在9月上旬出現了大幅下跌。就目前來看,這一部分的下跌只是開胃菜,市場后續即將迎來更加危險的局面。

幣安期貨將停止支持多資產模式下的SOL:金色財經報道,據幣安官方公告顯示,從2023-06-05 10:00 (UTC)開始,幣安期貨(Binance Futures)將停止支持SOL作為多資產模式的保證金資產,SOL的轉入限額先前已于2023年3月20日08:00 (UTC)在多資產模式下更新為零。為了維持保證金水平并避免任何潛在的清算,幣安建議在USD?-M期貨賬戶中持有SOL作為抵押品的用戶在2023-06-05 10:00 (UTC)之前在賬戶中增加保證金。此外,用戶應2023-06-05 10:00 (UTC)之前將SOL資產從USD?-M合約賬戶中轉出,幣安合約將在2023-06-0710:00 (UTC)后自動將SOL資產轉入用戶的現貨錢包。[2023/5/28 9:47:24]

首先我們來觀察美國2年期國債收益率和美國聯邦基金利率。

一般來講,美國2年期國債收益率被市場認為是美聯儲該設定的聯邦基金利率的先行指標。至于為什么是2年期的國債收益率來作為市場預估的政策利率呢,這很大程度上是一個先有雞還是先有蛋的問題。

如果從先有蛋的角度出發,因為美聯儲至今為止的貨幣政策調整周期一般都在兩年左右,即降息兩年,加息兩年,因此從實踐的角度來講,兩年的時間周期更符合政策利率變動的客觀規律。

如果從先有雞的角度出發,那么當市場需要一個反映政策利率變化的指標時,從收益率定價的角度出發,2年期國債的收益率所反映出來的風險貼水最符合政策利率變動的區間,然后市場不斷強化這個預期,于是在預期自我實現以后,2年期國債收益率就成為了市場預估的政策利率指標。

未來隨著貨幣政策周期的改變或者市場風險偏好的改變,有更有效率的指標出現并被市場采納也未可知。但無論如何,目前而言2年期國債收益率就是默認的市場預估的政策利率水平。

下表整理了從2014年加息周期以來的2年期國債收益率的變化以及同一水平市場利率的時間對應關系。

表1自2014年7月以來的2年期國債收益率以及政策利率

前Conti和FIN7成員開發新的Domino惡意軟件:金色財經報道,IBM 安全情報專家報告稱,Conti 勒索軟件組織的前成員已與 FIN7 的代表聯手開發新的 Domino 惡意軟件。該惡意軟件可以竊取密碼、文檔、瀏覽器、應用程序和加密貨幣錢包的憑據。它還能夠加密受感染系統上的文件。Domino 可以禁用安全功能。[2023/4/22 14:20:14]

利率

2年期國債

時間差

政策利率

政策市場時間差

0.50

14.07.08

15.12.16

526

0.75

15.11.03

483

16.12.14

407

1.00

16.11.17

380

17.03.16

119

1.25

17.03.03

106

17.06.15

104

1.50

17.10.10

221

17.12.14

65

1.75

17.11.22

43

18.03.22

120

2.00

18.01.17

56

18.06.14

148

2.25

18.02.26

40

18.09.27

A股收盤:深證區塊鏈50指數上漲1.45%:金色財經消息,A股收盤,上證指數報3155.22點,收盤上漲1.01%,深證成指報11332.01點,收盤上漲2.13%,深證區塊鏈50指數報2917.12點,收盤上漲1.45%。區塊鏈板塊收盤上漲0.28%,數字貨幣板塊收盤上漲0.6%。[2023/1/5 10:23:05]

213

2.50

18.06.07

101

18.12.20

196

2.75

18.09.14

99

2.50

19.03.11

178

2.25

19.05.14

64

19.08.02

80

2.00

19.06.04

21

19.09.19

107

1.75

19.08.06

63

19.10.31

86

1.50

20.01.28

175

1.25

20.02.27

30

20.03.04

-6

1.00

20.03.03

5

0.75

20.03.05

2

0.50

20.03.11

6

0.25

游戲區塊鏈Oasys的SEGA和育碧驗證的主網正式上線:金色財經報道,游戲區塊鏈Oasys完成其主網的最后階段,其節點驗證者包括游戲巨頭SEGA和Ubisoft。Oasys是去年專門針對web3游戲開發的幾個區塊鏈生態系統之一。除了Yield Guild Games等原生加密公司外,它的初始驗證者還包括Square Enix、世嘉、萬代南夢宮和育碧等公司。(the block)[2022/12/12 21:39:45]

20.04.15

35

20.03.16

0.50

21.11.16

53

22.03.17

121

0.75

22.01.03

48

1.00

22.01.20

17

22.05.05

105

1.25

22.02.08

19

1.50

22.02.15

7

1.75

22.03.15

28

22.06.16

93

2.00

22.03.22

7

2.25

22.03.29

7

2.50

22.04.11

13

22.07.28

108

2.75

22.06.09

59

3.00

Glassnode:2萬美元區域是比特幣新買家的重要觸發點:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,在今年5-6月的過程中,比特幣交易價格下降到2萬美元的區域,這成為投資者投降和新買家的重要觸發點,因此成為比特幣轉手的節點。剛剛被重新賣出的比特幣現在掌握在更高信念的持有人手中,需要經歷一個過程才能成熟,雖然許多底部形成的信號已經到位,但市場仍然需要持續一段時間和痛苦才能建立一個有彈性的底部,比特幣投資者還沒有走出困境。[2022/7/15 2:15:03]

22.06.14

5

3.25

22.08.22

69

22.09.22

31

3.50

22.09.12

21

2014年6月至今,市場一共包含了一個完整的加息周期,一個完整的降息周期,以及目前這個正在進行中的加息周期。

從表中我們可以得到一些數據,2014年7月至2022年9月,2年期國債收益率平均上升或者下降25個基點所花費的時間約為77天,市場預估的政策利率和實際的政策利率之間的時間差均值約為152天,中位數約為108天。換句話說,市場在正常運行的情況下一般需要2個半月左右的才能升息1碼,而一般來講2年期國債收益率會領先實際的政策利率約為3-5個月。

事實上,3-5個月的時間也基本與美聯儲在每個季度末發表點陣圖進行利率指引所造成的約3個月左右的時間差重合,也和各種期貨的結算周期相符合。而且我們也可以觀察到,當美聯儲利率引導得越好,市場2年期國債收益率的領先時間就越接近于3個月,期間引發的市場波動也越小。

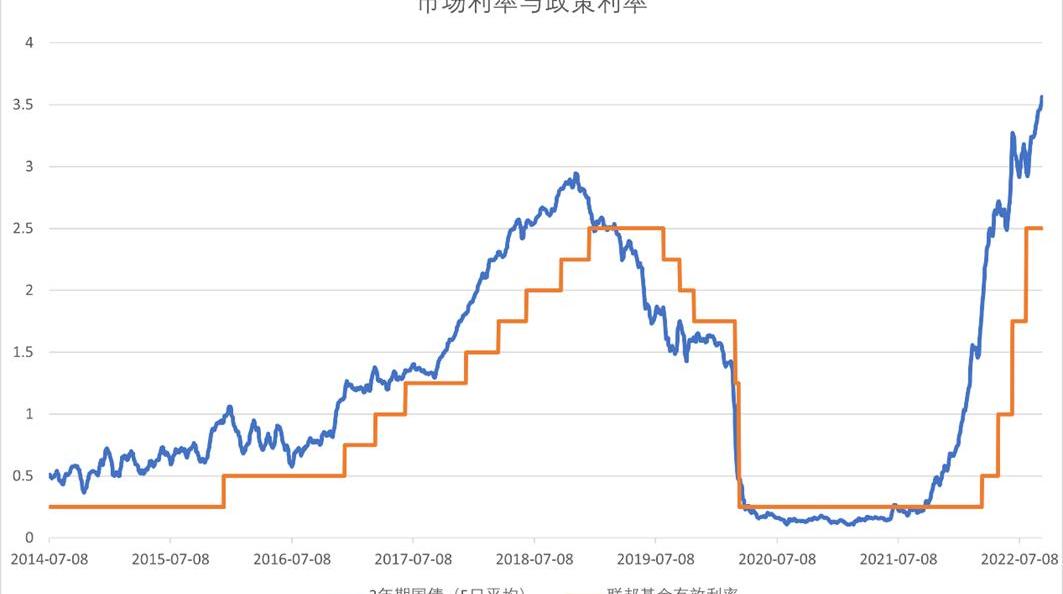

圖1?市場利率與政策利率

從圖中可以看得更加直觀地觀察2年期國債收益率和政策利率之間的關系,藍線的波動一般來講都會早于橙色線。

圖2市場利率與政策利率

理論上來講,無論是加息周期還是降息周期,市場的2年期國債收益率都會提前3個月一步一步地反饋政策利率的走勢,但是凡事總有例外。

從2019年以來的降息周期當中,我們能明顯總結出兩個特點:

1)市場反饋政策的速度變快了,效率變高了,甚至有時候能做到預判政策的方向,提前進行反饋,而不是如之前一樣緊跟美聯儲的指引。2019年前的一輪加息周期,2年期國債收益率和政策利率的反饋時間平均為211天,而2019年以后的降息和加息周期,平均只花了87天,基本等于美聯儲做利率前瞻所需的3個月左右的時間。

2)利率墻出現了,所謂利率墻,就是當政策利率的變動超過市場預期的時候,市場就必須在更短的時間內做出反應,因此就會造成短時間內的資金流動性短缺或者流動性過剩,造成大幅度的市場波動。就好像把一盆水潑到了墻上,有些水會往上,有些水會往下,所以稱之為利率墻。從圖像上我們也可以看到2年期美國國債收益率在極短時間內的快速上升,或者快速下降。

利率墻出現的原因主要有兩個:

1)美聯儲引導,比如2020年3月為了拯救因為美元流動性不足而瀕臨崩潰的市場,美聯儲做出了在半個月內降息150個基點的史無前例的流動性寬松舉動,如此大幅度的降息完全超過了市場預期,一度造成了政策利率和2年期國債收益率的倒掛,也在極短的時間內徹底逆轉了美元流動性不足的局面,并且造成了后續1年多的美元流動性過剩問題。

圖3美聯儲于2020年3月制造的利率墻

2)市場誤判,即市場對美聯儲的政策做出了錯誤的預期,并有需求在短時間內改正整個誤判,從而導致2年期國債收益率的波動急劇上升,引起美元流動性問題,造成大幅度的市場波動。

目前我們還沒觀察到一個完成形態的利率墻,但是根據6月-8月市場對通脹前景和美聯儲政策的誤判,我們有理由相信條件和環境已經成熟,利率墻的胚胎已經形成并且隨著時間逐漸成長,越發陡峭。從某種程度上來講,市場已經開始對這堵越來越陡的利率墻胚胎發起沖擊。如果美聯儲將在9月22日加息3碼到達3.25%,考慮到8月22日的2年期國債收益率即為3.25%,那么市場預估的政策利率和實際的政策利率之間的時間差便已經縮小到了31天,這也一定程度上解釋了為什么9月上旬宏觀市場會出現一波劇烈的修正行情。

截至9月19日,市場預估的2022年年底的政策利率仍然停留在3.87%左右,距離年底還有3個多月。按照過往的經驗來看,今年底前美聯儲剩余的加息點數應該在125-150個基點,聯邦基金利率停留在3.75-4%之間。差不多目前為止,這已經比6月份美聯儲點陣圖當中顯示的3.5%要高出37個基點,但如果美聯儲在9月22日的利率決策會議上做出更激進的加息舉措)或者在點陣圖上做出幅度更大的加息預期的話,市場就必然會面臨在短期之內加速升息的局面。短期國債收益率的快速抬升將會造成美元流動性的加速枯竭,從而造成美元流動性危機,引起市場大幅波動。除此之外,由于短期國債收益率的快速上升,長短期利差也可能會加速拉大,倒掛會加深,也就意味著后續經濟衰退的可能性會大幅上升。嚴格來講,市場在9月上旬2年期國債收益率從3.4%快速拉升到了3.85%已經反映出市場意識到了誤判的風險,并且做出了一定的反饋。但市場的反應可能還是跟不上美聯儲加息的步伐,并且可能對美聯儲還抱有一些不切實際的期望。因此當9月22日美聯儲利率決策會議靴子落地時,市場可能會產生遠大于前幾次利率決策會議的劇烈波動。

對此我們可以做出一些更加具體的判斷:

美聯儲加息3碼,點陣圖2022年落位區間3.25-4%,意味著市場已經充分地反饋了美聯儲政策利率上升的潛在風險,此輪下跌已經結束,并且預期未來美聯儲加息空間不大,市場會快速反彈,后續視經濟景氣情況,可能還會下跌。

美聯儲加息3碼,點陣圖2022年落位區間4-4.5%,市場可能會在短時間內利空出盡,有一波短暫的反彈,然后繼續大幅下跌,2年期國債收益率將需要在兩個星期左右的時間內上升至少40個基點,才能追上政策利率的步伐,因此會產生一定程度的美元流動性危機,造成較大的市場波動。

美聯儲加息3碼以上,點陣圖2022年落位區間大于4.5%,那么市場有可能會迎來一場非常劇烈的美元流動性危機,會面臨非常大幅度的修正風險。

總而言之,一石激起千層浪。投資者必須謹慎看待即將到來的美聯儲利率決策會議,做好完善的避險和心理準備。

?數據出自https://fred.stlouisfed.org/series/DGS2?

以及?https://fred.stlouisfed.org/series/DFEDTARU

?目前市場普遍預測美聯儲將會加息75個基點至3.25%

—投資風險與

—END—

會員掃碼添加微信|gofirstvip推特|@firstvip61聲明:以上內容分析僅提供參考信息,不作為投資決策依據,請勿基于此報告進行任何投資決策,頭等倉及報告作者不對用戶投資結果負責。報告自所示日期起準備,由于隨后的市場或經濟狀況可能發生變化,報告內容不一定能反映這些變化。提供的圖形,圖表和其他視覺輔助工具僅供參考。這些圖形、圖表或可視化輔助工具都不可用于制定投資決策。不代表頭等倉(First.VIP)會協助任何人做出投資決定,并且任何圖形、圖表或其他視覺輔助工具都無法捕獲做出此類決定所需的所有因素和變量。本?中涉及的某些陳述可能是頭等倉(First.VIP)對于未來預期的假設以及其他的前瞻性觀點,?已知和未知的?險與不確定因素,可能導致實際結果、表現或事件與陳述中的觀點和假設存在實質性差異。本報告中包含的任何推測、預測和估計本質上都是推測性的,并且基于某些假設。這些前瞻性陳述可能被證明是錯誤的,并可能受到不正確的假設或已知或未知的風險,不確定性和其他因素的影響,而其中大多數是無法控制的。可以預料,某些或所有此類前瞻性假設將不會實現,或與實際結果有很大差距。

這是白話區塊鏈的第1775期原創?作者|JackyLHH出品|白話區塊鏈近年來,不斷有技術開發人員和項目團隊提出各種各樣的解決方案。這些解決方案,主要可以分為兩大類:鏈上擴容和鏈下擴容.

1900/1/1 0:00:00WhoknowsDAO專題策展第八篇。本篇將討論的主題與Web3初創公司的代幣薪酬設計體系有關。通過充分了解代幣薪酬設計體系,避免因代幣分配混亂造成的一系列損失.

1900/1/1 0:00:00引言 用法定貨幣購買加密貨幣是大多數用戶進入Web3世界的第一站,無論是通過中心化的交易所還是比特幣ATM。用法幣交易加密幣稱為”入金”,反過來用加密幣交易法幣稱為”出金“.

1900/1/1 0:00:00近期,Bankless的兩位聯合創始人RyanSeanAdams以及DavidHoffman,與來自Cosmos社區的兩位OGSunnyAggarwal和ZakiManian展開了一場關于Cos.

1900/1/1 0:00:00摘要 1、作為第三代區塊鏈,CosmosSDK和TendermintBFT降低了開發和運行公鏈的門檻.

1900/1/1 0:00:00人們說,如果能有一個更新,能將ETHL1的TPS提高100倍,Gas費減少100倍,那我們就不需要Rollup,但真的是這樣嗎?其實不是的.

1900/1/1 0:00:00