BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.22%

ADA/HKD+0.22% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD-0.41%

XRP/HKD-0.41%要點

1inch在第2層擴展解決方案Arbitrum和Optimism上的實施,每個關鍵指標上都有所增長,同時表現優于其他所有鏈。隨著限價訂單協議從聚合協議中奪取市場份額,用戶行為發生了轉變,對資金庫產生了負面影響。1inch基金會從GasRefundProgram中刪除了質押要求,允許所有用戶有資格獲得至少5%的退款。1inchDAO資金庫的變化在第三季度實現:資金庫將其資產多元化并開始積累1INCH治理代幣。

關于1inch

1inchNetwork是一家在Ethereum、Arbitrum、Optimism、Polygon、Avalanche、BNBChain、Gnosis、Fantom、Klaytn和Aurora上運營的一體化去中心化金融服務提供商。1inch的聚合協議于2019年推出,允許用戶在各個市場之間進行交易,并實現與任何單獨的去中心化交易所(DEX)相比的最佳可用匯率。2020年底,1inchLiquidityProtocol向網絡引入了原生自動做市商,使用戶能夠提供流動性并獲得被動流動性挖礦獎勵。該網絡的第三個產品1inch限價訂單協議于2021年6月推出,以支持免費的條件限價和止損訂單。這三個協議都由1inchDAO使用網絡的原生1INCH代幣進行管理。

注意:本報告包含來自Ethereum、BNBChain、Polygon、Optimism、Arbitrum、Avalanche和GnosisChain的數據。目前不包括來自Fantom、Klaytn和Aurora的數據。

介紹

1inch網絡并沒有與困擾加密貨幣和全球經濟的看跌情緒保持絕緣。與更廣泛的加密貨幣市場一樣,DEX聚合器在2022年上半年繼續下跌。在第三季度,該網絡的總交易量大幅下降,這種情況與Uniswap和Curve等DEX相似。

彭博社:Bitcoin Opportunity Fund正尋求籌資1億美元:3月17日消息,Bitcoin Opportunity Fund 正尋求籌資1億美元資金。該基金由包括管理合伙人 James Lavish 和 David Foley 在內的六位投資者領導,將投資與比特幣相關的公共和私人公司。該團隊表示,其成員將大部分個人凈資產投入到了該基金。(彭博社)[2023/3/17 13:09:33]

由于網絡在第三季度受益于適度的用戶增長,總交易數量幾乎與上季度相同。第二層解決方案是本季度的主角,數量、交易和用戶均有所增加。L2解決方案的催化劑與1inch的OP空投公告和對Arbitrum空投的猜測存在直接相關。隨著這些預期的實現,這些指標的增長預計將趨于穩定。

交易量和代幣掉期主要由USDC、USDT和BUSD等穩定幣以及WETH和WBTC等波動性資產驅動。新的1inch提案實施實現,為資金庫添加了新的代幣。然而,網絡容量的大幅下降,減緩了1inch在2022年第三季度的資產負債表增長。

表現分析

網絡概覽

2022年第三季度,1inch總交易量從495億美元下降45.5%至270億美元。在上一季度,24%的總交易量發生在UST崩盤和stETHdepeg引發恐慌之后的7天內。

1inch在2022年第三季度處理了460萬筆交易。盡管總體交易量下降了近一半,但總交易數量與上一季度持平。隨著波動性趨于穩定,日均交易規模降至過去三個季度的最低點5900美元。考慮到這些因素,很明顯,市場波動性推動了1inch的交易量。

數字商會創始人:SEC將Coinbase內幕交易案作為定義數字資產為證券的一種方式:金色財經報道,美國數字商會正試圖阻止美國證券交易委員會(SEC)對一名被指控從事內幕交易的前Coinbase(COIN)員工提起的訴訟。該組織的創始人Parianne Boring表示,如果SEC成功,許多數字資產可能被定義為證券。

去年,美國司法部(DOJ)指控前Coinbase經理Ishan Wahi犯有電信欺詐罪,因為他在上線前與他的兄弟Nikhil Wahi和朋友Sameer Ramani分享了關于哪些代幣將在該加密貨幣交易所平臺上市的信息。

Boring表示,SEC正在做的是通過執法進行監管的另一個例子,并沒有界定 \"它認為什么樣的數字資產交易是證券交易\"。如果法院作出有利于SEC的裁決,那么三人組購買和出售的所謂25種加密資產中的9種可能被定義為證券。她說,這可能會導致其他上市代幣的加密貨幣公司的進一步法律斗爭。[2023/2/25 12:28:22]

在過去三個季度中,聚合協議(AP)一直占總交易量的94%以上。AP用于以市場價格交換代幣,隨著每筆交易量的增加,這些代幣容易出現更高的滑點。

盡管限價訂單協議的交易量在第三季度有所下降,但其在總交易量中的市場份額與第二季度相比增長了38%。這種增長滲透到其他鏈中,標志著用戶行為的改變。LOP可以洞察用戶行為,因為它使用戶可以通過設置所需的價格限制和交易執行的到期日來定制交易。

另外,在過去三個季度中,以太坊在總交易量中占據超過84%的主導地位,因此在第三季度,以太坊推動了大部分交易量至1inch,這并不奇怪。

Polygon和BNBChain是部署1inch的第二和第三大鏈。自2021年第四季度以來,Polygon的總交易量首次環比超越了BNB鏈。在第三季度,兩者的季度交易量分別為14億美元和11億美元。

分析:FTX事件已引發比特幣投資者行為明顯變化:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,FTX事件已經引發了投資者行為的明顯變化,鏈上錢包數據顯示,從蝦米(持倉量<1枚比特幣)到巨鯨(持倉量>1000枚比特幣)在整個FTX崩潰期間都經歷了凈余額增加。蝦米群組(持倉量<1枚比特幣)上周增加了3.37萬枚比特幣,30天內增加了+5.14萬枚比特幣,這一水平的余額流入在歷史上排名第二,超過了2017年牛市的峰值;擁有1到10個比特幣的螃蟹群組也同樣積極,從交易所提走了48.7萬枚比特幣;持有比特幣的數量在10枚到1000枚之間的錢包余額大幅增加了7.8萬枚BTC,可能部分反映了一種 \"先提幣,后再說 \"的心態。最近幾周,鯨魚實際上是凈積累者,30天的余額變化為5.37萬枚比特幣。[2022/11/17 13:15:18]

網絡用戶

第三季度的總用戶數較上一季度小幅增長2.4%至220萬。第三季度日均用戶約為23,500人,與上一季度持平。大多數用戶使用Polygon,其次是Ethereum和Binance。

LOP推動了最多的用戶增長,環比增長25%,增加了超過24,000名用戶。這一轉變表明了靈活交易執行的重要性,以及它如何吸引用戶。用戶似乎對熊市期間的價格波動更加敏感,他們尋求從使用LOP的戰略性交易執行中獲益。用戶也因為現有的和潛在的空投公告而加入1inch。

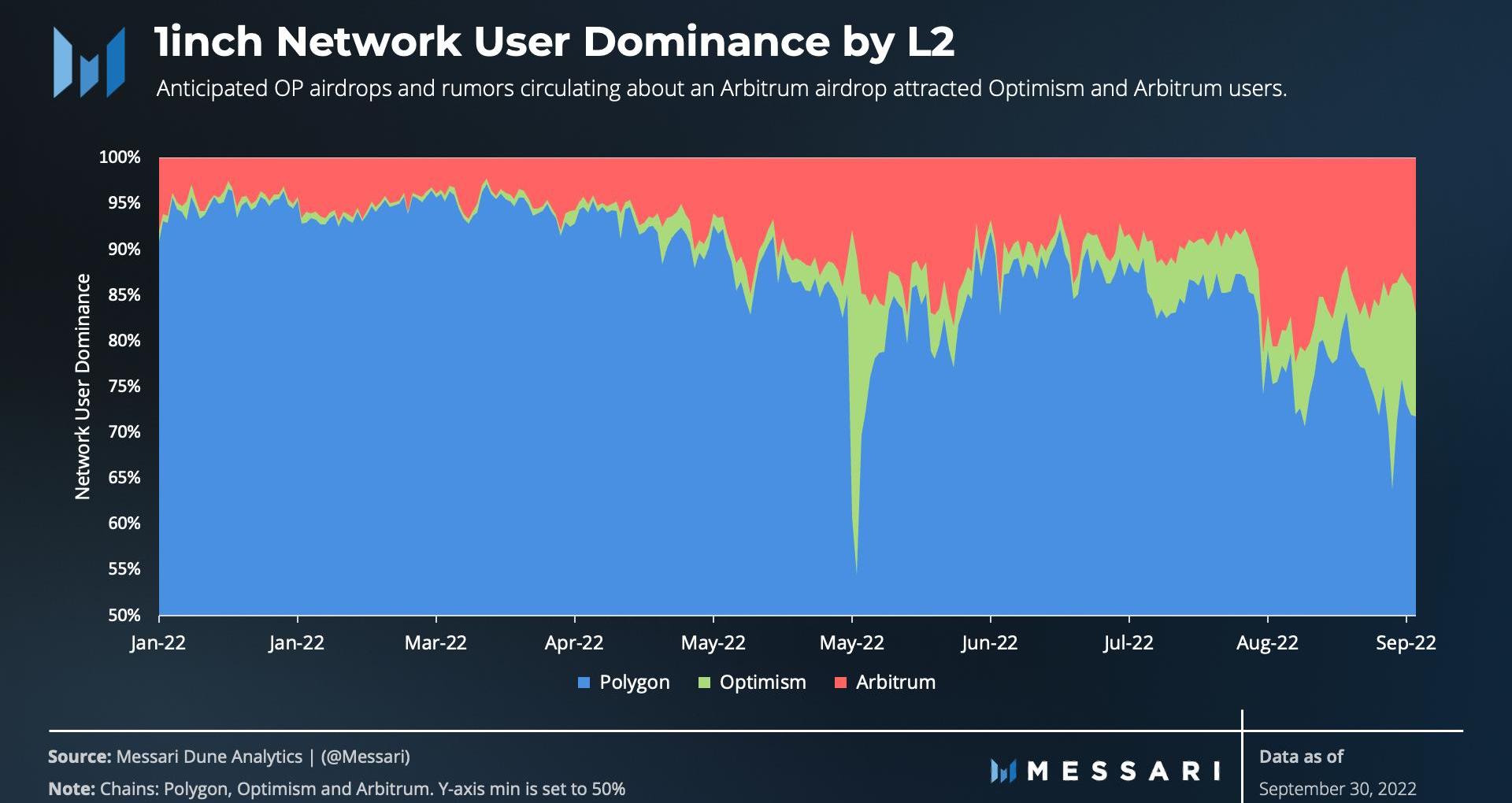

Layer-2sOptimism和Arbitrum在交易數量、交易量和用戶季度增長方面都優于每條鏈。Optimism和Arbitrum的用戶分別增長了37%和41%,而Polygon的用戶比上一季度減少了7.6%。除Optimism和Arbitrum分別增長了9%和5%外,其他所有交易鏈的季度交易量均有所下降。它們表現突出主要是由于空投和較低的交易費用。

Astar創始人:將2023年第一季度推出Astar 2.0:10月17日消息,波卡智能合約平臺Astar Network創始人兼CEO Sota Watanabe在推特上宣布,將2023年第一季度推出Astar 2.0。[2022/10/17 17:28:24]

9月初,1inch?宣布空投30萬OP代幣,獎勵3782個定期活躍的1inch錢包。這種激勵是Optimism用戶環比增長的催化劑。此外,有關可能進行Arbitrum空投的傳言與第三季度用戶的大幅增長相吻合。由于空投資格因素通常包括錢包使用和整體交易活動,所以在空投之前,用戶和活動的增長可能是無機的。這些事件的結合導致Polygon在本季度失去了市場份額。

微觀分析

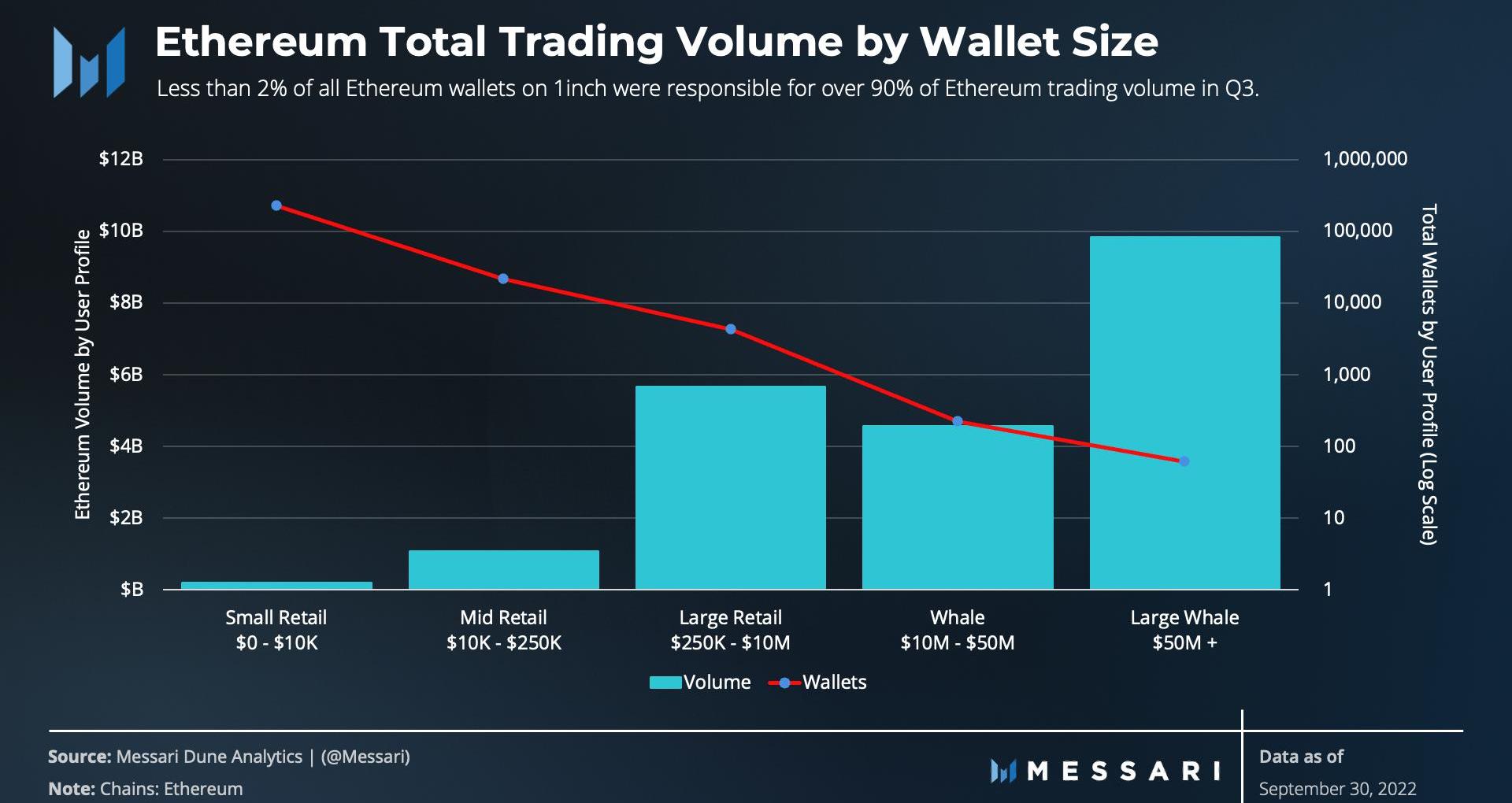

將用戶和獨特錢包按其在本季度的總交易量進行細分,可以根據用戶的活動情況進行分析。由于以太坊占總交易量的大部分,因此分組將與BNBChain、Polygon和Optimism上的分組略有不同,它們總共只占總交易量的10%以上。1inch上的交易量顯示出明顯的冪律分布,一小部分錢包占據了絕大部分的交易量。

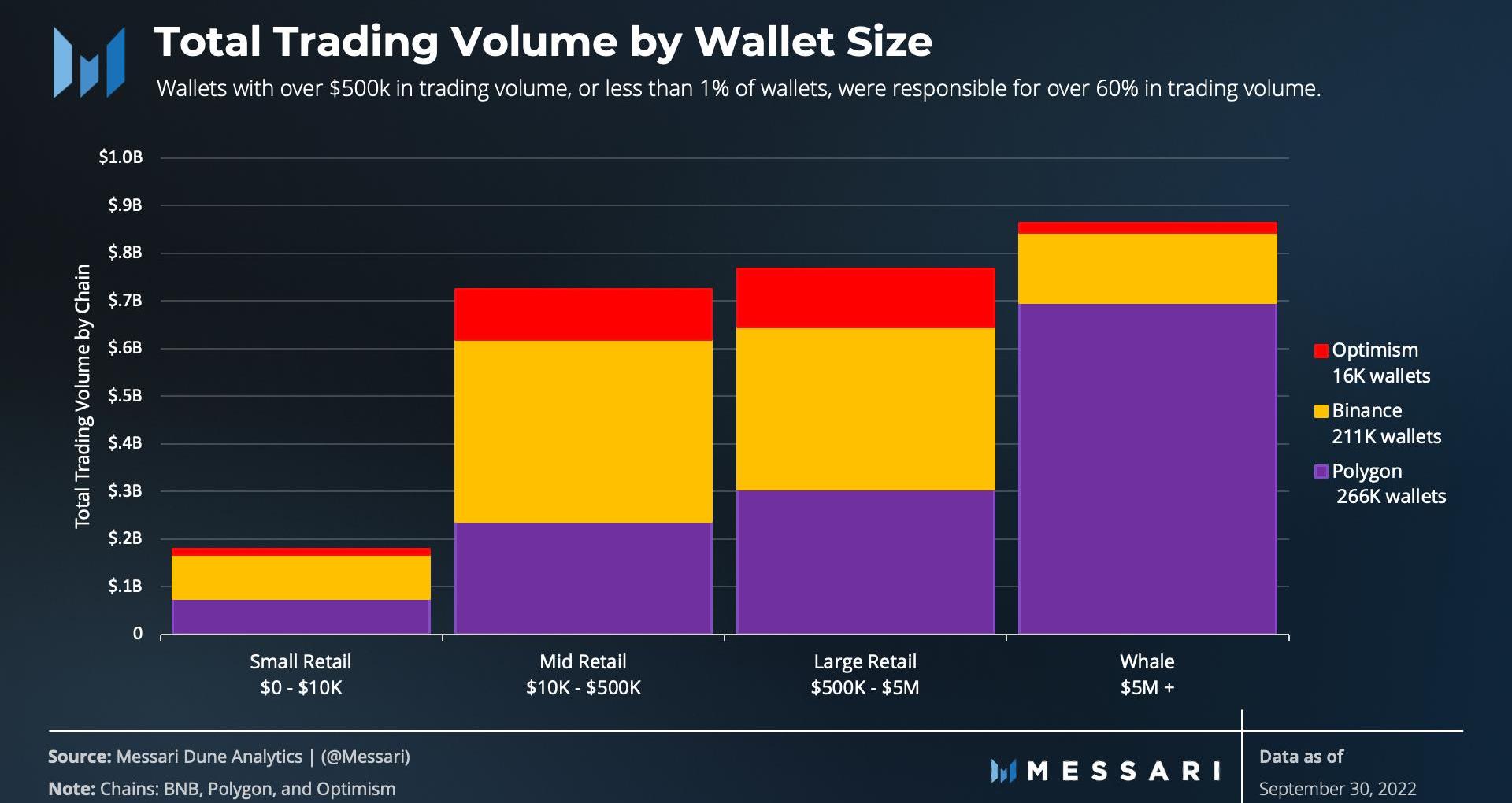

第三季度,Polygon、Binance和Optimism上有49.3萬個錢包,進行了290萬次交易,使得交易額超過25億美元。盡管小規模零售數量占整體交易活動的53%以上和1inch錢包的97%,但它僅占總交易量的不到2%。

整體用戶群顯然是相當大的,并在季度上有所增加。盡管如此,考慮到不到1%的總錢包占交易量的60%以上,這顯然是鯨魚推動了四個鏈上的1inch交易量。

OpenSea更新網站個人資料和NFT收藏頁面:5月27日消息,NFT市場OpenSea已重新設計其網站上的個人資料和NFT收藏頁面,目的是使網站更易于瀏覽。該公司表示,這些重新設計只是該公司改進其網站運作方式工作的開始。[2022/5/27 3:44:55]

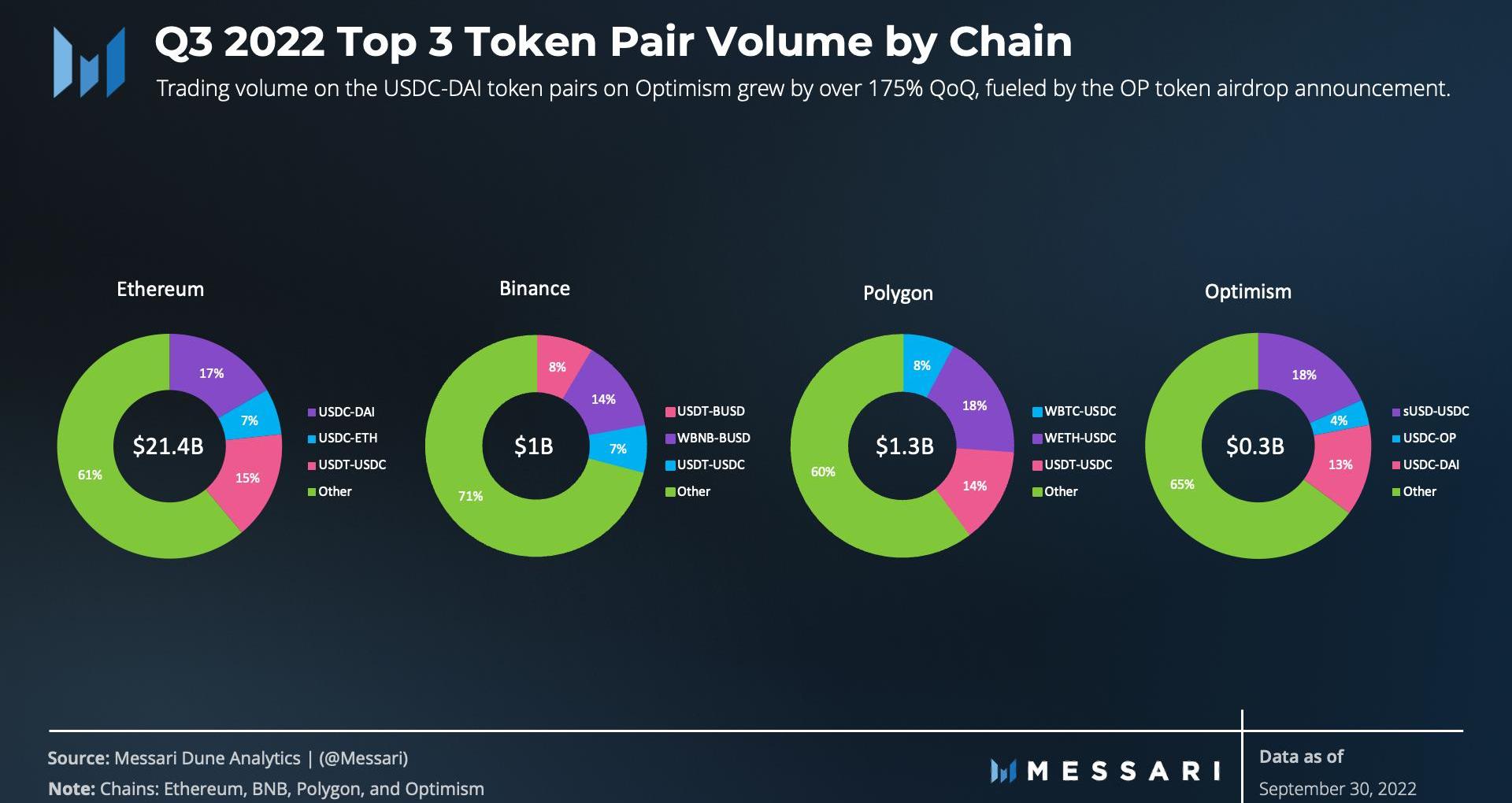

此外,與穩定幣和藍籌股配對的代幣互換繼續推動1inch交易量的增長。USDC代幣互換促成了超過130億美元的交易量,低于上一季度的220億美元。雖然整體網絡交易量環比下降,但USDC代幣互換在總交易量中的比例增長超過4%。以太坊、BNBChain、Polygon和Optimism的頂級交易對分別是USDC-DAI、WBNB-BUSD、WETH-USDC和sUSD-USDC。

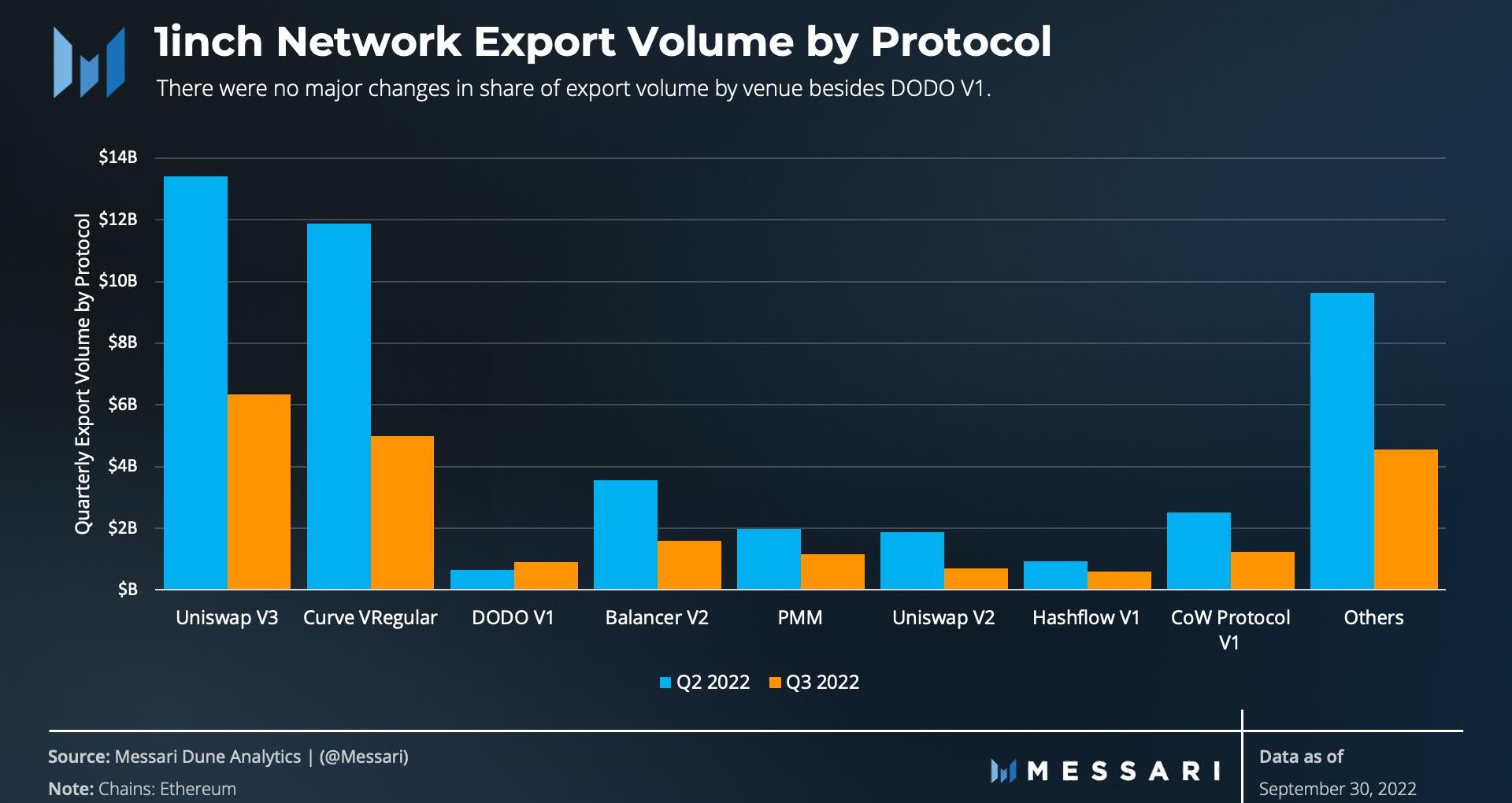

1inchNetwork的主要目標是利用其Pathfinder算法,通過各種協議促進最有效的貿易轉換。正如預期的那樣,本季度的出口額從第二季度的460億美元降至220億美元。Uniswap和Curve仍然是交易量轉換的主要協議。除DODOV1外,各交易場所的交易量份額沒有明顯變化。雖然總出口量下降了50%以上,但DODOV1的出口量增長了38%。

1inchDAO資金庫

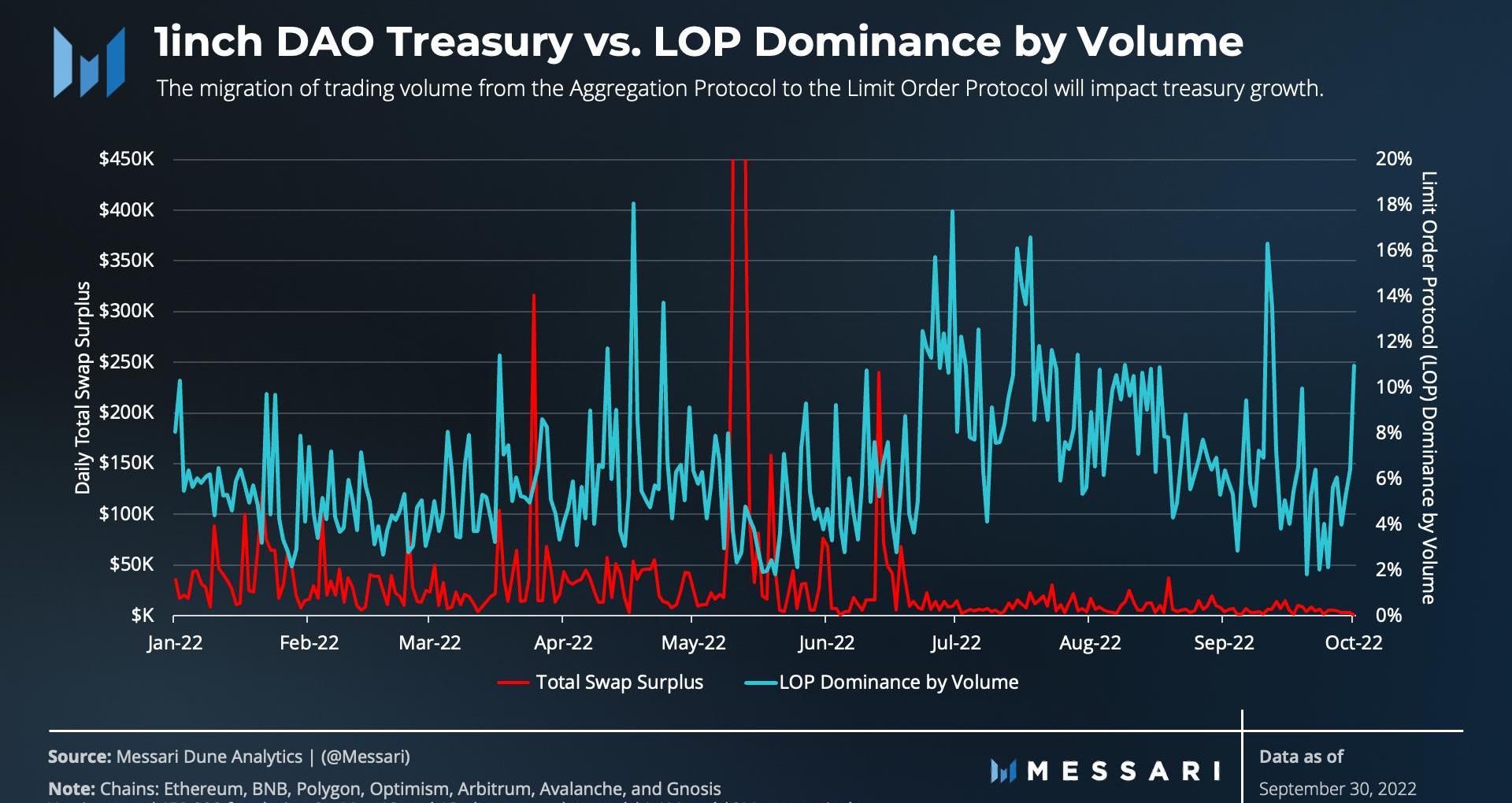

掉期盈余,即1inchDAO資金庫的收入,是聚合協議上的代幣掉期正滑點的結果。正如今年早些時候的UST和stETH事件所見證的那樣,發生正滑點的可能性隨著波動性和交易量的增加而增加。交易量從AP到限價訂單協議的轉變將繼續顯著影響掉期盈余的產生,最終從1inchDAO資金庫中抽走收入。

目前,100%的掉期盈余分配給1inchNetworkDAO資金庫和推薦人。但是,絕大多數的交易量不是通過推薦人進行的。因此,大部分掉期盈余直接進入資金庫。

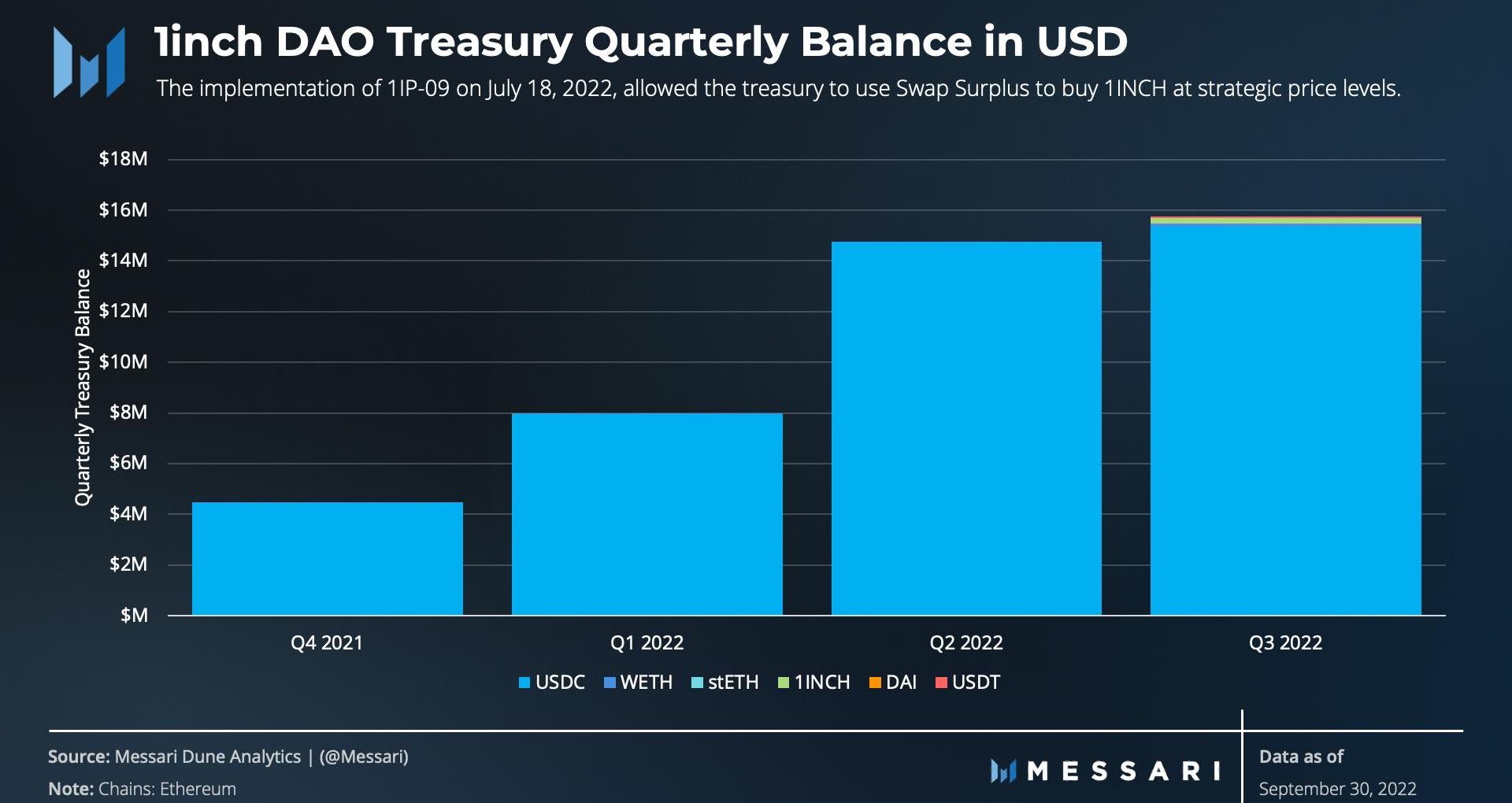

盡管第三季度的交易量幾乎是第二季度的一半,但1inchDAO資金庫在第三季度的余額增長了7%,達到了1570萬美元。1IP-08?是資金庫的一個多元化機制,授權將掉期盈余轉換為DAI、USDT、WETH和WBTC。總計84WETH被添加到資金庫中,在季度末價值約為11.2萬美元。

在執行1IP-09后,當價格跌破1.30美元時,資金庫從使用掉期盈余收入購買USDC轉為購買1INCH代幣。當1INCH的成本大于或等于1.70美元時,資金庫恢復使用掉期盈余購買USDC。此后,1inchDAO資金庫以1INCH或35萬個原生代幣積累了20.4萬美元。

這些提議旨在通過使用風險資產來實現多樣化,以超過通貨膨脹的速度,并允許資金庫的價值隨著其代幣而增長。隨著更多風險資產的加入,國庫余額將以美元計價波動。

定性分析

1inchNetwork通過提供最佳交易執行,致力于成為領先的DEX聚合器。它已經采取了戰略措施,通過在新的區塊鏈上部署、與新錢包集成以及通過Gas退款計劃等方式改善用戶體驗。

主網部署

新的第1層和第2層區塊鏈的加入使1inch能夠進一步加深流動性,促進更高效的市場,提高交易速度并改善用戶體驗。在第三季度,1inch宣布在?Klaytn?和?Aurora?的主網上部署聚合和限價訂單協議。

Klaytn是一個企業級的EVM兼容區塊鏈,專注于游戲和元宇宙。Aurora也是一個兼容EVM的區塊鏈,提供基于NEAR協議的以太坊第2層體驗。這些集成使1inch用戶能夠在各種AMM和DEX協議上獲得流動性。

錢包集成

8月11日,1inchNetwork宣布使用1inchAPI的?KuCoin錢包集成。

由Pathfinder?算法驅動KuCoin錢包的API。該算法通過非托管市場有效地轉換交易,并確定最佳執行價格。考慮到KuCoin是一個排名前10的加密貨幣交易所,并且可以為網絡帶來可觀的交易量,此次整合對該團隊來說是一個重大的勝利。

第三季度有許多錢包的集成,提高了可訪問性和采用率。1inch現在支持?Zerion、Wirex、iME、D'Cent?和?Orange。

Gas退款計劃

1inch基金會在2021年第四季度推出了Gas退款計劃,通過基于層級的1INCH代幣的質押來償還以太坊用戶。該計劃通過提供基于1INCH質押總額的退款,來為用戶抵消昂貴的ETH交易。例如,質押1000個1INCH的用戶將有資格獲得50%的gas退款,而質押10萬個1INCH的用戶將獲得95%的gas退款。

最初,這些可變退款僅適用于質押1INCH的用戶。然而,在第三季度,基金會取消了對gas退款的質押要求。基于層級的退款仍然存在,但所有用戶現在都有資格獲得5%的gas退款,從而激勵更多用戶使用1inch網絡。

1inch基金會資助計劃

1inch基金會推出了一個300萬美元的贈款計劃,以資助網絡、社區以及研究和分析的未來發展。該基金會在2021年向資助者發放了約78.1萬美元的1INCH。第三季度宣布了一批新的相當于30.8萬美元的1INCH贈款。其目的是發展1inch生態系統,并改善用戶體驗。

新的受資助者將專注于構建從協議開發和網絡基礎設施到Web3教育和支持Web3開發人員社區的產品和服務。

關鍵事件

?除USDC外,以1INCH收取1inchDAO資金庫收入

7月18日,對1IP-09的投票通過并已實施。1IP-09通過在價格低于1.30美元時從使用掉期盈余購買USDC轉換為購買1INCH,來修改資金庫的稅收策略。當1INCH價格大于或等于1.70美元時,掉期盈余恢復為買入USDC。

?1inchDAO資金庫的簡單多元化機制

7月18日,對1P-08的投票通過并已實施。1IP-08使資金庫的構成多樣化。授權代幣包括ETH、WETH、WBTC、DAI和USDT。

Aave1INCH上市

7月30日,1INCH治理代幣在Aave上上市,作為抵押資產,并啟用借貸。這執行提案初始化1INCH準備金,啟用了可變借貸,設置了儲備系數,并將準備金配置為抵押品。動機包括高流動性的1INCH市場和先發優勢,因為1INCH并未在任何去中心化借貸平臺上上市。這使得現有的代幣持有者可以靈活地通過借貸從他們的代幣中提取價值,而無需出售他們的資產。

總結

1inch仍然是市場上的主要參與者。在熊市期間加入更多用戶后,它保持了領先的DEX聚合器的地位。限價訂單協議在本季度的用戶群迅速增長。由于用戶對當前環境中的價格波動更加敏感,它可能會繼續從聚合協議中奪取市場份額。最終,由于其收入模式,協議使用的這種轉變可能會損害1inchDAO資金庫的增長潛力。目前,1inchNetwork仍然處于強勢地位,因為它繼續加入新的鏈并增加用戶的可訪問性。

區塊鏈技術應用已經如此廣泛,以至于各個行業再也不能忽視它。世界各地的頂級公司目前都在這個市場上押下重注,而有些公司已經開始率先將該技術整合到他們的業務中.

1900/1/1 0:00:00最近關于用戶和Move智能合約交互,不需要授權(Approve)是更安全還是更不安全的爭論很多,這里嘗試用通俗的方式來解釋一下二者背后的區別以及Move這樣設計背后的思想.

1900/1/1 0:00:00撰文:ThiagoFreitas數據來源:MarketplaceComparison直到2021年底,OpenSea是購買和出售NFT的平臺.

1900/1/1 0:00:00今天是9月30日月線和季線即將收線,而BTC也到了變盤臨界點。從纏論的盤面結構上看,偏向于向上突破概率大一些。然走勢無法預測,一切以結構為王,指標修邊.

1900/1/1 0:00:00這是今年第二次來波哥大,也是第一次來devcon,可惜已經物是人非。同事大莊一直說今年devcon是三年來第一次辦,而19年大阪的devcon出現了comp、uni等defi項目,是defisu.

1900/1/1 0:00:00這篇文章是關于以太坊L2的,我已盡力總結這個生態發生的事以及當前的景觀,但我不可避免地會錯過很多東西.

1900/1/1 0:00:00