BTC/HKD-2.4%

BTC/HKD-2.4% ETH/HKD-4.96%

ETH/HKD-4.96% LTC/HKD-1.2%

LTC/HKD-1.2% ADA/HKD-4.46%

ADA/HKD-4.46% SOL/HKD-1.48%

SOL/HKD-1.48% XRP/HKD-5.39%

XRP/HKD-5.39%在本文中你將了解:

1.GMX如何與其他協議區分開來;

2.?GMX?代幣的價值是如何累積的;

3.GMX的潛在風險和解決方案。

協議概述

GMX于2021年9月推出,是一個去中心化的永續和現貨交易所,直接從用戶錢包以0%的滑點、10bps的費用和高達30倍的杠桿率在快速和便宜的網絡上交易BTC、ETH、AVAX、UNI和LINK,沒有KYC或地域限制。

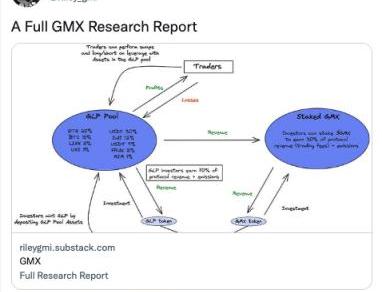

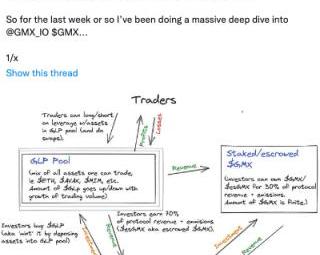

GMX有一個流動性池GLP,這是一個為保證金交易提供流動性的多資產池:用戶可以通過鑄造和銷毀GLP代幣來做多/做空和執行交易。該池從交易和杠桿交易中賺取LP費用,這些費用分配給GMX和GLP持有人。

如果交易者選擇提取的與存入的抵押品不同,則視為交易活動,將收取交易費用,按抵押品大小的百分比收取。

GLP代表流動資金池的份額,類似于用于交易和杠桿交易的資產指數。它可以使用指數中的任何資產鑄造并銷毀以贖回任何指數資產。

安全公司:BNBChian的MevBot被利用,損失約9.6萬美元:7月4日消息,據Web3網絡安全公司Ancilia監測,BNBChian的MevBot被利用,損失約9.6萬美元,黑客為0x0070開頭地址。[2023/7/4 22:17:24]

GLP代幣價格是指數中資產總價值的價值,包括未實現頭寸的未實現利潤和損失除以GLP供應量。基本假設是每個未平倉頭寸都可能在下一秒被平倉。?

?LP通過鑄造和持有GLP代幣,承擔資產指數的delta風險,即持有一籃子加密資產,如果LP在存入任何指定的資產后,資產池的市值增加加密資產。??

由于GLP是根據資金池的市場價值鑄造的,新的鑄造活動不會使現有的LP持有者變得更好/更糟。?

鑄造/銷毀GLP的費用取決于指數資產是否減持/增持,即指數中資產的權重低于或高于其目標權重。如果ETH被減持,通過存入ETH來鑄造GLP的費用較低,因此受到激勵。?

Damus在取消帖子上的“Zaps”功能后避免了蘋果App Store的下架:金色財經報道,比特幣友好的社交媒體應用程序Damus于周三獲得了繼續留在蘋果應用商店的批準,新版本的Damus將不再在帖子上顯示Zap(據報道蘋果認為這種配置相當于銷售數字內容),但仍允許用戶在個人資料級別互相發送Zap。

此前蘋果曾威??脅稱,除非Damus取消通過內容帖子上的“zaps”接收比特幣提示的功能,否則蘋果將在6月27日之前將這款支持比特幣的社交媒體應用程序從其App Store中剔除。[2023/6/29 22:06:50]

目標權重是如何設定的?每周根據持倉量進行調整:如果大量交易者在Arbitrum做多ETH,GLP池將設置更高的ETH目標權重,反之,如果有很大一部分人做空,則穩定幣的目標權重也會提高。

通過DEX聚合器可以更容易地實現目標權重:當一些指數資產被減持時,更便宜的掉期費用加上零滑點可以提供最佳價格,以促進路由到GMX的大量交易,重新平衡GLP池中的資產權重。

數據:昨日BRC-20鑄造費用達158BTC,創歷史新高:5月8日消息,據Dune數據顯示,昨日BRC-20鑄造費用達158.13BTC,轉賬費用達7.11BTC,均創歷史新高。此外,BRC-20總支出費用已達382.47BTC。[2023/5/8 14:49:26]

持有GLP,實際上是:

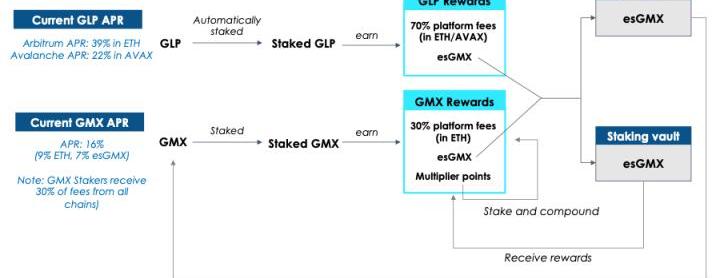

提供流動性;賺取以ETH或AVAX支付的70%的平臺費用;作為杠桿交易者的交易對手從他們的損失中獲利;獲得托管GMX獎勵;對加密指數進行多元化投資。?

GMX沒有使用標準的自動做市商模型(AMM)(x*y=k),而是使用Chainlink提供的動態聚合預言機喂價來確定資產的「真實價格」。這有助于實現執行市場訂單的零滑點。

這是因為GMX只是從CEX中實時提取價格,為交易者提供最佳執行,而無需套利者調整不同DEX的價格差異。LP也受到保護免受無常損失,因為他們不需要承擔價格發現成本。

代幣設計

GLP持有者,作為他們承擔delta風險和交易對手風險的回報,將獲得70%的平臺費用、從交易者的損失中獲利以及esGMX,這是一個互惠問題。

彭博社:匯豐銀行計劃向硅谷銀行英國子公司注入24億美元流動資金:金色財經報道,匯豐控股有限公司計劃向硅谷銀行英國子公司注入20億英鎊(24億美元)的流動資金。首席執行官諾Noel Quinn和匯豐英國(HSBC UK)負責人Ian Stuart周一在倫敦科技投資者的電話會議上告訴倫敦科技投資者,該銀行將投入數十億英鎊,以確保SVB UK繼續照常營業。該銀行發言人證實了這一數額。

匯豐控股有限公司此前宣布,其英國子公司正在以1英鎊收購硅谷銀行英國子公司(SVB UK)。(彭博社)[2023/3/14 13:02:26]

在平臺質押GMX代幣將獲得30%的平臺費用、esGMX和乘數積分。esGMX是類似于CurveFinance的ve模型的托管模型,但它沒有硬鎖系統。相反,如果選擇領取獎勵,esGMX將線性釋放一年。

esGMX獎勵有兩種使用方式:

它可以像普通GMX一樣被質押以獲得獎勵,以及?它可以在1年內成為GMX代幣,如上所述。?

NFT項目EpoLabs的Discord服務器遭攻擊:7月30日消息,據CertiK監測,NFT項目EpoLabs(前Eponym)的Discord服務器遭到攻擊,在該團隊重新獲得賬號控制權之前,請社區用戶不要點擊任何公告。[2022/7/30 2:48:07]

要立即質押esGMX獎勵,可以獲得與普通質押GMX完全相同的獎勵——更多的esGMX、乘數和來自平臺費用的ETH/AVAX獎勵。

要想在1年內歸屬esGMX,將不會獲得任何獎勵,并且esGMX衍生的主要代幣在此期間不能提取,否則esGMX將被按比例扣減。例如50%的本金代幣提取=50%的獎勵被削減。

什么是乘數積分(Multipllerpoints,MP)?MPs不是GMX,但可以像質押一樣賺取費用,從而通過提高GMX質押的收益率為長期GMX持有者提供獎金。每秒以100%的固定比率賺取MP

提升百分比=100*/;即MPs占用戶質押GMX&esGMX總量的比例。

GMX通過以下方式賺取費用:

交易費用:開/平倉是倉位大小的0.1%;掉期費:如果在平倉時需要掉期,將收取動態抵押品大小的0.2-0.8%;借入費用:*0.01%,在每小時開始時累積;鑄造GLP、銷毀GLP或執行掉期的動態費用,取決于該行動是否有助于實現GLP指數中特定資產的目標權重。

本周返還給GLP持有者和GMX質押者的費用是從周三中午開始的前一周的交易活動中收取的,當周實際APR取決于上周的交易活動。

GMX的潛在風險

熊市空頭偏斜

最大的風險是當市場劇烈下跌時,一些空頭交易者贏了很多,使得GLP池因delta敞口而縮水,不得不用穩定幣支付空頭交易者的利潤,進一步縮小池規模。

熊市空頭偏斜可能導致GLP持有者遭受巨大損失,使GLP對LP不再具有吸引力并導致TVL下降,但根據經驗,GLP池的delta風險以某種方式被交易者的損失對沖。

要原因之一是賣空比較困難,這也是大多數人在熊市中虧錢的原因?

耗盡GLP池

另一個風險是交易者將無法集體獲利以耗盡GLP池。如果OI凈敞口占平臺可用流動性的很大一部分,尤其是對于熊市中的空頭方,則可能會發生這種情況。

為確保不會發生這種情況,可能會根據GMX上被多頭/空頭的所有資產頭寸的實時凈敞口設置動態OI上限。

長尾資產風險

預言機定價模型適用于ETH等流動資產,但不適用于流動性較低的資產。特別是在極端市場條件下,Chainlink預言機可能會停止提供某些代幣的價格,GMX可能會因此遭受巨大損失。

由于大部分永續交易量來自流動資產,減少長尾交易對不會對GMX的業務造成大問題。CEX也存在同樣的問題,這就是為什么永續交易對總是遠低于現貨交易對。

潛在風險解決方案?

最近有一個問題,Avalanche的交易員利用GMX的預言機定價模型和AVAX在CEX中的稀薄流動性,通過操縱AVAX的鏈下價格從GLP池中獲得56.6萬美元。許多人開始過度擔心和FUDGMX。但我并不這樣認為。

該事件是如何發生的?例如,熟悉GMX的大ETH巨鯨通過GMX購買5000萬美元的ETH,然后去幣安和FTX等大型CEX購買4000萬美元的ETH,從而使價格上漲約2%。1000萬美元*2%的凈敞口是收入。滑點和交易費用是成本。?

如何避免因零滑點而耗盡GLP池?GMX可以提取更多數據,例如訂單深度,以便將更準確的成本/費用轉嫁給交易者。GMX可以針對流動性較低的代幣調低OI上限,并根據CEX流動性自動設定OI上限?

AVAX在Binance和FTX上的價格是2000萬,GMX平臺上的OI上限應該是2000萬,這樣,如果新的未結頭寸加起來高于2000萬,應該收取滑點,并返回GLP池,以確保交易者不會有更好的結果。

有人可能會問:如果收取滑點費用,?@GMX_IO的價值主張是什么?簡短的回答是,至少在任何時間間隔內,平臺上零滑點交易的可用流動性可能高于任何單個CEX。

其他資料

我強烈建議大家也看看@Riley_gmi的綜合報告,我也從報告中獲得了一些參考。

FloodCapital還發布了幾條高質量的推文。

@rektdiomedes?也寫了一個很好的總結,也值得你花時間閱讀。

GMX團隊成員?@xdev_10、@xhiroz、@vipineth、@xm92boi、@0xAtomist?等。

要點 盡管協議價格下跌,仍在吸引流動性。投資者正尋求機會從核心資產中獲利,Uniswap池中持有的資產市場份額同比翻倍.

1900/1/1 0:00:00面對Web3,FOMO一直是常態。尤其是在全球經濟下行的周期里,這一點愈發明顯,無論是個人還是政府,概莫能外。眼見華人Web3創業者涌入隔壁新加坡,香港最近似乎也陷入FOMO.

1900/1/1 0:00:00本文嘗試對Aptos的未來發展定位為下一個Solana。因為在區塊鏈不可能三角的約束中,新公鏈總是呈現周期性發展,上個周期以Solana為首的新公鏈憑借著激進的低費高速模式快速崛起,也因為一些內.

1900/1/1 0:00:00近期BNB跨鏈橋受攻擊,導致近$570M損失。這一事件再次把跨鏈橋的安全性問題推上熱議。根據Messari8月的研報數據,過去一年內共有8起跨鏈橋攻擊事件,構成將近$2B美金的資產損失.

1900/1/1 0:00:00原文標題:《HowWeEscapePonzinomicHell》原文作者:KermanKohli原文編譯:Leo,BlockBeats早在今年四月.

1900/1/1 0:00:00區塊鏈是一種創新的計算模式,數據和應用的安全不由中心化的第三方保障,而是由去中心化的計算機網絡保障。由于區塊鏈本身具有無需許可性,因此任何人都可以加入網絡,并獨立驗證計算的真實性.

1900/1/1 0:00:00