BTC/HKD+6.48%

BTC/HKD+6.48% ETH/HKD+9.91%

ETH/HKD+9.91% LTC/HKD+5.11%

LTC/HKD+5.11% ADA/HKD+8.88%

ADA/HKD+8.88% SOL/HKD+9.82%

SOL/HKD+9.82% XRP/HKD+9.95%

XRP/HKD+9.95%“FTX的失敗宣告了DeFi的失敗。”

過去一周,在FTX和Alameda令人震驚的內爆事件中,這種說法得到了各種Web3懷疑論者的贊同。

白宮重申,FTX是“確實需要對加密貨幣進行審慎監管”的原因。在一條推文中,參議員?ElizabethWarren?將加密貨幣行業定性為"煙霧和鏡子",認為應推動美國證券交易委員會進行"更積極的執法"。

這也不僅僅是政客們的事。反DeFi的比特幣人士正抓住FTX爆炸的機會,宣揚他們"為什么只有比特幣有用"的口號。

彭博社:大型機構客戶是去年加密借貸平臺遭遇擠兌的主要因素:5月16日消息,芝加哥聯邦儲備銀行的一項研究發現,大型投資者是借貸平臺遭遇擠兌的主要因素。去年,諸如Celsius、BlockFi和Genesis Global Capital LLC 等加密借貸平臺,均遭遇了大型投資者及機構客戶的大額資金撤回,導致幾個平臺最終破產。

這項研究提出了當前許多加密貸款平臺在應對潛在大規模提款風險所存在的規劃不足問題,并強調了各平臺完善其相關提款政策的緊迫性。(彭博社)[2023/5/16 15:05:57]

FTX不是DeFi

FTX的災難代表了中心化金融機制的失敗,而DeFi一直在努力取代這種機制。

歐洲央行管委:預計還將有4次50個基點的加息:3月6日,歐洲央行管委霍爾茨曼發言表示,其認為4%的利率才開始具有限制性,預計還將有4次50個基點的加息,應該在3月、5月、6月、7月各加息50個基點。[2023/3/6 12:45:15]

考慮一下FTX災難的根源最終來自哪里——FTX將客戶的存款貸出,而不是將其作為可贖回的存款1:1持有。

更糟糕的是,他們通過持有不成比例的大量流動性差的FTT代幣作為抵押品,而不是穩定幣等更安全的資產,使其資產負債表過度杠桿化。

簡而言之,FTX試圖在它不應該扮演的地方扮演銀行的角色,而且它扮演得很糟糕。

對于DeFi交易所或銀行來說,以上兩種情況都是不可能的。

多個主流DeFi項目發布一對一社會協同試驗公告:2月6日消息,多個主流DeFi項目發布一對一社會協同試驗公告,包括dYdX與AAVE、MakerDAO與Element、去中心化期權平臺Opyn與StakeDAO、CoWSwap與Gearbox、Lido與Bebop、Idle與Silo、1inch與KyberSwap、SushiSwap與Aura Finance等。

本次試驗將均由兩個項目方結為一組,多個小組同時進行,具體協作內容暫未透露。[2023/2/7 11:50:46]

DeFi是自我監管的

看看DeFi最大的交易平臺:Uniswap。

Uniswap的用戶絕不會因為「Uniswap是否會交易客戶的存款」而失眠,原因很簡單,因為一開始就沒有任何個人"存款"。與FTX不同的,用戶只是在數百個無權限的流動性池中執行交易。

去中心化借貸協議Clearpool引入新的利率機制:7月6日消息,去中心化借貸協議Clearpool宣布完成其創新的重大更新,推出了新的利率機制。據了解,新的利率模型專門為Clearpool的無許可池構建,旨在提高借款人的資金利用率,同時更準確地以有吸引力的根據風險調整的回報補償給出借方。[2022/7/6 1:54:42]

這些池子里的資金是由流動性提供者/質押者提供的,他們同樣不會擔心Uniswap會交易他們的存款。這些流動性池由不可改變的智能合約管理,使Uniswap不可能用他們的資金做其他任何事情。

任何貸款/借款的DeFi平臺,如Aave或Compound,也是如此。如果你在Aave上貸款,你首先需要按安全的貸款與價值比率存入資本。如果你支持貸款的抵押品的價值低于預設的閾值,Aave會自動清算你的貸款。這與FTX向自己的姐妹對沖基金Alameda提供的一系列不良貸款形成對比,這些貸款隨后被用作其他地方的貸款抵押品。

最具競爭力、經過市場檢驗的DeFi協議遵循著這些自我管理的規則,旨在避免像目前在FTX發生的情況。

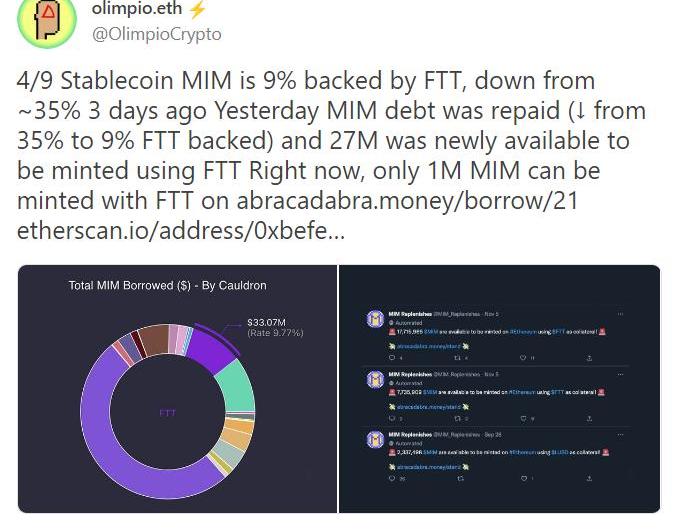

而CeFi,在FTX崩潰之前,AlamedaResearch持有一筆2000萬MIM的未償貸款,而FTX的交易所代幣FTT為500萬。但不管你對Alameda有何看法,在市場動蕩的情況下,債務已于11月9日全部償還。

他們為什么會還?

Alameda?并不是出于善意償還貸款的。他們支付貸款是因為在EVM的世界里沒有破產保護申請選項。如果Alameda?違約,他們的FTT抵押品將立即被清算,并由清算人以當時17美元的價格出售。

還清貸款并重新獲得FTT符合他們自己的最佳利益。

簡而言之,是DeFi迫使他們還清貸款。

DeFi世界的穩定幣部分怎么樣?

檢驗穩定幣的標準是它是否與美元掛鉤,這在市場波動時可能會有壓力。

然而,Maker的DAI在上周的考驗中表現良好。

甚至MIM也是如此,盡管它有35%的FTT抵押,結果也很好。

在11月9日短暫貶值至0.974美元后,MIM重新恢復其掛鉤。

DeFi在社交層面上失敗了

因此,當加密貨幣懷疑論者將“失敗”的罪名歸咎于DeFi時,領域內的人們當然應該去反駁他們。

DeFi交易和借貸協議是否按預期工作?

是的,他們做到了。

去中心化穩定幣貶值和崩潰了嗎?

不,它們沒有。

歸根結底,懷疑論者似乎并不明白這一點。不過,從某種意義上說,DeFi失敗了。

DeFi失敗是因為它的社區變得自滿。我們應該在很久以前就進行儲備證明。DeFi的失敗是因為我們沒有預見到SBF的意圖,我們本應該更加懷疑。DeFi失敗是因為我們為了方便而接受了中心化的中介機構。自我托管很難,但對FTX的信任讓行業中太多人暴露在了風險之下。失敗不在DeFi系統本身,而是在加密貨幣社區,它對去中心化金融的價值妥協得太多、太多了。

Tags:EFIDEFIDEFFTXDefiCliqSquidGameDeFiDefi.financeBAKC Vault (NFTX)

如果對加密歷史最糟糕的事件進行排名,那么FTX的暴雷應該有“一席之地”。當下正在加密市場蔓延的FTX恐慌正在席卷整個市場.

1900/1/1 0:00:00據MarsBit統計,11月12日至11月18日期間,加密市場共發生19筆投融資事件,其中基礎設施領域3筆、DeFi領域2筆、鏈游和NFT領域3筆、Web3領域6筆.

1900/1/1 0:00:00摘要:“三代幣經濟模型”是為GameFi設計的新型經濟模型,其在治理代幣、效用代幣之外添加了第三種代幣:“價值捕獲代幣”.

1900/1/1 0:00:00Danksharding的美麗想法是這樣的:只有構建者將需要運行昂貴的硬件。隨著時間的推移,rollups會擴展到數百萬TPS,驗證者、用戶和其他所有人都只會產生非常小的成本.

1900/1/1 0:00:00Binance的首席執行官CZ周日在推特上表示,他將出售賬面上的剩余FTT代幣,這些代幣是他去年退出Alameda關聯公司FTX的一部分.

1900/1/1 0:00:00零知識技術是一種推動技術,不僅將改變Web3,還將改變其他行業。作為一種足夠通用的技術,ZK可以擁有多種用例,而我們正處于弄清楚該技術可以實現的所有用例的早期階段.

1900/1/1 0:00:00