BTC/HKD+6.59%

BTC/HKD+6.59% ETH/HKD+10.75%

ETH/HKD+10.75% LTC/HKD+8.54%

LTC/HKD+8.54% ADA/HKD+11.43%

ADA/HKD+11.43% SOL/HKD+11.97%

SOL/HKD+11.97% XRP/HKD+11.81%

XRP/HKD+11.81%關鍵要點

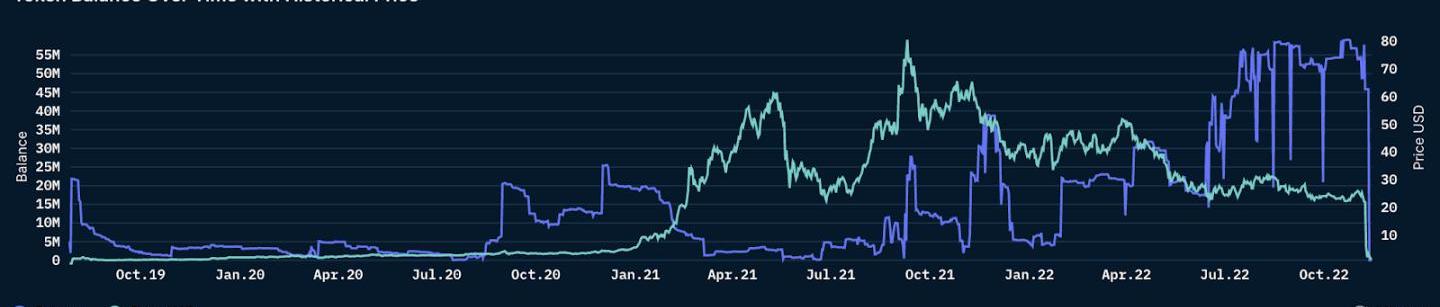

?FTX和Alameda的關系,從最初就有著密切的聯系。FTX發行FTX?Token(FTT),這是他們交易平臺的代幣,從第一天起就涉及Alameda。他們兩人共享未流通的大部分FTT代幣。Alameda、FTX的初步成功和FTT的迅速崛起很可能導致Alameda資產負債表價值的上升。FTT頭寸的這種高資產負債表價值,很可能被Alameda用作借款抵押品。如果把借入的資金用于進行非流動性投資,FTT幣價將成為Alameda的核心命門。隨著5月份Terra/UST的崩潰,流動性緊縮接踵而至,因為許多債權人在3AC和Celsius崩盤后開始收回貸款。Alameda需要來自仍然愿意以其現有抵押品提供貸款的資金的流動性。Alameda存入了大約價值$30億的FTT進FTX交易所,他們一直保留在FTX賬戶里。從FTX到Alameda的實際貸款證據在鏈上并不直接可見,這可能是由于CEX的固有不透明性,混淆了清晰的鏈上痕跡。6月和7月從Alameda流向FTX的總計40億美元FTT,這些代幣可能被用作為5月-6月提供擔保貸款的部分抵押品,幾位接近SBF的人在接受路透社采訪時透露了這一點。雖然眾所周知Alameda和FTX都是由SBF&Co.創立的,但Coindesk的文章暴露了人們對Alameda資產負債表的擔憂。Alameda業務的大部分凈資產由FTX自己的FTT代幣組成。Binance和FTXCEO的交鋒,對市場參與者產生了連鎖反應,Binance擁有大量FTT代幣頭寸。FTX事件起源

FTX崩潰可以從CoinDesk文章報告開始,「在FTX80億美元的負債中,有大量的FTX代幣:2.92億美元的鎖定FTT代幣。」接下來,AlamedaResearch的首席執行官CarolineEllison提出以每個FTT代幣用22美元的價格購買Binance的手中的FTT。接下來發生的無疑是加密貨幣行業最瘋狂的事件之一——FTX和Alameda的崩潰。

那這是怎么發生呢?UST的脫鉤、Luna失敗、3AC的破產是否都導致了FTX和Alameda的失敗?還是一直以來,FTX本身風險管理不善和濫用客戶資金?Nansen,作為頂尖行業鏈上數據分析平臺,為你搜尋鏈上數據,現已免費對所有用戶開放注冊。

Nansen使用鏈上數據,撰寫一份深入分析以拼湊FTX和Alameda倒下的多米諾骨牌。在可能的情況下,我們希望提供一個由鏈上證據支持的客觀事實。我們的研究不包括潛在的鏈下事件。這項研究利用Nansen的錢包地址標簽啟發式方法,來跟蹤相關實體的已知錢包并驗證他們在鏈上的行為,以了解FTX-Alameda崩潰期間實際發生的事情。

研究方法

簡而言之,我們的鏈上分析使用來自區塊鏈分類賬的信息來確定與FTX和Alameda下跌相關的一系列事件和資金余額。研究分析師檢查相關實體的交易數據和加密錢包活動,這兩個主要數據源在拼湊所發生的事情時很有用。

使用我們之前用于其他鏈上分析經過驗證的方法,我們使用扎根理論方法構建我們的研究,其中通過這些錢包處理的錢包余額和交易量列表是在這項研究的核心。通過對社交媒體、媒體報道和播客等灰色文獻的回顧,我們縮小了研究范圍,將重點放在以下時間范圍內的交易數據上:

回到2019年5月:早期鏈上數據顯示:Alameda深度綁定FTX2019年8月-2020年1月:FTT作為FTX-Alameda的「親兒子」2022年5月-2022年7月:研究Alameda對UST崩潰及其影響的反應,以及FTX以FTT為抵押品提供的潛在貸款.2022年9月-現在:最近發生的事件以及FTX和Alameda的垮臺

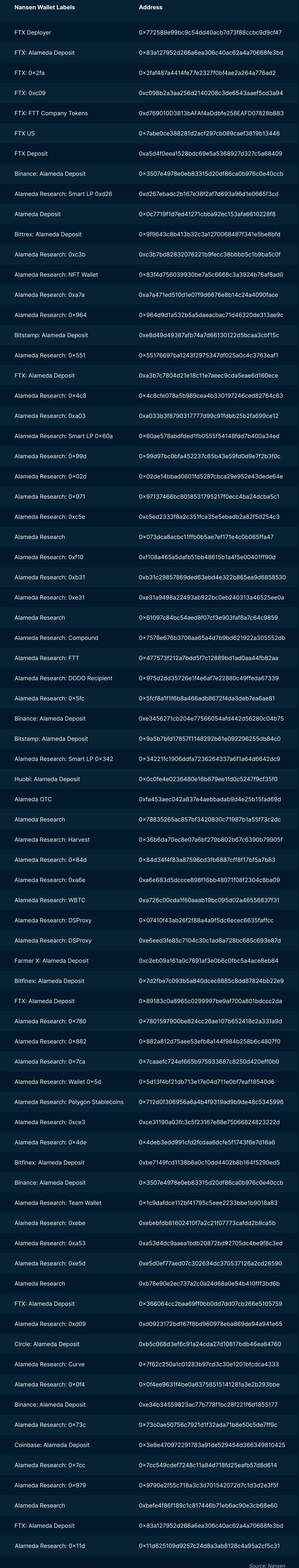

我們還密切關注了一組錢包地址,我們將其標識為FTX或Alameda的地址,您可以在附錄部分中查看地址和標簽列表。

本報告分為三個不同的部分:

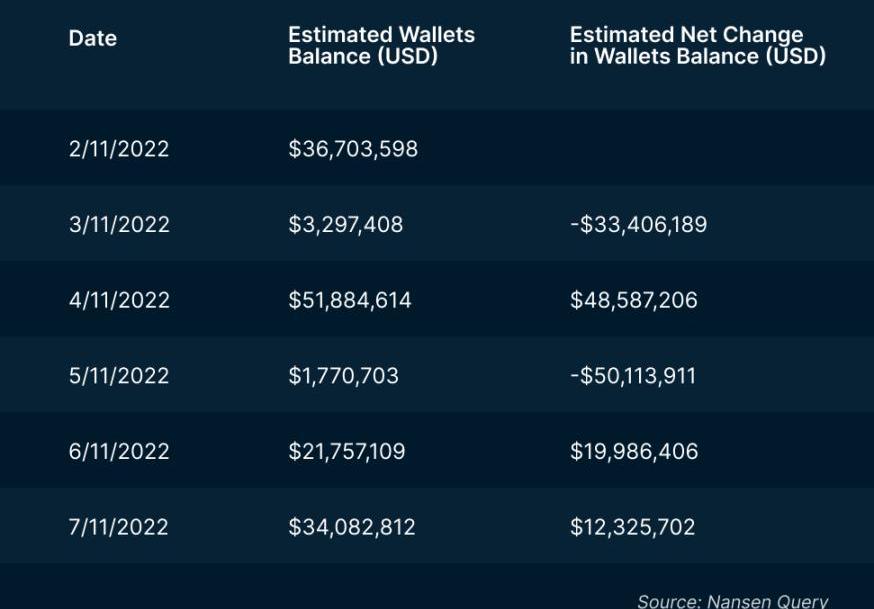

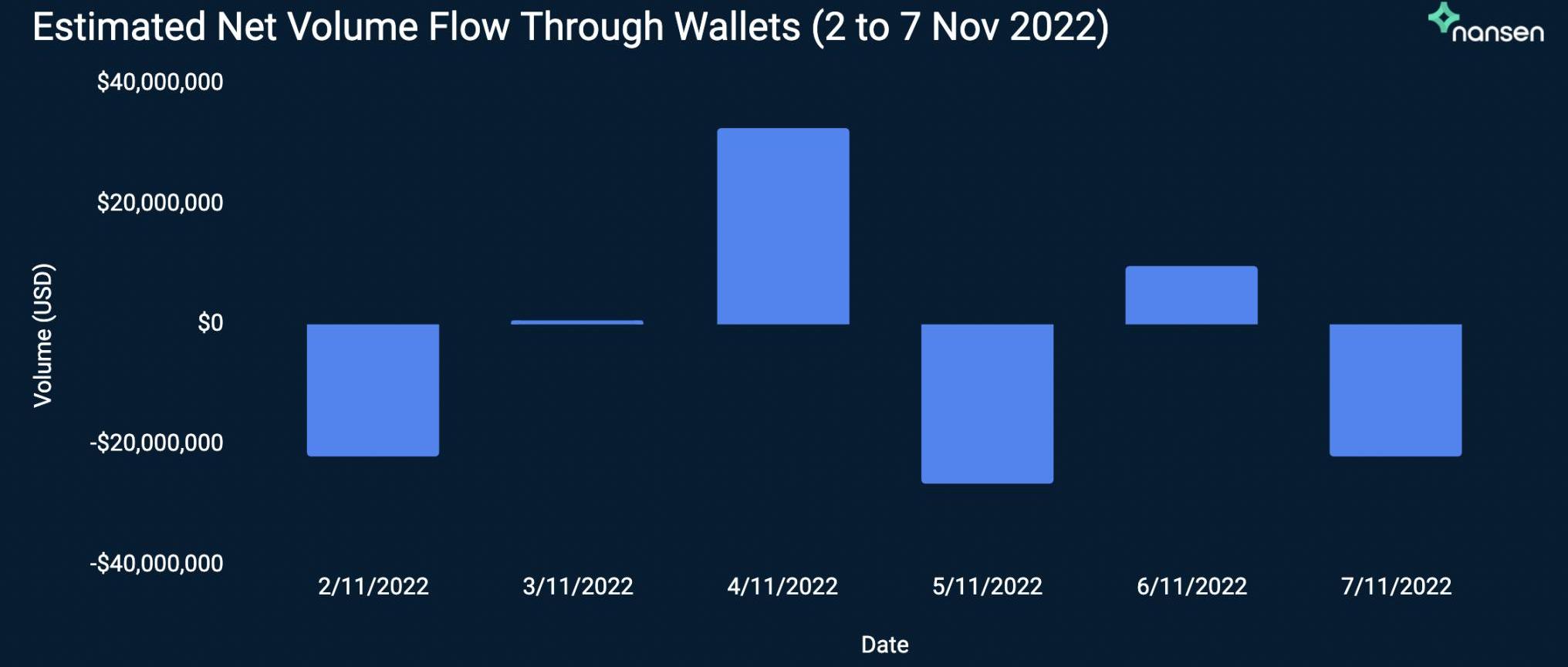

第1部分作為序言,提供了分析FTX、Alameda之間的關系及其與FTX代幣(FTT)的交互的研究。第2部分通過最近市場周期中的一些重大事件詳細介紹了FTX和Alameda之間的互動和糾葛。最后,第3部分重點介紹鏈上數據,主要是11月2日至11月9日之間的數據。我們試圖用可變的鏈上足跡,對流行的敘述進行測量,以了解FTX和Alameda在此期間的頭寸和持有量。

前Genesis高管加入Galaxy Digital擔任銷售主管:金色財經報道,Genesis前全球銷售主管Leon Marshall加入Galaxy Digital,擔任全球銷售主管。Marshall在Genesis工作四年多,之前在Crypto Compare、Apollo Global Management和UBS擔任過職務。

最近,Galaxy Digital通過Galaxy Bahamas Ltd將交易業務擴展到巴哈馬。[2023/6/21 21:52:37]

FTX和Alameda的原罪

眾所周知,Alameda和FTX都是由SBF(SamBankman-Fried,以下簡稱SBF)創立,并且一直保持著合作關系。不過傳聞FTX只是真正開始為Alameda集資,兩者從一開始就勾結起來。我們利用鏈上證據得出可能的解釋。

2019年5月:早期鏈上Alameda參與FTX

眾所周知,Alameda即使不是最早的FTX流動性提供者之一,也是其中之一。然而,這提出了一個問題,即這兩個實體的參與程度如何。

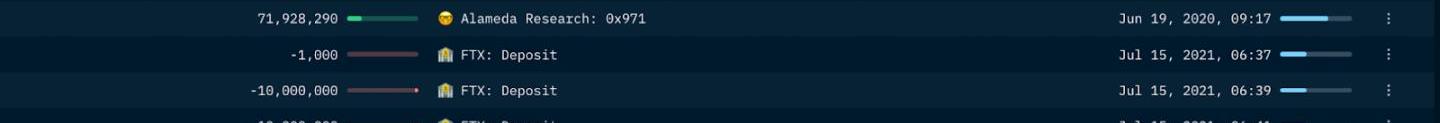

肉眼可見:Alameda的錢包甚至在2019年5月推出之前就與FTX進行了交互;除了其他CEX地址外,它是唯一可明確識別的交易對手。

盡管交易量相對較低,但這強烈表明要么是Alameda大量參與了FTX的成立,要么是當時Alameda和FTX之間沒有明確的區別—甚至可能兩者都沒有。

2019年7月-2021年1月:推出FTT代幣和早期分發

FTT是FTX平臺的功能代幣,它不賦予用戶平臺收入的一部分或代表FTX的份額。它沒有得到支持,也沒有控制治理決策或FTX的資金。鑒于Alameda和FTX之間的關系,Alameda進入FTT的種子輪也就不足為奇了,但他們不僅是普通投資者。

FTT的掛牌上市

在2019年7月29日正式在FTX上市前兩天,Alameda在三筆交易中收到了500萬FTT,直接從FTXDeployer到他們的FTX賬戶。此外,FTXDeployer在上市當天將2000萬FTT存入了FTX相關的FTX存款錢包。這些就是當時流通的全部FTT。

上市大約一周后,500萬FTT于2019年8月5日被發回給FTXDeployer。

來源:Nansen,Wallet:FTXDeployer

來源給FTXDeployer的500萬FTT很可能與存入AlamedaFTX賬戶的相同

金額完全匹配當時除了FTX本身之外,任何其他方都極不可能擁有這么多代幣作為種子投資者,從技術上講,Alameda一開始就不應該擁有完全可轉讓的代幣

樂觀的解釋是Alameda參與了FTT代幣的做市。然而,這個理論并不能解釋為什么資金在幾天后才被退回。

一種黑暗的解釋是,Alameda通過在其他投資者的代幣被解鎖之前出售代幣并在稍后以更便宜的價格買回它們,以退回給FTX,從ICO參與者中獲利。

追蹤FTTICO蹤跡

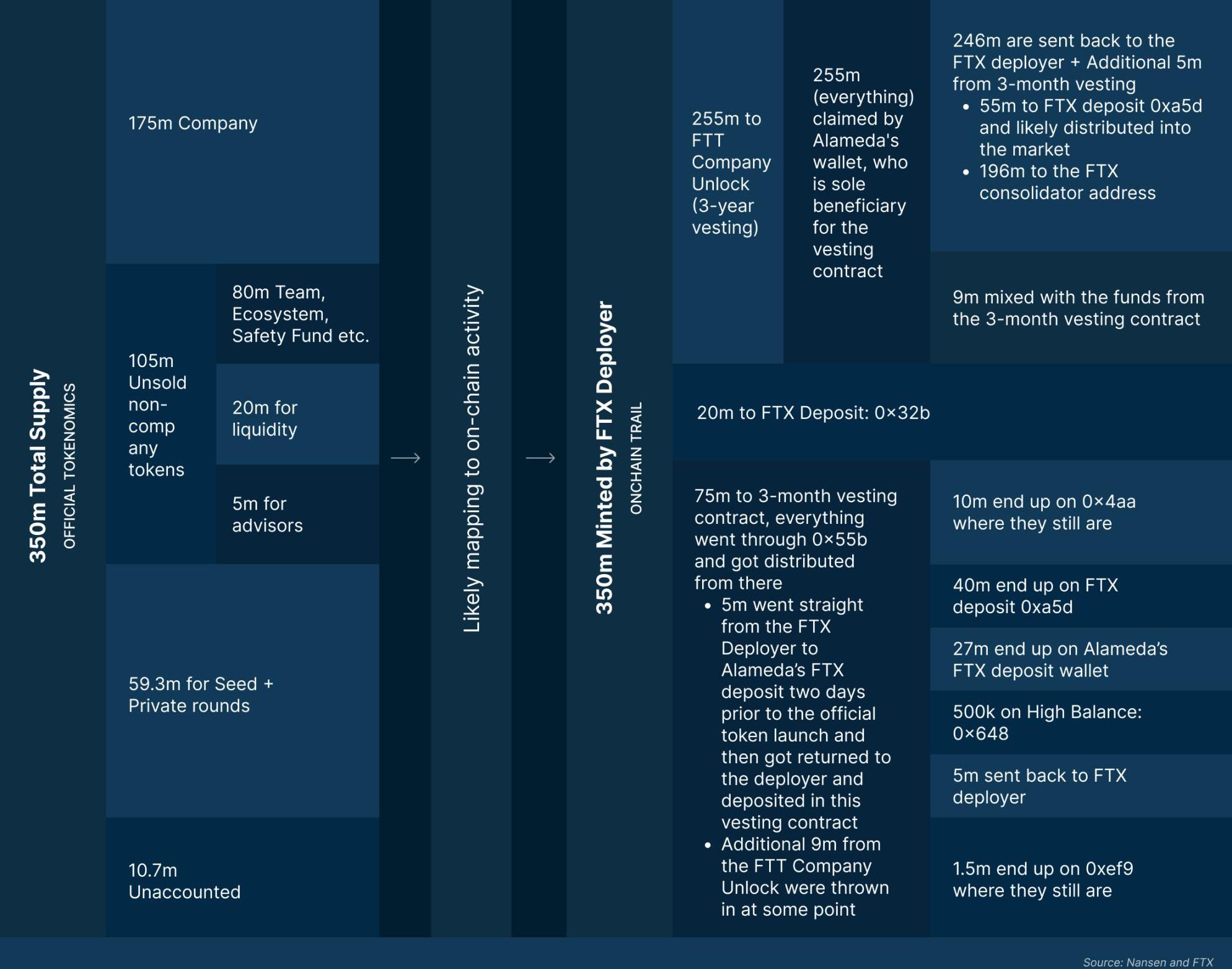

使用FTX文檔中的官方代幣分布,并將其與從2019年7月下旬鑄造后的第一次代幣運動開始到2020年12月的鏈上運動進行比較,可以為FTT的早期分布設計一個可能的場景:

觀察上述參數,我們注意到一些關鍵觀察結果:

?在FTT的3.5億總供應量中,有2.8億由FTX控制。在用于種子輪和私募輪的5930萬個代幣中,大概在3個月的歸屬合約中,大約2700萬個最終進入了Alameda的FTX存款錢包,這是一個相當大的集中度。所有公司幣(FTT)以及大多數未售出的非公司代幣都存入了一份為期3年的歸屬合約,Alameda地址是唯一受益人。1千萬的FTT下落不明,1千萬枚FTT在地址0x4aa處保持不變。

BRC-20代幣總市值達2.84億美元:金色財經報道,數據顯示,比特幣銘文代幣Ordi現報9.53美元,24小時漲幅37.88%,當前總市值已突破2億美元。此外,BRC-20相關代幣目前約為13530種,總市值為284,641,152美元,過去24小時的交易量為7772461美元。

據悉,BRC-20協議是直接寫到比特幣網絡上,以聰為載體,用OrdinalInscriptions的JSON數據部署、鑄造和轉移代幣。Ordi是第一個比特幣銘文代幣,總供應量為2100萬枚。[2023/5/7 14:47:46]

我們的觀察提出了進一步的問題:為什么FTX需要有如此集中的代幣供應?為什么他們會選擇一個錢包作為FTT代幣的受益人,而不是由FTX自己直接控制的?

然而,使用鏈上數據來回答這些問題存在局限性。因此,我們轉而關注可以通過鏈上數據回答的問題。

FTT的早期交易活動表明:

Alameda從第一天起就參與了FTT,甚至可能在其發展中發揮了重要作用?由于Alameda地址是公司代幣歸屬合同的唯一且不可更改的受益人,幾乎所有FTT代幣供應在某個時候都必須經過Alameda的手中——這并不意味著Alameda一定「擁有」代幣但仍然很奇特?Alameda可能已獲得FTX的內部優惠待遇?Alameda和FTX從一開始就擁有FTT總供應量的絕大部分,這意味著:1.??與總供應量相比,實際循環供應量較低

2.??與由此產生的估值增加相比,價格很容易受到影響而以相對較小的幅度上漲

3.??由于Alameda和FTX持有大部分FTT供應,如果一個實體被迫出售其持有的FTT,那么另一個實體可能因此對其資產負債表造成巨大打擊。

行善,作惡,救助

2021年1月-2021年12月:牛市共贏

快進到2021年的牛市,FTT代幣飛速上漲,從2021年夏季歷史新高ATH的0.10美元到84美元的種子價格上漲了大約800倍。

FTT價格的上漲使FTT的完全攤薄估值達到近30b美元的歷史新高——其中大部分由Alameda和FTX擁有。

盡管這些代幣在技術上具有流動性,但這些數量不可能在公開市場上為Alameda清算。Alameda出售可能導致價格大幅下行,進而使他們自己以及其他持有人的剩余頭寸貶值,其中FTX是迄今為止最大的。這對Alameda的FTT控股來說是一個棘手的問題,并在Alameda和FTX之間建立了進一步的相互依賴關系。?

由于Alameda無法大量出售其持有的FTT,并且FTT無法產生足夠的流動性收入,因此他們使用FTT獲得流動性的潛在選擇是:

OTC:在不影響價格的情況下在市場外出售FTT,方法是使用FTT進行投資或出售FTTOTC。LP:通過為FTT市場或衍生品提供流動性來賺錢。借入:使用FTT作為抵押品借入它。

請注意,許多使用FTT獲取流動性的方式從一開始就由FTX實施,FTX用戶作為交易對手。

雖然OTC銷售和流動性提供的風險相對較小,但以FTT為抵押的借貸被認為是有風險的,因為清算事件會對FTX和Alameda產生巨大的負面影響。

所以問題仍然存在,Alameda是否使用其FTT無法實現的賬面價值來借入資金?

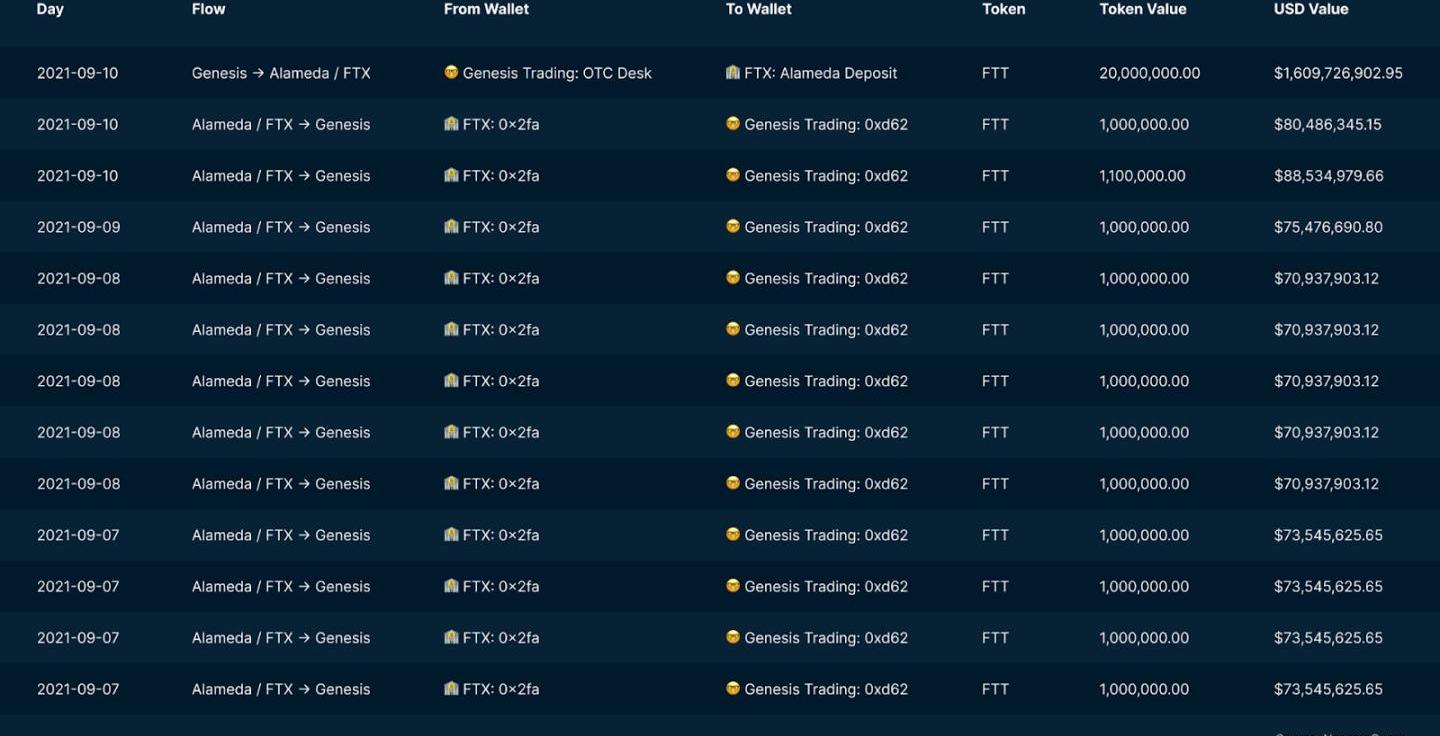

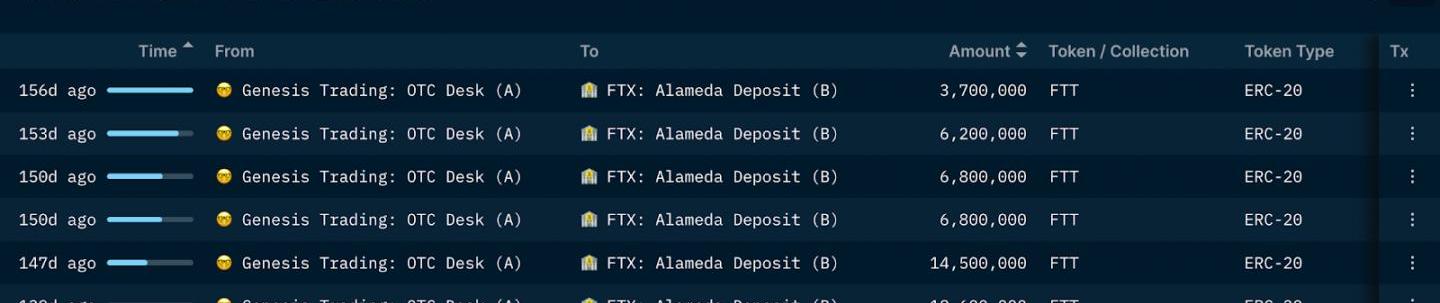

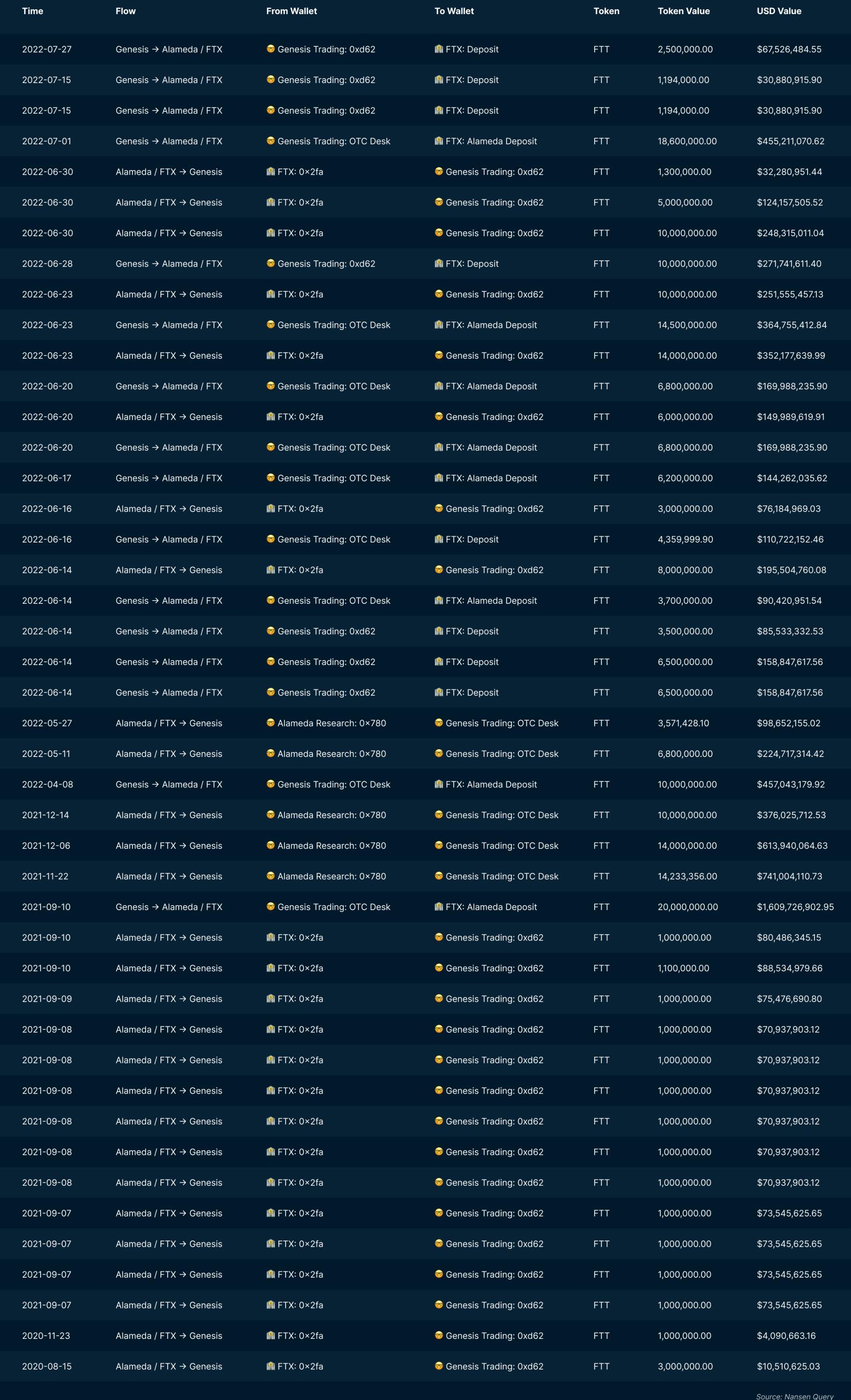

FTX、Alameda和GenesisTrading之間存在大量FTT交易:

2021年9月,FTX和Alameda定期流入和流出GenesisTrading。首先,我們看到從FTX到Genesis的大量存款增加,隨后大量FTT代幣從Genesis轉移到Alameda的FTX地址。?

FTX有可能將FTT發送給Genesis,目的是將FTT用作向Alameda貸款的抵押品。然而,如果這個假設是正確的,那么為什么Genesis向Alameda發送了2000萬FTT而不是其他更具流動性的代幣?這種情況與FTT因流動性低而被用作抵押品的邏輯相矛盾。

智度股份:元宇宙業務有實質性營收:3月5日消息,智度股份在互動平臺表示,元宇宙業務有實質性的營收。隨著公司對元宇宙業務的探索,“Meta彼岸”元宇宙藝術社區不僅可以實現舉辦藝術展的功能,還面向用戶提供豐富的元宇宙場景和社交互動服務、為企業提供場景搭建服務并為企業進行品牌營銷、為各地政府搭建場館展現各地文化的同時實現政務服務功能。[2023/3/5 12:43:36]

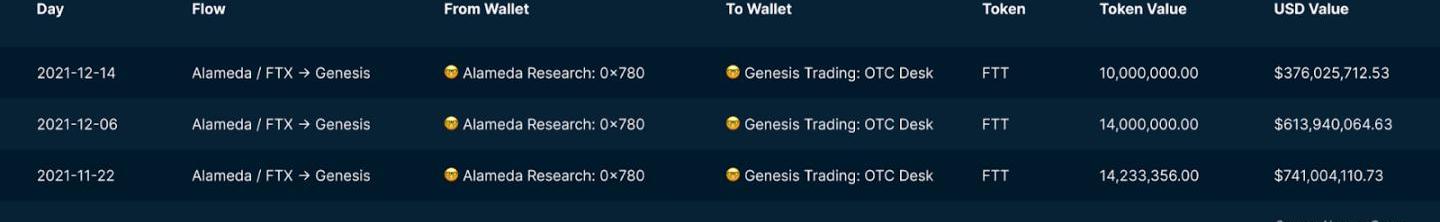

然后,在2021年12月,Alameda向GenesisTrading錢包發送了一大筆FTT存款,當時總額約為3800萬FTT或$1.7億美元:

Alameda本可以嘗試將一些FTTOTC出售給Genesis,或者嘗試使用轉讓的FTT作為從Genesis貸款的抵押品。然而,由于Genesis是一個中心化平臺,我們無法主要使用我們的鏈上數據源來確定這一點。

此外,很難在鏈上追蹤從Genesis等中心化平臺流出的具體資金,因此,很難準確查明Alameda可能借入了多少資金。

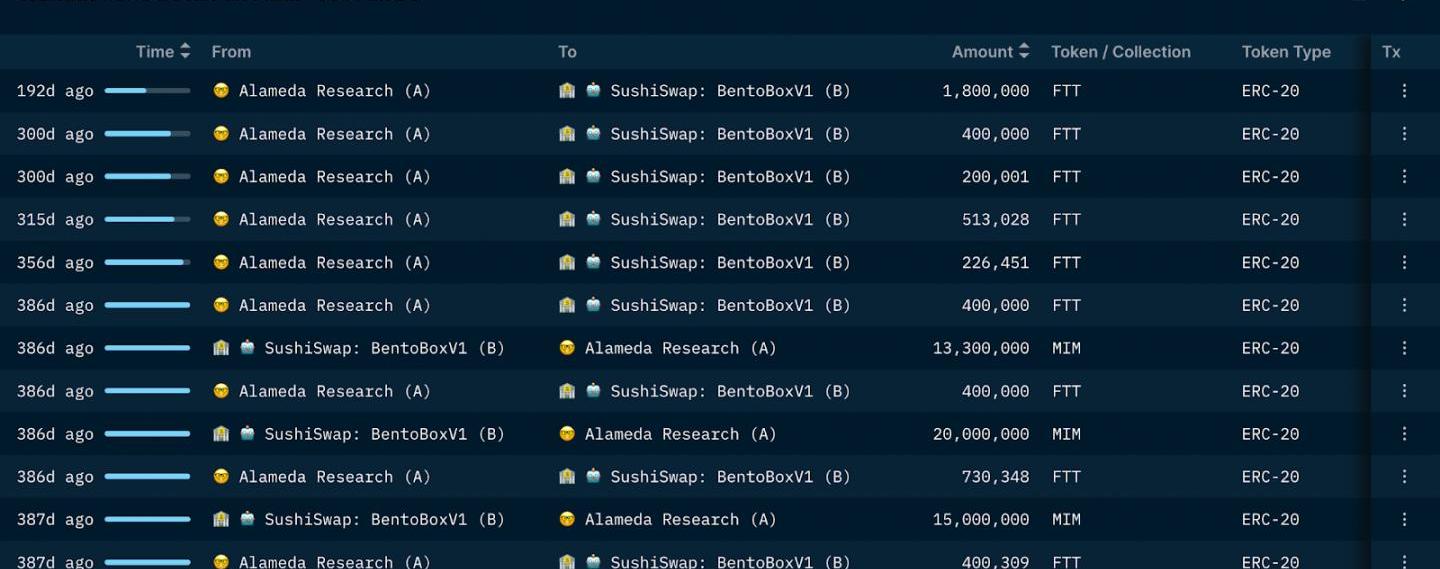

還觀察到Alameda使用FTT作為抵押品在AbracadabraMoney(MIM)等DeFi平臺上借入資金,盡管與他們與Genesis等CeFi貸方的互動相比,規模可能要小得多。

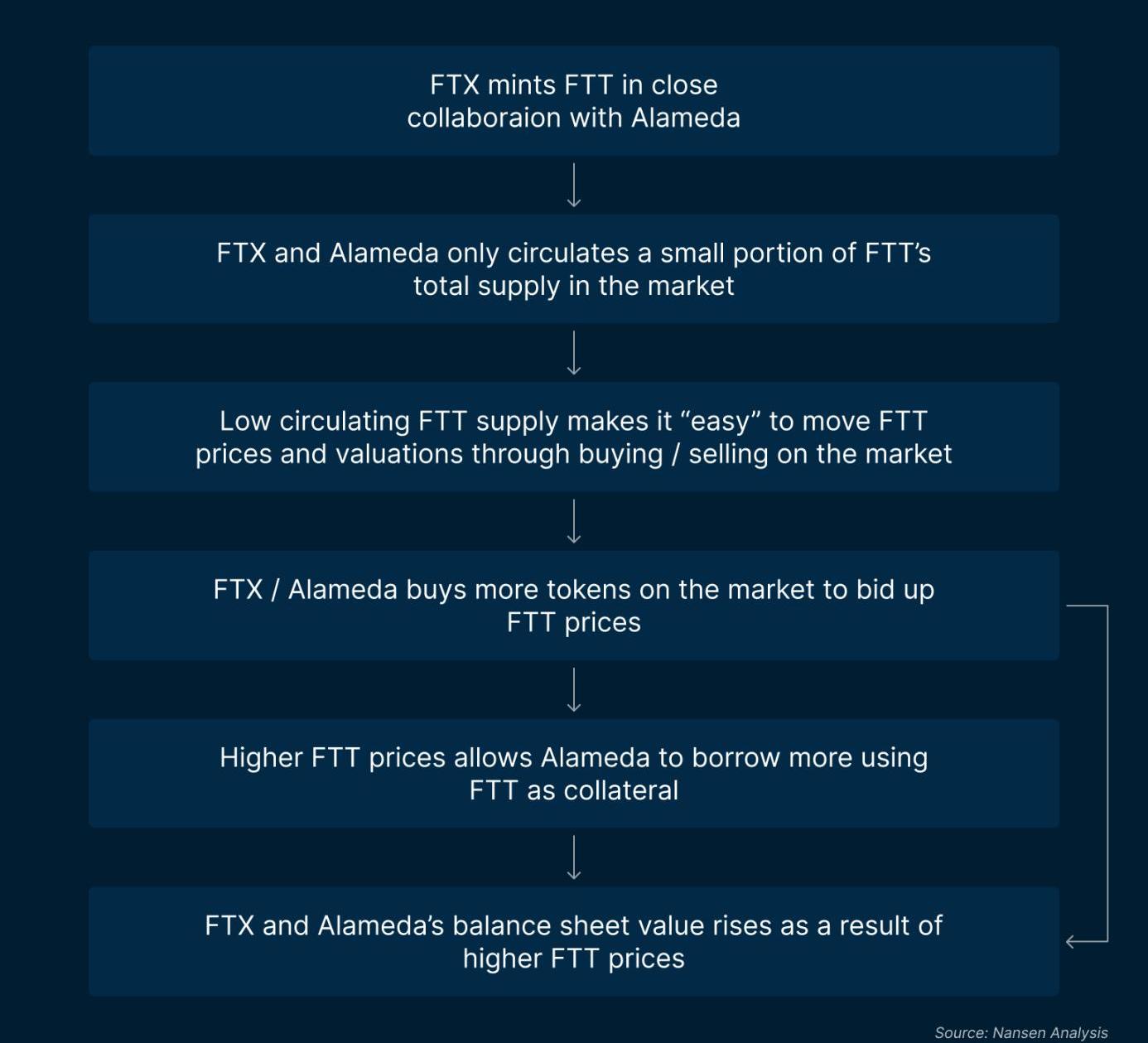

到目前為止,FTT的鏈上數據暗示了以下策略:控制大量FTT代幣,通過坐莊FTT,故意拉高FTT價格,然后用高價格來實現抵押借貸。

通過利用這種策略——以FTT為抵押獲得貸款并使用貸款進行進一步投資——將使他們有效地處于杠桿多頭頭寸。

FTT代幣是Alameda和FTX的核心命門,價格下跌構成了非常現實的威脅。與總供應量相比,相當稀薄的流動性會使大量市場銷售變得非常危險?

2022年5月-2022年6月:潛在危機

盡管這一策略在2021年的牛市中可能運作良好,但當市場開始不利于他們時,尤其是在2022年5-6月的崩盤期間,它可能會更糟糕:

場外交易:購買場外交易的需求減少LP:交易量、費用,尤其是FTT的買方需求枯竭借款:隨著FTT價格下跌,FTT抵押貸款的風險更高。此外,借款流動性正在枯竭,借款利率上升,債權人由于總體市場狀況惡化而收回貸款。?

鑒于Alameda資產負債表的很大一部分由非流動性資產組成,Alameda在2022年5-6月期間可能面臨嚴重的流動性挑戰。

隨著UST脫鉤以及形勢的發展,許多實體當時都受到了不利影響。隨后的傳染病在2022年6月中旬使3AC和Celsius下降,我們已在本報告中進行了介紹;兩者都是Genesis的債務人。

那么,在3AC和Celsius崩潰之后,Alameda是否在6月面臨流動性緊縮?Alameda及其同行的FTT代幣活動是否有所增加?

分解事件鏈,這是我們在鏈上觀察到的內容的簡短總結:在6月9日至23日期間,Alameda收到了來自五個不同實體的大量FTT代幣流入:Fund:0xf155、Huobi、GenesisTradingOTC、HighBalance和FoundonAvalanche。

6月9日

HighBalance從Celsius:Wallet收到了270萬枚FTT,該款項被發送到AlamedaFTX存款。

6月10日

HighBalance從Celsius:Wallet又收到了160萬枚FTT,這筆錢也被發送到Alameda的FTX存款。FTT流入HighBalance錢包的峰值在6月9日和6月10日都很明顯。

Bit Brother以近240萬美元購買1400臺BTC礦機:金色財經報道,納斯達克上市公司 Bit Brother Limited 宣布已通過子公司 Bit Brother New York Inc 從 Grand Flourish Inc. 購買了 1400 臺比特大陸礦機,總購買價格為 2,329,600 美元。目前所有礦機均已交付,按照礦池解決方案 Ultimuspool 的數據和全額支付每股 (FPPS) 結算方法,預計每月將產出約 14.15 BTC。(prnewswire)[2023/1/18 11:19:00]

來源:WalletProfilerforToken-HighBalance(FTT)?

6月13日

?HighBalance又收到了60萬枚FTT,這些FTT被發送到AlamedaFTX存款。

6月14日

Fund:0xf155通常從FTX和BlockFi接收他們的FTT代幣,這些代幣被發送到Alameda的錢包,其中包括來自FTX的2750萬FTT,然后立即發送回FTX。

GenesisTrading:OTC向AlamedaFTX存款發送了370萬FTT。

6月15日

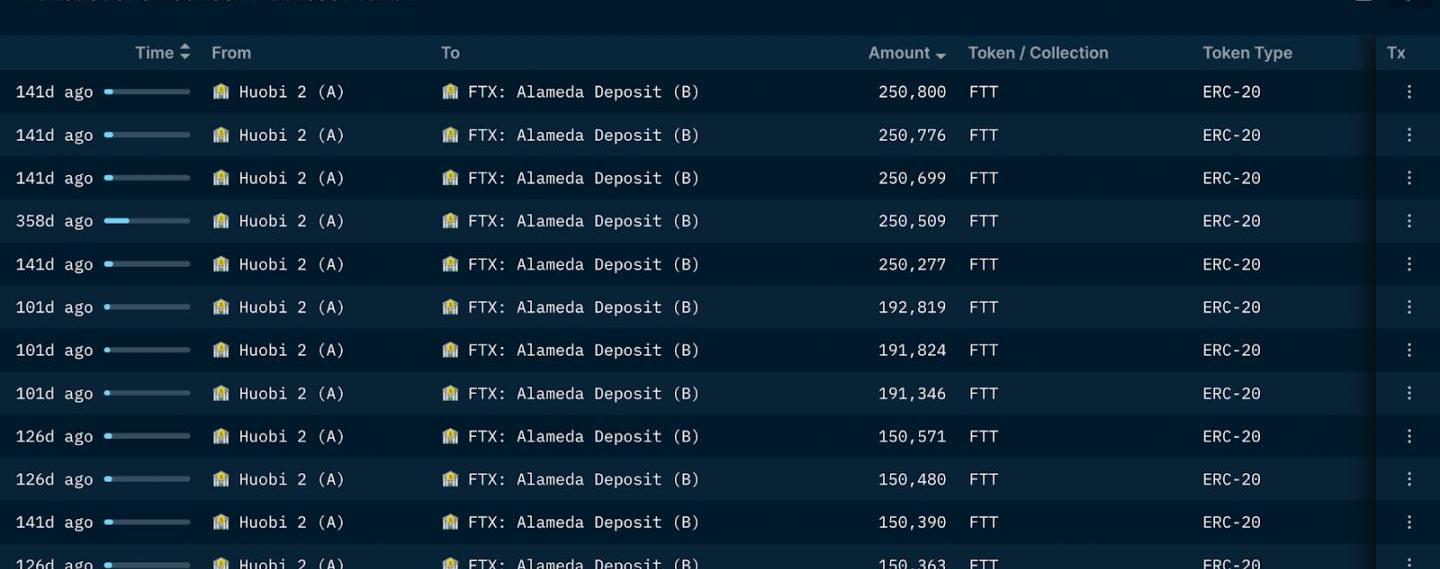

火幣向AlamedaFTX存款發送了總計788kFTT。

6月16日

Fund:0xf155收到1400萬FTT,并直接發送到AlamedaFTX存款。

6月17日

AlamedaFTX存款從GenesisTrading:OTC柜臺收到620萬FTT,從基金:0xf155收到1800萬FTT,這是他們當天早些時候收到的。

6月18日

Fund:0xf155向AlamedaFTX存款發送了2700萬FTT。

6月20日

GenesisTrading:OTC共向AlamedaFTX存款發送了1360萬FTT。

6月21日

FoundonAvalanche向AlamedaFTX存款發送了230萬FTT。

6月22日

AlamedaFTX存款從HighBalance獲得了408kFTT,從FoundonAvalanche獲得了249kFTT。

6月23日

GenesisTrading:OTC向AlamedaFTX存款發送了1450萬FTT。

6月29日

來源:Nansen

火幣向AlamedaFTX存款發送Terra/UST危機以來數量最多的FTT。總共轉移了1840萬FTT。

6月14日-7月1日

來源:Nansen

在6月14日至7月1日期間,Genesis向Alameda的FTX存款發送了總計5660萬FTT。大量的鏈上轉賬量可能表明Genesis可能是Alameda的主要貸款人。

2022年6月:通過FTT支持的貸款拯救Alameda?

事實上,如果Alameda存在流動性問題,他們可能會陷入非常緊張的境地,只能有限地選擇有序清算其資產以滿足資本需求。

由于貸方在3AC危機后普遍持謹慎態度,直接從FTX借款似乎是避免破產的唯一直接生命線:

Alameda和FTX的關系非常密切,組織結構之間的界限可能模糊?FTX對Alameda生存的有重大利益,必須保下它:?Alameda作為其平臺上的大型做市商?Alameda的破產意味著FTT和其他代幣持有的最終清算,意味著FTX的FTT持有事實上的死亡FTX可以使用大量流動資產儲備

Peter Schiff:比特幣作為一種風險資產不會成功:金色財經報道,經濟學家Peter Schiff在社交媒體上稱,如果比特幣是一種風險資產,那么它的價值主張到底是什么?如果投資者想承擔風險,他們有大量優越的替代品。比特幣作為一種貨幣、數字黃金和非相關資產已經失敗。作為一種風險資產,它也不會成功。[2023/1/4 9:50:45]

根據紐約時報關于SBF的加密貨幣帝國如何崩潰的最新報道,Alameda的CEO證實,「最近幾個月,Alameda已經獲得貸款并用這筆錢進行風險投資,以及其他支出。」AlamedaCEO還證實,「在今年春天加密貨幣市場崩潰前后,貸方開始收回這些貸款,但Alameda花費的資金不再容易獲得。」因此,Alameda使用FTX的客戶資金進行支付。

Alameda真的從FTX獲得了FTT支持的貸款嗎??我們查看了從Alameda到FTX的FTT存款,這些存款本可以作為抵押品,以及從FTX到Alameda的非FTT資金流出。

將FTT作為抵押品

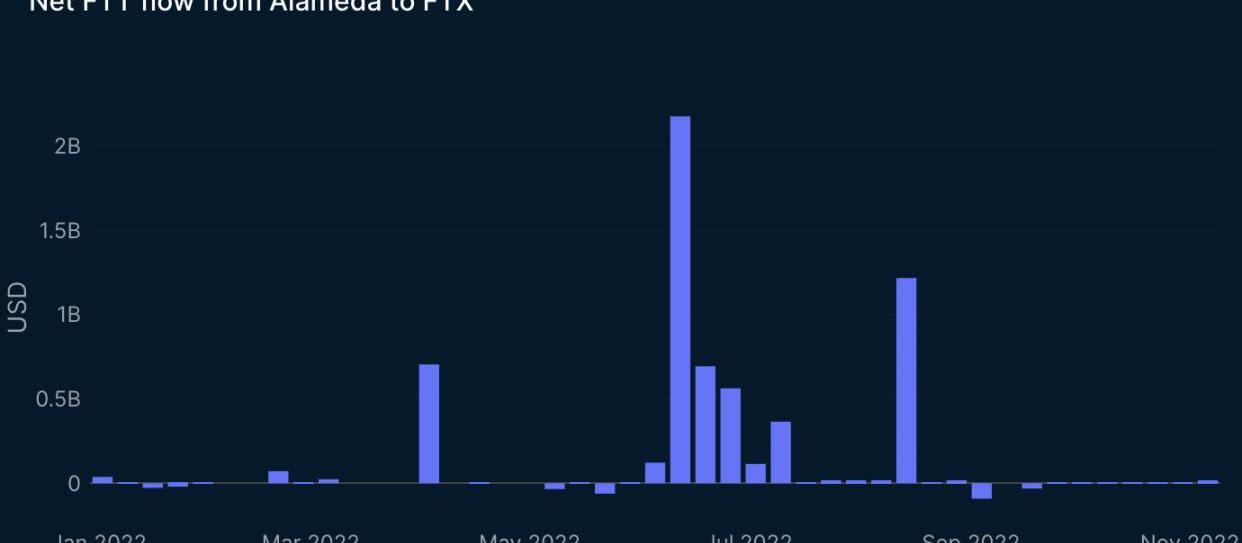

6月中旬,從Alameda到FTX的大量凈FTT流入,恰逢3AC崩潰,總計1.63億FTT,當時價值約40億美元。

很難正確地將中心化平臺的資金流出歸因于鏈上實體,其中一些資金可能直接或通過第三方回到Alameda,然后再次回到FTX。因此,圖表中顯示的凈值可能會高于實際凈流入。

然而,看看FTX的用戶資金錢包就會發現,FTX的余額從1400萬FTT增加到5400萬FTT,從6月中旬到7月中旬增加了4000萬FTT,約$12億,其中大部分可以歸因于Alameda。

來源:Nansen

Alameda在6月初至7月期間在FTX上存入了價值約4b美元的FTT代幣,峰值出現在2022年6月12日那一周的3AC崩盤期間。

這與路透社對幾位與SBF關系密切的人士的采訪是一致的,該采訪透露了FTX向Alameda提供的40億美元貸款,由FTT代幣、Robinhood股票和其他資產支持。

Alameda從FTX獲得貸款

FTX是否向Alameda提供資金的問題,僅靠鏈上數據無法得出結論。FTX可以在任何鏈上以任何代幣直接將資金發送給任何接收者,包括債權人,并完全在鏈下提供資金。此外,查看錢包余額變化也沒有定論。

至于FTX錢包余額,許多人在這些動蕩時期從交易所提取資金,導致總余額大幅波動。此外,目前還不清楚實際的資金余額應該是多少,因此確定潛在的增量也不是一種選擇。

可以看到FTX和Alameda之間的各種代幣流動,價值從數萬美元到數千萬美元不等。雖然我們確實觀察到一些交易價值數億美元的異常大額交易,但我們沒有足夠的證據來驗證測量并認為這些交易「可疑」或完全支持該理論。NansenPortfolio目前免費對所有鏈上分析感興趣用戶開放,歡迎使用NansenPortfolio查看下面錢包地址。

?但是,這些大額交易的目的是什么,仍然是個謎。

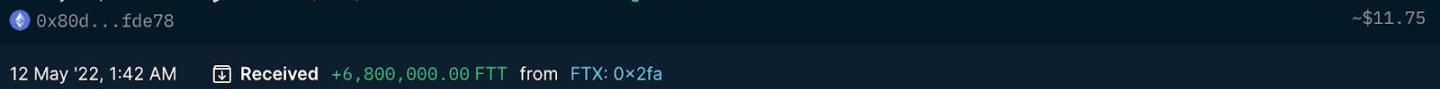

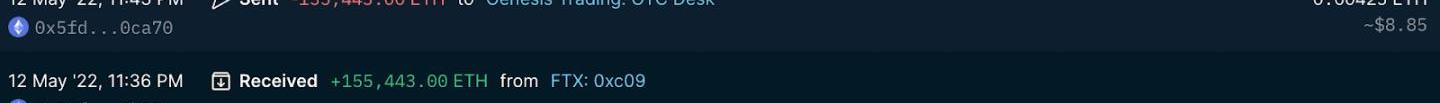

1.2022年5月12日,FTX將9萬枚ETH+680萬FTT轉移到Alameda:0x780,并將它們轉移到Genesis。680萬FTT是從Celsius資助的HighBalance錢包收到的。

來源:NansenPortfolio?

2.2022年5月12日,FTX向Alameda0x780發送了另外155,443ETH,最終再次轉移到Genesis。

來源:NansenPortfolio

3.年5月26日,FTX向AlamedaResearch發送了350萬FTT:0x780,最終再次轉移到Genesis。

來源:Nansen?

FTT公司代幣歸屬合約的所有提款都必須通過這個Alameda錢包,因為它從一開始就被宣布為唯一受益人。盡管如此,根據貸款協議,他們撤回了所有剩余的代幣并將它們發送給FTXDeployer留下了不好的印象。

下跌、動蕩和失敗:SBF的加密貨幣帝國崩潰

我們總結了導致FTX和Alameda陷入「死亡漩渦」的事件:

9月28日

Alameda從FTT?ICO合約中收到1.74億FTT并將其發送給FTX部署者。這可能與「5月-6月的FTX貸款」有關,或者由于FTX和Alameda之間的相互關聯關系,FTX必須通過Alameda的錢包索取FTT代幣。FTT公司代幣歸屬合約的所有提款都必須通過這個Alameda錢包,因為它從一開始就被宣布為唯一受益人。盡管如此,根據貸款協議,他們撤回了所有剩余的代幣并將它們發送給FTXDeployer留下了不好的印象。

來源:Nansen?

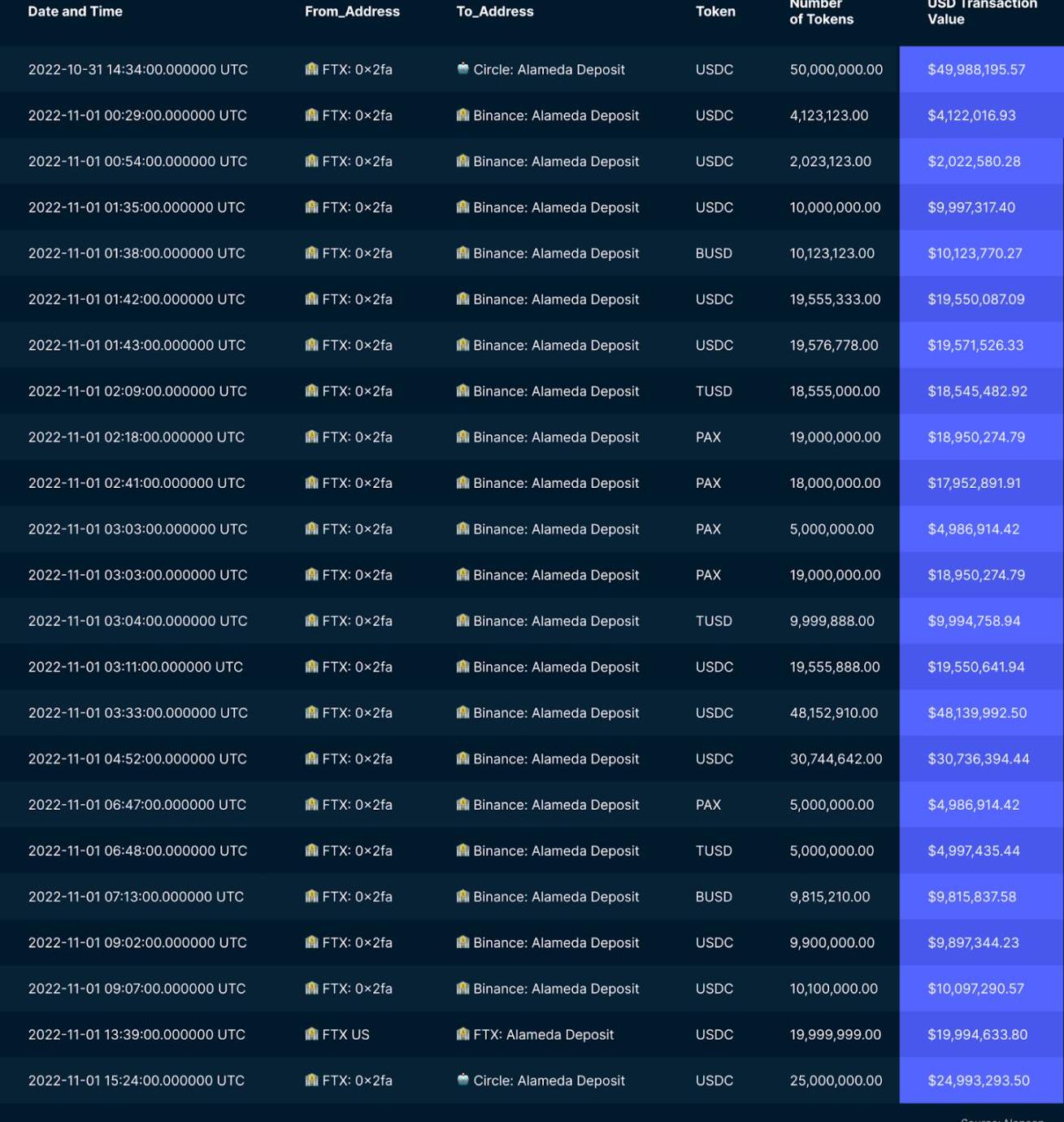

10月31日至11月1日

發現了一份從FTXInternational和FTXUS到Alameda的Circle、Binance和FTX錢包的連續穩定幣轉賬的異常清單。這些穩定幣包括USDC、BUSD、TUSD、PAX、TUSD,總計3.88億美元。

11月2日

CoinDesk發布了一份關于Alameda資產負債表的報告。據報道,Alameda資產負債表上14.6b美元的資產中有58億美元是FTT和其他Solana生態系統代幣。Alameda業務的大部分凈資產實際上是FTX自己中心化控制FTT代幣。

11月6日

AlamedaCEO在Coindesk的資產負債表報告中發表聲明,并澄清Alameda擁有超過10b美元的資產,但未在該報告中反映出來。她沒有闡明報告中未列出的負債。該推特已被刪除,我們無法在鏈上完全驗證她的說法。

幣安CEO趙長鵬宣布,他們已決定甩賣賬面上剩余的FTT,價值約5.84億美元的FTT。?

AlamedaCEO提出以每個代幣22美元的價格,以場外OTC交易,購買幣安持有的所有FTT,這導致人們猜測Alameda可能有貸款,如果FTT的價格跌破22美元,這些貸款將被清算。此推特已被刪除。

對以太坊鏈上已識別的Alameda錢包的審查表明,截至2022年11月6日,Alameda在以太坊鏈上持有的資產價值約為2100萬美元。對鏈上數據的審查顯示,當Caroline于2022年11月2日公開發布推文時,Alameda極不可能擁有購買幣安FTT的流動性。那么,Caroline公開要約購買幣安FTT的動機是什么?

獲得的錢包余額基于可用的Nansen數據。實際錢包余額可能更高

幣安CEO強化了一項關于清算其FTT資產的聲明。在發表聲明時,沒有鏈上活動支持這一舉措。

FTXCEO回應澄清FTX具有償付能力,并表示「FTX很好,資產很好」。這條推文現已被刪除。?

11月7日

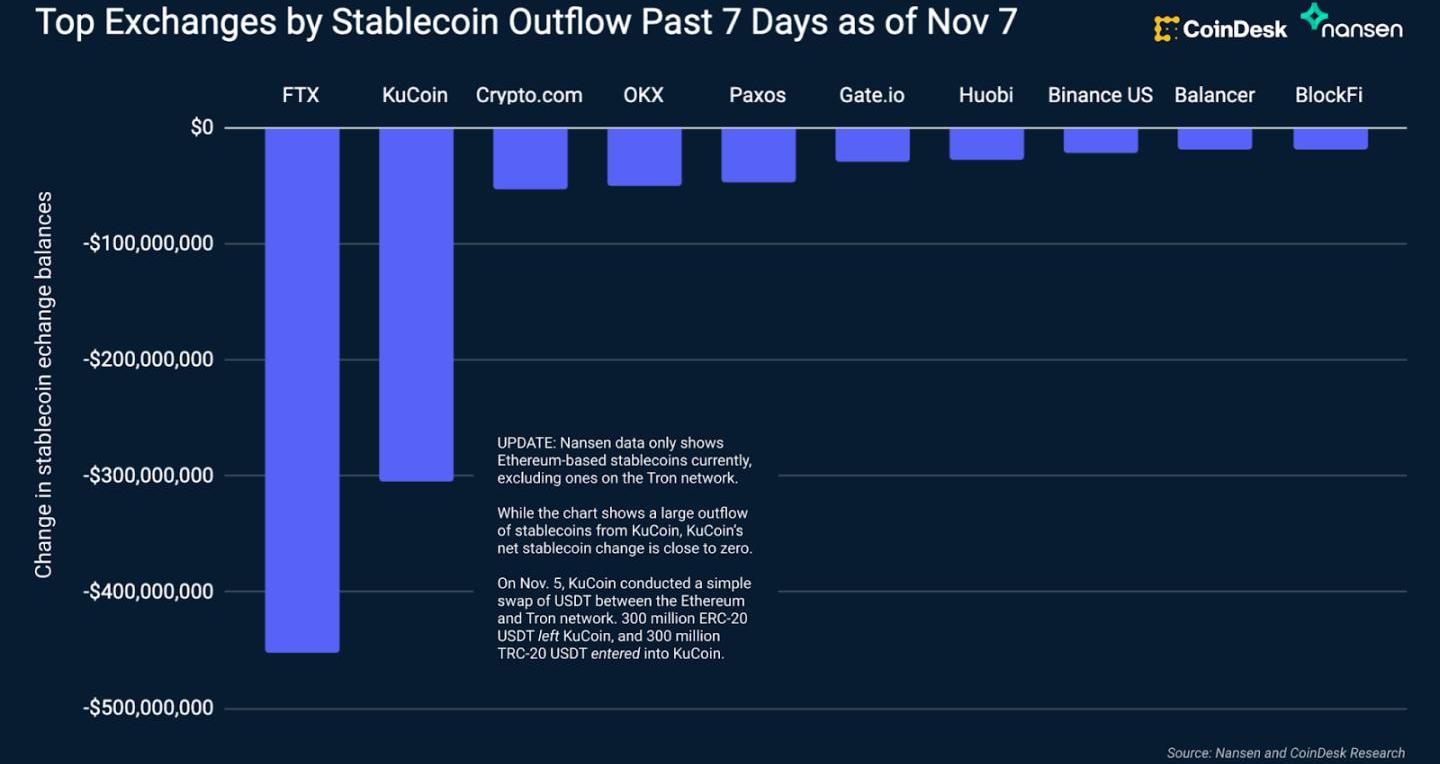

市場訴諸恐慌模式。Nansen對7天穩定幣流量的跟蹤顯示,該期間存入Binance的凈流入為4.115億美元,從FTX提款的凈流出為4.511億美元。

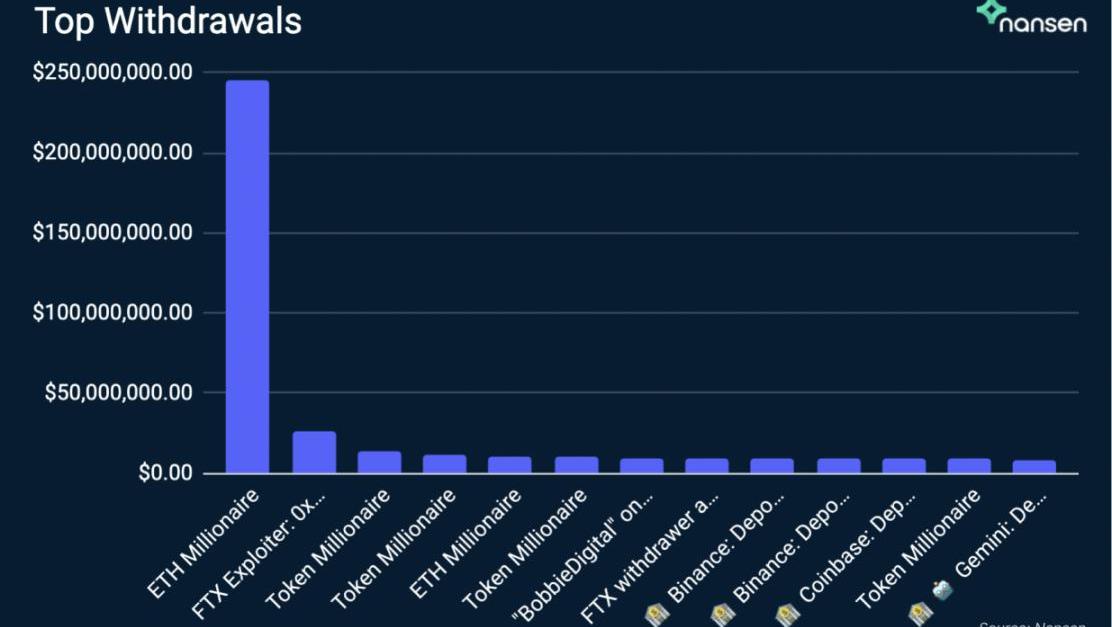

此外,我們的鏈上檢查引起了人們對FTX崩潰之前一系列大額提款的關注。在FTX停止提款前24小時提款的實體:

來源:Nansen

從FTX退回的5百萬:上市后6天為0x2fa。可能來自Alameda的相同代幣,因為此時沒有其他人應該具有這種規模,并且FTX沒有理由撤回代幣。這些交易總計為凈0,代幣最終回到FTX部署者,然后進入3個月的歸屬合約。

2、?2千萬枚轉入FTX存款:0x23b,可能是最初設計的用于流動性供應的資金

3、分配給FTT公司的2.55億FTT代幣解鎖智能合約

1.75億FTT到FTX+1.05億FTT轉移到其他實體且未出售-2000萬FTT作為初始流動性-500萬FTT到顧問=2.55億線性解鎖但必須領取,如果保持不變,「可領取金額」只會增加直到領取為止智能合約的唯一受益人是這個Alameda錢包,它會將其全部發回給FTX部署者,除了900萬給百萬富翁:0xef9

來源:Nansen,AlamedawalletprofilerforFTT

7200萬已被提取到2020年4月中旬,并發送到Alameda錢包,然后發送到FTX部署者,后者將其中大部分放在FTX上——未知之后會發生什么。173m已于2022年9月28日立即提取,然后發送給FTX部署者,然后在FTX崩潰后與其他剩余的FTT一起發送給FTXWithdrawerAfterFreeze

從數量上看,這些幾乎可以肯定是FTX公司和FTX公司管理的代幣。Alameda地址是歸屬合同的唯一受益人,這表明兩家公司之間的聯系非常密切。如果Alameda錢包從合約中收到FTT,它們很可能實際上屬于FTX。他們通常會在某個時候轉發它們而不對它們做任何事情。

475萬FTT轉入3個月解鎖合約contract

5930萬美元用于投資者輪次+500萬美元用于顧問+1070萬美元來自代幣經濟學設計

從3個月的解鎖合約開始,所有內容都轉到了HeavyDEX交易員:0x55b,并從那里開始:返回FTXDeployer的500萬美元,最終獲得FTX存款0xa5d和0x23b,可能是顧問代幣或顧問和早期投資者的混合體

?來源:Nansen

1千萬到TokenMillionaire:0x4aa?

2千萬到FTX存款:0xa5d,代幣可能分發給FTT早期投資者,通過FTX平臺分發。

4千萬totokenMillionaire:0xef9,他大約在同一時間也從Alameda獲得了9百萬。

1千5百萬還在錢包里?2千萬到FTX存款:0xa5d,進一步分配給早期FTT投資者2750萬給到EIP1559用戶:從0x209地址發來。1350萬到EIP1559:0xf27發送13m到FTX:Alameda存款和500k到高余額:0x648,它仍然存在。1400萬發到FTX:AlamedaDeposit。?Alameda作為種子投資者可能在初始分配時收到至少2700萬個FTT,約占總供應量的8%和募集期間售出代幣的46%。

總體而言,所有FTT的3.55億代幣中至少有3.07億代幣(86%)最初可能由Alameda或FTX控制。由于另外1200萬個代幣未被分發,并且多年來一直在所有者不明的錢包中保持原樣,這個百分比可能高達90%。

Alameda/FTX與GenesisTrading的FTT代幣交易

Nansen錢包標簽和地址

Tags:ALAFTXEDAMEDAdecentraland幣價格HDPUNK Vault (NFTX)StoneDAOAndromeda

眾所皆知,我們是Rollup鏈的忠實擁護者。它們能夠在不犧牲去中心化的情況下加速模塊化擴展。我們過去曾研究過Arbitrum、zksync和Optimism,今天我們將把注意力轉向“四大”Rol.

1900/1/1 0:00:00記住投資最基本的黃金法則之一:"跟著錢走"。穩定幣是加密貨幣的命脈,讓我們來看看,這些命脈都流向了哪里? TL;DR: 最近,11月出現了有史以來最高的鏈上交易量,穩定幣從交易所流出,聰明錢繼續.

1900/1/1 0:00:00雖然Crypto處于熊市,但是顯然Defi的Builder們可沒有太多的時間怨聲嘆氣,因為還有無數的競爭博弈在等著他們.

1900/1/1 0:00:00據MarsBit統計,11月26日至12月2日期間,加密市場共發生30筆投融資事件,其中DeFi領域5筆、鏈游和NFT領域7筆、Web3領域6筆。已披露投融資總金額超2.96億美元.

1900/1/1 0:00:00為什么上海升級很重要。因為實際上ETH15年發布的路線圖中的四個階段:前沿、宅基地、大都會、寧靜,歷經15次升級,在上一次巴黎升級中已經全部完成了,有遺憾,但是整體大大超預期.

1900/1/1 0:00:00隨著大量資金融進入加密世界,投資人的策略、洞見及對周期的判斷都顯得愈發重要。在新的浪潮中,少了可以復制粘貼的范本,多了創新所帶來的價值。?加密世界的周期好比潮起潮落.

1900/1/1 0:00:00