BTC/HKD-0.64%

BTC/HKD-0.64% ETH/HKD-1.17%

ETH/HKD-1.17% LTC/HKD-0.91%

LTC/HKD-0.91% ADA/HKD-1.55%

ADA/HKD-1.55% SOL/HKD-1.67%

SOL/HKD-1.67% XRP/HKD-2.31%

XRP/HKD-2.31%過去幾年,空投熱潮吸引了加密社區大量的注意力。原因不言而喻,空投本質上是免費的,有時卻能帶來一筆相當可觀的收入,誰不喜歡免費的錢呢?

空投被吹捧為一種殺手級的Web3營銷策略,這是一種宣傳項目的良好方式,提高用戶采用率,并在競爭激烈的市場中獲得牽引力。?

新平臺和成熟平臺似乎都喜歡這種策略,就在過去的幾個月中,我們看到了Optimism、Hop、Aptos以及其他幾個備受矚目的空投。

但這里有一個重要的問題需要......

?空投真的有效嗎?

這個問題很難回答,很大程度上取決于我們對「有效」的定義。為了得到答案,我們需要深入研究鏈上數據。

這里我們將深入研究最大的空投之一,即Uniswap在2020年9月的$UNI空投。它是近年來規模最大、最引人注目的空投,并催生了無數追隨者,因此它對整個模型來說都是一個很好的研究案例。

什么是空投?

讓我們先簡要解釋一下空投,以幫助閱讀本文的加密新手更好的理解。?

空投是指協議將代幣「投放」到某些用戶的錢包中,這些用戶通常是他們自己社區的成員,他們滿足了一些特定的條件。??

空投的緣由是什么呢?各不相同,但通常是以下一項或多項:

獎勵忠實用戶營銷,制造炒作、獲得關注、提高采用率通過向社區分配治理權將平臺「去中心化」加密史上第一次空投是在2014年,當時「冰島比特幣」Auroracoin被空投給該國公民。AUR在發布后不久飆升至61美元,然后大幅下跌并保持穩定,它目前的價格略高于3美分。

此后出現了多次空投,結果喜憂參半。

不過,兩年多前Uniswap的UNI空投開啟了又一波潮流,它重新點燃了人們對該空投的熱情,幫助Uniswap占據市場主導地位,并成為后來協議的典范。

兩年過去了,但它似乎沒有兌現諾言,讓我們找出其中的原因。

Uniswap空投

2020年9月17日,Uniswap將UNI空投到超過25萬個此前與該協議交互過的地址。在2020年9月1日之前與平臺進行過交互的地址都符合條件,每個地址獲得了至少400枚UNI代幣。?

Coinbase計劃于周五提交申請,以“完全”駁回SEC的指控:金色財經報道,Coinbase 首席法律官Paul Grewal在周四的財報電話會議上表示,計劃于當地時間周五向法庭提交一項命令,以“完全”駁回美國證券交易委員會對其提起的訴訟。 Grewal 表示,Coinbase對向法院提出的反駁論點充滿信心,該交易所希望與SEC和立法者合作,以獲得監管的明確性。[2023/8/4 16:17:37]

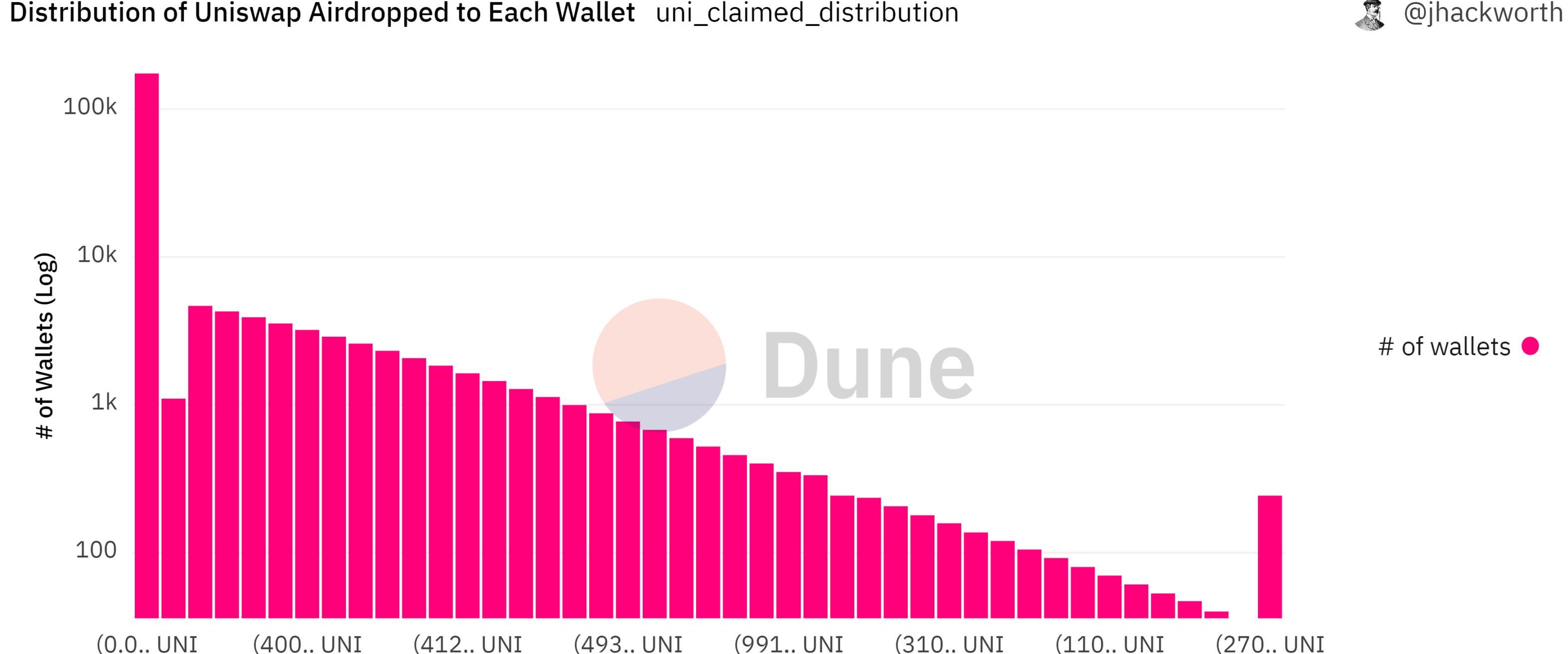

總的來說,空投代幣的分配并不均勻。絕大多數地址收到的UNI少于412枚。

另一方面,超過250個地址收到了25萬枚UNI。這些人大多是歷史上的超級用戶、大型LP或者$SOCKS持有者。?

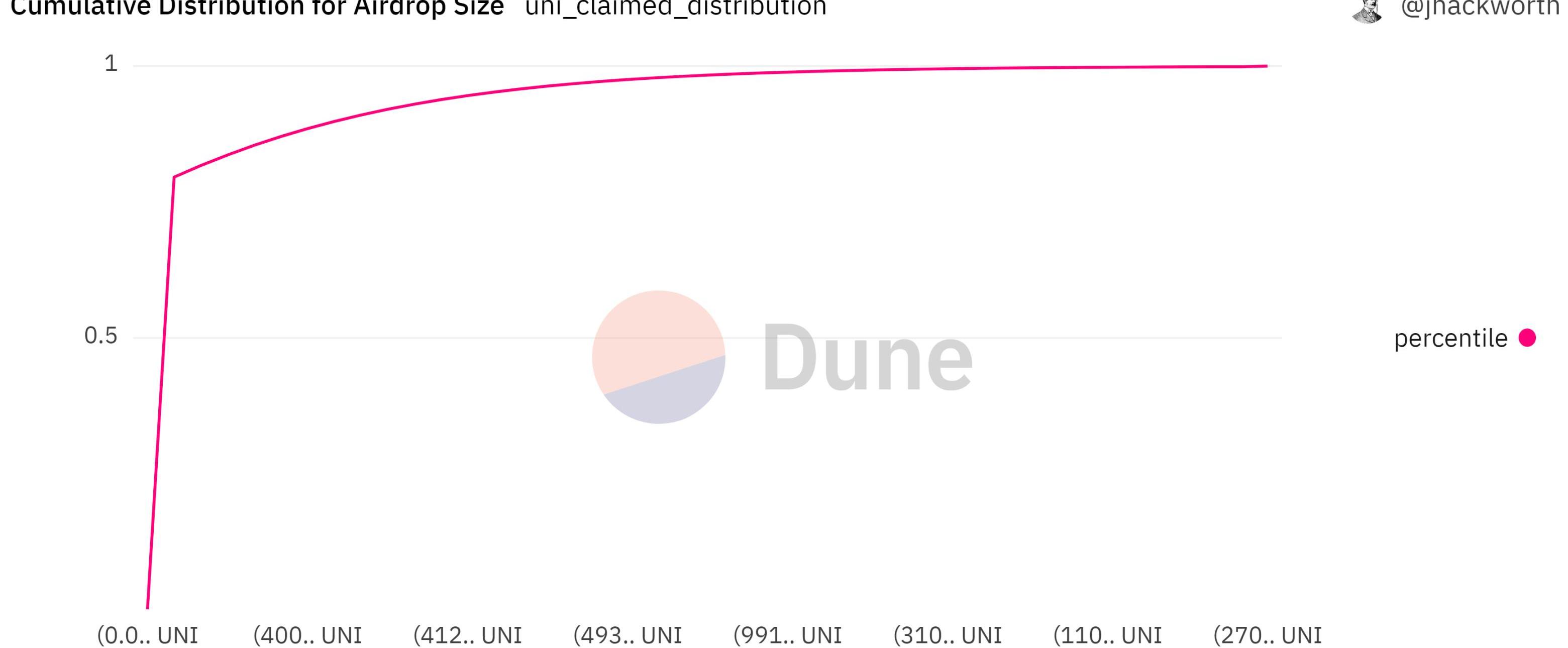

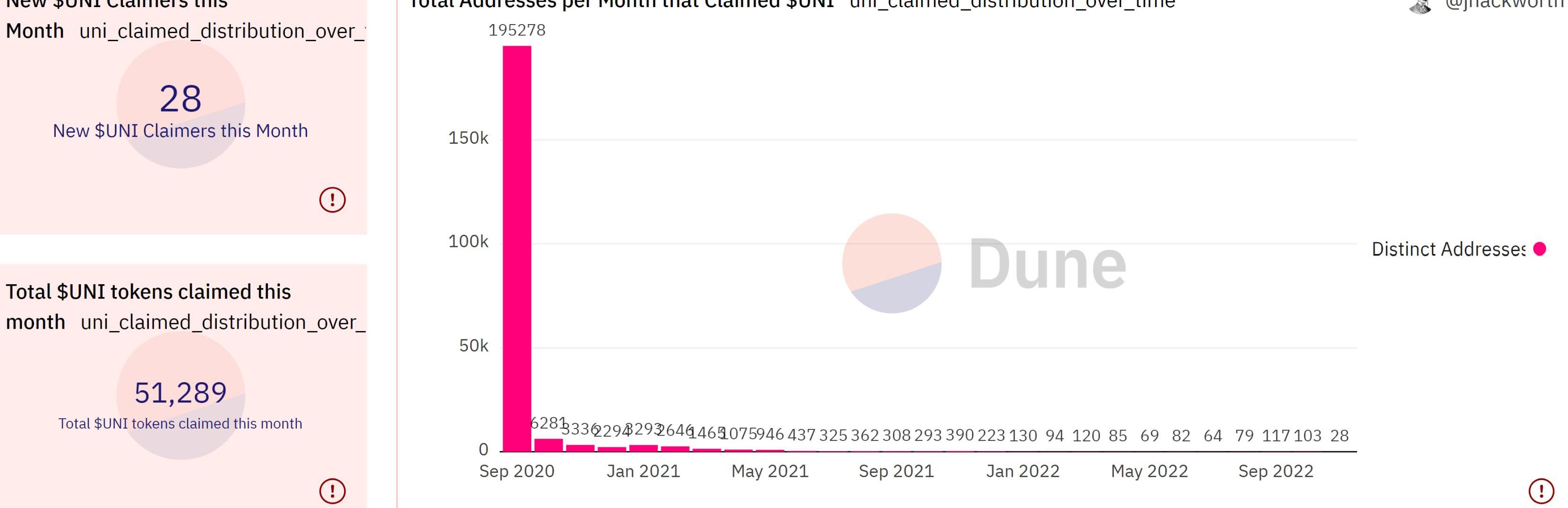

由于空投本質上是免費的,不難推測絕大多數有資格的人都希望立即得到代幣。這與事實不謀而合,90.8%的錢包在第一個月內領取了他們的代幣。?

不過,并非所有人都這么快。整個2022年,每周大約有70-100個地址認領UNI。此外,仍然有3萬名用戶還沒有認領空投,這些留下來的UNI代幣價值超過8400萬美元。

所以大多數人已經認領,有些人今天仍在認領,到目前為止,一切都很好。讓我們看看接下來發生了什么。

UNI空投接收者發生了什么事?

空投的目標之一是在用戶群中分配代幣,提高留存率并為協議在治理和社區中的使用奠定基礎。?

在Uniswap的案例中,雖然大量錢包都獲得了空投,但是否實現了其他任何目標都值得商榷。?

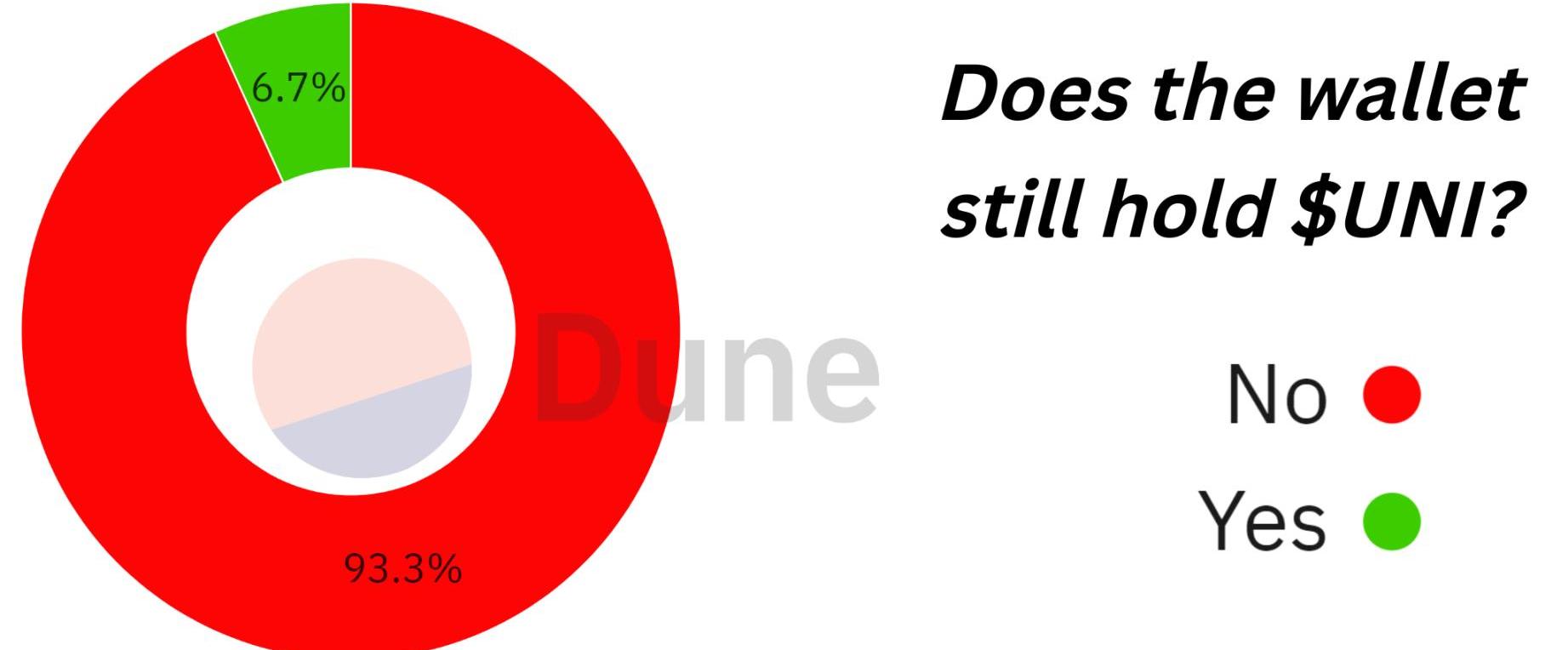

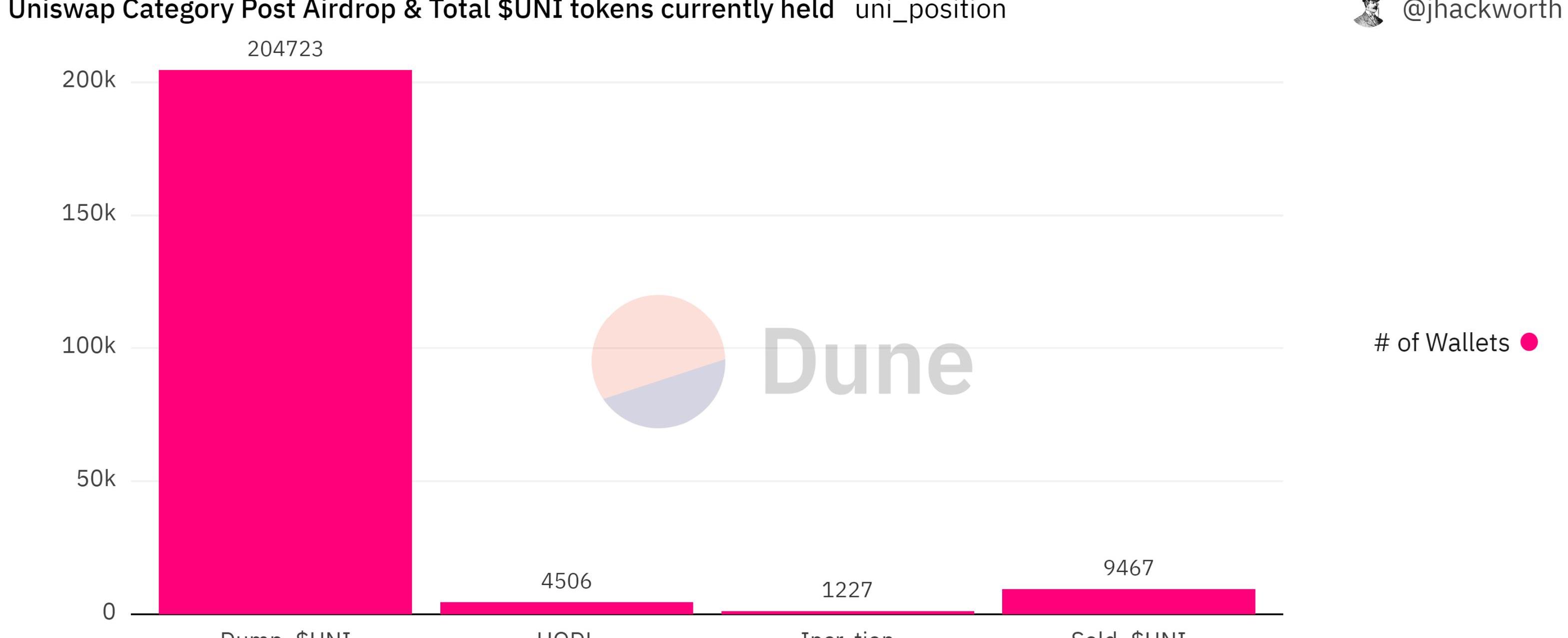

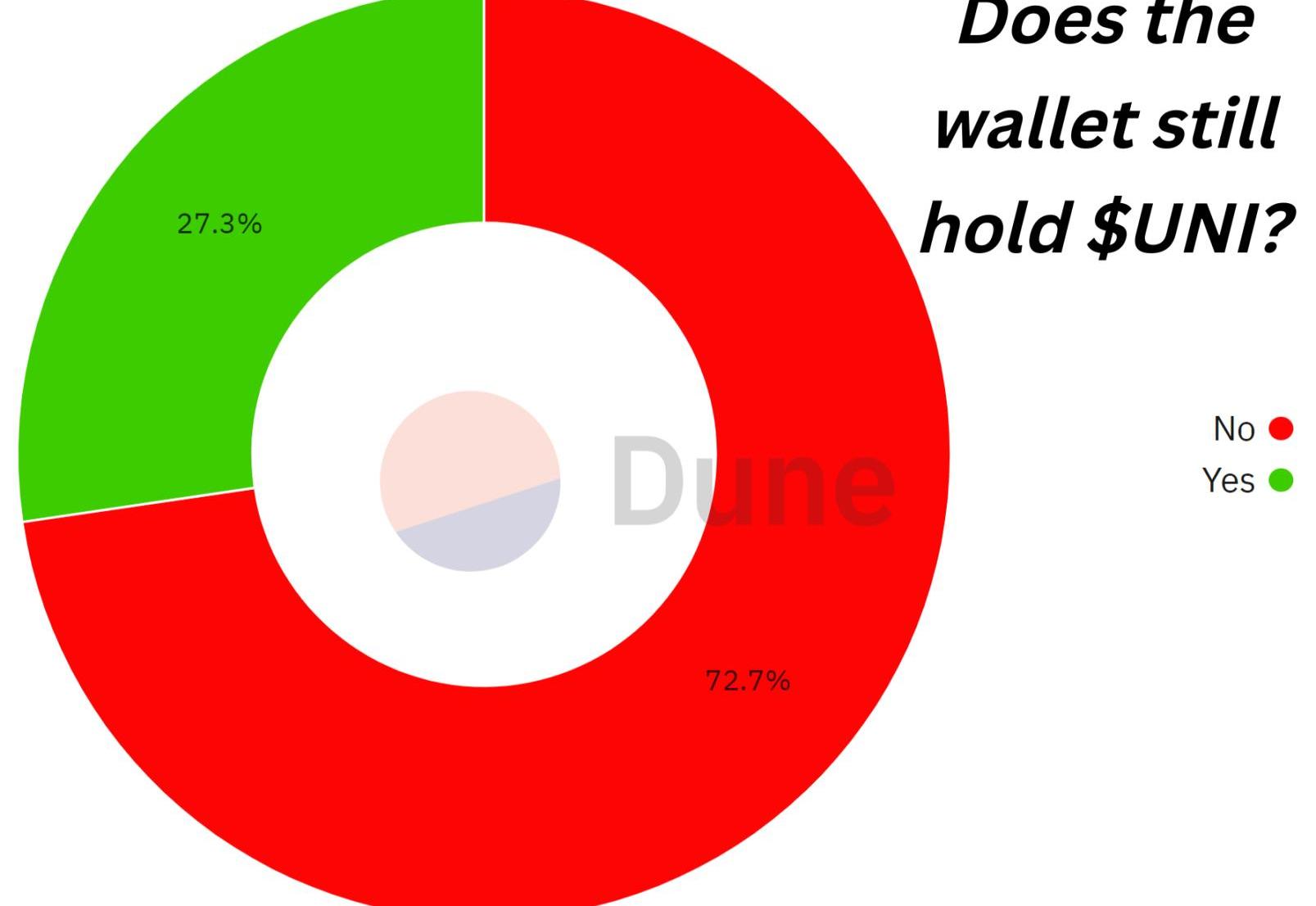

只有約7%的收到空投的錢包仍然持有UNI......

Timothy Peterson:估計目前已有600萬枚比特幣丟失:3月27日消息,據Cane Island Alternative Advisors的作者兼經理Timothy Peterson稱,無法挽回的已丟失比特幣數量現已達到600萬枚。他斷言,在2023年3月25日已經產出的大約1930萬枚比特幣中,只有1330萬枚仍在流通。Peterson對比特幣數量的最新估計似乎與他對2020年的預測一致。

此前2020年9月消息,Peterson當時聲稱,目前每天大約損失1500枚比特幣,這意味著只有不到1400萬枚比特幣能夠流通。Cane Island Alternative Advisors研究員在2020年的報告中還堅持認為,廣泛使用的比特幣資本化是不準確的,因為它包括了無法挽回的已經丟失的比特幣。(Bitcoin.com)[2023/3/27 13:28:50]

更糟糕的是,這剩下的7%,大多數人至少賣出了一些,只有1%的錢包增加了他們的UNI頭寸:??

絕大多數人只是簡單地拋售了代幣,只有3%的人沒有出售。似乎協議中的治理權和代幣潛在未來價值的吸引力都無法超過「免費的午餐」。

有些用戶可能仍然持有我們難以統計的UNI,因為他們將其轉移到另一個錢包,但它看起來也不太好......?

空投后立即出現最大跌幅,超過75%的錢包在前7天內拋售了代幣。

傾銷仍在繼續,在前30天內傾銷了80%,前90天內傾銷了85%。到目前為止,93%的空投者已經賣掉了他們所有的UNI。

V神發文探討CEX的安全性:希望技術上使交易所接近非托管:11月19日消息,針對FTX事件,V神發文”安全的CEX:償付能力證明“,探討使交易所更接近去信任化的嘗試歷史、這些技術的局限性,以及一些新的、更強大的想法,這些想法依賴于ZK SNARK和其他先進技術。

V神表示,使用ZK-SNARKs可改善隱私和穩健性,將所有用戶的存款放入一棵Merkle樹中,并使用 ZK-SNARK 來證明樹中的所有余額都是非負的,加起來為一些聲稱的價值。如果我們為隱私添加一層哈希,則提供給每個用戶的Merkle分支將不會透露任何其他用戶的余額。

對于更進一步,不想僅僅證明交易所有資金來償還用戶,更要防止交易所完全竊取用戶的資金。V甚表示,理想的長期解決方案是依靠自我托管,并輔以多重簽名和社交恢復錢包等技術,以幫助用戶應對緊急情況。在短期內,有兩種明確的替代方案:Coinbase等托管交易所、Uniswap等非托管交易所。

最后,V神表示,短期內,交易所分為兩個明確的“類別”:托管交易所和非托管交易所。今天,后一類只是DEXes,例如Uniswap,未來我們可能還會看到加密“受限”的CEXes,其中用戶資金保存在類似于validium智能合約的東西中。我們也可能會看到半托管交易所,我們用法定貨幣而不是加密貨幣來信任它們。

兩種類型的交易所都將繼續存在,而提高托管交易所安全性的最簡單的向后兼容方式是添加儲備證明。這包括資產證明和負債證明的組合。為兩者制定良好的協議存在技術挑戰,但我們可以而且應該盡可能地在兩者上取得進展,并盡可能開源軟件和流程,以便所有交易所都能受益。

從長遠來看,V神希望我們越來越接近于所有交易所都是非托管的,至少在加密方面是這樣。錢包恢復將存在,并且可能需要為處理小額交易的新用戶以及出于法律原因需要此類安排的機構提供高度中心化的恢復選項,但這可以在錢包層而不是在交易所本身內完成。[2022/11/19 22:06:43]

當然,出售空投也沒什么錯。一些用戶可能需要錢,或者對別的投資更感興趣。他們也可能對平臺缺乏信心,并希望盡可能多地套現。?

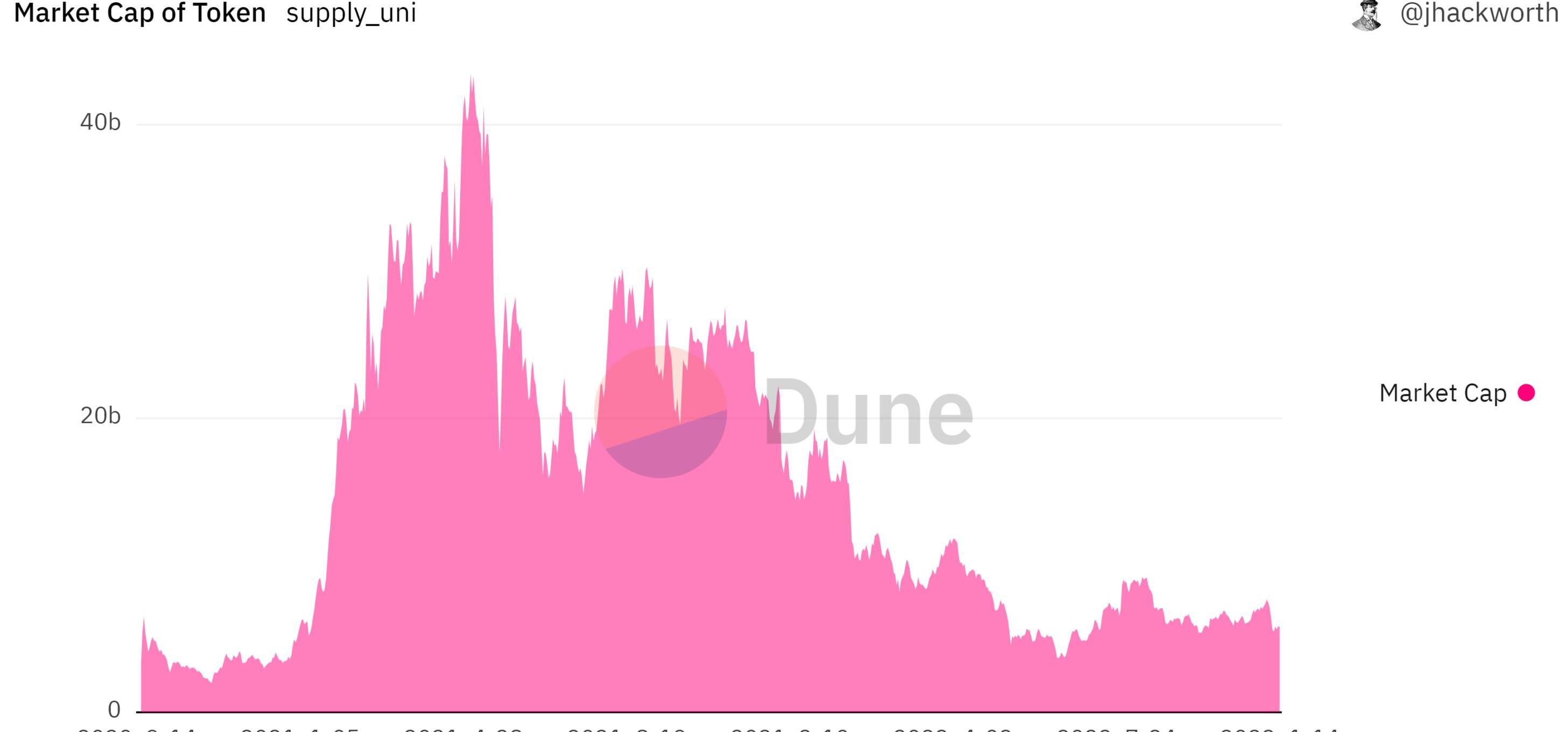

但是,持有代幣可能會更有利可圖。大多數Uniswap用戶在早期UNI為2-4美元時套現。不過,也許他們會后悔,因為UNI價格在2021年初飆升至41美元的峰值。頂部的平均空投價值達到12,000美元!

去中心化交易協議 0x 已聚合 Synthetix 在以太坊和 Optimism 上的流動性:8月8日消息,去中心化交易協議 0x 宣布已聚合 Synthetix 在以太坊和 Optimism 上的流動性,用戶通過 MetaMask、Coinbase Wallet 進行交易時已可以使用 Synthetix 上的流動性。[2022/8/8 12:10:23]

那些沒有挪動他們初始空投的錢包仍處于盈利狀態。

所以我們知道,無論結果如何,很多用戶都放棄了空投。其余的呢,許多人仍然忠于代幣嗎?他們是否如設想的那樣,繼續成為Uniswap社區有影響力的支柱?

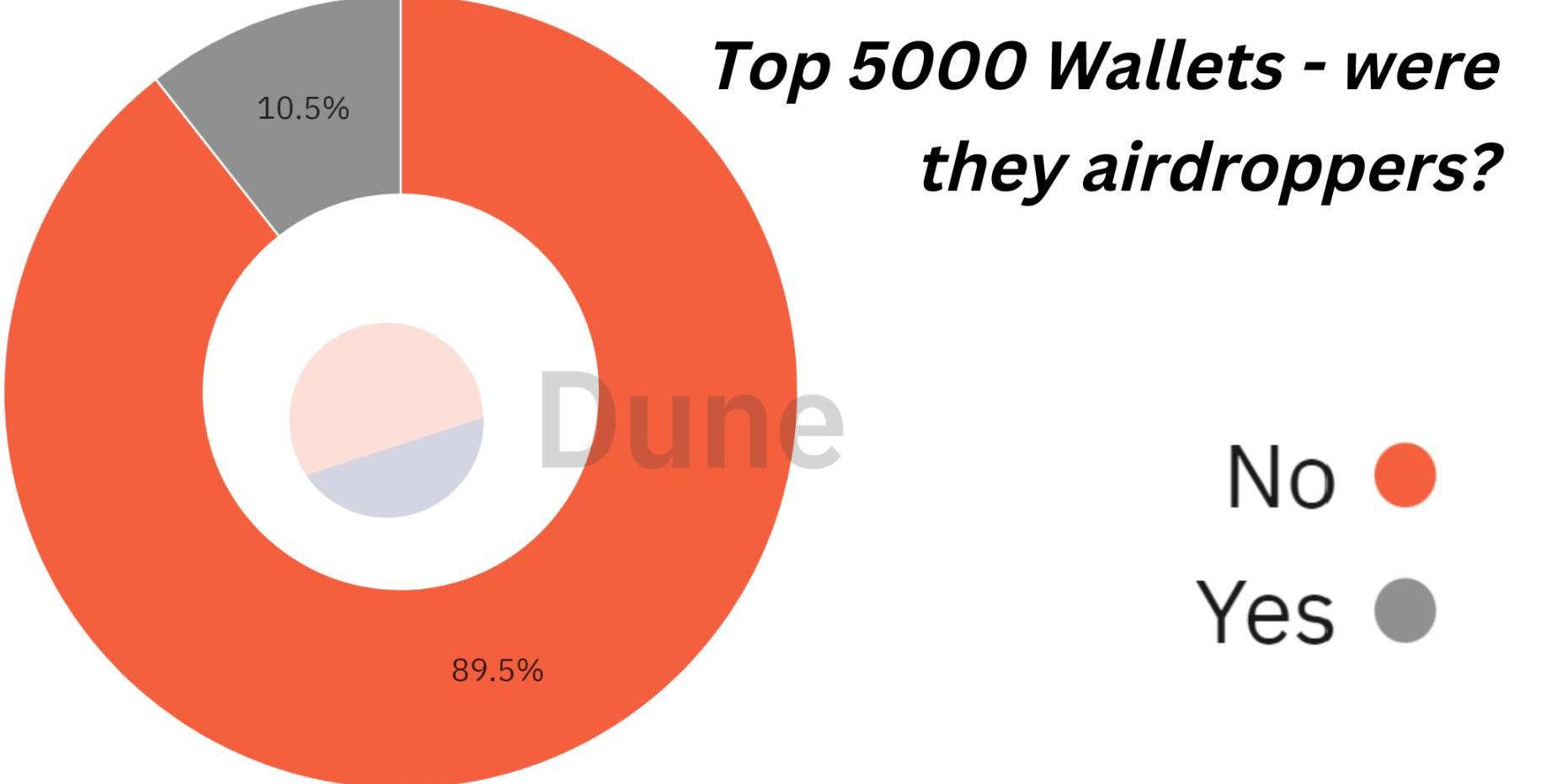

看看今天排名前5000的UNI錢包,其中只有10.5%是空投接收者。要進入前5000,你需要持有至少780個代幣,價值約5000美元,這接近平均空投的兩倍。

超過23萬個錢包持有UNI,但前5000個錢包持有總供應量的56%。當然,空投鯨魚仍然在頂部,但普通接收者不是。??

這在金融界幾乎司空見慣,頂級持有者幾乎控制著一切……?

如果目標是讓早期采用者獲得協議的權益和治理權,似乎失敗了……

UNI空投接收者是否仍然是用戶??

我們已經確定很少有空投者持有他們的UNI,增加他們頭寸的人就更少了。但他們是否至少作為平臺本身活躍的用戶存在呢??

嗯,沒那么多。

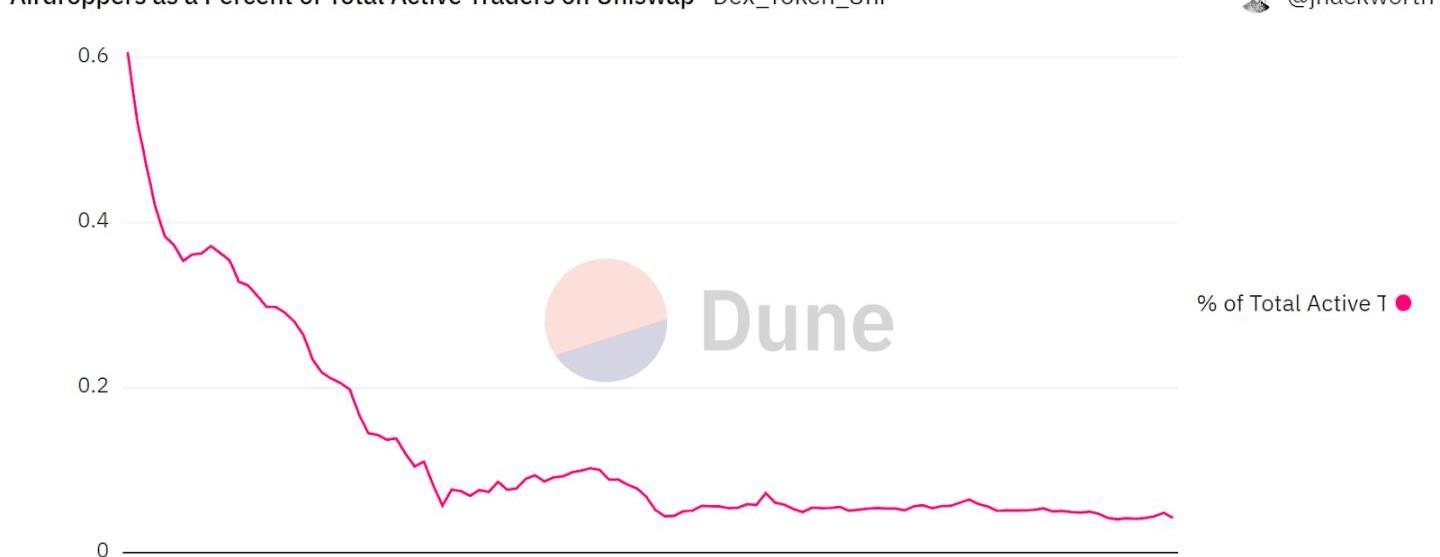

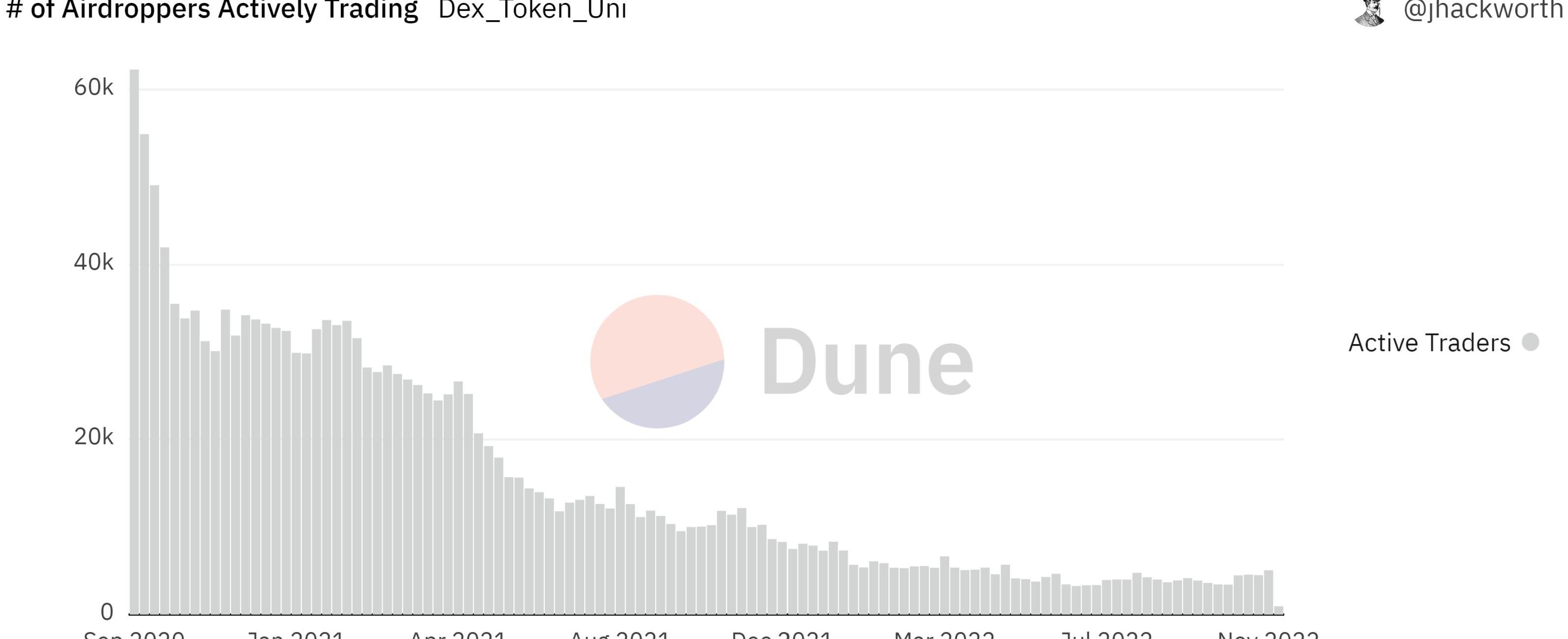

在空投期間,接收者占該平臺活躍用戶群的很大一部分,約占每周交易量的40%和活躍交易者的60%。?

這一數字在接下來的6個月內顯著下降,降至小于10%;大約1年后,下降到5%,此后一直保持在該區域。

英偉達(NVDA.O)盤前漲近3%:行情顯示,英偉達(NVDA.O)盤前漲近3%,根據美國國會眾議院議長南希·佩洛西辦公室發布的一份文件,佩洛西的丈夫保羅6月17日就已購買了英偉達100至500萬美元的股票。[2022/7/18 2:20:57]

這可以部分解釋為Uniswap的總用戶群在此期間顯著增長。由于爆炸式增長,原始用戶所占比例減小,但這還不是全部……

在空投后的幾周和幾個月內,活躍交易的空投者數量有所下降,從2020年9月中旬的超過6.2萬名每周交易者下降到一年后的約1萬名。

這種情況一直持續到2022年,到9月下降到只有4千。

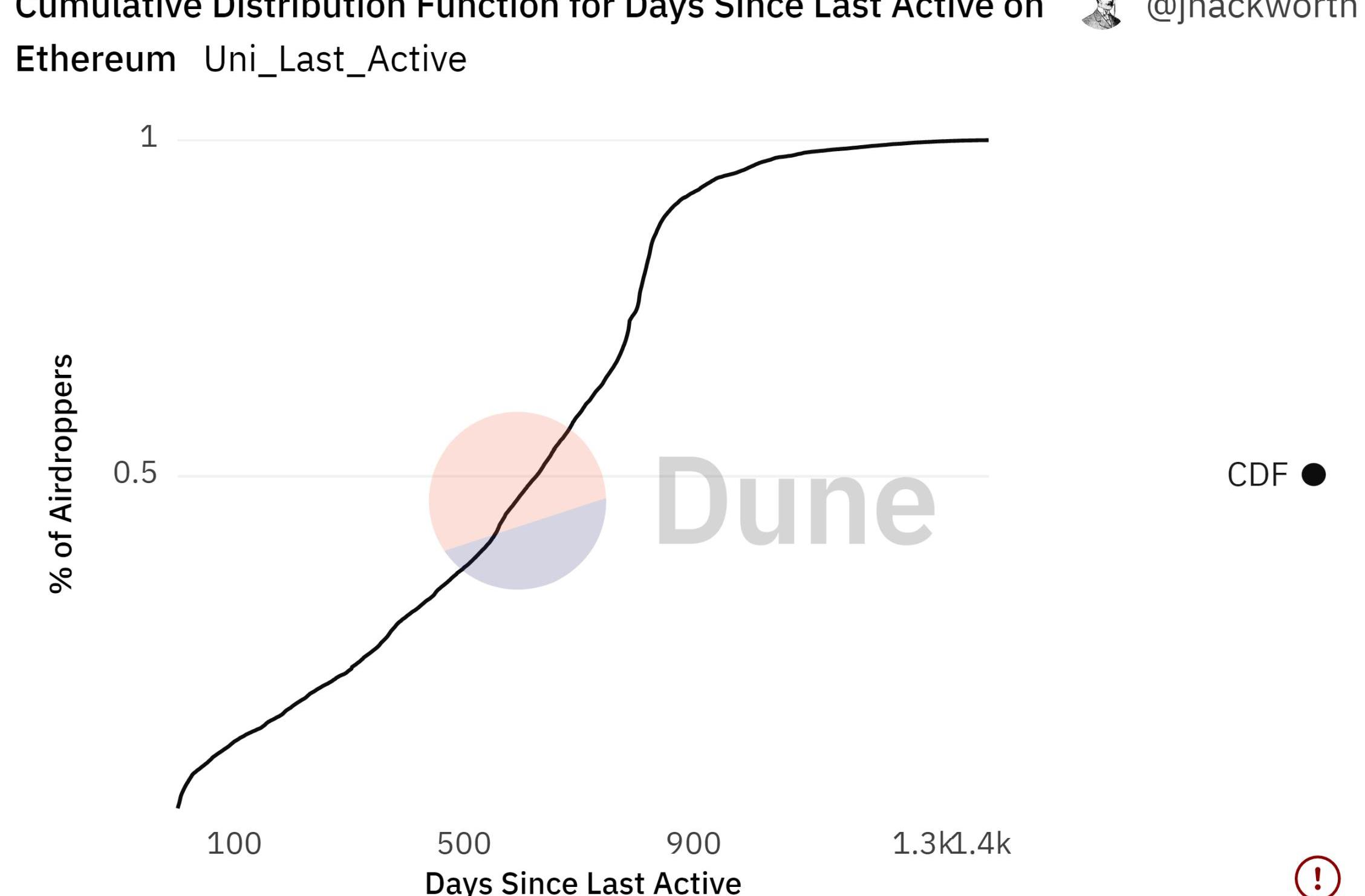

經過進一步分析,這些錢包中的大多數在以太坊上都是不活躍的,50%在過去610天內沒有活動。

在過去的一年里,只有25%的UNI空投者活躍。問題似乎不是將空投地址留在Uniswap,而是讓這些錢包在以太坊上保持活躍......

那么,如果這些錢包中的大多數都是不活躍的,并且只占活躍交易者的5%,那么它們的交易量是多少?

你可能會說交易量隨著一般使用量的下降而下降。不過,令人驚訝的是,空投錢包正在進行一些大規模交易,并且在用戶不到10%的情況下經常占每周交易量的15-40%。

但在2022年8月,情況發生了變化,空投錢包交易量現在占總量的不到4%。??

為什么?我們只能進行一些有根據的猜測。最可能的原因是高滾動鯨魚交易者的活動減少。這些錢包停止活動的確切原因尚不清楚,但由于時間可疑,它可能與以太坊合并有關。

如何理解這些數字?

顯然,大多數空投接受者已經流失。但他們仍然是Uniswap用戶的重要群體,直到最近,他們的數量才遠遠超過他們的權重。

雖然空投似乎并沒有帶來高水平的留存率,但它確實聯系并獎勵了一些直到今天仍然是核心用戶的早期采用者。不過,我們不得不問:這些可以歸功于空投嗎?

非空投錢包

我們已經確定,除了明顯的例外,大多數空投接收者既沒有持有他們的UNI也沒有堅持使用該協議。

事實上恰恰相反,他們像對待其它任何協議一樣傾銷它。那些被他們傾銷的人呢?他們如何與協議進行交互?

82.5萬多個未收到空投的錢包在后來某個時候持有了UNI。隨著$UNI價格開始攀升,新錢包開始瘋狂購買。在2021年5月的高峰期,有2.93萬個新錢包購買了UNI。

隨著UNI價格開始下降,持有該代幣的新錢包數量也開始下降。UNI的價格從未恢復,盡管該代幣也從未完全消亡。2022年,每周只有1500-3000個錢包首次購買UNI代幣。

因此,隨著價格下跌,更廣泛的加密用戶開始失去興趣。在二級市場上購買的錢包是否保留了他們的UNI?

好吧,對于他們中的大多數人來說,并沒有。?

74%的人賣掉了他們所有的$UNI;有趣的是,26%的人保留了他們的代幣:

回想一下,這比空投錢包本身高得多!

這可能是因為二級買家將UNI視為一項投資,而空投者將其視為免費現金。很多二級買家也可能在投資上處于低谷,不愿出售,希望能堅持到另一場DeFi「藍籌股」牛市。??

治理

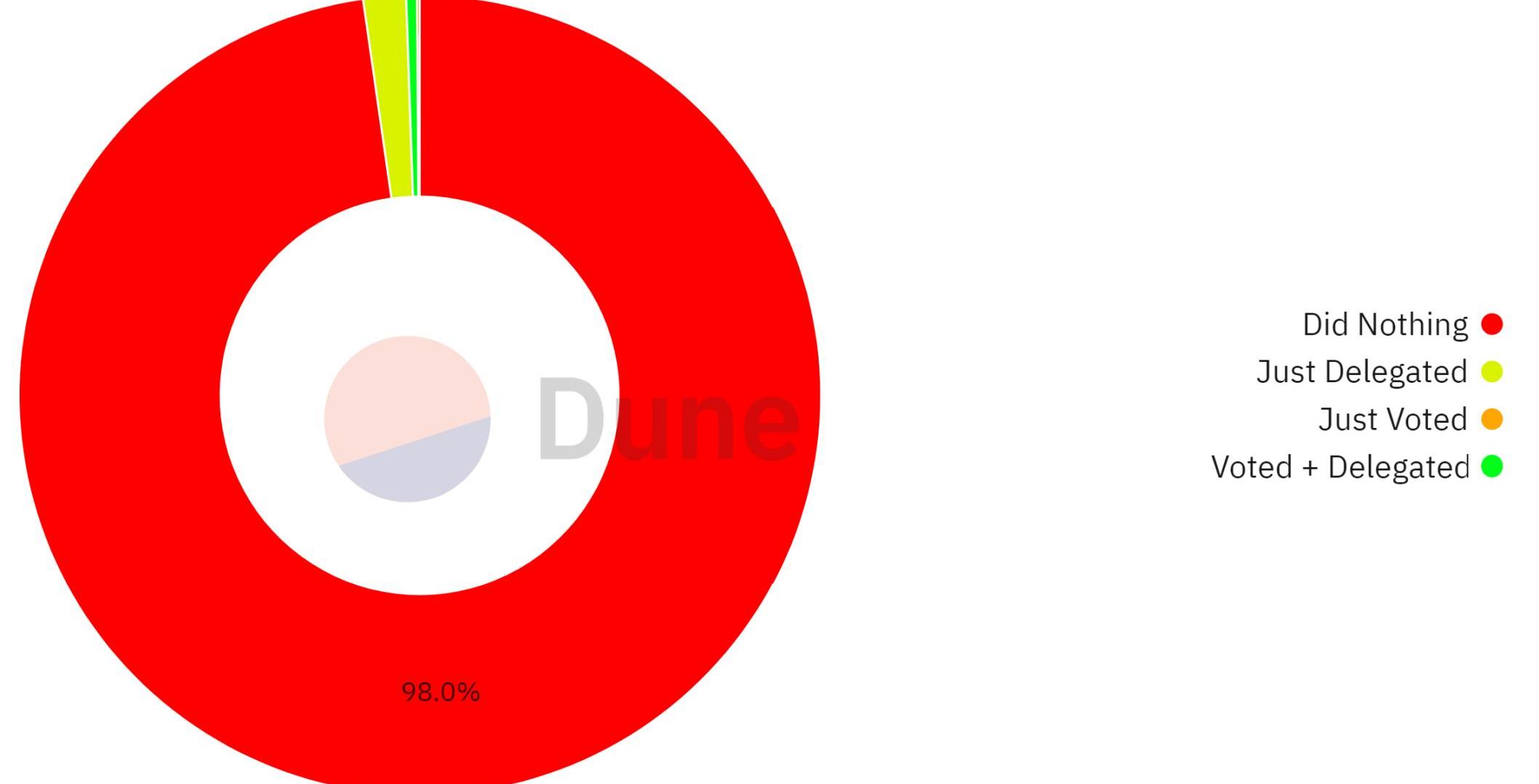

這些代幣到底有什么價值?有些人將它們稱為「效用」代幣,在這種情況下,效用是UNI持有者參與協議治理的能力。?

1UNI代幣代表對給定提案的一票。錢包可以選擇自己投票或委托另一個地址代表他們投票。這實際上是空投的既定意圖之一,將協議去中心化并允許社區建立DEX。讓早期采用者參與協議的未來建設。

成功了嗎?再一次,唉,沒那么多。接近98%的空投者根本沒有參與治理過程。原因?很可能是由于早期拋售和普遍缺乏興趣。

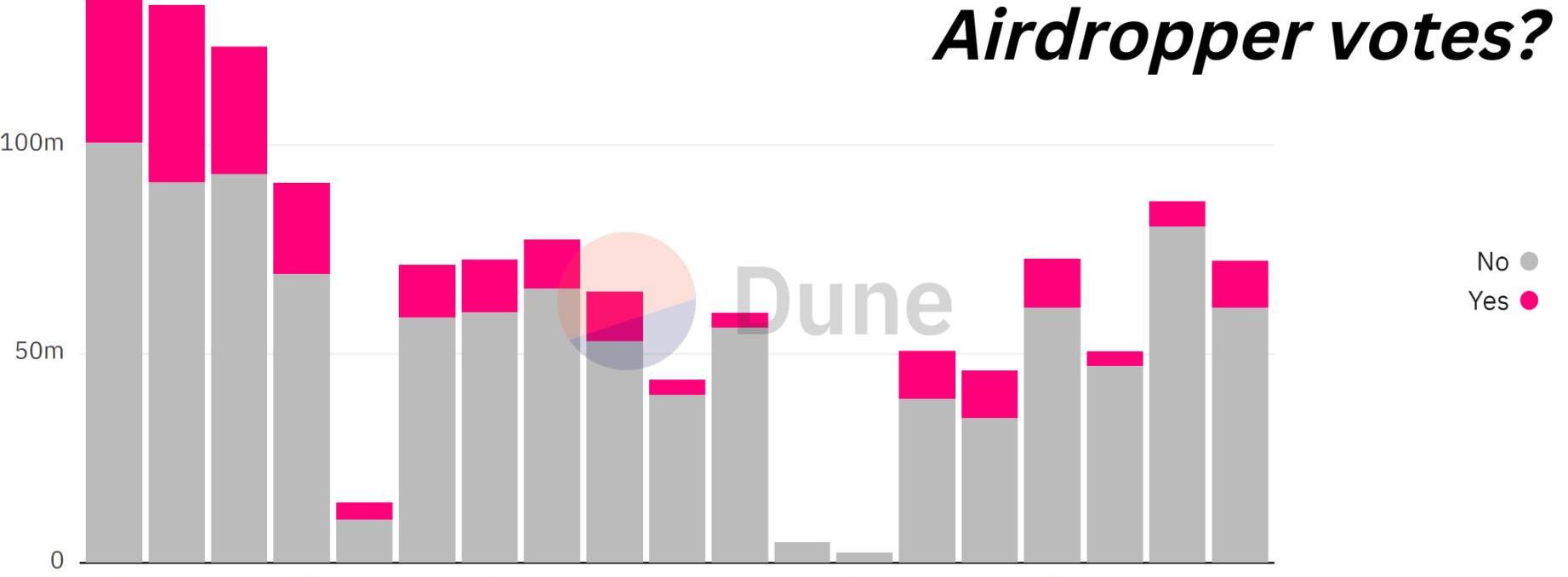

盡管如此,仍有少數空投者參與治理,有時甚至占總投票數的25%!

因此,一些直接參與該項目的空投鯨魚正在參與其中。散戶,沒那么多。?

那些沒有收到空投的人表現出相似的參與率。即使是排名前5000的錢包,也只有15%參與了治理過程。?

因此,在這種情況下,空投似乎并沒有通過鼓勵廣泛的用戶參與治理來成功地「去中心化」協議。然而,它確實將權力分配給了更廣泛的早期「杰出」用戶,這些用戶被激勵繼續參與。

對于UNI來說,似乎不是你能為你的協議做什么,而是你的協議的代幣能為你做什么……

Uniswap空投只是個例嗎??

目前有7%的空投者持有$UNI聽起來很糟糕,但也許我們不應該過于苛刻地評判他們。這是加密貨幣空投常規現象嗎??

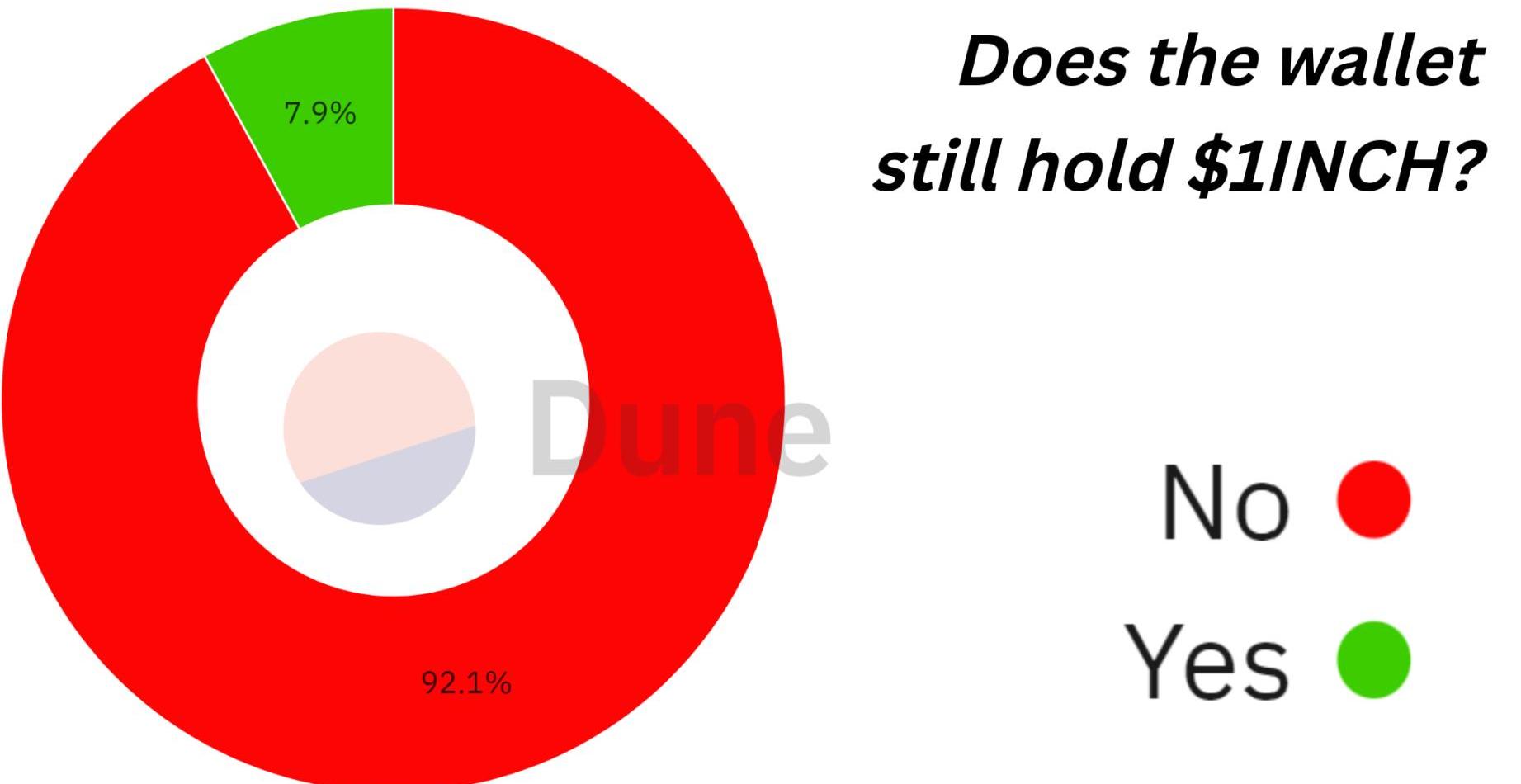

查看在與UNI相似的時間范圍內的空投,似乎有相似的結果。例如,只有7.9%的1Inch空投錢包仍然持有該代幣。?

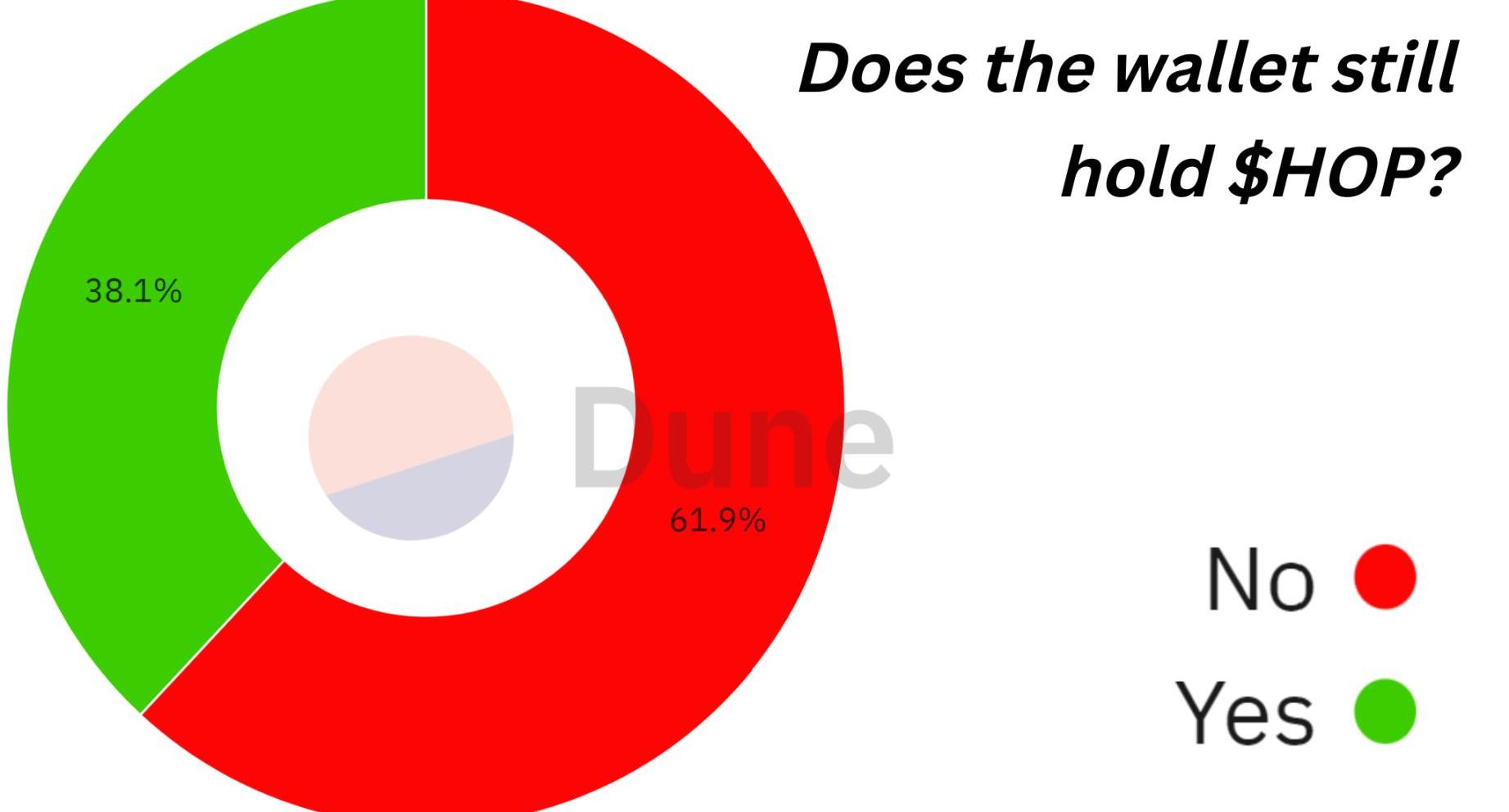

再看看最近的三個空投,數據看起來要好一些。例如,在HOP空投之后,38.7%的人仍然持有該代幣。

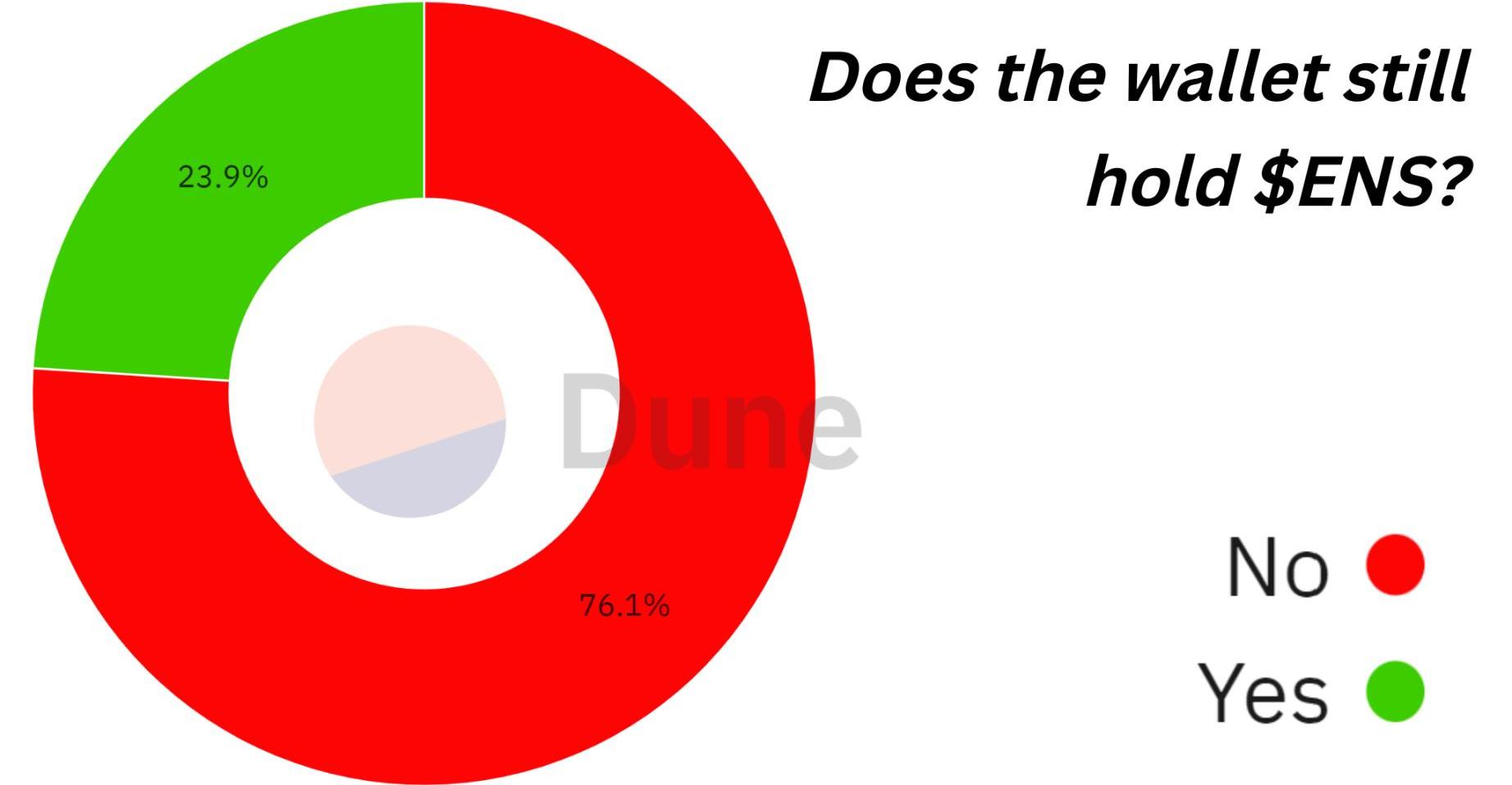

排在第二位的是ENS,仍有23.9%的空投錢包持有。由于HOP是最近的,所以更高是合理的。

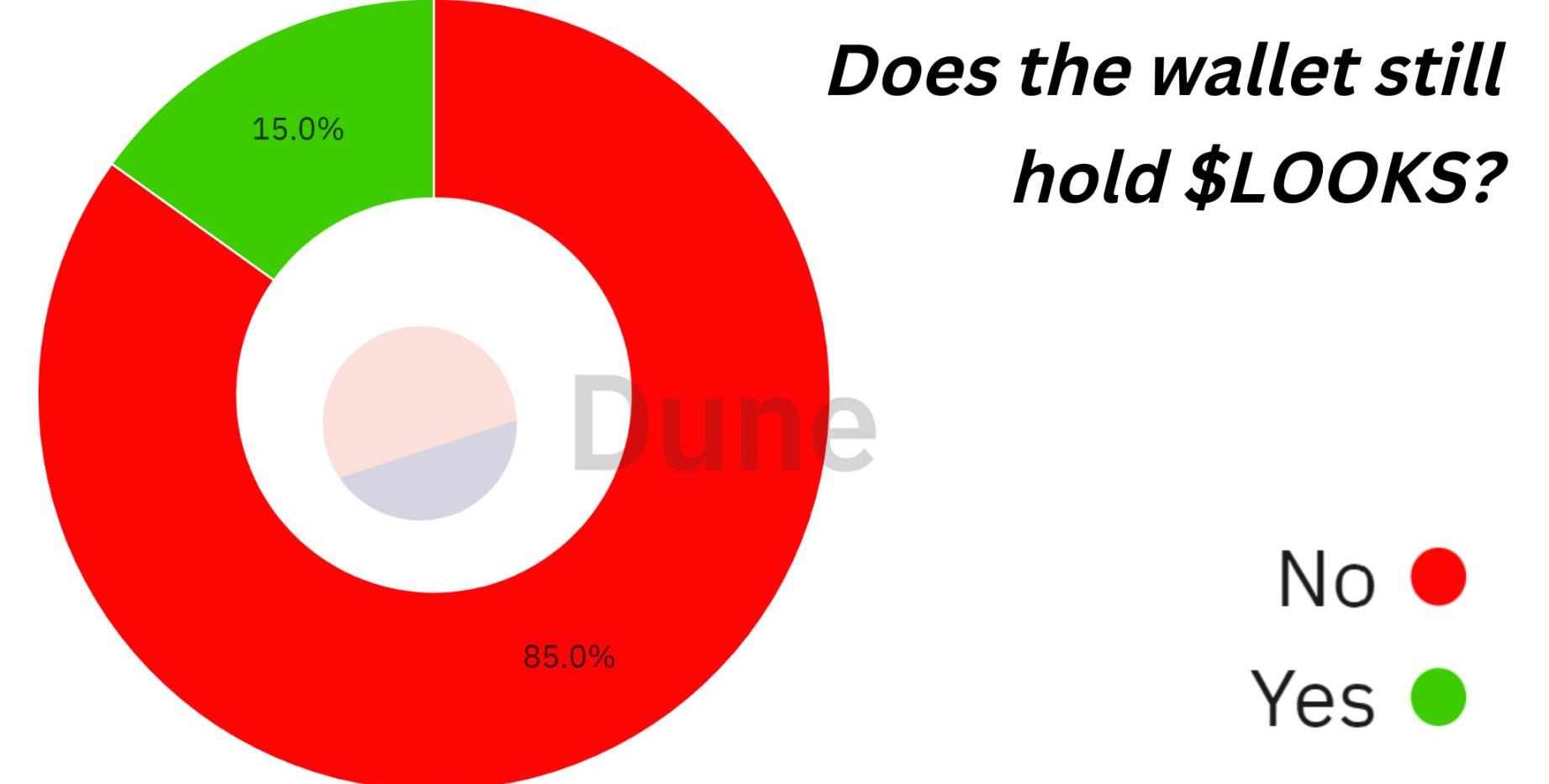

LOOKS的傾銷率高達85%,考慮到該代幣提供的高調質押激勵措施,真實情況更糟糕:

盡管其中一些看起來像是有一些進步,但用戶出售空投的趨勢仍在繼續。如果在相同的時間線上進行比較,它們的保留率實際上可能比Uniswap更差。我們找不到大多數空投接收者持有代幣的例子。

是不是因為用戶不看重代幣的效用,把空投當成免費的錢?

空投=一個崩壞的系統?

可以說,目前的空投系統已經壞了。?

從營銷的角度來看,它確實有助于讓更多用戶使用該協議并在空投后交易代幣。幾年前,它幫助Uniswap引起轟動,看看現在吧!

但是,當談到去中心化、通過分發治理代幣使協議民主化時,它毫無作用。?

對于UNI和大多數其它空投過的協議,大多數用戶最終出售了代幣,根本沒有參與治理過程。相反,他們在領取空投后迅速拋售,從財務角度來看,這通常是一個糟糕的決定。?

他們為什么要賣?最簡單的答案是:

將他們其視為免費的金錢「獎勵」,僅此而已?對參與治理不感興趣?認為普通用戶希望將他們的時間和精力投入到協議治理中可能是一個有缺陷的假設。大多數人可能只想要一個工具,僅此而已。Uniswap空投的案例就是這方面的證據嗎??

想象一下,如果Apple在90年代向早期的Mac用戶提供股票,并告訴他們在董事會決策中有投票權。很多人會不會介意,或者他們也會立即賣掉大部分股票?

不過,有一個潛在的對立面。一小部分空投錢包仍然在協議治理中發揮著巨大的作用。他們在DEX上積極進行大量交易,在治理方面具有影響力,并且代表了一些頂級代幣持有者。不過,這些人大多是鯨魚,他們對一切都有巨大的影響力。?

如果真正的目標是治理的去中心化,那么我們就不能稱之為成功。UNI是最早也是最大的空投之一,其他空投的表現也好不到哪里去。最重要的是,耕種狂潮和無處不在的女巫進一步削弱了空投的聲譽,并增加了額外的拋售壓力。?

最后還是需要說明空投積極的一面:每次空投都為下一次空投提供了寶貴的經驗教訓。由于鏈上數據前所未有的透明,整個社區都可以獲得這些經驗教訓。我們可以看到哪些進展順利,哪些進展不順利。?

吸取這些教訓,協議可以迭代當前模型,對其進行改進,這不僅可以幫助自己,還可以更好地激勵社區參與去中心化和民主治理。?

Tags:UNISWAPUniswap比特幣unif幣是真的嗎Nulswaplayer幣和uniswap的關系今天為什么比特幣暴跌

熊市躺平之余,終究忍不住想build一下,不會寫代碼,就寫寫文章吧。為什么要寫mfers呢,因為mfers是我的第一個nft,就像初戀,人生至美是初見.

1900/1/1 0:00:00Hooked是一個什么樣的項目?HookedProtocol是是一個BinanceLabs與紅杉種子基金領投Web3社交網絡項目,一開始通過代幣經濟學設計的Learn&Earn活動.

1900/1/1 0:00:00最近世界杯如火如荼的,我看很多朋友都在推特問在哪里買球,單純體彩的話,感覺不夠刺激。然后評論區就比當年電線桿上打小廣告還能貼,順著看過去,光看他們發的詭異的圖我都覺得平臺要跑路.

1900/1/1 0:00:0011月11日,FTX宣布申請破產,之后SBF宣布辭去FTX首席執行官一職。但現在,SBF的罪名可能要再加一條——市場操縱!根據兩位知情人士透露,美國曼哈頓聯邦檢察官已經開始調查前FTX首席執行官.

1900/1/1 0:00:00本文不會詳細剖析“全面RBF”的利與弊。我只分析比特幣開發者提出新增一個激活全面RBF的比特幣節點選項之舉是否合乎道德。這次我依然使用之前用來分析Segwit2x?的道德框架.

1900/1/1 0:00:00王永利,中國國際期貨有限公司總經理、中國銀行原副行長繼FTX之后,BlockFi近期申請破產保護,已然開啟加密貨幣領域的“雷曼時刻”.

1900/1/1 0:00:00