BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+1.4%

ETH/HKD+1.4% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD+1.86%

ADA/HKD+1.86% SOL/HKD+0.76%

SOL/HKD+0.76% XRP/HKD+0.93%

XRP/HKD+0.93%1.概覽

ElementFinance是一個可以讓用戶在DeFi市場尋求固定收益的協議。

ElementFinance曾獲得a16z和Placeholder領投的440萬美元融資,同時以太坊聯合創始人兼ConsenSys創始人JosephLubin、Balancer聯合創始人FernandoMartinelli、Aave創始人StaniKulechov、Compound創始人RobertLeshner等多名行業知名人士參與本輪融資。

已整合協議:Balancer,Curve,Lido,Maker,Aztec,Compound

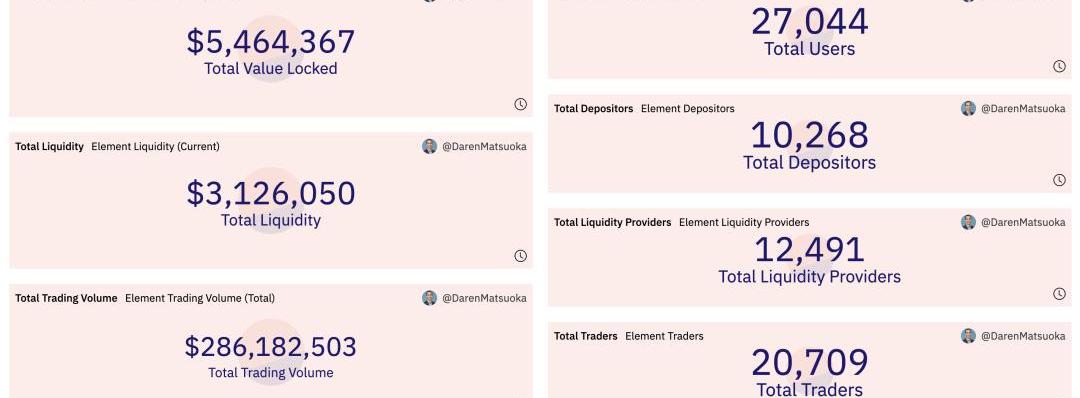

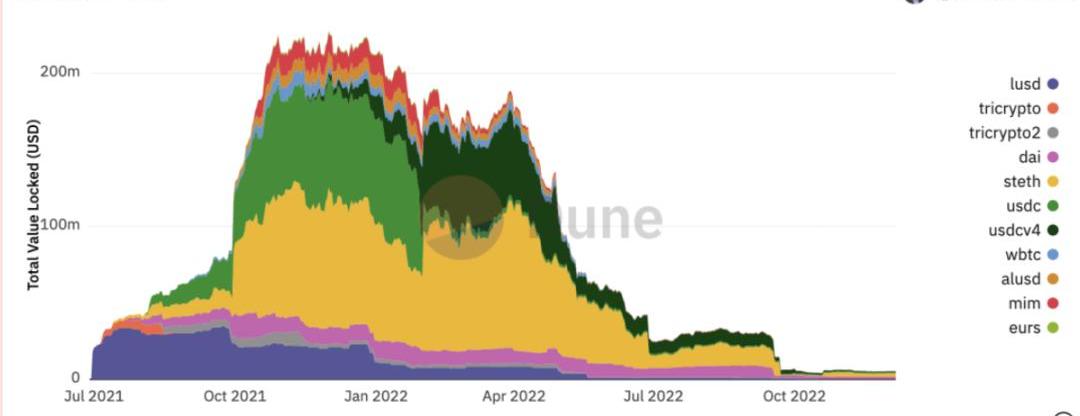

市場數據統計,參考:https://dune.com/DarenMatsuoka/Element.fi

2.可變利率存在什么問題

當前DeFi市場,絕大部分可產生利息的協議,譬如借貸、機槍池、流動性挖礦等產品,提供的都是可變利率,即APY/APR是時刻在變化的,無法給用戶提供某個時間范圍內的固定利率,此類產品無法滿足具有以下需求:

數據:Reddit Collectible Avatar總量突破1500萬,四個月增長超50%:金色財經報道,據Dune Analytics最新數據顯示,社交媒體巨頭Reddit于Polygon網絡發行的NFT系列Reddit Collectible Avatar總量已突破1500萬,本文撰寫時達到15,220,978個,當前Reddit Collectible Avatar持有者總量為11,302,515個。歷史數據顯示,Reddit Collectible Avatar總量在今年二月中旬突破1000萬美元,這意味著過去四個月該指標增長已超50%。在市值方面,當前Reddit Collectible Avatar總市值已超過2.5億美元,該指標于2月27日首破1億美元,過去四個月增長了1.5倍。[2023/6/18 21:45:46]

散戶或機構為了獲得更高的收益,經常要移動他們的資產,這比較耗時且對一般用戶而言難以駕馭,對收益率的預測也需要較高的專業水平用戶難以理解各種產品的業務邏輯和相關風險,在來回建倉的過程中需要耗費大量的交易費用和建倉成本用戶不想抵押他們喜歡的資產來獲取貸款,擔心在市場劇烈波動的時候被清算Element為了滿足市場需求,設計了具有固定利率功能的DeFi協議,下面我們會先介紹固定利率的優勢,之后再討論Element是如何實現此協議的。

韓國檢察官要求逮捕Bithumb所有者Kang Jong-Hyun:金色財經報道,韓國檢察官正在尋求逮捕加密貨幣交易所 Bithumb 的董事長兼所有者 Kang Jong-Hyun 。本月早些時候,韓國國家稅務局已對 Bithumb 及其附屬公司可能存在的逃稅行為展開調查。對Kang和其他高管行為的調查與逃稅調查是分開的,主要圍繞Kang和其他人竊取公司資金并合謀操縱股價的指控展開。Kang 和他的妹妹Kang Ji-Yeon并不是第一批因涉嫌與韓國僅存的五家交易所之一有關的不當行為而陷入困境的 Bithumb 高管。[2023/1/26 11:30:07]

3.固定利率的優勢

固定利率跟銀行的固定存款利率相似,用戶理解起來不費時,也不難操作,因為利息在整個期限或部分期限內保持不變,具有完全可預測的收益,適合具有以下要求的用戶:

有長期目標,在確保固定利率頭寸時,用戶可以自信地忘記頭寸,在到期日結束后再來贖回便可想要有明確的回報不想處理因可變利率引起的波動風險固定利率產品提供了獲得高利率的自由,不需要用戶為尋找目標收益而移動他們的資產,也不會導致用戶將他們辛苦賺來的錢全部用于交易費用。

消除了復投的風險

灰度比特幣信托負溢價率收窄至47.33%:金色財經報道,根據coinglass鏈上數據顯示,當前灰度總持倉量達145.11億美元,主流幣種信托溢價率如下:BTC,-47.33%;ETH,-59.61%;ETC,-76.71%;LTC,-63.88%;BCH,-56.32%。[2022/12/30 22:16:38]

復投風險是指通過復投利息并不能產生大于等于當前回報的投資風險

會計和稅務方面也可獲得好處

浮動利率的波動使用戶、機構或投資公司難以進行預測收益的記賬。固定利率產品更容易確定這些產品是否符合其最低利潤率。

4.實現固定利率的產品邏輯

在ElementFinance中,用戶可以分三類:

Mint用戶:通過向Element抵押資產來mint本金代幣和利息代幣,獲取浮動利率收益

LP用戶:為本金代幣和其對應的底層資產添加流動性,可以收取穩定的交易手續費,而無需承擔無常損失風險,此類用戶可以從二級市場購買本金代幣,也可以作為Mint用戶去獲取本金代幣,從而提供流動性,如果是Mint用戶,由此可以收獲雙份收益

韓國法院駁回禁止元宇宙代幣Wemix退市的禁令:12月8日消息,韓國首爾的一家法院駁回了禁止元宇宙代幣Wemix退市的禁令,11月下旬,數字資產交易協會 (DAXA)(由 Upbit、Bithumb、Coinone、Korbit 和 Gopax 組成的聯盟)宣布他們將從 12 月 8 日起終止對在線游戲公司 Wemade 運營的加密貨幣Wemix的交易支持,理由是Wemade 提供了有關虛擬代幣計劃流通數量和市場實際數量的虛假信息。Wemade 申請了禁令,聲稱該決定是根據模糊條款做出的,并且將加密貨幣退市可能會對投資者造成不可避免的損害。

數據顯示,Wemix 代幣在過去24小時內又下跌了45%,跌至0.13美元的歷史最低點,市值為4600萬美元。[2022/12/9 21:32:22]

交易用戶:用底層資產去兌換本金代幣,從而鎖定收益率

下面我們基于以上三種用戶類型展開,具體講解如何使用ElementFinance協議:

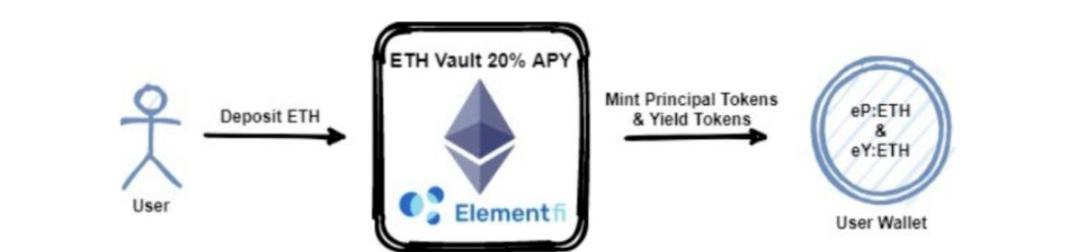

Mint用戶

首先,Mint用戶將被Element協議支持的底層資產抵押到Element,Element會轉而將它們抵押到Yearn、Compound等第三方協議以獲取利潤,這些外部協議對用戶的本金和利潤進行了統一處理,而Element為了實現固定利率,需要將底層的本金和利息進行分離,分別用本金代幣和利息代幣來持有其底層資產,并且設定了贖回期限,在到期后,才能分別用這兩種代幣贖回本金和拿到對應的利息,此處可以將這兩種ERC20代幣理解成帶有期貨功能的憑證,而Element之所以能對外提供固定利率的金融服務,也是基于此資產模型。

以太坊質押協議Rocket Pool推出支持合并的v1.6.0版本:8月25日消息,以太坊質押協議 Rocket Pool Smartnode 堆棧推出支持合并的 v1.6.0 版本,仍在使用 v1.4.x 版本的用戶必須在 8 月 29 日之前升級至支持 Redstone 更新的版本,在使用 v1.5.x 版本的用戶則需要在 9 月 6 日之前升級至支持 Bellatrix 硬分叉的版本。[2022/8/25 12:47:46]

LP用戶

然后,LP用戶可以基于BalancerV2協議建立流動性池子,池子由本金代幣和此本金代幣所封裝的底層資產組成,因為本金代幣是一個期貨產品,在一段時期后才能兌付為其對應的底層資產,因此到期前在二級交易市場就會存在貼現問題,交易用戶只需要支付M個底層資產便可購買到N個Element發行的本金代幣,并在到期后以1:1的比例贖回N個底層資產,從而鎖定回報率,為了更好的理解其原理,下面我們以USDC作為底層資產來進行實例講解:

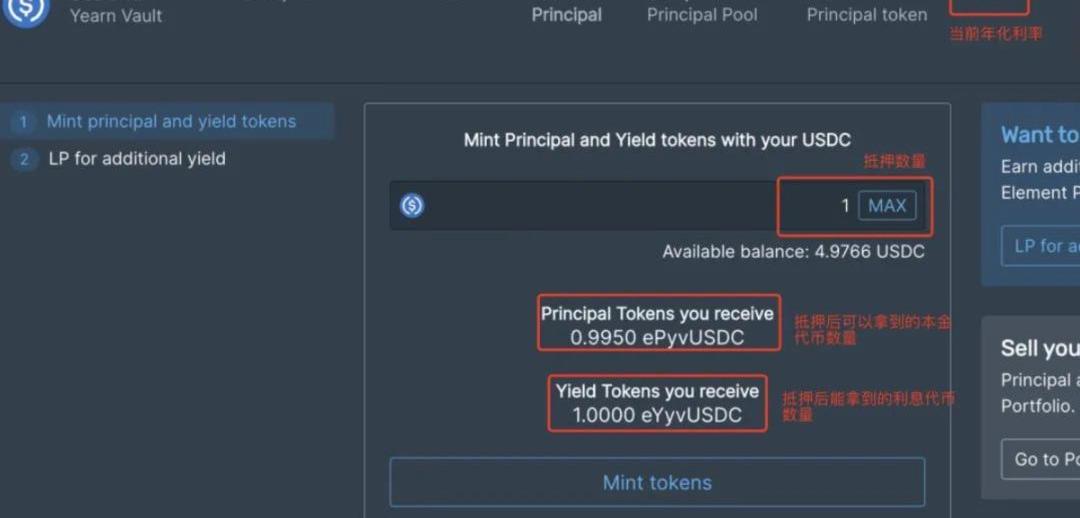

1.打開https://app.element.fi/mint,將1個USDC抵押到Element協議,可以mint出1個本金代幣epUSDC和1個利息代幣eyUSDC,如下圖:

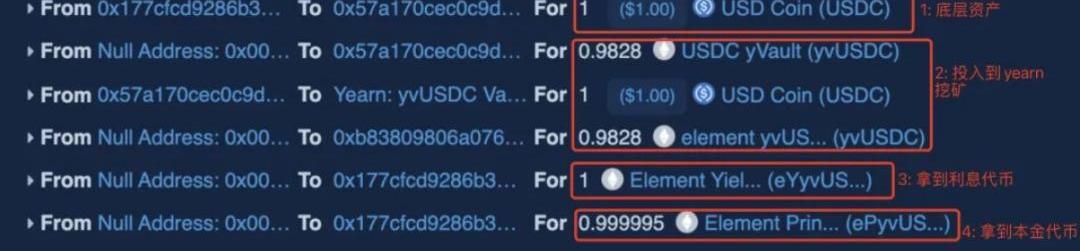

其中一筆歷史交易數據:

注意:此交易中實際拿到的本金代幣并不是1,而會小于1,這是因為新產生的利息代幣eyUSDC從一開始就繼承了Element協議中已有的利息,所以需要將這部分利息扣除,從本金代幣中扣除是最簡單的方式,扣除后新產生的利息代幣跟已經發行出來的利息代幣的價值才是等同的,可以一起進行運算,最終對Mint用戶而言并沒有什么損失或是額外收益

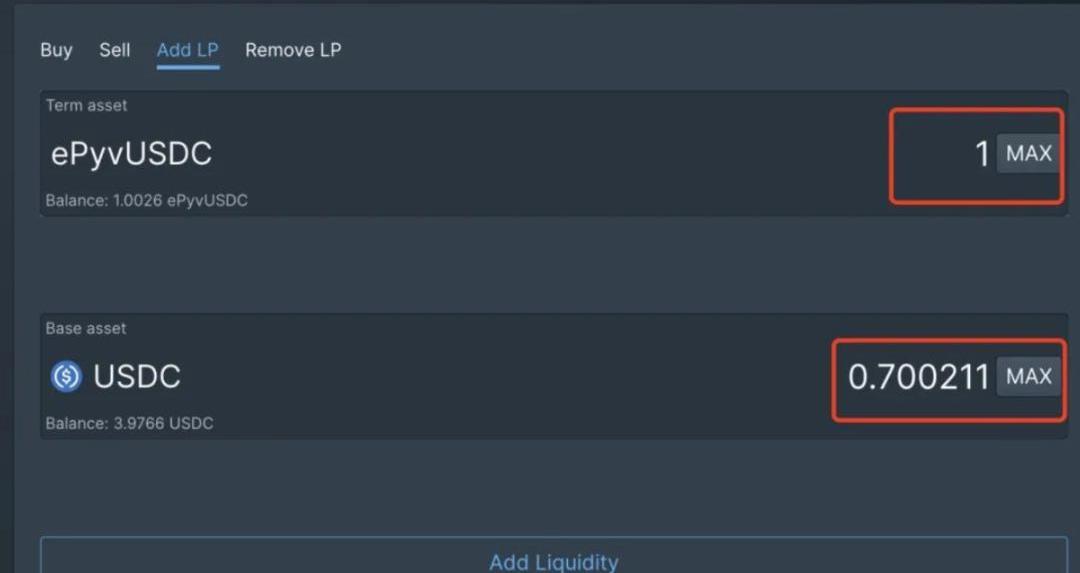

2.當市場上有了epUSDC后,LP用戶便可以將epUSDC和USDC進行組合后添加流動性

,如下圖:

Element的流動性池子是通過BalancerV2協議創建,具體規則可參考Balancer協議的說明文檔:https://docs.balancer.fi/,LP用戶在操作的時候按照Element前端頁面提示操作即可。

由于兩種代幣存在明確的錨定關系,此類交易對猶如穩定幣交易對,需要承擔的無常損失風險很小,因此LP用戶會很愿意通過提供流動性來掙交易手續費。

交易用戶

在有了交易池之后,固定利率也就可以實時計算出來了,譬如在當前的epUSDC/USDC交易池中,可以用1個USDC可以換出1.1個epUSDC,同時1.1個epUSDC在180天后可以贖回成1.1個USDC,那么此時交易用戶就可以鎖定20%的年化利率。這20%APR的計算方式為:(1.1-1)/1*=20%

注意:此交易中實際拿到的本金代幣并不是1,而會小于1,這是因為新產生的利息代幣eyUSDC從一開始就繼承了Element協議中已有的利息,所以需要將這部分利息扣除,從本金代幣中扣除是最簡單的方式,扣除后新產生的利息代幣跟已經發行出來的利息代幣的價值才是等同的,可以一起進行運算,最終對Mint用戶而言并沒有什么損失或是額外收益

5.合約代碼簡要分析

ElementFinance官方合約庫:https://github.com/element-fi/elf-contracts.git

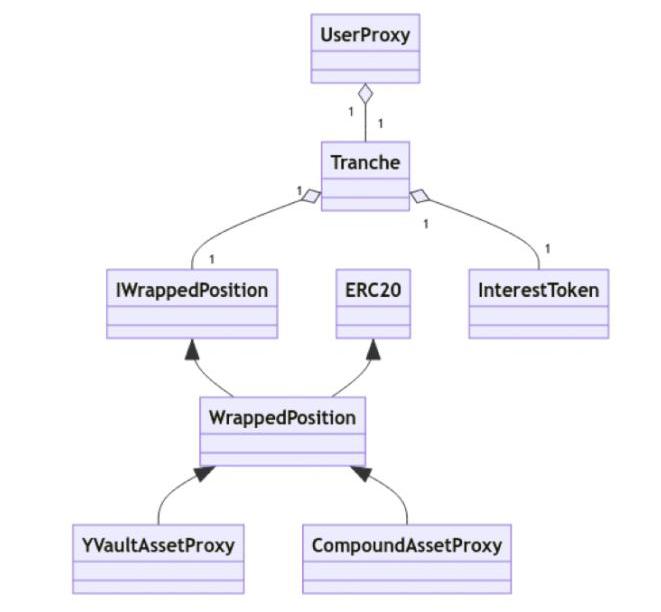

幾個主要合約的關系圖:

合約說明

UserProxy:用戶代理合約,用戶通過此合約發起mint和贖回本金代幣和利息代幣操作,然后此合約會去調用Tranche合約執行具體操作

Tranche:資產管理合約,合約本身被設計為本金代幣ERC20,并且當用戶在mint的時候,會將底層資產投入到機槍池或借貸協議中產生利潤,生成本金代幣和利息代幣來分別管理投入的底層資產及其收益。

InterestToken:利息代幣,只能由Tranche合約進行mint和burn

WrapperPosition:?倉位管理抽象合約,Tranche合約通過操作它將用戶資產投入到外部礦池進行理財,包括本金代幣和利息代幣到期后也需要通過此合約來贖回實際抵押的底層資產和獲取利息

YVaultAssetProxy:對接Yearn機槍池的資產代管合約

CompoundAssetProxy:對接Compound協議的資產代管合約

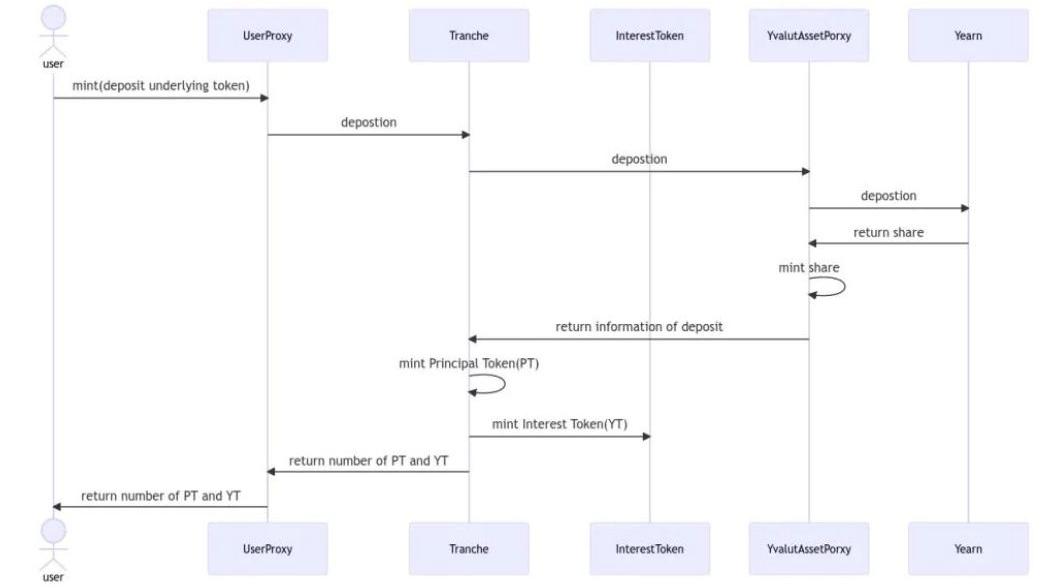

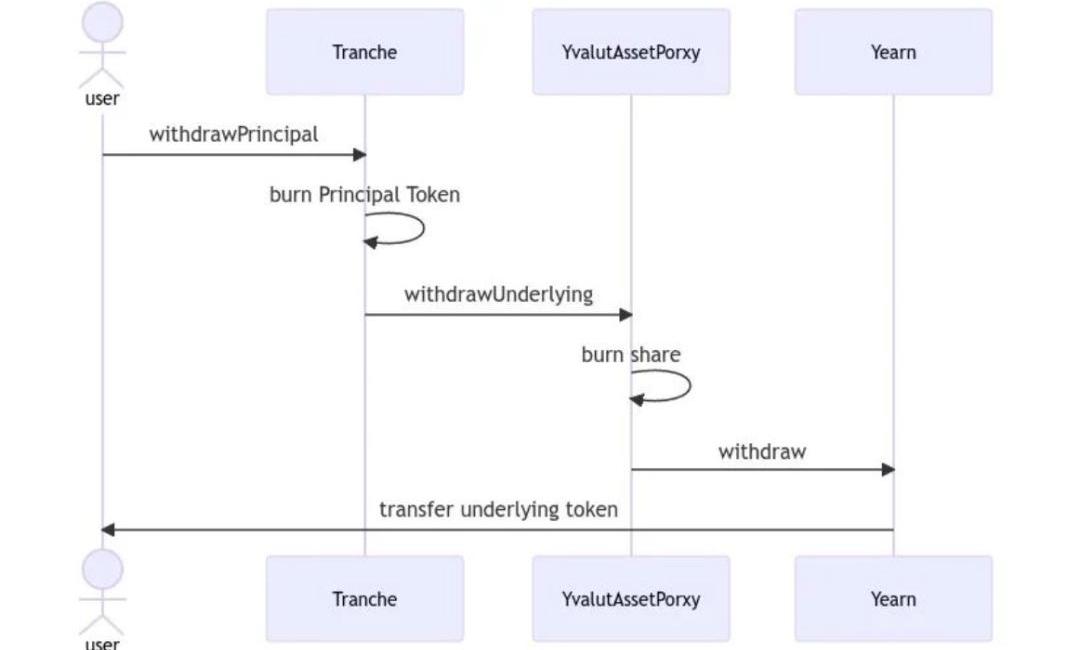

跟以上合約相關的幾個主要操作的時序圖:

用戶投入底層資產來mint本金代幣和利息代幣

用戶贖回本金代幣

用戶贖回利息代幣

MarsBitCryptoDaily2022年12月8日 一、今日要聞 數據:自FTX事件后,Solana平均每日鏈上流動價值下降96%據DelphiDigital數據,今年10月初.

1900/1/1 0:00:00在這篇文章中,我將會分享在分析200個頂級DeFi項目后所得到的見解。這不是一項學術研究,但這些發現對加密貨幣投資者來說是有價值的.

1900/1/1 0:00:00注:本文來自DeFi研究員korpi87推文,介紹Arbitrum生態6個項目。在2019年投資優質的Builder可獲得100~1000倍的回報.

1900/1/1 0:00:00據Nonfungible網站統計,2021年NFT銷售額達到了176億美元,要知道在2020年這個數字才只有8200萬美元,增長速度令人咋舌,增長幅度更是高達約210倍.

1900/1/1 0:00:00區塊鏈的各種基礎設施的發展令人印象深刻。現在的無數公司、組織、項目和社區正在將區塊鏈開發提升到一個新的水平,而Web3現在比以往任何時候都更接近主流.

1900/1/1 0:00:00密碼學和加密技術在今天的互聯網上得到了一定程度的信任,它們讓人們可以放心地使用密碼,而不必擔心是否有人能夠監控我們的連接并竊取它們。這些現有的信任原語非常有用,但它們的用途也很單一.

1900/1/1 0:00:00