BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+2.11%

LTC/HKD+2.11% ADA/HKD-1.18%

ADA/HKD-1.18% SOL/HKD+2.93%

SOL/HKD+2.93% XRP/HKD-0.43%

XRP/HKD-0.43%?(以下任何觀點僅為作者個人觀點,不應作為投資決策的依據,亦不應被解釋為從事投資交易的推薦或建議。)

眼下的問題是,比特幣目前的價格是否已處于“底部”。比特幣是最純粹、最久經考驗的加密貨幣——雖然它可能不會跌得最慘,但它作為加密貨幣儲備資產的角色將確保比特幣帶領我們走出黑暗的陰影。因此,我們必須關注比特幣的價格走勢,以判斷這個市場是否已經觸底。

有三個群體被迫將他們的比特幣交到真正的信徒正義手中:中心化借貸和交易公司、比特幣挖礦公司和普通投機者。在每一個案例中,濫用杠桿——無論是在他們的業務運營模式中,還是他們利用杠桿為交易融資——都是導致清算的原因。隨著短期美國國債收益率從2021年第三季度的0%升至目前的5%,每個人都因超級看漲的信念而遭受了巨大損失。

在回顧了利率上升時杠桿是如何摧毀每個群體的頭寸之后,我將解釋為什么我認為他們沒有更多的比特幣可以出售了——以及為什么在邊際上,我們可能已經在最近的FTX/Alameda災難中觸及了這個周期的低點。

在本文的最后一節中,我將列出我計劃在這個可能的底部進行交易的方式。為此,我最近和我的宏觀爸爸FelixZulauf一起參加了一個網絡研討會。在廣播結束時,他說了一些切中肯的話。他表示,投資者和交易員需要注意識別頂部和底部,但大多數人關注的是中間的噪音,而認為底部通常是傻瓜的差事。既然我正在做這個愚蠢的差事,我打算嘗試以一種保護我的投資組合的方式來稱呼它,以最大限度地緩沖在水平和/或時機上的錯誤。

考慮到這一點,讓我們開始吧。

破產程序

我們中的大多數人可能都沒有卡羅琳·埃里森(CarolineEllison)那么有天賦,所以我們不得不用艱苦的方式學習數學。你還記得PEMDAS嗎?它是描述求解方程時運算順序的首字母縮寫詞:

P-括號

E-指數

M——乘法

D——除法

A——加法

S——減法

CrnDex疑似被攻擊,導致損失3550個BNB:金色財經報道,根據SharkTeam鏈上分析平臺 ChainAegis 的安全監測,@CrnDex疑似被攻擊,導致損失3550個BNB(約合853K美元)。[2023/7/19 11:04:12]

事實上,在第一次學習這個縮寫詞幾十年后,我仍然記得它,這說明了它的粘性。

但方程式并不是唯一具有靜態操作順序的東西——破產也以非常特定的順序發生。首先讓我解釋一下這個順序是什么樣的,以及為什么會出現這個順序。

但在此之前,我要承認,沒有人想要或打算破產。因此,如果我對那些因為SamBankman-Fried(SBF)“我錯誤地標記了我的銀行賬戶”而損失金錢的人的沖突不敏感,我提前道歉。但是,這個騙子一直張著嘴說他需要被點名的蠢話——所以這篇文章的其余部分將會夾雜著我們的“正確的白人”男孩和他所負責的悲傷的情節劇。現在,讓我們回到正題。

中心化借貸公司(CEL)通常會破產,因為它們要么將錢借給無法償還的實體,要么它們的借貸賬簿中的期限不匹配。期限不匹配的發生是因為貸方收到的存款可以在短時間內被存款人收回,但他們在較長的時間范圍內使用這些存款發放貸款。如果儲戶想要取回他們的錢或由于市場條件的變化而要求更高的利率,那么CEL——沒有一些白衣騎士公司的注資——就會資不抵債,很快就會破產。

在CEL資不抵債或破產之前,他們會試圖籌集資金來改善這種情況。他們要做的第一件事就是盡可能收回所有貸款。這主要影響那些短期內從他們那里借錢的人。

想象一下,你是一家從Celsius借錢的交易公司——但不到一周,Celsius就要求收回這些資金,你必須答應。作為一家交易公司,在牛市中被召回并不是什么大事。還有許多其他CEL會借給你資金,這樣你就不必清算現有頭寸。但是,當牛市消退并且出現整個市場的信貸緊縮時,所有CEL通常會在大約同一時間收回貸款。由于沒有人可以尋求額外信貸,交易公司被迫平倉以滿足資金需求。他們將首先清算流動性最強的資產,并希望他們的投資組合不包含太多流動性差的垃圾幣,如Serum、MAPS和Oxygen(Alameda和3AC).

NFT巨鯨地址“0x8e078”已拋售62枚Azuki NFT:5月3日消息,據NFT Whale Alert披露數據顯示,NFT巨鯨地址“0x8e078”今日已拋售62枚Azuki NFT,獲利1002枚ETH(價值約1870472.54美元)。

另據Opensea數據顯示,當前Azuki NFT地板價位16.569 ETH。[2023/5/3 14:40:08]

在CEL收回所有可能的短期貸款后,它將開始清算支撐其貸款的抵押品。在加密貨幣市場中,在最近的內爆之前,最大的抵押貸款類別是由比特幣和比特幣礦機擔保的貸款。因此,一旦情況開始惡化,CEL就會開始出售比特幣,因為它是最常用于抵押貸款的資產,也是流動性最強的加密貨幣。他們還求助于他們貸款的礦業公司,要求他們支付比特幣或他們的挖礦設備——但如果這些CEL沒有使用廉價電力運營數據中心,那么挖礦設備就和SBF的會計技能一樣有用。

因此,盡管信貸危機仍在持續,但我們看到比特幣的大量實物銷售沖擊了中心化和去中心化交易所:a)CEL試圖通過出售作為抵押品的比特幣來避免破產,以及b)交易公司看到他們的貸款被召回,必須平倉。這就是為什么在CEL破產之前比特幣價格暴跌的原因。這是一個大動作。第二次下跌——如果有的話——是由恐懼驅動的,當曾經被認為不可動搖的公司突然開始擺出僵尸姿態,即將清算資產時,就會出現這種恐懼。這往往是一個較小的舉動,因為任何面臨破產風險的公司都已經忙于清算比特幣,以便它們能夠在崩盤中幸存下來。

上面的幣安BTC/BUSD交易量圖表表明,在2022年的兩次信貸崩潰期間,交易量飆升。正是在這段時間里,所有這些曾經傳奇的公司都灰飛煙滅了。

綜上所述,隨著CEL從償付能力到資不抵債再到破產,這些生態系統的其他參與者也會受到影響:

1.從CEL借入短期資金并發現其貸款被收回的交易公司。

SBF將在兩周內進行Twitter Space直播:11月29日消息,BitBoy Crypto創始人Ben Armstrong在Twitter上宣布,他將在未來兩周內與SBF合作進行一場Twitter Space。

他在推文中表示,“SBF已經同意在接下來的兩周內和我一起舉辦一場Twitter Space。你可以確認我們已經通過話。”

此前,有人看到Ben Armstrong在SBF位于巴哈馬的住所外露營。Ben Armstrong在此處向SBF喊話并進行了直播,“Sam,你在哪里?我們在找你,我只是想和你談談。我知道你在那里。過來說說你的故事,我們談談吧。”[2022/11/29 21:10:31]

比特幣礦業公司借入了通常由其資產負債表上的比特幣、未來要開采的比特幣和/或比特幣礦機作為抵押的法定貨幣。

兩家最大的傀儡加密貨幣交易公司Alameda和3AC都因為廉價借貸而發展到如此龐大的規模。就Alameda而言,禮貌的說法是,他們從FTX客戶那里“借用”了它——盡管其他人可能稱之為盜竊。在3AC的案例中,他們欺騙了容易上當且絕望的CEL,在幾乎沒有抵押品的情況下借給他們資金。在這兩種情況下,貸款人都認為這些和其他貿易公司從事的是超級聰明的套利交易,使這些公司不受市場變化的影響。然而,我們現在知道,這些公司只是一群墮落的、只做多的冰模式的賭徒。他們和大眾的唯一區別就是,他們有數十億美元可以玩。

當這兩家公司陷入困境時,我們看到了什么?我們看到流動性最強的加密貨幣——比特幣和以太幣——大量轉移到中心化和去中心化交易所,然后被出售。這發生在大跌期間。當塵埃落定,兩家公司都無法將資產負債表的資產部分提升到高于負債部分的水平時,它們剩余的資產幾乎完全由流動性最差的垃圾幣組成。通過查看中央銀行和交易公司的破產申請,尚不清楚還剩下哪些加密資產。文件將所有內容混為一談。因此,我無法證明這些破產的機構持有的所有比特幣都在多次崩盤中被拋售,但看起來他們確實在破產前盡了最大努力清算流動性最強的加密抵押品。

CEL和所有大型交易公司已經出售了大部分比特幣。現在剩下的就是流動性差的垃圾幣、加密公司的私人股權和鎖定的預售代幣。破產法庭最終如何處理這些資產與加密貨幣熊市的發展無關。讓我感到欣慰的是,這些實體幾乎沒有多余的比特幣可以出售。接下來,讓我們看看比特幣礦機。

數據:Optimism橋接存儲總價值突破40萬枚ETH:10月3日消息,據Dune Analytics數據顯示,以太坊Layer2擴容解決方案Optimism跨鏈橋接存儲總價值TVB已突破40萬枚ETH,截至目前為400,202 ETH,參與橋接交易的用戶數量為244,479個。此外,當前其他以太坊Layer2跨鏈橋接存儲總價值分別為:Arbitrum(1,893,849 ETH)、zkSync(166,568 ETH)、StarkNet(1,264 ETH)。[2022/10/3 18:38:29]

比特幣礦業公司

電力以法定方式定價和銷售,是任何比特幣挖礦業務的關鍵投入。因此,如果一家礦業公司想要擴張,他們要么需要借入法幣,要么在資產負債表上出售比特幣換取法幣以支付電費。大多數礦工希望不惜一切代價避免出售比特幣,因此他們會獲得法定貸款,以資產負債表上的比特幣、尚未生產的比特幣或比特幣挖礦設備作為抵押。

隨著比特幣價格的上漲,貸款人感到有底氣向礦業公司提供越來越多的法定貨幣。礦工是有利可圖的,并且有硬資產可以借貸。然而,持續的貸款質量與比特幣的價格水平直接相關。如果比特幣價格迅速下跌,那么在礦業公司賺取足夠的收入來償還貸款之前,貸款將突破最低保證金水平。如果發生這種情況,貸款人將介入并清算礦工的抵押品。

據我們所知,這是因為資產價格大幅下跌,尤其是在加密熊市,加上能源價格上漲,擠壓了整個行業的礦工。IrisEnergy面臨債權人拖欠1.03億美元設備貸款的索賠。9月,主要參與者ComputeNorth根據第11章規定首次破產,包括ArgoBlockchain(ARBK)在內的其他大公司似乎在償付能力邊緣搖搖欲墜。

但是,讓我們看看一些圖表,看看這些加密信貸緊縮浪潮是如何影響礦工的,以及他們是如何應對的。

Glassnode發布了一張出色的圖表,顯示了礦工持有的比特幣30天的凈變化。

跨鏈流動性聚合器Chainge已集成ETHW鏈:9月18日消息,跨鏈流動性聚合DEX Chainge Finance發推稱,其App已經集成EthereumPoW(ETHW)鏈,支持WETHW、ETH、WBTC、USDT、USDC、BUSD、DAI 、BNB等資產跨鏈操作。[2022/9/18 7:04:33]

正如我們所看到的,自今年夏天的第一次信貸危機以來,礦工們一直在凈拋售大量比特幣。他們必須這樣做,以便及時償還巨額法定債務。如果他們沒有債務,他們仍然需要支付電費——而且由于比特幣的價格如此之低,他們不得不出售更多的比特幣來維持設施的運轉。

雖然我們不知道——也永遠不會知道——我們是否達到了凈賣出的最大值,但至少我們可以看到,在這種情況下,礦業公司的行為符合我們的預期。

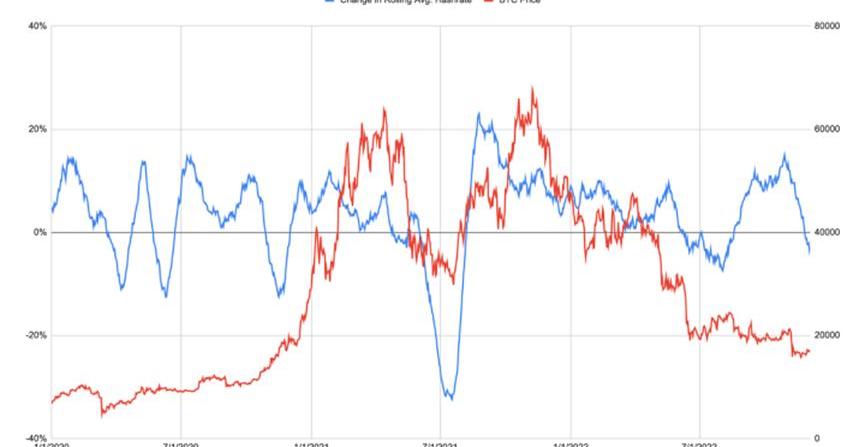

一些礦工沒有成功,或者他們不得不縮減業務規模。這在哈希率的變化中很明顯。我使用哈希率,首先計算了30天的滾動平均值。然后,我采用該滾動平均值并查看30天的變化。我這樣做是因為哈希率非常不穩定,需要一些平滑處理。

總的來說,哈希率隨著時間的推移呈上升趨勢。但是,也有30天增長為負的時期。哈希率在夏季崩潰后立即下降,然后最近由于FTX/Alameda的影響而暴跌。這再次證實了我們的理論,即當沒有更多信貸可用于支付電費時,礦工將縮減業務規模。

我們還知道,一些高成本的礦工因為拖欠貸款而不得不停止運營。任何將礦機作為抵押品的貸款機構都可能會發現很難使用它們,因為它們還沒有從事運營數據中心的業務。由于他們不能使用這些機器,貸款人必須在二級市場上出售這些機器,而這個過程需要時間。這也導致哈希率在一段時間內下降。

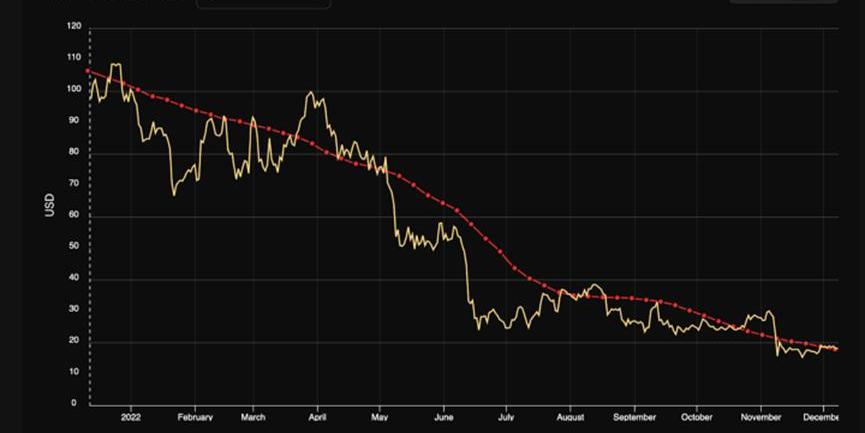

這是比特大陸S19或其他效率低于38焦耳(J)/Terahash(TH)的同類礦機的價格圖表。正如我們所見,S19的抵押品價值與比特幣價格一起暴跌。想象一下,你借給這些挖礦平臺美元。你借錢給的礦工試圖出售比特幣,以提供更多法幣來償還你的貸款,但最終無法這樣做,因為邊際利潤率下降了。礦工們隨后拖欠貸款并交出他們的機器作為償還——這些機器現在的價值比貸款時低了近80%。我們可以猜測,最狂熱的貸款發放點是在市場頂部附近。傀儡貸款人總是買高賣低……每次都是!

既然CEL擁有大量他們無法輕易出售且無法運營的挖礦設備,他們可以嘗試出售這些設備并收回一些資金——但這將是個位數的,因為新機器的交易價格比一年前低了80%。他們無法經營礦場,因為他們缺乏有廉價電力的數據中心。這就是哈希率消失的原因——因為無法重新啟動機器。

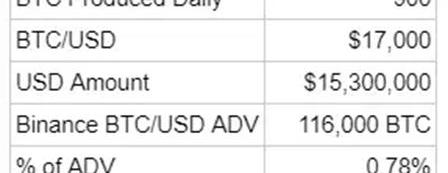

展望未來,如果我們認為大部分礦業貸款已經被清償,并且沒有新的資金借給礦工,那么我們可以預期礦工會出售他們獲得的大部分區塊獎勵.

如上表所示,如果礦工賣出他們每天生產的所有比特幣,幾乎不會對市場產生影響。因此,我們可以忽略這種持續的拋售壓力,因為它很容易被市場吸收。

我相信CEL和礦工對比特幣的強制拋售已經結束。如果你不得不出售,你早就這么做了。如果你迫切需要法幣來維持持續經營,你就沒有理由繼續持有。考慮到幾乎所有主要的CEL都停止了提款或破產,因此不再有礦工貸款或抵押品需要清算。

小規模投機者

這些賭客都是普通的交易者。雖然這些個人和公司中的許多人肯定會崩潰,但預計這些實體的失敗不會在整個生態系統中產生大規模的負面影響。話雖如此,他們的行為仍然可以幫助我們猜測底部在哪里。

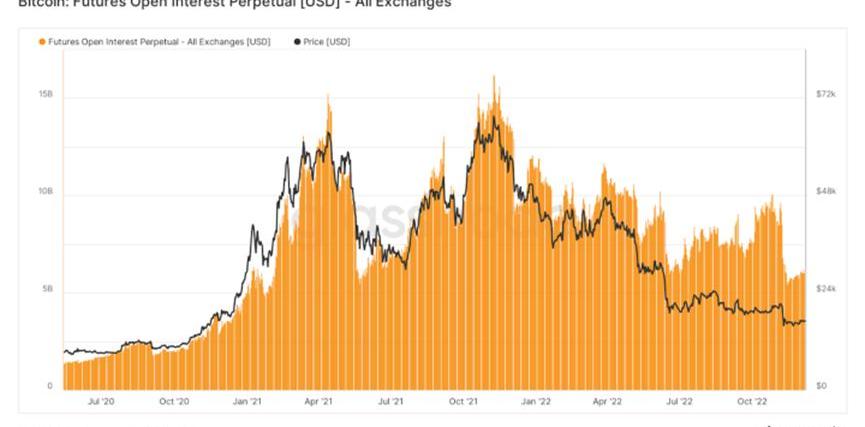

比特幣/美元永久掉期是所有加密工具中交易量最大的。未平倉多頭和空頭合約的數量——稱為未平倉合約(OI)——告訴我們市場的投機性。投機性越大,使用的杠桿就越多。正如我們所知,當價格快速改變方向時,會導致大量平倉。在這種情況下,OI的歷史最高點與比特幣的歷史最高點重合。隨著市場下跌,保證金多頭被平倉或平倉,這也導致OI也下跌。

看看所有主要加密貨幣衍生品中心化交易所的OI總和,我們可以看到,OI局部低點也與11月14日周一比特幣低于16,000美元的價位相吻合。現在,OI已經回到了2021年初以來的水平。

OI下降的時機和幅度讓我相信,大多數過度杠桿化的多頭頭寸已經平倉。剩下的是使用衍生品作為對沖的交易員,以及那些使用非常低杠桿的交易員。這為我們提供了更高的基石。

當我們進入熊市的橫向、非波動部分時,OI會進一步下跌嗎?絕對的。但OI的變化速度將放緩,這意味著以大量清算為特征的混亂交易期不太可能出現。

時間回溯

我不知道的事

我不知道15900美元是不是這個周期的底部。但是,我確信這是由于信貸緊縮所帶來的被迫拋售的停止。

我不知道美聯儲何時或是否會再次開始印鈔。然而,我認為,由于美聯儲收緊貨幣政策,美國國債市場將在2023年的某個時候出現功能失調。到那時,我預計美聯儲將開啟打印機銀行,然后嘣嘣嘣——比特幣和所有其他風險資產將飆升。

我所知道的

一切都是周期性的。跌下去的,還會再漲上去。

我喜歡投資期限少于12個月的美國國庫券,收益接近5%。因此,我希望在等待加密貨幣牛市回歸的同時獲得收益。

該怎么辦?

我理想的加密資產必須是比特幣的beta,在較小程度上是以太幣。這些是加密貨幣的儲備資產。如果它們在上漲,我的資產應該至少上漲相同的數量——這被稱為加密beta。作為代幣持有者該資產必須產生收益。這個收益率肯定比我購買6個月或12個月國庫券所能獲得的5%要高得多。

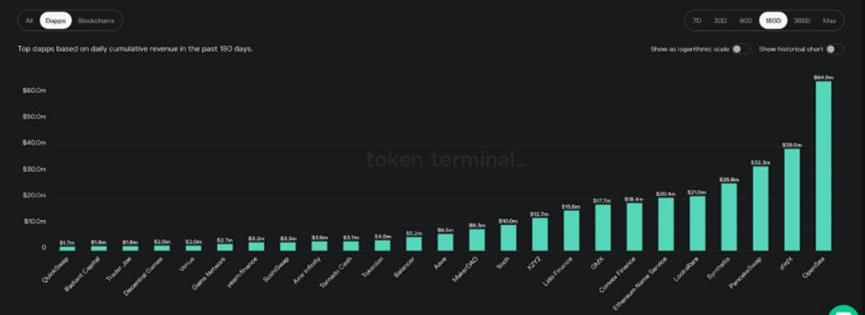

我的投資組合中有一些超級強大的資產,比如GMX和LOOKS。在這篇文章中,我不會解釋為什么我會在未來幾個月的橫盤熊市中機會主義地賣掉我的美國國債,并購買這些國債。但是,如果你想開始尋找合適的資產,在等待牛市回歸的同時,既能參與上漲,又能賺取收入,那就打開一個像Token終端這樣的網站,看看哪些協議能產生實際收入。然后由你來研究哪些協議具有吸引人的代幣經濟學。有些人可能會賺取很多收入,但代幣持有者很難將他們的收入份額提取到自己的錢包中。一些協議將大部分收入連續不斷地直接支付給代幣持有者。

其中一些項目最好的部分是,在2022年加密貨幣信貸緊縮的兩次下行浪潮中,所有DeFi都遭到了攻擊。投資者把好的項目和壞的項目一起扔掉,因為他們急于籌集法定資金來償還貸款。因此,其中許多項目的交易價格與費用比(P/F)都非常低。

如果我可以從國債中獲得5%的收益,那么當我購買這些代幣時,我至少應該獲得4倍的收益,即20%。20%的年收益率意味著我應該只投資P/F比為5倍或更低的項目。每個人都有不同的期望率,但這是我的。

我可以購買比特幣或以太幣,但這兩種加密貨幣都不能給我帶來足夠的收益。如果我沒有獲得足夠的收益,我希望當市場轉向時,以法定價格計算的價格將大幅上漲。雖然我確實相信這會發生,但如果有價格便宜的協議,我可以從中獲得比特幣和以太幣的回報率以及實際使用該服務的收益,那就太高興了!

在你認為是底部的時候投資肯定是有風險的。你一個人在那里,傳播中本聰的好話,對抗著TradFi惡魔和他們的女妖的甜美的海妖之歌。但勇敢而正義的戰士,不要害怕,因為戰利品必歸忠信的人。

?責任編輯:Kate

在上一個牛市期間,市場上涌現出了眾多熱門敘事:DeFi夏季、Layer1、NFT、不可持續的龐氏代幣經濟學、元宇宙等等.

1900/1/1 0:00:0011月27日,Blur在交易量方面超過了Opensea.最近涌出了許多新的NFT市場,但沒有一個是以統治為目的的……直到現在。目前的NFT市場平臺過多地關注零售體驗,而對專業交易者關注不夠.

1900/1/1 0:00:00我們如何解釋FTX的100億美元虧損?20億美元的風投基金去哪了?我的工作假設是,FTX甚至在最近的事件之前,追溯在2021年時就已經是個騙子了.

1900/1/1 0:00:00以太坊質押賽道隨著2020年12月信標鏈的上線而出現并逐漸成熟,本文將會簡單介紹質押賽道相關信息.

1900/1/1 0:00:0001.新趨勢 穩定幣之爭迎來最強競爭者——crvUSD一直以來,Curve作為穩定幣流動性最深的去中心化交易所,在牛市時幾乎所有穩定幣的項目方擠破頭想要得到Curve更多流動性扶持.

1900/1/1 0:00:00在Luna、Celsius、Voyager和ThreeArrowsCapital之前倒閉之后的FTX/Alameda倒閉之后,許多加密行業分析師指出DeFi是一種潛在的解決方案.

1900/1/1 0:00:00