BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD-0.36%

ADA/HKD-0.36% SOL/HKD+1.97%

SOL/HKD+1.97% XRP/HKD+0.38%

XRP/HKD+0.38%本文是對GMX的簡單基礎介紹,適合希望了解GMX的初學者。

GMX模式

GMX目前的主要業務是永續合約和現貨交易。其中,合約交易零滑點是它的主要吸引點。其費用為0.1%,杠桿最高50倍,無KYC和地域限制。GMX不是訂單簿模式。在GMX的市場中,一方是流動性提供者,一方是交易者。流動性提供者和交易者之間是交易對手方。

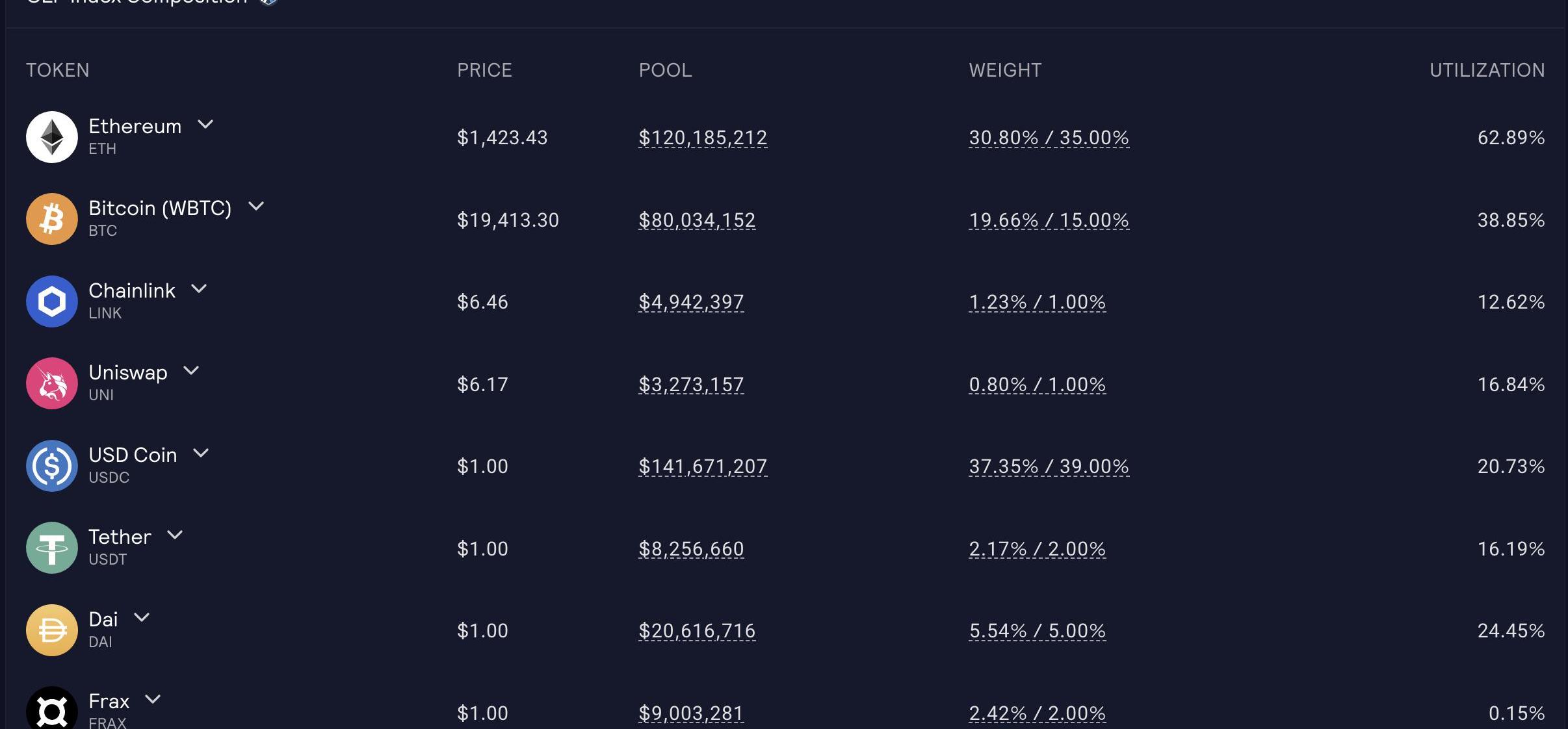

流動性提供者將其資產存入流動性池中,成為交易者的交易對手方。目前池中有8種資產,目前ETH和BTC大約50%左右,穩定幣大約48%上下,剩余2%左右是LINK和UNI。整體來說,以加密市場主流資產為主。流動性提供者通過鑄造或銷毀GLP進入或退出市場。

GMX采用了Chainlink提供的預言機價格以及聚合市場主要交易所中的價格。它沒有采用AMM模式,也沒有采用訂單簿模式。通過采用預言機價格,利于實現其零滑點的目標。

價值近5000萬美元MATIC從Binance.US轉入未知錢包:金色財經報道,據Whale Alert監測,北京時間11:12左右,兩筆總共71328630枚MATIC(價值近5000萬美元)從Binance.US轉入未知錢包。

據行情顯示,MATIC暫報0.68美元,日內跌幅達10.56%。[2023/6/10 21:28:06]

GMX的運營數據

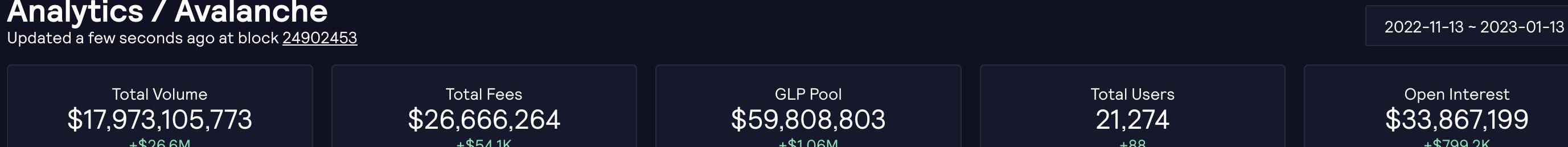

GMX是在2021年9月推出,在Arbitrum上到現在一年多,后來在Avalanche上也部署了版本。截止到寫稿時,其目前整體交易量超過950億美元,費用超過1.3億美元,整體用戶數超過20萬,月獨立用戶大約在3萬左右。此外,其GLP池超過4億美元,其中Aribtrum上超過3.89億美元,Avalanche上超過0.59億美元。

Zcash開發團隊ECC在重組中裁員近50%,解雇13名員工:5月25日消息,據官方推特,Zcash開發團隊Electric Coin Co.(ECC)今天宣布對公司進行重組,這將縮小團隊的重點并將一些Zcash支持功能轉移到更廣泛的社區,以提高Zcash發展的彈性和可持續性。

ECC表示,該公司在這次重組中解雇13名員工,約是其團隊的一半。在接下來的幾周內,ECC將發布修訂后的路線圖,重點是賦予ZEC持有者權力并賦予他們發言權。[2023/5/25 10:38:52]

GMX如何吸引流動性提供者

由于GMX不是采用訂單簿的模式,那么交易者的交易對手方是誰?GMX交易者的交易對手方是GLP池。GLP池就是流動性提供者存入的資產。那么,將資產存入GLP池對流動性提供者來說有什么好處?

GMX的流動性提供者提供流動性可以捕獲費用以及交易收益。這跟有些DEX項目主要依靠代幣激勵不同,它已經完成了冷啟動。這在整個DeFi領域還不多見。目前dydx還處于通過代幣進行大量激勵的階段。

上面也提到過,目前在GMX上的GLP超過4億美元,其中在Arbitrum上有3.89億美元,在Avalanche上0.59億美元。當前流動性提供者在GMX上提供流動性可以獲得如下收益:

查理·芒格:為美國采取寬松的加密監管方式感到羞恥:金色財經報道,伯克希爾哈撒韋公司副董事長查理·芒格在2月15日年度股東大會上表示,他對美國政府迄今為止采取如此寬松的監管方式感到羞恥,他呼吁應該全面禁止加密貨幣并稱那些相信加密貨幣的人是“白癡(idoits)”。

查理·芒格表示,加密貨幣非常愚蠢也非常危險,美國政府允許這么做是完全錯誤的,我不會因為美國允許加密貨幣而感到自豪,我覺得加密貨幣是’狗屎’。(cryptoslate)[2023/2/16 12:11:15]

從交易者的合約交易或代幣兌換中賺取LP費用從合約交易者的損失中獲得利潤賺取esGMX的收入此外,流動性提供者持有的GLP也是資產指數,有相應的風險敞口。

當流動性提供者將資產存入池中,獲得一定數量的GLP,它代表了該流動性提供者在池中的份額。這個份額不是代表一開始存入池中的資產的份額,而是代表了池中各種資產的指數。當然,當流動性提供者退出時,也可以用指數中的任何資產完成退出。

GLP的價格=資產指數的總價值/GLP的總數量,其中資產指數的總價值也包括未平倉頭寸的未實現利潤或損失。總言之,GLP包括一籃子的加密資產,是資產指數,因此本質上也是一種資產組合。它會根據池中資產價值的變化而變化,其中也包括池中資產的再平衡。

中國銀行新專利可實現元宇宙售藥:12月23日消息,天眼查App顯示,中國銀行股份有限公司申請的“基于元宇宙的藥品銷售方法及裝置”專利公布。摘要顯示,本發明方法具體包括:獲取客戶與預設的元宇宙虛擬藥店模型進行交互時選擇的目標藥品;根據藥品信息生成交易訂單,并將訂單發送給客戶。

本發明利用元宇宙技術實現了客戶在線可視化的藥品挑選,并在線完成交易訂單,提高了客戶購買藥品的效率和體驗。[2022/12/23 22:02:40]

生成或銷毀GLP需要費用。費用的高低取決于指數中資產權重低于還是高于其目標權重。如果該資產低于目標權重,則它會鼓勵流動性提供者存入該資產,因此存入鑄造該資產的GLP生成費用較低,反之則費用較高。銷毀也采用同樣模式。其目標是實現當前權重逐步走向目標權重。

比如,目前ETH的目標權重是35%,而實際權重只有30.78%,那么用戶此時存入ETH,則鑄造GLP的費用較低,如果用戶退出獲得ETH,則其退出費用較高;wBTC的目標權重是15%,而當前實際權重為19.66%,那么用戶存入的費用會較高,而退出為wBTC的費用較低)。

Messari聘請首席運營官,未來將進行IPO:10月22日消息,區塊鏈分析公司Messari創始人Ryan Selkis表示,終于要聘請首席運營官(COO)了。關于將Messari擴大到不可避免的IPO,我應該與哪些世界級運營商交談?

首席運營官工作要求:熱愛加密貨幣及其潛力;善良但無情的執行;需要非常好,讓其感到有點害怕。

Ryan Selkis補充表示,他希望幾乎完全集中在產品、政策(未來幾年至關重要)和績效管理上。因此,此人將真正負責所有核心業務職能。[2022/10/23 16:35:45]

目標權重不是固定的,它會根據交易者的持倉量進行調整。比如如果交易者大量做多ETH,那么,GLP會設置更高的ETH目標權重;如果大量做空ETH,則穩定幣的目標權重設置會趨于更高。這種目標權重的變化,本質上也是GLP池內資產再平衡。

GMX如何吸引交易者

如果沒有交易者,交易所就沒有根基。交易者是所有DEX持續發展的基石。那么,GMX對于交易者來說,有哪些吸引力?

對于交易者來說,合約零滑點是其主要的吸引點。此外,無須KYC、沒有地域限制以及鏈上的透明性也有其便利性和吸引力。目前GMX吸引用戶交易無須通過代幣激勵的方式進行,而通過產品本身來吸引,這說明其完成了冷啟動,有機會探索不用靠代幣經濟機制來吸引交易者的模式,這也算是有機發展的一種。

在實際交易中,交易者做多某個資產,交易者實際上并沒有借入ETH,只是租借了ETH的上漲空間;交易者做空某個資產,交易者實際上并沒有借入穩定幣,而是租借了穩定幣相對于wBTC的上漲空間。

當平倉時,如果交易者贏了,則GLP池向用戶支付資金;交易者輸了,則從用戶的保證金中扣除并轉移到GLP池中,兩者是交易對手方的關系。

GMX的代幣經濟機制

GMX的平臺代幣為GMX。在其整個經濟機制中,交易者貢獻的費用是GMX背后價值的支撐。

GMX持有者在質押GMX之后,可以獲得30%的平臺費用、esGMX、乘數點。其中esGMX可以獲得質押獎勵,也可轉變為GMX。乘數點可用來提升GMX質押的收益率,提升率=100*/。

這里的平臺費用包括:交易費用、兌換費用、借入費用*0.01%,按每小時累計)、GLP生成或銷毀費用。每周三進行費用分配。

剛才提到GMX代幣可以獲得平臺交易費用的30%,而剩余的70%則分給GLP。給GLP大部分平臺收益,主要是因為流動性提供者承擔了delta風險和交易對手方風險。只有足夠的收益,才能激勵流動性提供者提供流動性。當有足夠多的流動性,也會帶來更好的交易者用戶體驗。GLP除了70%的平臺費用之外,還可獲得交易者損失帶來的利潤、esGMX。

GMX的潛在風險和可能局限

GMX在熊市中有不錯的數據。但并不意味著它沒有潛在風險。其中的可能風險包括:

1.交易對手方的風險

為了實現交易者的零滑點,GMX通過GLP池將交易對手方的風險抗了下來,這也是它的潛在風險所在。它的邏輯前提是,作為交易者整體,一般來說,無法整體性的獲利。這是GMX獲得可持續性的重要前提,也是吸引GLP流動性提供者提供流動性的前提。如果這一點被打破,對于GMX來說,則會有較大的壓力。

例如,如果市場瞬間大跌,空頭交易者獲利豐厚。交易者的利潤來自于GLP池的支付。GLP池的中資產價值下跌,且使用穩定幣支付交易者的利潤,這樣GLP的整體TVL下降。與此同時,流動性提供者也遭受了損失,提供流動性的意愿下降,這會導致TVL的進一步下降。雖然從整體來看,做空也不容易,但瞬間大跌會造成較大的損失。

為了應對這種突然的市場崩潰,GMX也會對多空雙方的所有資產頭寸的實時凈敞口設置動態未平倉頭寸的上限,以防止出現極端情況。不過,這在一定程度上會影響交易者的用戶體驗。此外,GMX也需要將其從GLP池中積累的部分利潤用于應對突發的可能情況。

2.引入更多的資產的難度較大

目前為止,GMX上主要資產以ETH、BTC、穩定幣為主。利用預言機的模式對于較大規模流動性的資產問題不大,如果換成流動性較小的資產,在市場極端情況下,或者易受市場操控的情況下,可能會讓GLP造成大的損失。

為了控制風險,GMX很難引入更多的較低流動性的資產,這讓它的擴展性存在一些問題。當然,如果從另外一個角度看,由于絕大多數的交易量不是來自長尾資產的交易量,而是來自主要資產的交易量,暫時無引入更多資產對其交易量的影響也不會很顯著。

結語

GMX的模式不同于傳統CEX模式,通過區塊鏈的透明性和開放性,它推動鏈上合約一種新模式的發展,一種流動性提供者和交易者互為對手方的模式。其模式的可持續性的前提是交易者作為整體在市場上很難取非常大的利潤。當然,由于交易者有多空雙方,作為流動性提供者的風險也在很大程度上被對沖。

Unsiwap通過推出AMM模式開創了加密原生DEX的時代,不再依賴CEX的訂單簿模式;GMX推出的GLP池作為交易對手方的模式是不是也會打破合約交易訂單簿模式的地位?目前還不得而知。不過,很有意思的一點是,加密原生的DeFi模式確實走出來自己的道路。

風險警示:以上所有分析僅是對技術和市場的片面觀察,不一定對,請務必保持自己的判斷并做好風險控制。

Tags:GMXETH穩定幣加密貨幣gmx幣發行價ethyleneabsorbent穩定幣和加密貨幣的關系今天加密貨幣為何暴跌

注:本文來自@DeFi_Taha推特,MarsBit整理如下:如果你很早就開始了正確的項目/敘事,你就能創造世代財富。我花了10多個小時瀏覽了一月份所有融資的項目.

1900/1/1 0:00:00一旦新技術在發展過程中發生意外,受到最大傷害的往往會是邊緣化的群體。打個比方,自動決定內容訪問權限和圖像闡釋方式的算法實際上受到了種族主義和性別歧視的影響.

1900/1/1 0:00:00現在是L2賽季。 目前,Layer2是加密領域增長最強勁的領域之一,其以ETH計價的TVL、用戶量和交易量在2022年期間飆升.

1900/1/1 0:00:00Koda到底是什么?@yugalabs到底在圍繞@OthersideMeta設計什么?以下是你需要了解的關于MegaKodas的一切Koda是@OthersideMeta的一個核心元素.

1900/1/1 0:00:00GenWeyl、LeonErichsen和JoelMiller最近發表了一篇關于二次方機制中的抗共謀和多元性的論文.

1900/1/1 0:00:002023年,有哪些新機會?對趨勢最敏感的投資人,早已在出差途中、尋找路上。疫情沖擊與經濟下行雙重夾擊下,2022年的創投圈并不好過.

1900/1/1 0:00:00