BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD+0.45%

ADA/HKD+0.45% SOL/HKD+0.12%

SOL/HKD+0.12% XRP/HKD+1.53%

XRP/HKD+1.53%DEX戰爭正在升溫,每個協議都在爭奪流動性和費用。每個競爭者都提供自己獨特的價值支柱,并在引擎蓋下封裝了嚴肅的技術。讓我們品嘗一下這些美味佳肴,看看誰的食譜造就了最佳的DeFi體驗。

在深入之前,需要指出的是:沒有一個完美的交易場所。根據你使用的AMM,權衡取舍。

無論你是流動性提供者還是交易者,AMM都將決定你如何受到影響以及如何保護下行風險。流動性提供者可能會傾向于使用特定的AMM來提供無常損失保護,而交易者可能會選擇另一個來減少大規模掉期的滑點。

說到下行保護,一個好的協議將利用其AMM中的技術:

1.?為愿意支付足夠費用的一部分用戶提供服務;

Edelcoin AG宣布推出穩定支付代幣EDLC:金色財經報道,Edelcoin AG宣布推出Edelcoin (EDLC),Edelcoin是一種由一籃子貴金屬和賤金屬支持的穩定支付代幣,比單一的基于法定或金屬的穩定幣具有更高的穩定性,并且具有與其他數字貨幣相同的多功能性。[2023/7/24 15:54:54]

2.?保護用戶免受IL和/或在兩種或更多種特定資產類型的交易中滑點的影響。

讓我們開始吧!

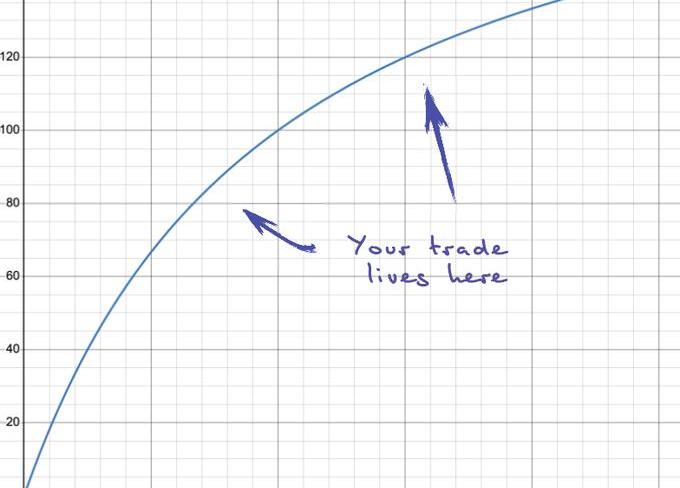

這一切都始于Bancor開發了傳統訂單簿的替代品,即ConstantProductMarketMaker。CPMM完全依賴價格發現,不從預言機獲取額外信息,價格完全由下面的示例圖表定義。

Base測試網出場不順:凌晨發生故障,團隊修改貢獻承諾條款:2月24日消息,Coinbase在發布以太坊L2網絡Base測試網的幾個小時后,該網絡就出現了故障,推特用戶@0xfoobar附上Etherscan的交易列表截圖并表示:“Base的橋開局很艱難。每一筆交易都在恢復,而且橋接合約都未經驗證,所以沒有人能弄清楚發生了什么。”不過其中一些交易似乎已經恢復。Coinbase表示,測試網的操作故障是由Coinbase錢包的一個問題引起的,該錢包錯誤地估計了執行用戶交易所需的gas費。因此,用戶支付的gas低于執行交易所需的gas,這促使Base恢復這些交易,而不是處理它們。(CoinDesk)[2023/2/24 12:26:44]

CPMM將價格設定為流動性池中持有的資產比率的函數,然后價格對需求做出反應。Bancor的創新催生了最流行的DeFi原語之一,Uniswap和Balancer等公司也使用它。

Coinbase CEO:Coinbase的質押服務不是證券,必要情況下愿意在法庭為其辯護:2月13日消息,Coinbase首席執行官Brian Armstrong推特發文稱,“Coinbase的質押服務不是證券。如有需要,我們很樂意在法庭上為其辯護”。此前,Armstrong也發文稱“堅持為經濟自由而戰,保護客戶免受政府過度干預”。他表示,質押是加密貨幣領域一個非常重要的創新,質押不屬于證券。新技術應被鼓勵在美國發展,而不是因缺乏明確的規則而被扼殺。

金色財經此前報道,美國證券交易委員會(SEC)周四宣布,加密交易所Kraken將“立即”終止向美國客戶提供加密質押服務,并將向SEC支付3000萬美元罰款,以解決其提供未注冊證券的指控。[2023/2/13 12:02:55]

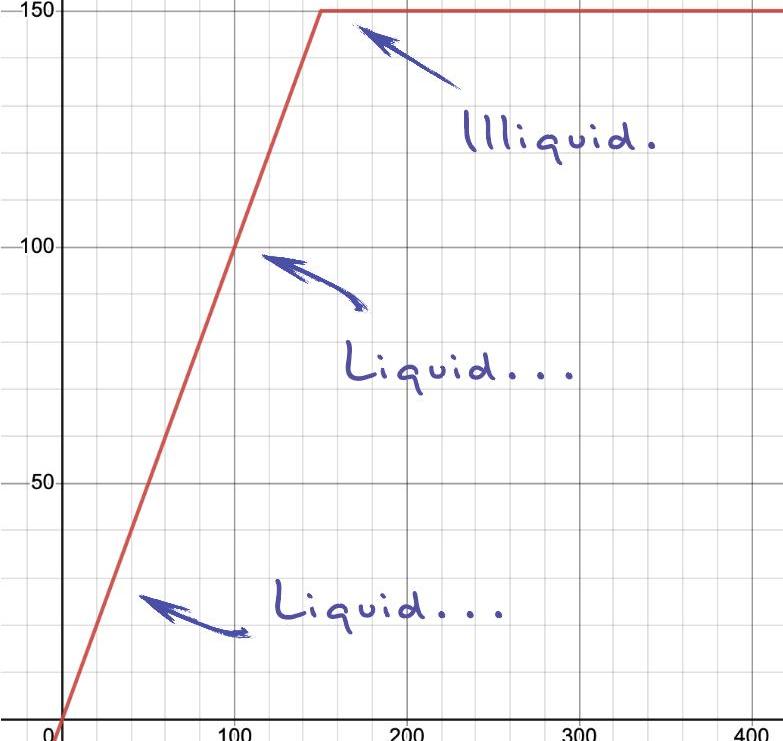

接下來是恒和做市商,通過使用預言機為兩種資產定價來發揮作用。CSMM將忽略LP的投資組合金額并進行交易,直到兩種資產都用完為止。下面的圖表顯示在LP流動性不足之前匯率保持不變。

Web3時尚和生活方式平臺Yoloyolo完成350萬美元種子輪融資,ParaFi Capital參投:金色財經報道,Web3 時尚和生活方式平臺 Yoloyolo 宣布完成 350 萬美元種子輪融資,ParaFi Capital、Mirana Ventures 和 Morningstar Ventures、Avalanche Ventures、UOB Ventures、Signum Capital、Genblock、Yolo Investments、以及軟銀愿景基金的 Neil Cunha-Gomes 和前幣安合伙人 Nicole Zhang 參投。Yoloyolo 是一個將 NFT 所有者與品牌聯系起來以銷售合作商品的新平臺, 把頂級 NFT 知識產權 (IP) 持有者與時尚和生活方式行業的品牌和創作者聯系起來,預計將于 2023 年 3 月推出 alpha 版。(coindesk)[2022/10/17 17:29:22]

10月8、9日的鏈上日交易量均跌破10億美元:10月12日消息,DefiLlama數據顯示,2022年10月8日和9日的鏈上日交易量均跌破10億美元大關,為2021年1月3日以來首次。[2022/10/12 10:32:08]

CSMM被用于Aave的封裝合約和Maker的掛鉤穩定性模塊。CSMM具有穩定的匯率,但容易受到套利的影響,有時無法提供流動性。

這兩個例子是歷史性的,代表了更極端的自動做市商類型,對波動性和穩定資產對進行了重大權衡。現代算法充分利用了這兩種方法,并將它們結合到市場領先的AMM中。

已投入大量研發來改進前兩個模型,結果出現了許多非常奇特且高性能的混合解決方案。這些解決方案中的第一個是Curve的StableSwap,它已被用作掛鉤資產的標準。

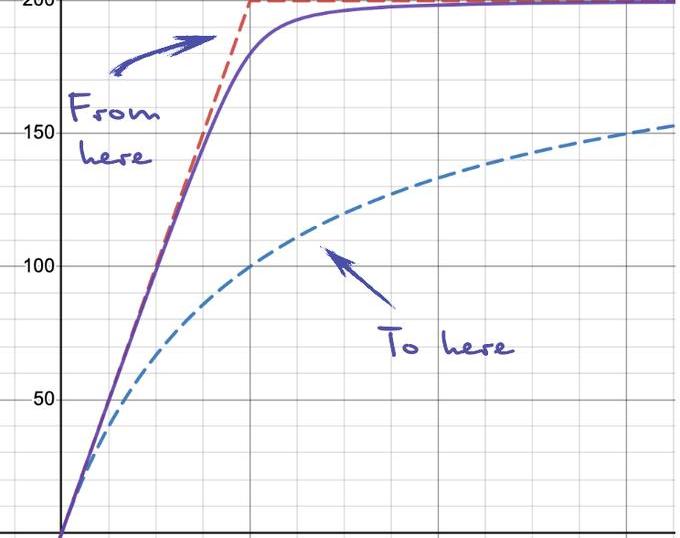

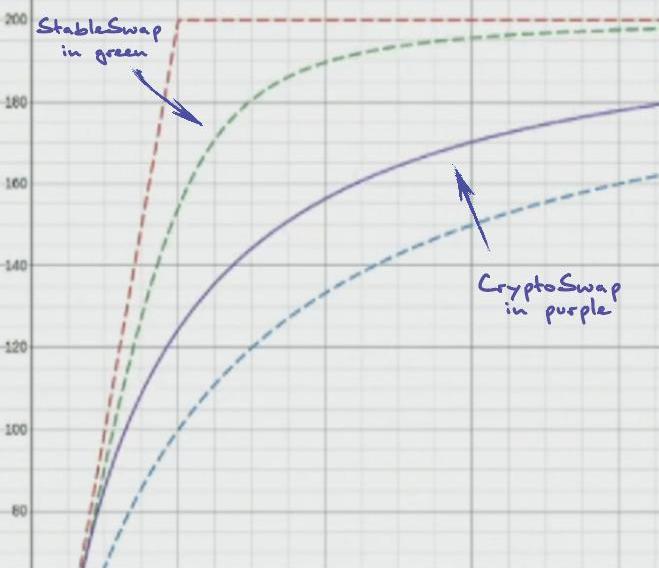

CRV的算法在匯集1:1掛鉤資產時非常出色,因為它的行為只是從CSMM->CPMM緩慢移動。StableSwap會非常緩慢地調整兩種或多種資產之間的匯率,但隨后會隨著價格偏離掛鉤匯率而加速。

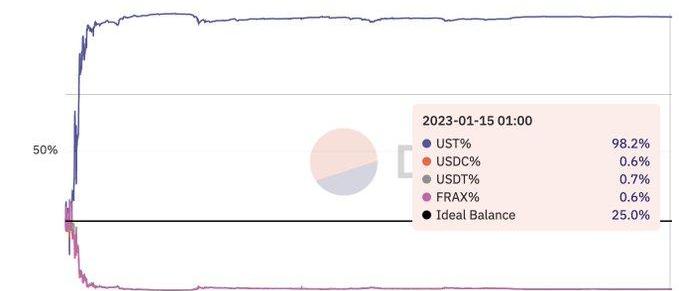

這種行為出現在Luna崩潰期間,當時它們各自的4CRV池偏離了平衡。當用戶瘋狂拋售$UST時,StableSwap迅速偏離其恒定的產品機制,放棄掛鉤并大幅壓低UST價格。

Curve以高效的1:1掛鉤礦池而聞名,同時也是波動資產領域的主要參與者,其CurveV2礦池由CryptoSwap提供支持。該算法通過引入一個參數建立在StableSwap的基礎上,該參數允許池從CSMM->CPMM更快地進行調整。

CryptoSwap的額外好處是將流動性集中在當前價格周圍,減少滑點并允許大額交易不會對價格產生重大影響。隨著時間的推移,CurveV2池得到了完善,為DeFi流動性提供強有力的支持。

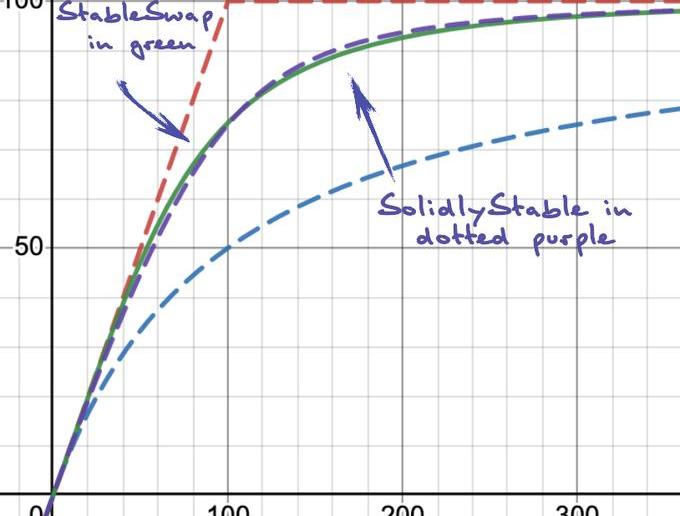

最近進入AMM市場的是Solidly,由知名的AndreCronje開發。SOLID利用了SolidlyStable,一種基于UniV2的算法,但有一些細微的差異,最顯著的是缺少Uniswap的調整參數。

SolidlyStable是一種穩定的交換算法,在執行1:1交換時,對CPMM進行改進。它的性能類似于Curve的StableSwap,可用于具有波動掛鉤的資產。然而,對于那些掛鉤更緊的資產來說,它的效率可能較低。

如果你不確定Solidly和許多其他分支如何利用Andre的工作函數,請查看相關推文。

之前的AMM通過改變曲線來提高效率。Kyberswap通過他們的VirtualReservesAMM引入了另一種風格,乘以每項資產的實際余額以實現資本效率,但以投資組合風險為代價。

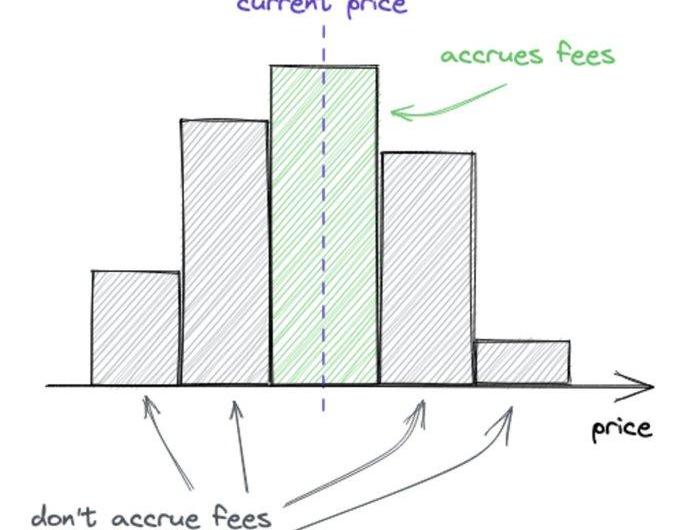

UniswapV3采用了虛擬儲備概念并將其撥至11。

UNI允許LP選擇價格范圍并賺取更多費用,巧妙地將流動性部署的難題外包出去。

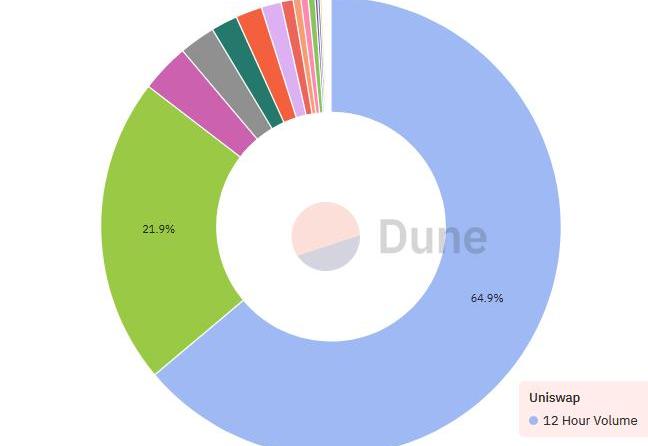

V3占據了該領域的主導地位,并且捕獲大規模交易量,為LP帶來了豐厚的回報,并為交易者帶來了無縫體驗。

讓我們來總結每種模式:

-StableSwap:非常適合1:1資產

-SolidlySwap:性能與StableSwap相似,但更易于管理,對波動的掛鉤更寬容

-UniV3:市場領導者,利用虛擬儲備進行穩定和波動掉期交易,滑點最小,交易量大。

這個概述絕不是詳盡無遺的,而是側重于原語本身。所討論的每種方法都提供了許多附加功能,這些功能會在一個或另一個方向上改變用戶的價值支持。

技術之外的其他考慮因素包括財務KPI和代幣經濟學、產品參與度數據、生態系統和社區參與度數據以及市場份額、CAGR和可尋址與可獲得市場。

沒有什么比在位者和挑戰者之間的良性較量更令人興奮的了。每個協議都在爭奪市場份額,他們的方法是獨一無二的,激烈的競爭有助于改善LP和交易體驗。

已倒閉的加密貨幣對沖基金三箭資本(3AC)的創始人SuZhu和KyleDavies重出江湖,1月16日,他們的新項目融資文檔流出,希望籌集2500萬美元.

1900/1/1 0:00:00這條推來聊一聊我對Layer2的投資邏輯。講在前面,以下觀點主觀性強、邏輯性弱。目前對Layer2賽道項目的劃分絕大多數是基于其技術實現:基于欺詐證明的OptimisticRollup(ORU).

1900/1/1 0:00:00出品|虎嗅科技組作者|周舟編輯|陳伊凡頭圖|BoredChili和ApeUniverse “你的猴子是?” 這是在一次聚會中,出鏡率極高的打招呼方式.

1900/1/1 0:00:00V神昨天發布了關于對stealthaddresses隱形地址的指南,淺研一下這個方向。 眾所周知區塊鏈同時具備匿名性和公開性這兩個互相撕扯的特點,盡管地址本身不會透出任何用戶信息,但是通過該地址.

1900/1/1 0:00:00在600億美元Terra帝國覆滅之后,加密逃犯DoKwon正密謀東山再起。TerraformLabs的穩定幣Terra于去年倒臺,這位失意的CEO正研發一些新產品,并招募新員工充實他的工程部門.

1900/1/1 0:00:00據PANews融資年報統計,2022年鏈游賽道公開投融資事件共334起,融資總規模為44億美元。其中不乏明星機構參投和領投的項目.

1900/1/1 0:00:00