BTC/HKD-4.76%

BTC/HKD-4.76% ETH/HKD-5.84%

ETH/HKD-5.84% LTC/HKD-5.09%

LTC/HKD-5.09% ADA/HKD-7.74%

ADA/HKD-7.74% SOL/HKD-9.19%

SOL/HKD-9.19% XRP/HKD-7.04%

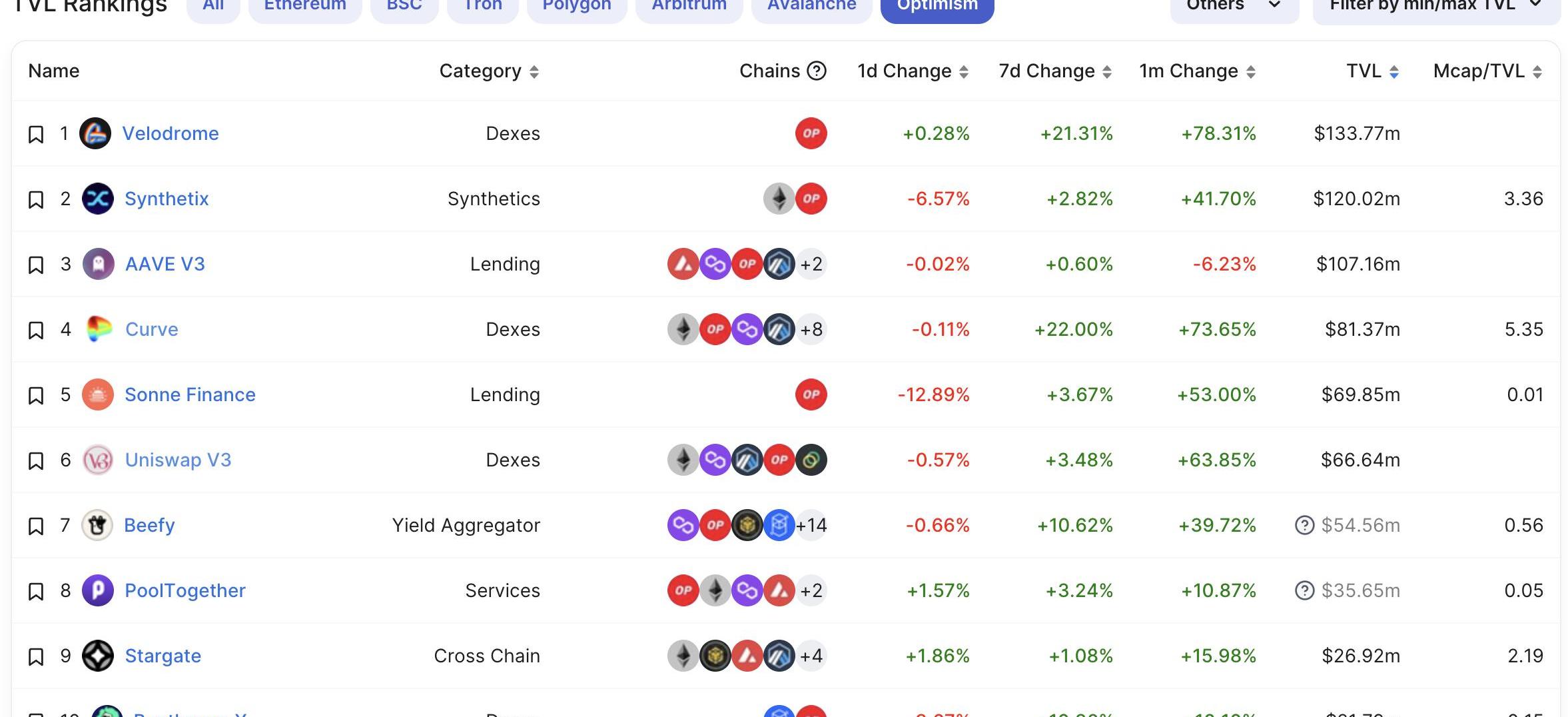

XRP/HKD-7.04%Velodrome作為以太坊二層Optimism上的一個原生DEX,截至1月29日,TVL為1.33億美元,過去一個月增加78.31%。無論是在TVL數量,還是增長速度上,都超過了Optimism上的Aave、Curve、Uniswap等頭部多鏈DeFi項目。在頭部項目擁有護城河的情況下,原生項目越來越難以發展,那么是什么原因讓Velodrome獲得了這樣的優勢呢?

Velodrome的ve(3,3)機制

Velodrome由veDAO團隊改編自AndreCronje團隊推出的Solidly,在此基礎上做了部分修改,代幣設計也參考了Solidly的(3,3)機制。

Velodrome中有兩種代幣:VELO是一種ERC-20代幣,用于獎勵給流動性提供者;將VELO鎖倉后會得到veVELO,這是一種NFT治理代幣。ve前綴源自CurveveCRV中的vote-escrowed,即投票托管。將veVELO設計成NFT的形式,也解決了質押代幣不能交易的問題,但veVELONFT在二級市場上并沒有流動性。

美股小幅高開 蘋果跌逾3%市值跌破3萬億美元:金色財經報道,美股小幅高開,道指漲0.27%,納指漲0.47%,標普500指數漲0.32%。蘋果跌逾3%,市值跌破3萬億美元。[2023/8/4 16:19:12]

ve機制由Curve首先采用,以加強對長期代幣持有者的激勵;(3,3)博弈論則由OlympusDAO設計,當大家都質押代幣而非賣出時,所有人的收益都更高。

在Velodrome的主要參與者中,交易員在Velodrome中的交易手續費僅為0.02%~0.05%,即便沒有UniswapV3的流動性聚集,也可能因為手續費較低而有更好的體驗。

對于流動性提供者,沒有了常見AMM中的交易手續費收入,完全依靠Velodrome的挖礦獎勵VELO。

veVELO的持有者可獲得四項權益:治理權,決定VELO分配給每個流動性池的權重;所有的交易手續費;所有的賄賂獎勵;通過rebase減少投票權的稀釋。

那么,Velodrome中的賄賂和交易手續費越多,veVELO持有者的收入更高,VELO的價格可能上漲,流動性提供者的收益升高吸引來更多流動性,更好的流動性進一步提升交易手續費收入,形成飛輪效應。

Vertex Labs創始人敦促AGB披露其Token的使用情況:6月2日消息,Vertex Labs創始人AnderTsui發推稱將敦促AGB公布其國庫地址及采用多簽形式管理國庫資產。AGB官方隨后做出響應,表示已將流通量15%的AGB轉入某地址,并稱所有社區成員都有權監督這15%代幣的使用情況。同時成立DAO組織,并將吸納有影響力的代幣及BAYC、HAPE持有者和支持者作為核心成員,共同推動社區治理。

據悉,此前Vertex Labs創始人AnderTsui曾發推表示非常支持AGB的NFT流動性的解決方案。[2023/6/2 11:55:04]

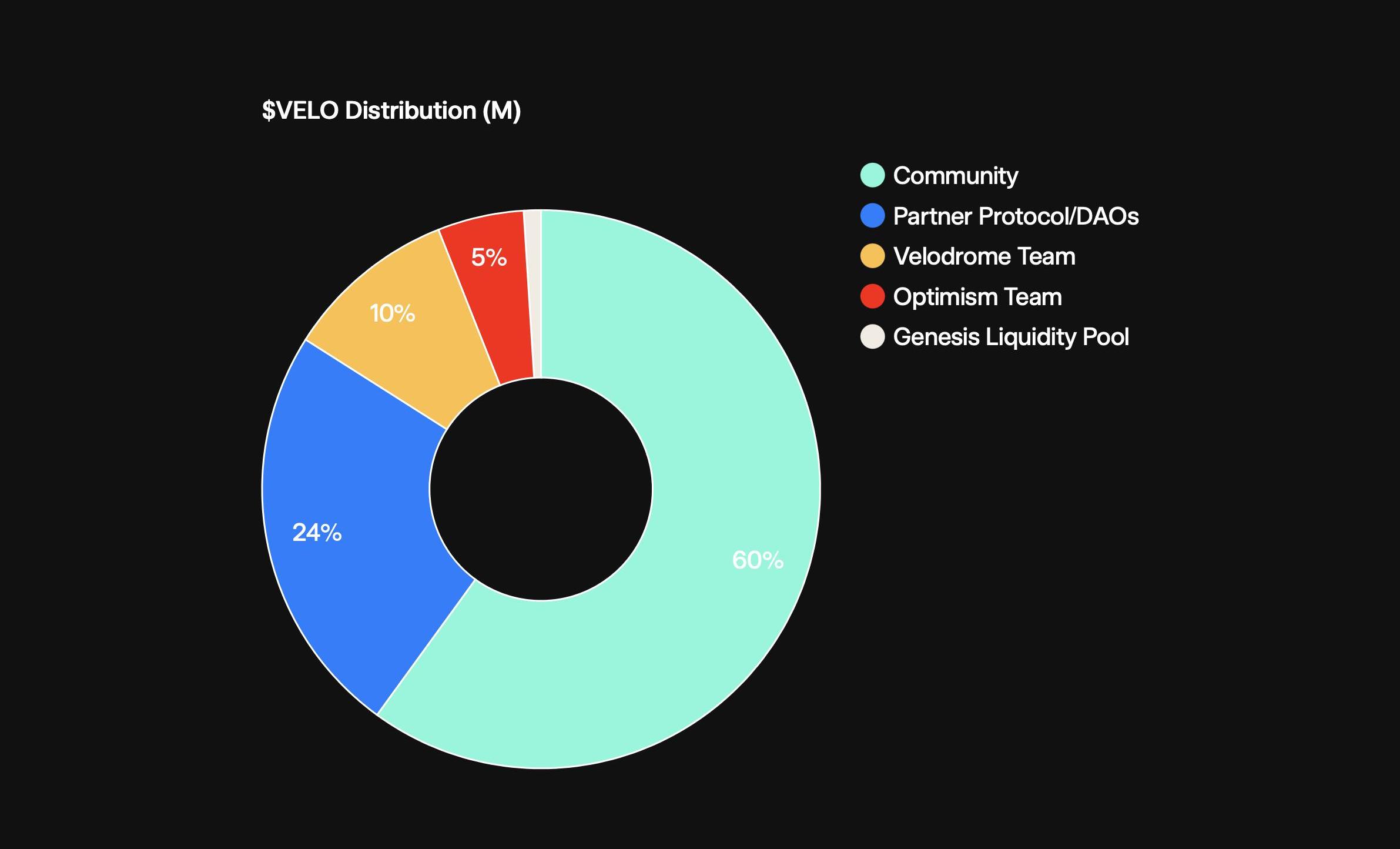

VELO代幣的初始供應量為4億枚,其中60%分配給了社區,包括WEVE的持有者、Optimism的用戶和其它鏈上的DeFi用戶。剩余40%分配給了合作伙伴項目、Velodrome團隊、Optimism團隊、初始流動性池。

分配給流動性提供者的代幣每周遞減,第一周為1500萬VELO,總的供應量預計在200周的時間里達到18億VELO。

SUIA上市后已破發超50%:5月18日消息,行情數據顯示,Sui 生態社交協議 Suia(SUIA)上市后已大幅破發,按照 Cetus 上 Launchpad 超募 40 余倍進行計算,SUIA 的 IDO 成本約為 0.36 美元,目前 SUIA 價格為 0.159 美元,已破發超過 50%。行情波動較大,請做好風險控制。

此前消息,知情人士透露,SUIA 的做市商 Jump Trading 將停止其在美國的加密貨幣交易業務,但 Jump 的加密部門將繼續在全球擴張;此外,5 月 16 日,據 WSJ 報道,據美國 SEC 公布的法庭文件顯示,Jump Trading 曾通過與 Terraform Labs 秘密交易賺取 10 億美元。[2023/5/18 15:11:34]

VELO質押與veVELO的持有狀況

從以上情況可以知道,VELO和CRV一樣都是會長期通脹的資產。Curve對穩定幣、流動性質押代幣、錨定幣和收益聚合器項目至關重要,因此各個項目競爭性地積累CRV,形成“CurveWar”。如果參與者對VELO的需求不足,Velodrome將不可避免的走向死亡螺旋,但從目前的情況看,Velodrome仍是Optimsim上TVL最高的項目,有形成“VelodromeRace”的趨勢。

Taiko將在10個小時內棄用alpha-2測試網,并將推出alpha-3測試網:4月17日消息,基于zkRollup的以太坊二層網絡Taiko發文稱,將在10個小時內棄用alpha-2測試網,并將推出alpha-3測試網,該測試網實施許多修復、改進和新組件。alpha-2測試網引入了無許可證明,有194個獨立驗證者參與驗證,超過14.4萬個錢包地址產生了150多萬筆交易。關于獎勵驗證者計算支出的活動將在后續公布,關于本應在alpha-2測試網發布的用于紀念參與alpha-1測試網某些活動的NFT徽章,將推遲到一個非短暫的網絡,可能是Taiko主網。[2023/4/17 14:08:05]

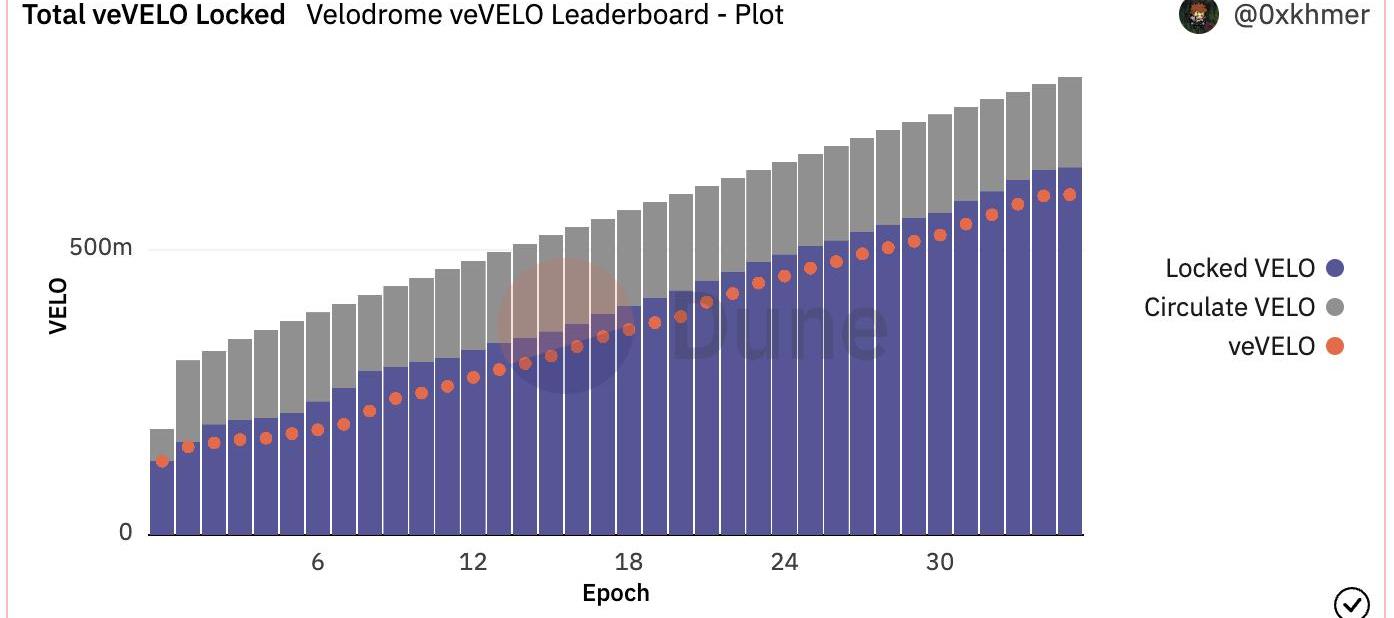

根據DuneAnalytics@0xkhmer統計的數據,從Epoch1到目前的Epoch35為止,雖然VELO的供應量在不斷升高,新增的VELO幾乎全部用于鎖倉,流通的VELO數量幾乎沒變。Epoch1時,鎖定的VELO為1.63億,流通的VELO為1.41億;而目前Epoch35階段,鎖定的VELO為6.45億,流通的VELO為1.57億。

礦企BitNile再次向比特大陸訂購1325臺螞蟻礦機S19j Pro:9月7日消息,比特幣礦企BitNile Holdings宣布其子公司BitNile已與比特大陸簽訂合同,額外購買1325臺螞蟻礦機S19j Pro,根據這份新合同,BNI總計購買21925個比特幣礦機。

該公司創始人兼執行主席Milton“Todd”Ault III表示,我相信比特幣的長期前景是積極的,很高興能夠投資更多的比特幣挖礦設備以擴大我們的加密貨幣挖礦業務。 (businesswire)[2022/9/7 13:14:20]

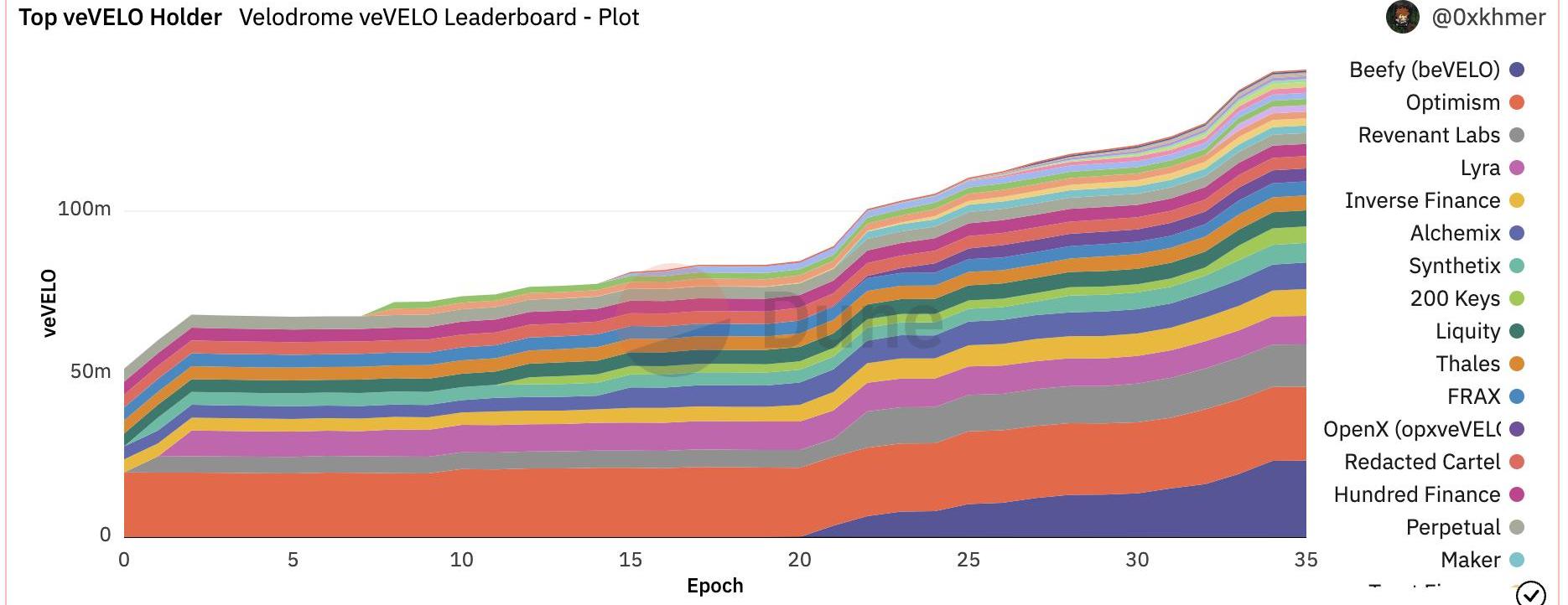

除去Velodrome團隊之外,持有veVELO最多的是Beefy,這是一個多鏈收益優化器。Beefy大約從Epoch20開始積累veVELO,它的beVELOvault幫助用戶自動獲得VELO獎勵并復投,并從中收取一定的費用。用戶質押VELO后可獲得可流通的beVELO代幣,可在二級市場上交易,Beefy也通常會預留一部分VELO,方便用戶退出,beVELO的質押APY通常高于100%。

除Beefy之外,最近兩個Epoch持有的veVELO增長較多的還包括200Keys、Synthetix、Frax、InverseFinance、RevenantLabs等。但目前還沒有一個項目獲得占比相對較多的veVELO投票權。

veVELO的收入構成

在veVELO持有者的三項收入中,最高的收入來源是賄賂,交易手續費和rebase收入相對較少。為什么越來越多的項目愿意采用賄賂的形式,而不是最初采用的通過自身發行的治理代幣作為挖礦獎勵呢?因為賄賂的形式更為有效,根據Velodrome的測算,每1美元的賄賂會為對應的交易對代來約1.5-2美元的VELO獎勵。

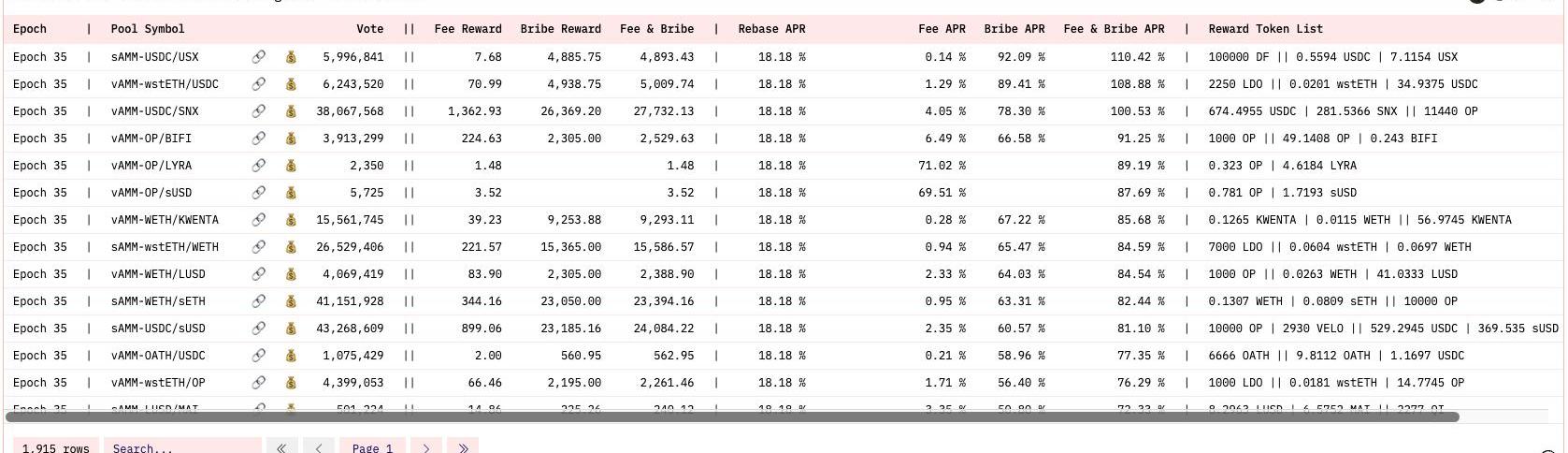

在已經結束的Epoch34中,RebaseAPR為18.06%,平均賄賂APR為65.47%,平均交易手續費APR為3.76%,總的APR為87.29%。

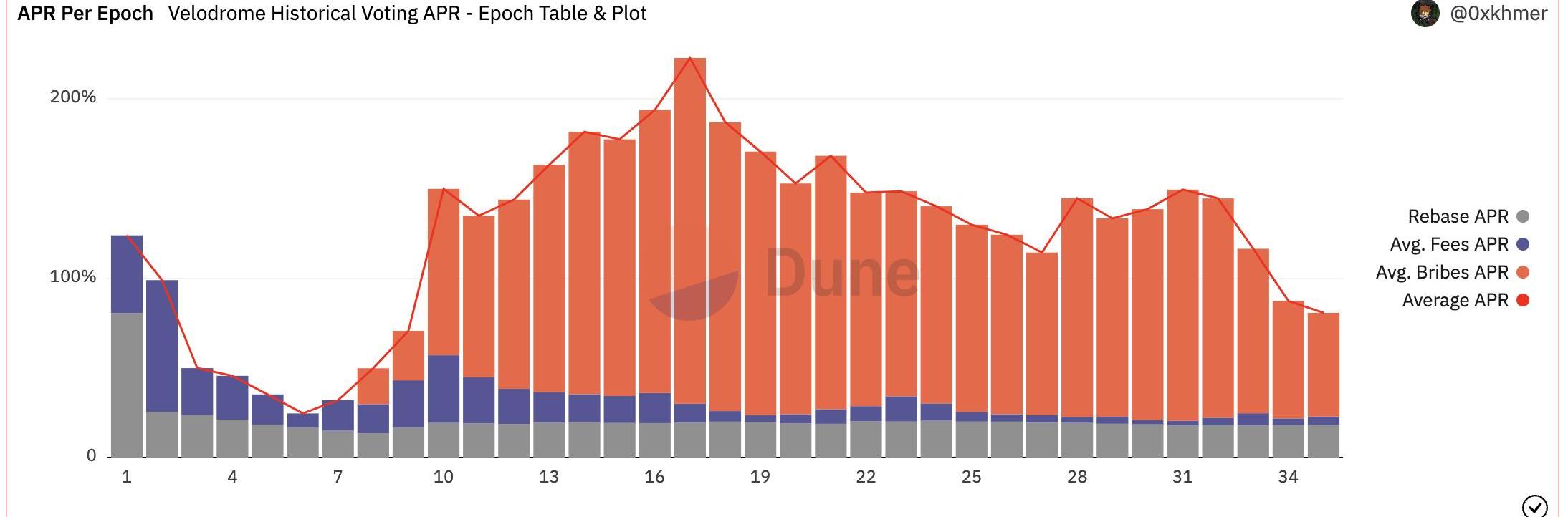

如下圖所示,在Epoch10-Epoch33這段時間里,平均APR均高于100%。Epoch34則因為VELO價格相對于賄賂的資金而言上漲過快,因此APR下降。由于收取的交易手續費和賄賂來自于投票的交易對,因此不同的veVELO持有者因為投票的不同,所得的賄賂和交易手續費也不同,而rebase獎勵是相同的。

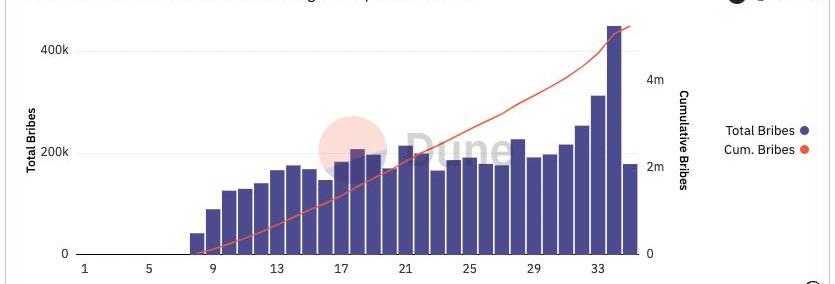

可以看到,Velodrome的賄賂資金在Epoch34創下了歷史記錄,當周的賄賂金額為449104美元,歷史總的賄賂金額約為510萬美元。

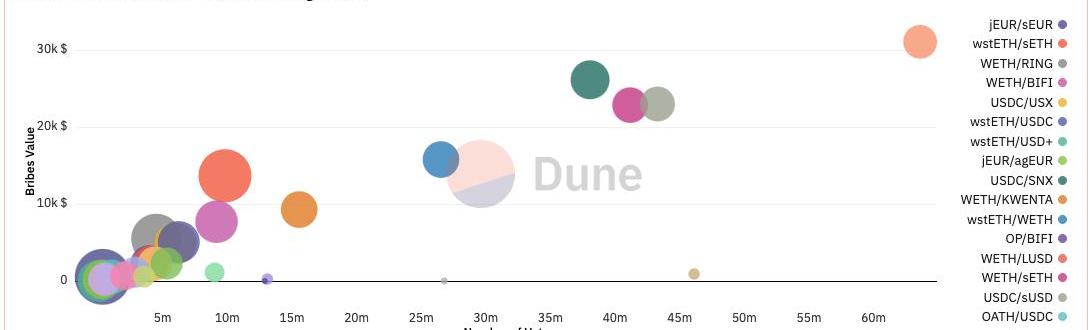

Synthetix是Velodrome賄賂的重要來源之一,包括SNX/USDC、USDC/sUSD、WETH/sETH在內的多個交易對都需要在Velodrome上吸引流動性。Synthetix給出的賄賂資金是Optimism官方獎勵的OP,除此之外還有Liquity的WETH/LUSD、Beefy的WETH/BIFI、Alchemix的alETH/WETH、InverseFinance的DOLA/USDC等都采用OP作為賄賂資金,幾乎沒有項目用穩定幣進行賄賂,近期OP價格上漲較多,這就解釋了為什么賄賂資金近期會創下新高。但Optimism給予生態項目的OP代幣是有限的,這也為Velodrome的機制是否能夠持續埋下了伏筆。

值得注意,近期頭部流動性質押賽道的Lido也開始在Velodrome中進行賄賂,wstETH/WETH每周的賄賂資金為7000LDO,wstETH/OP每周的賄賂資金為1000LDO。這為veVELO的持有者代來了新的收入來源。

小結

Velodrome采用了Solidly的(3,3)機制,雖然VELO的供應量不斷增加,但在過去大半年的時間里,新增加的VELO幾乎全部被用于鎖倉,流通的VELO數量和Epoch1時基本相同,說明了這套機制的有效性,Beefy等項目都在積極的積累更多的veVELO。

veVELO持有者的主要收入來自賄賂,賄賂使得項目方吸引流動性的效率更高,近期賄賂資金創下歷史新高,但其中部分原因來源于賄賂代幣的價格上漲。Synthetix、Liquity、Beefy、Alchemix、InverseFinance等均采用了Optimism官方給予的OP代幣進行賄賂,這也使得Velodrome和OP代幣的價格、Optimism給予生態項目的OP代幣數量等因素高度綁定。

1月18日,推特用戶?Bagman發推分享了一些關于?Moonbirds新項目「Moonbirds?Mythics」的鑄造信息.

1900/1/1 0:00:00GlobalCoinResearch是一個成立于2015年的投資DAO,成員超過7,500名。在2022年,GCR在Web3和加密貨幣行業投資了44個項目,投資最多的類別是基礎設施,其次是消費者.

1900/1/1 0:00:00這不是一個完全競爭市場,所以以下討論大部分都不成立。涉及Web3.0投資的終局思考,和我對投資選擇的開放性提問。思路自上而下,從宏觀到微觀,讀者見諒。僅個人觀點,有關項目討論不作為投資建議.

1900/1/1 0:00:00前言 因為一些機緣,我最近和幾個同行朋友一起提交了一個新的EIP協議標準,EIP-6150,這是一個支持層級結構的NFT協議標準,撰寫此文時處在Review狀態.

1900/1/1 0:00:00資產管理是一個價值萬億美元的行業。現在想象一下,如果該行業中的有1%發生在鏈上會如何?好吧,隨著Arbitrum上推出新協議,很快你將不必構想。以下是鏈上資產管理協議@FactorDAO的介紹.

1900/1/1 0:00:001.引言 近年來NFT賽道引起了很多投資者的極大關注,頭部CEX,如Binance、Coinbase、Kraken紛紛宣布進入NFT領域.

1900/1/1 0:00:00