BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD-0.61%

ADA/HKD-0.61% SOL/HKD-1.62%

SOL/HKD-1.62% XRP/HKD-0.31%

XRP/HKD-0.31%2020年夏季,由COMP流動性挖礦開啟的DeFi賽道牛市將許多DeFi協議變成了快速增長的收益「怪獸」。大家可能以為這些項目的財務狀況良好,粗略看下各個DAO的國庫似乎也可以證實這一觀點。比如,OpenOrgs.info就指出,頭部DeFi協議資產可達數億美元,而Uniswap這樣的項目甚至達到了數十億美元。

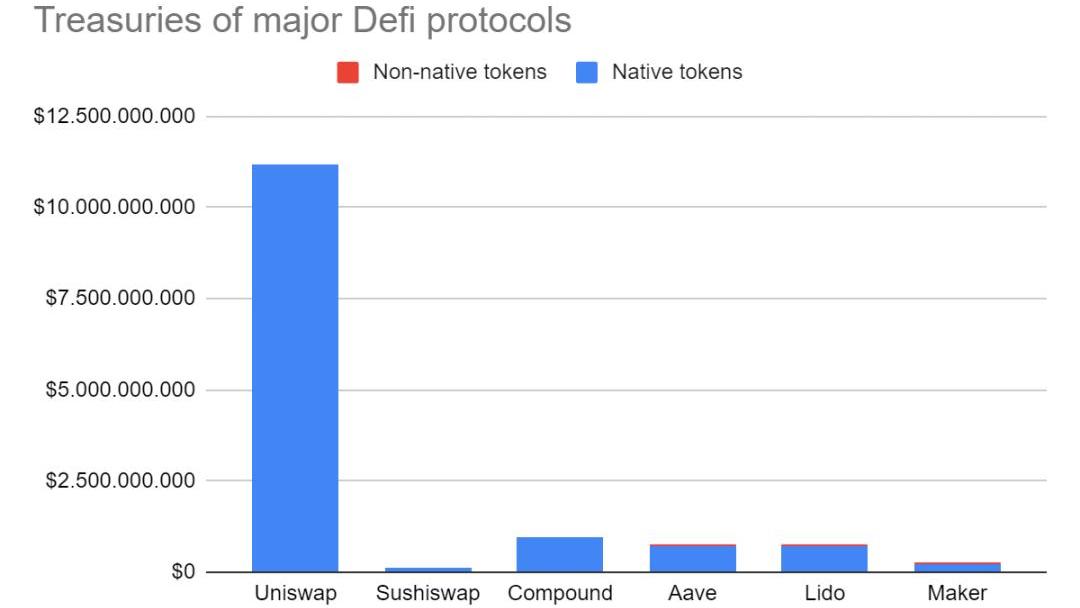

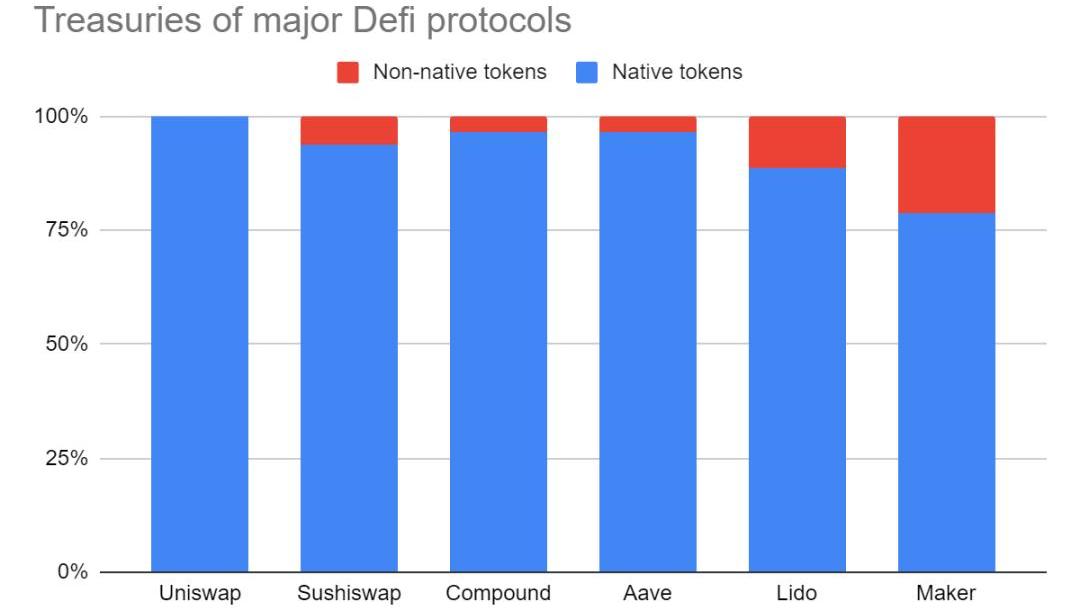

然而,這些項目國庫里的資金,絕大多數都是項目的原生代幣,諸如UNI、COMP和LDO,如下表所示:

原生代幣當然可以作為資金。但將其算作資產,其實是弊大于利,很多人也經常將此作為資金管理不善的借口。

基金分析公司理柏:最近一周美國高收益債券基金遭遇11.5億美元資金外流:金色財經報道,基金分析公司理柏(Lipper)稱,最近一周,美國高收益債券基金遭遇11.5億美元資金外流;美國投資級債券基金獲得21.6億美元資金流入;市政債券基金遭遇大約1.87億美元資金外流;美國貸款基金遭遇9.53億美元資金外流。[2023/5/19 15:12:42]

為了闡明這一點,我們先簡單了解下傳統會計。

原生代幣不是資產

雖然法律并不將DeFi協議的原生代幣視為股權,我們依然可以從傳統公司對其股權的態度入手。簡單來說,一家公司的已發行股份由流通股和限制性股票共同構成。

已發行股份是額定股本——自行設定的股票發行數額軟頂——的一部分。最關鍵的地方在于,經公司章程批準但未發行的股票不計入公司資產負債表。怎么可能計入呢?將未發行股票計入資產負債表,公司就可以隨意發行股票——并且無需出售股票——增加自己的資產。

大家應該能看出這與DAO金庫中原生代幣之間的聯系吧:這些代幣相當于已批準但未發行的股票。它們不是各個協議的資產,僅代表DAO可以「合法」發行并向市場出售的代幣總數。

跨鏈互操作協議Celer已支持 Rollup_Finance:5月11日消息,跨鏈互操作協議 Celer Network 宣布其用于資產橋接的 cBridge 已集成 Rollup_Finance,用戶現在可以獲得快速、簡單、低成本的橋接,將資產從其他鏈路轉移到 zksync。[2023/5/11 14:56:32]

這樣,DAO批準發行并進入金庫的原生代幣數量就毫無意義了:這些代幣并不代表真實購買力。來看個例子,假設Uniswap想出售金庫中2%的資金。如果在1inch上執行此交易,將訂單發送至眾多鏈上和鏈下市場,UNI的價格將因此下跌近80%。

真實的DeFi金庫

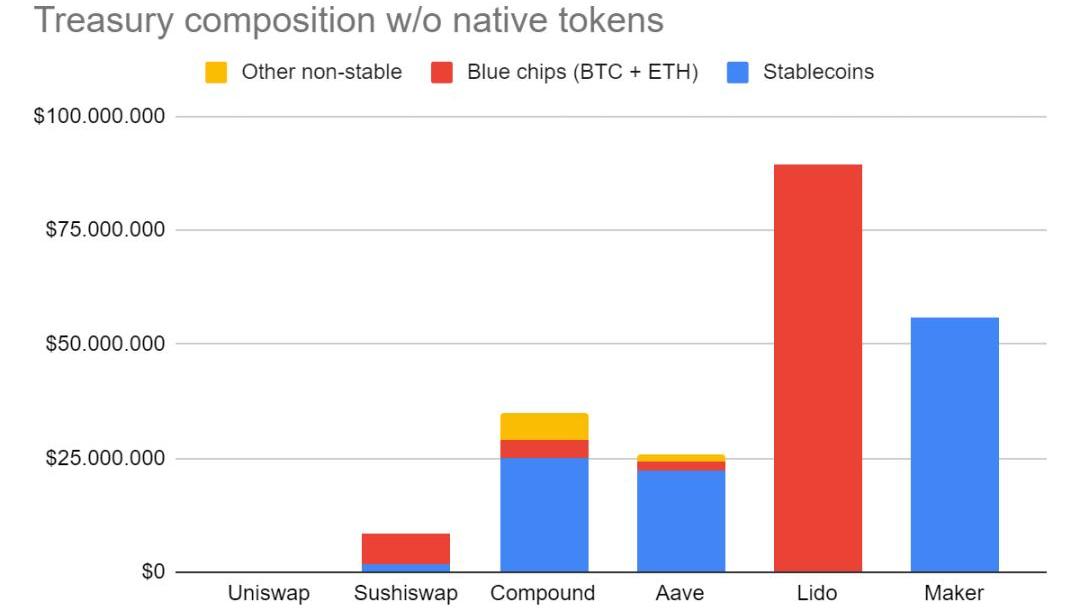

忽略已批準但未發行的股份,我們就能看到一個不一樣的、更準確的DeFi金庫概況。這里,我們將非原生代幣進一步細分為三類:穩定幣、藍籌加密貨幣和其他非穩定加密貨幣。根據這個標準,Uniswap的資產約等于0,只有Lido和Maker的資產超過5000萬美元。

昨日Arbitrum One和Arbitrum Nova均處理逾百萬筆交易,超過以太坊:金色財經報道,Arbitrum在推特上發布最新周報,其中指出,Arbitrum One昨日處理了126萬筆交易,Arbitrum Nova處理了118萬筆交易,相比之下,以太坊僅處理了93.9萬筆交易。

Arbitrum表示,正在見證以太坊以rollup為中心的路線圖實時發揮作用,這對Arbitrum和以太坊來說都是一個巨大的里程碑。[2023/4/30 14:35:02]

但為什么資產這么多的金庫會有問題?

前面我們已經了解到,僅僅新發原生代幣是不夠的,還得在市場上出售,這就會對價格造成影響,制約大宗出售。另外,市場上原生代幣的價格并不穩定,波動很劇烈。

其次,價格取決于整體市場情況。加密貨幣市場已經經歷了幾個投機周期,許多代幣都達到過夢幻的估值,也經歷過暴跌90%,回升無力的時候。

第三,DeFi項目迫切需要資金時,往往會放大項目自身特有的風險。例如,一個項目因bug或黑客攻擊而發生嚴重的資不抵債危機,但希望全額補償用戶時,代幣價格往往也會暴跌——尤其是持有者認為項目會進一步增發代幣時。

Nano Labs創始人Jack 孔:Terra以及FTX的暴雷是區塊鏈金融全新的范式:金色財經報道,1月18日,Jack孔參與由Huobi 與NEST Protocol聯合舉辦的Wen3之夜活動,

在談及2022年行業危機與雷曼時刻時,Jack孔表示,Terra以及FTX的暴雷是區塊鏈金融全新的范式。也說明賽道的底層基礎設施足夠先進,才會造成如此大規模的惡劣影響。需要新的方法,才能更好的駕馭,更好的保護用戶。[2023/1/19 11:20:53]

案例研究:

黑色星期四暴露MakerDAO的問題

金庫儲備資金不足的風險可不只停留在紙面上,2020年3月12日,幣圈「黑色星期四」的崩盤期間,MakerDAO就對這點有了第一手的體驗。流動資產的缺乏使MakerDAO信用幾近崩潰,即便危機最終解除,代幣持有者的資產還是大幅縮水。我們來回顧一下:

MakerDAO自2018年上線以來到2020年3月,一直在使用凈收益回購并且銷毀MKR代幣,他們總共銷毀了1.46萬枚MKR,代價超過700萬枚DAI。在此期間,MKR代幣的平均價格約為500美元。

推特公司員工大規模辭職:金色財經報道,美國推特公司上百名員工決定辭職離開推特。據悉,推特公司新任首席執行官埃隆·馬斯克當地時間16日發布郵件稱,推特公司員工需要在美國東部時間17日17時前決定是否繼續留在推特工作。另有報道表示,美國推特公司暫時關閉了所有辦公樓并暫停了員工訪問權限。(CNN)[2022/11/18 13:19:56]

隨后黑色星期四到來,由于價格暴跌和以太坊網絡擁擠,MakerDAO未能及時清算水下的頭寸,承受了600萬美元的損失。而當時MakerDAO金庫只有50萬枚DAI,他們必須在市場上出售MKR來填補余下的550萬損失。MakerDAO最終以大約275美元的平均價格售出了20600枚MKR。

直到2020年12月,MakerDAO才通過利用累計收益回購代幣的方式,使MKR的供應量回到了最初的100萬枚,此過程中MKR平均價格500美元,總成本超過了300萬枚DAI。

Makerburn網站顯示,黑色星期四崩盤導致代幣大幅稀釋

本次事件對MakerDAO財政方面的影響,就是黑色星期四的600萬美元信用損失,將3年來累積的1000萬美元收益全部消耗殆盡。如果MakerDAO持有的DAI等穩定資產能多一些,還可以少損失400萬美元,因為可以用這筆資金來償還損失,而無需低價出售MKR。或者換句話說,MakerDAO的金庫資金儲備再多一點的話,甚至本可以獲得400萬美元的額外增值。

雖然很難提前評估資金需求,但截至黑色星期四,MakerDAO僅持有的50萬DAI肯定太少了。Maker協議有1.4億的未償債款,這50萬枚DAI只能償還0.35%,而大多數傳統金融機構至少要持有占負債3-4%的風險準備金。這還要扣掉運營成本和員工薪水,如果金庫中沒有非原生代幣覆蓋這部分成本的話,那到了熊市,協議很可能會進一步被迫拋售原生代幣

了解回購和收益

許多DeFi項目天真地將原生代幣視為金庫資產,甚至不得不在最壞的時候出售這些資產,是因為缺乏更加可行的框架。運行協議的方式雖然多種多樣,但以下幾點應該能讓從業人員受益良多。

第一條:

DAO的目標是最大化長期代幣持有者的價值。

第二條:

前一條在實踐中,會將協議持有或獲得的每一點資產都投向最有利可圖的方向,并據此折算出其當前價值。可行的選擇包括將資金存入國庫,再投資于增長型的或新產品,或通過回購代幣或分紅的形式分配給代幣持有人。

這筆資金只有在協議之外能讓持有者獲得更高的稅后回報時,才應該直接支付出去,而不是用于儲蓄或再投資。實際情況是,許多DeFi協議將本可用來增長或者存儲于金庫中的資金支付了出去。根據上述討論的框架,這是很重大的錯誤。在MakerDAO的案例中,我們已經看到協議是怎么用現金換取代幣,隨后又不得不以高得多的成本回購。

一般情況下,大家千萬不要覺得支付股息或回購代幣,算是在獎勵代幣持有者,而內部在投資不是。對代幣持有者最有利的決定,就是讓所有資金的回報最大化,無論是內部還是外部。

第三條:

當遵守上述規則時,DAO將成為原生代幣生態之外的交易者。如果DAO認為原生代幣價值被高估,并且內部再投資能有很好的回報,就應該出售代幣,換取現金,并再投資到協議中。幾乎所有牛市期間都是這種情況。如果DAO看到其代幣的價格低于公允價值,并且持有閑置資金,內部沒有高的回報渠道時,就可以回購代幣。幾乎所有熊市都是這種情況。

改進金庫管理

最后,我們想分享對于DAO金庫管理的幾點看法。我們想出了以下規則:

第四條:

DAO應立即對金庫中的原生代幣進行折價。原生代幣就是加密貨幣版的未發行股票。

第五條:

DAO金庫要為下一次熊市做好準備。下一次熊市不一定就在下周或下個月,甚至明年都不會來。但像加密貨幣這樣由投機驅動的市場中,熊市早晚會來。你的金庫要能夠在整個市場暴跌90%,并且一蹶不振很久時,也能維持2-4年。

2-4年這個數字,一是能夠保證你們撐過有記載以來最久的熊市,又不至于存了太多錢,讓人變得懶散,或者把項目做成對沖基金,偏離了初心。

目前自有大型開發團隊和流動性挖礦項目的大規模DAO,都有著很高昂的運營開銷,其中少有符合這一條的。這意味著,大多數DAO,甚至所有DAO都應該借牛市出售代幣,并用穩定資產充實金庫,這不僅能撐過下一個熊市,還有可能領先競爭對手。

第六條:

DAO金庫應了解自身的固有缺點,并采取對沖措施。例如,信貸市場每年都會為一部分壞賬做準備。雖然沒有人明說,但所有人都知道信貸市場已經將這種風險計入了成本。這樣這部分風險就成了常規成本,并可以進行對沖。同時,像Uniswap這樣更精簡的協議可能不會計算額外的風險,因此資金儲備少一點也可以。

1月14日,登月工坊2022/2023Web3冬季黑客松ApolloDay成功舉辦,共22個項目脫穎而出進入MoonshotApolloDay.

1900/1/1 0:00:00Damus——發展最快的Twitter替代產品之一,在該應用被蘋果批準上架后僅兩天,就從中國大陸的應用商店中下架。Damus運行在受JackDorsey支持的去中心化社交網絡協議Nostr上.

1900/1/1 0:00:002021年幣安CEO趙長鵬CZ在《Fortune》印度版平臺上就發表文章聲稱22年會有更多傳統金融機構注資Crypto領域,除此之外.

1900/1/1 0:00:00尊敬的投資者, 假設現在是2022年1月1日。想象一下,到2023年1月17日,特斯拉將下跌63%,Meta下跌60%,亞馬遜-42%,PayPal-57%,Square-54%.

1900/1/1 0:00:00Web3項目團隊經常問的一個問題是:我們該發行NFT還是同質化代幣。這兩種代幣都是有效路徑,具體取決于項目特定階段想要實現的目標.

1900/1/1 0:00:00關鍵要點: BingVentures研究部認為2023年全球加密寒冬極有可能在加劇后迎來底部的積極信號。隨著宏觀貨幣條件和流動性的惡化,加密市場估值極速下跌。但從長期來看,這是健康的發展趨勢.

1900/1/1 0:00:00