BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-1.16%

ETH/HKD-1.16% LTC/HKD-0.91%

LTC/HKD-0.91% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-1.08%

XRP/HKD-1.08%注:本文來自@CryptoBlooom推特,MarsBit整理如下:

想更多地了解現在最相關的LSD敘事嗎?

關于流動性質押衍生品

+發掘隱藏的寶石,當前市值低于$100萬!

在這篇文章中,你將學到以下內容:

1.LSD概述

2.主要參與者

3.隱藏的寶石

4.風險

1.LSD概述

流動性質押衍生品是TVL的第二大DeFi協議類別。

在流動性質押時代之前,質押加密資產是投資者創收的主要方法之一。

—即使是現在,它仍然是有利可圖的。

隱私網絡Iron Fish主網上線推遲至4月20日:3月14日消息,據官方博客,隱私網絡Iron Fish原定于3月14日上線主網,現宣布推遲至4月20日啟動,原因是發現了一個需要修復的bug,用戶將有更多時間完成KYC。從今天開始,兌換門戶對所有參與者開放,新的KYC截止日期是4月14日,所有符合條件的測試網用戶將于4月21日獲得空投。

此前報道,去年11月,隱私加密初創公司IronFish完成2760萬A輪融資,A16z領投。其他投資者包括紅杉資本、LinkedIn執行主席JeffWeiner、Met的AlanHoward等。[2023/3/14 13:02:51]

Staking與確保網絡安全的人分享協議費,質押基礎代幣。

——但它也有明顯的缺點。

有了流動性質押,投資者獲得流動性質押衍生品,以換取他們的資產,代表他們對給定股權池的主張。

觀點:USDC不會像UST歸零,Circle損失可能僅有1.98億美元:3月11日消息,DeFi研究員Ignas發文表示,USDC似乎處于恐慌狀態但不會像UST那樣歸零,Circle已澄清持有的現金數量,現在僅8.2%(400億美元中的33億美元)被困在硅谷銀行,但并不意味著錢沒有了,如果按照美國聯邦存款保險公司94%的預期支出,Circle的損失可能僅有1.98億美元(實體在美國聯邦存款保險公司“預付股息”流程下可以立即獲得62%的余額支付并能通過最終支付恢復94%資金)。

此外,Circle超過75%的資產屬于到期日為3年或更短的短期美國國債投資組合,這意味著缺失的漏洞將在幾個月內由利息支付填補。USDC脫錨主要因為3個原因:1、Coinbase停止USDC-USD贖回,因為銀行周末不上班;2、USDC在流動性低的現貨交易所被清算(因為拋售擴大);3、幣安關閉BUSD-USDC轉換。當銀行下周開門營業時,USDC的1:1贖回將繼續進行,美元錨定也將恢復掛鉤。[2023/3/11 12:57:24]

例如,當你在Lido上存入ETH時,你會收到stETH,這是一種代表。

Bitfinex分析師:FTX事件使BTC作為去中心化的數字現金形式的獨特前提將變得更加明顯:11月14日消息,針對FTX事件導致加密市場下跌,Bitfinex分析師表示,隨著數字代幣市場在瘋狂的拋售壓力中搖搖欲墜,比特幣作為一種真正去中心化的數字現金形式的獨特前提將變得更加明顯。雖然在FTX事件之后,將有很多工作要做,但比特幣產生的原因一如既往地明確和堅定。(雅虎財經)[2022/11/14 13:04:11]

簡述:

流動性質押允許質押者從他們的質押資產中獲得收益,并且還具有在其他地方使用代表性資產的杠桿作用。

同時,你可以輕松地質押資產,而不必成為驗證者。

隨著LSD世界的發展,一個你可以利用的新機會出現了。

我發現了幾個新的LSD項目,一個絕對隱藏的寶石。

研究中心@bloomlabs幫助我找到了它。

央行數字人民幣智能合約預付資金管理產品“元管家”正式發布:9月8日消息,人民銀行數字貨幣研究所8日在2022第二屆中國(北京)數字金融論壇上發布了數字人民幣智能合約預付資金管理產品-“元管家”。“元管家”在數字人民幣的錢包上部署智能合約,在預付消費服務場景提供防范商戶挪用資金、保障用戶權益的解決方案。(財聯社)[2022/9/8 13:15:57]

什么是@bloomlabs?

一個包含Web3工具、提示和技巧、資源、鏈接策略、鯨魚錢包跟蹤、智能貨幣跟蹤等的DeFi研究網關和平臺。

一定要去看看!

2.主要參與者

LSD領域的一些主要參與者是:

@LidoFinance

@stakewise_io

@pStakeFinance

現在讓我們開始吧!

3.發掘隱藏的寶石

@FinanceLiquid

代幣:$LIQD

市值:低于100萬美元

TVL:3,426,408.63美元

截至發稿時,價格為1120美元

供應:795個LIQD代幣

網站:https://liquidfinance.io/#/

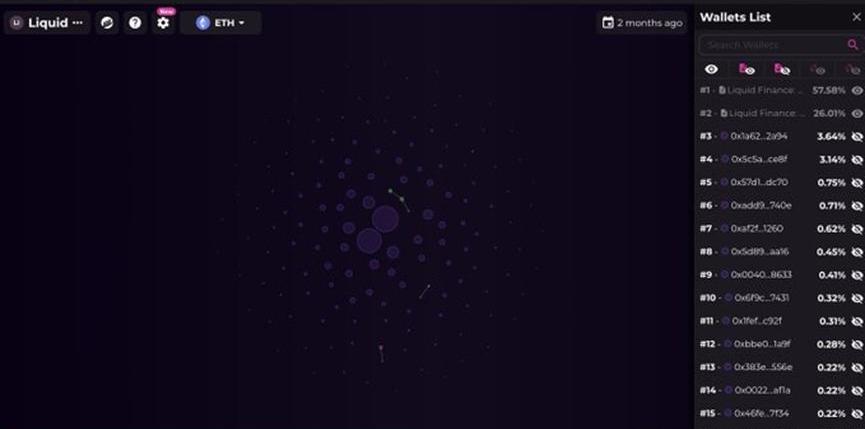

儀表板概述:

@FinanceLiquid是做什么的?

除了他們的市值是TVL的3倍。

他們正在做(聲稱要做)一些瘋狂的事情,作為一個LSD項目。

LiquidFinance是DeFi的一個項目,旨在通過FraxFinance的部分準備金模型為DeFi空間提供流動性。

-$lqETH和$LIQD雙代幣體系,使項目能夠穩定lqETH的價格,同時可以擴大和收縮。

這是因為鑄造和贖回是流動性套利機制(LAM)的一部分。

LAM維持lqETH的價格穩定,并通過兩種類型的套利交易產生收益。

-LIQD是協議代幣,并在質押時賺取一部分收入。

該協議將在增長階段收集與$ETH、$BTC和$DAI配對的lqETH的LP,以從更廣泛市場的定價低效率中捕獲MEV,并無限期地維持協議的收入。

LIQD可以通過在質押合約中獲得協議收入的份額來升值。

-此外,隨著協議的成熟,lqETH-ETH對的交易量激增,協議會在增長階段為這些對收取費用。

此外,它還將使該協議能夠通過閃電貸款從定價效率低下中獲得MEV。

合同的閃電貸款功能將是私有的,只有協議才能訪問。

$LIQD由于其效用和收入效益,可以增加需求增長。

4.風險

缺點:

團隊已經完成匿名:找不到關于他們的任何信息。

供應上限是無限的…

他們會像@Arbiswap一樣造福社區嗎?

他們聲稱這是系統結構的一部分。

文檔聲稱技術已經在模擬中得到了實戰測試,但@stablekwon對$Luna也有同樣的說法,它崩潰為0。

這些事實讓我很擔心,但是

盡管如此,這個項目還是非常有趣的,如果團隊認真對待,它就會有巨大的發展機會。

從積極的方面來看,據稱它已被@peckshield審計。

+供應分配看起來不錯!(持有者不多!)@bubblemaps

$LIQD摘要-為什么Liquid是獨一無二的?

-LiquidFinance使用雙代幣系統來解決流動性供應問題,并為協議創造收益。

-整合了@fraxfinance的部分準備金模型。

-使用LAM捕獲MEV機會

-LiquidFinance可以利用抵押品儲備執行閃電貸款,從而獲得更廣泛的MEV機會,從而產生收入。

-他們可以向公眾提供收費的閃電貸款服務,作為另一個收入來源。

這就是它!

不要錯過另一個寶石。關注@cryptobloom并訂閱@bloomlabs獨家研究,洞察和發掘寶石。

Tags:LIQFINFINAANCLIQS價格xWIN FinancePera FinancePancakeBunny

此文來自于斯坦福區塊鏈評論,深潮TechFlow為斯坦福區塊鏈評論合作伙伴,獨家獲授權編譯轉載.

1900/1/1 0:00:00本文內容系TheDeFiInvestor推文的編譯與補充,并不代表?Odaily星球日報的觀點,也不構成投資建議,還請大家自行分析判斷。DeFi又迎來了收益耕作的好季節.

1900/1/1 0:00:003月16日下午,百度于北京總部召開新聞發布會,主題圍繞新一代大語言模型、生成式AI產品文心一言.

1900/1/1 0:00:00數據分析師?J.Hackworth?深挖鏈上數據,研究對比了?LooksRare、X2Y2和Blur?空投前后的數據情況,以確定每家空投的實際有效程度。Odaily星球日報對原文進行編譯整理.

1900/1/1 0:00:00前言:OpenAI創始人SamAltman近日發文闡述了通用人工智能的短期和長期愿景。他認為通用人工智能將造福全人類,賦予每個人不可思議的新能力,但同時也伴隨著風險.

1900/1/1 0:00:00馬斯克的AI計劃 馬斯克最近幾周與人工智能研究人員接觸,希望組建一個新的研究實驗室,開發OpenAI的ChatGPT的替代方案.

1900/1/1 0:00:00