BTC/HKD+0.02%

BTC/HKD+0.02% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD+0.84%

LTC/HKD+0.84% ADA/HKD+0.3%

ADA/HKD+0.3% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-0.51%

XRP/HKD-0.51%1、MEV的定義、背景

MEV是指通過在區塊內重新排序、插入和審查交易從用戶那里提取的價值,例如套利、清算等。最根本上可以理解為“在創建新區塊時,通過調整Tx的排序從而獲得的額外收益”。

MEV的概念最早是由PhilDaian在《FlashBoys2.0》中提出,在以太坊合并之前,MEV主要由礦工捕獲,因此當時也被稱為“礦工可提取價值”。MEV的產生來源于,當用戶在區塊鏈上提交一筆交易時,該筆交易一般會先進入Mempool公開訪問的待處理交易池中。套利者和礦工可以檢索Mempool,并從中找到獲取MEV的機會。

以太坊合并后,由于出礦機制的改變,MEV供應鏈中的角色也有所改變。在Danksharding尚未實施之前,Flashbots提出了MEV-Boost作為PBS在協議外的實踐。Buider專注于構建Block,并盡可能實現每個Block的利益最大化,然后最有利可圖的Block被提交給Proposer。PBS機制的實現使得區塊鏈出塊產業的利益產生了一些改變,同時促進了產業鏈上相關機構的專業化、商業化進程,也使得MEV供應鏈形成了新的格局。

2、MEV的供應鏈

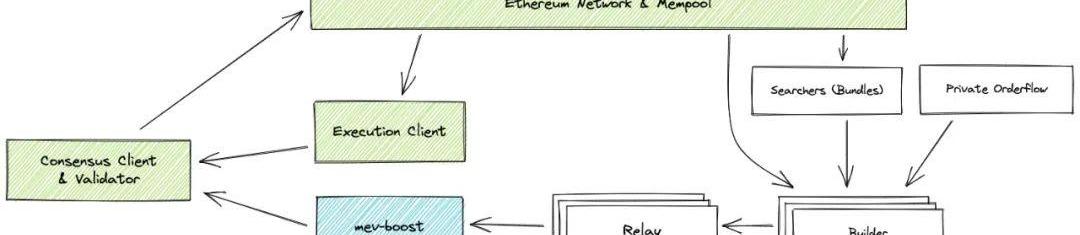

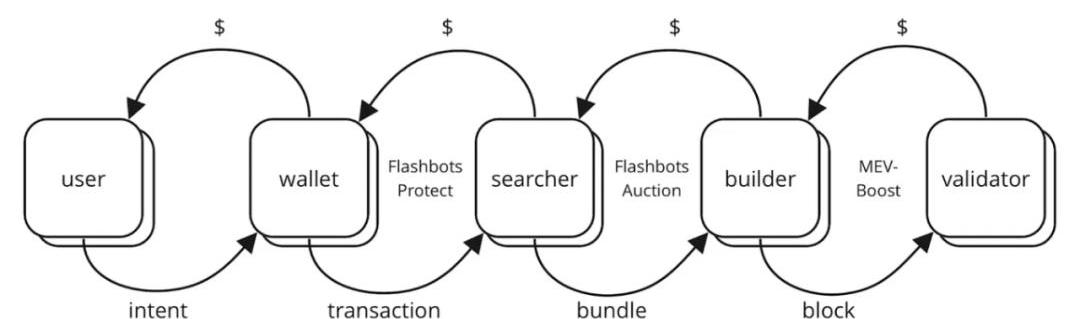

基于MEV-Boost的Tx上鏈流程如下圖:

SushiSwap CEO:從技術上講我看好加密貨幣:金色財經報道,SushiSwap CEO Jared Grey在社交媒體上表示,監管的唯一好處是創造一個公平的競爭環境。坦率地說,這通常是失敗的。盲目的貪婪通常會獲勝,而在位者則會通過陰險的利益沖突為自己開路。從技術上講,我看好加密貨幣,因為它阻礙了人類最惡劣的濫用特性。[2023/7/24 15:54:17]

來源:Flashbots

與Tx常規上鏈流程相比,MEV的Tx上鏈流程通過Flashbots的MEV-Boost實現了PBS的協議外實踐,同時也使得MEV被Searcher、Builder、Validator這幾個角色瓜分捕獲。

Searcher:一般是以下角色,他們會通過不同的方法在鏈上找到所有可提取的價值,然后將交易捆綁在一起提供給Builder;

Builder:Builder一般是專業的機構,他們從Searchers發送的Bundles中挑選最有利可圖的打包成FullBlock,通過Relay最終發送給Validator。幾個Bundle可以組合在一起形成一個Block,也可能包含來自Mempool的其他用戶的待處理交易;

跨鏈錢包Blocto推出100萬美元Polygon生態項目資助計劃:金色財經報道,跨鏈錢包應用程序Blocto推出了一項100萬美元的資助計劃。為了增強Polygon生態系統中用戶對Blocto無縫錢包體驗的可訪問性,這筆贈款使去中心化應用程序能夠將Blocto的無幣、30秒用戶入門體驗直接集成到dApp中。

專門針對Polygon上構建的項目,將在3個月的參與期內部署高達100萬美元的建設者激勵措施。除了財務支持和開發人員工具資源之外,還為選定的項目提供營銷和運營支持,并專門訪問Blocto龐大的用戶群、開發人員關系團隊和溝通渠道。[2023/7/21 15:51:00]

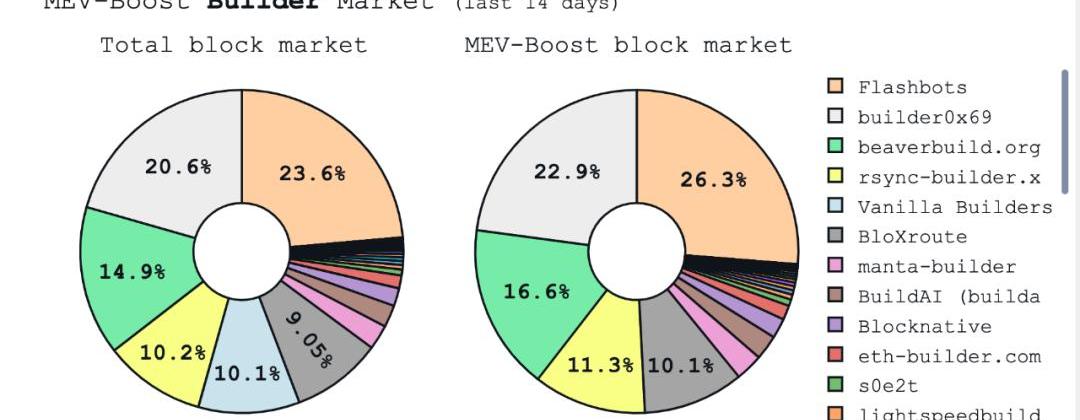

數據來源:MEVBoost.pics

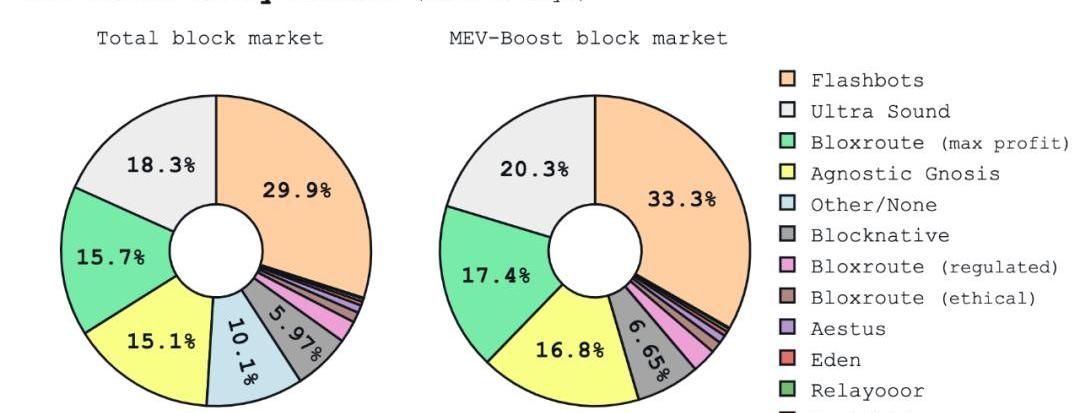

Relay:Relay負責連接Builder和Proposer,驗證Builder提交區塊的有效性和出價,并將有效的最高出價提交給Proposer。目前是寡頭統治格局,活躍的Relay只有11個,不過Relay并不參與MEV利潤的瓜分,屬于一個中立的基礎設施;

數據來源:MEVBoost.pics

Nansen預計幣安USDT儲備量將會繼續增加:金色財經報道,據加密分析公司Nansen表示,幣安目前近33.72億美元儲備中,USDC占比升至55.78%,約為18.77億枚,這是過去三個月中的最大持有量。

同時,Nansen預計,由于無法通過USDC進行交易,因此USDT (Tether) 的儲備量將會繼續增加。[2023/2/23 12:24:30]

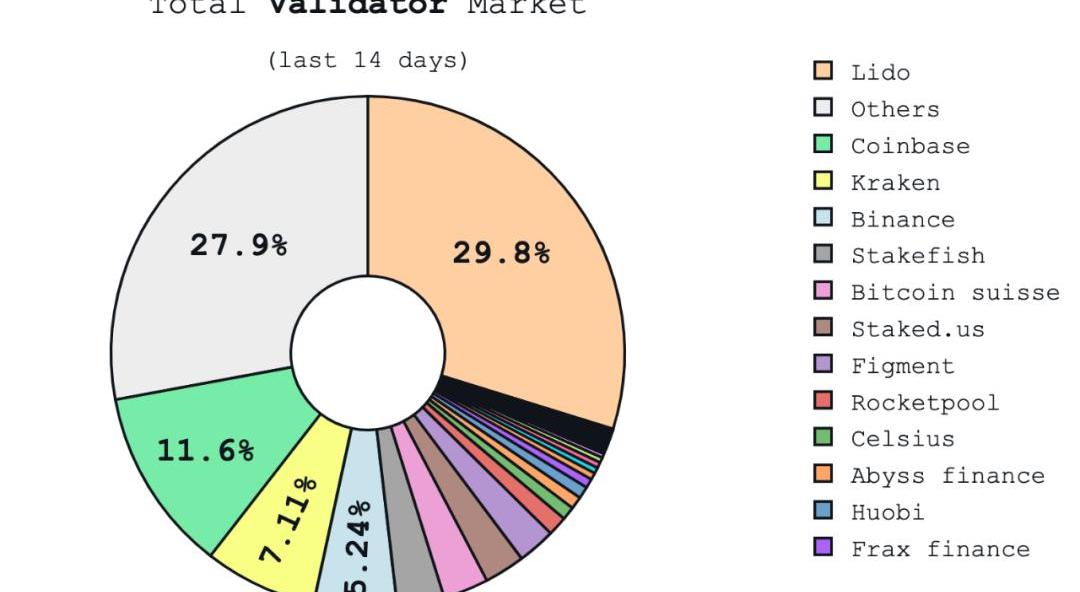

Validator:Validator是ETH2.0的Miner,Validators負責向網絡提議Block,并將Block添加到鏈中。目前Validator的競爭格局漸趨穩定,Lido市場份額第一。Validator既可以獲得共識獎勵,也可以獲得執行獎勵。

數據來源:MEVBoost.pics

當前MEV供應鏈中各個環節都有項目在做。Searcher環節,有很多套利和清算機器人、DeFi交易員、做市商等,也有服務這些Searcher的項目,比如EigenPhi這類展示鏈上套利案例的數據平臺;Builder環節,則有Flashbots、BloXroute、Blocknative等專業化機構;Relay在MEVSupplyChain中作為一個中立的基礎設施,屬于需要信任的環節,活躍的Relay主要有11個;Validator也有很多項目在做,相對而言Validator的網絡已經有一定的健壯性,從近期融資情況來看,目前也還有新團隊想在這個賽道創業。

數據:ENS域名創建數量突破240萬:金色財經報道,據Dune Analytics數據,ENS域名創建數量已突破240萬,截至目前為2,400,719個,獨立參與地址總量557,031個,主域名注冊量為396,008個。[2022/9/17 7:02:34]

3、MEV的分類

按照MEV的獲得方式,主要可以分為以下幾類:

FrontRunning:通過支付比Mempool中的目標交易更高的GasFee來搶先執行的行為。比如Mempool中包含一筆某交易對的Tx,會對該Token價格造成較大波動,可以在該筆Tx前插入一筆Tx;或者在新NFT項目上線時,將MintNFT的Tx搶跑。目前要防止被搶先交易也簡單,只需要接入類似FlashbootsAuction的PrivateTransactionPool,即可獲得FrontrunningProtection;

BackRunning:是指當一筆交易會造成較大價格波動時,在該交易后插入一筆交易的行為,可能是套利、清算等。比如鏈上發生了一筆大額Tx,導致某交易對出現價格波動,在其后插入一筆既可以將DEX的價格搬平,同時套利者也獲得了利潤;或者鏈上發生了一筆抵押借貸觸發清算線后,在其后插入一筆清算訂單的行為;

韓國監管機構已查出通過加密交易所進行的異常境外匯款規模達33.7億美元:7月27日消息,韓國金融監管服務局(FSS)副局長???就“大額海外匯款相關銀行檢查進行情況”舉行新聞發布會表示:“已經確認,大部分匯款交易都是由韓國虛擬資產交易所轉賬的資金存入貿易公司賬戶后匯往海外。”金融監督院以友利、新韓兩家銀行為對象,截至目前掌握的以上外匯匯款交易規模為4.1萬億韓元(33.7億美元),比當初這些銀行向金融監督院報告的規模2.5萬億韓元大幅增加。涉及大額海外匯款的企業也從最初報告的8家增加到22家。FSS計劃在未來采取進一步行動,根據銀行的自查結果以及未來的進一步調查,將“異常境外匯款”公司通知檢方和韓國海關總署。(韓聯社)[2022/7/27 2:40:17]

SandwithAttack:三明治攻擊其實是FrontRunning和BackRunning的結合。搜索者在Mempool中搜索潛在的大額交易,并在交易發生之前搶先買入最終會升值的資產,并在大額交易執行后立即賣出這些資產,從而賺取差價的行為;

TimeBanditAttack:這類MEV主要發生在有最長鏈原則的區塊鏈網絡。

從這些MEV發生的結果來看,一般BackRunning類的MEV對區塊鏈網絡是良性的,比如套利者利用兩個DEX之間的差價+閃電貸實現的無風險套利、清算者維持借貸協議的健康運行;FrontRunning、SandwithAttack對其他用戶而言可能會導致利益受損。

4、MEV的現狀和未來

其實MEV是飽受爭議的,因為非良性MEV的存在,看起來不太道義。比如FrontRunning、SandwithAttack、TimeBanditAttack對區塊鏈上的普通用戶而言,會破壞其交易體驗、損害其利益。所以,我在很長時間里是希望行業里能夠推出一個方案/產品/協議,防止這些非良性MEV的發生。

但Mempool內交易公開可見的特點、Tx上鏈排序的競價規則決定了,MEV是必然存在的。退而求其次,如果你的交易無法避免被提取MEV,不如使用能夠將收益反饋給你的產品/協議。

針對MEV對有狀態區塊鏈可能帶來的負面外部性,目前行業里針對這些風險有一些產品可以減輕這些影響。比如Falshbots系列產品:

FlashbotsAuction:FlashbotsAuction在以太坊用戶和Validators之間提供了一個私人通信渠道,用于在區塊內有效地傳達首選交易順序。通過這類產品可以讓鏈上交易用戶實現Pre-tradePrivacy、Failedtradeprivacy、Finality?protection等。

FlashbotsProtectRPC:這是一個讓用戶可以實現Front-RunningProtection的RPC端點產品,用戶可以將其添加到他們的錢包中,從而使他們的交易提交給FlashbotsAuction。對于用戶而言,和普通的交易沒有感知上的區別,但從結果上可以實現FrontRunningProtection、FailedtradePrivacy等。

MEV-Boost:PoS時期,Validator可以自行去Mempool為交易排序,將其打包,也可以選擇MEV-Boost推送過來的經過Builder排序過的擁有更高MEV收入的區塊。通過MEV-Boost,Validator的收入可以獲得大幅增加,所以大部分Validator會選擇接入MEV-Boost,而不是自己排序。

圖片來源:IOSGVenturesJiawei

從MEVSupplyChain來看,這三款產品分別在MEVSupplyChain的各個環節發揮作用。

對于MEV領域的未來,結合MEV領域的發展現狀分析,我們認為可能會有以下幾個主要趨勢:

1、頭部效應會很嚴重:過去500個Epoch超過90%是由MEV-Boost提供服務,而且Flashbots的系列產品在PoS時期出塊的各個環節幾乎都是龍頭地位,在已經有Flashbots這種FirstMover的情況下,想要切入MEV領域的新入局者需要一些核心競爭力才能搶占更多市場份額;

2、得Orderflow者得天下:要想獲得更多的MEV機會,有充足的Orderflow很重要。對于普通的交易用戶而言,實際上是沒有辦法完全杜絕MEV的。即使User采用了Flashbots?ProtectRPC,也只能防止PublicMempool的Searcher捕捉其Tx潛在的MEV,FlashbotsAuction網絡中的Buider仍然有機會針對其Tx提取MEV。所以,對于普通用戶而言,既然無法完全規避被提取MEV,不如選擇那些會將MEV收益反饋給Users的Wallet、DEX或其它Dapps;

3、Multichain的MEV仍有增長空間:單純的Ethereum鏈內的MEV,可能已經基本得到了充分的捕獲。但是區塊鏈是一個Multichain的生態,Layer1與Layer1之間、Layer1與Layer2之間的MEV機會還較難捕獲,針對這方面的MEV可能還有些增長空間;

4、抗審查交易的上鏈需求始終能被滿足:據MEVwatch數據,Merge后以太坊區塊鏈上符合OFAC合規要求的區塊占出塊總量的57.49%,最近100個區塊中只有35個區塊執行了OFAC合規性,對抗審查類交易的上鏈影響不大。雖然Merge之后,頭部質押平臺多為中心化平臺,這些中心化實體難免受到法律監管,從而對以太坊區塊鏈的抗審查能力形成挑戰。但即使超過90%的Validator通過MEV審查中繼路由交易,那些抗審查的交易仍然能夠在一個小時內上鏈。

Renegade結合了多方計算和零知識證明,其中多方計算用于撮合交易,零知識證明用來結算撮合后的交易.

1900/1/1 0:00:00背景 最近,眾多項目官推齊發“Monday”的活動引發了大家對于Arbitrum空投的猜想,雖然是營銷活動引發短期情緒,但Aribitrum仍有18億美元TVL位列L2第一的堅實基本面.

1900/1/1 0:00:00Balaji和Medlock對賭比特幣價格將沖上100萬美元?超級通脹即將到來?我們來聊聊比特幣什么情況下會在90天內沖上100萬美元?什么是超級通脹?比特幣沖上100萬美元的情況會不會出現?相.

1900/1/1 0:00:00執行摘要 以太坊正在經歷一個基礎設施快速發展的時期。自2015年以太坊區塊鏈的首次實施推出以來,它已經經歷了一系列計劃的技術升級.

1900/1/1 0:00:00一、項目簡介 PendleFinance是一款部署在Ethereum和Arbitrum上的DeFi收益交易協議.

1900/1/1 0:00:00在以太坊完成了我認為是區塊鏈史上最重要的升級之后,我們的的前行方向成功轉移到提取和初級擴容升級上,并在未來多年需要面臨諸多關鍵任務和升級.

1900/1/1 0:00:00