BTC/HKD-0.57%

BTC/HKD-0.57% ETH/HKD-2.69%

ETH/HKD-2.69% LTC/HKD-2.17%

LTC/HKD-2.17% ADA/HKD-1.91%

ADA/HKD-1.91% SOL/HKD-1.17%

SOL/HKD-1.17% XRP/HKD-1.39%

XRP/HKD-1.39%穩定幣是區塊鏈世界中繞不開的話題,算法穩定幣成了Ponzi的代名詞,而以往我們普遍認為安全的合規穩定幣USDC也險些因為硅谷銀行的倒閉而遭受損失。如何設計一種既有底層資產支撐,又能幫用戶獲得收益,且相對去中心化的穩定幣,Tangible給出了一種思路。

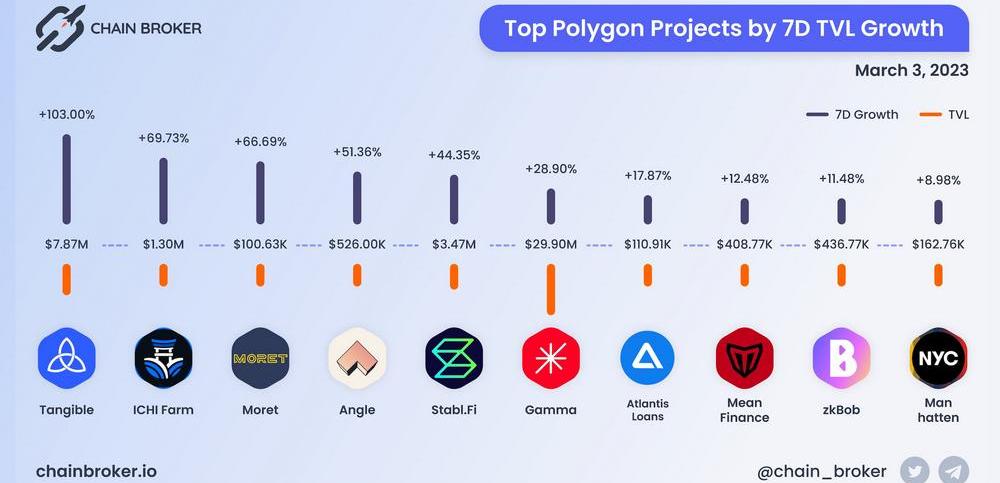

Tangible主打“現實世界資產+穩定幣”的概念,根據DefiLlama的數據,截至3月15日,它的TVL在過去一個月增長了15.7倍,是Polygon上近期增長最快的項目之一。在快速增長的同時,Tangible的核心數據并未做到公開透明,也暗藏風險。

USDR:以高息攬儲,Velodrome和Thena上的賄賂大戶

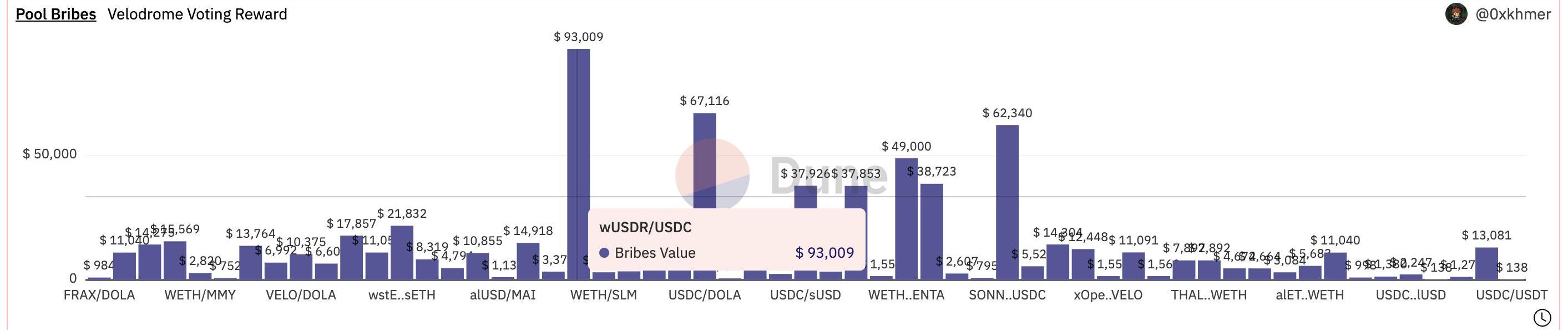

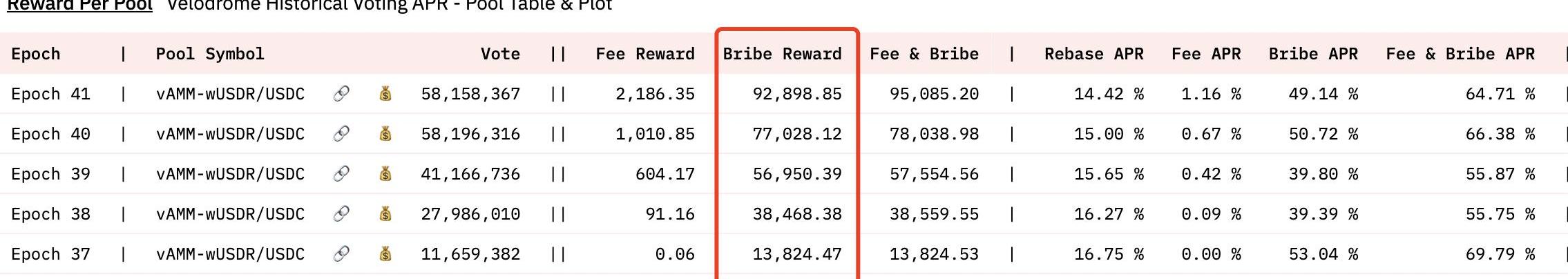

積極尋找流動性挖礦機會的DeFi用戶可能會發現,近期Velodrome和Thena上出現了一種收益率極高的穩定幣,wUSDR/USDC交易對在這兩個DEX中的APR通常高達100%。根據這兩個Fork自Solidly的DEX的機制,USDR的發行商Tangible要么持有大量的veToken以用于投票,要么每周支付賄賂,吸引veToken的持有者給自己投票。

觀點:提高債務上限后國債將吸收美元流動性,比特幣等資產或將受此影響:5月29日消息,前Coindesk、Genesis Trading研究主管Noelle Acheson分析稱,成功提高債務上限后,財政部將尋求通過發行政府債券來重建其現金余額,這可能會吸走系統的流動性并給債券收益率帶來上行動力,因為發行量增加往往會壓低價格并提高收益率。

但眾所周知,比特幣的走勢與債券收益率相反,雖然提高債務上限可能會消除主要的經濟不確定性,但實際上,比特幣等與實體經濟沒有聯系且嚴重依賴法幣流動性的資產可能會受到影響。此外,發行更多美國政府債券將增加公共支出,這將進一步推遲降息到來的可能性。[2023/5/29 9:48:25]

Dune@0xkhmer整理的儀表板顯示,wUSDR/USDC交易對目前是Optimism上的DEXVelodrome的最大賄賂者,超過了USDC/DOLA、SONNE/USDC等交易對。最近一周的賄賂金額約為9.3萬美元,且每周的賄賂金額遞增。賄賂的資金主要是穩定幣USDC或USDR的封裝版WUSDR,還有一部分為OP。

比特幣閃電網絡節點數量為16,384個:金色財經報道,1ML數據顯示,當前比特幣閃電網絡節點為16,384個,過去30天增加1.22%;通道數量為75,612個,較一個月前減少了0.8%;網絡容量為5,413.88枚BTC,月漲1%。[2023/3/21 13:16:02]

類似的情況也出現在了BNB鏈的Thena上,最近一周,wUSDR/USDC交易對在Thena上支付的賄賂金額為3.5萬美元,賄賂金額同樣在持續上升,且全部通過穩定幣USDC支付。

派盾:2023年1月共有24個漏洞導致880萬美元被盜,環比下降92.7%:2月1日消息,派盾數據顯示,2023年1月共有24個漏洞導致880萬美元被盜,較2022年12月的1.21億美元下降92.7%。截止1月31日,價值約260萬美元的被盜資金(約2668枚BNB和1200枚ETH)已轉移至混幣器(TornadoCash、Fixedfloat、sideshift等)。[2023/2/1 11:40:05]

這意味著Tangible在一周內支付了相當于其TVL1.3%的資金用于賄賂,以吸引流動性,如果支付賄賂的資金來源是鑄造穩定幣的儲備金,這將是非常危險的。Tangible聲稱賄賂資金來源于項目收益,那么這是否可信,Tangible又有些什么業務呢?

TNFT市場

Tangible中主要有兩種產品TNFT市場和穩定幣USDR。

Tangible允許用戶使用加密貨幣從供應商處購買商品,Tangible鑄造TNFT發送給購買者,并將這個TNFT代表的實體物品存放在TangibleCustody處。TNFT的所有者可以轉移、出售自己的資產,也可以兌換成實物。詳細的流程如下所示。

2022年12月共有5.3萬個新注冊的ENS域名,160萬美元收入用于ENSDAO:1月3日消息,以太坊域名服務ENS公布2022年12月的統計數據,共有5.3萬個新注冊的域名(總計283萬個注冊域名);160萬美元的協議收入全部用于ENSDAO;2.2萬個新的ETH賬戶至少有1個ENS域名(總數63萬);6727個頭像設置記錄(共6700個);2112條去中心化平臺上的內容記錄(共18100條)。[2023/1/3 22:22:15]

用戶在Tangible市場上瀏覽和購買商品,智能合約處理相關商品價格和費用。鑄造與該商品對應的TNFT并發送到購買者錢包,TNFT可以用于持有或交易。同時,Tangible從供應商合作伙伴處購買實物。購買的實物被運送到實體保險庫中。TNFT對應的實體資產可以是藝術品、葡萄酒、古董、金條、金條、房地產等流動性并不是很好的商品。

另外,Tangible也提供碎片化服務,TNFT的持有者可以指定價格出售持有的TNFT的一部分。如一款手表價值10萬美元,TNFT的持有者可以4.2萬美元的價格將手表40%的價值掛單出售。

好萊塢電影NFT服務提供商ROW8完成新一輪融資:金色財經報道,好萊塢電影NFT服務提供商ROW8宣布收購Web3流媒體平臺Rad后完成新一輪融資,具體金額暫未披露,加密風投Ayre Ventures領投,Dapper Labs 參投方Intersect VC、Revere VC、93 Ventures、前華盛頓紅人隊和奧克蘭突襲者隊四分衛杰森·坎貝爾、MSG Ventures合伙人Rusty Matveev等參投。ROW8透露,該公司將聯手Rad打造第一個為好萊塢工作室和Web3創意人士提供《阿凡達》和《壯志凌云》等電影NFT服務的平臺。[2022/12/22 22:00:29]

TangibleCustody負責從供應商處采購實體商品,并鑄造TNFT,TNFT的所有者就是資產的所有者。Tangible稱TangibleCustody將每年進行一次審計,涵蓋商品來源、供應鏈的完整性和資金流動等,確保實物信息和鑄造的TNFT對等。雖然官方稱審計已經在進行中,但截至3月15日,TangibleCustody并未發布過任何審計報告。

穩定幣USDR的運行機制

在以上系統的基礎上,Tangible發行了一種穩定幣RealUSD,主要投資于通證化的房地產代幣,并獲得收益。從長期來看,房地產是持續升值的,投資的房地產會出租給租戶,收益每天通過rebase的方式支付給USDR的持有人。

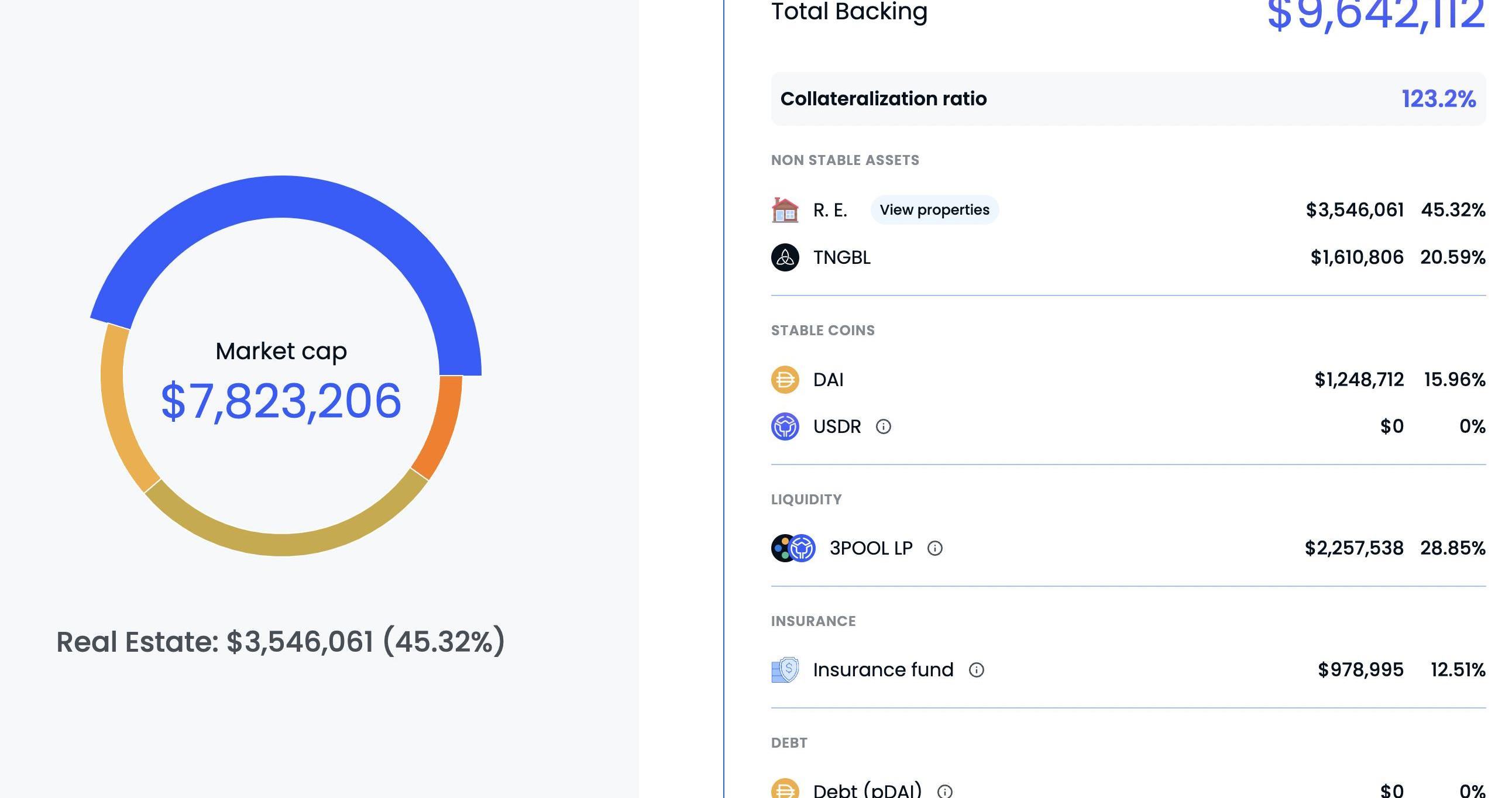

USDR通常通過DAI1:1鑄造,但也有少量份額可通過Tangible的原生代幣TNGBL鑄造。可通過TNGBL鑄造的USDR數量=*10%。

鑄造USDR的儲備金中:

50%-80%投資于Tangible房地產NFT;10%-50%以DAI的形式持有;10%以TNGBL的形式持有;10%-20%為協議Curve上協議擁有的流動性;5%-10%為保險基金。也就是可以有10%的USDR可以用TNGBL1:1的鑄造,其余部分以DAI1:1鑄造。大部分儲備金投資于Tangible房地產NFT,協議擁有的流動性僅占10%-20%。Tangible預計投資于房地產的年化收益率為5.22%,現在為了進行激勵,還有10%的TNGBL獎勵,持有USDR的收益率即可達到15.22%。

不能贖回怎么辦?

由上可知,鑄造USDR的儲備金中,至少有60%的資金投向了房地產NFT或自身的TNGBL代幣。Tangible持有少量DAI,以方便用戶贖回,如果因為房地產或者TNGBL價格下跌,或者大戶想要退出而沒有流動性怎么辦?Tangible持有的用于退出的流動性可能不夠,但項目方早已為此想好了辦法。

如果Tangible中剩余的DAI耗盡,想要將USDR贖回的用戶會1:1的收到pDAI。pDAI代表了對DAI1:1的索取權,如果房地產TNFT賣出,剩余資金將轉回國庫,讓用戶贖回。

Tangible的資產負債表

如下圖所示,Tangible官網數據顯示,目前發行的USDR數量為782萬,而協議擁有的總的資產為964萬美元。項目中有182萬美元的盈余,因此雖然每周支付大量穩定幣用于賄賂以吸引流動性,Tangible也有理由說賄賂資金來源于利潤。

即使除去持有的TNGBL,Tangible的儲備金仍然超過100%。可以認為該數據表明Tangible持有的房產NFT的升值超過了支付的賄賂。

總結與思考

USDR的穩定幣模式可以為穩定幣設計提供一種思路,即底層持有能夠生息的資產,穩定幣的持有者可以獲得收益,避免Circle這類中心化穩定幣發行商自己獲得資產收益又無法完全保障資金安全的情況。

但是Tangible并沒有強有力的背書,所有實物資產和發行TNFT的權限都由TangibleCustody自行控制,在官方給出強有力的證據之前,通過該項目購買TNFT有很高的交易對手風險,保持對該項目的懷疑可能是更好的選擇。

在USDR發行量只有782萬的情況下,Tangible每周僅在Velodrome和Thena中支付的賄賂資金就約為12.8萬美元。通過高額收益吸引用戶用DAI1:1地鑄造USDR,這種情況可能是難以持續的。

同樣因為中心化問題,Tangible也可以操控TangibleCustody發行的TNFT的價格,以實現“超額儲備”。

Tags:IBLGIBTangibleTANNon-Fungible YearndigibyteTower Defense Titans

最近一段時間,通過Ordinals和Stacks,比特幣一直在經歷文化和技術的轉變,而在Stacks上有一個項目有望在未來脫穎而出。這就是ALEX,一個在Stacks上的DeFi平臺.

1900/1/1 0:00:00加密內存池是解決MEV和審查問題的強大工具,目前已有多種可以單獨使用的相關方案,它們之間也可以組合使用。這篇文章概述了JustinDrake圍繞該主題的演講所構建的設計空間.

1900/1/1 0:00:00以太坊是全球第二大區塊鏈,多年來一直面臨著擴容難題。隨著越來越多的去中心化應用程序在該平臺上建立,處理越來越多的交易和數據存儲需求,變得比以往任何時候都更為緊迫.

1900/1/1 0:00:00DeFi在發展階段,需要與中心化交易平臺競爭,各大應用需要重點解決的是流動性問題,而后出現了AMM,旨在解決用戶高交易費、高滑點和無常損失等問題,Curve在那時脫穎而出.

1900/1/1 0:00:00Polygon宣布3月27日上線zkEVM公測網,最近火起來的Solidly分叉也在Polygon萌芽.

1900/1/1 0:00:003月14日,dYdX社區投票通過DIP-20提案,決定將交易獎勵減少45%,剩余的55%獎勵將由國庫留存,并可經由社區投票改做他用,其中贊成票比例為83%.

1900/1/1 0:00:00