BTC/HKD+2.12%

BTC/HKD+2.12% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+3.45%

LTC/HKD+3.45% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD+3.95%

SOL/HKD+3.95% XRP/HKD-0.47%

XRP/HKD-0.47%一個共識,今年加密市場的核心敘事是LSD。于是,我們可以看到,很多協議產品都開始向LSD靠攏,比如FraxFinance推出了frxETH,MakerDAO即將推出ETHD,Yearn即將推出yETH等等。老牌質押協議StaderLabs同樣在順應趨勢,推出了以太坊LSD相關產品。

在這個競爭激烈的賽道,我們可以大體將該賽道分為三層:

最底層就是以DVT技術為核心的SSV.Network、ObolNetwork。第二層就是為我們熟知的Lido、RocketPool等協議,它們負責幫助用戶以更輕松且更高資本效率地質押以太坊。最上層便是DeFi層,DeFi層協議將通過各類DeFi手段來提升如stETH等相關LSD流動性質押憑證的收益率。StaderLabs即將推出的ETHx屬于第二層。

最初StaderLabs的產品構想是為Terra提供流動性質押服務,但隨著Terra大廈傾頹,Stader開始轉向多鏈擴展,并為Polygon、BNBChain、Near、Fantom、Hedera和Terra2.0提供流動性質押服務。據DeFiLlama數據統計,當前Stader的總鎖定價值為1.09億美元。其原生代幣$SD的市值為2400萬,FDV為1.6億美元。

數據:0x882E開頭巨鯨1小時前從幣安提出8100枚ETH,約合1511萬美元:6月27日消息,據鏈上分析師余燼監測,1小時前,0x882E開頭巨鯨地址從幣安提出8100枚ETH(約合1511萬美元)。6月8日以來,這個地址累計從幣安提取了 34600枚ETH(約合6432萬美元),可能的成本均價為1859美元,并已將26496枚ETH存入了以太坊質押合約。[2023/6/27 22:02:13]

即將由StaderLabs推出的ETHx是否會成為其新的TVL助推器?讓我們一探Stader的LSD產品設計及模式。

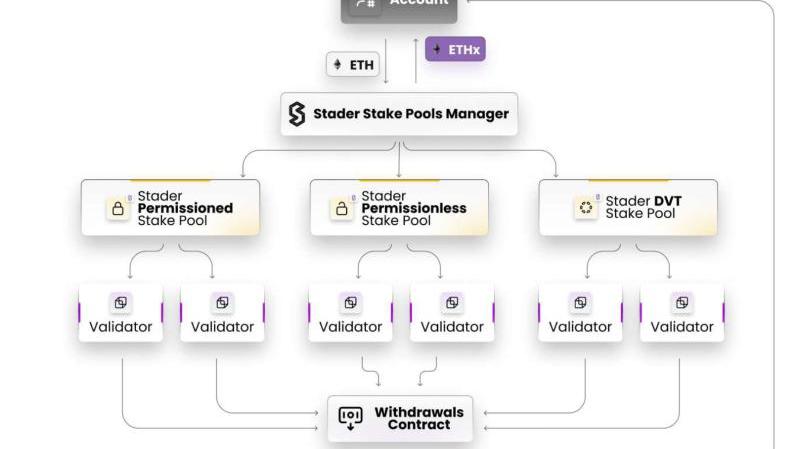

混合節點運營商模式

Stader希望ETHx的節點運營商的主要構成是家庭Staker和獨立節點運營商,目的是向使用Stader的質押者提供無許可節點運營商支持。這在另一層面也加強了ETHx的去中心化程度和降低了被以太坊質押懲罰的風險。而在這個過程中,Stader將采用DVT技術以實現產品目標。

Doodles AR應用正在測試中:5月25日消息,Doodles 聯合創始人 burnt toast 在推特發布 Doodles 的 AR 應用測試視頻。[2023/5/25 10:39:51]

除了無許可節點運營商支持外,Stader還將引入許可節點運營商。許可節點運營商將通過白名單的形式參與到Stader的質押生態當中。無許可節點運營商需要抵押資產,而許可節點運營商則無/低資產抵押要求。

通過采用DVT技術,Stader的優勢在于其可以降低無許可節點運營商保證金要求和保證金被罰沒的風險,從而吸引更多的無許可節點運營商來保證以太坊質押的去中心化。目前,Stader已經在SSV測試網進行了測試。

MagicEden推出MagicEden AMM:金色財經報道,NFT市場MagicEden宣布推出MagicEden AMM,允許用戶充當買方LP、賣方LP以及雙邊LP。當前Maker費用為0(直至另行通知),所有流動性池有1.3倍費用乘數(5萬美元獎池)。所有費用乘數將發送給流動性池提供者。[2023/4/28 14:31:57]

這樣的好處是在生態最初,Stader通過獲得許可節點運營商來滿足用戶以太坊質押的需求。

流動性質押方案

得益于采用DVT技術,Stader將最低以太坊質押要求降至了4ETH。而對比RocketPool,其最低質押要求為16ETH。而運行無許可節點,還需要質押價值0.4ETH的$SD,即Stader的原生代幣。同時,節點運營商也可以通過質押的$SD參與Stader協議的治理。

美聯儲:第二季度股市市值下降了7.7萬億美元:9月10日消息,美聯儲表示,第二季度股市市值下降了7.7萬億美元。美國家庭凈資產在2022年第二季度降至143.8萬億美元。[2022/9/10 13:20:43]

為了進一步降低節點運營商的門檻,Stader允許其以無抵押借貸的方式借入價值0.4ETH的$SD。作為交換,$SD持有者將獲得為節點運營商預留的$SD激勵以及節點運營商傭金的10%。

而從整體成本來看,Stader節點運營商的4.4ETH成本要求要比其他去中心化以太坊流動性質押協議更低,這也是Stader的優勢所在。另外,為了吸引更多的節點運營商加入,Stader還將提供80萬-150萬枚$SD作為節點運營商的激勵。

同時,伴隨著模塊化的概念開始流行,Stader的以太坊流動性質押方案也推出了流動性質押模塊化智能合約——任何人可以使用Stader預先構建的組件來構建其自己的質押解決方案。

交易平臺比特幣存款數量達2年低點:8月22日消息,據Glassnode數據顯示,交易平臺比特幣存款數量7日均值為1965.435枚,達到2年低點。[2022/8/22 12:40:08]

流動性質押憑證

Lido的優勢在于無以太坊質押門檻和發行stETH作為流動性質押憑證。而Stader推出的ETHx同樣適用在各個DeFi場景中。Stader的底氣來自于其之前在拓展業務時所發展的DeFi合作伙伴,比如AAVE、Balancer等協議。目前,Stader已經與AuraFinance達成了合作,開啟了$SD-$ETH流動性挖礦合作。

關于ETHxDeFi的四個應用方向分別為:

流動性挖礦:Stader的$ETH-$ETHxLP已經與Balancer、Quickswap、BeethovenX、Apeswap、Wombat等協議達成了合作。借貸:StaderETHx已經與Aave、0vix、Granary等借貸協議達成了合作。穩定幣:QiDAO將支持ETHx作為抵押品鑄造穩定幣。期權交易和期權金庫:在這方面,Stader已經與OliveFinance和DeltaTheta達成了合作。而在Stader的合作伙伴分布中,我們可以清晰地看到Stader之前的多鏈穩定合作伙伴和未來ETHx的多鏈擴展。多鏈的擴展將推動ETHx出現應用場景。同時,不同于其他LSD協議專注于在以太坊Layer2上的多鏈擴展,ETHx將擴展到更多非以太坊的Alt-Layer1生態當中去。

原生代幣$SD

除了潛在運營商激勵拋壓外,新產品對于Stader原生代幣$SD將體現在以下四個方面:

節點運營商需要質押$SD來進行節點運營。$SD持有者可以借出代幣來獲得$SD激勵和10%節點運營商的押金。Stader推出了新的代幣經濟學$xSD,$SD持有者質押$SD即可獲得$xSD。$xSD持有者將獲得協議一定比例的收入分成,同時也將獲得協議治理權。$xSD持有者可以按實時匯率贖回為$SD,為期7天。協議一定比例的收入將會回購$SD,并質押為$xSD。但需要注意的是,$SD同樣存在一定的拋壓,除了上文中提到的給予節點運營商的獎勵外,在解鎖推遲之后,它于今年1月開始了團隊份額的解鎖。

最后

不得不提到,Stader如今推出的ETHx模型是對現有市場的流動性質押方案在去中心化程度和成本上的優化,以及對DVT技術采用的推動。

從整體的產品設計思路來看,Stader在當下的流動性質押方案中占據了一定優勢。但其他流動性質押方案也在針對其現有產品做調整和優化,比如LidoV2即將推出StakingRouter的功能,允許任何人通過模塊化的即插即用模塊成為節點運營商,以推動去中心化;RocketPool也推出了MiniPool,將ETH門檻降至8ETH。

可以預見的是,未來LSD賽道的競爭將會越來越激烈。因此,圍繞著諸如stETH/ETHx這樣的衍生品構建DeFi生態將會是新的戰場。

Tags:STAADETADStaderVESTA價格Local TradersMetaDoctorstader幣會不會跑路

幣價/TVL雙雙實現500%增長,固定利率這一“證偽”賽道又跑出來Pendle這老樹開花的項目.

1900/1/1 0:00:00前段時間,著名的鏈上聚合器1inch發布了最新功能FusionSwap,該功能旨在讓客戶在交易過程中免除手續費,零滑點并減少用戶被MEV的風險.

1900/1/1 0:00:00如果您深入了解加密世界,那么您已經聽說過零知識證明及其應用已有一段時間了。他們已上線……或者非常接近上線……或者他們的某個版本就在眼前?這些信息很難跟蹤.

1900/1/1 0:00:002.26-3.4在丹佛,見了很多老朋友,參加了很多活動,以下是一些感想。一級市場競爭非常激烈,特別是zk系估值很高,各家機構擴招的小朋友背景很好,有些美國名校計算機系的還專注在zk,并且項目方關.

1900/1/1 0:00:00自香港發布虛擬資產發展政策宣言以來,發布了一系列加密友好政策,積極擁抱Web3,使香港迅速成為新一個Web3圣地,在此聚集了大量Web3人才,引發了大量對加密浪潮的的思考.

1900/1/1 0:00:002023-02-28在ETHDenver的會場,一個貼有“SaveYourMargin!”標簽的巨大氣泡球引起了大家極大的關注.

1900/1/1 0:00:00