BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+0.67%

ETH/HKD+0.67% LTC/HKD+3.12%

LTC/HKD+3.12% ADA/HKD-1.29%

ADA/HKD-1.29% SOL/HKD+2.91%

SOL/HKD+2.91% XRP/HKD-0.76%

XRP/HKD-0.76%ETHStaking獎勵是相對平等的,那么那些高收益的LSD項目是怎么回事?有一句名言:如果你不知道收益從哪來,那你就是收益來源。

從Frax/Yearn的LSD到杠桿Staking再到re-staking,本文將為你抽絲剝繭,一眼看穿這些LSD高階玩法的本質。

Subscribe

協議資產激勵

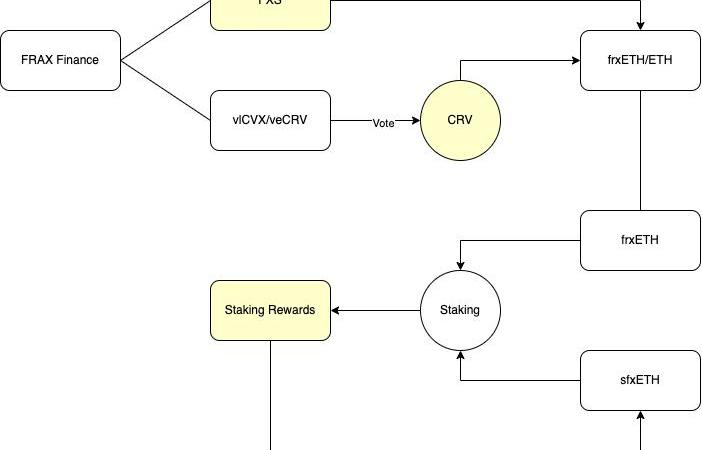

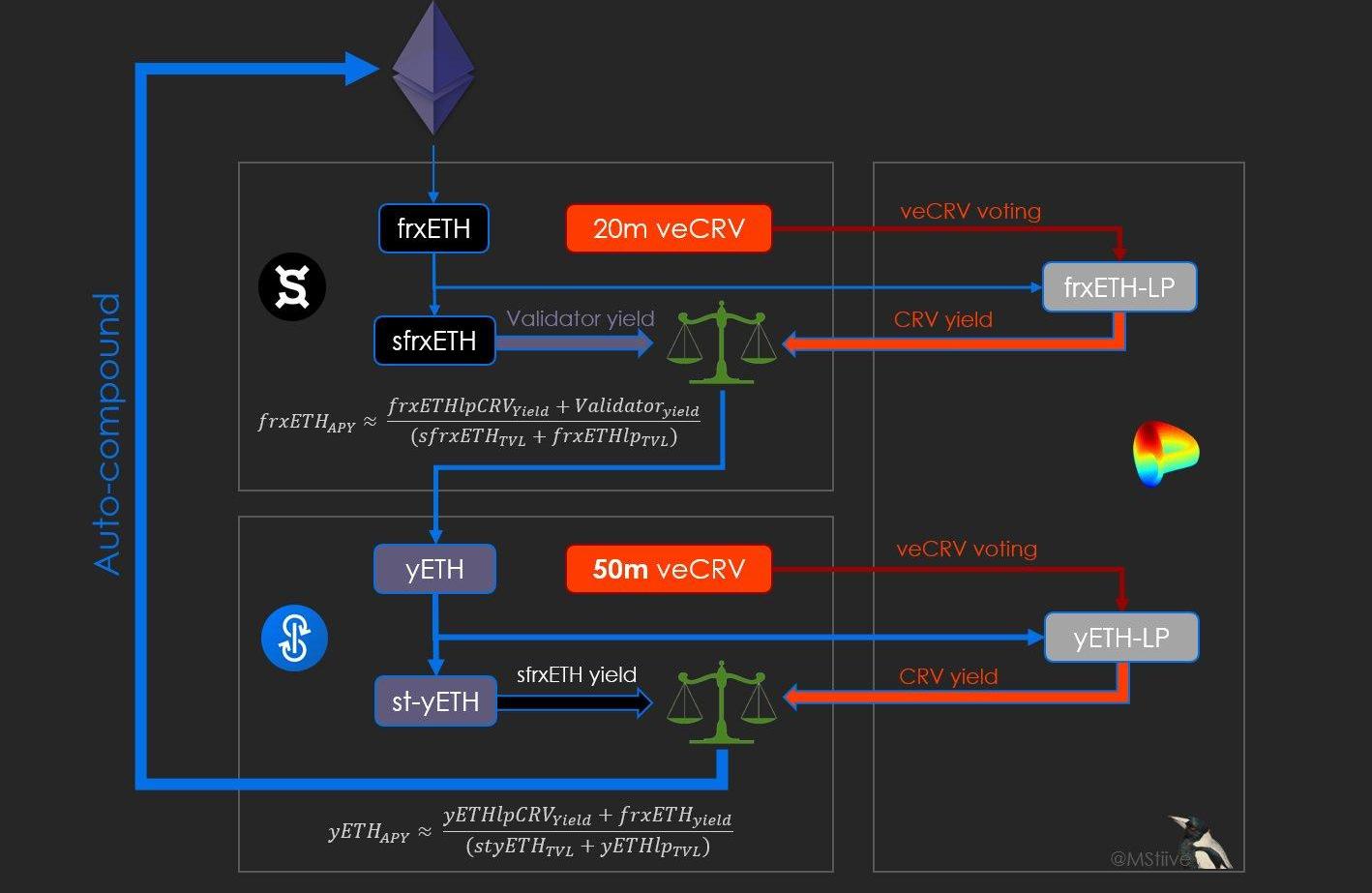

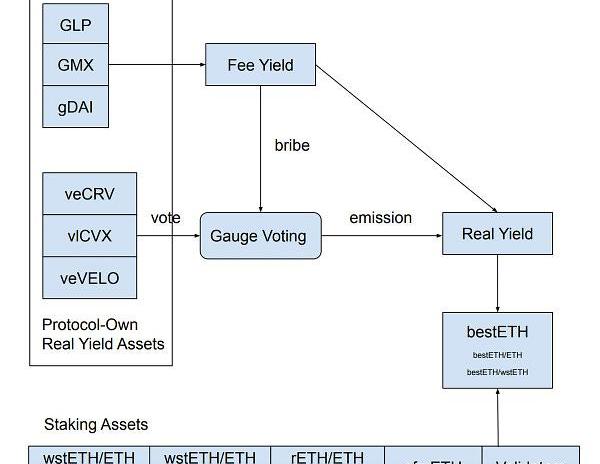

首先,我們用一張圖來分析Frax/frxETH的收益分配體系,用黃色標注出收益來源:

FXS代幣激勵,就是FraxFinance的權益直接激勵給frxETHPoolFrax控制的vlCVX/veCRV投票間接讓CRV/CVX激勵給frxETHPoolETH的Staking激勵

彭博分析師:Global X ETFs與CoinDesk申請推出比特幣趨勢策略ETF:金色財經報道,彭博分析師James Seyffart發布推文稱,Global X ETFs與CoinDesk正在申請推出比特幣趨勢策略ETF,將使用趨勢跟蹤指標來對比特幣期貨進行戰術/動態處理。潛在生效日期大概為10/3/2024。Seyffart解釋稱,該產品不屬于現貨ETF,因與所有已批準ETF的流程相同,將會獲得批準。[2023/7/22 15:51:41]

1/2無論是直接還是間接,本質上都是FraxFinance出的激勵,無非是形式和包裝不同。所以我們將此圖簡化一下,就非常明了,收益來源和分配就是:

FraxFinance協議資產/協議收入激勵了frxETHfrxETH/sfrxETH兩者的Staking收益全部給了sfrxETHsfrxETH吃“兩份”Staking收益,APR自然就高了

Uniswap Labs推出衡量AMM中池內LP競爭力的新指標FLAIR:6月6日消息,Uniswap Labs宣布推出一種衡量AMM中池內LP競爭力的新指標FLAIR(費用流動性調整的瞬時收益),旨在測量任意時間段內的任意數量的LP倉位,包括單個時間點。FLAIR可用于歸因歷史績效,回測LP策略或優化新的流動性部署。[2023/6/6 21:18:20]

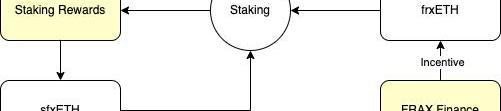

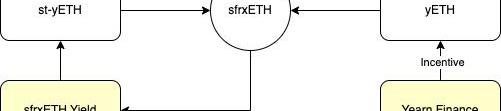

同理我們按此分析一下Yearn近期預計出品的yETH:

也把他簡化一下,一眼就看出收益來源和分配就是:

公鏈Sui Network即將開啟Wave 2測試網,將推出專注于代幣經濟學和質押的新游戲:1月20日消息,據官方推特,公鏈Sui Network宣布即將開啟Wave 2測試網,該測試網將專注于測試epoch管理、代幣經濟學和權益質押,還將推出一款專注于代幣經濟學和質押的新游戲,任何人都可以參與其中。

此外,Sui Network表示:“Sui Testnet Wave 2將顯示出SUI與其他公鏈不同的地方,包括簡單方便的權益質押(可以直接從錢包中完成),任何人都可以無縫地參與獲得SUI網絡。”Sui將在下周分享更多Wave 2測試網細節。

此前金色財經報道,Sui Network計劃于2023年初推出Wave 2測試網,專注于代幣經濟學等。[2023/1/20 11:22:28]

YearnFinance協議資產激勵流動性從而間接激勵了yETHyETH/st-yETH兩者的sfrxETH收益全部給了st-yETH不過需要注意的是,這里所謂的“協議資產”并非僅是Yearn的國庫所有的,可能還包括Yearn從yCRV產品那里挪過來的投票權

新加坡金融管理局:將嚴厲打擊加密貨幣投機行為:9月30日消息,新加坡金融管理局首席金融科技官 Sopnendu Mohanty 表示,將嚴厲打擊加密貨幣投機行為。

Sopnendu Mohanty 稱,在新加坡 TOKEN2049 中很多項目的宣傳廣告中完全沒有提到風險相關問題,金融管理局需要讓市場知道這種資產類別并不適合散戶投資者。(彭博社)[2022/9/30 6:04:49]

是的,frxETH/st-yETH超額收益來源都是協議資產在直接或間接的補貼!

誒,這么看下去豈不是無限套娃了?但

協議資產是有機會成本的,比如vlCVX/veCRV本身是可以拿來賺取賄賂收益協議如果不是空氣幣,就要賦能,比如收入抽成,達到一定規模后補貼和抽成接近后,那么超額收益便不復存在了那這么做的意義在哪里?因為預期LSD在上海升級后將會迎來爆發,參照下方推文,LSD是做大了也有護城河的,那么趁此擴大規模搶到門票,到時候便有可觀的收益

超額收益有可持續性嗎?質押資產/協議資產上升無疑會稀釋超額收益,若協議資產由于價格等原因相對ETH在上升的話,那么將會延長這一過程,反之亦然,也就是說這個模式具有明顯的反身性。因此這種模式雖然本質是補貼,但是精巧復雜的包裝也是有必要的,通過更精彩的敘事可以提升協議資產的價值,從而推動正向螺旋。

簡化來看的話,收益來源就是協議資產和標的資產兩側,那么兩端的資產類別其實也是可以更多樣化?bestLSD這個項目就自稱協議資產端和標的資產端放開來打,協議資產從GMX/GLP搞到CRV/CVX/Velo,標的資產從AMMLP搞到杠杠Staking,總而言之是在兩端合力推高收益。

雖然這個玩意兒看上去有點野,不過這也提醒了我們,目前除了持有CRV/CVX的協議,持有任何其他生息資產的協議其實也都可以參與角逐,這塊的門檻其實很低,將來可能會很卷。Soit’sanotherusecaseforGLPandgDAI,gud!

息差套利

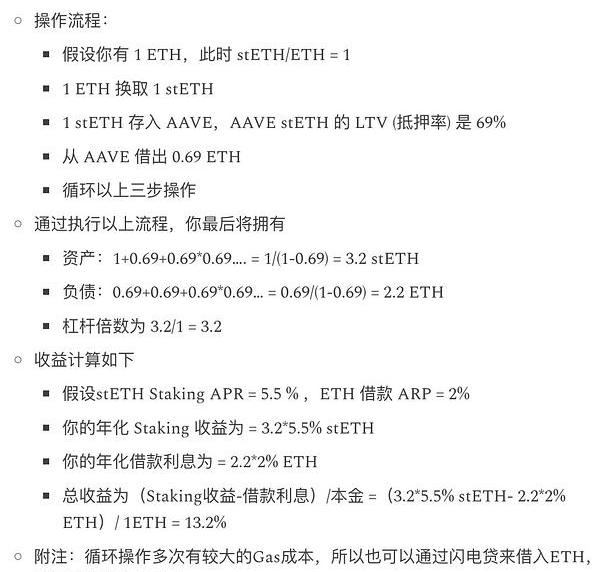

至于通過借貸協議做杠桿staking增大收益,參見下方推文,本質上就是息差套利。雖然看上去存款方有點吃虧被套利,但借款方也承擔了額外的LSD協議風險和流動性風險。借貸協議充當了將質押利率傳導到原生資產上的通道。

再打一份工

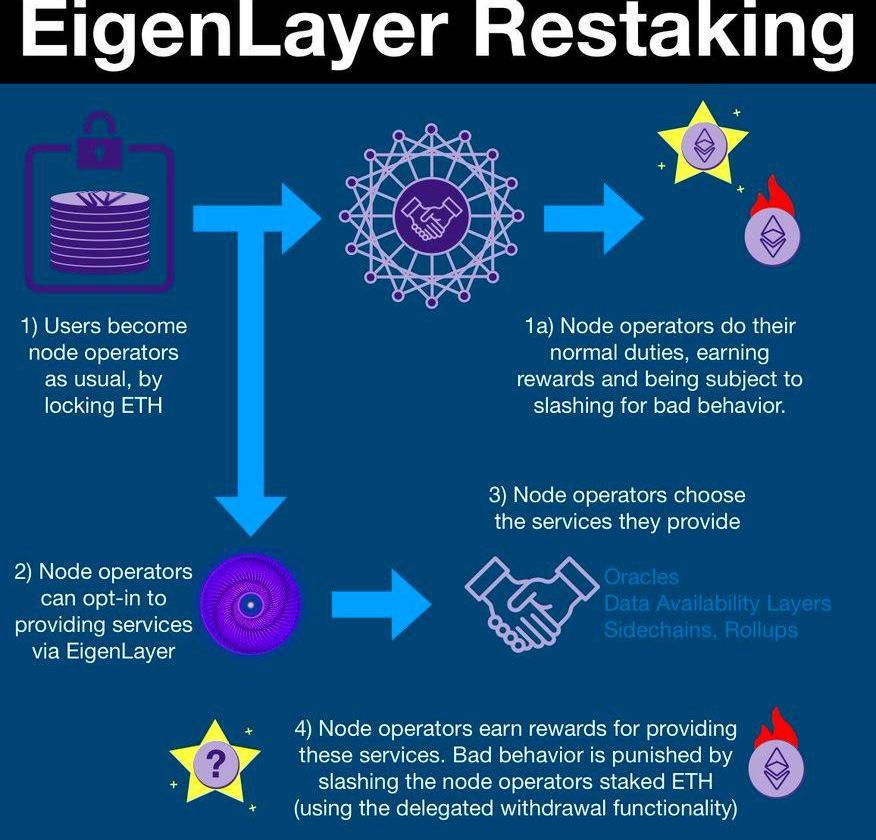

Re-staking,所謂第三方借用ETH主網安全性,不專業的但簡單的形容就是:

網絡、應用需要運作需要節點之類的保證安全節點之類的作惡需要付出代價,才能保證安全那么就先讓他交保證金,作惡就罰沒保證金也要資本效率,ETHStaking是主要生息方式,那就用相關資產保證Staking資產的進出、罰沒等管理,需要人來執行吧,這就是re-staking你給第三方做節點,再打一份工,第三方自然給你工資才干吧

綜上所述,協議資產激勵、息差套利以及再打一份工是三種超額收益來源,必須強調的是,復雜的玩法會帶來更多的風險,所以有必要評估超額收益是否能夠覆蓋增加的風險,畢竟無論是什么收益來源,最后都可能成為科學家的收益來源。

LSD本來涉及到和Validators這種線下實體的交互,是相對來說比較“重”的工作,但上面幾種高階玩法,通過包裝LSD資產來運作,轉化成了相對比較“輕”的工作,這里的門檻也顯然會比傳統LSD更低,花樣自然也會更多,值得持續觀察,所以關注妙蛙種子?@NintendoDoomed?謝謝喵,持續為你解析LSD喵。

Tags:ETHStakingSTAKINGEthereum Privacy Machinestaking ETHHyperStakeTurtle Racing

注:本文來自@whospay_intern推特,MarsBit整理如下:@FantomFDN的幕后黑手AndreCronje剛剛在Youtube上發布了這些視頻 -他為什么加入加密行業 -Fan.

1900/1/1 0:00:00如果說“亞洲四小龍”是新加坡曾經的榮耀,那么當時代進入21世紀的第二個十年,用新加坡經濟協會副主席、新加坡新躍社科大學教授李國權的話來說.

1900/1/1 0:00:00按照是否隔絕中心化風險來劃分陣營,穩定幣可分為中心化穩定幣與去中心化穩定幣。只要不是完全去中心化風險,穩定幣就一定面臨由中心化帶來的違約風險.

1900/1/1 0:00:00已陷入困境,其出售210億美元的可銷售債券投資組合,以彌補流動性損失。市場對此感到擔憂,該公司股價今日下跌54%.

1900/1/1 0:00:00polyhedra網絡是zk全全,核心核心來自于加州大學,清華大學和和和和和斯坦福和和和大學和.

1900/1/1 0:00:00摘要 毋庸置疑,模塊化區塊鏈將會成為下一輪周期的基建設施新敘事,但這并不意味著單體區塊鏈將會被取代。相反,模塊化區塊鏈的發展會成為推動單體區塊鏈的進化和前進的重要助力.

1900/1/1 0:00:00