BTC/HKD+0.52%

BTC/HKD+0.52% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+0.14%

ADA/HKD+0.14% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.06%

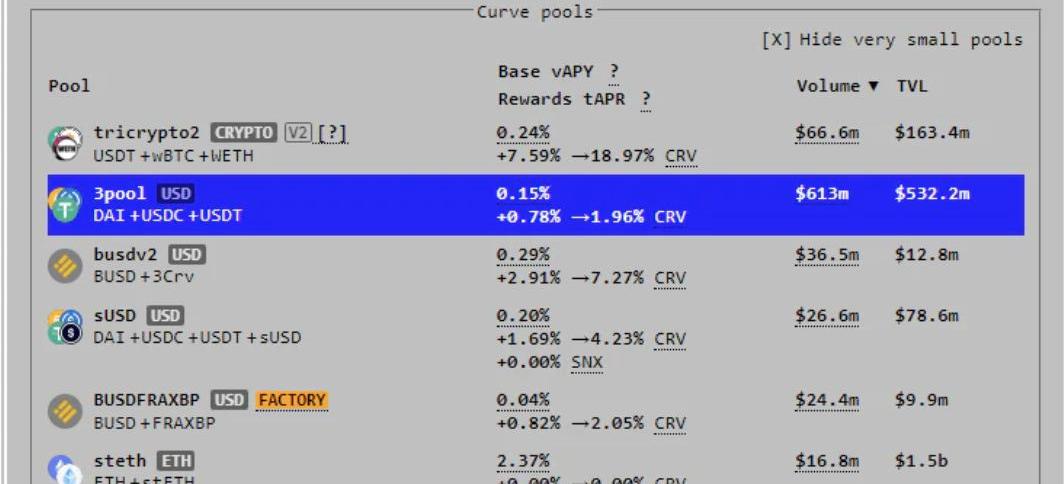

XRP/HKD+0.06%最近一段時間,市場開始對usdc,busd甚至dai都有了一些fud,從curve的交易量我們就能看出來市場情緒的變化,3pool24小時的交易量達到了6.13億美金,甚至超過了池子的TVL,這真的是相當夸張了。作為加密貨幣的玩家,我們究竟需要一個什么樣的穩定幣,才能使我們獲得免于恐懼的自由呢,我來好好講一講liquity這個項目。

作為從liquity一上線起就開始使用的重度用戶,我對這個項目的感情還是很深的,受的傷也非常之深。當然了,所有的傷都賴不到liquity上,只是我自己的問題。但在這個過程中,我也加深了對這個項目的理解,我希望能將我的這些經驗與理解告訴正在使用或者是未來打算使用的用戶,來更深入的思考進入這個項目的利與弊。

如果你想要擁有一個最抗審查,最去中心化的美元穩定幣,$LUSD絕對是不二之選。不管是$usdt,$usdc或是$dai的FUD,$LUSD永遠都是那個隔岸觀火,冷眼旁觀的王者存在。

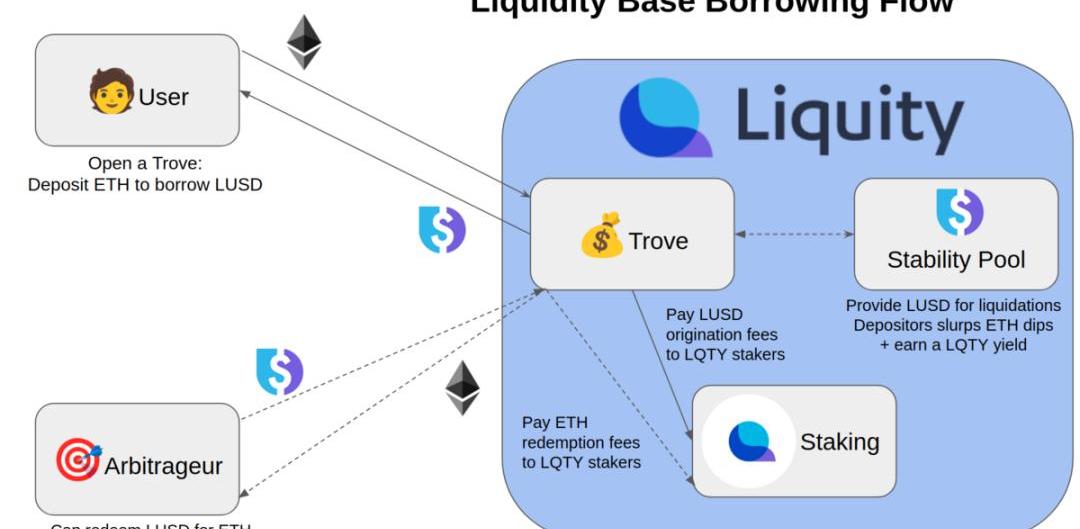

為什么我說$LUSD是DEFI中的頂級穩定幣?

第一,抵押物有且只有ETH且是超額抵押;第二,liquity協議是不可升級的,沒有人可以更改其智能合約,也就是如果一開始協議沒有漏洞,也就永遠沒有機會再引入新的漏洞了,所以非常安全;第三,幾乎不會出現向下脫錨,因為協議提供了按1美元贖回ETH的機制,所以價值上非常有保障;第四,抗審查性,@LiquityProtocol不負責運行前端,他有非常多的第三方前端,根本無法封禁。每逢市場劇烈波動之時,$LUSD持有者絕對是最爽的,最近一年中大半年都在向上脫錨,且最高到過1.05刀,一度讓我懷疑他不會再回來了。

Rocket Pool社區將自身ETH質押占比限制在22%的提案已獲投票通過:2月13日消息,以太坊流動性質押協議Rocket Pool發起的將自身ETH質押占比限制在22%的提案以99.55%的投票支持率獲得通過,根據該提案,Rocket Pool將建立一套pDAO指導原則,包括Rocket Pool按照以太坊生態健康的最佳利益行事、考慮其對以太坊的短期影響和長期影響等,以為Rocket Pool的決策過程提供信息,限制其生態系統中質押的ETH的全網占比。[2023/2/13 12:04:11]

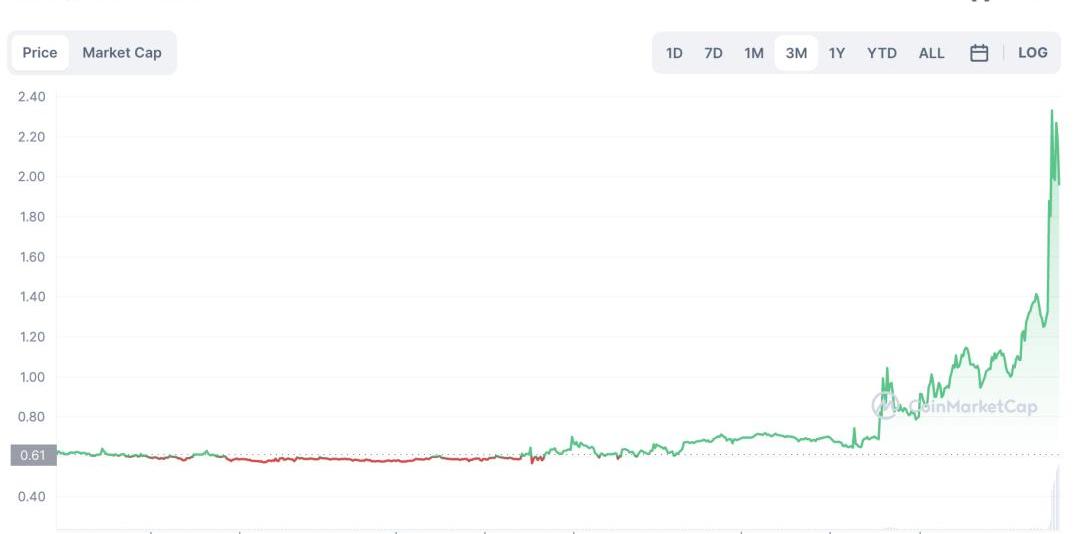

隨著最近對$usdc和$busd的FUD,liquity的項目代幣$LQTY突然暴力漲了一波。項目絕對是好項目,但卻也并不是一個太賺錢的項目,至少對于$LQTY代幣的持有者來說,別問我怎么知道的,挖了一年多的$LQTY的用戶心里苦啊。

這就是一個典型的好項目不等于好代幣的范例了。

為什么要使用liquity,makerDao不是很好嗎?

在2021年5月份之前我所有DEFI生涯都繞不開makerdao,作為14年就參加以太坊創始眾籌的最早期玩家,我對以太坊的信仰可以說是刻在基因里的,不停的累積以太坊,絕不賣出一個是我這么多年來一貫的作風。

Edgehogs項目推特和Discord賬號被盜:11月26日消息,據CertiK監測,NFT項目Edgehogs的Twitter和Discord賬號均已被盜。edgehogs[.]art是一個釣魚網站。不要與此URL交互,或者將錢包連接到此URL。[2022/11/26 20:48:30]

但如果你在生活或是投資中,需要一些資金進行周轉時,defi借貸平臺自然就是比較理想的方式。liquity相比makerdao,同樣是抵押ETH借穩定幣有著如下優勢:

1、清算線更低,資金利用率更高。

liquity的coll.ratio只有110%,相比同時期的makerdao那時有150%。也就是說你在makerdao抵押1500刀的ETH,最多只能借出1000刀的dai,但如果ETH稍微下跌一點,你就要被清算了。而在liquity,同樣借1000刀的lusd,你可以承受抵押的ETH價值跌到1100刀。

2、無息貸款與有息貸款

通過liquity借穩定幣只需要付0.5%的一次性BorrowingFee,而makerdao則有每年不等的年費,目前有兩檔,一種是低費率借貸,coll.ratio必須保持大于170%,年費為每年0.5%。另一種是中等費率借貸,coll.ratio必須保持大于145%,年費為每年1.5%。

對于一個立志想要永久不賣ETH而又同時保持一定現金流的加密貨幣用戶來說,liquity無疑是相對于makerdao更為理性的選擇。

澳大利亞2022年預算文件確認加密貨幣不會作為外幣征稅:10月26日消息,澳大利亞政府在周二發布的2022年預算文件中已澄清,加密貨幣將繼續作為一種資產類別而非外幣征稅。這意味著,如果加密貨幣交易在當年盈利,并且是通過中心化交易所進行的,則需要繳納資本利得稅。此外,預算文件表示,任何央行數字貨幣(CBDC)都將繼續被視為外幣。據悉,澳大利亞儲備銀行目前正在研究自己的CBDC“eAUD”,一個試點項目將于2023年1月啟動,并向行業參與者開放,以提交可能的用例。(Forkast)[2022/10/26 16:39:45]

使用率為什么如此“尷尬”

吹完了這么多,該說說liquity面臨的尷尬局面了。你說lusd這么好,為什么就沒人用呢?

我想是因為真正需要抗審查的去中心化穩定幣用戶少之又少,大家來幣圈主要目的就是來賺錢的,不像所謂極客那樣,很傻很天真,又是信仰,又是理念的。大多數人還是喜歡方便快捷省事的中心化穩定幣,這也沒毛病,但是每次一有FUD你們也別慌才行啊。

在我看來,如果你要使用冷錢包封存一定數量的加密貨幣資產,甚至傳于后世,那么穩定幣的那部分,你就非得使用lusd不可了。畢竟,百年老店就不多見,更何況是背靠公司的中心化穩定幣了。

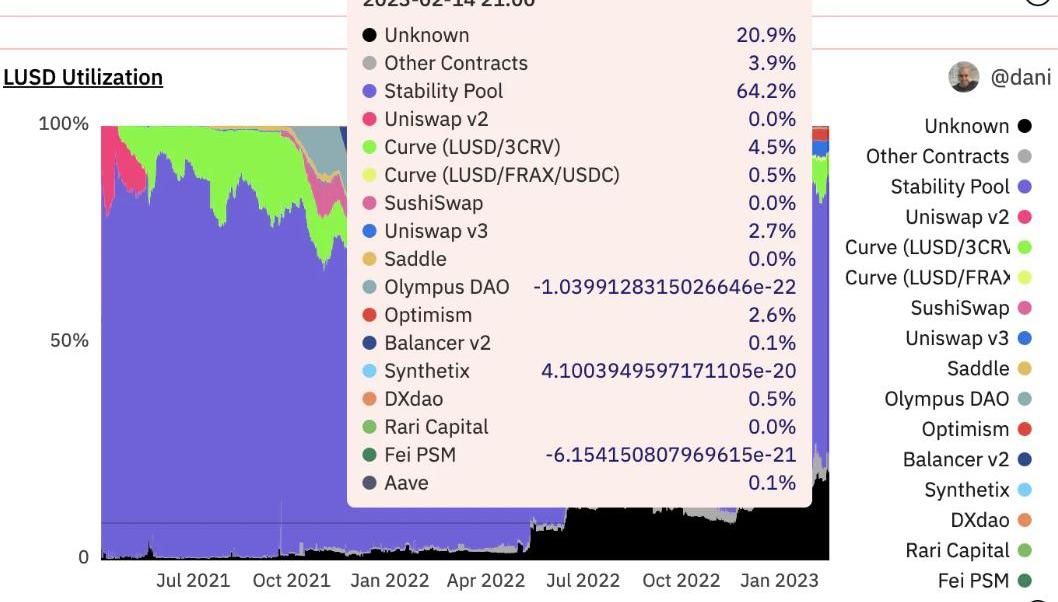

通過liquity借出來$lusd絕大部分都在liquity項目自己的stabilitypool中,而沒有用于其他場景。

Rug Pull Finder NFT項目“BadGuys”免費鑄造期間遭漏洞利用攻擊:9月4日消息,據鏈上分析師@NFTherder披露,Rug Pull Finder最新推出的NFT項目“BadGuys”在免費鑄造期間遭到漏洞利用攻擊,兩名用戶利用其NFT合約漏洞鑄造了450枚NFT,而不是按照最初設定的每個錢包僅能分配1枚NFT。

Rug Pull Finder本身是一家專注于識別和報告Web3欺詐行為的公司,據悉這次漏洞或因為“mint”函數缺少所需的安全檢查導致,該團隊已在社交媒體上做出道歉并稱將支付2.5ETH賞金來回購多鑄造的NFT。(NFTEvening)[2022/9/4 13:07:21]

liquity的擴張之殤與chickenbonds的隕落

$lusd的應用場景缺乏,@chickenbonds的出現正是去解決這一問題的絕佳契機。

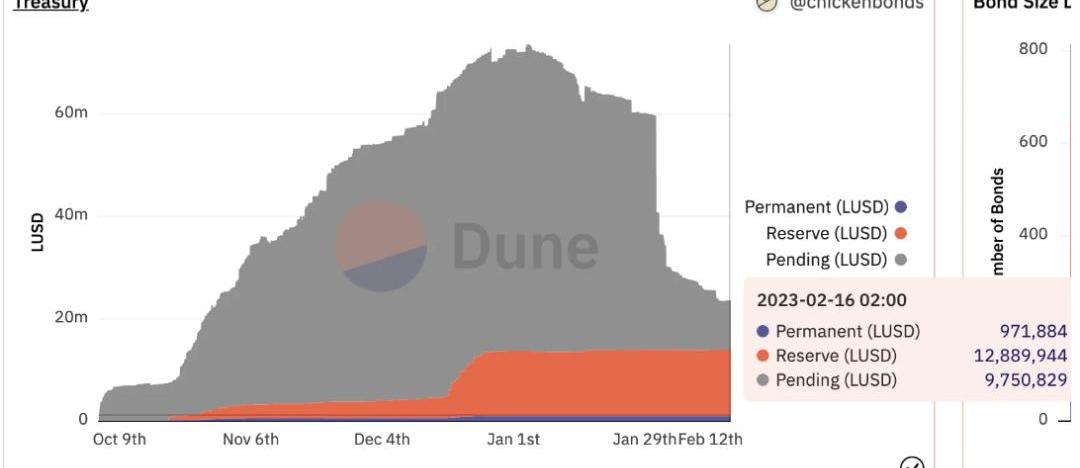

chickenbonds的機制相當復雜與精巧,簡單點說就是把存在chickenbonds的lusd名義上分成三個池子,但是只有其中一個池子的lusd可以享受三個池子的全部收益,$blusd就用來表征用戶在這個獨享收益池子中的份額。

項目伊始,blusd的名義APR非常高,達到了70blusd非常高的名義APR。

Celsius已向Compound Finance償還1000萬美元的DAI:6月21日消息,Celsius 已向 Compound Finance 償還 1000 萬美元的 DAI,這可能是 Celsius 朝著償付能力邁出了一步。

據悉,Celsius 于 6 月 13 日禁用了提款、交易等服務,目前仍然沒有重新啟用。在過去一周里 Celsius 還進行了許多其他還款,包括向 Oasis Protocol 金庫支付了 5360 萬美元的 DAI。(Cryptobriefing)[2022/6/21 4:42:16]

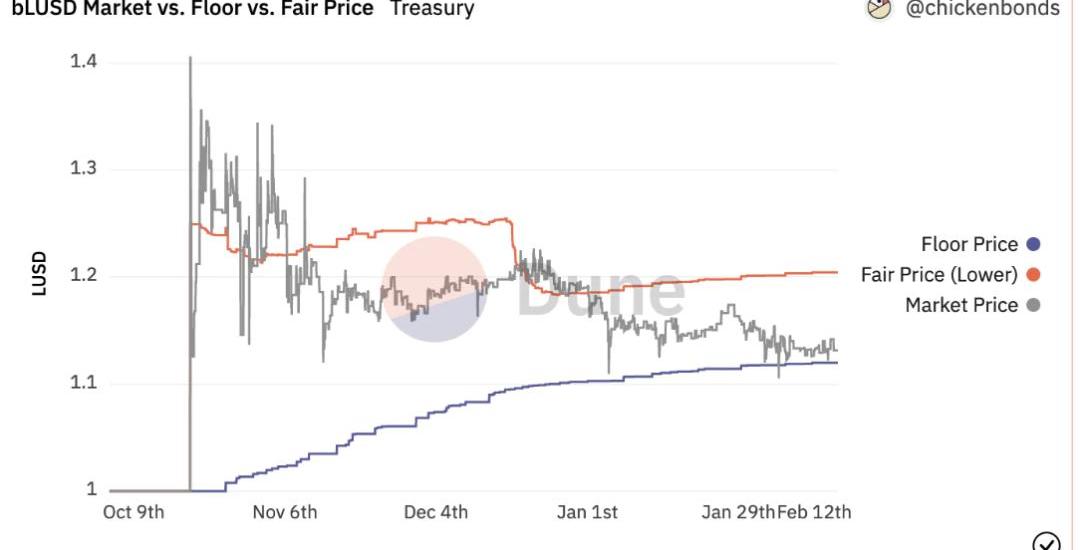

這樣chickenbonds的系統就可以持續滾動運轉起來。下圖我們可以看到,項目剛開始時$blusdmaretprice曾一度高出fairprice不少。

這個機制設計的創意真的非常好,但機制設計者的一切演算并沒有在實際應用中成為現實,宏觀來看,chickenbonds幾乎沒有給liquity帶來太多正向的外部性效果。協議的TVL并沒有在chickenbonds上線后有太大的改觀,在我看來,只能說是原本就放在stabilitypool中的$lusd進入到了chickenbonds,依然是場內資金互搏,導致了初始的高APR也只是一種幻象,高速行進的chickenbonds車輪逐漸因為現實中的各種摩擦與損耗,最終緩緩停了下來。

就我個人的經歷來看,因為對這個新奇機制的好奇,我也在不同時期創建了三個bonds參與了這場實驗,但最終cancel掉了2個,還有一個拿了100多天了依然沒有回本,好在chickenbonds的機制并不會讓你虧錢,只是損失了大量的機會成本。

目前$blusd的價格已經無限趨近于他的floorprice,距離fairprice的下限也越來越遠了,chickenbonds早已進入了某種程度上的死亡螺旋。

$blusd價格走低,沒有人的bonds有利可圖,也就沒有人去rebond,大量用戶cancelbonds換回$lusd,不再參與。新人也沒有進入的動力,因為創建bonds已經不再有回報。

這也就造成了pending池子的斷崖式暴跌,pending/reserve的比值不斷下降,blusd收益乘數也跟著不斷下跌,blusdAPR暴降,市場溢價為負,$blusd價格下跌,由此形成了chickenbonds的死亡螺旋。

從上面的邏輯推理來看,chickenbonds如果沒有能夠引發系統外部性輸入,即為liquity帶來大量新增用戶,提升TVL,增加$lusd規模,似乎失敗也就是不可避免的。就如同熱力學第二定律所說,孤立系統自發地朝著熱力學平衡方向──最大熵狀態──演化,類似期待用戶不停rebond就能持續運轉的第二類永動機永不可能實現。

暫時性對策:

我們能說chickenbonds就已經失敗了么,現在下定論可能還為時尚早,如果chickenbonds打算將permanent池子中的lusd給到reserve池子中,就會立即大幅提升blusd的floorprice,直接對標下圖中的netassetvalue。這是一個潛在6%的漲幅收益,風險就是真正跌到目前的floorprice,有一個0.9%的下行風險敞口。

這樣做之后,chickenbonds也許還能再運轉一會兒,但至于chickenbonds會不會這么做,目前無從判斷。我個人認為,parnament池子的初衷就是為了維持lusd在curve上的lusd/3crv池子的平衡,既然目前已經平衡了也就不需要維持一個parnament池子了,提升blusd的價格才是協議能夠繼續運轉的核心。

總的來說,我對chickenbonds還是比較悲觀的,對于沒有外部資源輸入,僅僅是在封閉系統里空轉,不管是lusd還是blusd的收益,都是來自于liquity項目方的代幣獎勵$lqty,這樣的系統花樣玩的再多,恐怕也是零和博弈。

雖然chickenbonds成為了liquity的擴張之殤,但$lusd面臨的困境遠不止這一個。

隨著時間的推移,以太坊本身在發生著深刻的技術變革,即將到來的shanghaifork的正式宣告著LSD相對于加密貨幣端近似美國國債的無風險利率的形成。

這就意味著像原來那樣單純持有ETH是有著很大的機會成本的,如果你手上的100枚以太坊每年可以為你賺取4枚以太坊的近乎無風險的收益,那么現在放在各種借貸平臺里,長期看你可能也就敢貸出來1/3倉位的穩定幣出來,不算費率,你也要獲得穩定的年化12%的收益才能夠勉強打平。這個級別的安全且持續穩定的收益在defi里其實并不好找,如果算上費率,調倉費用,gas費用,我估計至少要超過15%的APY才能夠比肩直接參與以太坊的質押。

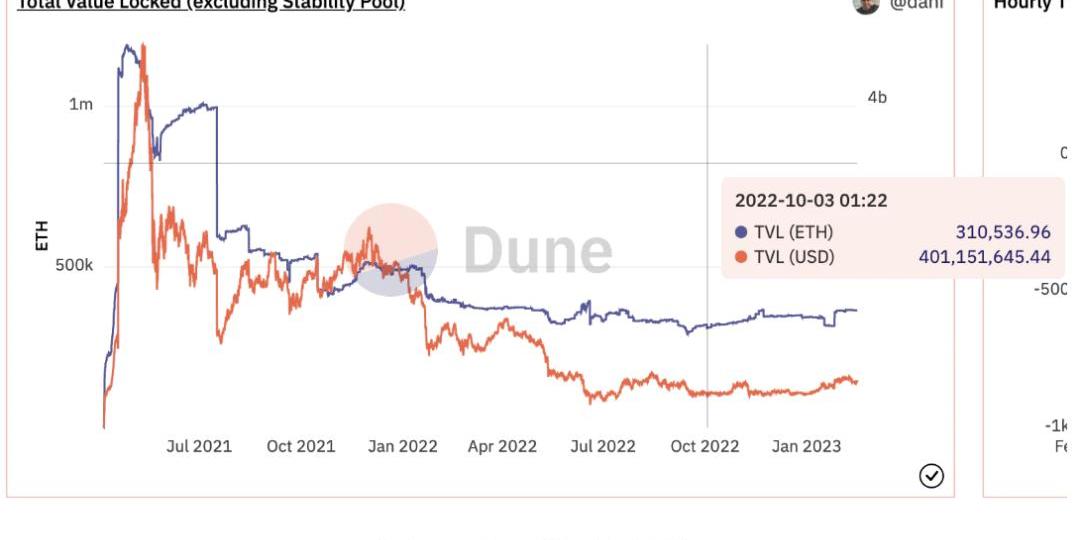

結果就是,很多用戶會把liquity中的倉位還清,取出ETH拿去進行質押,這樣liquity面臨的就是TVL不斷縮減的局面,更要命的是,用于stabilitypool挖礦的項目代幣$lqty已經所剩不多,這個礦池相當于是$lusd的無風險利率,一旦降到0,這些$lusd還有沒有新的去處就會成疑。

本人作為liquity最忠實的用戶,也是因為上述思考,不得不還清一些貸款,取回了部分以太用于質押。我非常樂見liquity可以接收一些LSD作為抵押物,但……這一定會損失$lusd的最抗審查,最去中心化穩定幣的地位。

但不這么做,$lusd又只會成為一小部分極客甚至是黑客才會使用的穩定幣,MakerDao接過LSD抵押的大旗,再次走向擴張之路。

而這,是一條對整個defi和以太坊社區都非常危險的道路。

usdc脫錨事件當中,compound將usdc的價格設定為1美元是非常危險的在前幾天usdc嚴重脫錨,價格一度跌到1usdc=0.88$,而長時間價格低于0.9美元.

1900/1/1 0:00:00主流媒體認為ETH未來定將超越BTC,ETH的社區強大的無法被擊敗的觀點是我不能認可的。我指的不是那些所謂的新公鏈可以替代ETH,很多同學還是有疑問,我嘗試用大白話把其中的結構理清楚,毋庸置疑的.

1900/1/1 0:00:00行業的信息流通程度和初入行業時已天差地別。中國大陸對加密貨幣的政策封殺,間接打通了推特作為幣圈核心社交渠道。以往微博、微信、電報/推特各為封閉的不同圈層。推特大一統之.

1900/1/1 0:00:00距離2月14日情人節Blur第一次代幣空投已經過去半個多月,但加密市場對于Blur的熱情似乎不減反增。在這個充滿變數的行業,尤其是熊市期間,很難見到一個項目這么“抗打”.

1900/1/1 0:00:00每一輪周期的敘事都不一樣,如果說上一輪牛市中,核心敘事是DeFi以及分布式存儲Filecoin.

1900/1/1 0:00:00注:本文來自@0xdondondon推特,MarsBit整理如下:今天用人話來說下ERC-4337是什么?還有他會如何影響NFT玩家!1.ERC-4337是個本質上就是創建了一個“智能錢包”以往.

1900/1/1 0:00:00