BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+1.64%

LTC/HKD+1.64% ADA/HKD-0.89%

ADA/HKD-0.89% SOL/HKD+2.98%

SOL/HKD+2.98% XRP/HKD-0.84%

XRP/HKD-0.84%什么是Frax金融?

FraxFinance最初是一種混合算法穩定幣協議,經過幾年的運營,在競爭激勵的穩定幣賽道成功存活了下來。

在2023年初憑借其LiquidStakingDerivative(LSD)產品frxETH再次成為人們關注的焦點。隨著LSD敘事的泛濫,Frax憑借其創新的雙代幣系統成為亮眼的贏家之一。

frxETH將表明?Frax如何最終成為一個穩定幣協議,其目標是增加其穩定幣系列的貨幣溢價。這些穩定幣將得到Frax的“三位一體”DeFi原語的采用。最近,Frax投票決定將其旗艦穩定幣100%抵押,標志著其部分抵押時代的結束。

Frax是如何構建其生態系統的?

FRAX穩定幣

FRAX的支持主要由其AMO組成,這些AMO使其閑置的USDC抵押品發揮作用。目前,運營的最大AMO是CurveAMO,它擁有數億美元的TVL。雖然FXS支持的抵押率由市場決定,但Frax的AMO會調整FRAX的供應以維持價格穩定。這類似于中央銀行為其經濟進行的公開貨幣操作。

AMO:有幾個AMO負責不同的操作。Liquidity和CurveAMO將閑置的USDC抵押品和鑄幣FRAX部署到不同的DEX中,以創造流動性并錨定掛鉤。因此,Frax賺取從LP頭寸產生的交易收入以及發放到池中的獎勵。目前,Frax在Curve上擁有99.9%的Frax-3CRV礦池和58.5%的FraxBasePool(FRAXBP)。這是DEX上最大的兩個穩定幣礦池,這使得Frax擁有強大的協議擁有流動性儲備和持續的收入來源。有了這個模型,FRAX沒有與USDC脫鉤,即使在UST崩盤期間也是如此。

Orbiter Finance:官推并未被入侵,已暫停與BitKeep聯合舉辦的活動:6月24日消息,Layer2 跨 Rollup 橋 Orbiter Finance 發推稱,其 Twitter 賬戶是安全的,沒有被黑客攻擊,今天早些時候發布的活動是與 BitKeep 錢包官方團隊聯合舉辦的。但是為了防止該活動信息被冒用,現已暫時停止該活動。此外,Orbiter Finance 目前還沒有進行任何空投,請用戶警惕所有釣魚鏈接和虛假鏈接。

此前報道,據 CertiK 監測,Orbiter Finance 的 Twitter 賬戶被攻擊,并通過該賬戶發布一個釣魚網站。[2023/6/24 21:57:35]

來源Llamaairforce

ConvexAMO和農業飛輪:Frax的投資者AMO擁有355萬個CVX代幣,約占所有鎖定CVX代幣的6.5%。這使得FRAX能夠將CRV激勵措施引導至Frax選定的資金池,并加深FRAX和任何以FRAX計價的交易對的流動性。由于Frax擁有Frax-3CRV和FRAXBP礦池的大部分,他們獲得了發出的CRV和CVX獎勵。Frax還賄賂vlCVX持有者,因為每1美元的投票獎勵會帶來1.11美元的排放量。由于其POL和AMO,這是只有Frax才能實現的飛輪。

比特幣礦企TeraWulf的核動力挖礦設施開始運營:金色財經報道,比特幣礦企TeraWulf的Nautilus Cryptomine 設施(美國第一個核動力比特幣挖礦設施)開始運營,近 8000 臺在線挖礦設備代表計算能力或哈希率約為每秒 1.0 exahash (EH/s)。

根據周一公告,該公司預計在未來幾周內將有另外 8000 臺設備通電,使位于賓夕法尼亞州的 Nautilus 工廠的哈希率到 5月預計將達到 1.9 EH/?s。[2023/3/7 12:45:34]

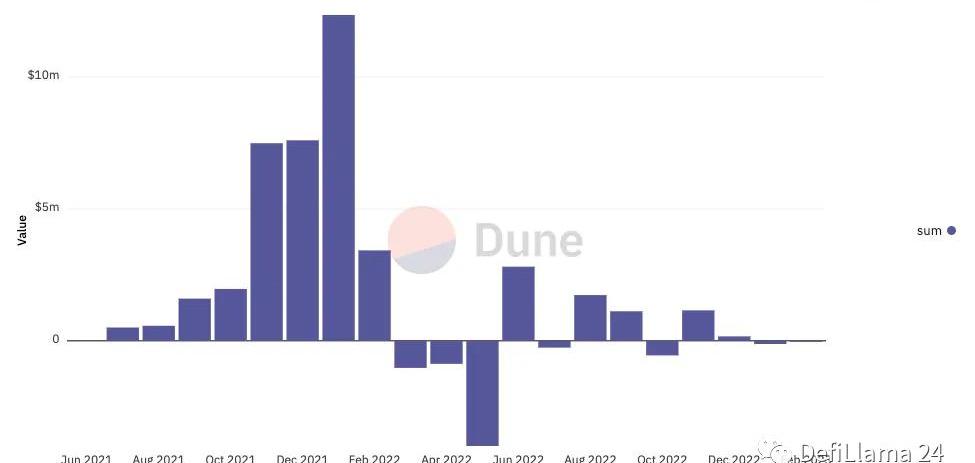

Curve流動資金池耕作的凈收益

Frax的凈收益高度依賴于CRV、CVX和FXS的價格。在2021年1月這3個代幣的價格達到了其峰值期。最近幾個月,凈收益一直處于收支平衡狀態,但對協議來說仍然是凈利好,因為它們基本上是在免費賄賂礦池。因此,這個農業飛輪允許Frax持續賄賂并返還獎勵。

Frax基礎池(FRAXBP):Frax能夠保護Curve元池,它由FRAX-USDC組成,可用于與其他資產配對,類似于3CRV。Frax通過使用Frax的CVX/CRV持有的賄賂來激勵協議與他們合作,以根據其與FRAXBP總TVL的比例大小來增加對礦池的激勵。隨著使用FRAXBP創建更多交易對,這增加了對FRAX的用例和需求。因此,FRAXBP幫助Frax建立護城河,并將自己確立為Curve上的中央流動性中心。

流動性質押衍生品(LSD)

灰度比特幣信托(GBTC)負溢價首次超過50%:金色財經報道,TradeBlock數據顯示,灰度比特幣信托(GBTC)負溢價首次超過50%,一度達到50.06%。截至發稿時,負溢價小幅回落至48.66%左右。

此前消息,美國證券交易委員會(SEC)重申其拒絕GBTC轉換為現貨比特幣交易所交易基金(ETF)的申請是一致且公正的。

此外,灰度目前正被對沖基金Fir Tree起訴,Fir Tree尋求獲取有關GBTC的詳細信息,以調查灰度潛在的管理不善和利益沖突,希望灰度恢復贖回并削減其2%的信托費用。[2022/12/14 21:42:56]

Curve?frxETH-ETHAPR和sfrxETH、frxETH供應細分的前3個月圖表

Frax使用雙代幣模型frxETH和sfrxETH來提供獨特的LSD產品。frxETH充當與ETH掛鉤的穩定幣,不賺取任何收益,而sfrxETH從質押中獲得所有收益。

卓越的代幣模型:與其他LSD協議相比,Frax采用的雙代幣模型可確保sfrxETH獲得更高的質押收益。這是因為frxETH持有者放棄了他們的抵押收益,而不是部署到Curve流動性池中以獲得獎勵。CurveLP在過去3個月的年利率為7-10%,而sfrxETH的年利率為6-8%。根據當前的frxETH供應量,1sfrxETH可獲得相當于1.974ETH的質押APR,這就是將ETH與FraETH?質押可提供更高收益的原因。在短短四個月內,該系統幫助Frax躋身LSD排行榜前列,并保持著每30天15-22%?的增長率。Frax之所以能夠可持續地執行這一戰略,是因為其持有的Curve和Convex資產用于將激勵直接指向frxETH-ETH池。最后,運營LSD的Frax費用為10%,8%給veFXS持有者,2%給保險基金。

LG正在為兩個部門招聘CTO來發展web3業務:金色財經報道,電器制造商LG Electronics正在為業務開發和服務設計兩個部門招聘首席技術官(CTO),由其領導公司不斷增長的Web3業務。前者將在區塊鏈和Web3領域發展新業務,并在全球Web3領域建立合作伙伴關系。后者預計將設計和開發DApp,并對區塊鏈和Web3服務進行研究。[2022/11/7 12:28:39]

frxETH鑄幣廠:frxETH保留一定比例的?ETH兌換成frxETH。這些資金被添加到Curve流動性池中以增加流動性深度。此外,Frax從它賄賂和播種流動性的池中獲得獎勵。它是類似于曲線和流動性AMO的飛輪。

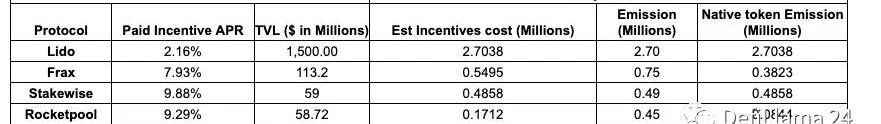

數據表

Frax每月使用54.95萬美元來激勵Curve流動資金池,同時發放75萬美元的獎勵,其中包括38.23萬美元的FXS。雖然Rocketpool的原生代幣發行效率稍高,但這是由于Aura的引導階段。Frax將很快開始使用?Aura賄賂,減少FXS排放,因為目前對Aura的賄賂會產生更高的回報。因此,隨著Balancer上流動性的增加,Frax可以減少對Votium的賄賂。

代幣經濟學

Frax的治理代幣FXS使用Curve的ve代幣鎖定模型,稱為veFXS。目前,41.22%的供應量被鎖定。與Curve一樣,FXS儀表也可以被賄賂。然而,目前的賄賂數額可以忽略不計。veFXS持有者有權獲得100%的AMO收入和frxETH收入。veFXS持有人的當前收益率為1.83%APR。一旦Frax開始分配frxETH費用,這應該會急劇增加veFXS的APR。

以太坊橋TVL跌至117.7億美元 30日跌幅達60.4%:金色財經報道,Dune Analytics數據顯示,以太坊橋當前TVL跌至117.7億美元, 30日跌幅達60.4%。其中鎖倉量最高的5個橋分別是Polygon Bridges(41.11億美元)、Arbitrum Bridges(24.7億美元)、Avalanche Bridge(21.4億美元)、Near Raibow(9.71億美元)、Fantom Anyswap Bridge(9億美元)。[2022/6/9 4:13:35]

注意事項

對其他產品的吸引力低:與直接競爭對手相比,Fraxswap和Fraxlend的TVL可以忽略不計。然而,這是可以理解的,因為這些產品主要是為了滿足Frax作為穩定幣協議的特定需求而構建的。目前,sfrxETH可以作為抵押品借入FRAX并建立質押收益率杠桿。這使得Frax可以獲得貸款費用收入,不像Lido將其外包給AAVE。隨著Frax的持續增長,Fraxswap和Fraxlend將成為關鍵的基礎設施。這些產品將提供給更多面向公眾的用戶,與Curve和Uniswap相比,FRAX在Fraxswap上的流動性可能更深。

激勵拆分:隨著Frax推出更多產品,它將對整個協議進行激勵拆分,吸引流動性將變得更加困難。然而,Frax的Convex持有量可能足以抵消任何增長。

監管問題:FRAX目前有92%的資金由USDC支持,USDC是一種受美國政府監管的中心化穩定幣。如果監管機構針對USDC制定規則,可能會對FRAX產生影響。然而,幾乎所有Frax的USDC都分布在各種DeFi應用程序中,無法與其他存款區分開來。因此,監管機構很難通過USDC執行任何行動。

嶄露頭角的競爭對手:Curve和Aave各自宣布推出自己的穩定幣,這可能會挑戰FRAX作為頂級去中心化穩定幣之一的地位。然而,Frax將這些協議視為潛在的合作者,最終將與FRAXBP和frxETH配對。

Depeg:在UST危機之后,沒有任何穩定幣可以完全降低depeg風險,即使是像USDT和USDC這樣的中心化穩定幣。前面提到的AMO將幫助Frax維持其錨定匯率,而Frax最壞的情況是用戶只能贖回USDC抵押品,返還92美分。

潛在催化劑

EthereumShanghai升級將導致更多的ETH被Frax抵押,并導致協議的費用收入更高。

Lido的ETH質押優勢威脅到以太坊的安全生態系統,并導致用戶涌向其他LSD協議。

Frax的核心任務是構建穩定幣,并將很快推出frxBTC。

Frax計劃用frxETH取代WETH作為LP的主要ETH配對。

當Frax開始向veFXS持有者分配8%的sfrxETH費用時,它將顯著提高收益率。

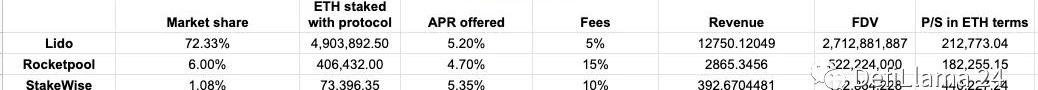

LSD協議對比

數據表

上表是目前排名前4的LSD協議的市盈率。Frax由于其高FDV而表現最差。但是,應該注意的是,Frax不僅提供LSD服務,而且還擁有其他產品,穩定幣發行量為$1.51B。Frax是唯一一個與原生代幣具有收益分享模型的協議,其中veFXS持有者有權獲得8%的抵押收益。隨著frxETH在短短4個月內獲得1.62%的市場份額的驚人增長來看,很明顯,只要frxETH的收益率高于其競爭對手,它就會繼續增長。

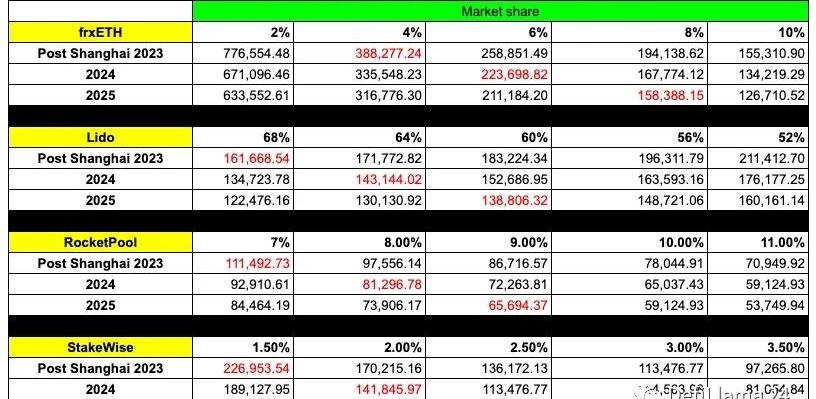

讓我們看一下未來2年LSD協議的預測。

LSDP/S協議在ETH方面的預測

數據表

突出顯示的frxETH市盈率是frxETH可能實現的保守估計。在2023年底和4%的市場份額下,Frax的P/S比率是當前P/S比率的1/4,該值更接近其競爭對手。RocketPool由于其高市場份額和費用而擁有最好的P/S,但隨著分布式驗證器技術(DVT)的加入,去中心化質押的Rocketpool模型似乎可能會過時。考慮到潛在的催化劑,我相信隨著越來越多的產品使用frxETH構建,Frax甚至可能會超過2024年和2025年的保守估計。

思考

LSD協議在1月份受到了相當多的關注,但由于AI和ZK的敘述迅速流行,敘述被縮短了。由于我們所處的PvP市場環境,LSD協議被丟棄用于下一個在CryptoTwitter上流傳的敘述。LDO、FXS和RPL在此期間表現不佳。因此,這可能是在LSD敘事全面展開之前積累FXS的好機會。

隨著上海升級的臨近,所有的目光都將集中在ETH及其所有LSD協議上,作為該活動的直接測試版。目前,由于質押的ETH存在鎖定和掛鉤偏差,許多用戶并未質押ETH。只有15%的ETH被質押,而其他L1的質押量超過30%。由于Lido占據了約30%的抵押ETH供應量,這將構成許多以太坊觀察者標記的潛在風險。因此,雖然frxETH是收益最高的LSD,但對于許多在上海升級之后轉儲的人來說,它可能是一個有吸引力的選擇。frxETH-ETHLP將能夠在升級后立即處理任何流出,并且應該隨著未來的流入而擴展。這反過來又會通過質押和LPing為Frax產生更多費用。

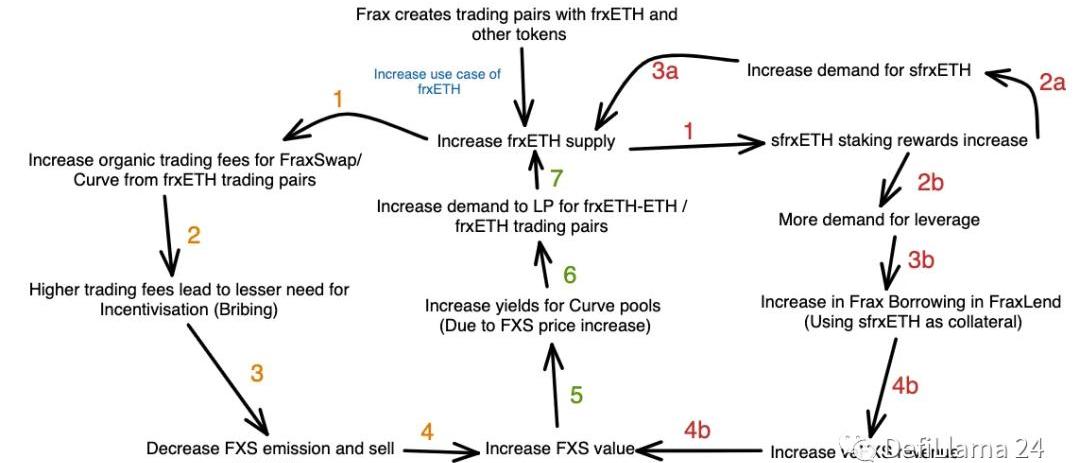

Frax是ETH和BTC的主要穩定幣發行人,這是它為什么會跑贏ETH的最大看漲因素。為了取代WETH,Frax必須與frxETH創建交易對,并激勵協議與frxETH配對。Frax擁有資產(CVX)和強大的Frax穩定幣儲備,他們可以依靠它們。使用FRAXBP作為約7億美元的TVL或Frax流動性AMO可以根據協議抵押率鑄造Frax以創建飛輪,如下所示:

一旦frxETH與代幣配對,上述飛輪就會發揮作用,從而對Frax生態系統產生凈積極影響。

最重要的是,Frax將其他LSD協議視為合作者,并宣布了Curve上其他LSD的WETHR計劃。對于frxBTC,沒有任何信息,但對Frax的可能影響是對FRAX或FRAXBP的需求增加以及可能將其集成到Frax的飛輪中。

更換WETH和WBTC是一項極其艱巨的工作,但Frax團隊始終如一,從他們的全套產品中可以看出。押注FXS相當于押注整個DeFi生態系統。所有這些產品和原語都是Frax生態系統的一部分,將有助于將其立足點擴展到其他網絡。

總而言之,FXS能夠跑贏ETH的主要因素是來自上海升級的關注和更廣泛的LSD敘述。隨著frxETH積累更多的市場份額,Frax將擁有健康的收入來源,鞏固FXS作為創收代幣的地位。

Tags:FRAFRAXETHXETHFRANCFrax Price Index ShareSTKETH價格XETH價格

AI視角的Web321年底,一次技術meetup上我分享了一個《元宇宙,Web3,區塊鏈之西北亂燉》的話題,其中做了一個思想試驗:如果AI有了自我意識.

1900/1/1 0:00:00概覽 Web3的底層技術區塊鏈作為新興網絡技術,從最開始的極少數計算機極客專屬,經過十余年的發展,到今天全球擁有數千萬用戶,入門門檻雖有所下降,但仍然很高.

1900/1/1 0:00:00注:本文來自@defi_mochi推特,MarsBit整理如下:隨著以太坊上海升級即將開放提現,多達185,205,463,000美元價值的$ETH將被質押給LSD提供商.

1900/1/1 0:00:00判斷一個項目前景的重要標準之一是看其投資方的背景、實力是否強大,以下是加密研究員MooMs撰寫的「Coinbase投資的10個DeFi項目」.

1900/1/1 0:00:00注:本文來自@BTW0205推特,MarsBit整理如下:ERC-4337有望成為新用戶使用Web3的最佳入口,他讓新人進入Crypto領域不再有障礙,也為更多的加密技術進步和創新鋪平道路.

1900/1/1 0:00:00創作者和他們的最終受眾之間的關系大多是單向的。創作者在有圍墻的花園里孤立地生產作品,而最終消費者則得到最終產品——無論是音樂、文章、播客集,還是藝術——參與創作過程的手段有限.

1900/1/1 0:00:00