BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-1.59%

ETH/HKD-1.59% LTC/HKD-1.08%

LTC/HKD-1.08% ADA/HKD+1.24%

ADA/HKD+1.24% SOL/HKD-0.91%

SOL/HKD-0.91% XRP/HKD-1.7%

XRP/HKD-1.7%以太坊,這個由加密領域傳奇人物VitalikButerin創立的革命性智能合約平臺,自2014年誕生以來,在加密行業的各個重要時刻都發揮舉足輕重的作用。

得益于智能合約的先發優勢和龐大的玩家基礎,以太坊始終是各類項目的首選陣地。從早期的1CO、挖礦熱,到近年來的DeFi、NFT和GameFi風潮,以太坊一直站在加密世界的風口浪尖。這不僅催生了眾多炙手可熱的項目在以太坊平臺上脫穎而出,更讓以太坊成為加密領域項目最豐富、競爭最激烈、用戶最多的底層區塊鏈。

以太坊上都有哪些當紅炸子雞項目?下面我們一起來盤點。

?01?

DeFi賽道

DeFi作為一種新興的金融模式,是區塊鏈行業的核心組成部分,它的主要特點是無需中心化機構,直接由代碼和智能合約實現資產管理、交易、借代等金融服務。

在DeFi領域中,又有許多不同的細分領域。目前DeFi細分賽道中有Dex、去中心化借代、LSD、去中心化衍生品最值得關注,下面進一步介紹相應細分領域中的一些龍頭項目:

DEXDEXx指無需借助CEX的信用來實現Token互換的平臺。在Dex出來之前,大家想買賣token必須得去Binance、Coinbase這樣的CEX。

CEX的資產負債表往往并非透明,這會帶來委托代理問題,FTX暴雷就是一個深刻的教訓。此外,CEX還存在高額的運營成本、較高的被攻擊風險、用戶隱私難以完全保證、壟斷市場等為人所詬病的一些缺點,這些情況使得圈內人士認識到應該創造一種去中心化的、透明的、低費用、低風險、且匿名的交易方式。

其中,Uniswap是一個劃時代的DeFi協議,它是建立在以太網主網絡上、首個采用AutomatedMarketMaker(AMM)交易模型且已驗證其可行性的Dex。它所有的交易基于智能合約來進行,支持ERC20?Token之間的互換,用戶只需用錢包鏈接Uniswap即可參與交易,無需提交身份信息,也無需信任任何第三方,有效的解決了中心化交易市場的不足。

Uniswap的工作原理為先建立流動性池,之后用戶可面向流動性池交易。向流動性池提供流動性的用戶被稱為流動性提供者,可以獲得Uniswap的發行的Token?UNI,持有UNI的用戶可以參與協議的治理。

以太坊基礎設施服務商Flashbots以10億美元估值融資6000萬美元:金色財經報道,以太坊基礎設施服務Flashbots已籌集約6000萬美元,加密媒體The Block稱該輪的估值為10億美元,Flashbots發言人拒絕對估值做出回應。

據報道,該公司于 7 月 21 日向美國證券交易委員會提交文件,稱已籌集到其尋求總額中的約 3040 萬美元。一位知情人士透露,另外兩份文件預計將在未來幾天公開,這將顯示該公司籌集的總額。根據一封電子郵件,該公司確認,由于“領先的風險投資公司、Layer-2 網絡”、天使投資者、去中心化交易所和應用程序以及 MEV 供應鏈參與者的參與,因此完成了這次B輪融資。

據悉,這筆資金將用于開發Suave平臺,該平臺允許用戶在區塊鏈上“更便宜、更隱私地進行交易”。[2023/7/26 15:58:19]

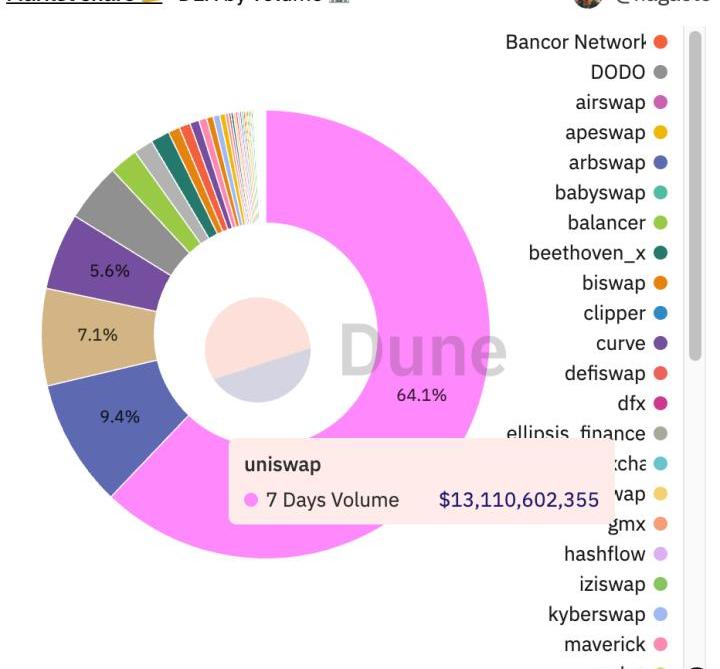

當前,UniSwapV3日交易量總和超5億美元,可交易市場超900個,是以太坊上交易量、市場規模最大的Dex。而如果算上UniSwapV2以及在非以太坊鏈上的交易數據,Uniswap的交易量在全球Dex總交易量中占比超60%!

這說明UniSwap不僅是以太坊上的Dex龍頭,還是加密世界的Dex龍頭。

去中心化借代相較于傳統金融業以銀行為中心展開的的借代業務,去中心化借代是指一種在區塊鏈網絡上運行、通過智能合約實現的、無需中心化金融機構的借代模式。在傳統金融體系中,借代需要通過銀行等中心化金融機構進行,而去中心化借代則是通過區塊鏈上的智能合約自動化執行借代協議。

去中心化借代通常基于Token進行,Token既是抵押物,也是借代的對象。

借方在智能合約中鎖定一定數量的Token作為抵押品,然后可以借入其他token或者法幣。貸方則通過貸出token,獲得借方提供的抵押品作為擔保,并獲得一定的利息收益。

借款方應在還款期限內歸還借入的token及利息,否則抵押品將被貸方收回。

31310ETH從未知錢包轉移到Coinbase:金色財經報道,據Whale Alert監測,北京時間今日上午11:20,31310ETH (價值約51,627,020美元) 從未知錢包轉移到Coinbase。[2023/6/15 21:38:22]

以太坊上的MakerDAO是去中心化借代協議的“始作俑者”,2016年MakerDAO推出借代產品,允許用戶抵押以太坊貸出穩定幣DAI。而2017年出現的Aave進一步促進了去中心化借代的發展。

Aave原名為ETHLend,是以太坊鏈上的點對點智能合約撮合借代協議,2018年改名為Aave。由于點對點撮合效率較低,Aave于2020年推出資金池模式,用戶存入抵押資產后可在抵押率范圍內借入資產,無需一一匹配需求,從此Aave開始了新篇章。

2021年,Aave推出了V2版本、面向機構的AavePro,上線了AMM市場、流動性挖礦計劃,并在Polygon、Avalanche上完成了部署。

2022年,Aave推出了V3版本、GHO穩定幣、LensProtocol,并進一步完善了在多鏈上的部署。

作為一個去中心化借代協議,Aave支持用戶將Token存入協議中,作為交換,存款人會獲得一種計息通證——aToken。aToken是一種隨著時間的發展累積利息的通證,可以在生態系統內部流轉。當存款人想要提款時,他必須歸還aETH通證,以換回原先存入的ETH資產和收取的利息。

在貸款期內,Token將被存入一個資金池中,借款人可以提交任何其他貨幣資產作為抵押品,然后從該池中借入Token。而所有貸款都是超額抵押的。

此外,Aave還在行業內首創如閃電貸、利率互換和信貸委托等產品。以閃電貸為例,用戶無需抵押即可借入數百萬美元資產的貸款方式。貸款必須在借入的同一個區塊中償還;如果未償還貸款,所有交易都會被取消。目前閃電貸可被用于套利、抵押品掉期和清算。

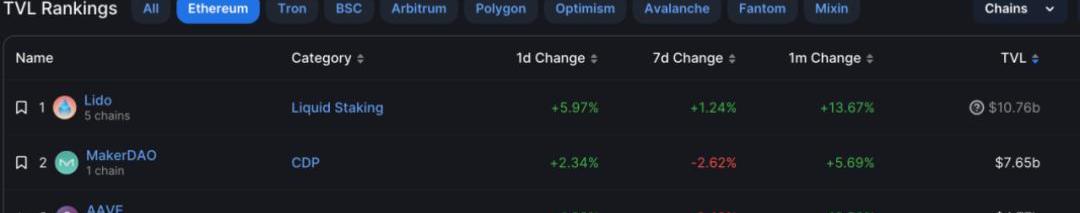

在Aave團隊不斷更新、升級其去中心化借代產品的同時,Aave的資金規模也越來越大。截止目前,Aave的TVL已超47億美元,是以太坊鏈上TVL僅次于Lido、MakerDAO的第三大協議。

1inch:分配給解析器激勵計劃的1000萬枚INCH已啟動發放:1月26日消息,DEX聚合器1inch Network表示,此前分配給解析器激勵計劃的1000萬枚INCH Token已啟動發放,旨在激勵更多1INCH利益相關者將其UnicornPower委托給解析器,同時補償解析器為滿足用戶的Fusion訂單而支付的Gas費用。

據悉,每個解析器收到的Token數量將取決于其網絡份額,預計每周將分發25萬枚1INCHToken。此前消息,去年12月,1inch宣布推出1inch Resolver激勵計劃,旨在為補償解析器為滿足用戶的Fusion訂單而支付的Gas費用。該計劃于2022年12月24日啟動,總計將發放1000萬枚1INCH Token。[2023/1/26 11:30:44]

數據來源:https://defillama.com/chain/Ethereum

流動性質押流動性質押是基于質押的一種去中心化金融產品,推出這一產品的項目方支持用戶將token鎖定在某個智能合約,并對參與的用戶進行獎勵。

由于采用PoS共識機制的區塊鏈依據節點token質押數量分發出塊權力,且質押token越多越有利于網絡的安全與幣價的穩定,流動性質押這一DeFi產品往往出現在以PoS或類PoS為共識機制的區塊鏈網絡中。

Lido是一個以太坊2.0質押服務平臺,用戶無需搭建節點即可質押任意數量ETH,并1:1獲得質押Token?stETH。持有stETH?Token的用戶可以獲得其質押ETH的收益,如質押獎勵、手續費分成等。同時,用戶還可以將stETH?Token用于與Lido有合作的DeFi協議,如在Curve、Yearn等平臺中進行流動性挖礦和交易。

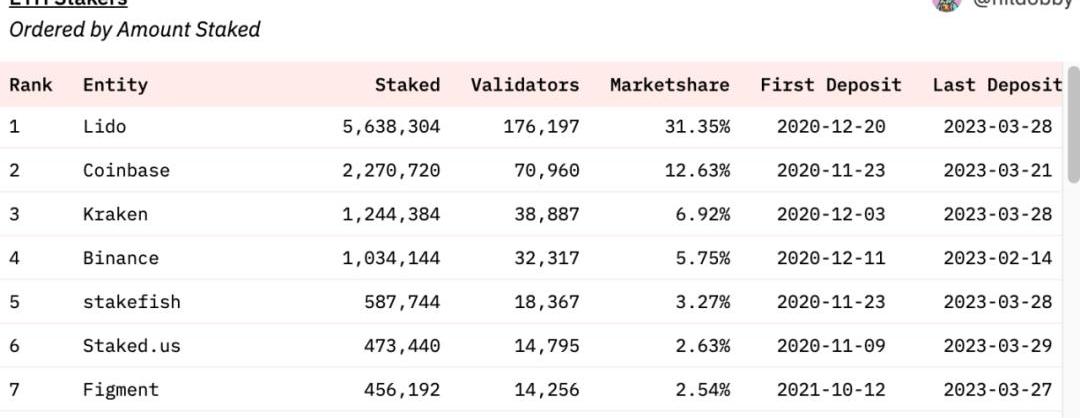

自2020年成立以來,質押在Lido中的ETH數量一路上漲,目前超560萬枚,市值超100億美元,市場占比超31%,超過了Coinbase、Kraken等知名中心化機構與其他去中心化協議,成為了質押ETH的“巨無霸”協議。

ETHW官方發布分叉時間和主網切換信息:9月13日消息,以太坊工作量證明分叉鏈ETHW正式發布了分叉時間,即在以太坊合并后24小時內部署。根據ETHW主網社交媒體帳戶@Ethereum PoW透露,確切時間會在分叉網絡啟動前1個小時發布公告,之后ETHW的鏈ID將切換為10001,最終代碼、配置文件、二進制文件以及其他重要材料(如節點數據、RPC和資源管理器信息)隨之生效。

此外,為了給chain ID切換提供足夠的時間,ETHW主網將在處理完2048個空塊后的指定時間上線,這意味著主網上第一個包含交易的ETHW區塊將是Merge區塊+2049。(TheBlock)[2022/9/13 13:25:15]

而在政策和市場面也有著對Lido有利的信息。上個月Kraken被迫停止向美國用戶提供質押服務,這標志著美國加強了對中心化質押機構的管制,而去中心化協議Lido毫無疑問會成為政策獲益方。

而隨著以太坊上海升級將允許用戶從信標鏈中提款,讓ETH驗證者取消質押并決定出售或持有,這將釋放大量ETH到市場之上,也有利于Lido協議的進一步擴張。

去中心化衍生品去中心化衍生品是指基于區塊鏈的金融衍生品,不需要CEX或中介機構來管理和撮合交易。它們是由智能合約自動執行的,交易雙方可以在DEX上直接交換資產或進行交易。去中心化衍生品包括各種金融衍生品,例如期貨、期權、合約,這些衍生品的價格和價值取決于基礎資產的價值。

dydx是一個支持永續合約DEX,成立于2017年,該平臺在L2區塊鏈上運行,并提供L1的現貨、杠桿、借代服務。用戶可以通過dYdX平臺對數字資產進行杠桿交易、對沖和套利等操作。

與CEX相比,dYdX采用了鏈外撮合+鏈上結算的設計,解決了CEX的安全及透明問題,也保證了較高的性能及響應速度,足以支撐較大的用戶流量。

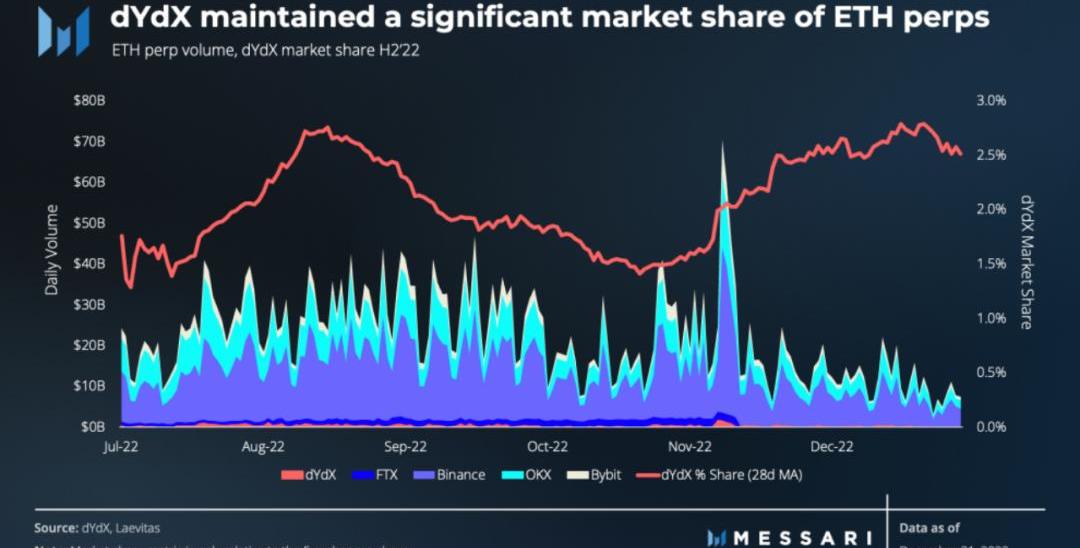

據Messari數據,截至2022年年末,雖然Binance、OKX等CEX仍然占據crypto衍生品交易的主流,但dydx的ETH永續合約也在市場中占據了一席之地,交易量在市場中占比達2.5%,在鏈上衍生品賽道也是龍頭般的存在。

BlockFi正以10億美元估值進行新一輪融資:金色財經報道,據知情人士透露,加密金融服務公司BlockFi 以10億美元估值結束了新一輪融資,與之前的融資相比,此次融資將以更低的估值進行融資,新一輪融資將由風險投資公司 Bain Capital Ventures 牽頭,DST 和 Valar 參投。

據報道,BlockFi 去年以超過 50 億美元的估值籌集了資金,該公司由Zac Prince和Flori Marquez于2017年創立,旨在提供一種利用其加密資產借入資金的方式,并于2021年3月宣布以30億美元的估值籌集3.5億美元。[2022/6/7 4:07:09]

為了提升交易吞吐量和去中心化程度,dYdX公布了V4計劃,將使用CosmosSDK和Tendermint共識協議開發自己的應用鏈,目前已完成部分工作。

截至2023年3月16日,dYdX的TVL超3億美元,仍是以太坊鏈上質押量最大的衍生品協議。

?02?

穩定幣

由于一般的加密貨幣幣價波動過大,不適合作為交易媒介與價值存儲手段,加密社區的先行者推出了穩定幣,其價值相較于一般的token更為穩定。

常見的穩定幣有法幣穩定幣和加密貨幣穩定幣。其中,法幣穩定幣的價值與法幣掛鉤。加密貨幣穩定幣的價值則與加密貨幣掛鉤。

在加密貨幣穩定幣領域,DAI是一枝獨秀的存在。DAI是一個基于以太坊區塊鏈的去中心化穩定幣,由MakerDAO于發行。DAI的價值與美元以1:1的比率掛鉤,其發行和管理不依賴于中心化的金融機構,而是由智能合約和DAO控制。

為了保持DAI價值的穩定性,MakerDAO在DAI的發行、交易和回購等方面引入了特別的機制,還支持治理TokenMKR的持有者直接進行風險管理。

DAI在加密世界主要被用于的對沖風險、貸款、去中心化杠桿、支付、構建交易對,而在現實世界中也能用于接受DAI的機構,比如用于國際貿易中的供應鏈金融,這有利于降低交易成本。

當前,DAI在全鏈發行的總市值超50億美元,在以太坊單鏈發行的總市值接近45億美元,在穩定幣市值排行榜中僅次于USDT、USDC與BUSD,是以太坊鏈上市值最大的以Token為抵押的穩定幣。

?03?

NFT

NFT譯為非同質化Token,指每個Token都是獨一無二、不可分割的。將此種特性和藝術品、歌曲、音樂等結合,即可生成各類NFT,借助于區塊鏈網絡,NFT可實現全球范圍內的流通。

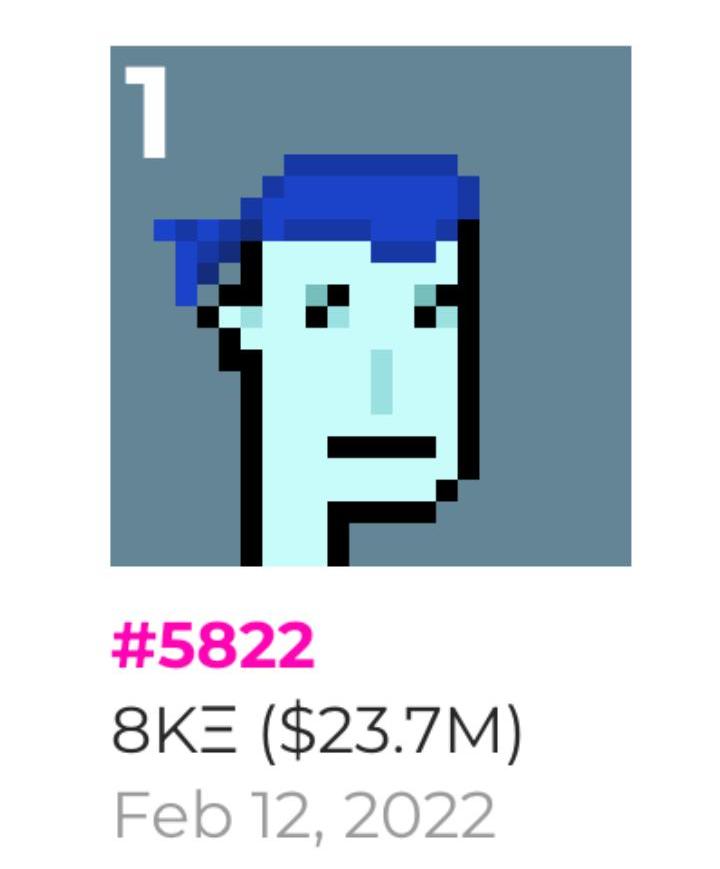

NFT藝術品典型代表CryptoPunks,由紐約LarvaLabs推出,該項目始于2017年,建立在以太坊區塊鏈上。整個系列中共有1萬個8位像素風格的朋克小人,且每個小人都是獨一無二,各具獨特之處。

CryptoPunks現在是以太鏈上市值最高的NFT項目之一,用戶可通過LarvaLab的官網購買,其#5822NFT售價達8000ETH,單個價值超過140萬美元。

?04?

GameFi

GameFi是一種新興的游戲范例,它將DeFi和NFT技術結合到了游戲中,并結合了P2E等機制,使得玩家可以通過玩游戲來實現賺錢、娛樂兩不誤。

以太坊的擴容性差一直為人所詬病,這不利于開展具有大規模交易量的應用。解決方案有設計通用的Layer1高速公鏈,或者是為DeFi應用設計的Layer2Rollup,以及為應用的特定需求開發專屬區塊鏈,即應用鏈。

AxieInfinity正是基于后者的理念,為其區塊鏈游戲開發了專屬的以太坊側鏈Ronin。作為一款數字寵物世界形式的去中心化游戲,其采用NFT和加密貨幣經濟模型,讓玩家通過游戲賺取貨幣和收藏稀有的虛擬生物賺取收益。

自2020年以來,AxieInfinity用戶數量和交易量經歷爆炸式增長,在2021年下半年,最高每日活躍用戶超過100萬,交易量達到數億美元,成為2021年全球最受歡迎的dApp之一。

然而自2022年初以來,AxieInfinity的用戶數量和交易量經歷斷崖式下跌,到目前日活躍用戶已下降到30萬+,交易量僅2000萬+美元左右。

?05?

預言機

由于智能合約無法調用外部API這一特性,所以誕生了預言機這個機制用來幫助智能合約獲取外部數據,除了應用最廣泛的價格數據以外,還包括一些天氣數據,體育比賽數據,股票市場數據,交通數據等。

簡單來說就是預言機可以將數據從外部數據源傳輸到智能合約中,以便觸發自動化的事件。

ChainLink目前為預言機賽道的龍頭,它致力于為Dapp提供高質量的外部數據。Chainlink通過使用多個數據源和算法來確保數據的安全和準確性,進而為借代、抵押、資產合成、衍生品交易等價格敏感的場景提供服務。

ChainLink作為市場中最大的預言機供應商,一直給Aave、Compound等知名DeFi協議提供喂價服務。依據DefiLlama的數據,Chainlink服務對象的數量超200家,是各家預言機之最。而其提供服務的前三大協議的TVL已超60億美元,也是各家預言機之最。

截至2023年3月16日,ChainLink官方Token?LINK總市值超60億美元,位列全球第22位。

?06?

Layer2

Layer2是以太坊上的第二層擴容解決方案,旨在提高以太坊網絡的吞吐量和性能。它通過將交易從主鏈遷移到較小、更快的“側鏈”或“通道”中來實現這一目標,以減輕主鏈的負載和交易成本。

目前Layer2有幾種解決方案,主要包含狀態通道、側鏈、Plasma、Rollup、Validium五種方案。Rollup是當前最受關注,也是最有可能真正落地的Layer2方案。

以太坊網絡每個區塊中可包含的交易數量是有限的,而Rollup則是通過將數千筆交易打包壓縮,然后將處理后簡潔的數據同步到以太坊主網中實現TPS的提升,解決網絡交易處理能力有限的問題。

Rollup又可分為zkRollup和OptimisticRollup。

ZKRollup通過零知識證明zk-SNARKs的密碼學技術來確保安全性,ZK是zeroknowledge的縮寫。

零知識證明,證明者能夠在不向驗證者提供任何有用信息的情況下,使驗證者相信某個論斷是正確的。由于zkRollup存在無法良好支持智能合約,生成零知識證明耗時較長的問題,2019年6月,OptimisticRollup方案被提出,這個方案中去除了零知識證明,增加了懲罰機制,可以更方便地支持通用性智能合約。

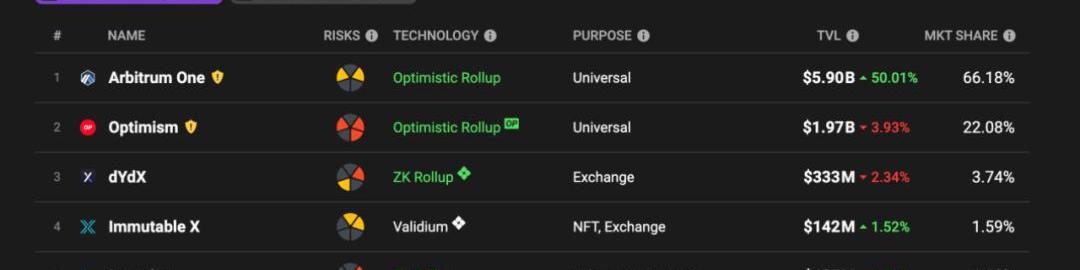

OptimisticRollup的明星項目是Arbitrum,Arbitrum上線兩周后其TVL便飆升至25億美元,當前其TVL接近60億美元,市值占比超60%,是TVL最大的Layer2協議。

從生態方面來看,目前其接入的應用已達數百個,其中不乏Uniswap、Sushiswap、Balancer、MetaMask、Chainlink等知名應用,Arbitrum上的生態建設已頗具規模。

?07?

小結

毫無疑問,自2008年比特幣問世以來,整個加密行業已經發生了翻天覆地的變化。從公鏈等底層基礎設施數量、類型,到應用協議和交易量等方面,都經歷了爆炸式的增長。

以太坊已然成為這些變革的核心載體,見證了Web3世界一次又一次的突破性進展。隨著以太坊升級帶來的更高擴展性和更低費用,我們有理由相信,在這個日益成熟的Web3基礎設施之上,一個更加完善且充滿無限可能的新世界將逐漸展現。

Tags:KEN以太坊TOKENTOKJeet Token怎么得到以太坊幣呢Neutrino System Base TokenDingo Token

你需要知道的@Arbitrum生態近期重要動態#Arbitrum#DeFi$ARB空投發放已經過去了快一個月,雖然空投已發,但生態項目仍然在發展.

1900/1/1 0:00:00致我們的社區: 請瀏覽我們的官網和推特參與最新的活動、獲取更多信息。加密小牛市的背后?–?來自監管的挑戰盡管硅谷銀行和簽名銀行突然崩潰,導致了包括USDC在內的幾個穩定幣經歷了驚心動魄的一個“去.

1900/1/1 0:00:00「摘要」:代幣經濟學是任何區塊鏈項目的重要組成部分。它研究的是加密代幣在區塊鏈生態系統中的使用方式、在項目中的作用,以及它們如何被設計出來以激勵特定行為。加密代幣在生態系統中的設計方式有很多.

1900/1/1 0:00:00馬斯克等千人聯名簽署公開信《暫停巨型人工智能實驗》。具體網頁見:https://futureoflife.org/open-letter/pause-giant-ai-experiments/具.

1900/1/1 0:00:00這兩天GPT-4的到來,再次成為朋友圈及媒體熱議的話題。此次升級、更新讓大家看到了AI給科技和社會帶來的潛在挑戰性甚至革命性.

1900/1/1 0:00:00目前市占率最高的仍然是存在最久的中心化穩定幣,但是中心化帶來了交易對手風險:儲備的不透明、中心化金融風險的傳遞、監管政策風險......一個Thread,以下,Enjoy.

1900/1/1 0:00:00