BTC/HKD-1.2%

BTC/HKD-1.2% ETH/HKD-2.81%

ETH/HKD-2.81% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-2.32%

ADA/HKD-2.32% SOL/HKD-2.13%

SOL/HKD-2.13% XRP/HKD-1.8%

XRP/HKD-1.8%上個季度,我發布了第一個加密貨幣資產的流動性排名系統,將每種資產的流動性排名與其市值進行比較,并調查哪種代幣的市值從流動性的角度來看最具誤導性。流動性可以說從來沒有像現在這樣在加密貨幣中處于有利地位,美元支付軌道被關閉,做市商從交易所撤走訂單。隨著市場深度處于10個月的低點,價格波動已經回升,因此投資者必須準確評估每一種資產的流動性,以了解預期的短期波動程度。在這篇文章中,我將提供流動性排名模型的更新,在這個過程中強調上一季度的一切大的變動。

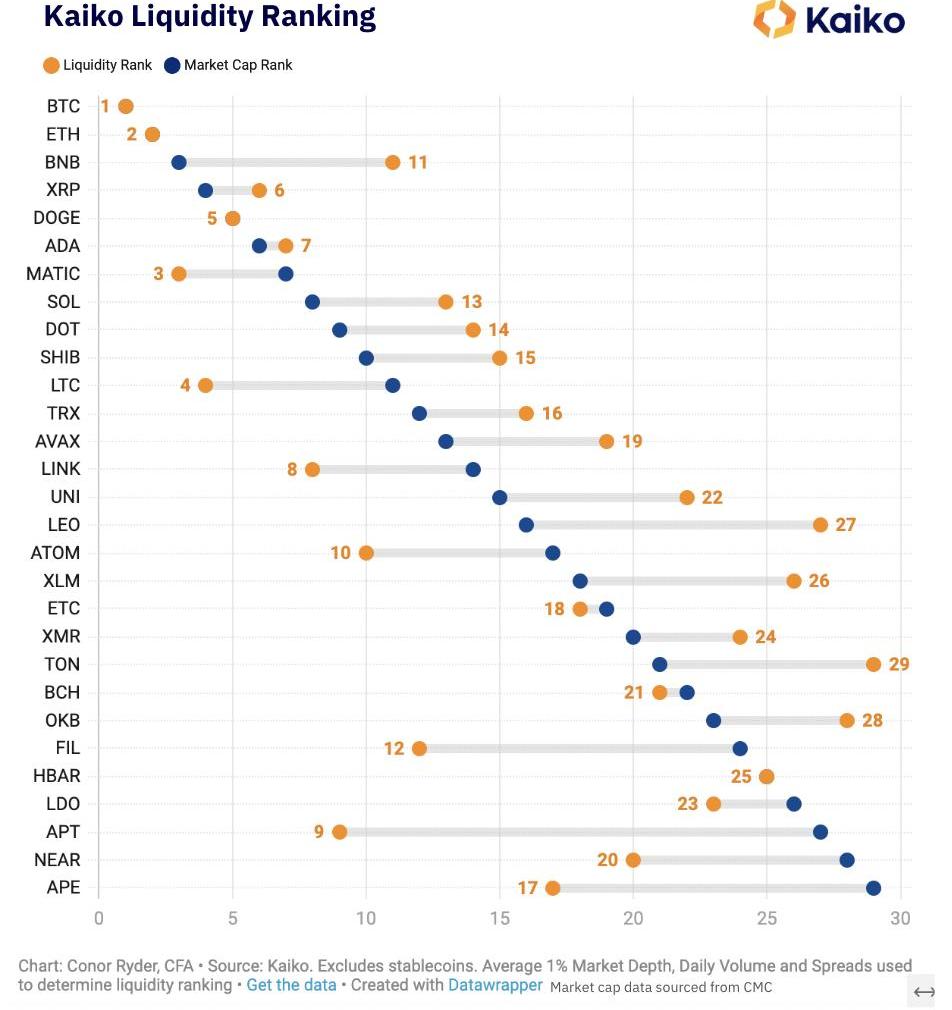

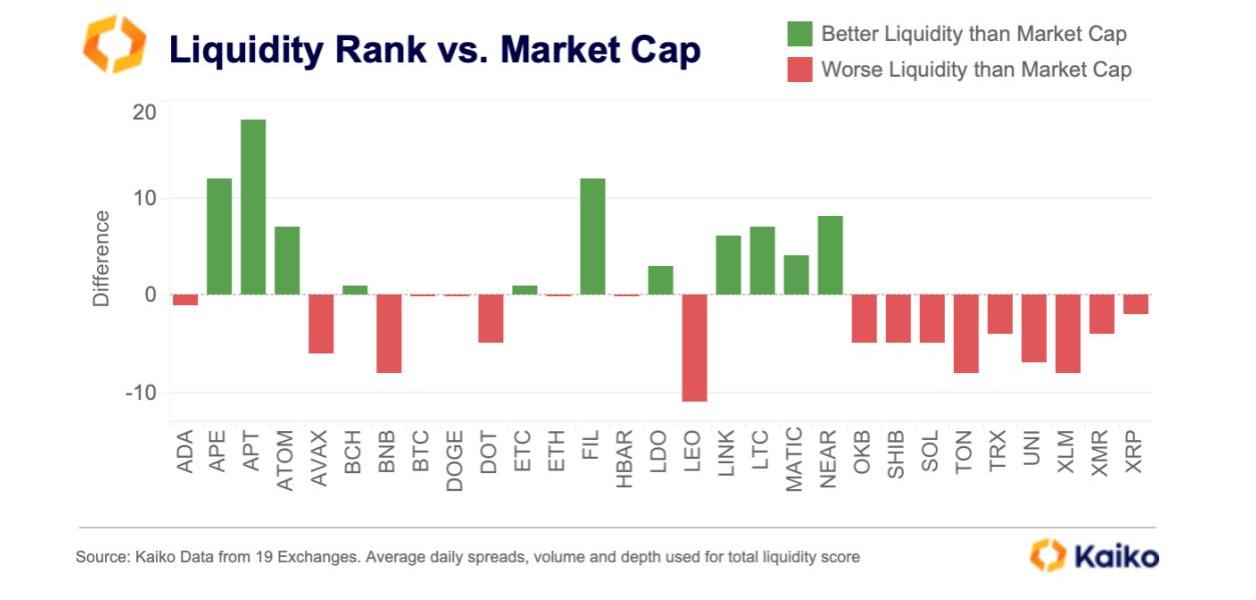

像往常一樣,在深入研究每個流動性指標之前,下面的圖表提供了每個資產的流動性排名與其市值排名的總體情況。如果一個代幣的流動性排名在中心的右邊,那么相對于市值來說,它的流動性排名更差,反之亦然。

數據

29種代幣按市值進行排名,不包括穩定幣和包起來的代幣。對于交易量和市場深度,數據被匯總到11個流動性最強的中心化交易所的所有活躍的美元、BUSD、USDT和USDC計價對中。這包括了大部分的市場活動。

比特幣與美元三十天相關性系數今日為-0.12:金色財經報道,據同伴客數據顯示,6月19比特幣與跨資產類別價格相關性系數情況如下:比特幣與標普500 三十天天相關系數為0.17,一周累計上漲0.02。比特幣和黃金三十天相關系數為0.14,一周累計上漲0.06。比特幣和美元三十天相關系數為-0.12,一周累計上漲0.07。

備注:相關性系數值為正,表示正相關;值為負則為負相關。相關性系數值≤0.5表示低度相關;0.5~0.8表示顯著相關;≥0.8表示高度相關。[2023/6/19 21:47:43]

對于點差,只使用了Binance的數據,它是在最廣泛的市場中流動性最好的交易所。這是由于在采取平均價差時,異常值可能導致的問題。例如,只要有一個不流動的市場就會導致平均價差暴漲,這就不能反映出代幣的真實流動性。

作為最后的說明,這個流動性分析仍處于早期迭代階段,我們愿意接受反饋。以下三個標準被用來得出每個代幣的流動性排名:

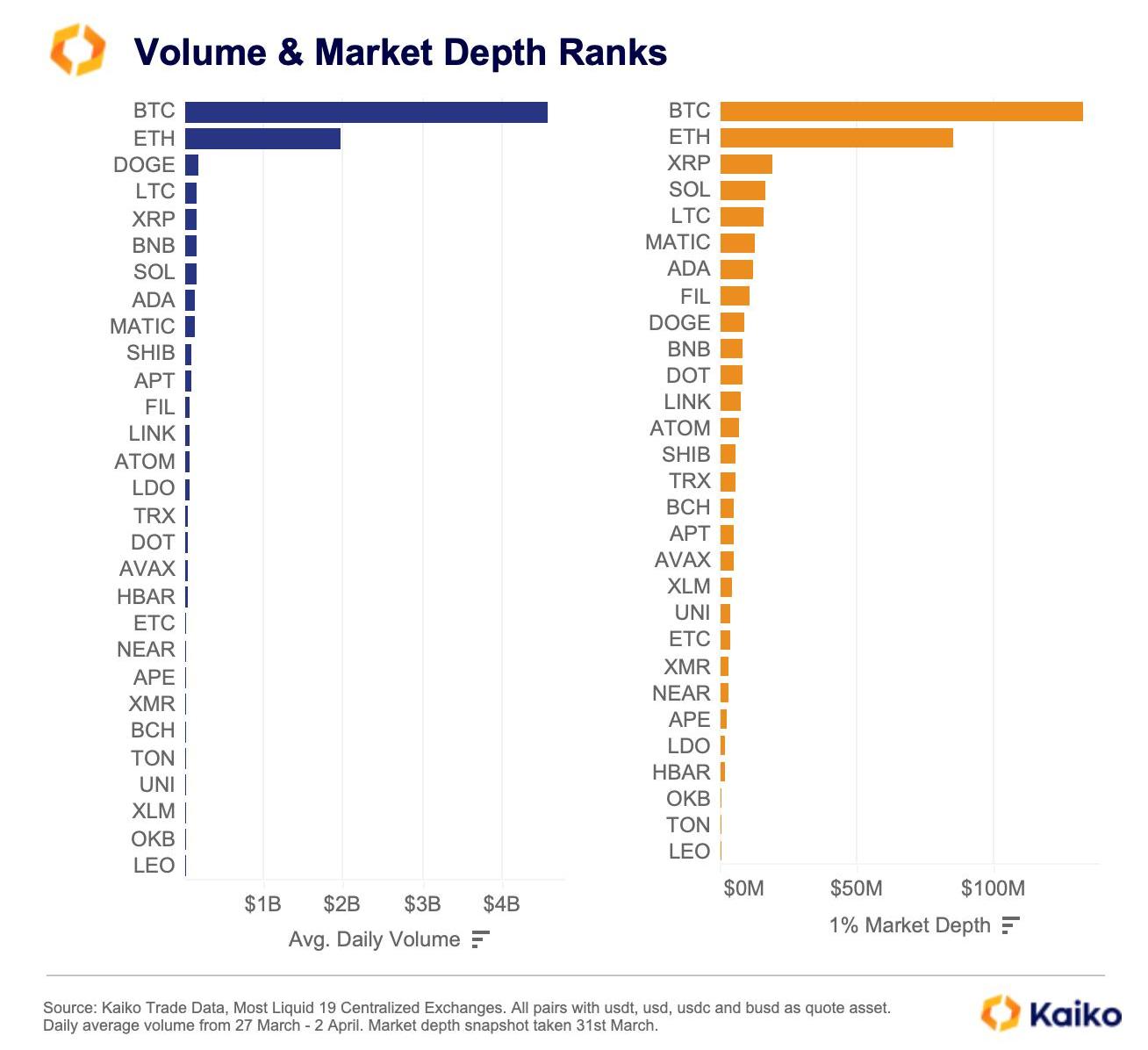

1)流量

交易量與訂單簿的流動性措施密切相關,如市場深度和價差。具有較高交易量的代幣通常具有較深的訂單簿,這使得交易者能夠在對價格影響有限的情況下交易資產。但是,在加密貨幣市場上,這種關聯性可能存在差異。例如,清洗交易或其他類型的市場操縱可以使一個代幣在沒有深度訂單的情況下顯得非常有流動性,這意味著僅靠交易量不足以完全評估流動性。

WalkerWorld項目Discord服務器已被入侵:金色財經報道,據CertiK監測,WalkerWorld項目Discord服務器已被入侵,黑客發布了網絡釣魚鏈接。在團隊重獲其服務器的控制權之前,請勿點擊任何鏈接。[2023/4/15 14:05:29]

本季度銷量突出的代幣是:

·?DOGE的交易量在2023年開始時有所回升,并在幾個較大上限的代幣面前排名第三,令人印象深刻。

·?LTC的交易量也令人印象深刻,盡管其市值排名為11,但如果不包括穩定幣,則排名第四。對LTC交易量的提醒是,今年早些時候,我在Bitforex上發現了一些LTC清洗交易的例子,因此僅憑交易量數字不足以得出LTC流動性特別強的結論。

·?與一些市值規模相似的競爭對手相比,DOT在2023年第一季度的交易量明顯偏低。DOT在交易量方面排名第17位。

Mechanism Capital聯創以200 ETH購買Azuki #5558:10月13日消息,Mechanism Capital聯合創始人Andrew Kang于10月13日12:02通過X2Y2購買Azuki #5558,成交價格為200 ETH。[2022/10/13 14:26:16]

2)市場深度

市場深度考慮的是未結訂單的總體水平和廣度,由中間價兩側不同價格水平的買單和賣單數量計算得出。在本分析中,采取1%的市場深度。

上個季度我使用了2%的深度,然而當我對市場深度指標進行深入挖掘時,我發現有證據表明一些交易所/代號在故意玩弄2%的深度數字,夸大該水平的訂單水平,可能是因為大型排名網站開始列出2%的深度欄。我發現?1%是一個更準確的深度代表,不規則的情況少得多。

如果市場深度對某一特定的代幣來說是“深度”的,這意味著無論是買入還是賣出,都有足夠的未結訂單量,這最終使得以反映其內在價值的價格交換資產變得更加容易。一個市場的深度越弱,較大的市場訂單就越容易推動價格。

V神:可通過部分區塊拍賣應對區塊構建者的中心化風險,長遠看區塊生產需要第三者介入:10月3日消息,以太坊聯合創始人Vitalik Buterin發文表示,可通過部分區塊拍賣限制構建者權力以應對其中心化風險,并主要介紹了包含列表(Inclusion lists)、提議者后綴(Proposer Suffixes)兩種可能方式:

在包含列表模式(Inclusion Lists)中,提議者提供一個包含列表,他們要求的事務列表必須包含在塊中,除非構建者可以完全用其他事務填充塊。這種設計相當簡單,但弱點包括:激勵相容性問題;提議者的額外負擔;構建者仍然可以從事一些濫用行為;需要partial enshrining才能使賬戶抽象化發揮作用。

另一種構建方法是允許提議者為區塊創建一個后綴。構建者在構建區塊時不會看到關于提議者意圖的信息,而提議者能夠將構建者遺漏的任何交易添加到末端。這樣的做法減少了激勵的兼容性問題,盡管對提議者來說可能增加額外負擔,但在從構建者那里得到響應和必須發布區塊之間,提議者將得到一些MEV機會。

在任何情況下,我們需要在最大限度地減少構建者的權力和信息的同時,最大程度地減少強加給提議者的負擔,而這似乎清楚地表明在區塊生產中需要一些第三者介入。[2022/10/3 18:38:10]

上述市場深度突出的代幣是:

加密總市值回升至1萬億美元上方:金色財經報道,隨著比特幣的反彈,當前加密總市值重新回升至1萬億美元上方,據CoinGecko數據,截至發稿,加密總市值為1,012,512,481,232美元,過去24小時漲幅為6.0%。24小時交易量為224,988,454,075美元。[2022/9/27 22:33:35]

·?自上一季度以來,SOL的深度相對于其他代幣有所提高。在我們上次的排名中,SOL在市場深度方面排名第9.本月,SOL排在第4位,令人印象深刻。

·?考慮到BNB是流動性最強的交易所的原生代幣,BNB的深度又出乎意料的低,盡管它是第三大非穩定幣代幣,但仍然排在第十位。

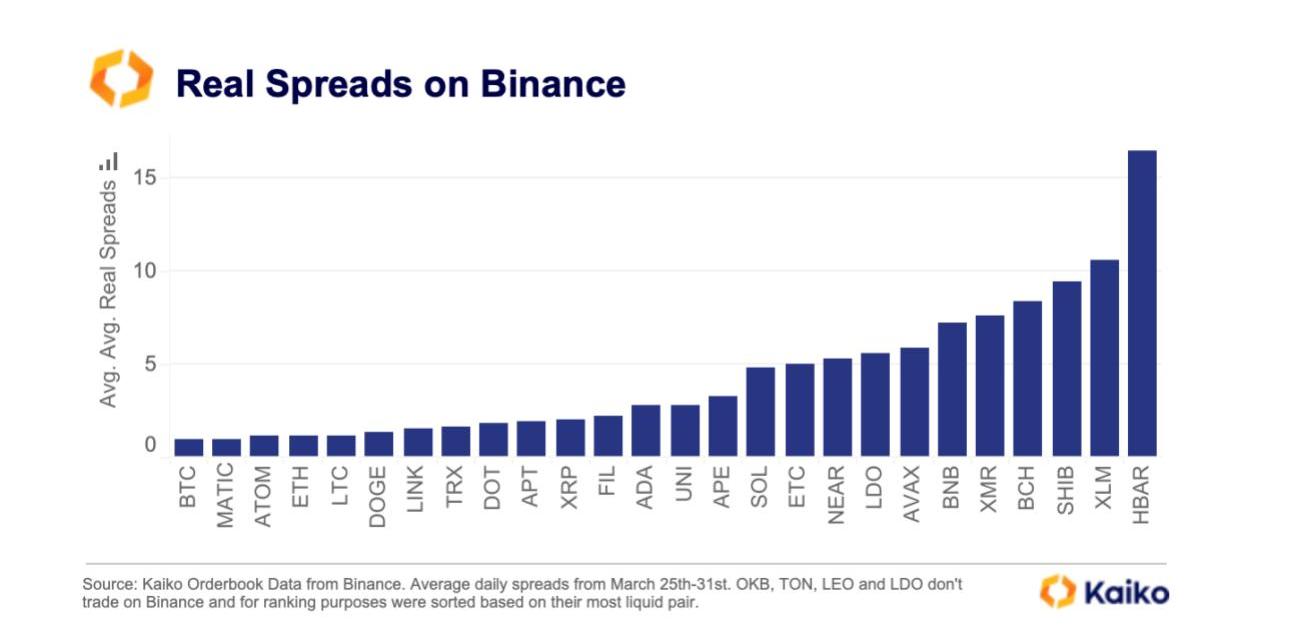

3)價差

在傳統金融中,買賣價差是評估市場流動性時最常使用的指標。價差的計算方法是在某一時刻對某一資產的訂單簿的最佳出價和最佳要價之間的差額。加密貨幣市場的價差更加分散,因為每個交易所對流動性提供者提供不同的激勵措施,這影響了提供的價差。因此,我將Binance作為整體市場價差的晴雨表。本月,Binance的市場結構發生了重大變化,除TUSD外,所有BTC貨幣對都取消了零費用,我們最近曾詳細介紹過這一點。

通常情況下,價差越小,市場的流動性越強。較大的價差表明一項資產的流動性較弱,以穩定的價格交換該資產將更加困難,因此從投資的角度評估一項資產的整體流動性時,它是一個重要的衡量標準。

盡管Binance取消了費用并導致點差的變化,但只有BTC受到影響,甚至在變化之前就已經排名第一。

從利差的角度來看,最突出的代幣是:

·?從流動性的角度來看,MATIC再次給人留下深刻印象,其利差排名從上一季度的第四位上升到第二位。

·?BNB再次令人失望,在其自己的交易所中的利差排名為令人沮喪的第21位。

·?SOL的價差也令人失望,盡管按市值計算它是第八大非穩定代幣,但仍排在第16位。

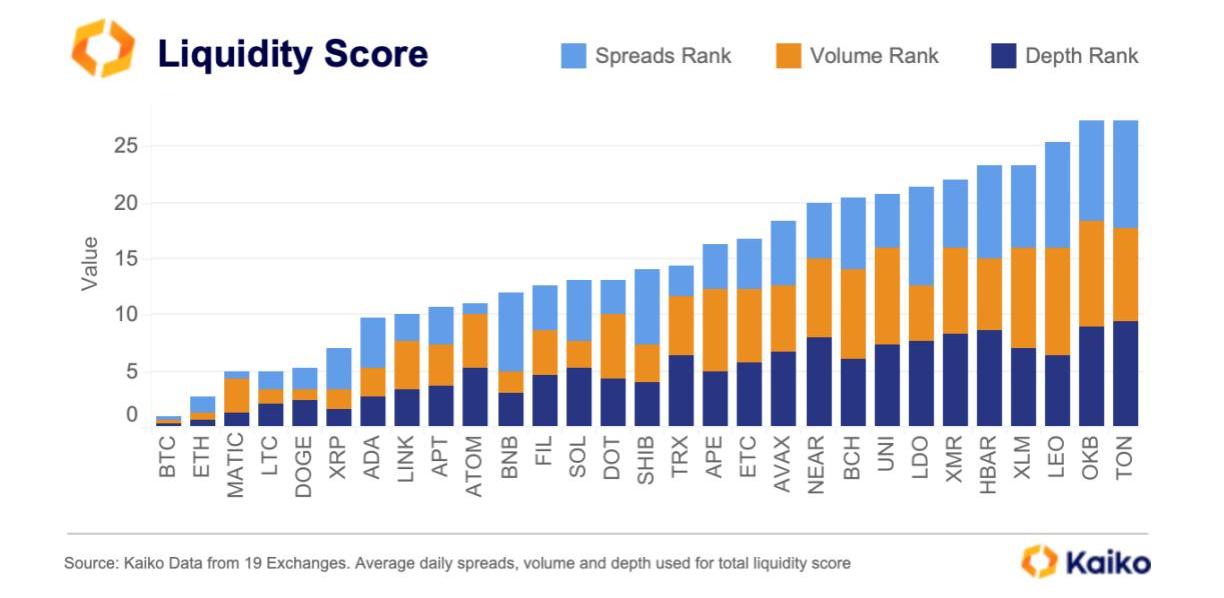

總流動性得分

將流動性的三個指標結合起來,得到三個指標的平均值,我們就可以得到每項資產的流動性分數。一個指標對其得分的貢獻越小,其流動性越好。結果如下:

例如,XRP在交易量和深度方面的得分都很高,但由于價差排名較高而受到影響。ATOM在交易量和深度方面表現一般,但因其在價差方面排名第三。

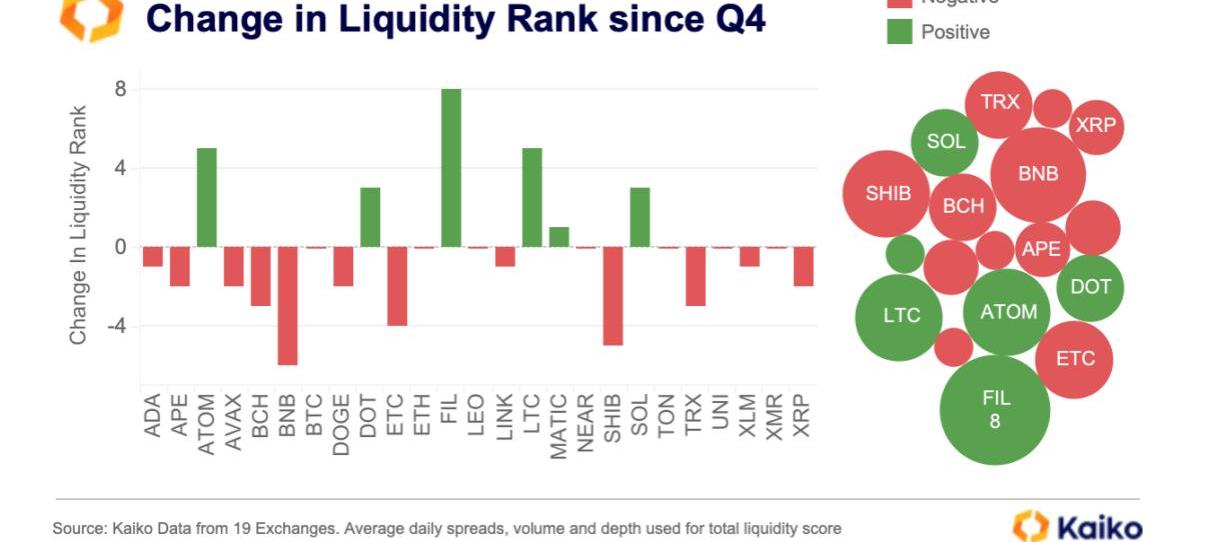

最大的移動者

由于這是流動性排名的第一次更新,我們在兩個方向都有一些移動者。

惡化的流動性:

·?BNB的流動性可以說是這次流動性排名的最大收獲。從流動性的角度來看,這個流動性最強的交易所的原生代幣是最容易被誤導的代幣之一,它的價差排名很差,深度排名也很差。自上個季度以來,它的排名已經下降了6位。

·?TRX的流動性排名下降了3位,因為JustinSun受到了監管機構的抨擊,USDT本季度又被剝奪了。

惡化的流動性:

·?BNB的流動性可以說是這次流動性排名的最大收獲。從流動性的角度來看,這個流動性最強的交易所的原生代幣是最容易被誤導的代幣之一,它的價差排名很差,深度排名也很差。自上個季度以來,它的排名已經下降了6位。

·?TRX的流動性排名下降了3位,因為JustinSun受到了監管機構的抨擊,USDT本季度又被剝奪了。

流動性排名與市值

現在,把這一切聯系起來,我們就可以看到我在這篇文章中包括的第一個圖表,比較每種資產的流動性排名和它的市值排名。下面的圖表以另一種方式將其可視化,顯示了這兩個排名之間的差異。

顯著的異常值:

·?APT的流動性遠遠超過其市值,這意味著相對于其規模而言,它是流動性最強的代幣之一,因此應該從較小的波動中受益。

·?LEO和BNB引起了人們對交易所代幣的更多關注,相對于它們的流動性,它們的市值遠遠超過了它們的流動性——這與FTT的情況類似,FTT的流動性不足在FTX的崩潰中起到作用。

收獲

正如我上個季度所說,簡單地假設一個代幣的流動性和它的市值一樣,是懶惰和疏忽的。這個流動性排名向我們展示了一些主要的異常值,即代幣的流動性可能遠遠低于其規模所暗示的,在某些情況下,對于其規模來說,其流動性是令人驚訝的。雖然不是完全萬無一失,正如Bitforex上潛在的LTC和FIL清洗交易所證明的那樣,這個流動性排名是對加密貨幣資產進行急需的強大流動性分析的第一步。隨著流動性的需求比以往任何時候都要大,流動性指標對投資者來說只會變得更加相關。諸如DOT、BNB和LEO這樣的異常值凸顯了投資者需要仔細考慮他們所持股票的流動性,作為投資過程和持續風險管理的一部分。

zkEVM向我們釋放了一個新的生態系統,它建立在最前沿的zk執行層上。但更重要的是,現在我們需要提前了解在該層上即將推出的優質的DeFidapps,以先人一步.

1900/1/1 0:00:00你是否因錯過了Arbitrum空投而感到惋惜?上周,$ARB空投獲得者平均賺了2350美元。像$ARB、$OP和$APT這樣的空投讓很多空投獵人成為了百萬富翁.

1900/1/1 0:00:00本文作者ElenaBurger,是a16zcrypto的交易合伙人,專注于游戲、NFT、web3媒體和去中心化基礎設施.

1900/1/1 0:00:00HK本地版Web3大會小作文1.疫情三年第一次迎來這么多外地的朋友齊聚香港,這一波至少港府贏麻了,KPI毫無壓力,每天都能看到港府官員們穿梭于不同的活動中作嘉賓.

1900/1/1 0:00:00最近,LayerZero從頂級風險投資公司完成了第二輪融資,融資額為1.2億美元,估值為30億美元.

1900/1/1 0:00:00當我們提到zkEVM時,我們總會想到Scroll。 為什么呢? 他們將自己定位為“正確的”zkR的典范,具有完整的道德觀,并且資金充足。但除此之外,他們還有偉大的技術來支持這一切.

1900/1/1 0:00:00