BTC/HKD+2.05%

BTC/HKD+2.05% ETH/HKD+2.39%

ETH/HKD+2.39% LTC/HKD+3.82%

LTC/HKD+3.82% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD+2.4%

SOL/HKD+2.4% XRP/HKD-0.43%

XRP/HKD-0.43%針對MEV對主要基于以太坊的DEXs的影響,EigenPhi進行了大量研究。以太坊的生態系統引入了區塊構建者,營造出這樣一個環境:MEV成為重要激勵來源。此外,以太坊上的MEV-boost中繼基礎設施使MEV更易于訪問和公平。然而,MEV革命尚未在BNB鏈上到來。該網絡目前有21個活躍的驗證者,他們在權益證明共識模型上運行,負責驗證交易并確保鏈的整體安全性。

由于對BNB鏈上驗證者捕獲MEV的監測,產生了不公平、中心化的的擔憂以及社區投訴。令人欣慰的是,BNBChain最近的討論表明:他們正在積極努力建立更加平衡和包容的DeFi生態,將MEV服務引入網絡,既能保護用戶,又能為驗證者帶來更多收入。

由于BNBChain的運營成本低于以太坊,因此推出具有相同的集中流動性功能的PancakeSwapV3將創造更多的用戶機會。

?微軟推出基于ChatGPT的高端版Teams:2月2日消息,微軟推出由ChatGPT支持的高端Teams消息服務,以簡化會議。微軟表示,該服務月費7美元,7月將漲價至10美元。(鞭牛士)[2023/2/2 11:42:28]

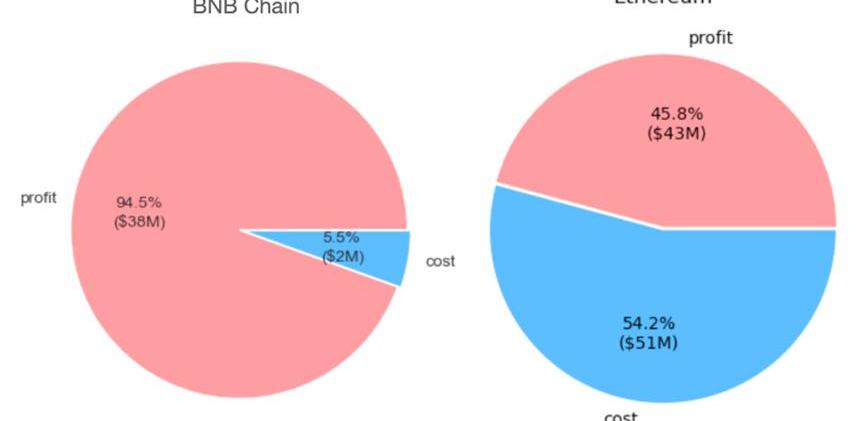

BNBChain和以太坊的套利收入

在深入調查了2022年7月1日至2023年3月26日之間的套利交易后,發現套利者在九個月內,從BNBChain中提取了超過4000萬美元。

此外還調查了同一時間段內以太坊的套利交易。盡管以太坊的總收入是BNBChain收入的兩倍多,但由于以太坊上套利交易的高成本,兩條鏈上的套利搜尋者的利潤水平相當。

下面餅圖中的數據顯示,BNBChain的利潤率為94.5%,而以太坊的利潤率為45.8%。

Anchorage聯合創始人:沒有IPO計劃,未來也不需要融資:10月16日消息,加密貨幣托管商Anchorage聯合創始人兼總裁Diogo Mónica表示,其他加密托管機構現在必須申請自己的銀行牌照,以幫助支撐該行業。機構投資者正在“尋找受到監管的、明確的、合格的托管機構,以及在低迷時期表現良好的平臺。”

機構貸款仍然是Anchorage增長最快的業務之一。Mónica表示,在熊市低迷時期,該業務開始放緩,但之后又回升。他補充說,“沒有IPO計劃。目前我們沒有計劃在未來進行任何融資。沒有必要。”

據此前報道,2021年12月,Anchorage宣布完成3.5億美元D輪融資,資產管理巨頭KKR領投,高盛、Alameda Research、a16z、BlackRock、Kraken、PayPal Ventures等參投,該公司的估值略高于30億美元。(The Block)[2022/10/16 17:28:00]

BNB鏈和以太坊套利策略的成本調查

美國參議員呼吁SEC主席Gensler監管數字資產:金色財經報道,美國參議員John Hickenlooper呼吁美國證券交易委員會主席Gary Gensler參與并啟動數字資產的正式監管程序。Hickenlooper要求Gensler的委員會澄清哪些數字資產是證券,并明確披露和注冊規則,以保護投資者。

Hickenlooper呼吁Gensler通過收集公眾意見和提出新規則來“參與”,以確定哪些加密代幣是證券或商品。(the block)[2022/10/14 14:27:02]

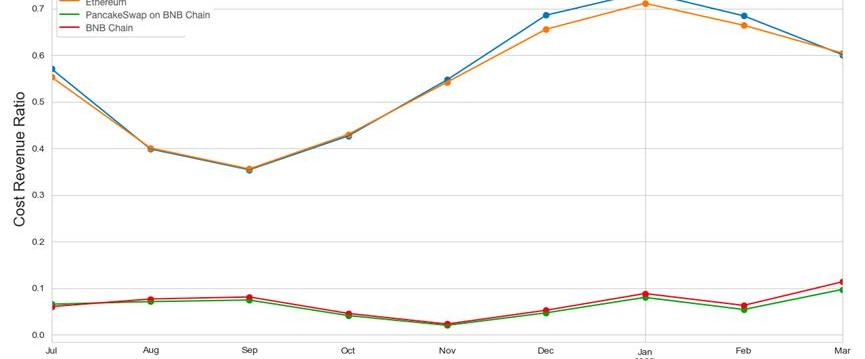

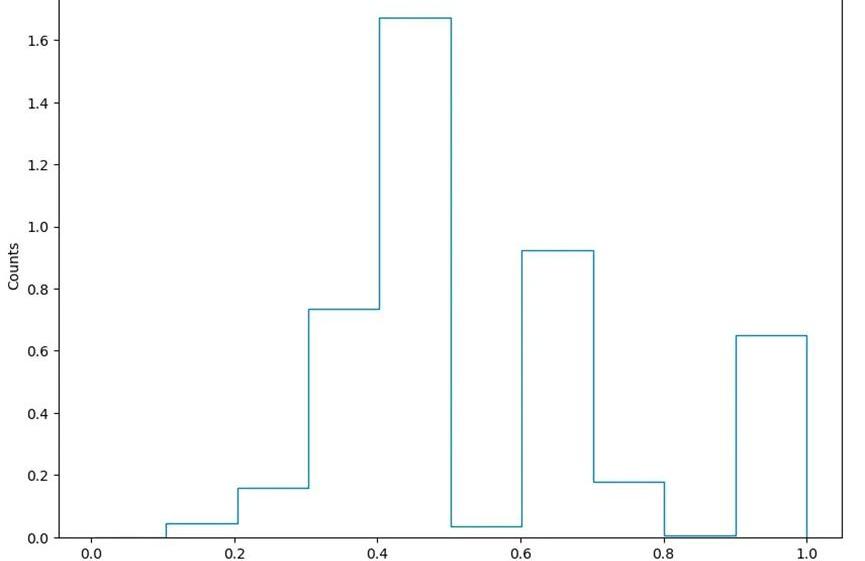

EigenPhi調查了時間段內每個月的成本收益比。BNB鏈上PancakeSwap套利者的成本收益比,與BNB鏈上的總套利基本一致。此外還調查了以太坊上Uniswap的成本收益比。以太坊的高成本導致成本收益比最高超過0.7。但是BNB鏈的成本收益比幾乎比以太坊低一個量級。比較PancakeSwap和Uniswap在各自鏈上的情況也是如此。

數據:以太坊前四名質押節點的市場份額近60%:9月17日消息,Dune數據顯示,以太坊質押實體分布中,Lido占據 30.1%的市場份額,Coinbase占14.5%,Kraken占8.3%,幣安占6.6%,四者占比總和超59.5%。

Nothing research合伙人Allen Ding稱,隨著gas price上升,staking的收益率會繼續上漲,這會吸引更多人加入staking,而他們大概率會因為便利而選擇這4個節點。[2022/9/17 7:03:33]

在BNB鏈上創建套利機器人比在以太坊上更便宜。例如,套利搜尋者在BSC上創建交易利潤最高的機器人,只需4.6美元;而在以太坊上,同樣的機器人將花費200美元。

PancakeSwapV3上的MEV機會

PancakeSwap于4月3日宣布在BNBChain和以太坊上推出V3版本,引入集中流動性功能,將為用戶、套利搜尋者和做市商提供更多機會。適當利用和管理流動性對于從市場中提取價值至關重要。雖然大量利用流動性可能會導致嚴重的問題,但有效利用可以讓用戶受益。因此,了解如何利用和管理流動性對于最大限度地發揮其潛力至關重要。

1.PancakeSwapV3套利機會

一旦V3推出,PancakeSwap池中的流動性可能會出現顯著波動,這會創造更多的套利機會。

目前相當多的套利交易只在PancakeSwap池中進行。隨著V3的推出,這些套利機器人可能不需要在方法上做太多改變,就能獲得更多的套利機會。

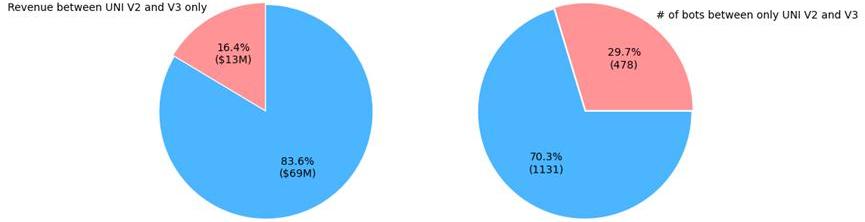

值得注意的是,在以太坊中,許多套利機器人僅在Uni-V2和Uni-V3之間運行,就產生了可觀的利潤。此外,鑒于BNB鏈上的PancakeSwap和以太坊上的Uniswap在AMM設計上的相似性,目前在Uni-V2和Uni-V3之間運行的套利者,有可能在V3啟用后無縫過渡到PancakeSwap,而無需對現有策略進行重大更改。

例如,EigenPhi觀察到以太坊中Uni-v2和Uni-v3之間的單一套利策略已經產生了超過300萬美元的利潤。一旦V3啟動,PancakeSwap也將出現類似的機會,允許交易者利用這些有利可圖的交易。

2.PancakeSwapV3給做市商帶來的機會

集中流動性有諸多好處,能夠讓流動性提供者和用戶管理流動性更高效。這一優點也吸引了傳統做市商。

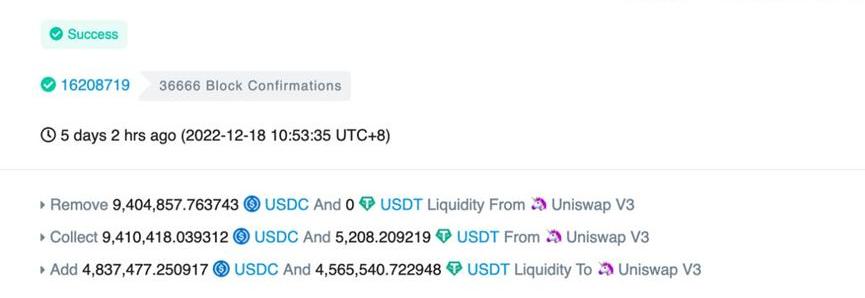

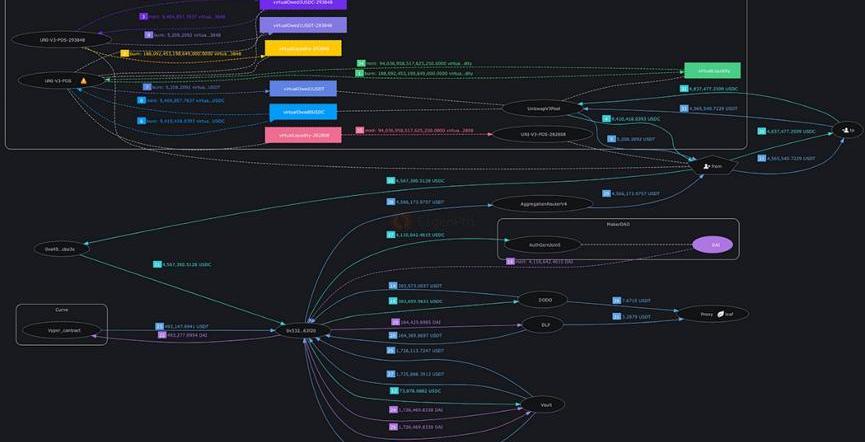

以下是做市商如何管理Uni-V3流動性的示例。該機器人通過代幣交易并將其重新添加到池中,來消除交易對流動性的不平衡,確保當前價格處于可接受的流動性范圍內。機器人每天可能多次執行這種平衡操作,每天的收入高達2000美元。

做市商的代幣流向:

然而,做市商在以太坊上調整Uni-V3流動性時面臨著高昂的成本,這限制了做市商調整的頻率。由于調整流動性的成本很高,做市商出現虧損的情況也屢見不鮮。然而,在PancakeSwapV3上調整流動性的成本較低,可能會為做市商創造更多機會,通過更頻繁和更有效地調整其流動性來增加利潤。

結論

一旦PancakeSwapV3上線,PancakeSwap池中的流動性可能會出現顯著波動,這會在BNB鏈上產生更多的套利機會。此外,在PancakeSwapV3上調整流動性的成本較低,可能會為做市商創造更多機會,使其在BNB鏈上更頻繁、更有效地調整流動性。

Tags:以太坊ANCSWAPBNB以太坊官網倒計時Rigel Financewaultswap幣充提togetherbnb房東模擬器

要點 面對經濟萎縮,APE活動仍然保持彈性。代幣流通速度、新持有人、交易量、平均市值、平均DEX交易規模和平均獨立投票等指標均環比增長。第一季度,超過3320萬枚APE解鎖給非DAO實體.

1900/1/1 0:00:00“鏈上監控到一個地址,買了250美元的PEPE,剛才變成180萬美元了”,“前幾天我領了給ARB空投地址空投的代幣AIGOGE,沒有賣,剛才看單個地址領的幣可以賣500美元了.

1900/1/1 0:00:00關聯加密資產市場的Web3重新進入市場上升期,而被普遍視作Web3主流基建的以太坊區塊鏈也在近日經歷了一場重要升級.

1900/1/1 0:00:00LivioWeng,行業花名“七爺”,曾于2018年至2021年間任HuobiGlobalCEO。在三大所的輝煌年代里,是老火幣的一面旗幟.

1900/1/1 0:00:00介紹 在席卷而來的“實際收益率”敘事下,不足額抵押的借貸收入在DeFi中越來越受到研究和追捧。認識到加密媒體對這一主題的現有報道非常精彩,我們TreehouseResearch也想就幾個不同的觀.

1900/1/1 0:00:00注:本文來自@Said46807236推特,MarsBit整理如下:研究了半個月的L0了,看了上百篇“重復”“低質量”的教程,那么.

1900/1/1 0:00:00