BTC/HKD-5.06%

BTC/HKD-5.06% ETH/HKD-10.22%

ETH/HKD-10.22% LTC/HKD-10.98%

LTC/HKD-10.98% ADA/HKD-8.69%

ADA/HKD-8.69% SOL/HKD-7.8%

SOL/HKD-7.8% XRP/HKD-8.69%

XRP/HKD-8.69%數字貨幣用戶應該都在交易所上做過交易,目前占據主流的仍然是中心化交易所這種形式,盡管它的廣受詬病。比如Mt.Gox運營者欲蓋彌彰,爆發史詩級丑聞,5年維權長路漫漫;比如2018年日本交易所Coincheck遭遇“史上最大規模的黑客攻擊”,損失價值5.3億美元的5億個新經幣;再比如,近期交易所數據泄密疑云,數百位幣安用戶KYC信息被黑客公然上傳。

與之相比,去中心化交易所既無需KYC,匿名性好,具有互操作性,又可以打消用戶對交易所監守自盜、操縱市場、拔網線等疑慮。這一解決方案也被認為是未來的必然方向。

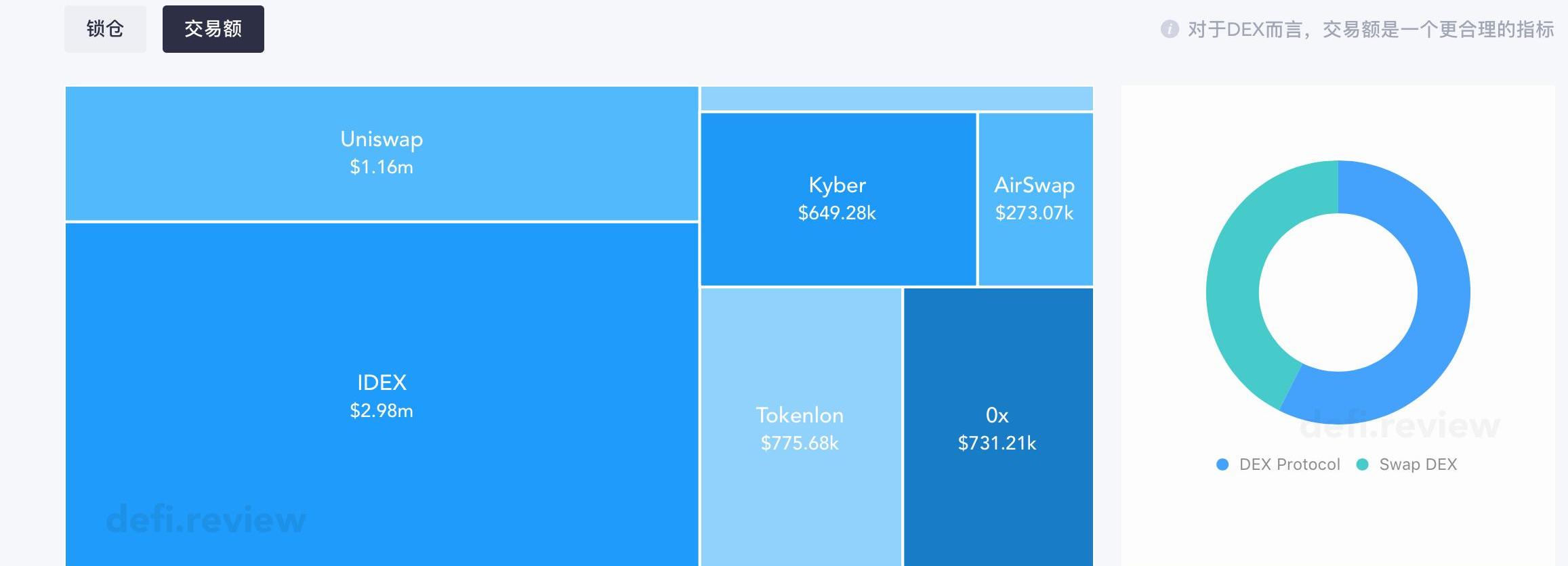

另一方面來看,DEX也是DeFi生態流動性的主要貢獻者,因為穩定幣、借貸等DeFi產品都不是高頻交易的邏輯。從DeFi.review的數據來看,交易額排行榜幾乎全部被DEX項目占據。該網站將DEX分為兩類,一類是儲備庫DEX,包括Uniswap、Kyber、Tokenlon、AirSwap,另一類是訂單薄DEX,包括IDEX、Ox、Hydro。

回顧DEX協議的發展歷史,從Bitshare專門寫一條公鏈開發去中心化交易所,到EtherDelta為代表的第一代以太坊去中心化交易所,再到基于Ox開源協議,眾多DEX紛紛建立起來。如今,在DEX協議的賽道上,誕生了越來越多的競爭者,包括Hydro、路印協議、ONEROOT等等。

比如DDEX在2018年底分叉了Ox,原因是DDEX使用撮合模式,和Ox系Open模式DEX不能共享流動性,而Open模式沒有解決搶先交易和訂單沖突的問題。于是團隊從應用層殺到協議層,創建了Hydro協議,提供一系列智能合約、撮合交易算法、開發者工具和資源包,通過原子交換完成加密貨幣交易,方便開發者搭建DEX。

Cosmos生態DEX Osmosis發布提案建議移除LUNA及UST交易對激勵和流動性:5月12日消息,Cosmos 生態 DEX Osmosis 發布移除 LUNA 及 UST 交易對激勵和流動性的提案,提案建議將 OSMO/UST、OSMO/LUNA、LUNA/UST 的流動性激勵各轉移 50% 至 OSMO/USDC、OSMO/ETH、OSMO/DAI,并允許 UST 的 LP 選擇性地移除流動性但仍滿足二者的基礎兌換需求。[2022/5/12 3:10:05]

再比如路印協議,基于zkp技術,不僅擁有一套公開的用于執行交易和撮合操作的智能合約,而且還有一組鏈下參與者用來撮合和?播訂單。在路印3.0中,中繼是生態非常重要的一部分,它將各個交易者訂單進行撮合配對,然后將配對成功的訂單廣播到區塊鏈中。

再比如ONEROOTR1協議,其生態架構分為三層:R1智能合約層部署在以太坊區塊鏈上;Relayer層是訂單中繼系統,與R1智能合約進行交互,負責提交上鏈與訂單撮合,并且Relayer層對外提供OpenAPI,允許第三方交易所提交訂單到撮合引擎。

基礎概念鋪墊完了,我們就來聽這三個去中心化協議的團隊成員來聊聊DEX的優勢、困境和趨勢,以及DeFi市場的機遇與挑戰。

8月8日,由一塊鏈習社區、DeFi實驗室、DOSNetwork、Hydro共同發起的「DeFi專題系列」開啟第二期圍繞“DEX”的線上AMA,活動請到了ONEROOTCMOZeoXiong和路印協議聯合創始人Jay兩位嘉賓,并由DeFi實驗室發起人代世超擔任主持人。

DEX HurricaneSwap將在Avalanche主網集成Chainlink喂價:9月22日消息,基于Avalanche的跨鏈流動性DEX HurricaneSwap將在Avalanche主網集成Chainlink喂價。通過集成Chainlink去中心化預言機網絡,HurricaneSwapp將能夠獲得高質量、防篡改的喂價,這是對鏈上資產進行定價以及快速縮小HurricaneSwap與其他交易所之間的價差所必需的。初始集成將涉及ETH/USD、LINK/USD、USDT/USD等Chainlink喂價。[2021/9/22 16:58:58]

主持人:我們通常認為,DEX1.0代表是etherdelta,DEX2.0代表是0x,那么DEX3.0應該如何定義?DEX的整體發展趨勢是怎樣的?

Jay:Dex3.0發展趨勢的一個核心潛臺詞是“可信計算”。換句話說,我們需要通過技術,證明在鏈外運行的代碼邏輯是百分百可信的。這個信任最主要是針對鏈上對應的智能合約而言,只有智能合約信任鏈外的計算結果,才做鏈上的轉賬。如果智能合約信任鏈外計算結果,那么用戶也就應該可以信任中繼的計算結果,進而從總體上信任這種去中心化交易技術。

Dex3.0應該既包含以太坊上的一組智能合約,用來驗證可信計算的證明,并在必要的時候做充值提現的轉賬,它還包含一個在中心化中繼系統里的一個很大很大的樹,里面包含這個DEX的所有重要信息。

ZeoXiong:我非常看好以太坊。DEX現在而言,在用戶的交易需求上的確存在不足像跨鏈交易,但這些技術上的問題都是可以通過技術迭代更新解決的。2019年以來,總體DEX的交易量已經增長了3倍。但我們要思考的是,DEX如果依然做CEX一樣的事情,那未來沒辦法彎道超車。CEX的不足,是用戶沒有自己資產的絕對控制權。我們要思考新的交易協議使用場景,更多的玩法,而這些又是CEX做不到的事情。

Uniswap 24小時交易量12.5億美元,占以太坊上Dex總量的50.05%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上Dex的24小時交易量約合24.9億美元,環比上升13.18%。

其中交易量排名前三的Dex協議分別是Uniswap V2 12.5億美元,交易量占比50.05%;SushiSwap 4.36億美元,交易量占比17.51%以及1inch 2.05億美元,交易量占比8.25%。[2021/3/25 19:16:19]

主持人:DEX可以被分為3種經典模式,訂單簿模式、資金池模式、荷蘭拍賣模式,你怎么看這3種不同類型的DEX?

Jay:訂單薄模式,比如IDEX,IDEX是第一個基于以太坊的分散式智能合約交易平臺,提供實時交易。IDEX使用戶能夠連續交易而無需等待處理,能同時處理多個交易訂單,取消訂單無需費用。

資金池模式,比如Uniswap,其實也是一種做市商提供流動性的模式,只不過這個做市商是一個數學算法。它根據做市資金池的金額和買入賣出量,通過一個價格曲線,自動計算每一筆買賣的價格。Uniswap的流動性和價格幅度取決于做市資金池的規模,規模越大價格浮動越小。

荷蘭拍賣模式,DutchX是基于荷蘭式拍賣的交易模式,通過預先設定的價格曲線,和買方的參與度來決定最終的成交價格。DutchX和路印的模式相比,DutchX保證特定時間內一定會成交,但不保證交易具體價格;路印這種訂單撮合模式保證價格,但不保證一定成交或者成交時間。

主持人:DEX本質是為資產提供交易功能,你覺得目前哪些是優質資產?

BBKX平臺將于今日21時上線NEST、DEXT、BAL、LID、DIA:據BBKX平臺官方公告披露,BBKX平臺已于2020年8月10日21:00(UTC+8)上線NEST、DEXT、BAL、LID、DIA,并開放NEST/USDT、DEXT/USDT、BAL/USDT、LID/ETH、DIA/ETH交易對。

BBKX成立于2019年,致力于打造綜合性交易平臺,現已集合幣幣交易、ETF杠桿、量化交易、永續合約、混合合約、云算力等多項功能,已獲得節點資本與鏈上基金聯合戰略投資。[2020/8/10]

Jay:優質資產包括比特幣,以太幣等主流加密貨幣,以及未來underlyingassetbacked資產。跨鏈也是我們之后會研究的一個方向。另外,Set這樣的組合行資產也不失為一種解決方案。

主持人:DEX如何獲取更多流動性?DEX共享流動性是個偽命題嗎?

Jay:我舉例說明,比如Bancor是一種自我調節協議,其智能代幣自動維持流動性。Bancor有自己內部的流動性機制,保證任意ERC20代幣與其他代幣交換,中間無需做市商。而KyberNetwork與Bancor有幾點不同,第一,由實物代幣提供流動性,這些代幣來自基金經理、鯨魚以及代幣團隊等。因此,Kyber有做市商,并受到利差的激勵,為網絡提供流動性。在儲備提供者之間創建一個自由市場,從而產生最具吸引力的交換率。

DEX共享流動性不是偽命題。用戶的訂單可以被多個中繼同時匹配,因此流動性是可以去中心化共享的。

主持人:DEX的核心優勢就是流動性,但怎么激勵DEX去分享自己的流動性給別人,似乎是個問題?

公告 | Paydex針對項目所屬問題再次做出說明:據官方消息,針對目前關于項目的所屬問題,Paydex再次重申,項目不屬于任何國家且支付成本更低,通過公鏈鏈接全球任意一個人或者商業中心,收款項的商家可在任意地方接收,省掉各種多中間費用。[2020/1/29]

ZeoXiong:本質上DEX仍然是為交易服務的,那么就要滿足用戶的流動性需求,我們定義流動性是將資產迅速變現的便捷程度,提供給用戶良好的體驗感和深度,當下本來DEX流動性就不好,各家再互相競爭流量蛋糕,深度只會更加匱乏。

作為去中心化交易所解決方案提供商,我們對于共享流動性解決方案,是通過打造的一個由數字貨幣券商、Relay撮合層、清算層、自身社區組成的去中心化交易所生態體系,實現所有接入在我們協議層上第三方交易所數據的共享。以及我們也和一些基于0x協議搭建的交易所進行溝通,大家對此是非常包容的態度。

主持人:怎么看DeFi的互操作性?

ZeoXiong:談到互操作性,或許可以我們一起攜手制定行業標準化,做去中心化交易所聯盟。現在是大家都根據以太坊或者各自公鏈開發自己的協議,開發自己的API接口,數據格式接口標準還沒有形成行業標準,未來出現行業整合,當出現行業標準,各家可以按照標準來開發自己的API,所有的DEX應用都可以調用這些接口來滿足各自的應用需求。

想象一下,如果所有這些工具和協議能夠相互連接并運行,創建一個巨大的金融中心可以一步一步地推翻現有的銀行、信貸機構,實現更廉價的交易真正做到普惠金融。

Jay:DeFi中的互操作性是區塊鏈技術中最難的挑戰之一。不同的區塊鏈網絡具有不同的社區,共識和散列算法,這使得標準化和協作變得棘手。但是,如果我們能夠通過創建可互操作的區塊鏈解決方案不斷改善用戶體驗并利用網絡效應,我們只能解鎖區塊鏈在DeFi中的真正價值。

在可互操作的生態系統中,如果另一個用戶從不同的區塊鏈網絡向你發送數字資產或令牌,你應該能夠識別,識別并與之交互,而無需中介。不幸的是,區塊鏈網絡高度去中心化且斷開連接。隨著行業的發展,它成為一個日益重要的問題,因為每個區塊鏈網絡都具有高度專業化的特定功能。

根據Deloitte的一項研究,“標準化可以幫助企業在應用程序開發方面進行協作,驗證概念證明,并共享區塊鏈解決方案。”在后端,互操作性使企業和開發人員有效地構建應用程序和基礎這些發展的增長和擴散可能導致網絡效應,導致更高的增長。

主持人:DEX的最終愿景是什么?現在面臨的最大困境是什么?

Jay:我認為DEX技術有三個可能的發展方向。一是DEX3.0的通用化,提供一種通用的dApp擴容方案。說的更明確點,這種技術不僅僅可以用來給DEX擴容,還可以用來給幾乎所有類型的dApp擴容。二是支持跨鏈的去中心化交易協議。三是中繼或者說世界狀態樹本身的去中心化。而最大的困境,是需要提高吞吐量和降低交易成本,才能和最主流的中心化交易所競爭。

主持人:DEX以及整個DeFi市場有多大,怎么做增量用戶?

ZeoXiong:目前DEX主要用戶群我覺得分為這幾種,1、自我管理資產用戶2、Defi用戶3、匿名需求用戶。

DeFi整體還在最初期的階段,去中心化借貸市場市場是當前占比份額最高的DeFi應用,在完全開放式的借貸市場出現本身這就是金融市場的一項根本性進步。使用智能合約技術與區塊鏈結合,可以更好地解決金融交易當中的信任問題,服務于用戶,在保護用戶資產安全的同時,讓更多的人能從區塊鏈技術的普及中,得到真正的普惠金融服務就是非常好的發展方向。

所以說Openfinance是最終的目標的話,區塊鏈技術只是實現的一種重要方式,好的DeFi產品讓參與用戶滿足自己的需求的同時,創造更大的價值,如果可以和傳統的金融相結合,和傳統資本結合將會是很大的一個市場。

Jay:我個人覺得殺手級的DeFi應用高概率還是一款擁有卓越用戶體驗的DEX。這款DEX必須是清晰、直觀的,并且能解決用戶體驗和門檻等問題。

主持人:以太坊上做DeFi有哪些優勢和劣勢?ETH2.0會解決這些問題嗎?會有更好的智能合約平臺和公鏈環境嗎?

Jay:先說優勢,DeFi采用區塊鏈技術,可提高交易數據透明度,確保交易的不可逆和一定程度的審查抵制。DeFi在防止政權主體惡意通貨膨脹方面具備一定優勢。DeFi無差別但有條件的準入有可能進一步擴大金融的覆蓋范圍。再說劣勢,在用戶觸達方面,DeFi與金融都存在覆蓋范圍不足的弊端。此外,鑒于行業發展現狀,DeFi還面臨著技術風險和落地應用存疑的劣勢。

以太坊的優點是它是目前最流行、最活躍的智能合同平臺。而缺點就是需要解決可擴展性的問題。ETH2.0并不是解決當前問題的靈丹妙藥,仍然有許多問題需要考慮。

區塊鏈行業發展很迅速,如果其他平臺具有良好的吸引力和開發活動,DeFi可以有更好的應用平臺和落地環境。

主持人:DeFI距離大規模應用還缺什么?怎么解決?

ZeoXiong:根據defi.review的數據,DeFi日交易總額不到12億美元,并且去中心化借貸市場日交易量就占據了10億市場,本身借貸不像炒幣這么高頻次,以及目前defi主要聚焦在以太坊上,并且市場沒有新增資金量,還在行業初期,建造好行業的基礎設施慢慢來,道阻且長。

Jay:DeFi正蓬勃發展,但它依然處于早期探索階段,從多個維度來看,仍然有一系列問題亟需解決,否則難以有足夠真實有效的需求來支撐市場。

對于開發者和商家來說,由于DeFi項目是搭建在區塊鏈上,產品開發將受到現有區塊鏈技術性能的制約,例如,建立在以太坊的DeFi項目開發將受限于以太坊有限的吞吐量。

對于市場用戶來說,Defi產品存在很多落地問題,仍面臨著用戶界面不友好、用戶準入門檻高的問題。現階段的Defi應用仍是以犧牲用戶的體驗為代價,換取隱私、資產安全和資產管理自由等。

現階段DeFi去中心化的優勢并沒有完全自然地呈現出來,這一點和互聯網電商早期類似,需要基礎設施和認知不斷的完善。但是,隨著DeFi技術的成熟和流動性的增強,一個極低成本、透明、去信任化的流動性和借貸市場將很快到來。

Tags:DEXDEFDEFIEFIHawkDexAmun DeFi Momentum IndexDeFi11OneFinBank Coin

前言:本文分析了加密市場中比特幣與其他代幣資產之間可能的相關關系,當市場處于不同的周期時,代幣之間產生不同的影響。比如比特幣呈現拋物線增長時,具有明顯的吸血效應.

1900/1/1 0:00:00在內部貧窮落后和外部高壓制裁的雙重打擊下,朝鮮將比特幣看成了一條通往春天的隧道出口。和伊朗、委內瑞拉等國類似,面對美國制裁,舉目無望的朝鮮把希望押注在了區塊鏈這門新興技術上,比特幣不僅是朝鮮滋養.

1900/1/1 0:00:00區塊鏈技術落地成果和場景范圍逐步擴大吸引了越來越多的省市加入發展區塊鏈的陣營。而區塊鏈技術的發展離不開政策的支持.

1900/1/1 0:00:00關于印度政府計劃全面禁止加密貨幣的謠言最終證實是真的。官方報告以及負責制定加密使用框架的委員會的法案草案,于7月22日在最高法院審理加密案件的前一天發布.

1900/1/1 0:00:00作者:互鏈脈搏·黑珍珠號8月9日,中國技術團隊開發的公鏈項目Nervos宣布即將發行原生通證CKB,并計劃第四季度上線主網。Nervos是2019年為數不多公開發行通證的中國團隊公鏈.

1900/1/1 0:00:00周三美國2年期國債收益率與10年期國債收益率出現倒掛,引發市場對美國經濟衰退的擔憂。美股開盤下挫,加密貨幣市場延續昨日的低迷走勢.

1900/1/1 0:00:00