BTC/HKD+0.57%

BTC/HKD+0.57% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+1.82%

LTC/HKD+1.82% ADA/HKD+0.56%

ADA/HKD+0.56% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.14%

XRP/HKD+0.14%

Overview概述

自從1944年7月布雷頓森林體系確立以來,國際貨幣體系的中心就是美元。隨著外匯自由化、貿易自由化和資本自由化的進程不斷加深,美元隨著全球化的浪潮不斷擴張著影響力。截止到2019年6月,美元供應量M2達到147551億元,以美元計價的結算份額占到全球的39.9%。根據國際清算銀行的數據,在全球貿易中,90%以上的拉丁美洲貿易和85%以上的亞洲進入口貿易都以美元結算。截止2017年年底,全球利率期貨期權以美元計價的產品占70%以上。有13個國家和地區的匯率直接和美元掛鉤。美國央行從黃金美元到石油美元,美元不光代表著世界上最廣泛認可的清算貨幣,更代表著穩定和價值。所以,面對波動的數字貨幣市場,錨定美元的穩定幣應運而生。

錨定美元的固定匯率貨幣

Country

Region

CurrencyName

Code

PegRate

Since

Bahrain

MiddleEast

Dollar

BHD

0.376

2001

Belize

CentralAmerica

Dollar

BZ$

2

1978

Cuba

CentralAmerica

ConertiblePeso

CUC

1

2011

Djibouti

Africa

Franc

DJF

177.721

1973

Eritrea

Africa

Nakfa

ERN

10

2005

HongKong

Asia

Dollar

HD

7.75-7.85

1998

報告:上個季度加密行業的攻擊次數同比增長192%:金色財經報道,根據 Immunefi 研究,上個季度加密行業的攻擊次數同比增長 192%,從 25 次增加到 73 次。盡管出現了大幅上漲,但損失的總金額實際上下降了 64.4%,這可能是由于市場狀況所致。Immunefi 報告說,在接受調查的安全公司的所有地毯拉動中,有 73.3% 發生在 BNB 鏈上.

Immunfi 的分類團隊負責人 Adrian Hetman Tech 在報告中表示,BNB Chain 仍然存在開發人員使用分叉代碼的嚴重問題,它的社區缺乏安全第一的方法,吸引了許多尋求快速賺錢方式的用戶。這就是為什么我們繼續看到這個生態系統中數量最多的漏洞利用和地毯式拉動。[2023/4/5 13:45:06]

Jordan

MiddleEast

Dinar

JOD

0.709

1995

Lebnon

MiddleEast

Pound

LBP

1507.5

1997

Oman

MiddleEast

Rial

OMR

0.3845

1986

Panama

CentralAmerica

Balboa

PAB

1

1904

Qatar

MiddleEast

Riyal

QAR

3.64

2001

SaudiArabia

MiddleEast

Riyal

SAR

3.75

2003

U.A.E

MiddleEast

Dirham

AED

3.6725

1997

全球各大洲進出口美元結算占比

中國電子標準院面向全行業開展區塊鏈系統測試:近日,中國電子技術標準化研究院已啟動新一批區塊鏈系統測試,測試結果權威可信。通過測試的企業將獲頒測試證書(有效期三年)和CNAS認可的檢測報告。現面向全行業開啟報名。測試目標:區塊鏈系統功能和性能測試旨在增強核心關鍵技術的自主發展能力,保障區塊鏈系統質量,促進行業良性發展,實現技術創新與標準的有機結合。

測試依據:功能測試:T/CESA 6001-2016《區塊鏈 參考架構》;GB/T 25000.51-2016《系統與軟件工程 系統與軟件質量要求和評價(SQuaRE)第51部分:就緒可用軟件產品(RUSP)的質量要求和測試細則》。

性能測試:《區塊鏈 系統測試要求》;《GB/T 25000.51-2016《系統與軟件工程 系統與軟件質量要求和評價(SQuaRE)第51部分:就緒可用軟件產品(RUSP)的質量要求和測試細則》。[2021/3/4 18:14:44]

Report正文

什么是穩定幣?

穩定幣是一種新的加密貨幣,因為有擁有著儲備資產支持,所以它能夠保證穩定的幣值。穩定幣最早起源于2014年Bitfinex組建的TetherLimited發行的USDT。ThetherLimited在其代幣的白皮書中寫道:Tethers,是一種法幣掛鉤的數字貨幣,所有Tethers都是通過OmniLayer協議在Bitcoin區塊鏈上以代幣形式首次發行,每一個發行流通的Tethers都與美元一比一掛鉤,相對應的美元總量存儲在香港Tether有限公司。憑借TetherLimited的服務條款,持有人可以將Tethers與其等值法定貨幣贖回/兌換,或兌換成Bitcoin。Tether的價格永遠與法定貨幣的價格掛鉤,其掛鉤發幣的儲存量也永遠大于或等于流通中的幣量。

TetherLimited官網對于USDT與發幣掛鉤的說明

為什么需要穩定幣?

作為一個僅僅發展了幾年的新興幣種,它獲得了巨大的關注,因為穩定幣試圖將法定貨幣和數字貨幣的優勢結合——即加密貨幣的即時處理和支付安全,以及法定貨幣的穩定估值。

比特幣的阿基里斯之踵

盡管比特幣仍是最受歡迎的加密貨幣,但其估值卻存在極高的波動性,使它本身的投資屬性大大增加,卻弱化了它的貨幣屬性。例如,比特幣的價格從2017年11月的約5,950美元升至12月的逾19,700美元,然后下跌約三分之二,至2月初的6,900美元。就連比特幣盤中的價格波動也很劇烈——在短短幾小時內,比特幣朝任何一個方向的波動幅度都超過10%。

動態 | 安徽省茶葉行業協會與VeChain簽訂戰略協議:近日,安徽省茶葉行業協會與VeChain區塊鏈基金會簽訂一項戰略協議,旨在通過加強可追溯性來提高該行業在供應鏈所有階段的生產率和效率,利用區塊鏈技術減輕該省的貧困。(News Logical)[2019/12/18]

比特幣走勢

這種短期波動使得比特幣和其他流行的加密貨幣不適合公眾日常使用。從本質上講,貨幣應作為金融交易的媒介和價值的儲存方式,其價值應在較長時期內保持相對穩定。一種貨幣的購買力不能保持相對穩定的話,那么他就失去了貨幣本身存在的意義。

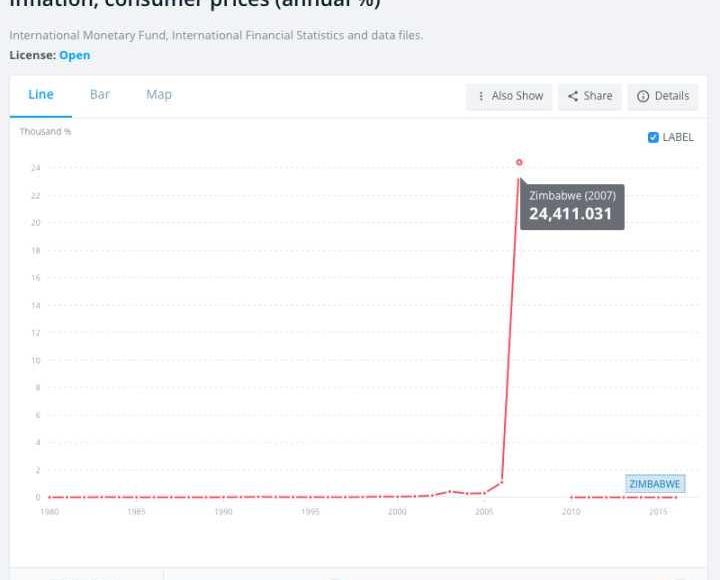

比如在2006-2008年,津巴布韋國內爆發了人類歷史上最嚴重的惡性通貨膨脹,國內物價飛漲,社會問題顯現。官方公布的2008年6月份通貨膨脹率估計超過11,200,000%。到2008年12月,津巴布韋政府發行100兆面額的新鈔,實際上只值25美元。超級通貨膨脹讓經濟出現停滯、不光嚇跑了國外投資者、摧毀了存款和家庭收入的購買價值,因此也破壞了長期的經濟增長。

津巴布韋通貨膨脹率

穩定幣提供的解決方案

理想情況下,加密貨幣應保持其購買力,并應具有盡可能低的通脹率,足以鼓勵消費代幣,而不是儲蓄代幣。穩定幣提供了一個解決方案,以實現這一理想的狀態。

法定貨幣價格穩定的兩個主要原因:

支撐它們的外匯儲備由于法定貨幣與作為抵押品的黃金或外匯儲備等基礎資產掛鉤,因此它們的估值不會出現劇烈波動。

央行的市場行為即使在某些極端情況下,當法定貨幣的估值可能大幅波動時,控制貨幣的當局也會介入,管理貨幣的供求,以維持價格穩定。

大多數加密貨幣都缺乏這兩個關鍵特征——它們沒有儲備來支撐估值,而且在必要時也沒有中央權力來控制價格。

USDT則為第一個問題提供了解決方案:利用與法幣美元掛鉤,并且規定1:1的兌換率,并提供資產證明保證Tether的價格永遠與法定貨幣的價格掛鉤,其掛鉤發幣的儲存量也永遠大于或等于流通中的幣量,使得USDT的價格相比比特幣更加穩定。USDT的通脹率也因為和美元掛鉤而與美元相同。

穩定幣真的穩定嗎?

雖然叫穩定幣,但是穩定幣的價值和價格真的穩定嗎,本文會從三個方面進行定性和定量分析USDT本身是否穩定,分別是:USDT的去中心化程度、USDT的匯率穩定性、和USDT的抗通脹性。

動態 | 安諾其收問詢函:要求說明涉足區塊鏈行業的必要性:安諾其(300067)收深交所問詢函,要求公司說明涉足區塊鏈行業的必要性,成立尚乎彩鏈的投資決策是否審慎,是否存在主動迎合市場熱點、炒作公司股價的情形。說明公司實控人、持股5%以上股東、董事、監事、高管人員近1個月買賣公司股票的情況,是否存在內幕交易、操縱市場的情形,未來6個月內是否存在減持計劃。[2019/10/30]

USDT并不像比特幣那樣去中心化

關于去中心化的程度,USDT的發行公司TetherLimited在它的白皮書上說得十分清楚:Werecognizethatourimplementationisn’tperfectlydecentralizedsinceTetherLimitedmustactasacentralizedcustodianofreserveassets(albeittethersincirculationexistasadecentralizeddigitalcurrency)(我們認識到,我們的應用并不是完全去中心化的,因為TetherLimited必須充當儲備資產的中心化保管人(盡管在流通中的Tether是去中心化的數字貨幣)).

這也就意味著以下幾點風險:

TetherLimited可能會破產

為Tetherlimited提供服務的銀行可能會破產

銀行可能會凍結TetherLimited的資產

公司可能會利用儲備金進行高風險投資活動

所以,從去中心化角度來講,穩定幣并不穩定。

USDT的匯率穩定性

首先,為了方便理解,首先介紹一下本文所利用的研究方法及其公式。因為USDT對于USD是1:1對標關系,那么偏移公式如下:

Deviation=Max(價格高點-$1.00,$1.00-價格低點)

我們選擇USD/JPY作為對照,目的是為了測試恒定匯率與非恒定匯率貨幣對中相比的偏移風險。

通過比較USDT和法幣之間的匯率USD/JPY相比,年化平均后的偏移點數USDT明顯小于USD/JPY。但由于USD/JPY的基數較大,所以根據基數調整后的年化偏移幅度比較后發現,USDT偏移幅度明顯大于USD/JPY。調整公式如下:

AnnualizedDeviation(adjusted)=Deviation/ClosePrice

在最大偏移率上,USDT遠遠大于USD/JPY,甚至在發行后兩年的2017年仍舊出現21%的最大偏移率。

中國銀行副行長張青松:中國銀行將積極探索區塊鏈等技術在傳統銀行業的應用場景:6月2日,“2018中國金融創新論壇”在北京開幕。中國銀行副行長張青松在論壇上表示,中國銀行將在2018年開始構建云計算、大數據、人工智能三大平臺,為業務和經營管理的智能化、生態化打下基礎。與此同時,更加積極地探索區塊鏈、虛擬現實、增強現實、物聯網等新技術在傳統銀行業的應用場景。目前,我們有12個項目正在試點使用區塊鏈技術,有22項區塊鏈技術專利在國內保持第一名。[2018/6/2]

雖然USDT的波動性在逐年穩步降低,但是2019年仍舊同比高于USD/JPY0.48%。

USDT唯一值得稱道的一點便是USDT的下行風險按照歷史數據來看小于USD/JPY,自上市以來最大回撤為-10.496%,而USD/JPY的五年最大回撤為-20.48%。最大回撤的計算公式如下:

MaximumDrawdown=(max(1-賬戶當日價值/當日之前賬戶最高價值)*100%

綜上所述,以波動性及偏移幅度而言,在穩定幣USDT的框架下,穩定幣與法幣掛鉤的穩定性并不如法幣之間的非掛鉤關系穩定性高。這個測試雖然不具有代表性,比如存在高波動的非發達國家匯率,但是USDT存在之初的目的之一便是為了穩定。從測試中可以看出,USDT的穩定性并不具有說服力。

USDT穩定性測試結果

USDT

AnnualizedDeviation

%AnnualizedDeviation

MaxDeviation

MinDevitaion

AnnualizedVolatility

MaxDrawdown

2015

0.004

0.57%

71%

0%

5.70%

-0.020%

2016

0.000

0.04%

4%

0%

0.38%

-3.794%

2017

0.020

2.05%

21%

0%

2.56%

-8.641%

2018

0.016

1.59%

8%

0%

1.07%

-10.496%

2019

0.014

1.41%

5%

0%

0.77%

-10.496%

USD/JPY穩定性測試結果

USD/JPY

AnnualizedDeviation

%AnnualizedDeviation

MaxDeviation

MinDevitaion

AnnualizedVolatility

MaxDrawdown

2015

0.677

0.56%

3%

0%

0.34%

-5.73%

2016

0.953

0.88%

5%

0%

0.58%

-20.48%

2017

0.698

0.62%

2%

0%

0.32%

-14.15%

2018

0.497

0.45%

1%

0%

0.25%

-16.62%

2019

0.405

0.37%

3%

0%

0.29%

-15.93%

與通脹相關性

因為USDT的波動率與通脹呈現弱相關關系,所以在此對通脹對USDT的影響問題不做討論。

皮爾森相關系數

皮爾森相關

數值

USDT,Inflation

0.295121985

USD/JPY,Inflation

0.335673447

USDT,USD/JPY

-0.61757705

穩定幣對投資者的意義

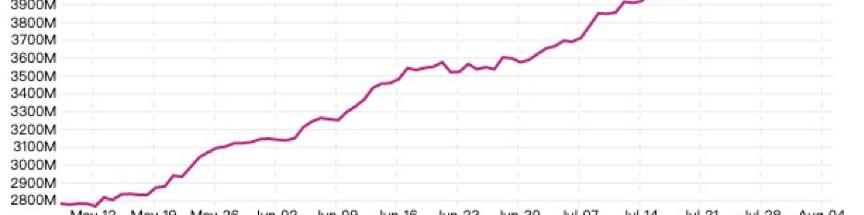

雖然USDT擁有著種種風險,但是它成功解決了一部分投資者和數字貨幣使用者的疑慮,對于空中樓閣般的數字貨幣概念提供了一個有力的支撐。所以自從2015年上市以來,市值一路飆升,至今市值已經超過了四十億美元,2017年增長率達到了13816%。

市值增長率

USDT

MarketCap

2015

212%

2016

946%

2017

13816%

2018

37%

2019

116%

USDT市值

貯存手段

在當前的加密貨幣生態系統中,ICO融資過程會產生加密資產價格波動的風險。項目方通常會籌集一定數量的ETH來使用資源來實現之前的承諾。由于將加密資產轉換為法定貨幣的手續費很高,該項目的創始團隊傾向于將大部分資產存儲在ETH,但隨著加密貨幣價格的升高,投資者會付出機會成本。然而,在熊市中,加密資產的價格大幅下跌,面對資產的大幅下跌,創始團隊仍然不得不滿足投資者對于IRR的預期。從長遠來看,穩定幣可以幫助ICO項目的創始團隊更安全地保存資產。

支付手段

作為一種支付工具,穩定貨幣可以有效地消除價格波動風險,通過加密貨幣交易提供比當前銀行工具更好的用戶體驗和顯著的效率收益。目前的國際銀行轉賬需要3天,而加密貨幣則可以快速確認交易。

目前穩定幣的運用主要集中在Tether,Tether是交易量排名第二的加密貨幣,占了BTC日交易量大約60%。今年初,Tether的市值進入加密貨幣排名前十,現在市值占所有穩定幣市值的93%。盡管有新的穩定幣比如USDC成功地進入交易所,但Tether繼續處于統治地位,占所有穩定幣交易量大約98%。

流通手段

衍生品可以有效對沖風險資產。例如,商業航空公司使用的燃油成本是以加侖/美元來計算的,一般航空公司都會利用ForwardContract來對沖美元存在風險敞口。

而這些衍生品大多以現金結算,穩定幣可以通過平價進行價值轉移。如今,芝加哥商品交易所(CME)和芝加哥期權交易所(CBOE)等現代銀行的基礎設施嚴重依賴于成本高昂的中介機構,如清算所(ClearingHouse),以及使用貨幣結算合同。當這些復雜的操作通過智能合約執行時,全部需要美元資產結算。

在可預見的未來,這些衍生品可以通過穩定貨幣、降低交易成本和消除對中央機構的需求,在鏈條上進行結算。在當前的金融市場框架下,這些中心化的機構提供了市場參與者之間的信任。

穩定幣的不完美

USDT雖然解決了穩定匯率的問題,但是它的貨幣屬性使得它依舊沒有逃離三元悖論。

三元悖論又稱三難選擇,是國際金融學中的原則,指一個國家不可能同時完成下列三者:

資本自由進出

固定匯率

獨立自主的貨幣政策

USDT所做的便是為了保證資本自由進出,和與美元1:1掛鉤,完全拋棄了獨立自主的貨幣政策,使得美聯儲的任何決議都會影響到USDT的價值,偏離了原初數字貨幣的初衷。而歷史的教訓證明,違反三元悖論的規則,會導致大規模的金融危機。

東亞國家實際上采取的匯率政策是與美元掛鉤的促進自由資本流動,又同時制定獨立的貨幣政策。首先,由于事實上與美元掛鉤,外國投資者可以在亞洲國家投資,卻不用擔心匯率波動的風險。其次,資本自由流動使得外國投資者可以無障礙地投資。再者,在1990-1999年間,東亞國家的短期利率高于美國的短期利率。由于這些原因,許多外國投資者將巨額資金投入亞洲國家,獲得了巨額收益。但當東亞國家的貿易平衡轉變,投資者們迅速地撤回資金,引發了亞洲金融危機。

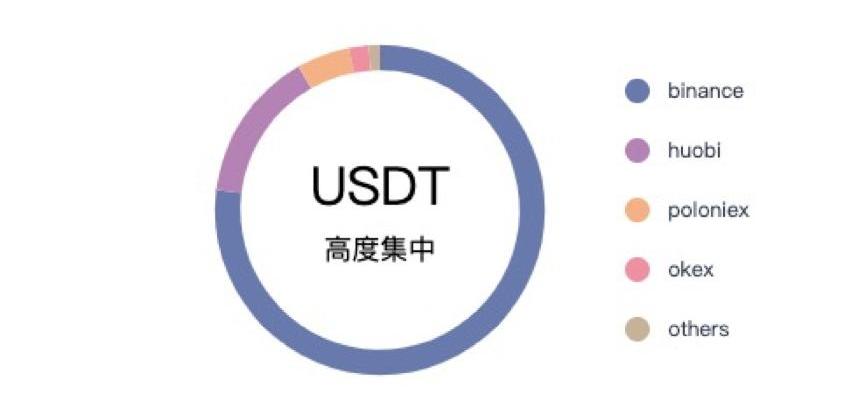

同時,USDT雖然與美元掛鉤,但它終究不是美元,對于一個流通市值只有40億美元的幣種來說,它的持倉過于集中。根據longhash的數據,USDT的交易76.95%集中于Binance一家交易所。活躍地址數也僅有15000-20000,籌碼高度集中。

longhash持倉分析

Conclusion結語

穩定幣的出現主要解決了比特幣所面臨的波動性問題,并且有效起到貯存手段,支付手段和流通手段等貨幣的職能。盡管在波動性上仍相較法幣與法幣間更高,且存在持倉過于集中,以及去中心化不足等風險,但其所填補的空白在數字貨幣市場上仍舊起到了不可或缺的“穩定”的作用。

昨晚,據HOLD行情顯示,比特幣短時下跌,今日早上7點一度跌破10000美元,24h下跌幅度超過5%,是半月以來首次跌破1萬美元關口,目前于10100美元上下震蕩.

1900/1/1 0:00:00摘要 事件:7月30日,美國國會參議院銀行、住房和城市事務委員會召開“審查數字貨幣和區塊鏈的監管框架”聽證會。這是半月內,美國國會召開的第三場數字貨幣專場聽證會.

1900/1/1 0:00:00截至2019年8月5日,以太坊網絡上部署了204,303個ERC20智能合約,達成以太坊的又一個里程碑.

1900/1/1 0:00:00作者|哈希派分析團隊 BTC跌破11500美元關口 日內跌幅為0.68%:火幣全球站數據顯示,BTC短線下跌,跌破11500美元關口,現報11499.89美元,日內跌幅達到0.68%.

1900/1/1 0:00:00隨著測試項目TornadoCash的上線,以太坊網絡已經可以執行隱私交易。這就意味著用戶可以在不公布交易金額或者早前交易記錄的情況下創建交易.

1900/1/1 0:00:00據Coindesk8月2日報道,LedgerX在本周四表示,它沒有像之前所說的那樣如期推出比特幣期貨產品。同時,美國商品期貨交易委員會在之前也表示,它并沒有批準該交易所上線比特幣期貨交易.

1900/1/1 0:00:00