BTC/HKD-1.16%

BTC/HKD-1.16% ETH/HKD-0.36%

ETH/HKD-0.36% LTC/HKD-1.71%

LTC/HKD-1.71% ADA/HKD+0.49%

ADA/HKD+0.49% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-0.69%

XRP/HKD-0.69%上半年,DeFi無疑是行業風口之一。不少觀點認為DeFi是以太坊智能合約的最佳應用,甚至是區塊鏈的最佳落地場景。借貸、去中心化交易所和穩定幣基本構成了DeFi的“三駕馬車”,其中,借貸市場的發展尤其引人注目。

根據DEFIPLUS的統計,截至8月6日,借貸市場的總鎖倉額約為4.61億美元,相較于今年1月1日的2.62億美元上漲了約75.95%。DeFi借貸產品在今年已經實現了巨大的發展。但近日,有媒體報道以太坊上主流借貸產品之一Dharma鎖倉額驟降74%,用戶無法提幣,這為DeFi的強勢發展蒙上了一層陰影。

市場是否過度解讀了Dharma鎖倉額下降的現象?DeFi借貸產品的真實現狀又是如何??PAData選取了以太坊上的五個主流借貸產品——MakerDao、Compound、Dharma、dY/dX和NuoNetwork,通過其鏈上借貸資產的余額變化和交易行為趨勢來觀察當下Defi借貸產品的現狀。

整體鎖倉額下降DAI是貸出最多的資產

根據DEFIPLUS的統計,雖然截至8月6日的總鎖倉額已經達到4.61億美元,較今年年初上漲了約75.95%,但實際上,整個借貸市場的鎖倉額從今年6月27日創下6.02億美元高點后,一直呈下降趨勢,目前已經下降了約30.59%。

區塊鏈數據分析工具 Dune 推出 Spellbook,引入開源軟件協作模型:7月22日消息,區塊鏈數據分析工具 Dune 推出 Spellbook,把開源軟件的協作模型引入數據科學和分析領域。Spellbook 是對其現有 abstractions 存儲庫的重組,具有開源分析工程工具,稱為 dbt,dbt 模型又名spells可以具體化為視圖和表,具有增量加載和日期分區表等改進,可編譯成 SQL 并在 dune.com 上運行。[2022/7/22 2:31:45]

從鎖倉資產的配置來看,總體而言,ETH的鎖倉數量在下降,而DAI的鎖倉數量在上升。

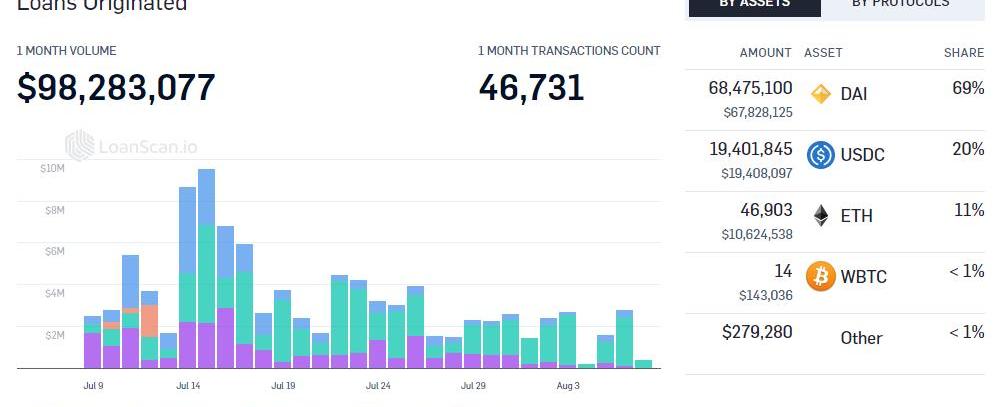

但如果換算成美元計價,那么ETH依然是目前鎖倉額最多的資產。?根據LoanScan的貸出統計,截至8月7日,Maker、CompoundV1/V2、Dharma和dY/dX最近一個月的貸出總額約為9828萬美元,交易次數約為4.67萬次,平均每筆貸出約為2103美元。

區塊鏈數據分析公司Flipside Crypto完成5000萬美元融資,Republic Capital領投:4月19日消息,區塊鏈數據分析公司Flipside Crypto宣布完成5000萬美元融資,本輪融資由 Republic Capital 領投,True Ventures、Galaxy Digital、Terra、Dapper Labs、M13、Blockchain Coinvestors、Collab Currency、Hashkey、Avon Ventures(隸屬于 Fidelity Investments 的風險投資基金)、Lightshed、Resolute、Boston Seed、Converge、Hutt Capital、Gangeels、Commerce Ventures、Quiet以及Tribe Capital等參投。(raise.flipsidecrypto.xyz)[2022/4/20 14:34:32]

從貸出資產類別來看,目前DAI是最主要的借貸資產,占貸出總額的69%,其次是USDC和ETH,分別占20%和11%,其他貸出資產,主要是指ERC-20通證,只占不到1%。DAI占主要貸出市場份額的可能原因在于,Maker在以太坊的借貸市場中占據了絕對主導地位,而Mkaer只提供DAI借貸。?另外,USDC是所有法幣穩定幣中借貸最多一個,順利搭上了DeFi的順風車。

數據分析平臺CryptoQuant將在2月9日進行網站升級:數據分析平臺CryptoQuant發推稱,其網站將在UTC時間2月9日6點-7點(北京時間14點-15點)的升級期間不可用。[2021/2/5 18:58:38]

MakerDao中國社區負責人潘超告訴PANews,這與其背后的Circle和Coinbase有關。

“USDC的發行方Circle和Coinbase有通常的美元兌換渠道、監管優勢、信譽保障和100%準備金。其他的穩定幣,如USDT風險較大,人們不愿意長期持有,且美元通道并不順暢,而目前?DeFi的主要用戶還是美元持有者。”

手握最多WETH?Maker是以太坊DeFi的“中央銀行”

最開始,以太坊上的DeFi借貸產品主要以質押ETH為主,即使是在目前已經有了較大發展的市場格局中,份額占比最大的Maker也僅提供ETH質押。但是加密世界的借貸往往涉及兩種代幣,在以太坊上最廣泛的代幣形式是ERC-20代幣,而以太坊的原生代幣ETH卻不符合ERC-20標準。于是為了實現ETH和ERC-20代幣的快速交易,需要將ETH包裝成符合ERC-20標準的代表,這就是WETH,包裝的過程就是1:1映射,并需要支付Gas費。

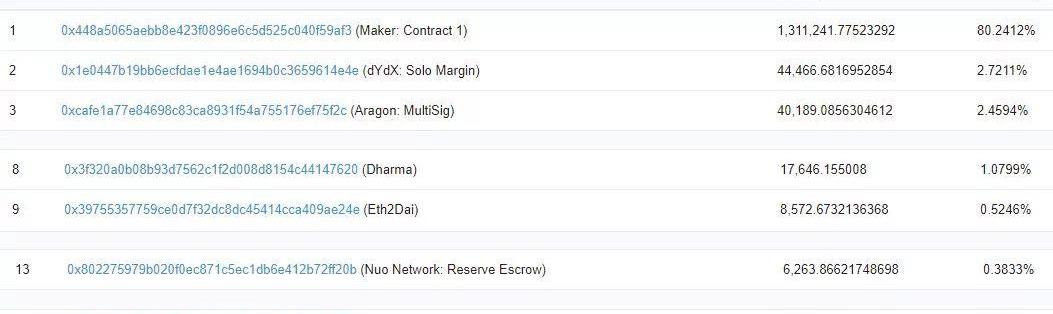

換言之,以太坊上所有與ETH借貸相關的產品都繞不開WETH,這也為市場觀察DeFi借貸產品的真實現狀提供了一個統一窗口,即可以通過觀察各產品WETH的余額來觀察鎖倉量。雖然這并不是完全相等的,但趨勢是一致的,即不可能發生WETH余額低于總鎖倉量的情況。鑒于當前市場以質押ETH的Maker為主,而且主流借貸資產是以Maker中質押ETH才能獲得的DAI,所以觀察WETH的鏈上表現,相當于在源頭觀察整個以太坊DeFi借貸產品。?根據以太坊瀏覽器Etherscan的數據,截至8月7日,WETH的總供應量約為163萬個,分散在約4.2萬個地址中,總交易次數達到了約233萬次。

數據分析公司:發現一個dydx協議的止損訂單bug 現已修復:數據分析公司Omni Analytics Group發推稱:“我們無意中發現了一個關于dydx協議的止損訂單bug,并與他們取得了聯系。我們還沒來得及解釋具體問題,他們就已經把問題解決了。這就是我們可以期望從以太坊和DeFi社區得到的支持水平。”[2020/5/30]

其中,Maker是目前WETH的最大持有者,共持有131萬個,占總量的80.24%,遠遠高于其他DeFi產品。其次dY/dX,Dharma、Nuo、Compound分別持有2.72%、1.08%、0.38%和0.17%的WETH。?持有量如此懸殊基本上這可以視為Maker壟斷了以太坊上質押ETH的借貸業務。潘超認為如果把Maker比作以太坊上的中央銀行,給普通用戶提供貼現借Dai窗口的話,那么?Compound等其他借貸產品就相當于商業銀行,二級借貸Maker發出的Dai。Maker提供固定基準利率,Compound是靈活的拆借利率。

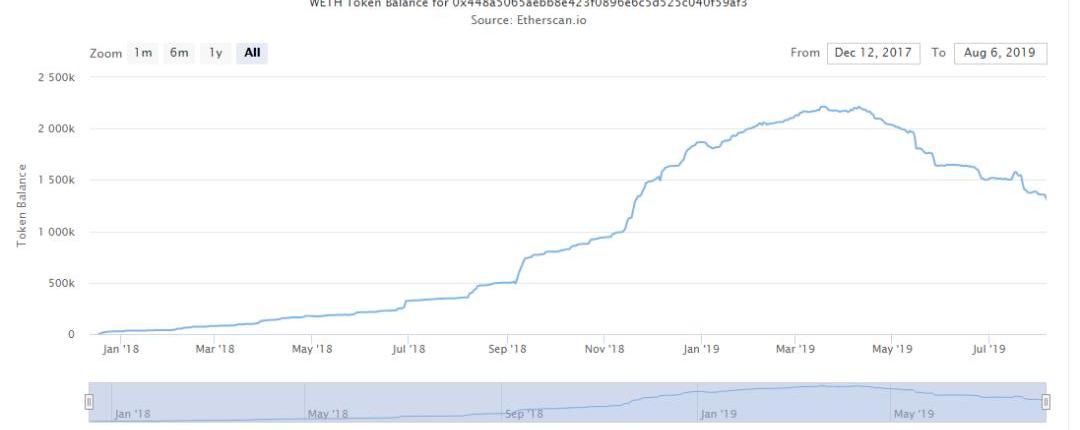

具體看每個產品的WETH鏈上數據,可以看到,Maker從四月份開始WETH的余額就下降了,大約從3月中旬的221萬個下降到目前的131萬個,降幅約為40.7%。對此,潘超回應道,“前幾月由于借Dai的需求激增,Maker為了控制總供給量,平穩Dai的價格,提高了基準利率。所以有借款需求的人轉向Compound等二級借貸市場,不直接向Maker借款。”但他預計,在Dai價格更加平穩后,Maker的基準利率會下降,屆時Dai的借貸需求和金額都會增加。

聲音 | 加密數據分析提供商:減半不會影響比特幣期權市場:金色財經報道,加密數據分析提供商Skew在一系列推文中解釋了如何通過查看資產的隱含波動率(類似于“扭曲”曲線)來確定某個事件是否被定價。隱含波動率(IV)是期權固有的術語,反映了市場對某項資產的期望。Skew指出,第二季度的隱含波動率沒有扭結,這意味著在減半事件發生后,比特幣期權市場預計不會有任何重大變化。然而,交易者確實預計三月份會出現一些波動。因此,這有可能是另一個“謠言買入,消息賣出”,類似于萊特幣在2019年第二季度出現令人吃驚的價格上漲,但卻在在實際減半后完全消失了。[2020/1/7]

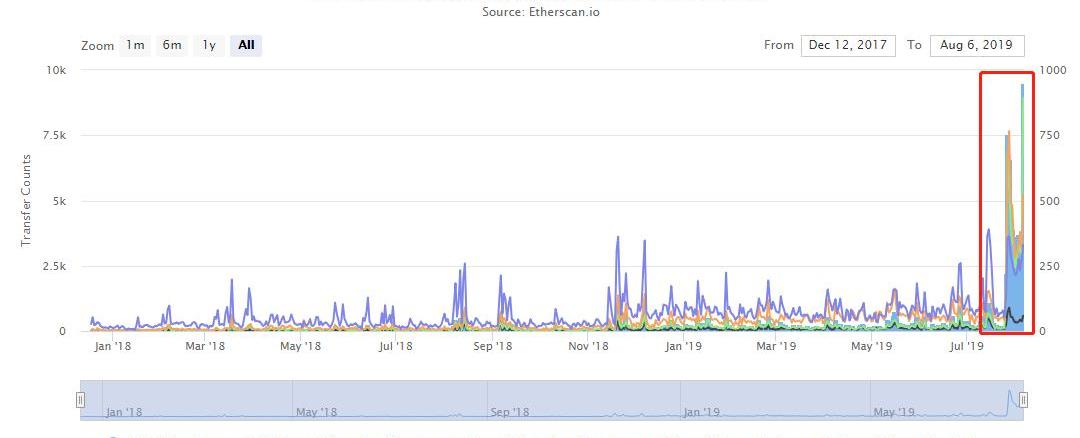

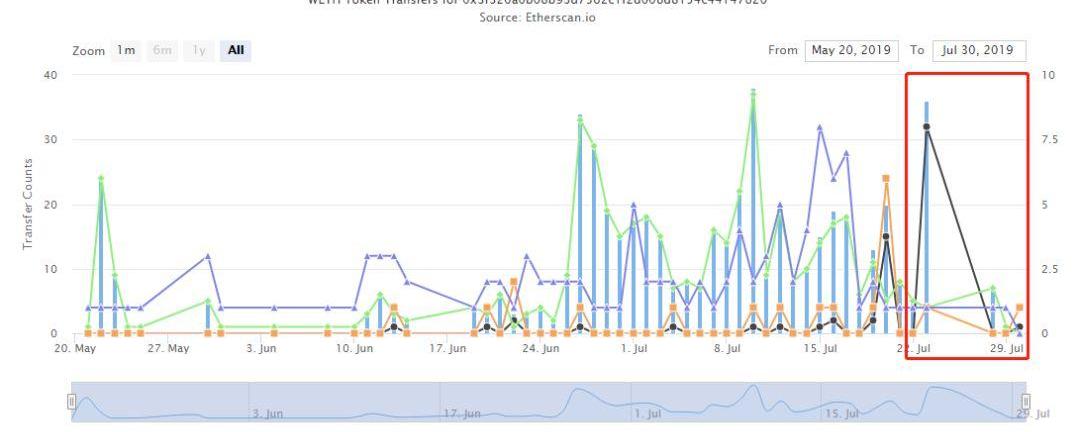

從WETH的交易次數變化可以看到,近期無論是總交易次數還是質押、貸款次數、發送和接收的新地址數都較7月下旬有了很大的增長。這意味著,近期Maker的參與者多了,但是人均借貸單價下降了。

這一點,與LoanScan近期監測到的MakerCDP金額相符合,新建的CDP金額基本小于1美元。這種異動可能與Coinbase的活動有關,根據theBlock早前的報道,自7月26日CoinbaseEarn推出的DAI活動已經推動了14000多個CDP創建,約為Maker所有CDP的40%。活動拉新效果明顯,但日后的留存可能是留給Maker的一個考題。

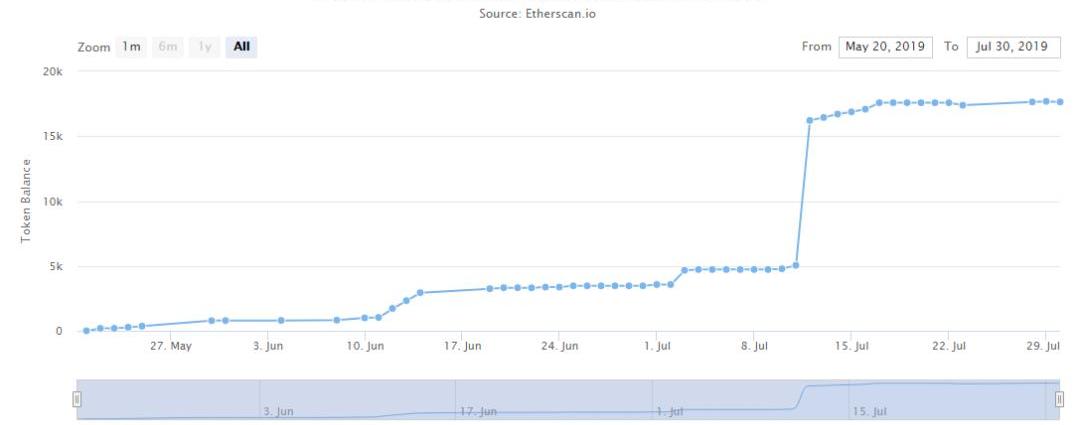

以太坊上另一大借貸產品Dharma早前被媒體報道鎖倉資產驟降74%,8日Dharma決定暫停新存款和貸款,用戶可以提現目前沒有鎖定的資金。從其WETH的余額來看,目前依然擁有17377個。

但Dharma在7月24-27日出現了“空白的4天”,完全沒有鏈上記錄。根據LoanScan的監測,Dharma最近一筆借貸發生于兩周前,而此后用戶則無法提幣了。

DDEX市場負責人代世超表示,“Dharma就是P2P模式,是人工撮合借貸雙方,這個過程可能等好幾天。鎖倉額驟降跟他們停止利率補貼有關,沒有利率優勢,再加上人工匹配效率低,大家就不愿意玩了。”但代世超也表示畢竟Dharma的創始團隊比較優質,也有聽說Dharma準備轉向資金池模式,仍然值得期待。

另外,WETH余額比較多的借貸產品dY/dX和Nuo目前的余額量穩步增長,鏈上交易情況比較穩定。

ETH供需失衡穩定幣DAI和USDC吃香?

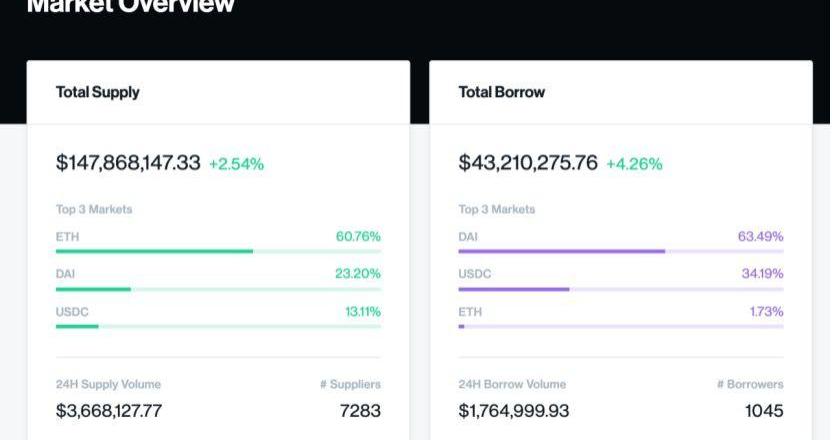

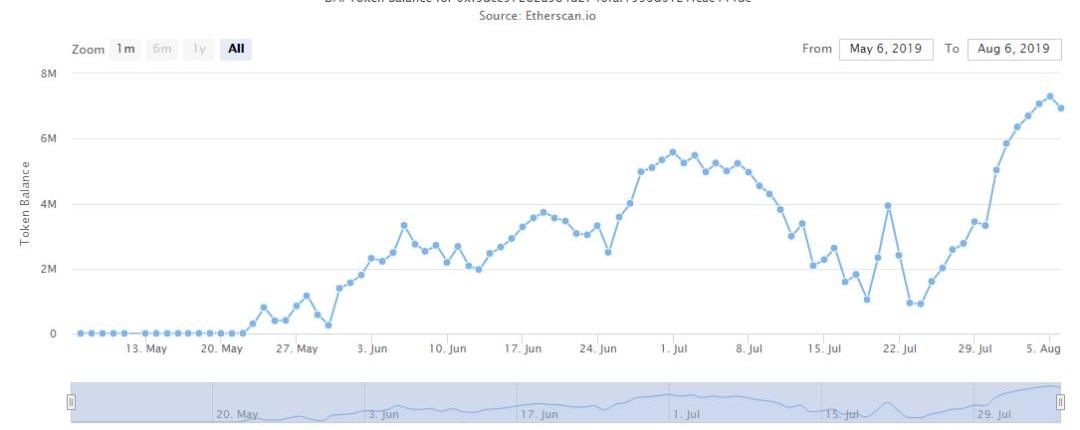

根據LoanScan的統計,Compound是目前市場上貸款額最多的一個平臺,截至8月8日,其貸款額已約占整個市場貸款額的50%。但Compound的WETH余額很少,這主要與其采用cToken資金池模式有關,其目前的主要借貸資產已經不是ETH了。從其官網的統計來看,DAI和USDC是目前用戶青睞的主要借貸資產,ETH的借款量很少,但是相反,在貸款端,ETH的供應量是最多的。

代世超表示,“資產供需量的差異只會影響利率,供應量多只能說明存錢掙利息的人多一些”。LoanScan顯示當前CompoundV2中ETH的存款利息只有0.02%,遠遠小于DAI的11.94%和USDC的9.68%,而且ETH的存款利息和借款利息比最大。?如果詳細考察Compound的DAI情況,根據各地址所有量排名,compounddai擁有692萬個DAI,約占總量的9.11%,是所有地址中DAI余額最多的,而且地址內的余額一直在上升。?

而且Inbound的交易次數明顯多于Outbound,這與總體的供需狀況是相似的,也就是說不管是當前借貸較少的ETH還是借貸較多的DAI,都是存款掙利息的用戶多于借款他用的用戶。

CompoundUSDCoin的地址也表現出相似的鏈上情況。

根據代世超的觀察,主要借貸資產變為穩定幣DAI和USDC的一個主要原因是:

“ETH幣價波動較大,借貸穩定幣相當于將現金放在余額寶里賺利息,或者類似抵押美金貸款”。

來源:PANews

編者注:原標題為:以太坊DeFi借貸現狀:Maker成“央行”用戶理財需求旺

萊特幣的第二次區塊獎勵減半已成功完成,而接下來,我們將在2020年5月迎來比特幣的第三次減半。“歷史不會重演,但總是驚人地相似,”——馬克吐溫世界杯和奧運會是每四年舉辦一次,而比特幣的挖礦區塊獎.

1900/1/1 0:00:00關于人民幣匯率破7的問題,市場出現了一定的恐慌情緒,投資者的避險意愿開始升溫,黃金和比特幣價格開啟了跳漲行情。此時,很多投資者可能還沒有反應過來,人民幣匯率到底發生了什么.

1900/1/1 0:00:00摘要:過去24小時似乎消息面在左右行情:昨晚Ledger率先推出實物交割期貨,短時BTC上攻10000美元;凌晨美國降息雖利好但不及預期,短時BTC緩慢回落.

1900/1/1 0:00:00此次建立區塊鏈金融平臺是中裝建設首次區塊鏈布局。8月18日晚間,中裝建設發布公告稱,已于近日與上海玳鴿信息技術有限公司(以下簡稱“玳鴿信息”)簽署了《關于共同設立區塊鏈金融平臺的協議》,中裝建設.

1900/1/1 0:00:00今年6月,Ripple曾對全球第二大匯款公司速匯金MoneyGram進行了3000萬美元的初始股權投資,并有權在兩年內再投資2000萬美元。目前瑞波正在計劃后續的關于“多重”收購和投資的討論.

1900/1/1 0:00:00摘要:從V神所謂的“軟件開發苦干階段”,到目前的規范“凍結”。時隔一年多,以太坊2.0的交付計劃已經開始步入正軌.

1900/1/1 0:00:00