BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD-1.24%

SOL/HKD-1.24% XRP/HKD-0.59%

XRP/HKD-0.59%魔幻的 2020 年在牛市的陪伴下落下了帷幕,然而這一年中鏈上安全事件卻頻頻發生。律動 BlockBeats 將 2020 年中發生的鏈上安全事件進行了總結。《2020 鏈上安全報告》主要分為四部分:2020 影響幣圈行業的大事件、以太坊安全事件、合約保險以及 DeFi 合約外的其他攻擊。

2020 年新冠疫情對于全球經濟造成了極大的影響,美股一個月內經歷了三次熔斷,與此同時加密資產市場也受到了牽連。3 月 12 日加密資產全體暴跌無一幸免,比特幣日內跌幅達 50%,加密資產市場總市值近乎腰斬。隨后各國央行選擇以最簡單粗暴的方式來應對此次重創:瘋狂 QE 放水。這種刺激手段雖然是貨幣政策中最行之有效的,然而其副作用也是顯而易見的。?

如果說次貸危機所引發的金融海嘯造就了比特幣,那么疫情所導致的大量印鈔讓更多人認識到比特幣是一種稀缺資產且可對沖法幣貶值的風險。合規買入、托管以及各類加密資產基建和衍生品的成熟從各個角度為加密資產需求者提供了完美的解決方案,諸多機構也就順理成章地選擇了比特幣以及其他龍頭加密資產作為資產配置的一部分。

比特幣期權周交易量達79.4億美元,創下2021年10月以來最高點:金色財經報道,據 The Block 數據顯示,本周比特幣期權交易量達 79.4 億美元,創下自 2021 年 10 月以來的最高點。

機構流動性提供商Paradigm聯合創始人Anand Gomes表示,市場正在在寬松的貨幣條件下定價,因為美聯儲不能再加息了。LedgerPrime副總裁Laura Vidiella認為,原因更多地與波動性有關,高波動性和高交易量通常非常相關,尤其是對于流動資產而言,這就是Paradigm本周交易量創歷史新高的原因,單日交易量超過10億美元。[2023/3/18 13:11:47]

若散戶未能享受到機構牛市所帶來的紅利,那么流動性挖礦的熱潮大家一定都沒缺席。那些曾經只將幣存放在中心化交易所的用戶為了成為 DeFi「農民」將資產轉入「狐貍頭」中,將非生產性資產通過去中心化交易所換成了種地的「鋤頭」。瘋狂的挖礦讓以太坊鏈上資產市值飛上云端,但同時,這也成為了黑客嘴邊的肥肉。

Coinbase報告:2020年存儲資產總計達900億美元:Coinbase報告顯示,2020年Coinbase凈收入約為3.22億美元,總收入為12.8億美元。2020年,其收入中約11億美元(86%)來自交易費,其余來自訂閱服務及其他。目前,Coinbase擁有約4300萬注冊用戶和7000個機構賬戶,每月活躍交易者近300萬。Coinbase在零售和機構平臺上存儲的資產總計達900億美元。(TheBlockCrypto)[2021/2/26 17:56:59]

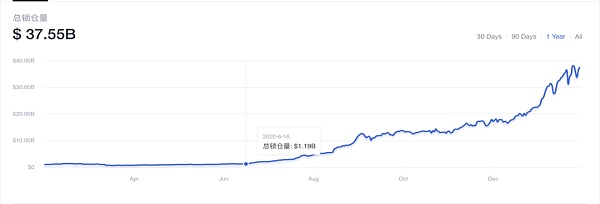

圖源:OKLink

在流動性挖礦的帶領下,沉寂已久的 DeFi 在 2020 年下半年成為焦點。用戶將資產存入合約,為協議提供流動性,從而獲得協議的費用分成和治理代幣獎勵。

由于協議內存放著各類有價資產,這讓 DeFi 協議成為了被攻擊重災區。黑客們通過各種手段向合約發起攻擊,據 PeckShield 派盾統計 2020 年 DeFi 安全事件達到 60 起,損失逾 2.5 億美元,占統計的黑客攻擊造成總損失的 12.5%,遠超 2019 年數據。

Gate.io 2020年12月份總計銷毀313.07萬枚GT:據Gate.io最新消息,Gate.io已完成2020年12月平臺利潤回購GT和銷毀,銷毀GT數量總計3130787.19512608枚,銷毀價值約1395704.9315872067 USDT。本次銷毀后GT實際通量:145938317.41478242枚(GT流通量-凍結數量)(未包含法制基金部分,未包含挖礦產出)。[2021/1/2 16:15:35]

圖片來源:PeckShield 派盾

發生在 DeFi 合約中最常見的三種攻擊分別為預言機操縱攻擊 (閃電貸)、重入攻擊以及代碼漏洞。

在現今 DeFi 大熱的背景下,預言機攻擊極為普遍,因為大多數 DeFi 協議都需要通過喂價預言機來提供價格信息。一般來說,喂價預言機分為鏈上和鏈下兩種,鏈上預言機通過抓取去中心化交易所價格來獲取信息,而鏈下預言機則從中心化交易所獲得價格。

公告 | BiKi 2020年首場項目XB調整認購時間:據BiKi官網最新消息,由于BiKi2020年首場認購項目熱度遠超預期,為確保認購正常進行,認購時間調整如下:BIKI持幣用戶專場認購時間:2/21 11:00—2/21 14:00;BiKi合伙人專場認購時間:2/21 14:00—2/21 15:00。請關注最新認購時間。[2020/2/21]

這兩種喂價預言機方式各有優劣,從鏈上獲取價格可以通過協議完全去信任化,但存在被操縱攻擊風險。鏈下預言機雖不存在被閃電貸攻擊風險,但其價格源需依賴于中心化交易所提供,存在中心化風險,且鏈下數據在鏈上反映較慢。

在鏈上,用戶可以通過閃電貸工具瞬間完成大額借款、兌換和大額存入等一系列操作,這使得攻擊者可以自行創造套利機會,從而操控去中心化交易所價格來擾亂其他使用該價格的 DeFi 應用,最終完成套利攻擊,典型案例有 bZx,Cheese Bank,Harvest 以及 Valley 等喂價預言機攻擊事件。

動態 | 2020年3月起,意大利銀行業將使用分布式賬本技術進行對賬:據Finextra消息,意大利銀行業協會(ABI)透露,到2020年3月,意大利的銀行將使用分布式賬本技術(DLT)進行對賬,這將是意大利銀行業首次使用區塊鏈。據悉,此舉是Spunta項目的一部分,該項目由協會的研究和創新部門ABI Lab管理,旨在國家銀行間流程中實施DLT。 據此前報道,Spunta項目已有18家銀行參與,其銀行員工人數占到該國銀行從業人員的78%。該項目基于區塊鏈技術,旨在提高銀行間對賬系統的標準化程度。當時(二月)該項目處于“前期階段”。[2019/6/19]

重入攻擊是一種危害性極高的攻擊手段,可以輕松榨干合約內所有資產。著名的 the DAO 被盜事件就是攻擊者運用重入攻擊導致以太坊硬分叉,損失了價值 5000 萬美元的以太坊。

智能合約不僅可以相互調用,也可以在內部調用。一般情況下,這不會產生任何問題,但當調用使得合約狀態不一致時,例如取款金額大于合約內金額時,或當某合約還未將余額設為零前就發起轉賬,此時攻擊者可濫用提現功能提取合約中所有余額。今年經典的重入攻擊案例有:Akropolis,dForce 以及 Origin。

此類攻擊通常是由于開發者在編寫智能合約時,出現邏輯漏洞或自留后門所導致的。大多合約漏洞出現在未經審計的合約上,較常見的手法是攻擊者通過合約漏洞無限鑄幣隨后榨干流動性池內資產,凍結合約內資產,或是合約開發者取走合約資產后跑路。

在去中心化的世界中,由于 DeFi 應用迭代速度過快,為了追趕熱度許多應用的合約在沒有通過第三方審計的情況下就進行了發布。由智能合約漏洞而損失的資產也是不計其數。許多用戶可能會抱怨項目方不負責任,但有些項目并沒有公開項目信息,由于 FOMO 情緒,用戶為了搶先一步參與到項目中,會通過蛛絲馬跡尋找尚未公開的項目合約。

例如在 9 月 29 日凌晨,YFI 創始人在其參與開發的新項目的推特上發布了兩張項目相關設計圖,隨后被黑客找到此項目合約地址并利用閃電貸攻擊盜取了 1600 萬枚 DAI。?

合約審計對于高速迭代的 DeFi 產品來說耗費時間過長,保險或許會是更好選擇。DeFi 要發展,需要保險這樣的基礎設施。如果只是靠 DeFi 協議用戶自行去購買保險,這是不現實的。一種方案可由協議的交易費用或挖礦收益中抽取一部分,存入項目的金庫中,金庫中一部分用于購買協議保險。

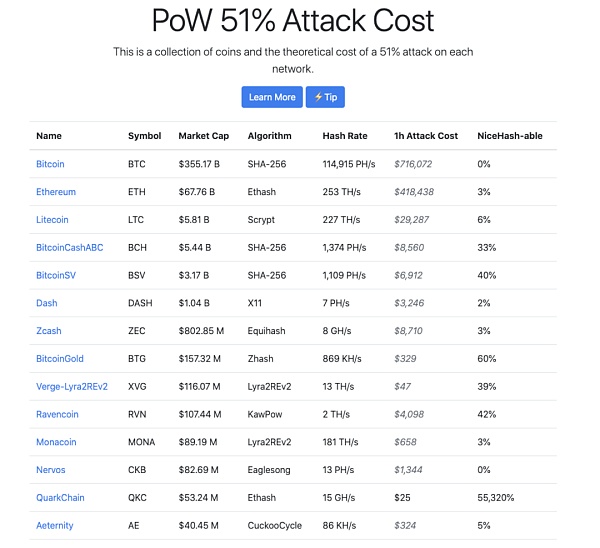

除了合約攻擊外,公鏈攻擊、交易所以及錢包攻擊也不占少數。大多數公鏈攻擊的方式為 51% 攻擊,自年初開始,多個區塊鏈項目相繼遭受 51 % 雙花攻擊。1 月到 2 月間,BTG 網絡多次遭到雙花攻擊,損失達到 5 萬美元以上。7 到 8 月之間,以太經典(Ethereum Classic,ETC)遭受了三次 51% 攻擊,損失高達上千萬美元,OKEx 一度考慮從交易所中下架 ETC。11 月 8 日,Grin Network 受到 51% 攻擊,由于反應及時,故并未造成損失。

發生 51% 攻擊的主要原因在于區塊鏈項目的共識程度不夠,礦工轉向其他項目,致使維護網絡運轉的算力下降,給了攻擊者可乘之機。例如 ETC、BTG、AE,這些都是幾年前的老牌區塊鏈項目,項目熱度嚴重下降,幣價表現不佳,由于礦工收益與幣價有直接關系,礦工們也就順勢投身收益更高的公鏈中。

當然,一部分新項目也會成為被攻擊對象,雖然幣價表現一般,但因其尚未凝聚強大的社區,故而沒有足夠的共識和算力,攻擊成本也相對較低,最終也會是黑客下手的目標。從具體實現方式上看,隨著被攻擊網絡算力下降或其本身的算力不足,攻擊者可通過租用算力獲得足夠的算力進行攻擊,并且攻擊成本較低,收益一般遠高于成本。

圖片來源:Crypto51.app

Kucoin 交易所熱錢包被盜事件也引起了圈內人的重點關注。本次入侵影響了該交易所的比特幣、以太坊和 ERC-20 熱錢包,平臺損失了近 2.81 億美元資產。然而 KuCoin 的攻擊者貌似十分著急,試圖直接將 USDT 打散充入幣安和抹茶交易所變現,然而,還沒來得及操作相關賬戶就被兩家交易所及時凍結。隨后 Bitfinex、Tether 也相繼凍結 KuCoin 攻擊地址上約 3300 萬 USDT,忙活了大半天,這名黑客似乎什么也沒有得到。

在魔幻的 2020 年加密市場經歷了太多太多,在 312 過后人們重拾信心,DeFi 所點燃的 FOMO 情緒不亞于當年的 IC0,用戶的熱情無疑讓開發者更有動力開發出更有趣、優質、吸引人的鏈上應用,當然安全性是第一位的。現今傳統金融機構已經將目光聚集在加密資產之上,加密金融應用將必定成為關注焦點,若想讓加密金融應用完全去中心化,那么首要關注點就必須是安全性。在未來,將必定出現合約保險外的其他衍生品來對沖資產安全風險,日益完善的技術也將從各維度增加攻擊成本。相信在加密市場飛速發展的明天,安全事件會越來越少!

疫情之下,全球數字貨幣的研發突飛猛進。據國際清算銀行(BIS)最新統計,目前數字貨幣推進至實證階段的央行占比已超過60%,同比增長20%;中國也已在多地進行數字人民幣的試點;與此同時,比特幣總市.

1900/1/1 0:00:00金色財經 區塊鏈2月21日訊 去中心化金融概念早在2019年就已經開始在加密貨幣市場興起,2020年更是被稱為“DeFi元年”.

1900/1/1 0:00:00加密貨幣再遭血洗。 2月22日至23日,加密貨幣市場連續下跌。在這場大清洗中,“古典”加密貨幣的代表BTC最低跌至45000美元,ETH最低至1351.10美元,LTC最低至157.09美元,B.

1900/1/1 0:00:00受疫情影響,很多藝術畫廊門可羅雀,鮮有人光顧,一些畫廊為了自救,成功向數字化轉型,如 Gagosian,憑借 Artist Spotlight 在線觀展室系列完成了一筆數萬美元的交易.

1900/1/1 0:00:00比特幣的價值是一個復雜的話題,涉及很多方面;然而,它的價值可以歸因于幾個因素。 隨著比特幣的迅速崛起,主流注意力已經轉向了比特幣,最近比特幣的價格已經突破了57500美元.

1900/1/1 0:00:00Delphi Digital 是一家提供機構級數字資產市場分析服務的獨立研究顧問機構,該公司創始人 Tom Shaughnessy 在旗下《Delphi Daily》欄目中分享了如何讓加密創始人.

1900/1/1 0:00:00