BTC/HKD-1.14%

BTC/HKD-1.14% ETH/HKD-1%

ETH/HKD-1% LTC/HKD-1.02%

LTC/HKD-1.02% ADA/HKD-2.05%

ADA/HKD-2.05% SOL/HKD-3.02%

SOL/HKD-3.02% XRP/HKD-0.48%

XRP/HKD-0.48%在reddit上看到一個挺有趣的數字貨幣實驗,特別來分享下:原作者在2018年1月1日,將1000刀分成十份分別購買了當時市值排名前十的幣種,中間不進行任何交易,只是想看下最后到底能達到多少收益。

以下的數據截止于2019年8月底,也就是時隔20個月后,而今天之所以選擇這個素材,也是考慮到一點就是加密貨幣這個領域還很早期,那么你現在投資上犯的錯誤有可能有一天會被放大無數倍,就拿我自己來說,16年那會踏了無數坑,如果不踏坑,現在的數字資產至少是乘以五倍的。

對于我們所有人來說,其實并沒有那么多時間去試錯,一個比較簡單的解決辦法就是去參考別人的投資經驗,成功的失敗的經歷,所以像這樣的投資實驗對于還沒太多經驗的選手來說,有很好的參考價值哦!

實驗情況

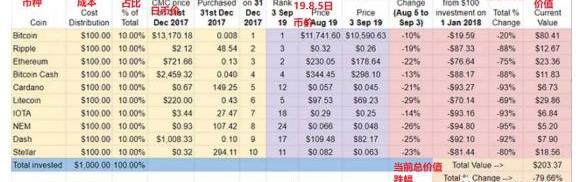

在17年12月31日對前十幣種各買入100刀,總計1000刀投資,期間不做任何操作,截止2019年8月底的收益情況如下圖:

在過去的2周內,有4位巨鯨買入53208枚AAVE并質押到Aave:金色財經報道,據Lookonchain監測,在過去的2周內,有4位巨鯨買入了更多的AAVE并質押到Aave。他們總共買了53,208枚AAVE(約合363萬美元),平均價格為68.24美元。[2023/7/6 22:21:29]

1000刀投進去,20個月,變成203刀,縮水79.66%!

觀察分析

1.時過境遷,物是人非

由上圖表也能看出,前十排名變化還是相當大

比特幣協議Ordinals已上線遞歸銘文,可讓銘文大小突破4MB限制:6月12日消息,比特幣協議Ordinals新任首席維護者Raph近日在Github上,將比特幣協議Ordinals創建者Casey Rodarmor提出的遞歸銘文2167號更新合并到Ordinals代碼中。根據開發者Leonidas.og的解讀,銘文現在可以使用特殊的/-/content/:inscription_id語法來請求其他銘文的內容。這個簡單的改變解鎖了許多強大的用例。

例如,與其單獨為一個PFP集合銘刻10,000個JPEG文件(這將非常昂貴),不如從集合中銘刻200個特征,然后再制作10,000個銘刻,每個銘刻使用少量代碼請求特征并通過編程呈現圖像。藝術品只是以一種更有效的方式存儲在鏈上,在Bitcoin Apes的情況下,這可以節省100多萬美元的交易費用。此外,可以實現將許多代碼包完全刻錄在在比特幣鏈上,因調用的是代碼(文字形式),因此體積很小,這可以讓銘文大小可以突破比特幣區塊大小4MB的限制,可以將復雜的3D視頻游戲完全上鏈到比特幣上。[2023/6/12 21:31:55]

2018年初的前十幣種,到2019年8月,其中Cardano、IOTA、NEM、Dash和恒星已跌出前十,它們被EOS、BinanceCoin、Tether、Monero和BSV取代。

以太坊信標鏈質押總量突破2000萬枚ETH 質押率達16.72%:5月16日消息,據Dune Analytics數據顯示,以太坊信標鏈質押總量達20,003,770枚ETH,質押ETH占ETH總供應量的16.72%。其中,流動性質押協議Lido的質押份額達31.48%。此外,自上海升級后凈流入逾82萬枚ETH。[2023/5/16 15:05:15]

2.比特幣最堅挺,NEM表現最差

20個月過后,投入大餅的100刀到今天還值80刀,而我們也看到,表現最差的新經NEM,100刀變成了5.2刀,縮水95%。

3.這種投資排名前十的策略,在這20月得到的收益低于市場整體水平

美國政府暫緩Voyager出售給Binance.US交易中提交的“根據案情的實質性證據”:金色財經報道,據美國紐約南區地區法院法庭文件顯示,美國政府在暫緩 Voyager 將其資產出售給 Binance.US 提議中展示了“根據案情的實質性證據”(a substantial case on the merits),若不暫緩交易將會造成不可挽回的損害。文件結論顯示,美國紐約南區地方法院地方法官 Jennifer Rearden 決定加快上訴的簡報與裁決,并為 Voyager 出售給 Binance.US 設定最后期限以避免拖延太久,要求政府在 4 月 7 日之前提交其簡報,Voyager 債務人與債權人委員會應于 4 月 14 日提交簡報,政府應在 4 月 18 日前對 Voyager 予以回應。

注,“根據案情”(on the merits)是指案件的判決取決于適用于案件中提出的特定證據與事實的法律,與基于程序理由作出決定的案件相反。通常,“根據案情”的決定被認為是最終決定。

此前報道,3 月 28 日,美國紐約南區地方法院地方法官 Jennifer Rearden 批準了美國司法部提出的暫緩 Voyager 將其資產出售給 Binance.US 的計劃,以等待對先前獲得破產法官批準的出售的上訴。[2023/4/2 13:40:27]

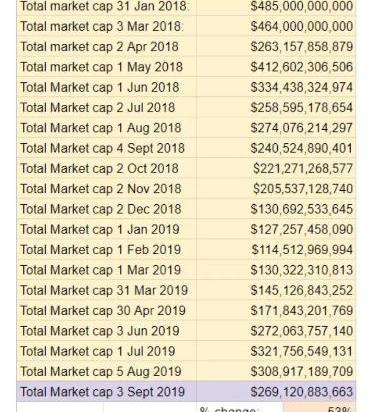

上圖是這二十個月的加密貨幣總市值變化,2019年9月和2018年1月相比總市值減少53%,但上述實驗得到的收益縮水近80%。當然了,這其實是和山寨市場的崩潰+比特占比的逐步提高有關,到今天比特幣的市值占比已超過70%

對比實驗

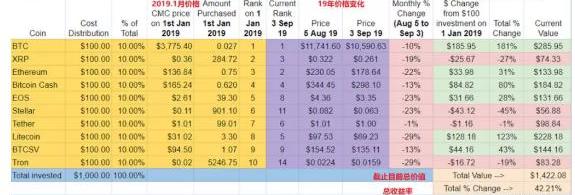

外國佬分析問題還是挺嚴謹的,為了更好的去了解這個市場,在2019年的1月1日又做了這個實驗,投入1000刀到19年的Top10,時隔8個月的數據如下:

可以很高興的說,如果你是在今年1月1日投入前十項目,到今天的總收益率有42%,其中比特漲幅181%,萊特123%,BCH80%,其次是ETH\EOS\BSV都有30-40%的收益。

負收益的幣種是:XRP/恒星/TRON

且恒星和波場如今已跌出前十,換成了BNB和XMR。

從上面這數據能看出什么?

原文作者給了一些結論,這里說點我的個人看法吧:

1.完全迷信市值,恐怕不是一個特別好的投資策略

從這兩年的數據也能看出來,市值前十仍是一直在變化的,特別是五到十名。這從好的方面來講呢,說明這個市場還沒定型,想要上位,有實力有資金還是有空間的,當然了這個門檻一直在慢慢提高。

但對于投資者來說呢,就是不能完全去迷信市值,一方面市值有很虛的部分,比如背后操縱,或者是老幣,雖然沒有什么發展,但可能存在一些慣性在。另一方面,有些項目只是短期火爆,很難有個長期的成長率,但這其實很難去分辨。

這種傻瓜式的投入只適合整體市場較好的階段,19年其實都還不算好,要是17年年初投入到年底的話,才可觀。所以,對于持有多幣種的朋友,可能還是要根據各幣種本身的邏輯來篩選,而不要只盯著市值。

2.如果是看長期的,至少現在來看配置一定比例的大餅是必要的

這里指的長期是至少看3-4年起步,也就是按歷史情況的一個大周期。因為目前的牛熊周期其實也是根據大餅的波動來的,市場不好的時候,它相對穩,市場修正也是從大餅的表現開始。

至于比例的話,看個人,除了真是死忠粉,如果你是新手或真的搞不懂數字貨幣、區塊鏈這些事兒的,可以多配置一點,比如60%-80%以上的倉位;一般的話,配置個50%沒毛病;你要是再激進一點,也可再稍微減少點。注意,前面說了是看長期,這里也指的是長期倉位。

我們認為配置一定比例的大餅是理性的選擇,上面的數據也能證明這一點,但因此就否定山寨,并不是一個成熟投資者的邏輯。

我也看最近不少人從山寨換倉比特,這個怎么說呢,要愿意一直持有下去也沒毛病,就怕以后又受其他誘惑又換車,最后跟猴子撿玉米似的,看哪個好撿哪個,最后啥也沒薅到。

結語

這個實驗仍在繼續,或許我們之后的兩年又會看到截然不同的結果,希望上述能給你提供幫助。

原文鏈接:https://www.publish0x.com/top-ten-cryptocurrency-index-fund-experiments/experiment-tracking-top-10-cryptocurrencies-two-years-2018-2-xmyggm

本文作者:佩佩??

前言:互聯網的范式不斷迭代升級,從只有靜態網頁的web1.0到用戶直接交互的web2.0,再到用戶自主控制數據的web3.0。經過十多年的發展,web2.0的已經極大豐富.

1900/1/1 0:00:00昨日晚間,國常會要求引導利率下行,降準降息已經在路上,這也預示著全球兩大最主要的經濟體都出現貨幣寬松,再加上歐洲已經基本宣布要啟動QE,全球最主要的幾大經濟體集體放水,資產價格自然會水漲船高.

1900/1/1 0:00:00A股“期中考”結束,各行業表現不一。Choice數據顯示,86只A股區塊鏈概念股中,共有43只股票對應的公司在半年報中提及“區塊鏈”,其中有21家不僅提及區塊鏈技術,還有具體的落地應用.

1900/1/1 0:00:00地緣永遠充滿了博弈和奧秘。1492年,哥倫布的船隊發現了古巴;1500年,葡萄牙人發現了巴西;而現在,整片被西方輿論稱為“次大陸”的拉丁美洲,正在同時發現數字貨幣.

1900/1/1 0:00:00本文旨在傳遞更多市場信息,不構成任何投資建議。盡管比特幣近期價格頻繁波動,導致由它帶領的加密貨幣的整體市值也起伏不定,但傳統資本仍在悄悄關注這一新生領域.

1900/1/1 0:00:00北京時間9月3日,沉默近1個月的泰達公司ERC20USDT增發地址再度啟動,增發1000萬枚USDT;9月4日,該地址再度增發1500萬枚USDT.

1900/1/1 0:00:00