BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD-0.25%

XRP/HKD-0.25%撰文:AshEgan,就職于科技風險投資機構AccompliceVC

DeFi這個詞是2017年造出來的,此后發展迅猛,把各種各樣的金融事務拆分成一個開放的、免許可的系統。本文將重點介紹去中心化金融的模塊化特征,以及聚合應用在DeFi領域中發揮的作用。

2017年12月,MakerDAO?推出了Dai,這是一種建立在以太坊網絡上的加密抵押型穩定幣。隨著Dai和Maker工具組件成為去中心化金融的核心構建模塊,Maker團隊在很多方面已成為去中心化金融的寵兒。當以太坊價格從1400美元跌至80美元,與美元錨定的Dai經受了考驗,從而贏得了人們的信任,并確保了其作為去中心化金融交易媒介的地位。

去中心化金融一個特別有趣的趨勢是——向「聚合應用,或聚合器」轉變。聚合應用是一種面向用戶且基于去中心化基礎架構而構建的產品。聚合器更強調對UX/UI?的改進而不是流動性層,而流動性層則專注于改善核心底層功能,如借貸、交易等。

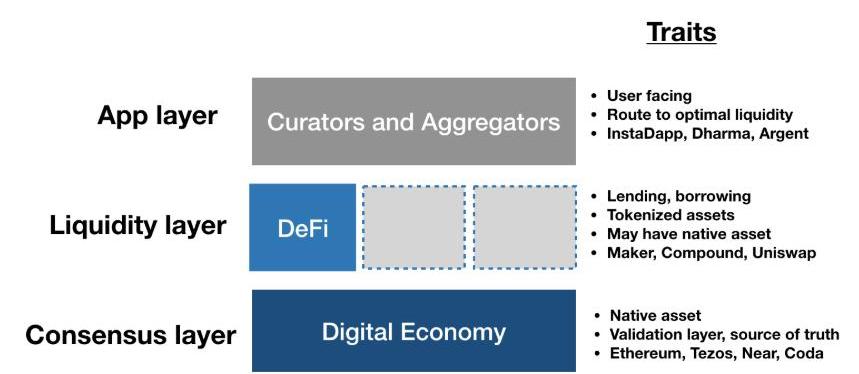

為便于建立思維框架,我們用下面的圖來表示去中心化金融的模塊化特征:共識層作為數字經濟,為其上的兩層結構提供支持,即流動性層和應用層。值得注意的是,與封閉的Web2API(應用程序接口)?相比,流動性層具有開放且免授權的特質。

Coinbase Ventures通過購買RPL代幣投資Rocket Pool:8月10日消息,Coinbase Ventures宣布近期通過購買RPL代幣投資了去中心化以太坊質押協議Rocket Pool,但具體金額暫未披露。Rocket Pool允許用戶在保留流動性的同時質押ETH,目前其網絡有3100多個節點運營商,以太坊質押量超過78萬枚ETH。[2023/8/11 16:19:00]

你可以從下面的圖看到,「聚合器」其實位于應用層,它們是將加密網絡所賦能的產品和服務交付給最終用戶的「最后一塊拼圖」。去中心化金融的工具組件正在加速催生這一開放的、拆分的金融生態,關于工具組件,本文的后半部分會進行討論。

流動性層

實例:Maker、Compound、Kyber、Uniswap

流動性層經常使用「鎖定在去中心化金融中的ETH」作為其KPI?,本文撰寫時,鎖定的以太坊代幣總價值約為5億美元。在被鎖定的ETH中,最活躍的一個資金來源就是MakerDAO的抵押債倉,新創建的Dai代幣都是由其支持的。當抵押債倉打開時,新的Dai代幣就會被鑄造出來,而抵押債倉關閉時,Dai代幣則會被銷毀。

Shiba Inu (SHIB) 支持在佐治亞州的溫迪漢堡等600多家供應商消費:金色財經報道,幣安宣布Binance Pay與位于佐治亞州的加密支付網關CityPay.io建立新的合作伙伴關系,佐治亞州的用戶可以使用加密貨幣溫迪漢堡以及等600多家供應商消費,包括主要酒店、餐館和超市。

據悉,此前SHIB被添加到Binance Pay支持的加密貨幣列表中,此外,Cardano (ADA)、比BTC和ETH等加密貨幣也在其支持列表中。通過新的幣安支付合作伙伴關系,SHIB現在可以用于購買溫迪漢堡,也可以在佐治亞州的主要酒店、餐廳和超市等 600 多家其他供應商消費。[2023/3/1 12:36:48]

Compound主頁介紹

在流動性層中,最大的三個流動性協議分別是Maker、Compound和Uniswap,這些協議為聚合器以及加密業的新銳用戶提供直接服務。

流動性層的智能合約是無需許可的,其源代碼開放給任何第三方使用。你可以考慮把流動性層直接當作一個API,且無需獲得API所有者的同意。隨著流動性層的吸引力越來越大,網絡效應不斷增加,市場也逐漸出現更具競爭力的價差和利率。在所有借貸大環境下,流動性的規模越大,利率就會越優惠,或者說如果供應超過需求,就更容易獲得低成本的信貸服務,貸方獲得的利息更低。

芝商所提交FTX類似文件,申請注冊為期貨傭金商提供直接衍生品服務:10月3日消息,芝商所(CME)向監管機構提交文件申請注冊為期貨傭金商(FCM),向消費??者提供衍生品交易。如果交易所的計劃得到監管機構的批準,那么交易者將能夠直接通過CME而不是通過經紀人進行衍生品交易。通常,個人交易者需要通過第三方經紀公司(如TDAmeritrade)交易衍生品。CME的計劃類似于FTX.US的申請,允許交易者直接在其平臺上發布保證金和交易加密衍生品。

此前5月,芝商所公開反對FTX的類似提議,其高管抨擊FTX試圖在其平臺上進行期貨交易,只是削減成本的制度而已。(華爾街日報)[2022/10/3 18:38:09]

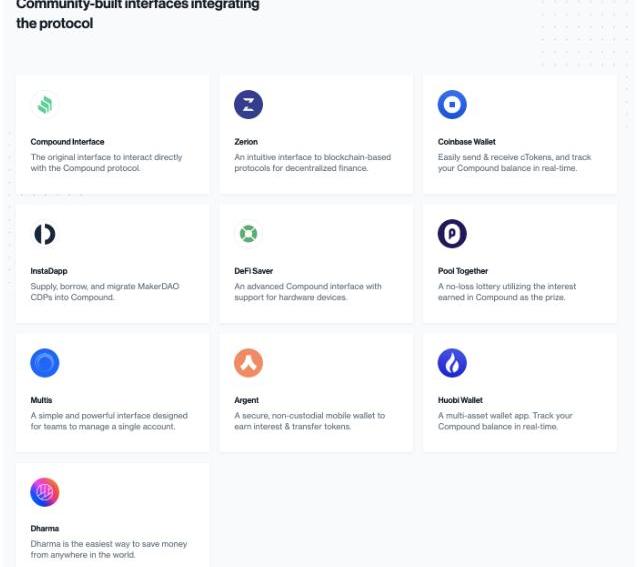

Compound?和其他流動性層已經構建了面向用戶的應用程序,但也同時促進了一系列聚合器的曝光,包括?Argent、InstaDapp、Zerion?等。流動性層的確有可能更努力地讓人們使用他們的用戶端產品,或是構建自己的工具組件。

不過,一是在流動性層構建穩健的加密基礎設施,一是構建優雅的、無摩擦的應用程序和聚合器,兩者所需的DNA畢竟是完全不同的。以?Dharma?為例,他們最初試圖構建自己的協議并提供面向用戶的應用程序,最近開始轉向純粹的聚合器,從Compound為終端用戶提供流動性。

流動性質押平臺GoGoPool完成500萬美元融資,Framework Ventures和Coinfund領投:金色財經報道,Avalanche 生態流動性質押平臺 GoGoPool 宣布完成 500 萬美元融資,本輪融資由 Framework Ventures 和 Coinfund 領投,Avalaunch、Republic Capital 和 Flow Traders 參投。本輪融資資金將用于擴大 GoGoPool 團隊,在主網上推出之前加速產品開發,并為子網開發新的開源工具。(The Block)[2022/8/31 13:00:39]

聚合應用

實例:

Instadapp、

Argent、

Am

bo、

Zerion、

MetaMoneyMarket、

Multis、

TopoFinance、

DeFiSaver、

Guesser。

聚合應用正在利用去中心化金融流動性為終端用戶提供服務,讓這些服務拓展到加密幣老司機以外的群體。聚合器通常把UX/UI放在首位,有效改善了用戶體驗,而無需直接與流動性層進行交互,從而提供了一流的整體體驗。

上海青浦區首次發出數字人民幣人才獎勵:金色財經報道,據綠色青浦公眾號,為了助力長三角數字干線建設,提高對數字人民幣的使用率,近日,上海青浦區人社局探索開展了應用數字人民幣方式兌付人才資金的試點工作。據悉,在取得企業人才的同意后,區人社局會同建設銀行為企業提供了點對點上門服務。服務團隊為企業人才介紹了目前數字人民幣在生活中的各類支付場景以及線上線下支付等功能,并為人才提供數字人民幣錢包的安裝和開通服務。[2022/6/30 1:41:01]

回顧過去,早期以太坊聚合器更像是?RadarRelay?這樣的中繼器,他們的目標是提供比?0x?直接交互更直觀的用戶體驗,中繼器的確改善了去中心化交易所的用戶體驗,尤其是合約可填單流動性。

而如今聚合器能夠提供的流動性更加豐富,也采取了更多的用戶友好措施,比如抽離gas費用、移動優先、有時還會讓用戶免去記憶私鑰的麻煩等,這些措施都有效地將去中心化金融流動性橋接到更廣泛的大眾用戶。如下所示,Argent在流動性層權衡了Compound和MakerDAO的利弊,為用戶提供了一個優雅的、移動優先的智能合約錢包。

隨著去中心化金融流動性的增長,聚合器會相應地進行擴展,并提供更好的用戶體驗。比如基于儲蓄賬戶的應用程序,用戶只需存入美元就能獲得相應的利息,同時也無需了解底層去中心化金融的智能合約或加密網絡。在這種情況下,用戶存入的美元會立即轉換為Dai,之后,一個智能合約會把Dai自動分配到利率收益最高的某個DeFi協議。

未來,聚合器的定位也使其可以利用來自某些公司的中心化的流動性,比如BlockFi、Coinbase?和?CoinList?等都在考慮向自身之外的用戶開放應用程序接口。

不僅如此,由于聚合器服務于用戶,在生態系統中處于有利地位,他們有可能開發以太坊去中心化生態系統之外的流動性,比如?Tezos?或?Near。

聚合器是「互操作性」的最大推動力,讓終端用戶也可以轉向Tezos或Near,如果這些網絡上的DeFi利率比以太坊的DeFi更具競爭力。當然,權力來自責任,聚合器要自己權衡是推廣固定利率還是可變利率,同時還要在監管體系下應對自如。

最終,聚合器或許會實現流動性層的商品化,類似于BenThompson在《聚合理論》

所闡述的情況,這是因為,聚合器定義了用戶體驗又控制了流通。

鏈聞注:

BenThompson撰寫的《聚合理論》是互聯網時代應用發展的重要文獻,可以參見:

https://stratechery.com/concept/aggregation-theory/

當然,短期內這不會發生,因為聚合器雖然在興起,但目前依然非常依賴于流動性層

,但隨著更多聚合器的出現,并抵達更廣大的受眾,我們也許會看到,更多聚合器試圖分叉底層的流動性層。當然,這么說還為時尚早,我的觀點還是保留在前面提到的兩者在DNA方面的差異吧。

工具組件

沒有流動性,聚合器根本不可能迅速發展,但與流動性同樣重要的,還有與去中心化金融有各種關聯的工具組件。工具組件加速了應用層的開發,讓應用程序變得「即插即用」,而無需構建自己的流動性、穩定幣或是其他加密貨幣基礎設施。

我興奮地發現,越來越多創業者在試驗和探索各種工具組件和去中心化金融的模塊以及開放的流動性,比如彩票池、DAO?還有聯合養老保險等,這些都有機會顛覆那些受地理限制的、中心化的金融產品。

總結

以太坊的去中心化金融的流動性和工具組件日趨完善,其開放和模塊化的特性使任何人都可以構建聚合器和以用例為中心的應用程序。這一切已成為可能,盡管以太坊目前每秒僅可處理12-15筆交易。隨著全新數字經濟的興起、流動性的增長以及工具組件的改進,聚合器有望提供一個更大規模的沙盒。

當然,聚合器的前進道路并不總會一帆風順,它注定要趟過DeFi的所有模塊特性——去中心化和開放,以及有可能破壞整個系統的黑天鵝事件。

有人已經將去中心化金融稱為「紙牌屋」,因為它對Dai過度依賴、預言機?(Oracle)?可能存在攻擊漏洞以及去中心化金融協議可能的中心化后門等等。

不過,我比較樂觀,我認為模塊化并不是DeFi的致命弱點,而且世界正轉向可全球訪問且免授權的系統。總而言之,預計到2020年12月,被鎖定的以太坊的年終值將會是現在的兩倍,而聚合器則會為終端用戶提供規模更大的流動性,有可能是流動性層的大多數比例。

特別感謝HartLambur、ClayRobbins和KatherineWu對本文的反饋。

值得考慮的一些問題

1、如果聚合器因為獲得了用戶而成為主要的受益者,那么,誰會去維護去中心化金融的協議?MKR是MakerDAO的治理代幣,似乎是一個不錯的激勵協議參與的模式。我認為很多流動性層協議恐怕都在考慮推出自己的治理代幣,或是類似股息的代幣。

2、流動性層的商業模式,如果不考慮進入監管灰色地帶的情況,仍然不太清晰。有些項目具備有效的代幣經濟學,其使用會為流動性層的原生代幣增加價值,這些項目最有意思。

3、如果未來以太坊的升級導致流動性層的現有合約被破壞,那會發生什么?這似乎是一個令人非常頭痛的問題,但它多半會發生,這將極大地限制去中心化金融產品的壽命。

4、如果單個流動性層的網絡價值或者某個聚合器的資產管理規模,增長到超過其底層數字經濟的價值,那會發生什么?

5、去中心化金融產品的利率會勝過中心化金融產品嗎?從理論上來說,由于不再需要「中間人」,去中心化金融產品應該可以提供比中心化服務更好的利率,而流動性是一個競爭性市場。不過,BlockFi上的ETH利率,比目前去中心化金融產品的利率更具競爭力。

6、流動性層上的網絡效應非常真實,如今已很難再建立另一個Compound了。不過,價格/價差仍然非常重要,如果Compound收取更高費用,理論上它會被分叉,流動性將轉移到那個更便宜的版本上。

來源:鏈聞ChainNews

今年6月,臉書宣布發布自己的數字貨幣Libra項目就引發了全球互聯網圈的廣泛關注,所有人都在擔心天秤幣會不會徹底顛覆當前的貨幣市場,然而還沒等到天秤幣顛覆貨幣市場的消息.

1900/1/1 0:00:00一家有政府背景的德國銀行對比特幣的價格做出了預測,預計2020年5月比特幣供應量“減半”之后價格將達到9萬美元.

1900/1/1 0:00:00新京報訊10月10日,央行在官網發布分支機構和直屬單位2020年度人員錄用招考公告。其中,央行數字貨幣研究所招聘6人,在18周歲到35周歲之間的、納入國家統一招生計劃的全日制普通高等院校應屆畢業.

1900/1/1 0:00:00對于那些不關心比特幣底層技術?cypherpunk?意識形態的人們來說,比特幣的主要賣點是為線上業務提供貨幣化模型。由于遺留金融系統的限制和法規,這些業務將不復存在.

1900/1/1 0:00:009月27日,海南省人大常委會審議通過了《海南省大數據開放應用條例》,進一步優化大數據發展環境。9月28日,海南省“壯麗70年奮斗新時代”系列主題新聞發布會的第十場發布會在海南省博物館多功能廳舉行.

1900/1/1 0:00:00近日,有網友在Reddit提問,既然比特幣網絡最大的弱點是51%攻擊,那么比特幣軟件為什么不干脆重寫.

1900/1/1 0:00:00