BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+3.58%

ETH/HKD+3.58% LTC/HKD+2.3%

LTC/HKD+2.3% ADA/HKD+2.73%

ADA/HKD+2.73% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+1.31%

XRP/HKD+1.31%過去的9月份,整個數字貨幣市場經歷了較大幅的行情波動,由于Staking平臺具有周期性的鎖倉機制,導致讓不少投資者遭受了較大的資產損失。同樣的影響,也波及到了大部分DeFi鎖倉平臺。根據DAppTotal.com數據顯示,僅9月份,DeFi鎖倉價值最高達到12.8億美元,最低降至9.77億美元的大幅震蕩,受此影響,借貸市場龍頭平臺MakerDAO接連降低利率,以刺激市場正常的借貸需求。

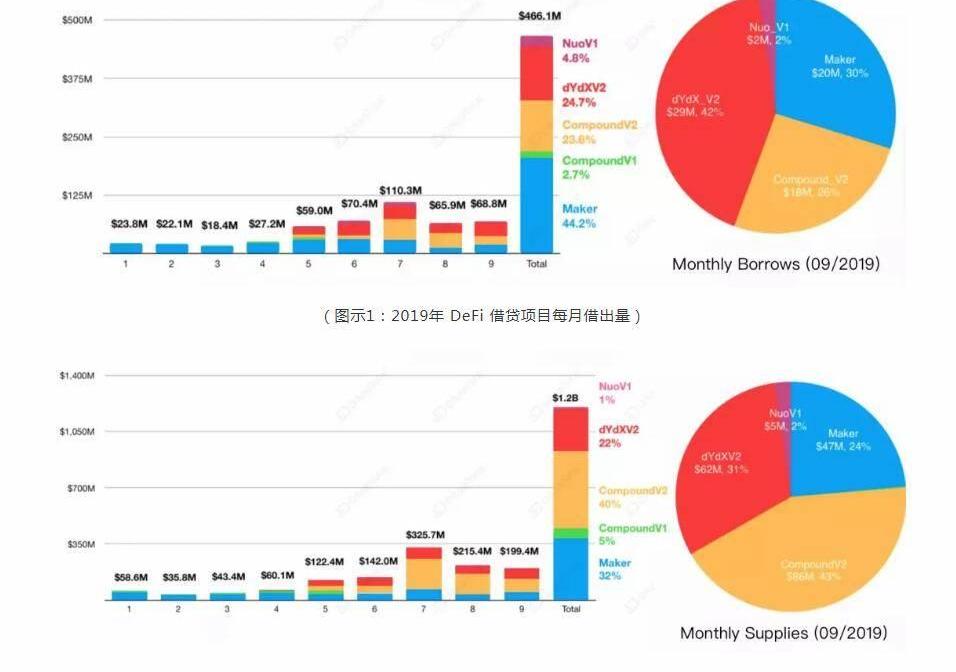

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:

數據:全網DeFi協議TVL跌破400億美元,創2021年2月11日以來新低:金色財經報道,據DefiLlama數據顯示,全網DeFi協議TVL于昨日再度跌破400億美元,創2021年2月11日以來新低。此前該數據于11月23日短時跌破400億美元后迅速反彈至420億美元附近。[2022/12/18 21:52:33]

9月份借出資產總計為6,880萬美元,環比8月份小幅增長4.4%;借入資產總計為1.99億美元,環比8月份小幅縮減7.4%;未償還貸款資產總計1.35億美元,其中DAI包含1.14億美元,占比84.3%,USDC有1,800萬美元,占比13.4%。

神魚:Cobo 2022年將大力推動DeFi合規基金和DaaS鏈上業務:據官方消息,神魚在Cobo內部發出全員信,在全員信中神魚表示2021年是無窮的行業的機會與更大力度的政策壁壘相互交織的一年,同時并表示2022年Cobo將增強自身合規意識、積極擁抱監管、正確的處理好合規與發展的關系。目前正在新加坡和香港申請相關的合規牌照,同時也在不斷探索歐洲及美國地區的合規化途徑。

并在全員信中表達了對于Cobo的未來戰略規劃,將繼續堅持區塊鏈基礎設施中間鍵的戰略目標,大力發展DaaS、DeFi Fund和WaaS等多個優勢,深化自身技術安全及用戶安全意識培養。并將70%-80%的戰略重心放在已有和即將深耕的領域,分出20%-30%的精力會去做一些探索性的業務。[2022/1/5 8:26:56]

美聯儲論文:DeFi可能有助于建立更透明的金融基礎架構:5月5日消息,美國圣路易斯聯邦儲備銀行發表的一篇論文,深入研究了DeFi的擴展以及其在以太坊中的作用。

文章認為:“DeFi可能會導致金融業發生范式轉變,并可能有助于建立更強健、開放和透明的金融基礎架構。”(Cointelegraph)[2021/5/5 21:25:49]

一、借貸平臺借款利率趨于一致,套利空間縮小

OKEx DeFi播報:DeFi總市值97.9億美元,OKEx平臺TRADE領漲:據OKEx統計,DeFi項目當前總市值為97.9億美元,總鎖倉量為130.7億美元,DeFi賺幣產品累計總投資額220,100,000美元。

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是TRADE、RSR、SRM。

截至17:00,OKEx平臺熱門DeFi幣種及賺幣產品數據如下:[2020/10/15]

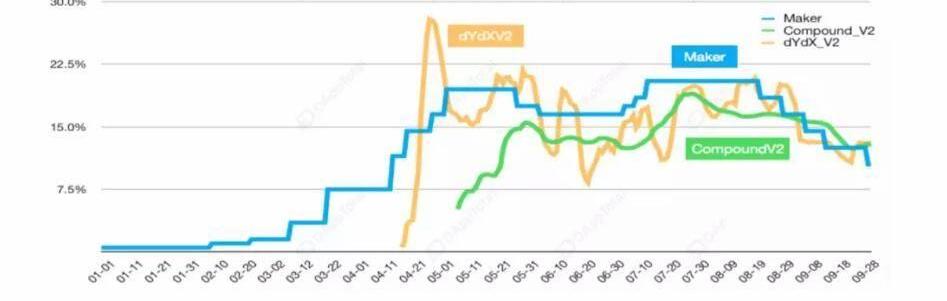

自08月份以來,Maker的借款利率從20.5%的高點,經過了5次調整,并于09月底調整至10.5%,而且最新一輪至8.5%的投票也已經開始。有趣的是,如下圖數據所示,在Maker連續下調借款利率的同時,CompoundV2、dYdX_V2的借款利率和Maker逐漸趨于相近,不難看出,Maker作為DeFi借貸市場的“中央銀行”,對借貸市場其他“商業銀行”的市場調節作用有所顯現。

回看07月份Maker利率高位時的市場情況,Compound和dYdX的利率和Maker存在較大差距,敏銳的投資者就看到了當中存在的套利空間。一種可能,用戶會選擇從Compound等平臺借出DAI然后還至Maker等于以較低成本歸還了DAI,還有一種可能,用戶會選擇從Maker借出DAI然后放進存款利率較高的Compound實現套利。不過,隨著Maker的連續下調利率,三個平臺的利率差也逐漸縮小,這對用戶而言,可套利空間也越來越小。

二、借貸市場資金使用率較低,易受行情波動影響

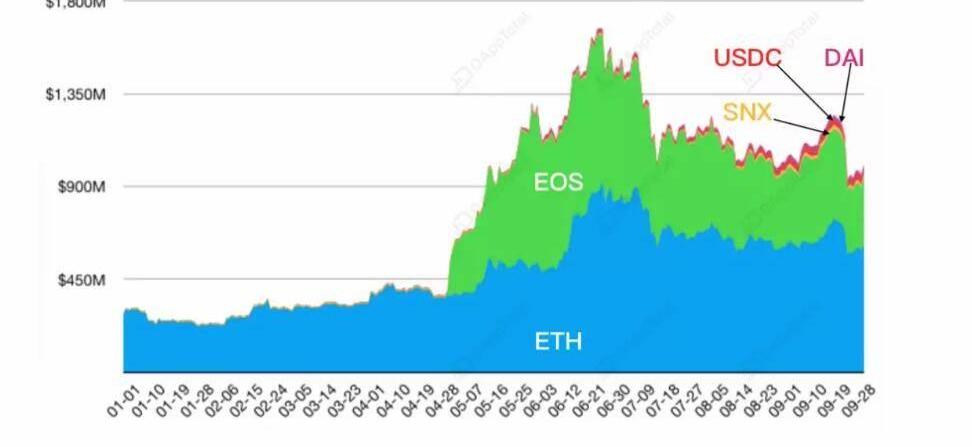

據DAppTotal數據顯示,在所有已鎖倉數字資產當中,ETH有6.21億美元,占總鎖倉價值的61.6%,是目前DeFi平臺中最大的鎖倉資產。這樣一來,在經歷行情大跌的情況下,整體市場鎖倉價值相應出現大幅波動,嚴重時會導致部分用戶資不抵債,造成大量清算訂單情況。

09月25日當天,僅Maker單一平臺就產生了632萬美元的清算訂單,這無疑會給參與抵押借貸的用戶帶來較大的壓力。通常情況下,為了減少行情波動產生的直接影響,借貸平臺都會以較高的資產抵押率來保證平臺的健康運轉。如下圖數據顯示,DeFi借貸平臺的抵押率平均值在355%左右,這固然會給借貸平臺帶來一定的穩定性保障,但側面也看也難免存在用戶資產使用率較低的問題。

顯然,要提升整體DeFi借貸市場的資金使用效率,就得做好對沖行情波動風險的應對機制,目前行業在做兩方面的努力:

1、做多抵押資產,通過更多價值數字資產的加入來降低單一資產波動造成的影響,Maker上線多抵押DAI的用意正是如此;

2、做流通性橋接,前不久InstaDApp完成了一輪融資且上線了Bridge橋接產品,目的正是為了提高借貸平臺之間的流動性,進而通過市場自有的調節機制來實現相對穩定。

Tags:DEFIEFIDEFMakerDEFI Sefi幣暴跌kingdefi幣歸零Masterpiece Maker

整理丨出蜀 編輯丨門人 運營丨一百小石頭 10月15日,深鏈財經(ID:deepchainvip)全新線上沙龍品牌《非共識對話》第一期,邀請到Facebook法律顧問、石木資本CEO歐陽默博士.

1900/1/1 0:00:00每個人對于波動的理解都不一樣。這就好比不同的人看到同樣的新聞頭條,都會有自己的理解,這跟他個人的經歷有很大的關系.

1900/1/1 0:00:00騰訊科技訊對于美國的科技公司來說,歐盟旗下負責反壟斷事務的歐盟委員會是一個“令人恐懼”的機構,歐盟委員會已經對谷歌、微軟等大量的科技公司進行過調查,并且開出了“天文數字罰款單”.

1900/1/1 0:00:00摘要:過去24小時,恒星幣和瑞波幣帶動大盤有所回升,場外資金流入明顯放緩,其他主流幣以橫盤為主.

1900/1/1 0:00:00投資比特幣,升值和暴跌的距離往往就在一線之間,在剛剛過去的“十一”長假里,比特幣再次迎來了一波“過山車”式行情.

1900/1/1 0:00:0010月17日巴比特消息,因擔心美元地位受數字人民幣及Libra的沖擊,兩位前美國商品期貨交易委員會負責人提出了建立一個由政府批準的、基于區塊鏈的數字美元計劃.

1900/1/1 0:00:00