BTC/HKD+6.92%

BTC/HKD+6.92% ETH/HKD+11.95%

ETH/HKD+11.95% LTC/HKD+6.36%

LTC/HKD+6.36% ADA/HKD+10.93%

ADA/HKD+10.93% SOL/HKD+11.63%

SOL/HKD+11.63% XRP/HKD+11.97%

XRP/HKD+11.97%介紹

2020年,比特幣作為一種數字資產蓬勃發展。在過去的十二年中,比特幣的知名度不斷提高,基礎設施也成熟了。資產管理巨頭富達旗下的富達數字資產(Fidelity Digital Assets)正在為大型機構打造企業級比特幣托管等服務。在此報告中,我們回顧了比特幣過去一年受到業界極大關注的五大趨勢:

宏觀背景為采用比特幣創造了成熟的環境

宏觀背景是當今推動比特幣需求的關鍵因素之一,也是促使比特幣誕生的重要因素,比特幣是一種稀缺的去中心化資產。以下,我們將討論利率變化、史無前例的量化寬松水平、財政刺激措施以及潛在的通貨膨脹,這些都是人們對比特幣產生興趣的驅動因素。

各國央行對疫情的第一反應是將利率降至零,許多投資者開始質疑固定收益證券在投資組合中的作用。同時,固定收益證券的收益率處于歷史低點,投資比特幣等非收益性資產的機會成本也下降了。

此外,在基準利率為零的情況下,通貨膨脹的最低水平意味著實際利率為負數,從而進一步提高了非收益性資產的吸引力。

富達數字資產部門擬在未來半年內再招聘100名員工:金色財經報道,投資巨頭Fidelity的獨立數字資產子公司Fidelity Digital Assets負責人Chris Tyrer在倫敦數字資產峰會的一個小組討論會上表示,投資巨頭的Fidelity Digital Assets部門計劃在未來六個月內再增加100名新員工,這將使員工人數達到 600 人左右。[2022/10/21 16:34:54]

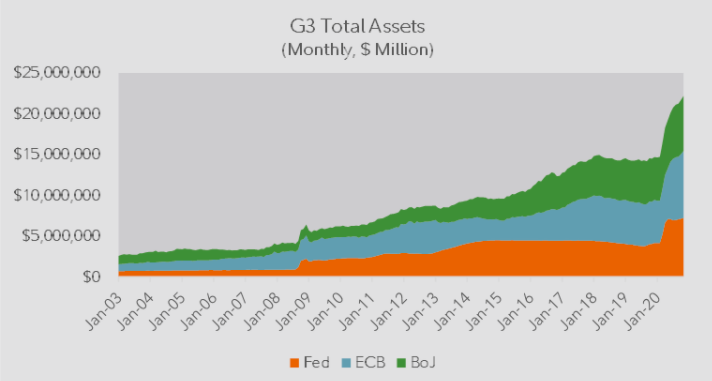

中央銀行量化寬松體現在其總資產的變化上。 G3中央銀行(歐洲央行,美聯儲和日本央行)去年的總資產增加了大約3%,這一增長水平是在全球金融危機中花了8年時間才實現的。

G3總資產

歷史表明,即使在緊急階段結束后,也很難放松干預。例如,盡管美聯儲的總資產到2019年中期逐漸收縮至約3.8萬億美元,但美聯儲卻從未能夠將總資產降至全球金融危機之前的水平。

富達數字資產計劃將服務擴展至以太坊:資產管理巨頭富達旗下富達數字資產(Fidelity Digital Assets)計劃開始為以太坊和其他加密貨幣提供服務。富達數字資產部門負責人Tom Jessop表示:“我們已經看到人們對以太坊越來越感興趣,因此我們希望領先于這一需求。”(彭博社)[2021/7/13 0:46:31]

2020年,中央銀行的擴張性貨幣政策的作用發生了變化,因為它也被用來為針對個人和規模較小的企業的財政支出提供資金。

此外,美聯儲去年還宣布了一項針對平均通脹目標的政策變化,這意味著央行將允許通脹在一段時間內高于平均水平波動。

我們看到各國央行和政府對經濟的激進干預,以及這種干預的潛在后果,導致許多投資者重新評估比特幣如何在他們的投資組合中發揮作用。

供應限制加劇了比特幣稀缺

比特幣由于其固定供應而成為稀缺資產。這是完全無彈性的,因為需求的增加不會轉化為供應的增加。價格是改變需求的唯一閥門。比特幣有一個供應時間表和2100萬個單位的供應上限。供應時間表是指每四年將區塊獎勵減半,直到流通中的比特幣總數達到2,100萬枚。

富達數字資產因加密貨幣需求強勁而將員工人數增加70%:由于機構投資者對加密貨幣服務的需求依然強勁,資產管理巨頭富達旗下富達數字資產(Fidelity Digital Assets)計劃將員工人數增加約 70%。相關負責人在接受采訪時表示,公司計劃在都柏林、波士頓和鹽湖城增加約 100 名技術和運營人員,并表示員工將幫助該企業開發新產品并擴展到除比特幣之外的加密貨幣。(彭博社)[2021/7/12 0:46:13]

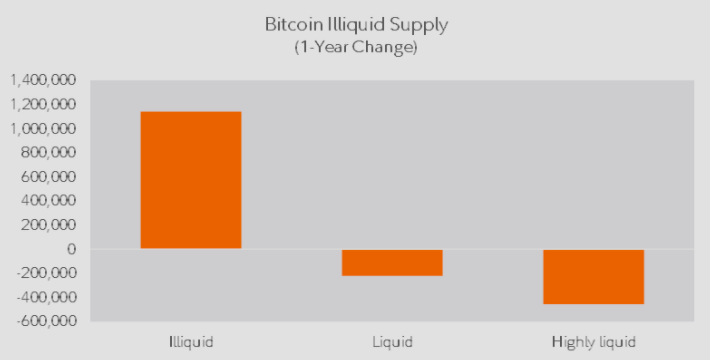

鏈上數據提供商Glassnode進一步分析了比特幣的供應情況,利用其對實體及其行為的分類來確定“非流動性供應”、“流動性供應”和“高流動性供應”。

根據Glassnode的說法,非流動性供應可以被解讀為實體持有的比特幣,這些實體在預期比特幣價格長期上漲的情況下囤積比特幣。截至2021年1月初,非流動性供應量為1,460萬比特幣,占流通供應量的78%。這比去年同期增長了100多萬,增幅為8.5%。

富達數字資產歐洲負責人:比特幣可以被看作是看漲期權:8月6日消息,傳統金融行業巨頭富達數字資產首次在中國直播,做客幣信直播間。幣信全球商務拓展總監Mustafa Yilham與富達針對比特幣的核心進行討論。富達數字資產歐洲負責人Chris Tyrer表示:“比特幣現在可以被視為一種看漲期權,其未來的用途是作為價值儲存。因為現在很少有人使用比特幣來保持購買力,而購買力是價值儲存的主要功能。這是一個未來狀態的杠桿游戲,收益曲線可以映射到看漲期權。隨著時間的推移,便能看見這個期權的變現能力。”[2020/8/6]

另一個揭示參與者行為的指標是交易所的比特幣數量。當市場參與者計劃交易資產時,他們會將資金轉移到交易所。當他們計劃持有資產時,會將資金從交易所轉移到更長期、更安全的存儲空間。2020年,交易所的比特幣余額下降了22%。

聲音 | 富達數字資產負責人:機構投資者仍因加密貨幣高波動性而猶豫:據CNBC報道,富達數字資產公司(Fidelity Digital Assets)負責人Tom Jessop本周在DC區塊鏈峰會上表示,許多機構投資者在將資金投入加密市場時仍處于觀望狀態。大部分機構的猶豫與加密貨幣的高波動性有關。根據富達的調查顯示,雖然2019年的價格相對穩定,但機構仍對這些突變的價格走勢持謹慎態度。但隨著市場結構的成熟,這個問題應該會得到解決。[2019/3/9]

比特幣非流動性供應

比特幣市場成熟

過去幾年,由于散戶投資者和機構基礎設施提供商的增長,比特幣的市場已顯著成熟。這導致波動性降低,買賣價差收緊,機構交易量也在不斷增長。

由于對疫情的恐慌,許多資產類別的波動率上升至歷史新高,比特幣在去年3月經歷了歷史性的波動性飆升。比特幣相對于其他資產的波動仍然非常大,但比特幣與標準普爾500指數(S&P500)以及黃金波動性比率,在2020年都有所下降。

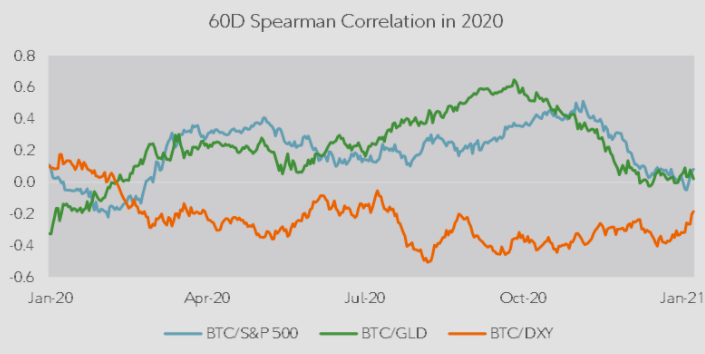

比特幣的一個吸引人的特征是,它與其他資產在歷史上是不相關的。例如,根據Coin Metrics的數據,從2015年1月到2020年12月,比特幣與標準普爾500指數的平均60天關聯度為0.03,與黃金的關聯度為0.05,與美元指數(DXY)的關聯度為-0.06。

2020年斯皮爾曼相關系數

隨著OCC等機構的監管更加明確,我們可以看到傳統機構更多地參與比特幣市場基礎設施建設。這種參與可能有助于進一步提高市場效率和流動性,并在促進機構進一步采用比特幣。

機構采用

自2018年初以來,該行業一直在倡導機構采用。2018年和2019年,大多數采用比特幣的機構都是基礎設施提供商,為機構投資者的參與奠定了基礎,機構投資者是在2020年到來的。

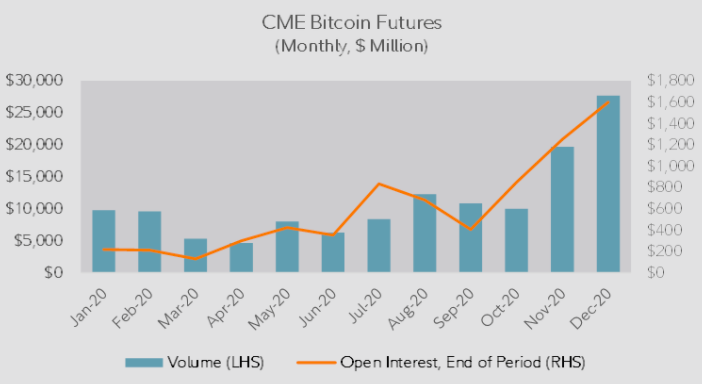

芝商所的以現金結算的比特幣期貨數據提供了機構參與的證據。與上半年相比,下半年的成交量和未平倉量都出現了顯著的增長,成交量增長了兩倍,未平倉量增加了近五倍。

CME比特幣期貨

一個需要關注的重要趨勢是,在未來幾年中,通過加密公司的公開發行來間接顯示該行業的機構需求以及這些發行在多大程度上可以提高這些公司所支持的基礎網絡覆蓋率。

散戶興趣——比特幣成為千禧一代的價值儲存方式

機構投資者占據了主導地位,但是零售一直是比特幣的重要領域,尤其是千禧一代和Z世代。對年輕一代的多項調查顯示出他們對比特幣等數字資產的開放態度。例如,deVere集團的一項調查發現,大約有700多個千禧一代用戶表示,比特幣是比黃金更好的避險資產。

這些年輕人對于比特幣的采用很重要,因為在未來幾年中,這一群體將繼承68萬億美元的財富,這是最大的代際財富轉移。許多公司已經開始認識到支持比特幣等數字資產的必要性,以有效地爭奪這些客戶。

就現有的金融科技公司而言,Square在2018年開始支持比特幣,隨后是Robinhood和Sofi,最近還有PayPal。PayPal已向所有美國客戶提供了比特幣和其他數字資產的交易服務,并計劃在今年擴展到全球范圍內。

考慮到零售需求的增長,市場的成熟以及監管機構領導層的變化,批準比特幣ETF是許多業內人士考慮的問題。與此同時,我們還將密切關注傳統金融機構,這些機構在OCC監管推動下,為散戶投資者獲取數字資產提供便利。

結論

在2020年第一季度,比特幣與所有其他資產類別一樣,受到了疫情影響。在最初的市場動蕩之后,市場意識到比特幣不會從根本上受到疫情干擾。它在沒有任何干預的情況下反彈,年底價格超過了2017-2018年創下的歷史新高。

日益不穩定的宏觀環境推動了興趣和需求,導致散戶投資者和機構配置者重新評估其投資組合。許多投資者得出結論,他們應了解并分析比特幣。

機構基礎設施的成熟使市場能夠吸收投資者創紀錄水平的需求和活動。隨著監管的積極發展,傳統機構可以支持數字資產行業,我們預計基礎設施將得以改善并與傳統資產類別進一步融合,從而進一步降低參與門檻。

報告來源:Fidelity Digital Assets

作者:Ria Bhutoria,富達數字資產研究總監

Tags:比特幣數字資產ASSELIT比特幣實時行情比特范數字資產管理系統quantum-assetsEliteSwap Protocols

參與者 以太坊客戶端開發者 - 任何維護以太坊客戶端的人。這包括Geth、OpenEthereum、Nethermind開發者以及Besu開發者和維護這些客戶端的Ethereum Classic.

1900/1/1 0:00:00昨天ETH爆發,不斷上漲刷新歷史最高紀錄,創下了1698美金的歷史新高。在ETH再創新高的同時,Uniswap、Aave、Synthetix、MakerDAO等以太坊上的DeFi龍頭項目,也都不.

1900/1/1 0:00:00隨著期待已久的Coinbase直接上市臨近,那些財大氣粗的投資者似乎都在渴望獲得Coinbase股權.

1900/1/1 0:00:00在周一晚間下跌超1萬美金便迅速回調后,2月23日周二下午比特幣市場再迎暴力洗盤。金色財經行情數據顯示,BTC下跌13.94%,一度跌破48000美元.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:664.72億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.過去24小時去中心化交易所的交易量:21.2億美元 交易量排名前十的DEX.

1900/1/1 0:00:00數字人民幣也不同于支付寶、微信,支付寶、微信只是支付平臺,這些支付平臺本身不是錢,只是錢的“搬運工”,需要綁定銀行卡才能夠支付或取現,而數字貨幣本身就是錢.

1900/1/1 0:00:00