BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD-1.31%

SOL/HKD-1.31% XRP/HKD-0.57%

XRP/HKD-0.57%文:棘輪

來源:?一本區塊鏈

最近數字貨幣領域最火的一個詞,就是DeFi。

這到底是一個什么商業模式?DeFi從業者天天喊著要革傳統金融的命,這是否有可能性?

實際上,DeFi并不神秘,其背后核心的邏輯,就是抵押數字貨幣借貸。

在抵押貸領域,這個模式一點都不陌生。

比如,抵押房子、車子,我們都能從銀行借到錢。

從這么一個并不神秘的模式,卻衍生出了數字貨幣領域的“央行”“銀行”,還有交易所和穩定幣。

這些玩家,正在創造出一套獨立的金融體系,它已開始向傳統金融滲透。

此時,行業開始不得不開始關注這個領域,并探究其中玩家背后的野心。

本文為一本區塊鏈關于DeFi和開放金融系列報道的第一篇。

01?抵押數字貨幣

在金融領域,抵押貸是一個非常常見的金融產品。我們可以抵押房子、車子,甚至是貨物,以此來借款。

BendDAO平臺藍籌NFT抵押數量創歷史新高:2月6日消息,據Dune Analytics數據顯示,BendDAO平臺藍籌NFT抵押數量創歷史新高,BAYC數量即將突破400枚,MAYC和Azuki數量分別突破500枚和300枚。此外,還有63枚Cryptopunks、145枚CloneX和83枚Doodles抵押在該平臺上。[2023/2/6 11:50:17]

抵押貸一直被視為相對安全的金融借貸,因為一旦借款人還不上錢,金融機構就可以將抵押物出售。

比如,借款人抵押了一套市價100萬的房子,貸出來60萬;如果借款人還不上錢了,銀行就會將房子拍賣,售價只要高于60萬就不虧,賣得更貴還能賺。

最近幾年,在數字貨幣領域,也出現了一種新的模式:抵押數字貨幣借貸。

用戶如果想借走100美元,需要將至少價值150美元的ETH轉到平臺內,此后,系統會自動放款。

對比傳統的抵押貸款模式,在運營成本上,數字貨幣抵押還有獨特的優勢。

比如抵押房子,平臺需要審核借款人是否是房產的真實所有者,以及對房產價格進行評估。

數據:近24小時去中心抵押借貸市場上清算量達1.68億美元:據DeBank數據,受加密貨幣市場烈波動影響,過去24小時去中心化抵押借貸市場上的清算量達到1.68億美元,創史上第二高,其中,在Polygon版Aave上的清算量達到近1.04億美元,以太坊版Aave V2清算量為2767萬美元,Aave清算量共占據總清算量的78%。此前,去中心化抵押借貸市場上的清算量在5月19日創下最高記錄達6.6億美元。

另外,以太坊上抵押借貸平臺的總清算量為4637萬美元,Polygon上為1.0369億美元,幣安智能鏈上為1717萬美元,Fantom上為37.82萬美元,火幣生態鏈上為70萬美元。[2021/9/8 23:08:27]

一旦借款人無力還款,平臺還需要付出人力與時間成本,拍賣房產。

抵押車子同樣如此,金融方還得找個車庫來存車,后期也得估價拍賣。

這些傳統金融的抵押流程很長,成本頗高。

作為數字貨幣借貸平臺,則無需面對這些問題。

當價值150美元的ETH要跌破100美元的時候,平臺就會將幣賣掉。

1475:Defi在Filecoin中的應用不會止步于抵押借貸:Filecoin的Colin Evran與Aave創始人兼首席執行官Stani Kulechov,Ren Protocol首席技術官?Loong Wang和ConsenSys Codefi產品負責人Corbin Page進行的Filecoin在DeFi生態系統中的地位對話引發了多方關注。

對于Defi和Filecoin結合的話題熱度不減,對此國內頭部Filecoin礦商1475認為,隨著礦工Fil抵押借貸需求的大幅增加,Defi的去中心借貸架構與Fil質押需求的相互契合,Defi借貸在礦工群體中產生了相當的熱度。與此同時,1475還指出,Defi在Filecoin中的應用不會止步于抵押借貸,Filecoin獨特的分布式存儲為新型Defi應用程序打開了機遇,會有更多的人、應用、公鏈的傾入,構建更多的消費場景。[2020/11/9 12:07:48]

這么來看,平臺壓根就不會虧本,這個模式也幾乎沒啥風控。

這些數字貨幣借貸平臺靠什么賺錢?

AOFEX即將開啟抵押平臺幣OT參與DeFi流動性挖礦:據官方消息,AOFEX交易所即將開啟第一期DeFi流動性挖礦活動,用戶抵押平臺幣OT即可參與,具體開啟時間請關注官方公告。平臺將投入3000萬USDT用于DeFi流動性挖礦,所得收益將全部回饋參與用戶。

AOFEX將持續增加平臺幣OT流通場景,打造平臺幣價值,并保證市場流通量不超過2000萬枚。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2020/9/6]

和其他金融模式一樣,靠利息。目前,行業的年化利率為9.5%。相比之下,螞蟻借唄的年化利率在10%到18%之間。

目前,這個模式最核心的玩家,叫MakerDAO。

其創始人魯恩曾透露,MakerDAO通過借貸服務一年獲利1200萬美元,而其成本,僅有20萬美元。

在人類數千年的借貸發展史上,這樣低成本的借貸模式,還是第一次出現。如今,MakerDAO的放款金額,已超過8000萬美元。

以MakerDAO為中心,DeFi的浪潮,慢慢涌現……

中幣(ZB)將于5月20日12:00正式開啟“抵押借款”五折活動:據中幣(ZB)公告,中幣(ZB)將于香港時間2020年5月20日12:00-2020年6月30日12:00開啟“抵押借款”五折活動。在中幣APP使用抵押借款下單的新老用戶,可以通過抵押幣借錢,只需抵押個人的數字資產,就可以換取QC或USDT;也可以通過抵押QC或USDT,就可換取相對的數字資產,包括USDT、BTC、ETH、LTC、EOS主流幣種,快速到賬,隨借隨還。借款周期分別為30天、90天、180天;質押率高達90%。活動時間結束后,將恢復原有利息。更多詳情請查詢中幣官網公告。[2020/5/19]

02??DeFi爆發

在借貸市場形成以后,DeFi又會形成怎樣的市場?在MakerDAO平臺,大家抵押數字貨幣之后,無法直接獲得法幣,而是會獲得一個和美元錨定的穩定幣Dai。

很多人可能會問,為什么MakerDAO不直接給用戶法幣,而是要創造另一個數字貨幣?

實際上,MakerDAO的野心很大,他們想做數字貨幣領域的“央行”,發行一種被廣泛使用的貨幣。

他們發行了Dai后,很多人就開始針對Dai做衍生項目,比如理財。

以Compound為例。在這一平臺,用戶可以存入自己的各類數字貨幣,如ETH、Dai,獲得利息。

目前,Compound上存入Dai的年利率已經達到了7.37%,遠高于其他常規投資品。

Compound現在的資金量,已超過1.5億美元。

我們可以看到,MakerDAO可以抵押資產,并發行一種類似貨幣的穩定幣,相當于“央行”;而Compound可以理財,相當于其他“銀行”。

發行貨幣、借貸、理財,傳統銀行的三大核心功能,DeFi都已具備。

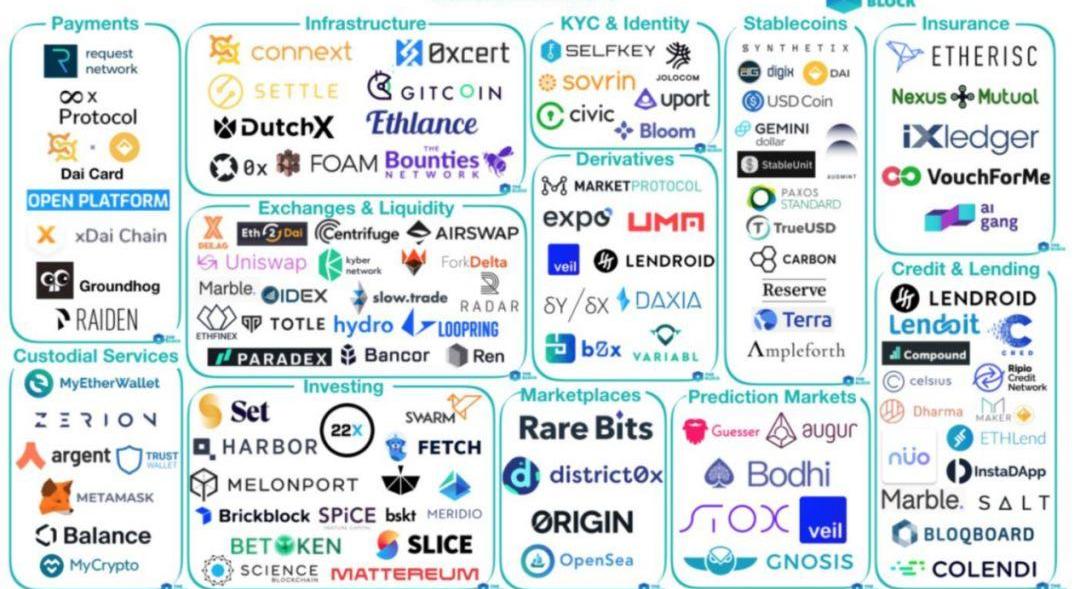

在此之外,DeFi的版圖仍在不斷擴張。穩定幣、衍生品交易等也層出不窮。

DeFi生態全景圖

這個生態的崛起,也樂壞了以太坊創始人V神。

因為現在的數字貨幣借貸,主要是用ETH。ICO退潮后,以太坊有望靠DeFi再次翻身。

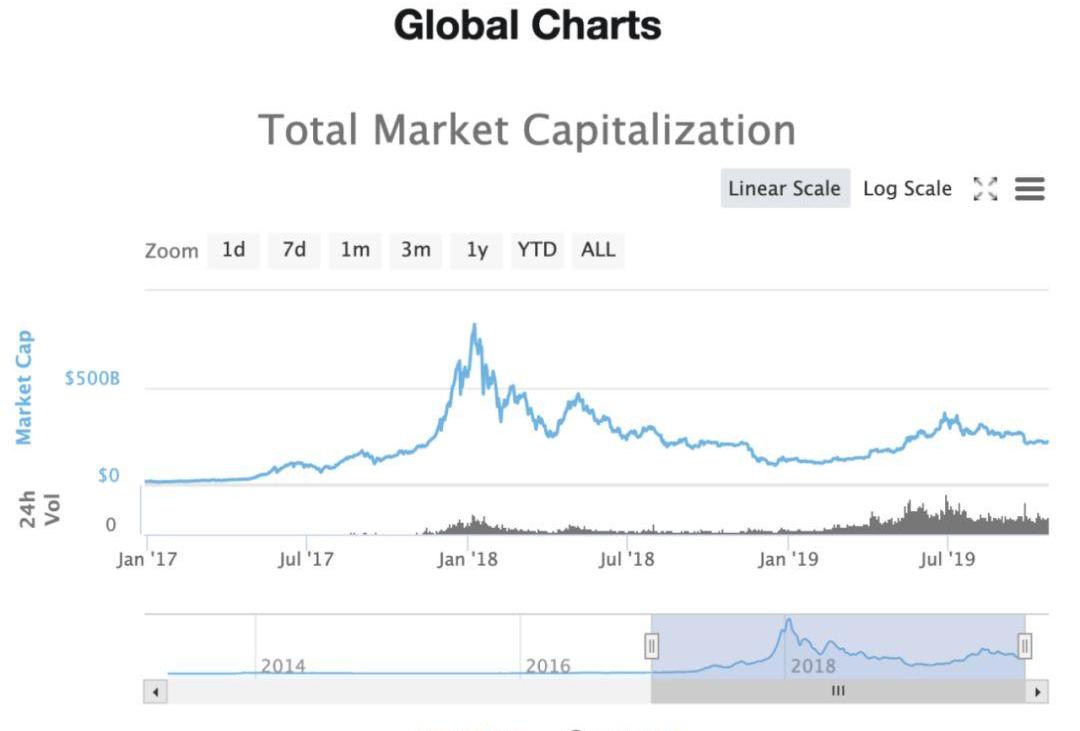

那么,數字貨幣借貸的市場有多大?

目前保守估計,全球持幣人群為6000萬,且每年還在以千萬級別的人數增加。

這些人群,都可能成為數字貨幣借貸領域的用戶。

而數字貨幣的總資產,已高達2236億美元,相當于1.5萬億人民幣。

最高點,甚至達到了8000億美元,相當于5.6萬億人民幣。

全球數字貨幣市值走勢圖

當一個市場有萬億規模,且人群有千萬級別之后,我們可能就不能再漠視它。

一個新的金融體系,就如此悄然而來。

03?革命與融合

在DeFi玩家眼中,他們最先沖擊的金融體系,其實是互聯網金融。數字貨幣領域的借貸和理財,都是通過智能合約實時完成,真正做到了“點對點”。

“所以,數字貨幣領域可以做到不設資金池。”一位DeFi平臺的創始人稱。

但在許多傳統金融從業者眼中,DeFi這場興起于硅谷的所謂“金融革命”,似乎只是一場鬧劇。

“MakerDAO的金融服務可能很有趣。”美林公司前首席投資策略師理查德·伯恩斯坦在接受彭博社采訪時表示,“但他們對金融歷史一無所知,其理念之幼稚讓我深感震驚。”

“他們滿懷著瓦解一切的雄心,卻對金融監管為何存在一無所知。”他評論道。

DeFi如今的問題何在?

盡管看起來,MakerDAO的模式并無風控問題,但是幣價的巨大波動,也會擊穿這一模式。

在數字貨幣領域,一天暴跌30%并不算新奇,一旦出現ETH瞬間暴跌這樣的黑天鵝事件,MakerDAO仍有可能“一夜崩盤”。

因為價格暴跌時,平臺都想把抵押的以太坊集中拋售,這樣就可能出現大規模砸盤,甚至想出都出不掉。

最終的結果,便是加速以太坊的毀滅。

在這個模式越做越大之后,系統性風險也會越來越大。

“這就像組織飯局一樣。兩個人約飯十分容易,但要同時組織200人、2萬人甚至200萬人吃飯,難度絕非單純的倍數增長。”一位金融從業者指出。

目前,在DeFi的內部,已經出現了分化。

一部分DeFi擁躉認為,DeFi的最終目標,是建立一個不受傳統金融巨頭操控的“數字貨幣烏托邦”。

他們想完全去中心化,并建立完全去中心化的穩定幣體系。

而另一派人則認為,DeFi若想落地,必須擁抱傳統金融。

“MakerDAO依賴于現有的司法管轄區和中央銀行。”作為DeFi社區的代表之一,魯恩自今年起在多個場合公開指出,

“我們不會破壞或挑戰任何政府與央行的權威。”

而中國的玩家們,對DeFi有自己的理解,他們覺得這套全新的金融體系,不會完全嫁接在傳統的金融體系之上。因此,他們提出了一個新的名詞:“開放金融”。

在通往成功的道路上,過于理想化,可能會面臨更多的阻礙。而因地制宜,或許能找到捷徑。

無論如何,DeFi的蝴蝶翅膀已然扇動。風暴將出現在何時何地,猶未可知。

在區塊鏈技術正式上升為國家戰略之后,整個區塊鏈市場迎來了久違的瘋狂,28日早上9點,約90只區塊鏈概念股在第一時間集體漲停。 股市的瘋狂,其實早已在上周末已經確定.

1900/1/1 0:00:00作者:RyanSeanAdams 來源:Unitimes BTC的貨幣政策被高估了。準確地說,BTC的貨幣政策被一些人高估了。當然,也被很多人低估了,但也許不是因為人們認為的原因.

1900/1/1 0:00:00我想起的是Messari一篇分析Tezos的文章:Tezos市值增長一倍,但是使用率極低。還是逃不過新鏈的空塊問題.

1900/1/1 0:00:00文章來源:央視網原文標題:《把區塊鏈作為核心技術自主創新重要突破口》10月24日下午,中共中央局就區塊鏈技術發展現狀和趨勢進行第十八次集體學習.

1900/1/1 0:00:00據Cointelegraph10月29日報道,分布式賬本技術提供商Iota、戴爾技術公司和Linux基金會合作開發了項目Alvarium.

1900/1/1 0:00:00作者:?DannyRyan 翻譯:?阿劍 來源:以太坊愛好者 編者注:原標題為《Eth2進展速覽》雖然社區看來好像比平常時候要更安靜.

1900/1/1 0:00:00