BTC/HKD-0.23%

BTC/HKD-0.23% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-0.26%

ADA/HKD-0.26% SOL/HKD+0.63%

SOL/HKD+0.63% XRP/HKD-0.7%

XRP/HKD-0.7%作者:?Alethio

翻譯:?阿劍

原文來源:consensys

譯文來源:以太坊愛好者

去中心化交易所從2018年開始崛起,在過去一年中蓬勃發展。隨著去中心化金融改變以太坊的經濟生態,去中心化交易所現在扮演著著比以往更關鍵的角色,因為它們是借貸業務和衍生品應用的流動性提供者。

自2018年我們的第一篇文章發布以來,幾乎一年半過去了。在過去一年中,Alethio,見證了許多的協議升級和新用戶進場。現在我們用數據和可視化工具來回顧一下DEX在2019年的成長。

數據集&方法

在這份回顧中,我們以下面20家DEX在整個2019年中的表現作為樣本:

-表1.數據集中的20家DEX-

本文中的交易量表只反映從這20家DEX中收集到的數據。更多別的協議的表現我們會在后續發布的文章中分析。同樣地,非同質代幣的交易量也未包括在我們的樣本集中。

因為DEX協議往往各有獨特的屬性,一些指標在不同案例中可能會有不同的含義。我們會在需要說明時額外指出。

印度央行副行長:有關加密貨幣的可用數據大都具有誤導性:金色財經報道,印度央行印度儲備銀行 (RBI) 副行長 T Rabi Sankar 表示,有關加密貨幣的可用數據大都具有誤導性,并呼吁必須在清楚了解數字貨幣是什么以及它們應該做什么的基礎上制定所有相關規則。 在國際貨幣基金組織(IMF)主辦的會議上,T Rabi Sankar 解釋說:“加密數據不可用,可用的數據大都具有誤導性,在缺乏足夠信息的情況下制定法規很可能導致我們最終開出錯誤的處方,因此有必要收集充分、可靠和一致的信息。” T Rabi Sankar 還建議制定一項以經濟合作與發展組織(OECD)加密資產報告框架為藍本的倡議,以使成員國能夠實時交換信息。(livemint)[2022/12/12 21:37:53]

DEX平臺分析

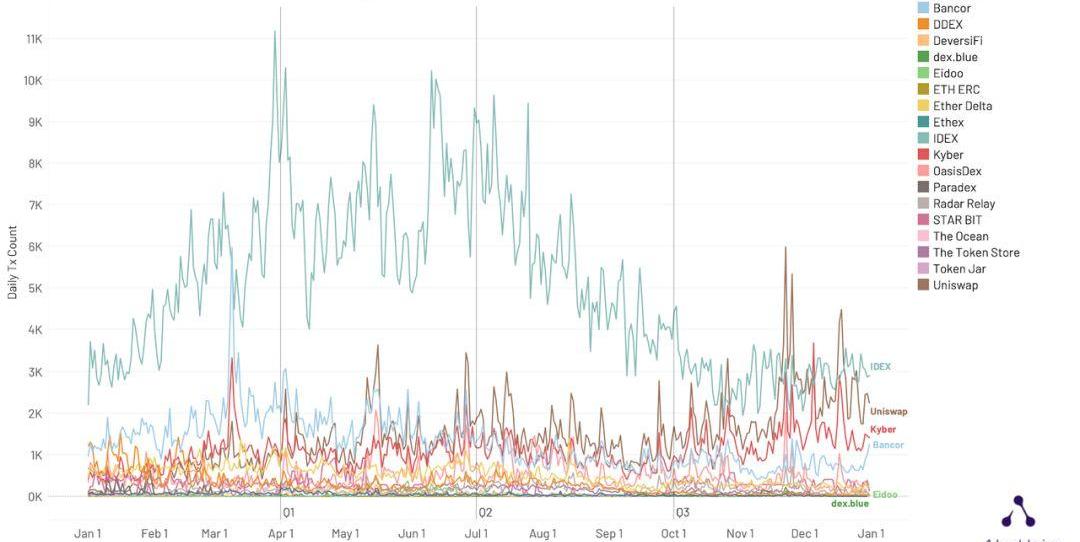

各DEX的日交易數統計

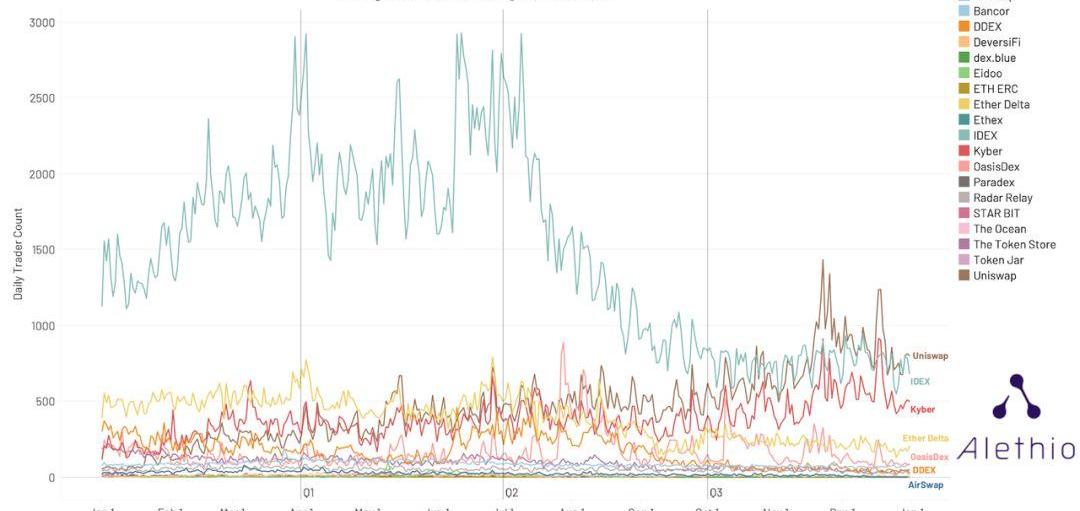

EtherDelta和IDEX在2017和2018是最流行的去中心化交易,從交易筆數上來看,在2019年也仍是兩個最大的DEX。從2018年年中開始,更多協議和交易所中繼者出現。在2018年年底,Uniswap就因為其卓越的實用性而嶄露頭角,到了2019年年底,以日交易筆數衡量,Uniswap已經成為了第二大DEX。

在下圖中,我們以時間為橫軸,顯示了各交易所的日交易筆數,IDEX仍是市場領跑者,而Uniswap、Kyber和Bancor已經超過了EtherDelta。

推廣數字貨幣賦能社會信用數據治理的建議:8月1日消息,中國經濟時報發文稱,進入新發展階段,建議我國分區域分行業多途徑推進推廣數字貨幣,打通信用數據融合應用通道,破除信用業態的數據壁壘,發揮信用大數據集聚優勢,推動形成信用數據融合應用的新格局。應把握以下三個方面的舉措。

一是加強制度供給與制度創新,奠定推廣數字貨幣的法治和政策保障基礎。

二是加強數字貨幣應用場景的建設,分區域分行業推廣法定數字貨幣。三是積極宣傳法定數字貨幣,增強社會普遍可接受性。法定數字貨幣在網絡上流通,必須遵守法定數字貨幣網絡支付規則,包括收付款程序和規則以及存儲設備使用規則等。要求收付款人雙方交易行為和意圖合法誠信,不允許欺詐行為發生。權利人要妥善保管數字貨幣存儲設備和私鑰,防止他人冒充權利人造成自身財產損失。[2022/8/1 2:50:15]

IDEX的交易量在第二季度達到峰值,在第四季度回到每天3000筆交易。Uniswap、Kyber以及Bancor在二三四名的位置上來回廝殺,平均日交易筆數都在約1000~2000筆范圍內浮動。

注意,一筆在不同交易所之間抽調流動性的訂單可能會被計算兩次。同樣地,交易筆數也不等同于交易量,因為每筆交易的交易量都不同。我們后面會公布交易量的統計。

推廣數字貨幣是賦能社會信用數據治理的有效途徑:8月1日消息,中國經濟時報發文稱,當前,在依據《數據安全法》重塑信用數據治理體系過程中,信用數據安全和信用數據管理將成為重要議題。但是,我國社會信用數據治理面臨著數據融合度較低、標準不統一、風險防范等問題,亟待關注與應對。法定數字貨幣在流通中所記錄的有效交易信息是不可隨意篡改的,且可追溯,保證信用信息數據的真實和安全。同時,法定數字貨幣也可以有效降低獲取信用數據的成本,更為信用信息數據的獲取提供了便利條件。一是數字貨幣在流通中記錄交易信息數據。二是數字貨幣在流通中攜帶的信用數據不可篡改。三是法定數字貨幣在流通中記錄的信用數據可追溯。[2022/8/1 2:50:11]

-圖1.不同交易所的日交易筆數統計-

在下文圖表中,我們將使用與圖1相同的圖例。

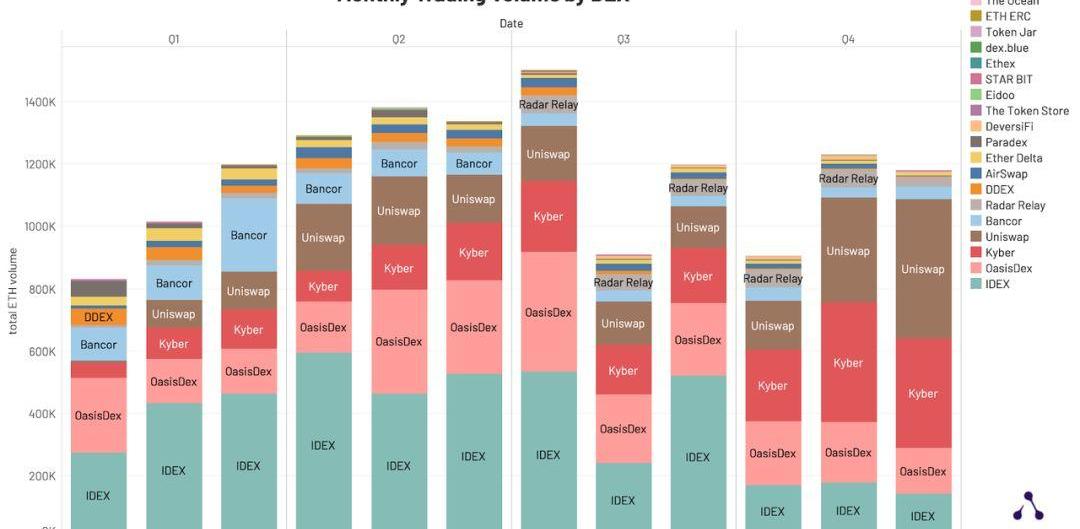

各DEX的月交易量統計

絕大部分去中心化交易所都不提供法幣入口,所以,DEX上的交易者要么買賣token,要么買賣ETH。在一些交易所上,為交易一定數量的ETH需要用到封裝ETH的token,它們的價值跟ETH是完全一樣的。

我們可以將DEX上的交易分為兩類:

在tokenX和tokenY之間的交易

tokenX與ETH之間的交易

在估計所有token的交易量時,我們發現很難用美元計價來衡量交易量,因為要獲取所有?token的美元價格是很難的,而且這些價格往往是在中心化交易所中收集的。因此,我們決定用ETH來計算交易量,而且,僅考慮對ETH的交易量,因為直接的代幣互換交易的轉換價格既不完整又是滯后的。我們的數據因此忽略了直接的代幣互換的交易量。不過,對大部分主要的DEX來說,協議通常會把代幣互換交易拆成兩筆交易:tokenX換ETH、ETH換tokenY,因此會計入我們的數據當中。

Pine.finance聯合創始人對比BTC和ETH交易費用數據:1月31日消息,AMM訂單引擎Pine.finance聯合創始人Agustín Aguilar發推稱,

每筆發送交易的平均成本:

BTC:8.90美元;

ETH:2.12美元。

每秒交易數:

BTC:3.6;

ETH:14.2。

每天支付的費用總額:

BTC:500萬美元;

ETH:1500萬美元。[2021/1/31 18:31:57]

-圖2.不同交易所的月交易量-

圖2展示了各交易所的ETH交易量。我們看到交易所的ETH總交易量排名跟交易筆數圖的排名還是蠻一致的。IDEX,總交易量第一名,在前三個季度,平均每個月有約40萬ETH的交易量,但在第四季度,每月平均交易量下降到了20萬ETH。OasisDex、Kyber、Bancor和Uniswap緊隨其后。

Token的表現

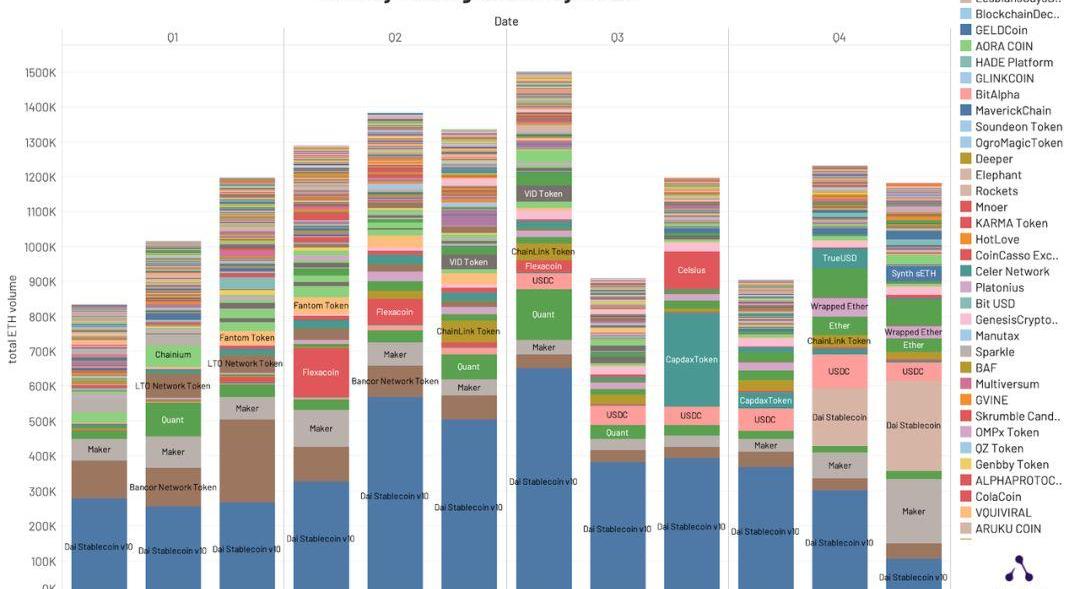

各Token對ETH的月交易量

在過去一年中,我們在上面列舉的20家DEX上觀測到了約?4300?種不同代幣的交易。下圖以時間為橫軸顯示了各token對ETH的交易量:

Spring Labs募資1500萬美元 搭建信用數據區塊鏈:旨在用去中心化技術重構信貸行業數據共享過程的區塊鏈初創公司Spring Labs在種子輪已經籌集了1475萬美元。根據周二的一份聲明,該公司表示,這輪融資是由August資本領投的,其他投資軟件以及區塊鏈項目的資本也參與其中。該公司表示,這筆投資將用于在未來幾個月繼續開發該公司的區塊鏈平臺,并發展其核心開發團隊。[2018/3/27]

-圖3.不同Token對ETH的月交易量-

伴隨去中心化金融的興起,Dai穩定幣v1.0成為了2019年交易量最大的token。其它穩定幣包括TrueUSD和USDC也在全年中保持了高交易量。新的DAI在2019年第四季度才開始出現,但迅速成為了交易量第二大的token。

ChainLinktoken的交易量在6月和7月迅速上升,這是因為那時候市場對ChainLink項目很感興趣,他們做的是預言機服務,就是把真實世界的數據輸送給dApp。

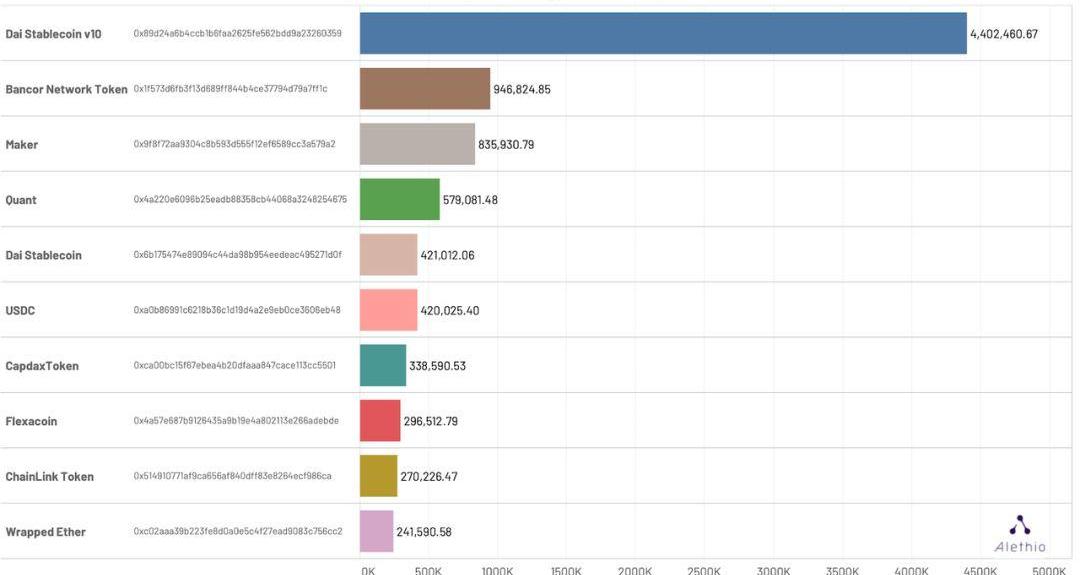

對ETH交易量最大的10種Token

-圖4.對ETH交易量最大的10種Token-

把全年的交易量加總起來,我們發現SAI的交易量是440萬ETH,是第二名BNT交易量的4.6倍。圖4也體現了過去一年中特別火的項目,包括MakerDAO、Quant、Capdex以及Flexacoin。

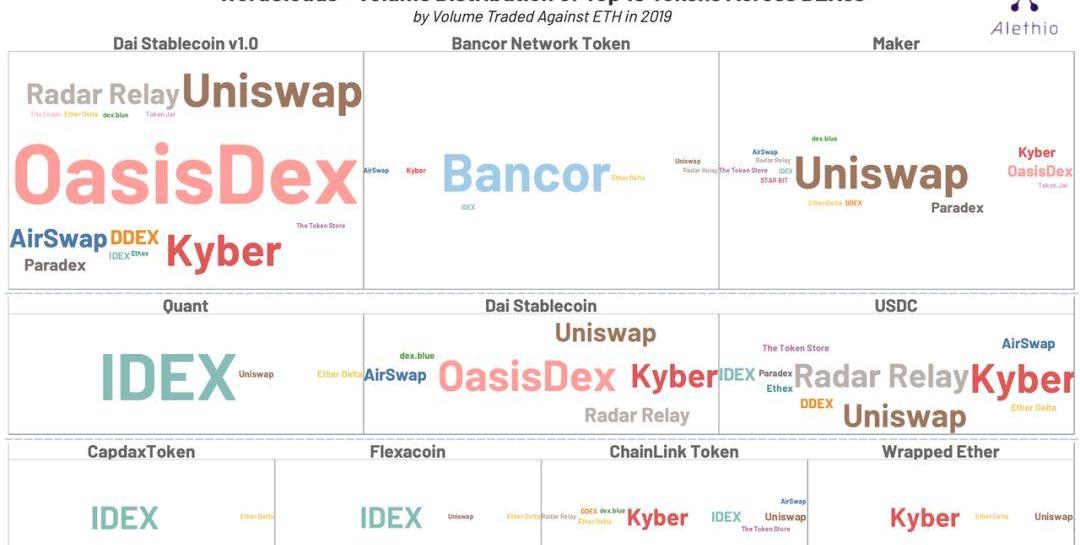

進一步地,我們在下圖中用字體大小表示出了哪個交易所平臺在為這些大交易量的token提供流動性。文字根據所表示的DEX加上了顏色,而且字體的大小就代表了該交易所對那種token交易量的貢獻。

-圖5.大交易量代幣在不同交易所中的交易量分布-

OasisDex是MakerDAO開發的交易平臺,它貢獻了絕大部分SAI交易量。SAI的交易量也還分布于Uniswap、Kyber、RadarRelay、AirSwap、DDEX和Paradex等交易所上。

有意思的是,MakerDAO的原生token,在Uniswap上的交易量比在OasisDex的交易量還大。

BNTtoken基本上都是在Bancor上交易,雖然也可以在其它交易所上看到,但交易量就小得多。類似地,Quant、CapdaxTokan和Flexacoin的交易量基本上由IDEX獨占。而Chainlink和WETH的主要交易所是Kyber。相反,DAI穩定幣和USDC,在各大平臺上的交易量的比較均勻。

流通token的多樣性

按交易所來收集數據,我們可以看到2019年這些交易所都流通了多少種token。雖然EtherDelta即沒有在交易數量也沒有在交易體量上占優,它提供了最多種類的token給交易者:有3190種token在上面交易。

注意,“流通的token”并不等同于在DEX“上線的token”。因為得到交易所支持的token也許沒有市場買賣單,因此這個數字會小于DEX實際上線的token種類數。

-圖6.各交易所上流通代幣的多樣性-

用戶基礎

日活躍地址數量

-圖7.活躍交易地址數-

在IDEX上,日活躍交易地址數的走勢跟交易筆數、交易體量的走勢比較相似。Uniswap的活躍用戶在全年中迅速增長,在10月上旬達到約1300名活躍地址的峰值。OasisDex的活躍用戶數在7月下旬飆升到約900個,這可能是因為CDP的SAI獎勵發放活動。

另一個顯著的相關性出現在Kyber和Uniswap上,這兩個交易所的交易地址數量長期高度接近,這可能暗示了,這兩個平臺的用戶是同一幫人。下面的網絡圖也印證了這一假設。

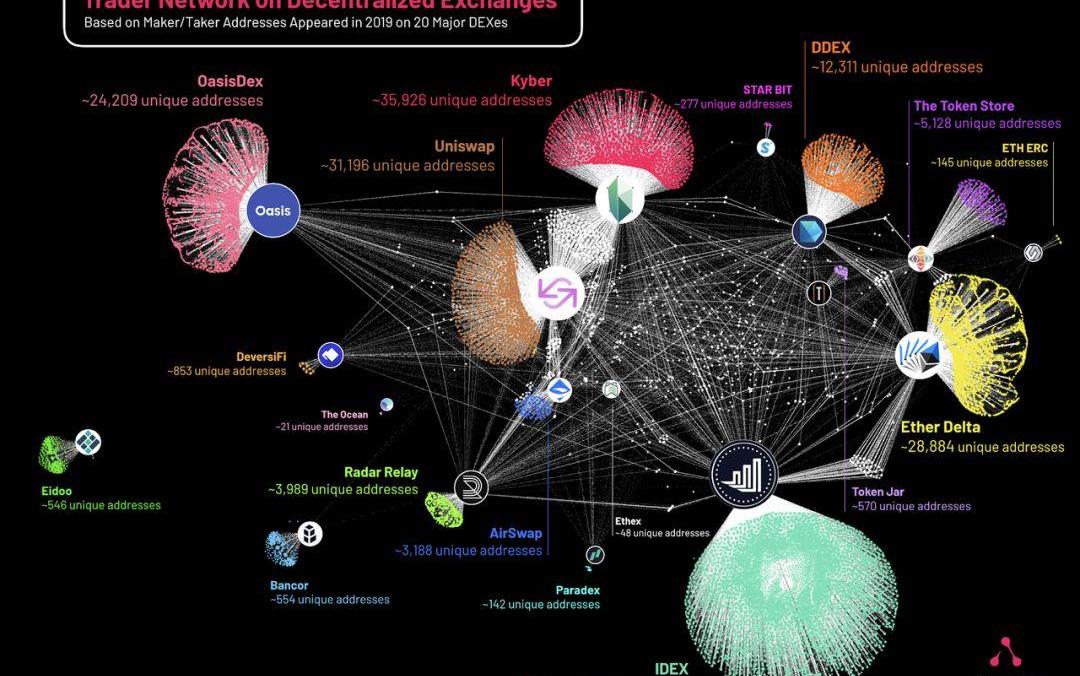

網絡關系圖:探究DEX的用戶重疊度

通過辨識使用的DEX的地址,我們可以探究DEX的用戶基礎,包括不同DEX的用戶重疊度。

dex.blue特殊一點,交易執行不會記錄交易者信息,因此我們無法收集用戶的數據。在理解這份網絡關系圖時,要指出的一點是,地址數量不能直接等同于用戶數量。一個人可能會使用多個地址,所以實際用戶規模可以認為是要小于圖中顯示的地址數的。不過,它還是可以告訴我們這些協議之間的?用戶關系。

類似地,對某些協議,下圖顯示出來的規模也會小于實際用戶規模,例如Bancor就是這樣,在Bancor協議中,記錄下來的交易地址是“傳遞者”或者叫“轉換者”的,交易是由他們來操作的。

-圖8.2019,各DEX的用戶關系網-

在這幅圖中,有顏色的點代表“獨占交易者”,就是只在某一個交易平臺上做買賣的地址。白色的點代表“重疊交易者”,就是使用多個平臺的地址。各交易所的地址數量都標在旁邊。注意,這個數字代表的不是獨占交易者的數量,而是包括了獨占交易者和重疊交易者的數量。

另外,Uniswap和Kyber之間的重疊交易者最多,這就證明了我們上面根據兩個交易所的活躍地址數量在時間序列上的相關性而作出的假設。

IDEX有最多的獨占交易者群體,OasisDex和EtherDelta次之。

從圖片上來看,Bancor和Eidoo似乎隔絕于其它交易所,這是因為我們上文提到的轉換者/傳遞者機制。

免責聲明:Alethio對上文所提到的所有項目都一視同仁。上文討論到的協議數量是很少的,我們會繼續充實我們的觀測列表,以得出更全面的結果。Alethio對自己的中立性有強烈的自信,我們僅提供事實,并根據客觀以及/或者得到驗證的信息得出最好的結論。文本絕對無意為惡意活動或者交易提供任何指導或建議。

摘要 事件:近日,俄羅斯的中央銀行俄羅斯銀行已開始在監管沙箱中測試與實際資產掛鉤的穩定幣,并密切關注其潛力與影響。四川甘孜出臺方案,規范比特幣挖礦活動.

1900/1/1 0:00:00EOS區塊鏈軟件開發公司Block.One已經正式發布了EOS區塊鏈網絡基礎軟件EOSIO的2.0版本.

1900/1/1 0:00:00目前,無論是杭州還是其他地區政府部門,都在大力推行智慧城市建設,利用大數據、人工智能、區塊鏈等技術加強城市治理.

1900/1/1 0:00:00Polkadot跨鏈方案剖析伴隨著web3.0的發展,區塊鏈技術也進入到了下一個階段。為了能打破各個區塊鏈之間的壁壘,更好的拓展區塊鏈的邊界,跨鏈技術得到了大家的重視,也有了較好的發展.

1900/1/1 0:00:00前言:V神認為,雖然從長遠看,layer1應保持簡單和穩定,layer2聚焦更多創新,這種想法是好的.

1900/1/1 0:00:00編者注:原標題為《為什么NFT有機會在加密世界爆發?》加密世界真正的落地還不多,當前主要有比特幣、法幣支撐的穩定幣和以太坊的DAO.

1900/1/1 0:00:00