BTC/HKD+0.24%

BTC/HKD+0.24% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD-1.27%

LTC/HKD-1.27% ADA/HKD-0.47%

ADA/HKD-0.47% SOL/HKD+1.22%

SOL/HKD+1.22% XRP/HKD-0.75%

XRP/HKD-0.75%寫在前面:原文作者是PlanB,在這篇文章中,他介紹了Stock-to-Flow(S2F)模型、有效市場假說、風險與回報模型的概念,其認為市場目前高估了未來風險,就像過去11年一樣。因此,他更喜歡使用S2F模型來預測比特幣未來的價格,而不是經典的風險與回報模型。

一、介紹

比特幣Stock-to-Flow(S2F)模型誕生于2019年3月{{1]},這種模型受到很多比特幣愛好者與投資者的歡迎。很多分析師都采用了S2F模型,并用實際比特幣價格預測進行了證實。

當然,S2F模型也遭受過批評。反對該模型最具有代表性的論點來自有效市場假說。反對觀點指出,S2F模型是基于公開的信息,因此,分析和結論必然是已被計入價格的。

在這篇文章中,我分享了個人對S2F模型及EMH理論的觀點。然后分析了套利機會、風險回報模型以及衍生品市場。

二、StocktoFlow模型

S2F模型是作為一種比特幣估值模型被發布的,它的靈感來源于尼克·薩博提出的“不可偽造稀缺性”的概念以及SaifedeanAmmous對S2F的分析。

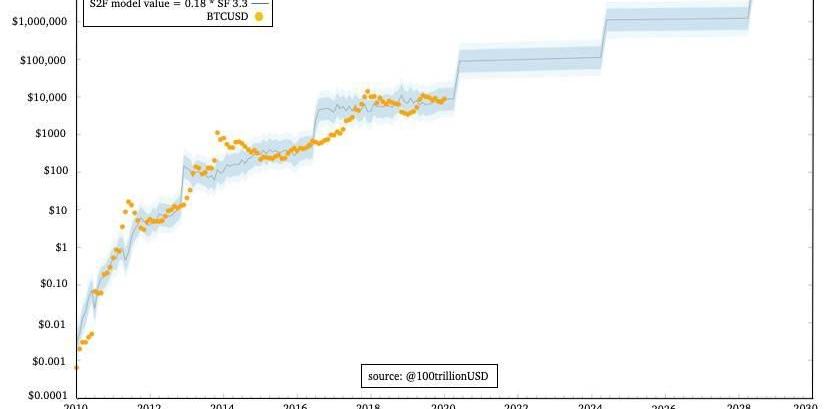

S2F是一種稀缺性度量。隨著時間的推移,S2F與比特幣價格之間的冪律關系,捕捉到了TraceMayer所描述的比特幣復雜網絡效應動態系統的基本規律。

比特幣全網未確認交易數量為5247筆:金色財經報道,BTC.com數據顯示,目前比特幣全網未確認交易數量為5247筆,全網算力為176.19EH/s,24小時交易速率為2.64交易/秒,目前全網難度為24.37 T,預測下次難度上調0.03%至24.38T,距離調整還剩13天5小時。[2022/1/9 8:35:37]

S2F模型也是一個冪律函數,它適用于2009年10月至2019年2月的月度數據:BTC價格=0.4*S2F^3。而另一個版本的模型則根據2009-2019年的年度數據給出了更高的價格:BTC價格=0.18*S2F^3.3

NickPhraudsta是第一個驗證S2F模型的人,他補充了協整分析,并表明這種相關性可能不是虛假的。MarcelBurger驗證了S2F模型和協整,并進行了若干附加統計檢驗。

三、有效市場假說

有效市場假說是金融經濟學中的一個著名理論,它是基于弗里德里希·哈耶克等人的思想提出的。根據哈耶克的說法,市場是信息處理系統,其提供盡可能最佳的價格發現。

而正式提出EMH理論的人,則是2013年諾貝爾獎得主尤金·法瑪,其描述了3種EMH類型:

弱有效市場假說:歷史價格數據已被計入,無法被用于盈利目的。技術分析和時間序列分析是不起作用的;

半強EMH:來自MSNBC、彭博社、華爾街日報等媒體及研究公司的公共消息已被計入價格,無法被用于盈利目的。基礎分析不起作用;

加密評論員Marty Bent:比特幣人必須抵抗ESG的騙局:“土窖故事”主持人馬蒂·本特(Marty Bent)說,沒有能源問題。比特幣是能源解決方案。本特抨擊“能源歇斯底里主義者”,他們批評比特幣的能源消耗,卻忽略了風電建設等受青睞行業的類似或更大問題。在許多情況下,礦工被迫通過碳補償來改變其可再生能源的來源,從而以某種方式定位自己。維拉說:“精心制作的敘事吸引了高管們的注意,否則他們將專注于建立更多更好的業務。”本特說:“ ESG是一個完整的會計騙局,可以給剛剛假裝的公司提供補貼和碳信用額度。” 同時,比特幣正在“被人們接受”。 本特說:“人們不在乎能源消耗,他們關心控制。”(CoinDesk)[2021/5/25 22:40:46]

強EMH:即使是內部信息也無法被用于盈利目的,因為所有的信息都是已被計入價格的。

大多數投資者和經濟學家都認為現代金融市場是合理有效的,但他們拒絕強EMH理論。

那么根據EMH理論,S2F模型應該是pricedin的,因為它基于的是公共可用數據。

四、風險與回報模型

老實說,在我20多年的機構投資管理經驗中,我從未直接使用過EMH理論。在實踐中,我們假設EMH,并使用風險&回報模型。

4、1假設EMH

有些人認為比特幣市場是沒有效率的,但我不同意這種說法。過去,你可以在一家交易所以美元購買到比特幣,然后在另一家交易所以歐元或日元出售比特幣,然后再將比特幣兌換成美元獲利,套利是可能的。但這些日子已經過去了,如下表所示的價格:

聲音 | Blockstream工程師:比特幣閃電網絡容量下降或由比特幣價格上漲導致:據cryptobriefing消息,比特幣閃電網絡(LN)容量最近持續下跌,已經跌破了940 BTC,引起了支持者對其流動性和長期潛力的擔憂。對此,Blockstream工程師Rusty Russell解釋稱,閃電網絡容量下降可能與最近比特幣價格上漲有關,兩者之間存在負相關聯系。閃電網絡目前仍然處于測試階段,仍有可能出現資金損失。一些投資者最終決定通過套現來確保利潤。某些節點因此可能關閉了通道,以便在價格高點出售BTC或LTC。[2019/7/8]

BTCUSD=8100

BTCEUR=7300

BTCUSD/BTCEUR=8100/7300=1.11

EURUSD=1.11

BTCJPY=885.000

BTCJPY/BTCUSD=885.000/8100=109

USDJPY=109

如果你用大型計算機、快速通信線路以及高頻交易算法,你可能仍會有一些錢可賺,但這種套利機會已經沒那么容易獲得了。

我們可以放心地假設,每天交易額達100億美元,且市值超過1500億美元的比特幣市場是相當有效的。

4、2風險與收益模型

假設EMH并不意味著你無法賺錢。你只是需要冒風險,EMH和無套利點將我們引向風險與回報模型。

1990年諾貝爾獎得主哈里·馬科維茨用他著名的投資組合理論(PT)引入了一個早期風險與回報模型。另一位諾貝爾獎得主威廉·夏普則發表了他著名的資本資產定價模型。根據馬科維茨和夏普的說法,所有的回報都可以用風險來解釋。

動態 | 比特幣核心開發者提議將BTC區塊大小縮小到300kb:據bitcoin.com報道,比特幣核心開發者Luke Dash Jr再次提議將BTC的區塊大小縮小到300kb。早在2017年1月,Luke Dash Jr就曾提出比特幣改進方案(BIP),要求將區塊大小降低到每塊300kb。此次建議是為了推動閃電網絡的采用,這個想法也得到了更多的支持。[2019/2/13]

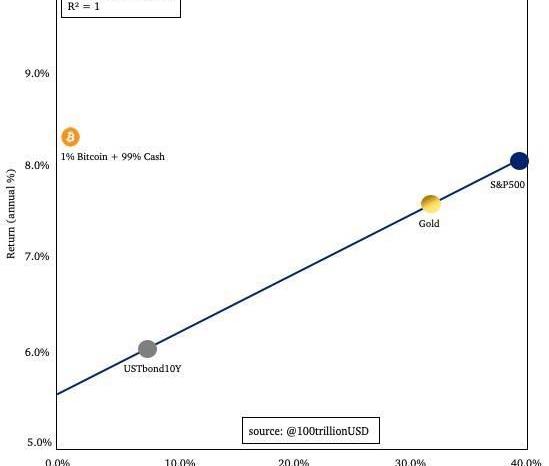

這是一個簡化版的風險與回報模型:

圖片:債券、黃金、股票,以及比特幣

理解這個圖表是非常重要的,所以讓我們深入研究一下。

這張圖表的X軸是風險,Y軸則是回報。

圖表顯示了三種典型的資產:債券、黃金和股票。債券的風險最低,回報最低,黃金的風險高達33%,回報率高達7.5%,股票的風險最高,回報率最高。

關鍵的見解是,收益可以僅用風險來解釋,這與EMH是一致的。如果你遇到一個資產,它是在這條線以上的,那么你的第一反應會是:它可能是一個偉大的投資機會。而一個更好的反應則是:這太好了,所以它不可能是真的。我們可能遺漏了風險,應該設法使資產恢復至正常范圍。而量化風險是困難的,事實上這對于金融機構的專家而言也是如此。如果一個投資者計算出風險低于市場價格,并且他確切知道資產的表現為何會高于這條線,那么,只有在那時,他才應該決定投資。

分析 | 2018年底比特幣很有可能漲超1萬美元:據CCN分析,通過數據,情緒/認知,及科技三方面來分析比特幣價格,技術成熟才能使價格呈現指數上漲,比特幣的小幅增長與價格回升不存在關系,區塊鏈技術被采用是因為接受起來越來越簡單,投資者情緒也是興奮的。2018年底比特幣升至1萬美元以上的可能性更大。[2018/7/14]

比特幣確實是在圖表之外的:其回報率為200%,風險則為80%,由于我無法將其繪制在圖表上,所以我將其調整為1%的比特幣加上99%現金的投資。這種比特幣投資策略,也遠遠優于這條線:8%的回報,1%的風險。所以我的第一反應是:市場看到了數據中沒有的風險。而以下,則是一些可能的風險:

比特幣死亡的風險;

政府將比特幣定為非法,并起訴開發者的風險;

致命軟件錯誤的風險;

交易所被盜的風險;

礦工進行51%攻擊的風險;

減半發生后礦工陷入惡性循環的風險;

硬分叉風險;

從有效市場假說和風險回報理論的角度來看,所有這些風險都應該包含在價格數據中。但這些風險并沒有在數據當中。根據有效市場假說和圖表中的風險回報公式,1%的風險應給予5.5%+6.2%*1%=5.6%的回報。而數據顯示,過去11年,1%比特幣+99%現金的回報率為8%。

市場似乎高估了這些風險,比特幣確實是一個巨大的投資機會,這符合S2F模型。

五、衍生品市場

關于市場的未來,讓我們看看衍生品市場的看法是怎樣的。

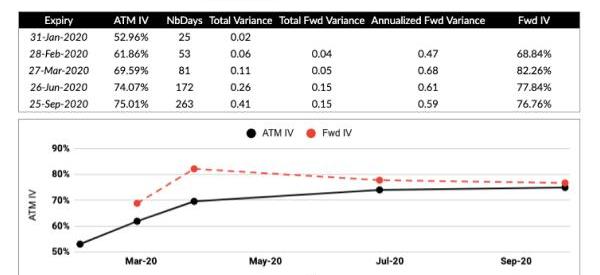

期權市場并沒有認為下一次減半發生時或發生后,比特幣價格會出現上漲:

來源:https://twitter.com/skewdotcom

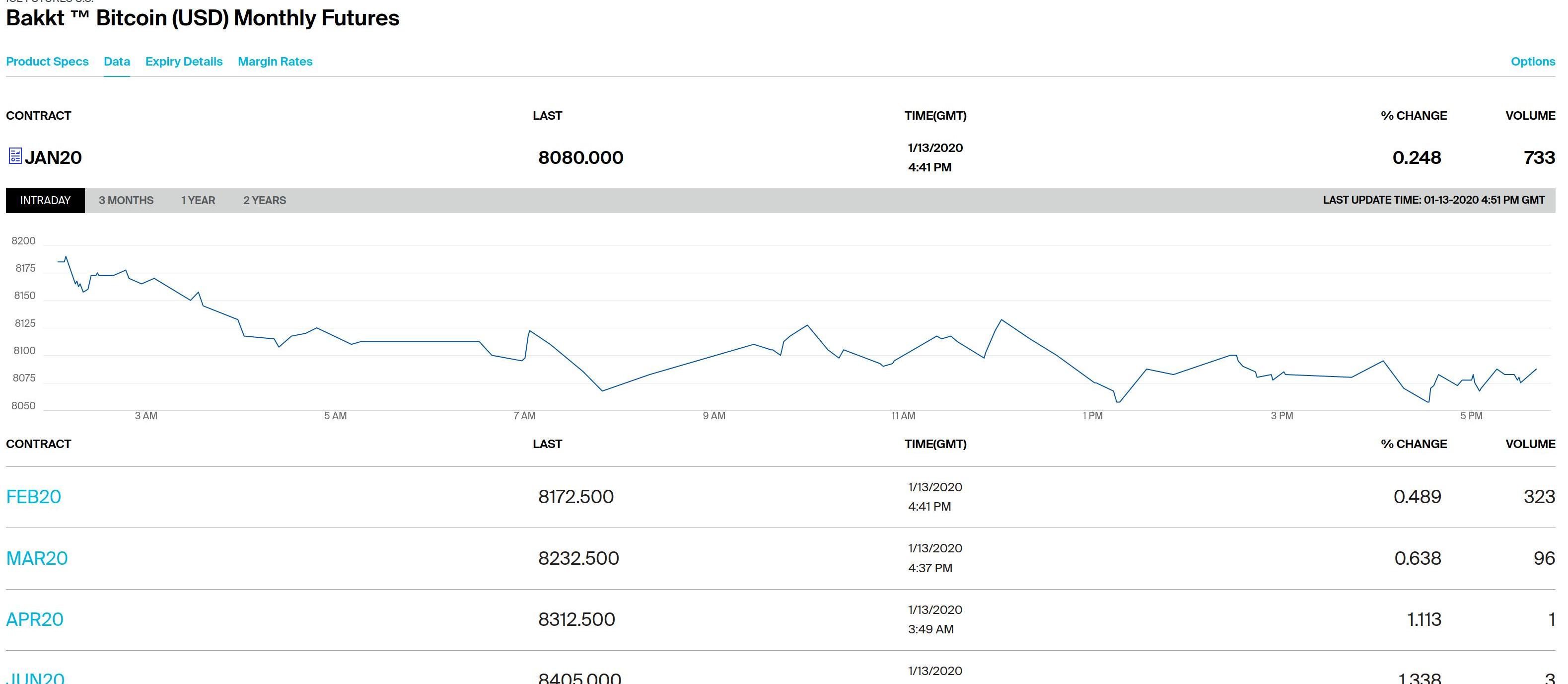

期貨市場也是如此:未來價格略有上漲,但減半時或減半后均未出現暴漲,這說明減半時不會出現特殊情況:

來源:https://www.theice.com/products/72035464/Bakkt-Bitcoin-USD-Monthly-Futures/data?marketId=6137544

這很有趣,因為S2F模型預測減半后的價格會高得多。那我們該如何解釋呢?

我認為簡單的答案是,市場目前高估了未來風險,就像過去11年高估了風險一樣。有效的比特幣市場不僅低估了稀缺性的基本價值,而且還高估了所有這些風險:

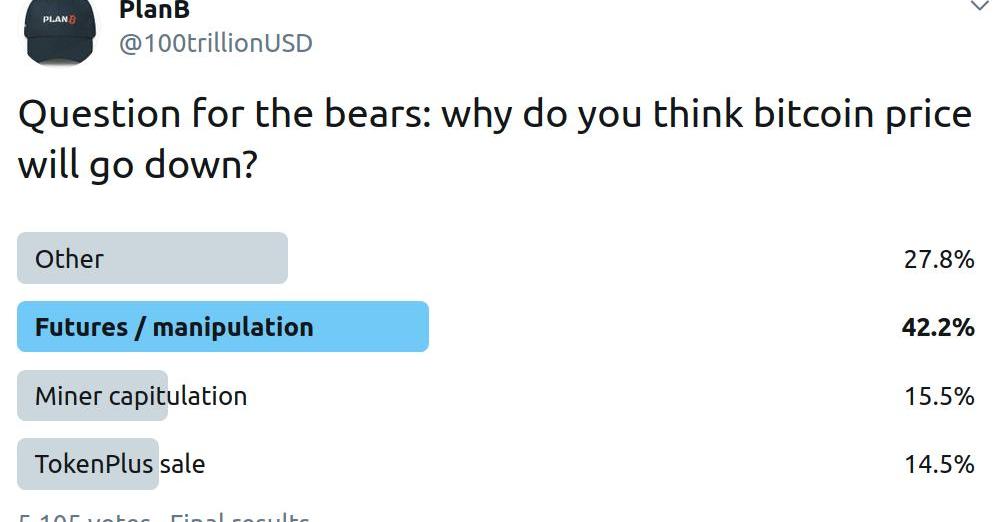

42%的投資者認為比特幣期貨是最大的風險;

16%的人仍然擔心,礦業公司在減半發生后會投降;

15%的人擔心騙局項目帶來的拋售壓力;

根據我和機構投資者的討論,他們最大的擔憂是政府將比特幣定為非法;

機構投資者經常提到的另一個風險是“下一個比特幣”,一種新的幣種會取代比特幣;

請注意,如果沒有以上這些風險,比特幣的價值將比當前要高得多,可能會符合S2F模型。

隨著時間的推移,這些風險中的一些,將會從上列清單中消失。以礦工投降為例,我不認為礦工投降是個大風險,但15%的投資者認為這是一個風險。如果下一次減半后算力沒有下降,那么礦工投降的風險就會消失,比特幣價格也會因為風險消失而上漲。

六、結論

比特幣S2F模型是于2019年3月被提出的,目前它已經得到了很多人的驗證。

而EMH理論,則意味著S2F和模型預測應該已被市場提前計入價格,因為S2F模型使用了公開的S2F數據。

目前的比特幣市場確實相當有效,因為不可能有輕松套利的機會。

債券、黃金、股票和比特幣的歷史風險與回報數據表明,比特幣市場高估了風險。比特幣的回報與風險不符,但非常符合S2F模型。比特幣期權和期貨市場預計,比特幣價格不會在下一次減半發生時或發生后上漲,而市場仍有可能高估了未來風險。

我的結論是,比特幣市場在S2F模型中確實相當有效率,但也高估了風險。因此,我更喜歡使用S2F模型來預測比特幣未來的價格,而不是經典的風險與回報模型。

所以我假設EMH,并且明確會拿起比特幣!

1.PlanB@100trillionUSD,ModelingBitcoin’sValuewithScarcity,Mar2019?

2.NickPhraudstra,FalsifyingStock-to-FlowAsaModelofBitcoinValue,Aug2019?

3.MarcelBurger,Reviewing“ModellingBitcoin’sValuewithScarcity”,Sep2019?

4.MannuelAndersch(BayernLB),IsBitcoinoutshininggold?,Sep2019?

5.NickSzabo,BitGold,2008?

6.SaifedeanAmmous,TheBitcoinStandard:TheDecentralizedAlternativetoCentralBanking,2018?

7.TraceMayer,TheSevenNetworkEffectsofBitcoin,2015?

8.FriedrichHayek,TheUseofKnowledgeinSociety,1945?

9.EugeneFama,EfficientCapitalMarkets:AReviewofTheoryandEmpiricalWork,1970?

10.HarryMarkowitz,PortfolioSelection,1952?

11.WilliamSharpe,CapitalAssetPrices:ATheoryofMarketEquilibriumunderConditionsofRisk,1964?

新華社記者吳雨 來源:新華網 貿易金融是橫跨多個主體、多個環節的復雜場景,涉及行業面廣、交易鏈條長,需要彼此之間互信共享.

1900/1/1 0:00:001.以太坊穩定幣轉賬金額超過ETH,穩定幣2020迎來豐收年?Messari研究員RyanWatkins發布的數據顯示,以太坊上的穩定幣轉賬金額已超過ETH.

1900/1/1 0:00:00“盈利”向來是區塊鏈行業中諸多人重點關注的方向。但目前為止,能夠落地生根開花的區塊鏈項目少之又少,能夠實現盈利的更是寥寥無幾。這是因為大部分區塊鏈項目并沒有找到正確的盈利模式.

1900/1/1 0:00:001.?BCH12.5%礦工稅提案受阻:RogerVer旗下Bitcoin.com撤回支持對于早前江卓爾發布的向礦工征收12.5%出塊獎勵的提議.

1900/1/1 0:00:00本文來自?Decrypt&Longhash作者?|?DanielPhillips&CharlieCuster 譯者|?Moni 根據Longhash的分析顯示,2019年.

1900/1/1 0:00:00原文:《凱叔快評:疫情對區塊鏈行業有何影響》,有刪減發生在武漢的疫情已經嚴重影響每個人生活的方方面面.

1900/1/1 0:00:00