BTC/HKD+0.89%

BTC/HKD+0.89% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+1.39%

LTC/HKD+1.39% ADA/HKD+3.77%

ADA/HKD+3.77% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD+4.09%

XRP/HKD+4.09%

分析師|Carol編輯|畢彤彤

數據合作伙伴|DAppTotal出品|PANews

穩定幣的變化深刻反映了市場的變化。當加密貨幣市場價格突然暴跌時,穩定幣成為投資者的對沖工具。在上周市場劇烈波動期間,USDT占據了BTC交易的60%-75%,且USDT場外價格和美元相比屢屢錄得高溢價。

雖然近期各類穩定幣也頻頻增發,但穩定幣市場的格局自2018年來一直是以USDT為首,各種USDT的總市場份額基本穩定在80%以上,TUSD、USDC、BUSD等新興穩定幣不溫不火,只占據較少一部分市場,并且在流動性上高度依賴一至兩個交易所。另外,穩定幣的籌碼仍然高度集中,盡管TOP5的人均持幣量占比下降了一半,但TOP100的巨鯨仍舊掌握了約70%的籌碼。

雖然整體宏觀市場格局并無大變化,但近來穩定幣市場仍然出現一些值得關注的新動向。比如,除了USDT在多條公鏈上啟動“印鈔機”以外,USDC、USDE、NUSD等新興穩定幣也頻繁增發。穩定幣與DeFi產生了更多聯系,除了USDC率先進軍借貸市場以外,WETH、WBTC、HBTC等錨定主流代幣的新型泛穩定幣也展現了巨大的可能。除此之外,新玩家已經入場,公鏈和交易所發行的穩定幣顯露后來居上之勢。

PAData聯合全球DApp數據服務平臺DAppTotal回顧分析今年2月以來的穩定幣鏈上數據,在全面展示穩定幣的當下的同時,以期為理解未來穩定幣市場的走向提供參考。

幣安撤銷在歐洲退市隱私幣的計劃:金色財經報道,幣安表示,為了遵守當地法規,該公司已修改了業務,決定撤銷在歐洲摘牌一些隱私代幣的計劃。

此前報道,幣安將為法國、意大利、西班牙和波蘭的用戶下架隱私代幣,從6月26日開始客戶不再能夠買賣12個隱私代幣。

受該決定影響的代幣包括:Decred (DCR)、Dash (Dash)、ZEC、Horizen (ZEN)、PIVX (PIVX)、Navcoin (NAV)、Secret (SCRT)、Verge (XVG)、Firo (Firo)、Beam (Beam)、XMR和MobileCoin (MOB)。

Secret Network還發布了最新消息,稱它是幣安不會退市的貨幣之一。[2023/6/26 22:00:50]

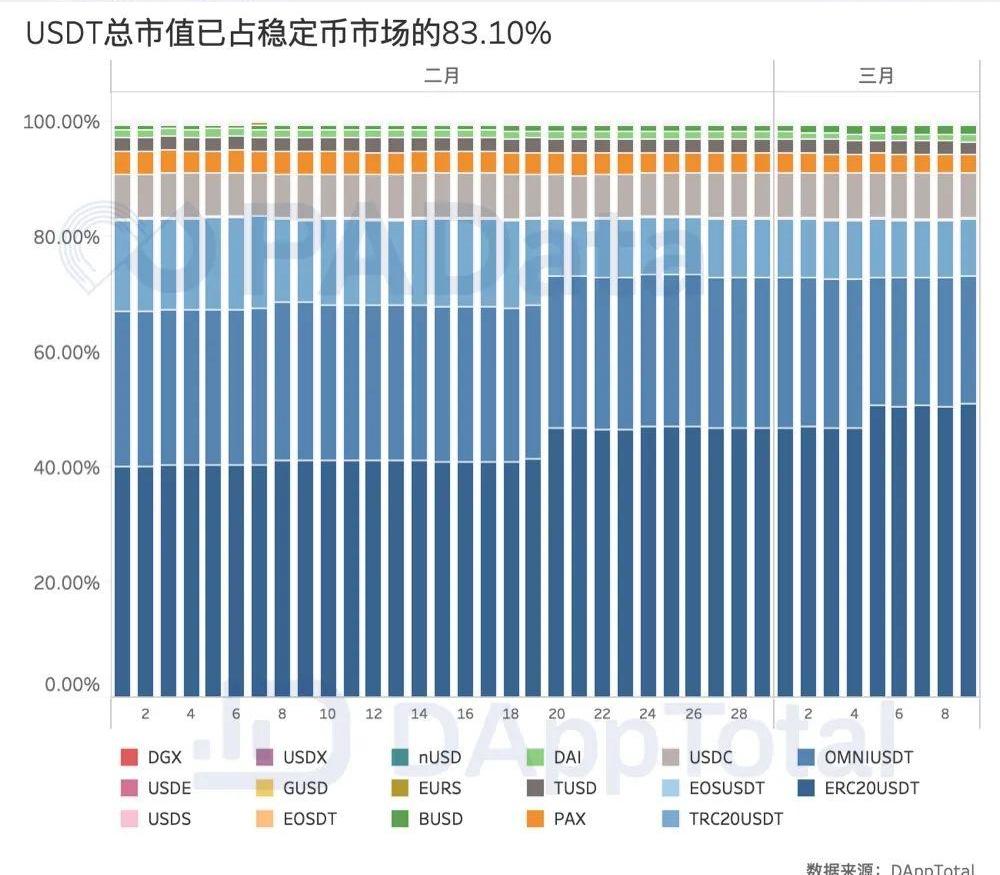

USDT市值份額上升至83%

USDT一直是穩定幣市場的龍頭老大,在2018年9月以前,其市值占比始終穩定在95%以上。但受發行方Tether的信任危機及其與Bitfinex的糾紛影響,自2018年10月開始,USDT的市值占比持續下跌,至2019年1月時各類USDT的總市值份額已經跌至70%左右,為歷史最低點。此后USDT在多條公鏈上開啟“印鈔機”,至2019年4月后,各種USDT的市值占比已經回升至80%以上,并維持至今。

根據最新數據顯示,截至3月9日,OMNI-USDT、ERC20-USDT、TRC20-USDT和EOS-USDT四種USDT的總市值占比已經達到了83.10%,約為49.54億美元。

除此之外,USDC占據了第二把交椅,截至3月9日,市值約為4.59億美元,占比約為7.70%。其次市值占比超過1%,即超過6000萬美元的還有PAX、TUSD、BUSD和DAI,分別占比約為3.36%、2.17%、1.64%和1.20%。

Linea開啟測試網人工驗證憑證積分,以打擊機器人并獎勵真實用戶:6月12日消息,ConsenSys旗下zkEVM項目Linea官方宣布開啟我是Linea頭等艙公民活動,系統將為用戶提供非常高的人工驗證憑證積分,以打擊機器人并獎勵真實用戶。[2023/6/12 21:32:15]

從USDT內部結構來看,Tether進一步轉向ERC20-USDT的行動已經較為明朗,目前ERC20-USDT的市值占USDT市值的比重高達61.35%,占穩定幣總市值的比重也已經達到了50.99%。今年2月底后ERC20-USDT市值占比所有提高,其中兩個比較明顯的節點分別是2月20日和3月5日,當天ERC20-USDT的市值占比環比增長分別為5.27%和3.94%。與此同時,TRC20-USDT的市值和占比均有所下降,環比降幅分別為5.25%和0.11%。

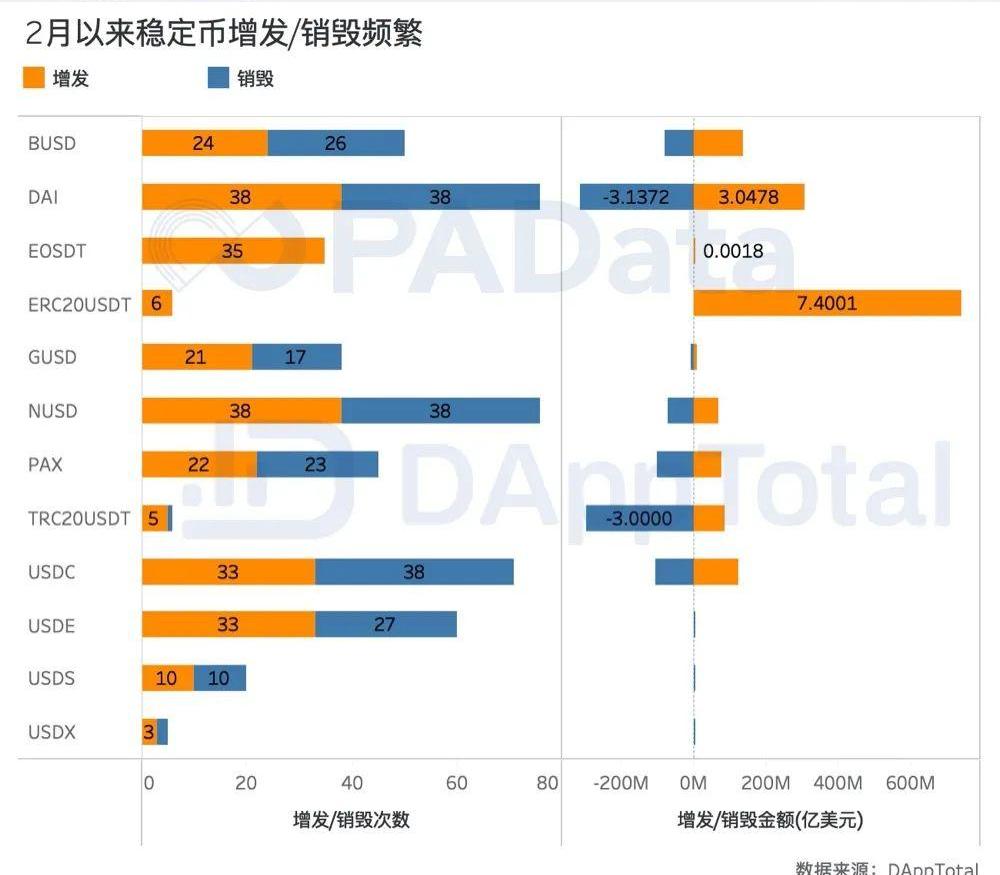

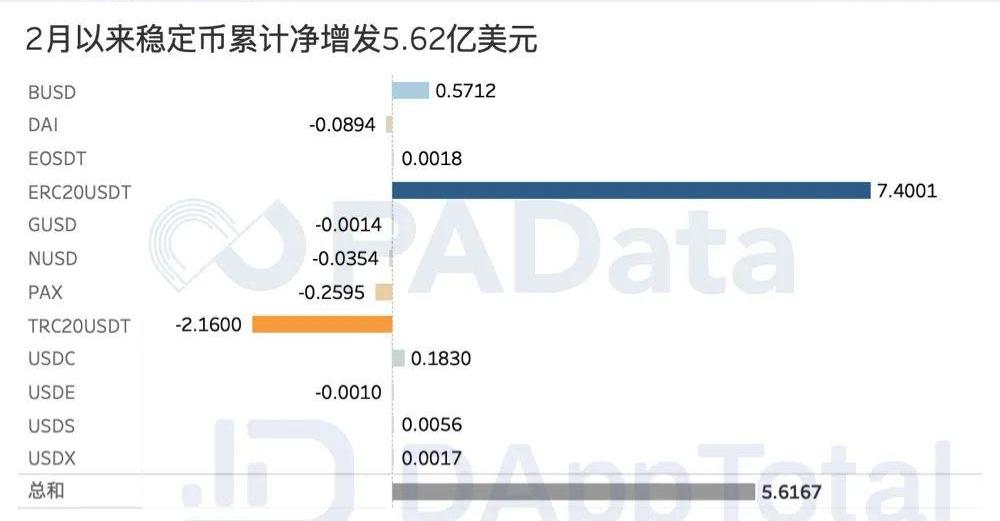

2月來累計凈增發5.62億增發與市場情緒弱負相關

今年以來,各類穩定幣增發/銷毀頻繁。根據統計,2月1日至3月9日期間,穩定幣共增發268次,相當于日均增發7次,共計銷毀220次,相當于日均銷毀6次。其中,DAI、NUSD、USDC、USDE、BUSD增發和銷毀頻繁,累計均超過50次,增發和銷毀次數最多的NUSD和DAI達到了76次。另外,ERC20-USDT在此期間只有增發,沒有銷毀,共計增發6次。

此期間,各類穩定幣累計增發15.53億美元,累計銷毀9.81億美元,累計凈增發5.62億美元。其中,ERC20-USDT累計凈增發7.40億美元,成為市場流動性的主要來源。

Aave社區發起“原生穩定幣GHO上線主網”的ARFC提案:6月7日消息,Aave Companies已在治理論壇發布關于Aave原生穩定幣GHO上線主網的ARFC提案,提議使用Aave V3 Ethereum Facilitator和FlashMinter Facilitator將GHO引入以太坊主網,如果該ARFC和隨后的AIP提案得到Aave DAO的批準,GHO將在以太坊主網上運行,以太坊上的Aave V3用戶將可以使用抵押品鑄造GHO,DAO金庫將獲得 GHO借貸利息的100%作為額外收入。

Facilitator是由GHO引入的概念,Facilitator(如協議、實體等)可以生成某一特定數量范圍內的GHO,也可以進行銷毀。Aave V3 Ethereum Facilitator允許用戶存入抵押品以借出GHO,抵押品存放在V3以太坊主網池中。FlashMinter Facilitator允許用戶FlashMint(與閃電貸功能相同)GHO并在單筆交易中償還,而不是從池中借入資產。

此外Aave Companies表示,將在GHO主網上線后向社區提出多鏈策略。[2023/6/7 21:21:23]

其次,BUSD累計凈增發0.57億美元,USDC累計凈增發0.18億美元。另外USDC、EOSDT、USDS、USDx也分別凈增發10萬美元以上。

除此之外,其余穩定幣在2月以來的凈增發均為負,其中TRC20-USDT縮水2.16億美元,PAX縮水0.26億美元,DAI、NUSD、GUSD和USDE也都縮水10萬美元以上。

穩定幣目前的主要職能是承擔交易媒介,為了進一步觀察市場流動性,即穩定幣凈增發金額與市場走向之間的潛在關系,PAData分析了穩定幣凈增發與alternative.me市場恐慌指數之間的皮爾森系數,當數值的絕對值越高時,兩者的相關性越強。

Bitfinex首席技術官:相信比特幣的采用將在薩爾瓦多取得成功,但這需要時間:11月18日消息,Bitfinex首席技術 Paolo Ardoino表示,許多媒體報道說,薩爾瓦多對比特幣的采用失敗了,我認為這是不公平的,這忘記了采用汽車等其他技術的歷史。相信比特幣的采用將在薩爾瓦多取得成功,但這需要時間。(diarioelsalvador)[2022/11/18 13:22:25]

根據alternative.me的定義,恐慌指數的數值越小,市場越恐慌,數值越大,市場越貪婪。因此,若穩定幣凈增發金額與市場恐慌指數呈正相關時,可以認為高凈增發金額與貪婪相關,低凈增發金額與恐慌相關,反之則可以認為,高凈增發金額與恐慌相關,低凈增發與貪婪相關。根據統計,穩定幣的整體凈增發金額與市場情緒無統計相關,但各穩定幣的表現又各有不同。

其中,相關性較高的是透明度更高的去中心化穩定幣USDx,其2月以來的凈增發金額與前7天平均恐慌指數和后7天平均恐慌指數均成高度負相關,與當天恐慌指數呈現微弱負相關。USDx是dForce推出的錨定一籃子美元穩定幣的穩定幣,持幣可以在借貸平臺Lendf.Me上獲得收益。高度負相關的可能原因是,在行情不好的時候,USDx的持幣人選擇為借貸池子提供流動性以獲取貸款收益,相當于獲得穩健的存款理財收益。但是同樣可以實現貸款收益的DAI和USDC等資產沒有表現出這種強關聯。

另一個相關性高較高的情況是2月以來TRC20-USDT的凈增發與后7天平均恐慌指數之間呈現高度負相關。這意味著,TRC20-USDT凈增發的后一周幣價下行,市場較為恐慌。

優版權聯合愛奇藝《登場了》綜藝IP創世首發數字藏品“中國之鑰”:金色財經報道,由優版權聯合愛奇藝《登場了》綜藝IP,將在長沙舉行《登場了!中國》首個數字藏品“中國之鑰”的首發儀式。“中國之鑰”數字藏品的創意來源于《登場了!洛陽》首期節目推出的“國之重寶”——何尊。這是公元前1038年西周成文時期一個何姓貴族鑄造的一件青銅器。1963年,這件文物被發現,專家在底部發現了122個字的篆書銘文。銘文中有這么一句話:余其宅茲中國,自茲乂民。翻譯過來是說:我將居住在這天下之中,從此治理人民。中國二字,赫然在目。這是迄今為止,中國二字作為一個詞組的最早實證。

“中國之鑰”是一個鑰匙項鏈,一共發行3060把,用以紀念3060年前鑄造了何尊,設計將以篆書“中國”二字為核心元素,搭配十二生肖,再通過與中國精美紋樣的隨機組合生成各不相同的數字藏品。基于優版權平臺的玩法設定,一部分粉絲還有機會獲得全球限量的“中國之鑰項鏈”。(華聲在線)[2022/5/16 3:18:15]

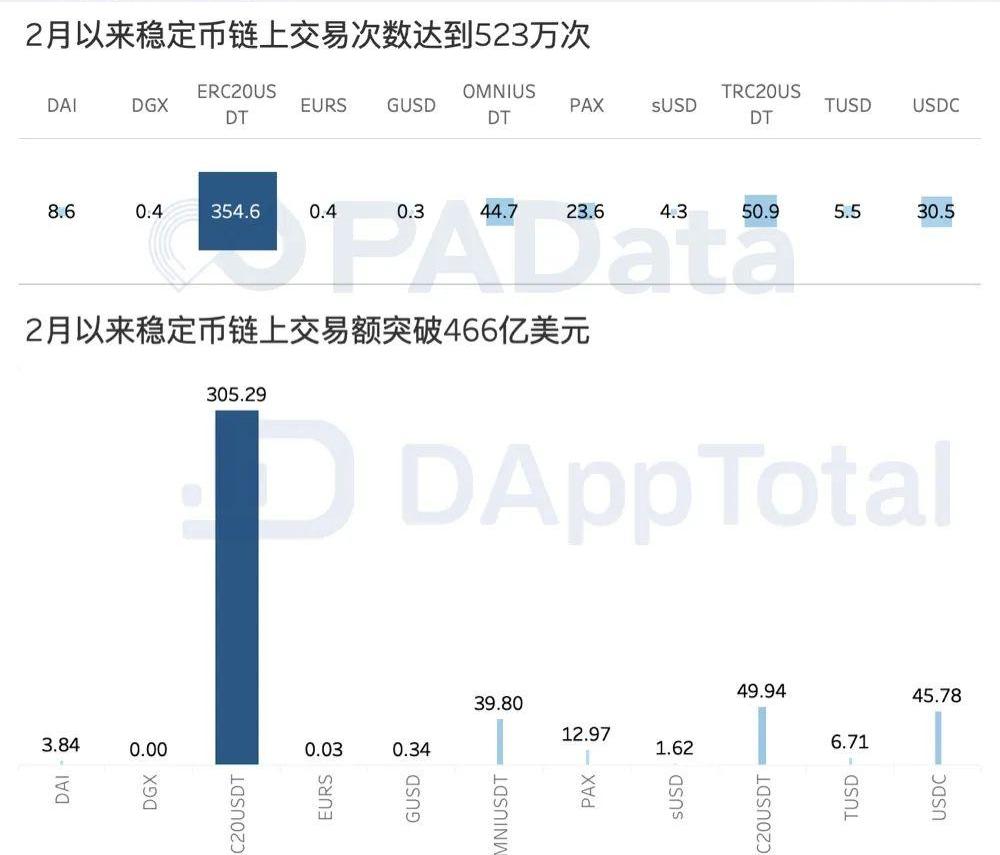

2月以來鏈上交易突破466億DAI交易與市場情緒高度相關

從穩定幣的鏈上交易情況來看,2月以來,穩定幣的鏈上交易次數達到了523萬次,其中僅ERC20-USDT就達到354.6萬次,占比約為67.8%,其次,TRC20-USDT、OMNI-USDT和USDC的鏈上交易次數也都突破了30萬次。

同期穩定幣鏈上交易總額突破466億美元,ERC20-USDT鏈上交易總額達到305.29億美元,占比約為65.51%,TRC20-USDT、OMNI-USDT和USDC的鏈上交易總額也都突破30億美元。

無論從鏈上交易次數來看,還是從鏈上交易額來看,除了ERC20-USDT、TRC20-USDT、OMNI-USDT和USDC數據表現較好以外,其他穩定幣的交易次數和交易額都不高。

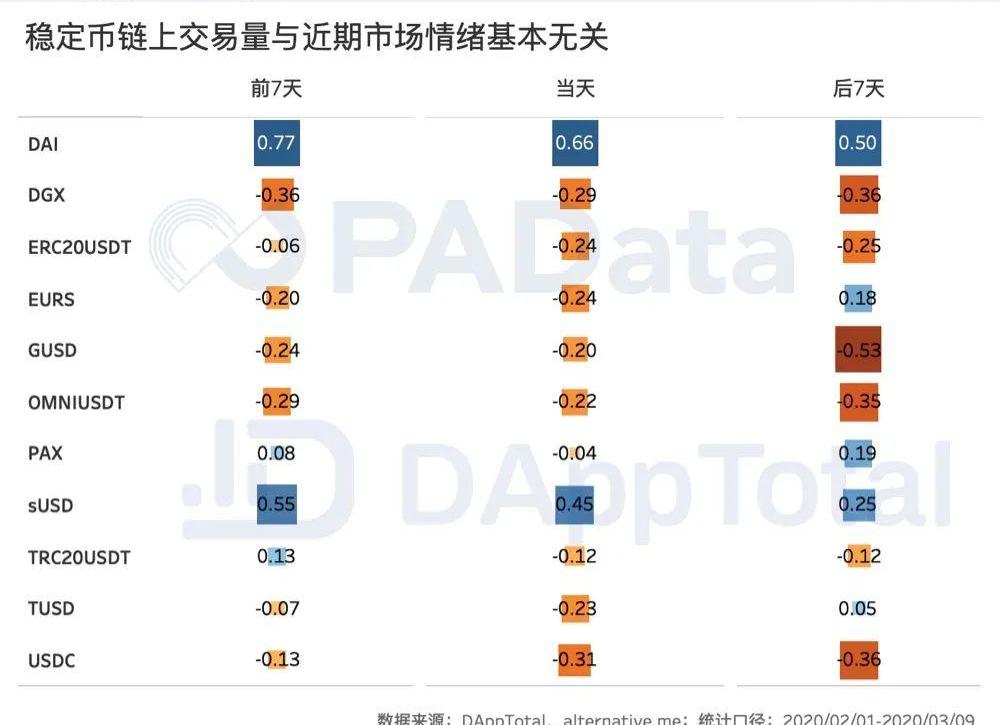

PAData進一步分析了穩定幣鏈上交易量與alternative.me市場恐慌指數之間的皮爾森系數,當數值的絕對值越高時,兩者的相關性越強。根據統計,從整體看,穩定幣的鏈上交易量與市場情緒之間無統計相關。

但從各個穩定幣的層面來看,相關性較高的有DAI,其鏈上交易量與前7天平均恐慌指數、當天恐慌指數和后7天平均恐慌指數都呈高度正相關,這意味著當DAI鏈上交易額高時,前后一周的市場情緒都較為貪婪,與之情況較為類似的還有sUSD。另外,GUSD的鏈上交易量與后7天平均恐慌指數呈現負相關,即當GUSD鏈上交易量高時,后一周的市場情緒通常較為恐慌。而目前占據“半壁江山”的ERC20-USDT的鏈上交易量與前后一周的市場情緒基本都無關。

但必須要強調的是,上述相關性分析受到時間范圍的影響和制約,其相關性可能具有一定程度的隨機性,對于穩定幣的鏈上數據與二級市場行情之間的相關性還需要更長時間范圍的跟蹤。另外,這種相關性不可理解為因果關系,也即不可作為投資決定的主要參考因素。

籌碼集中度大幅降低交易量來源高度集中

截至3月9日,OMNI-USDT共有33.61萬個持幣地址,ERC20-USDT共有89.67萬個持幣地址,USDC共有10.74萬個持幣地址,TUSD共有2.46個持幣地址,DAI共有3.77萬個持幣地址。USDT在用戶層面依然有著巨大的領先優勢。

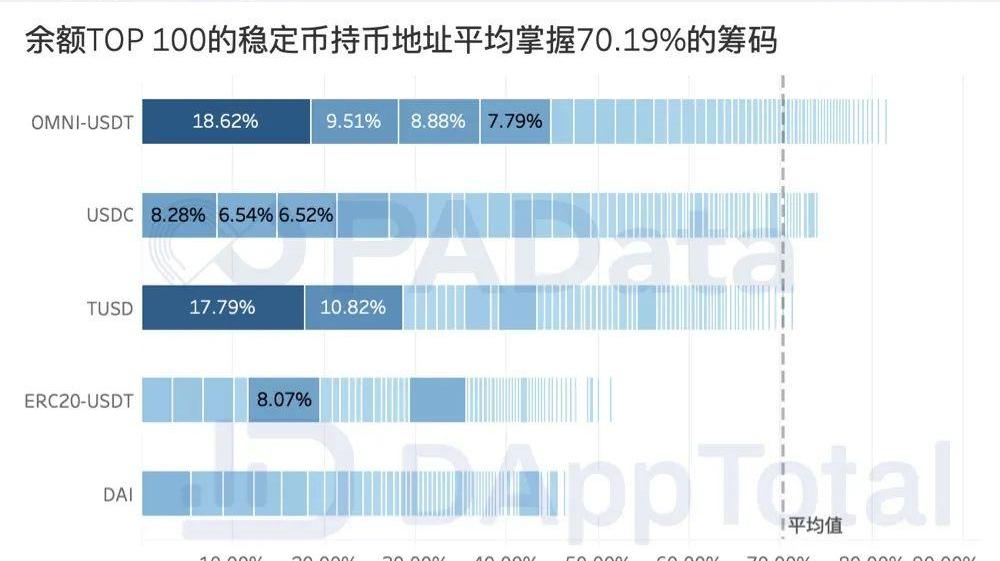

根據統計,平均每種穩定幣余額TOP100的地址掌握各穩定幣總流通量的70.19%,其中發行時間最早的OMNI-USDT籌碼集中度最高,TOP100的地址總余額占比達到了87.62%,DAI的籌碼集中度最低,TOP100的地址總余額占比約為52.57%。

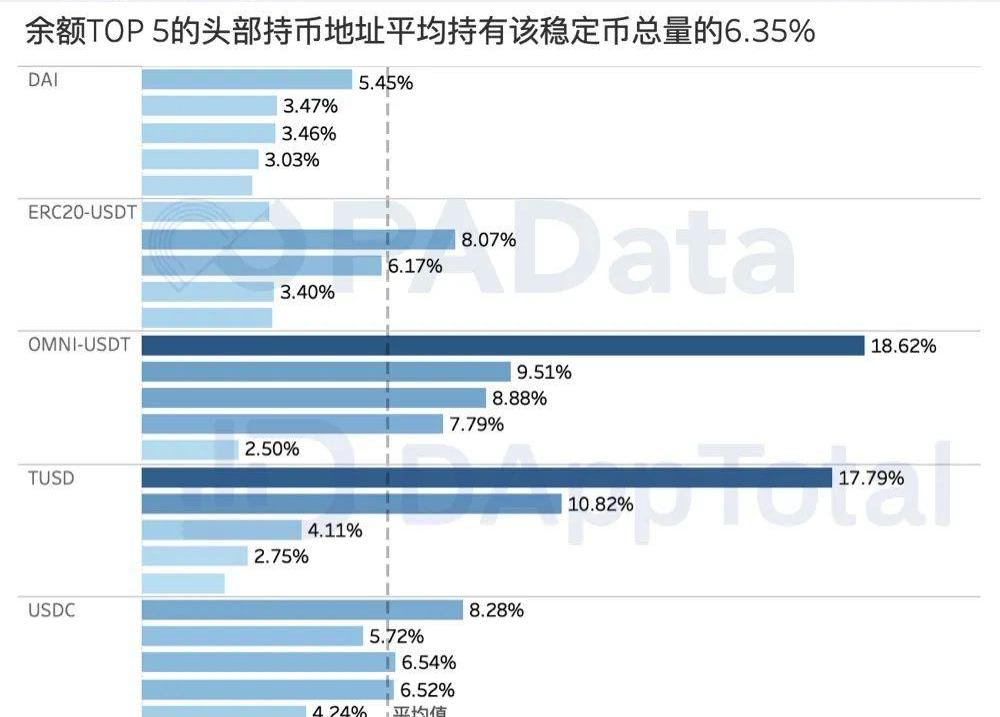

如果將巨鯨地址的范圍進一步縮小至余額TOP5,平均每個巨鯨的持有量占比約為6.35%,即平均7.8個錢包地址就可以控制一個穩定幣一半的流通量。根據PAData于2018年的統計的數據,這一數值大約為12.75%,當前的籌碼集中度大約較一年前下降一半。可見隨著行業的深入發展,穩定幣的用戶規模已經有了較明顯的擴大。

這里需要指出的是OMNI-USDT和TUSD最大的巨鯨都掌握了18%左右的市場流動性,但OMNI-USDT的地址是TetherTreasury,如果去掉這兩個極端高值,穩定幣巨鯨地址的平均實際籌碼占比可能低于6.35%。

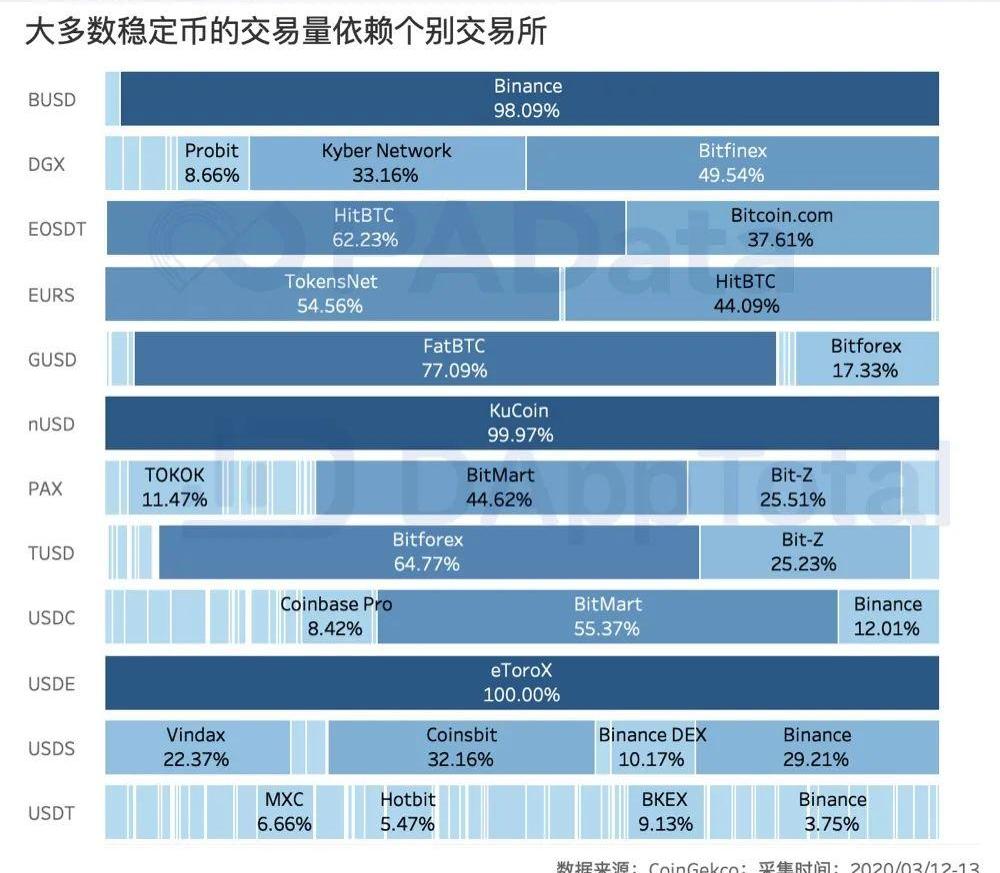

雖然巨鯨籌碼集中度有了較明顯的下降,但除了USDT以外,穩定幣的交易額主要依賴一至兩個交易所的狀況并未得到改善。這意味著,在事實上,除了USDT具有廣泛的交易媒介功能以外,其他穩定幣在承擔這一功能時具有較明顯的局限性。

根據CoinGekco的數據,名義交易量尤為集中的穩定幣有USDE,其100%的交易量都來自eTorox,nUSD有99.97%的交易量來源于KuCoin,BUSD作為Binance推出的穩定幣,有98.09%的交易量來源于Binance本身。此外,EOSDT、EURS、GUSD、TUSD、USDC的交易量中都有50%以上來源于1家交易所。

穩定幣的發行主體和錨定標的發生新變化

除了USDT以外,大多數穩定幣都與個別交易所深度捆綁,無論是主動為之抑或被動為之。這使得交易所入場穩定幣成為順理成章的事,而原來的穩定幣發行方改行做起了穩定幣發行解決方案供應商。比如Binance聯合PAX推出的穩定幣BUSD,Huobi也發行過HUSD,從交易入口層面轉化其他美元穩定幣。但從穩定幣市場的總體表現來看,交易所穩定幣不溫不火,而且其發展高度依賴交易所的交易業務,很難跨出交易所的生態系統,或者這些穩定幣根本也無意跨出交易所。

與交易所穩定幣情況類似的還有公鏈穩定幣,比如Tron定制版USDT,Ontology定制版PAX,這些致力于生態建設的公鏈認為與穩定幣聯盟可以為其上的DApp增加流動性,也可以帶動企業級應用開發,還可以降低普通用戶使用DApp的門檻擴大用戶群體。但目前來看,無論是TRC20-USDT還是EOSUSDT還是ONT-PAX帶給公鏈的能量還十分有限,TRC20-USDT的市值占比近期還略有下降,并不似ERC20-USDT那樣爆發。

近期隨著DeFi的發展,一批封裝ETH和BTC的ERC20泛穩定幣開始接踵出現,比如WETH、WBTC、HBTC、imBTC、EBTC等。之所以稱之為泛穩定幣是因為其內核與法幣穩定幣是相似的,都是1:1錨定某種資產發行的代幣。這些ERC20泛穩定幣的主要應用場景是DeFi,其出現的原因在很大程度上是由于受制于代幣協議和跨鏈技術,BTC和ETH等主流代幣無法跟上DeFi的發展需求,而這些泛穩定幣的出現有利于在現有技術框架下促進主流資產融入DeFi。

數據說明:

alternative.me的恐慌指數量化自比特幣的相關數據,包括波動率、成交量、問卷調查結果、社交媒體文本分析、市場份額和趨勢。但比特幣是當前加密貨幣市場的主導貨幣,占據了超過60%的市場份額。并且根據以往的相關性分析來看,比特幣的幣價漲跌與其他如ETH、BCH、XRP、EOS等主流幣的漲跌高度正相關。因此這一指數也適用于觀察整個加密貨幣市場的情緒。

VitalikButerin并沒有讓冠狀病疫情的蔓延和市場混亂阻礙以太坊?2.0的開發。本周三,這位以太坊的聯合創始人在推特上展望了以太坊2.0在未來5到10年的前景.

1900/1/1 0:00:003月以來,新冠肺炎壓制了全球社會與經濟的活力,各種政策、新聞似乎也調動不了大家沉悶、焦慮的心境.

1900/1/1 0:00:00本文來源:陀螺財經,原題《朱幼平:區塊鏈在新基建中的機會》 作者:朱幼平 新基建必然代替舊基建,數字基建是新基建的主體模塊.

1900/1/1 0:00:00在過去幾年里,比特幣區塊大小一直是比特幣社區討論的重點。由于一些重要支持者意見產生分歧,最終導致了不同資產的誕生,比特幣的生態系統在理想的區塊大小到底為多少這一問題上仍存在分歧.

1900/1/1 0:00:00tBTC是近期在以太坊公布的一種比特幣錨定代幣。跨鏈錨定代幣的目的是在盡可能保持資產特性的情況下,將資產從一條鏈復制到另一條鏈上。換言之,一條跨鏈能將任何區塊鏈變成一條比特幣側鏈.

1900/1/1 0:00:00一些最大的以太坊錢包正在囤幣,這標志著一個新的積累階段開始了。這些利益相關者可能會在將資產抵押到ETH2.0中之前盡量避免出售ETH.

1900/1/1 0:00:00