BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD-1.66%

LTC/HKD-1.66% ADA/HKD-1.77%

ADA/HKD-1.77% SOL/HKD-1.89%

SOL/HKD-1.89% XRP/HKD-1.29%

XRP/HKD-1.29%來源:加密谷Live,原題《以太坊經濟帶寬分類法》

作者:RyanSeanAdams、LucasCampbell

翻譯:子銘

經濟帶寬是推動開放式、去中心化金融服務的動力。在Eth2中,經濟帶寬還可以確保以太坊作為全球的結算層。網絡上的經濟帶寬越多,金融服務的容量和整個網絡的安全性就越高。

為了推動去中心化、無須信任的金融經濟,以太坊將需要數萬億美元的經濟帶寬。但它從哪里來?

是的,經濟帶寬來源于網絡資產的總價值。

但是我們需要更多的特異性,因為并非所有經濟帶寬都是平等的。

無須信任的經濟帶寬

如今,以太坊的代幣ETH已經成為主要的儲備資產,為其代幣協議和金融應用提供了經濟帶寬。

重要的是,以太坊提供了最有價值的帶寬形式——無須信任的經濟帶寬。ETH是無須信任的價值,它為以太坊的無須許可的代幣協議提供了經濟帶寬。

為了建立無須信任的經濟,我們需要無須信任的價值。試想一下,如果USDC是以太坊的主要儲備資產,那么整個系統都會受到Coinbase,Silvergate和美聯儲的掌控,將仍是一個中心化的系統。

只有通過完全去中心化的、在鏈上結算的,像BTC和ETH這樣沒有中央銀行支持的加密本地資產,我們才能實現無須信任的價值。

Animoca Brands CEO Robby:NTF的美妙之處在于它們是可組合的并且無需準入:9月15日,HECO聯合幣小白發起主題為“NFT市場降溫,如何延展GameFi長期生命力?”的線上直播,Animoca Brands與Huobi Ventures作為邀請嘉賓參與討論。

在直播過程中,Animoca Brands CEO Robby Yung表示,NTF的美妙之處在于它們是可組合的并且無需準入。也就是說任何人都可以開發NFT平臺或服務,包括NFT碎片化這種協議。NFT拆分玩法的創新之處在于它很好地解決了NFT在二級市場的流動性問題,只要你有交易需求,市場就能滿足。這也就是說NFT的定價機制非常重要。

此外Robby說道,“目前我們還只是處于GameFi的最早期階段,目前市場上大多數GameFi項目都非常簡單,NFT 的作用并沒有完全發揮出來。一旦我們開始更加關注GameFi的實用性,特別是可玩性,那么NFT作品價格波動幅度也將得到減緩。”[2021/9/16 23:29:32]

這些無須信任的資產的總流動價值就是網絡的無須許可的經濟帶寬。換言之,以美元計價的以太坊的總經濟帶寬是ETH的流動市值。

但是ETH也可以成為無須信任的經濟帶寬的來源嗎?

通證化資產作為經濟帶寬

盡管以太坊上的通證化資產提供了經濟帶寬,但它還并不能完全看作是無須信任的經濟帶寬。

Compound推出無需許可的價格預言:金色財經報道,Compound已發布了自己的價格預言,作為向其無需許可的、可升級的開放喂價(Open Price Feed)遷移工作的一部分。[2020/8/8]

例如:

Synthetix是一種基于以太坊的合成資產發行協議,而其代表的是原生資產SNX。盡管Synthetix推出了基于ETH的抵押品,且此舉將大大增加Synths的經濟帶寬,但如今其該合成資產幾乎完全依賴于SNX提供的經濟帶寬。

所以其他DeFi協議可以使用SNX作為經濟帶寬嗎?

是的,但是他們必須信任Synthetix。

盡管SNX已經證明自己是Synthetix生態系統中的一種經濟帶寬形式,但對于更廣泛的無須信任經濟而言,它在經濟帶寬方面仍缺乏最重要的特征:它并非是無須信任的。當SNX在鏈上結算時,Synthetix團隊擁有足夠的控制權來干預SNX的發行。

SNX具有無須信任的結算方式,因為它是基于以太坊結算的。但它不具有無須信任的發行方式,因為其供應是由第三方操縱。所以SNX并不能如同ETH看作為無須信任的資產。

在發行和結算的過程中,似乎存在一個信任范圍。我們可以將其應用于更廣泛的資產分類嗎?

信任象限

動態 | 澳本聰法律團隊堅稱其無法遵守法院命令,且其妻子無需出庭作證:澳本聰(CSW)的法律團隊在針對Kleiman一案動議的最新回應中,提出了此次審判中最薄弱的一些論據。其中一份文件堅持認為CSW無法遵守法院的命令,另一份文件則聲稱,原告無力支付其妻子作證的費用,這意味著她不必出庭作證。12月23日,CSW的律師向佛羅里達州南區法院提交了兩份文件,一份是回應對些時候法院動議,另一份是對原告提出的關于讓CSW妻子Ramona Watts出庭作證的回應。第一份文件的目的是提供更多的信息,證明CSW不應該因為無法遵守法庭命令而受到懲罰。這指的是Reinhart法官8月份的裁決,裁決稱CSW拒絕提供他的比特幣地址清單。CSW的團隊辯稱,CSW不僅“證明”他無法提供2013年之前挖到的比特幣的地址,而且還指示nChain的首席技術官Steve Shadders調查此事。他們說,僅這一點就證明他盡了最大努力遵守法院的命令。原告引用了Shadders的證詞來證明Wright是在撒謊,因為他說他從未見過CSW聲稱的地址私鑰所在的加密文件。(Crypto Slate)[2019/12/25]

讓我們通過以下兩個部分來定義與資產相關的信任度:無須信任的發行方和無須信任的結算方。

無須信任的發行方意味著資產的發行政策不依賴且不能由利己的第三方操縱。

?無須信任的結算方意味著資產的交易最終性不依賴于利己的第三方,也不能由利己的第三方操控。

分析 | 無需過度指責MakerDAO的終止和暫停服務條款:推特用戶grubles指出,根據第9條條款:MakerDAO能夠“立即終止或暫停全部或部分服務以及您的DAI系統和軟件訪問,無需事先通知或承擔責任”。只有當用戶懷疑違反了MakerDAO的任何其他使用條款或條件時,才會發生這種情況。一些以太坊評論家指出這是一個缺陷,但是Beincrypto文章稱實際上這個故事更復雜。畢竟,目前沒有MakerDAO用戶在沒有被通知的情況下被刪除的案例。可以說,這一規定只是出于常規的法律習慣,很可能永遠不會被使用。此外,沒有中央實體能夠關閉MakerDAO。作為去中心化自治組織,MKR代幣持有者的絕大多數必須投票才能決定暫停特定活動。這樣的舉動不僅極不可能,而且與持有者的利益背道而馳。分布式金融(DeFi)無疑將是未來幾年以太坊的主要領域之一,實際上也是整個加密貨幣領域的主要領域之一。然而,就像常規金融一樣,這必須帶有一些法律術語。就像在傳統金融中一樣,將會有細則來確保對所有參與方的保護。這些法律約束是不可避免的,用它們來對付MakerDAO是不公平的。比特幣可能沒有任何“細則”,但它也沒有試圖進入分布式金融領域。(Beincrypto)[2019/11/20]

具有無須信任的發行方與無須信任的結算方相結合的資產才是去中心化系統的經濟帶寬的最佳形式。零信任資產是右上象限中的資產。

零信任資產——無須信任的發行方&無須信任的結算方。

聲音 | CSW:無需許可和去中心化對法律而言毫無意義:nChain首席科學家CSW(Craig S Wright)剛剛發推表示,無需許可和去中心化對法律而言毫無意義。如果觸犯了法律,相應地就要承擔責任。每一個系統背后都有一個監管者。所以,區塊鏈并不能完全解決這類痛點。[2018/10/15]

讓我們再看一下其他象限:

不記名信任資產——信任發行&無須信任的結算。

法定信任資產——無須信任的發行&信任結算。

絕對信任資產——信任發行&信任結算。

ETH,BTC和黃金是當今存在的三種信任程度最低的經濟帶寬形式。不幸的是,由于黃金的無須信任程度受限于其物理形式,因此在數字原生經濟中它的有用帶寬較少。

下圖即展示了幾類資產在四個象限中的定位:

讓我們再舉例介紹下這四類資產。

首先來看看零信任資產:

BTC:在BTC網絡上結算時的零信任資產;

ETH:與BTC類似,但相較于BTC而言,ETH的發行和結算的無須信任的程度較低;

DAI:由ETH支持,但由于Oracle與治理使其比ETH的無須信任的程度更低。

不記名信任資產:

法定貨幣:僅憑占有權即可完成結算,但其發行則需要政府的信用。

法定信任資產通常是在法律擔保框架中的中立發行資產:

通證化黃金:黃金的開采發行不能被操控的,但是如果保險庫PAXG中的黃金消失了那只能訴諸于法律途徑。

wBTC:由BTC作為背書,基于以太坊ERC-20標準發行的數字貨幣,由法律體系結算。

絕對信任資產則幾乎包含傳統金融體系的所有資產種類:

股票:通過股東投票增加發行量,通過公司法結算。

USDC:雖表面上通過以太坊結算,而實際上仍是通過銀行系統的美元結算。

國庫券,衍生品,債券,CD:所有這些都是絕對信任資產。

也許您會更改其中一些資產在圖中的位置,但是您看到模型的工作原理了嗎?左象限和底部象限代表的資產是需要武力和政府來保證的,而右上角象限的資產不需要。

為什么黃金是零信任資產:黃金的發行是由物理環境決定的。黃金的地表供應成本昂貴,所以供應增加受到阻礙。黃金的結算也是無須信任的——當一單位黃金的所有權從一個人轉移到另外一個人時,該結算即為結束。而所有權即意味著結算的結束。

ETH和BTC是唯一占據了零信任象限數十億美元的數字資產。而DAI,tBTC也將依托于ETH和BTC才能達到同樣的規模。這就是為什么數字貨幣如此重要的原因。

但BTC也存在著一些問題:

雖然BTC在其各自的網絡上以無須信任的方式結算,但如果存入Coinbase,則結算便取決于第三方。BTC將不是零信任資產,而是法定信任資產。

由于BTC受其網絡功能的限制,因此它更多地用作點對點價值轉移的網絡,而不是可編程貨幣的網絡。BTC的大多數貨幣行為都需要一個值得信賴的加密銀行。

這也就體現出ETH如此重要的原因。以太坊的特點意味著我們可以在零信任象限內創建一個完整的貨幣系統。

而這就是ETH不可替代的原因。

以太坊經濟帶寬的類型

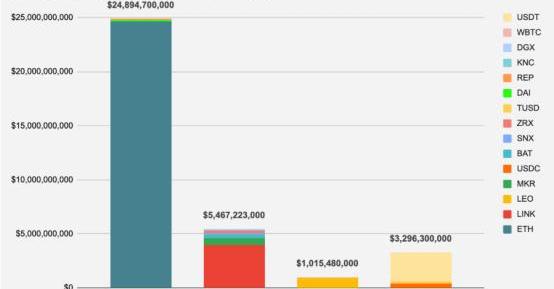

讓我們進行一些數據的計算,與基于以太坊的其他幣種相比,零信任經濟的可用經濟帶寬為多少?

與預期相同,迄今為止,ETH提供了T0最多的經濟帶寬——為以太坊提供超過$246億的帶寬。其他形式的無須信任的經濟帶寬則包括DAI和REP。

T1經濟帶寬形成了$54億的總可用帶寬,因為它包括LINK,SNX,BAT等大多數代幣化項目。這些是具有無須信任的結算方但具有信任發行的流動資產。正是因為他們各自的團隊對影響其發行有著足夠的控制力,所以他們是受信任發行的資產。

那也就是說,如果這些T1中的代幣能夠最大程度地減少加密生態中單個實體和個人的影響,那么將來許多此類T1代幣完全有可能成為無須信任的經濟帶寬。例如,曾經有一段時間BTC處于T1象限中的。

經濟帶寬T2和T3所提供的貸款規模分別略高于$10億和$32億。回想一下,T2資產具有無須信任的發行方但是具有信任結算形式,例如wBTC和通證化黃金。

T3資產包括USDC,TUSD和USDT,這些具有信任結算和信任發行功能,并具有法定貨幣支持的穩定幣,這使其在很大程度上依賴于傳統金融系統。UDST提供了T3最高的經濟帶寬,在報告中總計$43億的循環供應規模下,超過$27億已經在以太坊平臺代幣化。

DeFi消耗的經濟帶寬

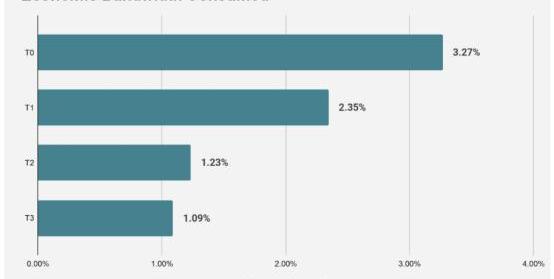

我們還可以測量DeFi協議消耗的經濟帶寬。如今,以太坊的DeFi消耗了可用T0經濟帶寬的3.27%以上。這是以太坊上最去中心化的的DeFi活動。

但是當然,DeFi協議并不嚴格限于不受信任的經濟帶寬。例如,Compound擁有針對包括USDC在內一系列基于以太坊資產的無須信任借貸市場。

盡管USDC在DeFi中使用率相對較高,但由于DeFi缺乏對Tether的采用,總體上其T3帶寬消耗仍然很低——USDT是我們數據集中最大的T3經濟帶寬供應商。

最終,我們可以看到以太坊的代幣協議不僅消耗了無須信任的經濟帶寬。流動且無須信任的資產完全有可能提供更廣闊的加密生態系統的經濟帶寬。

繼續前行

盡管DeFi協議可以利用可信任的經濟帶寬形式來改善金融產品,但至關重要的是,我們始終專注于去中心化金融的核心任務:信任最小化。

無須信任的經濟帶寬是開放經濟中信任度最小的驅動因素。將其與無須信任的加密代幣協議結合起來,便可在整個數字貨幣和金融領域產生不可阻擋的力量。

正是因為我們的目標并不局限于重建傳統金融系統,我們才需要無須信任的經濟帶寬。這是我們在這場金融革命中要記住的最重要的事情。

總結

本文的目的是提出一種經濟帶寬分類法。通過分析信任象限上的資產,我們建立了一個框架,以了解無須信任的資產對去中心化金融的重要性。

無須信任的經濟帶寬有兩個核心組成部分:無須信任的發行方和無須信任的結算方。零信任象限中的ETH之類的資產具有這兩個屬性,并構成了信任度最小的數字貨幣系統的基礎,并且不能用其他象限中的資產代替。

當然,任何通證化資產都可以利用以太坊金融系統的無須信任,可編程和開放的性質,并從以太坊結算中受益。通證化既有利于數字貨幣又有利于世界。但是我們應該記住,只有零信任帶寬才能促進以太坊的去中心化和安全性。

無須信任的經濟將需要數萬億美元的無須信任的經濟帶寬。

ETH是不可替代的經濟帶寬。

比特幣挖礦難度的動態調整機制是這一共識機制獲得成功的關鍵所在,昨日比特幣挖礦難度一次性上調近7%至16.55T,btc.com數據顯示,目前比特幣全網算力為121.95EH/s.

1900/1/1 0:00:00來源:證券日報 記者:邢萌 對于比特幣產業鏈來說,3月中旬是近年來最讓人“信仰”面臨崩潰的“黑暗”時期.

1900/1/1 0:00:00MeltemDemirors似乎涉獵甚廣。她曾擔任數字貨幣集團副總裁、世界經濟論壇區塊鏈理事會成員、麻省理工學院媒體實驗室顧問、牛津大學商學院講師.

1900/1/1 0:00:00行情坐過山車,我們又一次見證了歷史。在這次的黑天鵝事件中,幣市的聯動大跌,各媒體直呼“比特幣避險神話被打破了”。而當各類資產都顯得有些狼狽的時候,穩定幣,反倒成了萬紫千紅中的那一抹綠.

1900/1/1 0:00:00翻譯/校對:龍白滔 導讀 Libra與監管到底什么關系?代表穩定幣全球監管最前沿的兩位中央銀行家和Libra的負責人達沃斯坐而論道.

1900/1/1 0:00:00文:棘輪、比薩 來源:一本區塊鏈 兩天時間,比特幣最高一度跌掉52%。所謂“減半行情”戛然而止。幣價的暴跌,直接波及到礦業。3月12日晚間,比特幣長達一個小時未能出塊.

1900/1/1 0:00:00