BTC/HKD-0.48%

BTC/HKD-0.48% ETH/HKD-0.96%

ETH/HKD-0.96% LTC/HKD-0.9%

LTC/HKD-0.9% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD-0.18%

SOL/HKD-0.18% XRP/HKD-1.05%

XRP/HKD-1.05%Ins3保險已經于1月29日上線火幣Heco鏈,成為火幣Heco鏈和conflux鏈首個原創保險項目,也是以太坊和DeFi史上第一個使用預言機作為償付標準的保險項目。

無數區塊鏈媒體暢想defi保險未來時,強調去中心化保險相對中心化保險的“去信任化、自動化償付判斷、快捷賠付、去中介化”的優勢終于首次在Ins3保險上實現。

Ins3.finance的業務場景可以用以下例子來說明:

業務流程

Jeff 質押了1000 USDT承保金額作為償付資本stake在HB1230合約上,那么HB1231合約就多出1000USDT的保額,Alex使用USDT作為保費購買了1000USDT保額的HB1231合約。

在12月31日這個結算日上,賠付預言機判斷HB交易所沒有觸發賠付條件,保費的70%劃給Jeff,同時Jeff還可以獲得staking挖礦ITF的獎勵的收益;如果12月31日這個結算日上,賠付預言機判斷HB交易所觸發了賠付條件,Alex獲得合約保額1000USDT的賠付。

保額更高

Jeff一份資金的staking可以stake10個項目,也就是1000 USDT承保金額可以承保Huobi、Okex、uniswap、comp、USDT等10個項目各1000U,合計10000U的保額。

DeFi衍生品平臺SynFutures:V2版本將推出“免許可期貨交易對上線”功能:金色財經報道,Polygon 鏈上 DeFi 衍生品平臺 SynFutures 宣布,其最新的 V2 版本升級將引入“免許可期貨交易對上線”功能,通過升級,交易者可以免許可上線期貨交易對,從而帶來更廣泛的選擇。此外,新版本還將引入合成自動做市商 (sAMM) 技術,允許流動性提供者僅提供交易對中的一種資產(如 Stablecoin),而不必像大多數 AMM 中需要提供等量的兩種Token。據悉,SynFutures 目前是 Polygon 鏈上最大的加密衍生品 DEX,月交易額達到 14 億美元,此前報道 SynFutures 于去年初完成 140 萬美元種子輪融資,Dragonfly Capital 及 Standard Crypto 領投。(雅虎財經)[2022/12/13 21:41:28]

超強流動性保單

如果Alex出于任何原因想出售他的保單,他可以選擇將他的標準化保單在Uniswap(以太坊)\MoonSwap(conflux)\Mdex(heco)上面出售或者選擇退保。

靈活退出機制+NFT

Jeff進行staking的時候可以獲得NFT token,把償付資本和NFT結合起來的意義可以參考文章:(被嚴重低估的價值,NFT 將重新定義 DeFi 保險領域?https://my.oschina.net/u/3694303/blog/4868864)

1300萬USDT注入DeFi借貸平臺Aave:北京時間11月19日16:36,一筆1300萬USDT資金通過以太坊區塊鏈注入DeFi借貸平臺,價值約合13,061,293美元,轉出方為加密貨幣衍生品交易所FTX。交易哈希:0xdf7c2aee193e1b175c0d8d947f87eb0195e12d91e3d08ee5ae87322dd18fd36c;轉出地址:Ftx (Exchange)0x97137466bc8018531795217f0ecc4ba24dcba5c1;轉入地址:Aave Lending Pool? 0x3dfd23a6c5e8bbcfc9581d2e864a68feb6a076d3。[2020/11/19 21:22:55]

如果Jeff 想退出staking,在staking承保金額大于已售出保額的情況下,他不需要等待可以自由退出;

如果staking承保金額等于已售出保額,他有兩種選擇,

可以選擇將staking NFT token轉賣;

購買保單之后選擇退保注銷掉已售出保額,然后再自由退出。

自創償付預言機

關于交易所的風險事件的賠付條件主要有兩個:

一個是行情、資產、提幣的API操作在連續30天失效;

DeFi項目G&N上線首日最高漲幅達580%:據官方消息顯示,新加坡時間2020年11月12日,WBF交易所DeFi區正式上線GMN/USDT和NMG/USDT,首日漲幅超過500%,最高漲幅580%。

據悉,GMN是基于Actor模型的AKKA并發框架上構建的分散式分布式網絡。與NMG同為其公鏈進行互補性融合。其跨鏈機制使得G-N Block在Defi領域有天然得安全性和廣闊的土壤。該系統使用交易創造價值POT交易權益證明,融合亦是用戶亦是礦工亦是投資者。

GEMINI&NIMIGE針對目前區塊鏈行業廣泛存在 的市場混亂問題及區塊鏈的技術瓶頸問題,可以構建一個全新的區塊鏈DAPP去中心化生態系統。[2020/11/13 14:12:33]

另外一個是API操作提幣連續90天失效。

在賠付日,每個預言機節點會提交他們各種的API操作記錄和綜合償付報告,只要出現強一致結果,償付結果則自動通過。任何人都能提交他的API來成為認證人,認證人和認證節點都可以獲得獎勵。

自建預言機的價值?

首先市場所有預言機項目都沒有相關交易所是否工作正常的預言家產品提供,其次我們咨詢過市場上幾個市值較高的預言機項目,詢問他們能不能定制開發一款支持我們需求的預言機,但是他們聽完我們的需求之后都覺得細節實在太多太繁雜了,從而拒絕了我們,因此我們只能選擇自建預言機。

ViaBTC創始人楊海坡:DeFi帶來的“安全”是有兩面性的:金色財經報道,9月24日,鏈上ChainUP三周年峰會于深圳舉辦,會上圓桌討論環節,

ViaBTC集團創始人&CEO楊海坡表示,去中心化金融最大的特點是首先給金融市場帶來了開放和自由,同時一定程度上帶來了安全,不過安全是具有兩面性的。對于某些人來講,DeFi是更加安全的,但是DeFi對于大部分人來講利用去中心化參與是有風險的。安全不安全要看用戶和自己對區塊鏈的了解,原因在于:第一是否會用去中心化的設施。第二合約安全是否足夠,例如開源錢包的作惡有些是無法審查的。第三是合約本身的漏洞的問題,與智能合約設計有關。[2020/9/24]

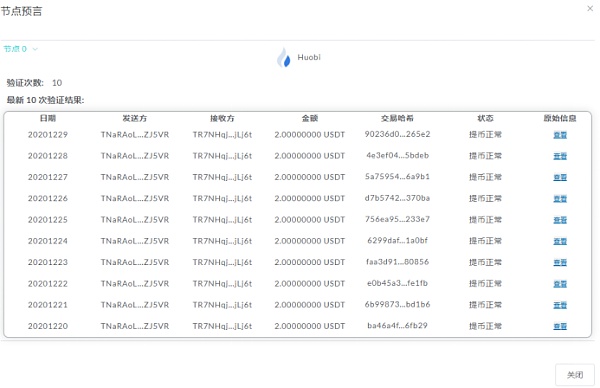

Ins3的提幣測試(交易所的提幣API返回信息和鏈上信息互相校驗才能算提幣成功)

Ins3的償付預言機的償付報告

(一). 解決保險DAO投票機制缺陷----ins3保險通過償付預言機來判定

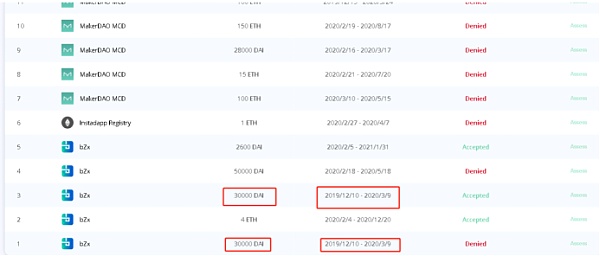

由于nsure沒有上線(從白皮書我們得知nsure依然使用DAO決定是否償付),我們可以從nxm和cover目前已經發生的賠付來看一個很讓人匪夷所思的問題:

幣贏CoinW DeFi區項目FNX 24小時漲幅達9.85%:據CoinW官網數據顯示,FNX/USDT的24小時漲幅達9.85% ,最高漲至0.425USDT。據悉,FinNexus是Defi的頂層協議,客戶端協議。項目立足于當前Defi領域最有趨勢性和前景的資產合成及去中心化衍生品,通過去中心化金融產品的多樣性創造和聚合,打造Defi領域的資產商城。[2020/8/20]

就是nxm和cover的DAO在決定是否投票的時候,都出現了一個情況,就是“同一個風險事件,同一個時間”,不是人人都能拿到賠付的,別說NXM的65個賠付申請指審批了最初三個,就連bzrx同一件事的賠付,有三個人拿到賠付,另外兩個沒有(有心人可以查看賠付金額就知道為啥那3個通過,那2個不通過)

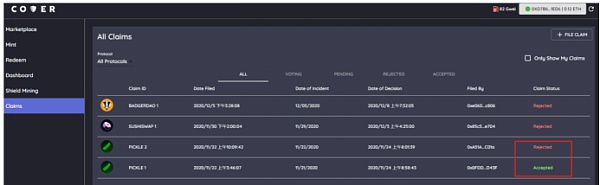

回到cover,同樣的事情再次發生,pickle的賠付一個申請通過,另外一個申請失敗。

保險的“激勵相容”-----為什么會出現這種情況呢?

我們首先看一個叫管理學的術語,激勵相容,是如何在存在道德風險的情況下,如何保證擁有信息優勢的一方(稱為代理人)按照契約的另一方(委托人)的意愿行動,從而使雙方都能趨向于效用最大化。

那DAO投票保險項目是否賠償是激勵相容的嗎?很顯然不是呀,為什么,投票贊成賠償明顯違反了NXM,Cover持有人的利益,為什么違反?

因為保險項目本質是對賭一個低風險事件是否發生,買保險的人賭的是發生,保險的賣方賭的是不發生,而在這些去中心化保險項目中,幣都在誰手里,全在保險賣方手里,NXM的staker(承保方)控制了絕大多數的NXM,cover的代幣,絕大多數也是分配給了承保方,相當于承保方又下場運動又當裁判員,他們愿意投賠償才是見了鬼了。

也就是說,NXM和cover從吸引資金,擴大TVL的角度出發,他把投票治理權都給了承保方,而承保方為了短期利益考慮必然只投有利于自己的票(不管什么情況,我都投不賠。

AC針對這種現象,他發過推文,認為分配給非pickle項目的cover持有者投出“正義的選擇”可以導致cover幣價上漲,因此每次投票都是“正義”的,但是實際上非pickle項目的cover持有者根本不參與治理,參與第二次投票的償付投票的cover持有者65%都是pickle noclaim持有者,他們會投賠付嗎?)這種模式犧牲保單持有人的利益,整個系統是激勵不相容的。

保險“激勵相容-----那怎么解決這個問題呢?

為了激勵相容,ins3.finance團隊自建了一個有以下特點的預言機系統:

1、 任何人都能無許可成為驗證者

2、 任何機構都能通過質押治理代幣和KYC后成為驗證節點(link模式)

3、 驗證者和預言機節點協作產生預言結果

4、 驗證者和預言機節點的利益分配與預言結果無關只和預言是否誠實有關

5、 償付標準清晰且易于理解

Ins3通過搭建這樣的去中心化、公正的預言機系統,是一個比”萬事都丟給DAO來裁決“更激勵相容,也是更優的選擇,市場的接受程度更高,有利于市場的整體平衡,也更接近與去中心化原教旨主義心目中的“defi保險”,也是第一個使用預言機作為償付標準defi項目。

(二). 解決現有保險狹小缺陷----ins3保險范圍更加廣闊

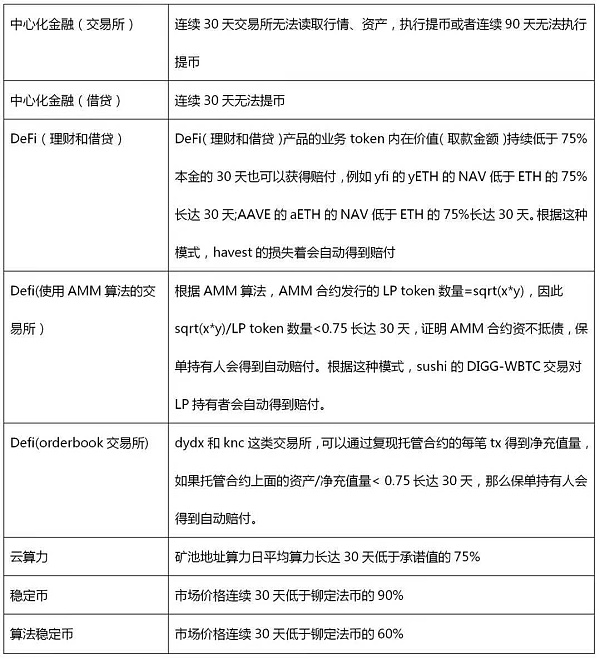

nxm\cover\nsure均將保險范圍限制在DeFi產品上,ins3.finance團隊將保險產品擴大到中心化金融(交易所)、中心化金融(借貸)、DeFi、穩定幣(包含算法穩定幣)、云算力等五個板塊,既可能涵蓋所有數字資產還沒有保險覆蓋的區域。

他們的償付標準如下:

1、 保單是一個ERC20的token,可以進行交易,從而塑造了一個CDS的概念

2、 償付資本是NFT,可以進行交易,從而構成一個可以自由裝卸的“保險公司“。

首先我們的確立一個概念:目前成功的DeFi項目應該是在沒有治理代幣的情況下依然可以自我運作良好的,例如yfi、comp、uniswap、curve等;或者代幣承擔了功能性代幣的作用,例如SNX、NXM。從來沒有一個項目,他的激勵代幣即不是功能性代幣,但是缺了這個代幣整個項目卻無法運作,cover就是這個這個特例。

因為在沒有代幣的情況下,這個系統也能夠自我產生利潤或者承擔了功能性代幣的作用,才能賦予代幣價值。如果這個系統不能自我產生利潤又不是功能性代幣,反而所有的利潤來源都是通過賣代幣,讓二級賭徒為DeFi系統輸入利潤來維持的模式,遲早會進入“死亡螺旋”。

顯然cover就是這樣的一個模式,因為cover的承保沒有杠桿,雖然cover上設計很巧妙,但是他如果不存在cover代幣獎勵的話,他是無法正常運作的,為什么呢?

很簡單,cover有兩個token,1個dai可以產生1個claim和1個noclaim,如果相信項目會出風險事故,買claim,如果不相信項目會出風險事故,買noclaim,如果項目到期沒有出現風險事件,一個noclaim兌換1DAI,否則claim兌換1DAI。

那么問題來了,假設curve的年化收益率是5%,如果curve的claim的年化保費高于5%,那投保不如直接投資curve,購買claim就沒有意義,學術的說就說對沖成本大于收益;

反之,如果curve的claim的年化保費低于5%,因為都承當了相等的風險,但是購買noclaim的收益率卻不如直接投資curve,購買noclaim是一件毫無意義的事情(比如保費是4%,noclaim的收益率=4%/96%=4.16%,遠遠低于5%,而承保curve不出風險和直接投資curve的承擔風險是卻一樣的)。

因此一旦cover token和yfi一樣分發完成之后,cover會陷入沒有人使用這個系統的困境,因為使用這個系統是一個“不理性”的行為,然后進入“死亡螺旋”。

以上,這就是對ins3.finance的介紹和與目前defi保險項目的主要對比,希望ins3.finance團隊可以走出一條不同的DeFi之路,為這個日新月異的市場提供更多保障。

歡迎大家體驗Ins3保險&CDS,體驗一個完全不同的保險!

Ins3保險體驗網址:https://www.ins3.finance

挖礦教程: https://www.jinse.com/blockchain/991769.html

截止發稿,Ins3的代幣已經漲到240美金一個

原標題:《加密上市潮已來》2020年底到2021年初頻繁傳來加密貨幣交易平臺上市進展的消息。然而,正如比特幣ETF一直難以獲得批準,目前成功上市的加密交易平臺寥寥無幾.

1900/1/1 0:00:00摩根大通分析師表示,比特幣(BTC)牛市表明,比特幣可以與周期性資產相提并論,而不是作為對沖市場壓力的一種工具.

1900/1/1 0:00:00美聯儲公布利率決議,保持寬松政策不變 北京時間周四(1月28日)凌晨3點,美聯儲公布2021年首次議息會議的結果,維持聯邦基金利率在0-0.25%區間,保持每月1200億美元的資產購買規模不變.

1900/1/1 0:00:00傳統金融行業越來越擔心 Reddit 論壇上的社區成員和大量散戶投資者會影響近期股市行情,高盛高管 David Kostin 警告說,如果這種狙擊空頭的狀況持續下去,事態發展可能會“雪上加霜”.

1900/1/1 0:00:00經歷了兩周的招募「Polkadot開發者社區訓練營」——全球首個基于社區層面的Polkadot開發者訓練營,即將于1月25日正式開營!為了深度挖掘Polkadot開發者價值.

1900/1/1 0:00:00每個人在通往成功的路上都會遇到挫折和失敗,挫折和失敗不可怕,可怕的是沒有重新來過的勇氣。今天我們的主人公---張云龍,曾經連續四年創業但都以失敗告終,還負債累累.

1900/1/1 0:00:00