BTC/HKD-1.79%

BTC/HKD-1.79% ETH/HKD-1.39%

ETH/HKD-1.39% LTC/HKD-6.43%

LTC/HKD-6.43% ADA/HKD-5.37%

ADA/HKD-5.37% SOL/HKD-4.31%

SOL/HKD-4.31% XRP/HKD-4.24%

XRP/HKD-4.24%作者:王也

編者注:原標題為《DeFi課堂|DeFi清算人是如何工作的?》

由Conflux×Odaily星球日報聯合出品,星球日報資深記者@王也擔任主筆。

提到DeFi,人們關注更多的往往是抵押借貸、去中心化交易所、衍生品交易、穩定幣等等,但是很少有人會關注「清算」——DeFi生態閉環中必不可缺的環節。

「清算」一般由「清算人」來完成,「清算人」是保障DeFi借貸協議正常運轉的重要角色之一,他們往往在幕后工作,常常被大家戲稱為悶聲發大財的“礦工”,但是他們維持了整個DeFi市場的償付能力。

3月12日,加密貨幣市場遭遇暴跌,DeFi也遇到了史上最大規模鏈上清算,僅3月12日一天,以太坊上的DeFi項目就清算了2300多萬美元,創歷史新高。

其中MakerDAO產生了最多的清算,清算總額超1000萬美元,其次就是Compound和dYdX。

大部分DeFi用戶只知道自己抵押在DeFi協議上的資產被清算了,卻不知道自己的資產是如何被清算的?被誰清算的?清算的過程又是怎樣的?

今天這篇文章我們就來探討一下DeFi生態中的「清算人」到底是如何工作的?如何才能成為利潤豐厚的DeFi清算人?

動態 | 瑞士區塊鏈公司Trade.io將推出外匯交易品牌TIOmarkets:總部位于瑞士楚格的區塊鏈公司Trade.io宣布將于5月28日正式推出其外匯交易品牌TIOmarkets。[2019/5/16]

DeFi為什么需要清算人?

在DeFi抵押借貸協議中,當抵押品價值超過貸款的價值,抵押擔保貸款運轉良好,從而使借款人可以獲得流動資金,同時無須出售其通常流動性較低的資產。然而,當抵押品價值下降時,理性的借款人會有動機逃避還款,這有可能讓貸方陷入困境。

所以就有了清算這個環節,設計清算的目的在于保護存款人,不讓其借款人拖欠其借款。這是通過以低價折扣獲取借款人的抵押品并將其轉化為借出的貸款來實現的。

為了降低風險,目前的主要借貸協議都是通過超額抵押的方式借款,通常要求抵押率低于150%,比如:用戶在Compound超額抵押ETH借出一筆DAI貸款,可是很不湊巧,在貸款期間恰逢ETH的價格大幅下跌,使得該借款人的抵押品價值跌破了對ETH要求的抵押品比率133%。

如果沒有補足或者出售抵押品,就會觸發清算程序,此外,借款人還要繳納清算罰金

這個時候清算人可以觸發Compound清算程序,可以以低于市場價格3%—5%的折扣獲得ETH抵押品,由此,借款人償還了DeFi借貸系統的貸款,避免DeFi借貸平臺出現債務和壞賬,維持了系統的償付能力,同時,清算人也獲得了可觀的收益,兩全其美的結局。

現場 |Jason Jones:尋找“獨角獸”是中國獨特文化 催生區塊鏈更多創新:金色財經現場報道,6月27日在圣何塞會議中心舉行的Blockchain Connect會議上,在談到亞洲與北美區塊鏈市場區別是, ConsenSys Capital資產管理聯合創始人兼CEOJason Jones說,亞洲人口眾多,財富也隨之成為一個主要區別。中國的中產階級已經幾乎是美國人口總和,所以不僅對于亞洲,對世界都是非常重要的。另一區別是亞洲區塊鏈的主要投資人是散戶投資者,但他們比較追求創新,敢于在區塊鏈領域做更多的嘗試,因此也會催生區塊鏈領域更多的獨角獸。[2018/6/28]

如何成為清算人?

在弄明白清算人是如何工作之前,首先我們要知道如何才能成為清算人?成為清算人有哪些門檻?

本身做清算人是沒有門檻的,但是需要自身有一些代碼知識和市場敏感度,不然搶不到訂單。而且做清算人本身不需要任何原始資金的投入,可以不用本金就完成這筆清算,最后拿走5%的折扣,所以說清算其實是一種無風險的套利行為,清算人不需要靠預測幣價的漲跌來賺取收益,而且清算人用來完成清算的成本也可以從MakerDAO和Compound等借貸平臺上借得,也就是說前期根本不需要太多成本的投入。

金色財經現場報道 中關村區塊鏈聯盟理事長元道:比監管更重要的事情是自律:金色財經現場報道,在火訊瑯琊榜觀火“第2期線下見面會”上,中關村區塊鏈聯盟理事長元道指出,比底層更貼切的是基礎:基礎設施、基礎資源、基礎應用。我們的BAT提供了基礎平臺的服務,電信公司屬于設施,還有非常重要的一部分是基礎資源,比如IP地址等。要發展通證就要公鏈先行。百姓現在摸得著的是服務。比監管更重要的事情是自律,多姿多彩、生生不息的公鏈共同體之上,才能有繁榮的通證經濟。自由的前提是自律,與其他的自由是不同的。美國對互聯網的監管政策是,先不要監管。在剛開始,監管搞不清之前,先讓子彈飛,這個階段要有自治、自理。是否允許募資、開交易所等背后的監管,最有用的還是自律。[2018/6/2]

盡管成為DeFi清算人不需要太多的原始資金投入,但是要想成為清算人,清算工具還是必不可缺的,盡管不同的協議在機制和術語上有所不同,但它們基本上需要相同的組件:

1、機器人,去監控以太坊上面待處理的待清算貸款;

2、一套智能合約,能夠在一筆貸款中自動清算和出售抵押品;

3、去中心化交易所,可以用來即時出售清算抵押品,并保證清算人的利潤。

賽富亞洲基金閻焱:除了區塊鏈,中國互聯網還有很多問題值得關注:近日,在在深圳IT領袖峰會上,賽富亞洲投資基金閻焱表示,中國99%的人都不關注區塊鏈、比特幣,絕大多數人都是不懂的。“對于科技大潮流,不是一擁而上就能成就的事情,需要更多理性的人,在大潮下理性的思考,它的發展是個理性的過程。”對于將于與區塊鏈無關的互聯網稱為“古典互聯網”的說法,閻焱說,“這是胡扯,賺錢的道理都是一模一樣的。”閻焱表示,除了區塊鏈,中國互聯網還有很多問題值得關注,比如現在一批獨角獸公司都上市了,還有一些10年后可能會改變世界的公司應該怎么走等等。[2018/3/26]

目前很多平臺使用提供清算機器人程序和監控的Dashborad幫助清算,不過主要還是靠清算人自己開發自動化清算工具。一些DeFi借貸協議也會通過自己現成的工具來幫助借款人清算,像MakerDAO有自己的開源機器人。

清算人是如何工作的?

不同平臺有不同的清算方式,對于MakerDAO系統而言,當系統被觸發大規模清算時,系統也會存在潛在的債務損失,為了避免損失,MakerDAO選用了通過拍賣的方式來對CDP持有者進行抵押物的清算,拍賣機制可以在清算人中間產生競爭,避免清算人以過低的折扣拍得借款人的抵押品,這種拍賣方式一定程度上可以保障借款人的權益。

殼牌:建立大宗商品貿易平臺,發掘區塊鏈技術潛力:據第一財經報道,中國最大的液化天然氣(LNG)供給商殼牌能源已經參與投資了多家公司,共同建立了大宗商品貿易平臺,以期發掘區塊鏈技術在此方面的應用前景。[2018/3/15]

但是在極端市場行情下,這種拍賣機制因為gas費過高的原因而癱瘓,導致“0DAI”拍賣事件出現,進而導致整個系統出現壞賬。MakerDAO不得不宣布拍賣MKR來償還400萬美元的債務。

與MakerDAO相比,Compound的清算機制更為簡單直接,只要清算人通過監控合約發現借款人的抵押率過低的的時候,一旦觸發清算程序,清算人就會立馬啟動清算,過程簡單粗暴。

區塊鏈投資基金DragonflyCapital初級合伙人TomSchmidt曾對幾個主流DeFi借貸平臺的清算機制做過分析和解讀,我們以MakerDAO為例來看清算人是如何工作的。

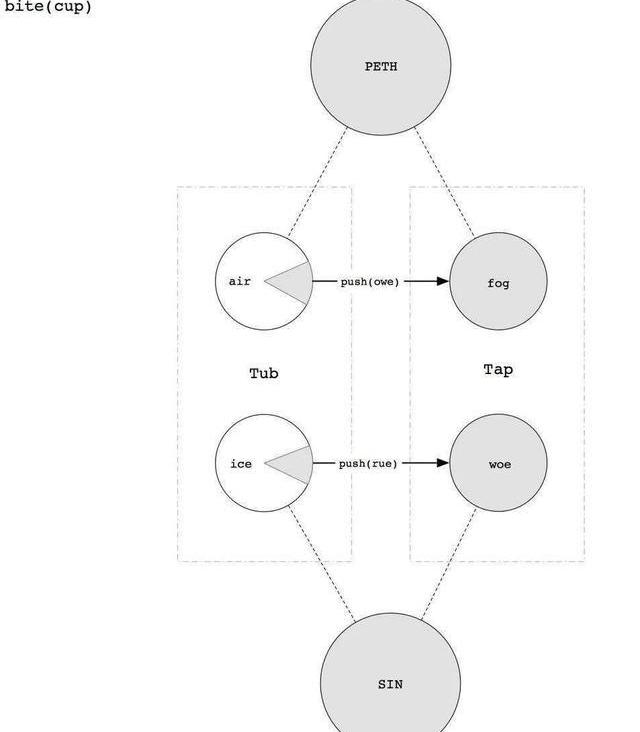

MakerDAO的清算過程主要分為兩部:“bite”和“bust”。

這與傳統金融市場的拍賣邏輯雷同:首先是將債務收回,然后是進行拍賣以償還出借人的債務。在Maker的系統中,收回債務是通過請求bite來觸發,然后清算通過在其智能合約集上請求bust來觸發。

下面通過兩個交易來看看“CDP17361”的一次清算,第一筆和第二筆交易涉及三個參與者:收貨人,我們稱為Ralph;借款人,我們稱為Brittany,清算人,我們稱為Larry。

Brittany用她的0.1ETH的抵押品借入8.5個DAI,這筆貸款完全處于MakerDAO要求的150%的抵押率之內,當時ETH價格為170美元。不幸的是,12月27日,ETH價格跌至125美元,這使得CDP處于抵押不足的狀態,這允許Ralph對該CDP發起bite請求,將其從SaiTubCDP的所有權回收到SaiTap。

在這個點上,系統依然處于抵押不足狀態。在Maker系統中,未償付的DAI數量要比ETH多,以支持所需比率DAI的價值。幸運的是,清算人Larry發現了這個CDP,并支付8.5DAI,由此獲得CDP中的0.067的池中ETH,大約相當于0.07ETH。這將DAI從市場中移除,提高了抵押率,并保持系統的償付能力。

然后Larry以121美元/ETH的價格購入ETH,相對于市場利率,這是不錯的折扣,Larry立即在Uniswap上售賣ETH換回DAI,以鎖定其0.002ETH的利潤。

但是,盡管Ralph花了gas費用bite了有風險的CDP,并發起清算,但實際上他并未從中賺錢。而Larry得到了3%折扣價的ETH作為獎勵。雖然有大量的機器人會bite和bustCDP,以獲得收益,但是,其中只有一半的bites會被相同的機器人通過清算獲利。

因此,是否有大量的GoodSamaritan免費地運行biteCDP的程序?盡管有少數似乎在這么做,但大多數被bust的bite似乎都是機器人,因為它們無法在清算時找到合適價格來兌換折價的ETH。

但是在“3.12”市場暴跌下,一位清算人在沒有競爭者的情況下,以0DAI的出價贏得了拍賣。

通常情況下,由于參與拍賣的Keeper數量足夠多,其最終的拍賣價格是非常接近于其目標清算價的。但是在極端行情發生之后,DAI流動性缺失,溢價達到了10%以上。再加上MakerDAO清算拍賣的起拍價為0,gas費的上漲進一步導致用戶參與拍賣的積極性驟減。同時以太坊發生了大規模的擁堵,絕大部分Keeper無法及時參與拍賣,而有一小部分Keeper看準機會,通過支付高額Gas費,最終以0DAI的價格拍得相應抵押資產。

“0DAI”事件的根本原因還是由于ETH的gas費上升造成的,而以太坊擁堵致使問題得以暴露。當然事發之后MakerDAO也采取了一系列的措施進行補救與改進。

比如推出拍賣熔斷機制,如果抵押品清算拍賣沒能籌集足夠的DAI來支付金庫的未償債務,則赤字將轉換為Maker協議的系統債務。系統債務由Maker系統通過穩定費盈余的DAI來抵銷承擔。如果盈余中的DAI依然不足,則協議將啟動債務拍賣。在債務拍賣期間,系統會鑄造MKR,回購市場上的DAI。

加入熔斷機制可以進一步降低拍賣風險,可以在市場發生劇烈波動的時候,暫停抵押品拍賣,讓清算人有更長的時間籌集資本,參與抵押品的競價清算。

“3.12”大跌中,雖然Compound并未像MakerDAO出現大規模的債務,但是Compound是繼MakerDAO之后的第二大清算項目,清算金額超過600萬美元。為了激勵更多人參與清算,避免出現MakerDAO的“0DAI”事件,Compound團隊近日宣布將清算折扣從原來的5%調整為8%。

總得來說,DeFi還是一個很早期的市場,雖然DeFi的清算機制在“3.12”市場暴跌中暴露了一些缺點,但是隨著DeFi市場規模的不斷擴大和清算機制的不斷完善,DeFi生態未來勢必會吸引越來越多的清算人入場,從而維持DeFi借貸市場的健康運轉。

參考文章:

·《清算人:如何在DeFi賺取豐厚利潤》

END

Tags:DEFEFIDEFIMAKEFarm DefiDEFILANCER幣DeFi OmegaMakersPlace

文:比薩林格 來源:一本區塊鏈 近日,三個DeFi項目接連遭遇黑客,資產被盜,震動了行業。光是其中一個平臺,就損失了659萬美元。而這并非個別現象.

1900/1/1 0:00:00文:比薩林格 來源:一本區塊鏈 一張央行數字貨幣DC/EP錢包的截圖,引爆了近期的股市。超過14支股票收獲一個或多個漲停板,有的最高周漲幅高達51%.

1900/1/1 0:00:00自從區塊鏈問世以來,人們永遠不能否認一個事實,即區塊鏈的用例、潛力和可靠性一直是值得商榷的。此外,一系列臭名昭著的比特幣騙局,例如假比特幣交易所BitKRX的騙局,MiningMax的龐氏騙局以.

1900/1/1 0:00:00作者|哈希派分析團隊 1430枚BTC從Coinbase轉出:金色財經報道,Whale Alert數據顯示,北京時間07月28日01:14.

1900/1/1 0:00:00作者:dForce 北京時間4月19日,dForce的去中心化借貸協議Lendf.Me遭到黑客攻擊,價值約兩千五百萬美金的加密數字資產被黑客盜走.

1900/1/1 0:00:00當Facebook去年宣布其天秤座“加密貨幣”計劃時,金融和技術界此后一直在密切關注。 來源:Pixabay “加密貨幣”是一個迷人但又充滿“丑聞”的詞.

1900/1/1 0:00:00