BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD+0.79%

ADA/HKD+0.79% SOL/HKD-0.31%

SOL/HKD-0.31% XRP/HKD+0.2%

XRP/HKD+0.2%穩定幣是旨在維持穩定價格的數字代幣,通常由儲備資產支持或通過算法進行控制。這些儲備資產可以采用加密貨幣或法定貨幣。他們在加密貨幣世界中的受歡迎程度無與倫比,因為它們同時提供價格穩定性以及區塊鏈技術不能篡改的優勢。這些項目旨在數字貨幣的世界生成類似于法定貨幣在現實世界的價值。區塊鏈行業的獨創性也涌現了多個穩定幣項目,每個項目都具有如何監管加密貨幣的獨特見解。我對目前市場上幾個著名的穩定幣項目進行了比較分析。

01?USDT(Tether)

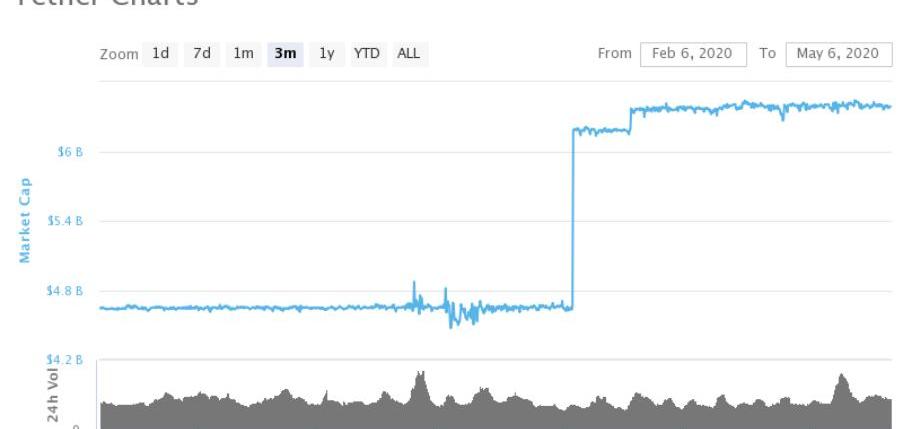

泰特?(Tether)是目前當前加密貨幣行業的主導穩定幣。隨著3月12日加密貨幣價格暴跌之后Tether數量的迅速膨脹,Tether已成為加密貨幣投資者所尋找的典型“避風港”資產。他們現在5月的總數量是在63.61億。

USDT機制評價

USDT基本上是美金儲備支持的穩定幣。對于Tether鑄造的每個USDT穩定幣,其儲備中顯然都有美元或其余資產背書。他們承諾每個USDT都可以用一美元贖回。這使Tether成為加密貨幣和法定貨幣的中介主角。

但是目前由于持續增發,大家正在猜測Tether的美元或儲備金率是否足夠。Tether向紐約州總檢察長在宣誓書證明在2019年Tether只有74%的USDT是由美元儲備。反比特幣推特聲稱剩下部份的USDT是由比特幣礦工的貸款作為儲備。他們認為比特幣一倒,擁有USDT的投資者將會面對嚴重損失。

USDT評價nki

數據:CryptoPunk#8611以約50枚ETH價格銷毀,并在比特幣上鑄造相同圖像銘文:6月19日消息,北京時間6月18日11:15:23,CryptoPunk#8611以54.49枚ETH(約9.5萬美元)價格銷毀,并在比特幣上鑄造相同圖像的銘文12,456,749。

Bitcoin Bandits社區曾募資購買了CryptoPunk#8611,此次銷毀得到社區約150人的支持。CryptoPunk#8611銷毀的最終目標是創建一系列Ordinals銘文,對應于CryptoPunks#8611中的一部分所有權。[2023/6/19 21:46:23]

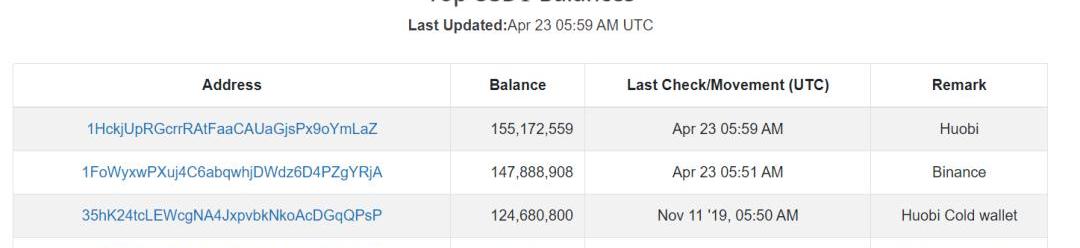

自從冠狀病市場爆發以來,作為股票和加密貨幣市場崩潰的典型避險資產,Tether一直在不斷鑄造USDT,以滿足對加密貨幣的需求。最大的需求來自加密貨幣交易所,其交易所錢包占據了Tether富豪榜的首位。盡管表面上看起來很成功,但是有兩個弱點可能困擾著Tether項目。

盡管在Tether上發生了大量的鑄造,但最近沒有證據證明支持這些新鑄造的代幣。如果Tether的儲備不足以支付其代幣,則該項目可能會面臨失敗。即使Tether的儲備金足以支付其頭寸,長期的零利率環境也意味著Tether無法產生利息收入來支持其項目的未來發展。

TRM Labs任命法學教授Chris Brummer為高級顧問:3月16日消息,區塊鏈分析公司TRM Labs宣布喬治城大學法學教授Chris Brummer為公司領導團隊的高級顧問。

據悉,Chris Brummer教授專注于構想政策制定者和行業如何合作為去中心化金融和基于區塊鏈的技術建立監管框架以促進公共利益。[2023/3/16 13:08:40]

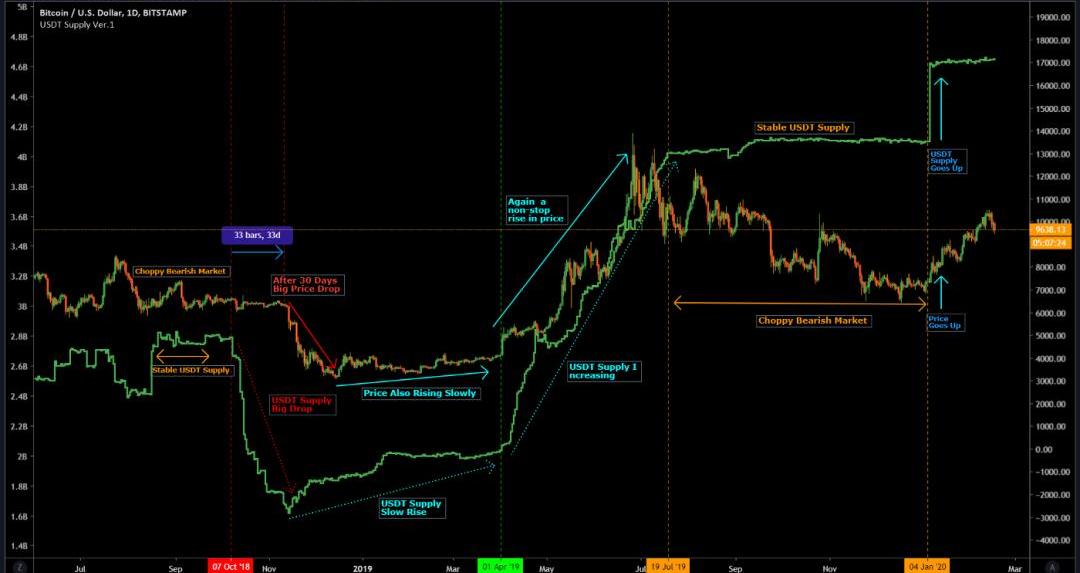

有些分析師提供了另一種說法,USDT可能是在幫助比特幣拉盤。比特幣價格圖表上有顯示出Tether市值增加后,比特幣價格會日后隨著增加。如果分析屬實,這可能意味著3月12日比特幣大跌時,Tether穩步大量鑄造USDT來“應付需求”其實就是支持住比特幣價格。

我認為USDT在加密貨幣世界中不只是個關鍵成員,也是個不能失敗的項目。如果Tether項目失敗的話,投資者難以迅速從加密貨幣換回穩定幣。加密貨幣行業將會收到嚴重打擊。

02Libra(Facebook)

Libra是Facebook大力支持的加密貨幣。然而自從其2019年官宣以來,就備受金融監管機構的強烈反對,且一直飽受各種重大審查的障礙。盡管在啟動項目時遭受挫折,也有許多大的合作伙伴相繼宣布退出委員會,然而,Libra的發展卻未被擱置。

2020年4月時,為了滿足監管機構的要求,他們發布了新的白皮書。這些改變其實也是各國央行對其他的穩定幣項目提出的條件。他們認為穩定幣交易不可隨意跨國,不可隨意用代碼控制貨幣的供應量。穩定幣項目也必須注重市場交易,需要把金融交易操作讓給有許可經營證的支付公司。這對加密貨幣去中心化的特性帶來前所未有的重大挑戰。

Rug Pull項目ArbiSwap已將84枚ETH轉至主網并發送至Tornado Cash:3月2日消息,據PeckShieldAlert監測,Rug Pull項目ArbiSwap已將84枚ETH轉至主網并發送至Tornado Cash。[2023/3/2 12:38:41]

Libra(Facebook)機制

Libra之前是由一籃子國際貨幣加權的穩定幣,和國際貨幣基金組織相同。在金融監管機構的要求下,Libra基金會從根本上改變了其穩定幣的機制。

他們最新的白皮書已提出了新的結構:他們會在各國建立起當地的穩定幣,保留各國的法幣作為儲備金。他們必須支持并受國際貨幣組織監管,不能隨意造幣。這些穩定幣都會是Libra的一部分,并且能成為一個獨立的區塊鏈項目。

為了支持國際交易,Libra還發行了一個多幣種穩定幣LBR。LBR會僅限于支持國際交易。類似他們的各國穩定幣,LBR會受到國際貨幣組織更加嚴厲的監管,并且只能用Libra旗下的穩定幣作為儲備。

Libra(Facebook)評價

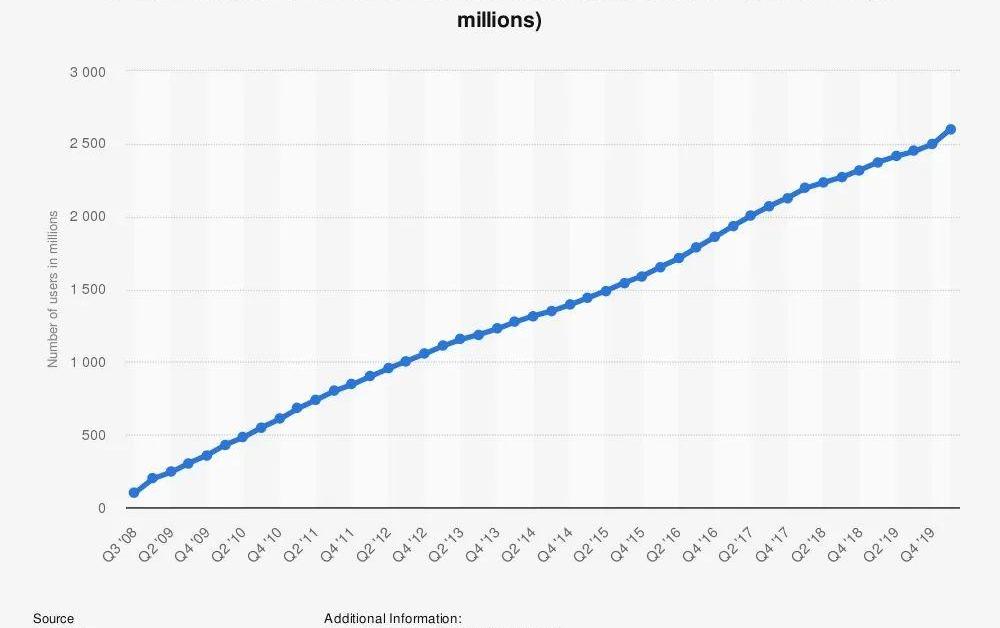

隨著Facebook的全球用戶數超過了25億,Libra未開始運作就已經成為了加密貨幣行業不可忽視的力量。在包括社交媒體巨頭Facebook在內的企業財團的支持下,大多數西方商家和用戶應該會接受Libra作為支付貨幣。但是,受到眾多國際金融監管機構的嚴格監管,這也意味著Libra的增長很可能僅在吸引用戶和商人方面,很難在金融業內展開新用處。

中國武夷:中武電商已開展跨境人民幣結算:8月15日消息,中國武夷8月15日在互動平臺回答投資者提問時表示,中武電商已開展跨境人民幣結算,尚未涉及數字貨幣方面的應用。[2022/8/16 12:27:19]

只有時間才能證明Libra對加密貨幣行業的影響。但是如果Libra在加密貨幣市場上成功的話,這會給目前主要在社交媒體的加密貨幣項目帶來危機。他們將難于和Libra在社交媒體行業內競爭,從而需要更具創新,來度過危機。

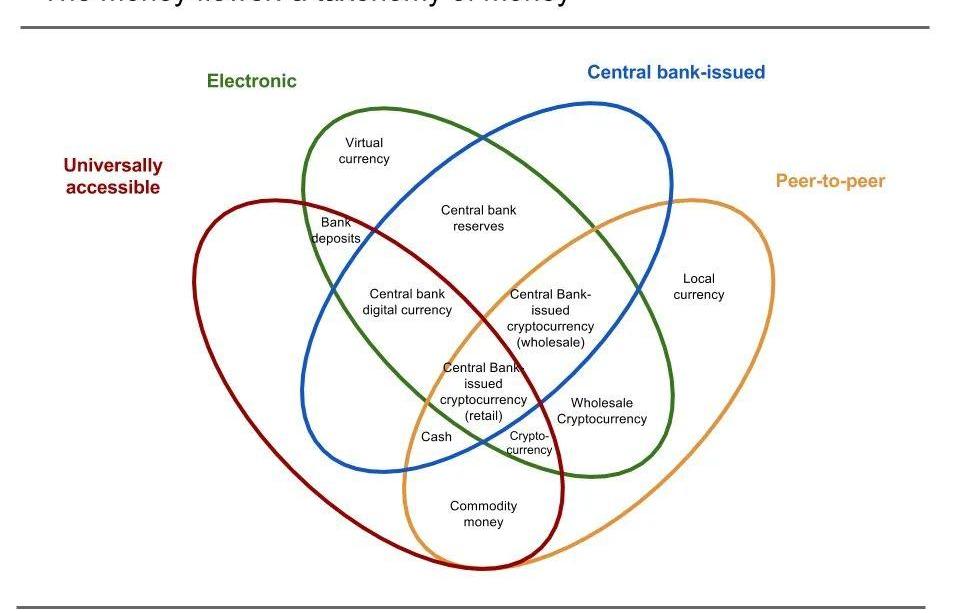

03央行數字貨幣

中國通過推出自己的數字貨幣電子支付區塊鏈在加密貨幣行業掀起了一陣風潮。規模小于中國的20多個國家也正在研究怎么發展自己的數字貨幣。

而各個中央銀行發型的穩定幣的應用范圍也各不相同。范圍包括,銀行到銀行之間的批發轉賬,現實世界中的交易試驗等等。而DCEP的試用范圍算是最廣泛的了。

央行數字貨幣機制

CBDC本質上是,法定貨幣區塊鏈化。這些代幣的價值由中央銀行保證。通過授權證明來強制執行此操作。因為這涉及到各國不一樣的貨幣政策,各國的央行對數字貨幣的強制措施是會非常多樣化的。有些央行會要求該穩定幣僅限銀行間使用。而有的央行發型的穩定幣卻可以直接讓消費者和商家使用。

印度央行建議對央行數字貨幣采取分級的方法:5月27日消息,印度央行建議對央行數字貨幣采取分級的方法。(金十)[2022/5/27 3:45:44]

它將由政府和金融機構進行驗證,這意味著確認任何交易將得到當地政府的公認。這也是權威證明的最高境界。

央行數字貨幣評價

央行數字貨幣與法定貨幣一樣。換句話說,它們的價值與支持它們的政府是一樣的。一個強大與穩定的政府支持這種數字貨幣,例如中國的DCEP,通常會引起世界上的極大興趣。但是,腐敗和不穩定的政府支持的數字貨幣則不會被大家所看好。

例如,委內瑞拉的Petro是政府支持的加密貨幣的早期例子。盡管他們堅稱自己得到委內瑞拉石油儲備的支持,但其金融當局的嚴重操縱使Petro不可信。自2017年以來,由于委內瑞拉的經濟危機和惡性通貨膨脹影響到委內瑞拉的貨幣,Petro也遭受池魚之殃,無法獲得任何支持。

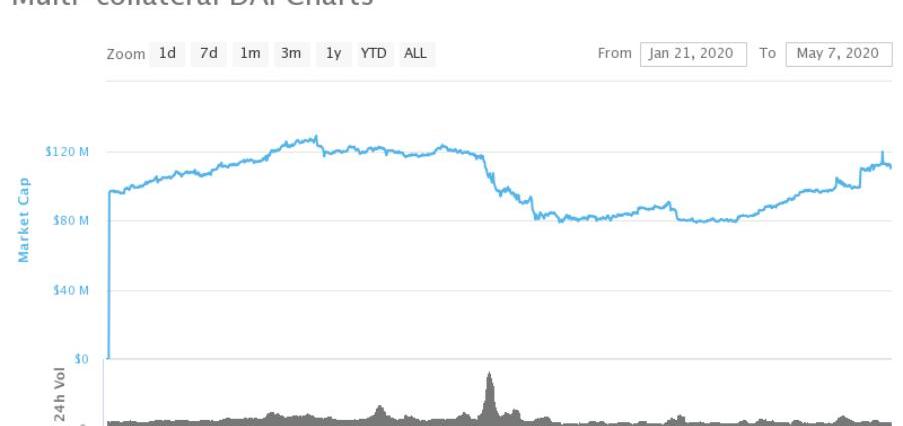

04DAI?(MakerDAO)

MakerDAO的去中心化金融平臺是以太坊中最受歡迎的應用程序之一,該平臺中存儲著曾經抵達價值1.21億美元的加密貨幣。它們的成功使得很多項目爭相模仿,例如Tron區塊鏈中新實施的JustProtocol。

為了進一步去中心化,MakerDAO最近宣布,委員會會分階段把Maker基金廢除。MKR將會以三個方式代替原基金會的管理:領域團隊及當選貢獻者、Maker改進提案、當選投票代表。而這樣的分散式民主自治是加密貨幣前所未有的發展。

MakerDAO機制

DAI代幣旨在將其價格維持在1美元。為了維持這種釘住匯率,MakerFoundation采用了多層方法。為了確保DAI由資產支持,MakerDAO要求創建DAI的人將加密貨幣作為抵押。

如果抵押品價值不足以維持鑄造的DAI,則將拍賣該抵押品。維持DAI價格的根源在于使用MakerBuffer控制DAI的供應。如果緩沖區跌至所需數量以下,他們將拍賣MakerDAO的代幣MKR換取DAI。如果緩沖區超出其所需的數量,他們將拍賣DAI換取MKR。

MakerDAO的評價

DAI代幣大量用于去中心化式金融,尤其是用于加密貨幣借貸。進行加密貨幣借貸的用戶通常期望其抵押品會升值。隨著他們的成功,DAI模型已經成為去中心化式金融應用程序的標準模型。

DAI的收入基于使用加密貨幣借貸產生的費用,因此較少依賴法定市場的波動。這意味著他們的項目的健康狀況不易受到真實市場的各種因素波動的影響。只要加密貨幣行業保持堅挺,MakerDAO的穩定幣項目就能在任何危機中幸免于難。

05安普爾福斯

Ampleforth將自己介紹為具有無限供應彈性的“商品代幣”,而不是穩定幣。主要思想是控制代幣的數量Amples,以便在價格高時創建更多的代幣,而在價格低時減少代幣,從而穩定價格。該項目旨在通過控制代幣的數量來維持穩定的價格。隨著Amples在6個不同的交易所進行交易,并直接從這些交易所獲得其估計價格,很明顯,他們的主要的使用場景是對資產進行投機和交易。

Ampleforth機制

Ampleforth通過算法調整每個用戶擁有的Amples數量,將Amples維持在其目標價格。他們的市場價格和目標價格基于支持Amples的6家交易所的活動。如果Amples的市場價格高于其目標價格,則會向其代幣持有者分配更多的Amples,稱為擴展。同樣,如果Amples的市場價格低于其目標價格,則將從其代幣持有者中按比例減去Amples。從某種意義上說,Ampleforth將堅持其目標價格。

Ampleforth評價

調整代幣數量以適應價格變化的系統還意味著,Ampleforth的回報僅與其市值相關。也就是說,如果對Amples的需求更多,則用戶持有的資產的價值將成比例增加。反之亦然。由于從2019年8月到2019年12月長期處于低價狀態,Amples的市值從最高價總共下跌了90%。由于Amples的數量將在Amples的價格之前發生變化,因此Ampleforth聲稱,在代幣供應調整后,有機會立即進行有利的交易。

實際上,從歷史上看,Ampleforth的粘性價格抵制了稀缺的市場力量,這導致了高買低賣的誘因,使Ampleforth更容易受到市場沖擊的影響。盡管他們對穩定幣的想法具有創新性,但Amples無法保存其財富這一事實使它成為一個非主流穩定幣。如果他們的主要用例仍保留在交易所進行交易,我認為它們始終不會成為主流。

06總結

各國央行對區塊鏈的三難早已做出了選擇:犧牲分散化。現在的穩定幣的未來也將必須選擇:遵守各國央行的運營條件,和分散化金融劃清界限、或者忽略各國央行和主流企業,繼續在加密貨幣行業分散化。將來穩定幣項目會因為提出的條件,分成兩派。

除Libra之外,我認為USDT是最接近滿足央行要求的。它們的總市值也是穩定幣市場上最大的。這個趨勢將在Libra和DCEP發布后仍然會繼續。但是因為“親央行”的項目必須需要主流企業的大力支持,這使得能夠成功的項目不會很多。

雖然滿足各國央行條件的穩定幣項目可以有很高的市值,更多的使用場景,但是去中心化的項目還是會有許多支持者的。許多加密貨幣的用戶其實是反對央行管控措施的,他們認為,貨幣去中心化才是加密貨幣的實際意義。從這個角度看,MakerDAO去中心化的設計理念,也許更會受到加密貨幣愛好者和碼農的歡迎。

Tags:加密貨幣穩定幣MPLAMPL穩定幣和加密貨幣數字人民幣穩定幣白皮書Employment CoinWAMPL價格

今日新聞 康奈爾大學副教授EminGunSirer表示,絕大多數加密貨幣并不代表任何技術進步,而只是為了搶錢。Libra等穩定幣希望與主要的法定貨幣競爭,而又沒有創造任何新的東西.

1900/1/1 0:00:00市值創歷史新高,據CoinMarketCap數據,目前USDT市值已達到88億美金,位列CoinMarketCap市值排行榜第四,僅次于BTC、ETH和XRP.

1900/1/1 0:00:00原題《對話江卓爾:全球經濟大變局,比特幣“減半牛市”能否如期而至?》比特幣減半是2020年的幣圈頭號熱點,但是突如其來的疫情導致主要經濟體全產業凍結,全球的經濟面臨巨大考驗.

1900/1/1 0:00:00要點: VitalikButerin表示,惡意攻擊并非去中心化金融的本質。這位以太坊聯合創始人承認,DeFi中存在固有的攻擊媒介,但表示可以采取預防措施.

1900/1/1 0:00:005月15日,去中心化存儲項目Filecoin宣布正式啟動二階段公測。同日,鏈節點特邀點存科技CEO李浩天做客直播間,暢談Filecoin二階段公測的相關問題.

1900/1/1 0:00:00昨天隔夜,美國公布了4月非農就業數據,在新冠肺炎疫情的持續打擊下,美國就業市場簡直慘不忍睹。總體減少了2050萬,創1939年以來新高.

1900/1/1 0:00:00