BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD+0.5%

LTC/HKD+0.5% ADA/HKD+1.05%

ADA/HKD+1.05% SOL/HKD+0.27%

SOL/HKD+0.27% XRP/HKD-0.07%

XRP/HKD-0.07%作者:火訊財經·榴蓮哥

5月12日凌晨3點,比特幣如期完成第三次區塊獎勵減半。相比于數日前的暴漲暴跌,減半之夜的幣價頗有種“暴風雨前的寧靜”,日內漲跌幅不超10%。而比特幣在第一次減半后多久,成功達成了84倍的價格增長,第二次減半則實現了29倍的增長。萬眾矚目的幣市減半效應并未如期而至,相反第三次減半遭遇了很多問題,這些問題和因素構成了市場的最終反饋。

一切未知的達成,往往都有著潛在的隱憂和刺激,量變引發的質變在幣圈目前的這個市場似乎進入了失重狀態:USDT穩定幣永不停歇的增發腐蝕幣價,算力競賽下的泡沫破滅,高杠桿作用下的暴漲暴跌,屯幣與炒幣者之間永恒的較量……撕裂開了第三次比特幣減半的真實情況。

01穩定幣USDT的市場操控

毫無疑問的是:每一位身處幣圈的人都對穩定幣USDT有著深深的擔憂。

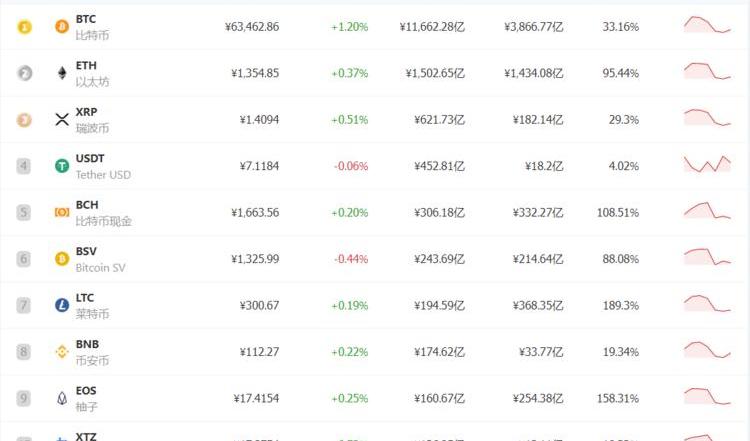

從上圖可以清晰看出USDT藉約63.61億美元的市值位列加密貨幣市場第四名,并且無論加密貨幣市場的總體市值是增加還是減少,USDT都在不停的增發之中。市場對USDT的擔憂有很多:

1.很多人都對USDT的發行方Tether公司的審計表示懷疑;

2.從監管方面來看,USDT目前并未受到任何主權國家的法律監管;

SBF的律師團隊要求第三次延長執行他修改后的保釋條件:金色財經報道,在4月19日提交給紐約南區法院的一份文件中,Sam Bankman-Fried 的律師 Mark Cohen 和 Christian Everdell 表示,他們已經成功實施了“命令中規定的所有保釋條件”,除了監控 Bankman-Fried 父母手機的使用情況。

FTX創始人SBF的律師團隊要求第三次延長執行他修改后的保釋條件,理由是在其父母的手機上安裝監控軟件以 \"每5分鐘 \"捕捉用戶的照片存在困難。(Cointelegraph)[2023/4/23 14:21:25]

3.如果穩定幣被證明是比區塊鏈原生的波動性代幣更受交易員的歡迎,那么這是否會危及區塊鏈系統的安全性?并且最終取代原生代幣?

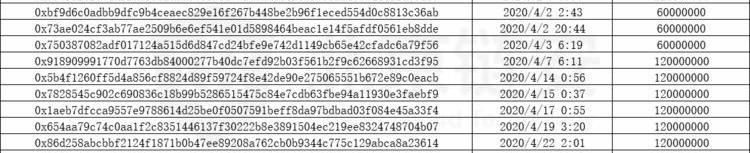

從2014年10月7日到2018年12月10日,USDT共計增發83次,贖回1次,凈增發數量魚尾35.19億枚。最新數據顯示:2020年4月,該月共發生12次ERC20USDT增發,共計增發12.6億ERC20USDT,相較于3月份實際增發的13.2億USDT,減少了4.54%。據Tokenview穩定幣數據顯示,五月以來Tether在波場網絡上的增發頻率和數量均有較大增幅。截至5月12日15時,Tether本月在波場網絡上共計印鈔8次,共計增發6.4億USDT。同期Tether在以太坊上印鈔次數為2次,共計增發了2.4億……迄今為止,Tether只披露了兩次項目審計結果,但都存在問題。

ETHW Core發布第三次(主網)代碼更新說明:9月15日消息,ETHW Core發布第三次(主網)代碼更新說明。[2022/9/15 6:59:21]

為了搞懂USDT增發的邏輯以及增發的市場空間,火訊財經特別采訪了OKExResearch首席研究員William,他表示:很多人認為穩定幣的增發是市場需求增加的結果;但在我看來,這是穩定幣發行方不得已而為之的行為,其背后是穩定幣設計的內在缺陷。

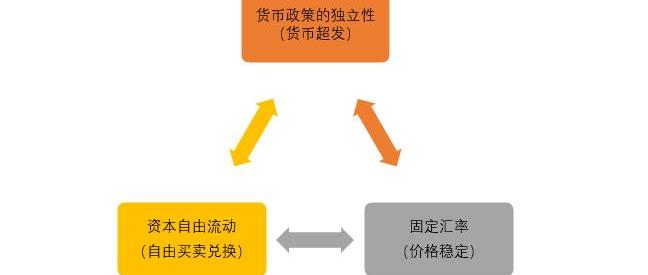

目前大多數穩定幣的設計都是以現實世界中的美元資產作為抵押,從經濟學角度看,也必須滿足經濟學家克魯格曼的“不可能三角”:即穩定幣在貨幣超發、價格固定和自由流動三者之間只能選擇兩個,而舍棄另一個。

很顯然,在數字貨幣市場上的穩定幣,必須要滿足價格穩定和自由買賣兌換兩個條件,因此必須舍棄貨幣超發這一選項,否則這往往會帶來穩定幣價格的崩盤:穩定幣之所以能維持價格穩定,是因為發行方承諾可以隨時用穩定幣以1:1的匯率換取美元,但超發過多,就會讓投資者對這一承諾喪失信心。

然而,目前的穩定幣必須要超發:穩定幣發行方不是非盈利的慈善組織,不可能以100%的美元儲備作為抵押,因此為了項目的可持續運營和盈利,必須要超發一定數量的穩定幣,而這批穩定幣背后并沒有足夠數量的美元作為抵押。

這就是當前穩定幣設計存在的最大矛盾缺陷:為了維持穩定幣價格的穩定,發行方必須克制自己超發穩定幣的欲望,但為了維持生存,項目方又不得不一定數量超發穩定幣。這也是為什么USDT的發行方泰達公司不愿尋找大型會計師事務所對USDT擔保品進行審計,而其抵押物狀況不透明,不能及時披露的原因所在:因為一旦及時準確地披露USDT抵押物的真實情況,可能會引發USDT的崩盤。

數字文藝復興基金會曹寅:DeFi是第三次金融革命:9月20日,火幣大學DeFi區塊鏈精英實訓營正式開課,數字文藝復興基金會董事總經理、YFII多簽持有者曹寅以《DeFi,第三次金融革命》為主題進行分享。

曹寅表示,DeFi是第三次金融革命,利用開源軟件和去中心化網絡將傳統金融產品轉變為無需信任中介,無需中心操作即可運行的透明金融協議運動。其核心優勢是非許可,可組合,自動化,去中心化金融參與者能夠大幅減少金融交易中的交易對手方風險。以太坊上的DeFi協議在各種金融場景已經開始了商業化應用。[2020/9/20]

OKExResearch首席研究員William還表示,很多人喜歡吹鼓“加密行業例外論”,但其實經濟規律是客觀存在的,從來沒有例外。以USDT為代表的不合規穩定幣未來的崩盤,正如三十年前東南亞金融危機期間泰銖的崩盤一樣,都是貨幣制度設計本身的存在的矛盾缺陷。

筆者認為,目前的加密貨幣市場已經成為了一個,把法幣變成USDT的游戲,所有的漲跌都是法幣和USDT之間的較量。如果Tether不想雷暴,就只能不停的增發并借助市場波動來均攤風險至每個持幣者。用一句直白的話來講,拉盤是為了請君入甕,砸盤是為了請君持有。

加密貨幣市場對穩定幣USDT增發的反饋,往往表現在幣價的劇烈波動之上,無論是幣價波動造成的USDT需求,還是USDT充值幣圈操控市場的結果,USDT的增發邏輯必然會有臨界值,并且一個已經增長成為加密貨幣市場金融橋梁的龐然大物,不能不受到第三方的管控,因為失控的結果只有一個:USDT吞噬掉所有加密貨幣的市值然后蒸發,最終殺死比特幣!

動態 | 報告:第三次區塊獎勵減半短周期對比特幣價格影響有限:TokenInsight發布《2019年度區塊鏈礦業研究報告》。報告顯示:1. 2019年全年比特幣平均算例增加80%,相比之下全年平均價格下跌1.9%。2. 挖礦收益中,手續費占比從2.8億美元下降至1.6億,降低67%。3. 第三次減半后供應量增長率降低約為1.7%,遠低于黃金的4.8%-6.2%和狹義貨幣(M1)發行量的5%。4. 礦池的規范性不足,與獨立第三方機構合作是未來發展方向。5. 預計比特大陸、嘉楠耘智、比特微、億邦國際將分別占據2020年SHA256 ASIC礦機市場占有率為63%,18%,10%和7%。6. 第三次區塊獎勵減半短周期對比特幣價格影響有限,長期來看會對比特幣價格提供動力。7. 山寨幣挖礦可能會一步步從GPU/CPU 走向 FPGA,長期看可能會慢慢的被ASIC挖礦所占領。[2020/1/8]

令人絕望的是,這樣的情況目前沒有很好的解決辦法,加密貨幣市場增長的剎車系統,在主權法律體系監管的缺位前提下已然失效,更為嚴重的是高杠桿交易的瘋狂成為了USDT稀釋風險的主要方式。

02加密貨幣杠桿交易作用下死亡螺旋

Tether之所以發展的如此迅猛,全部只因一個簡單的邏輯:金融市場就是錢多欺負錢少。特別是在加密貨幣杠桿交易市場中,操控市場成為很多資金大鱷和持幣大戶的主要盈利方式:一方面,逃不掉濫發空氣幣USDT嫌疑的Tether,一直被指責市場操控,是因為它的獲利方式來得太容易;另一方面,鯨魚賬戶砸盤和交易所插針爆倉,助長了USDT成為避險資產的唯一選擇。所有人期望的牛市,在目前看來無非不就是期望一個大的行情之下利用高杠桿獲利。這樣的背景完整的詮釋了比特幣第三次減半陷入的僵局。

日本金融廳第三次“虛擬貨幣交易所研究會”將于5月22日召開:據金融廳官網,日本金融廳將于日本時間5月22日10:00~12:00召開第三次“虛擬貨幣交易所研究會”。本次會議亦可以旁聽。會議資料以及記錄將在會議后金融廳主頁進行公示。[2018/5/17]

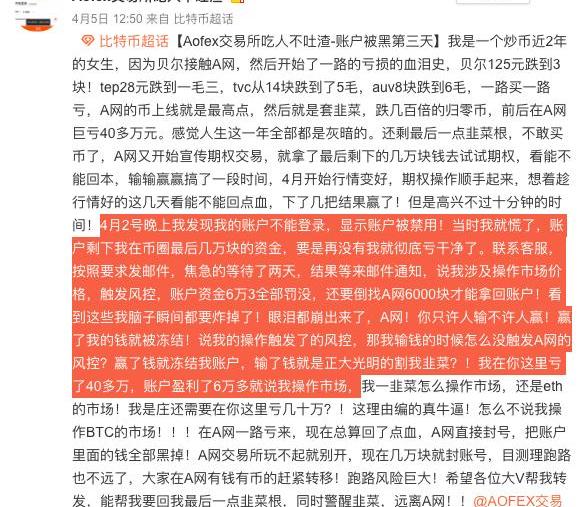

這是一位小交易所用戶血的教訓,至加密貨幣交易市場存在以來,割韭菜、跑路、發空氣幣、黑莊等等從未停歇,伴隨礦機日夜不停的轟鳴聲、人性中對財富自由的妄念和永不停盤的輪動機制之下,杠桿交易成為了這個市場最大的銷金窟。主流交易所因用戶量巨大有著足夠的交易深度,面對高頻次杠桿交易下的巨量手續費蛋糕,爭相開啟了5倍、10倍、20倍的交割合約,有些交易所甚至開啟了50倍和100倍的永續合約。

不得不提醒大家的是,杠桿刺激了穩定幣的需求,穩定幣反饋加密貨幣市場予以更高的杠桿,這樣的膨脹邏輯必然會出現USDT無限增發的空間,直至雷暴的那一刻!在比特幣第三次減半的時候,我們看到的并非是加密貨幣市場長足的發展,而是一個隱藏在每個幣圈人心中的疑問:我手中的USDT是否會有歸零的那一天?

03比特幣減半之下的“算力泡沫”

2020年5月12日,比特幣第三次挖礦獎勵減半,全網算力為120EH/s,幣價達到8600美元。過去一年市場對比特幣第三次減半行情彌漫著做多情緒。特別在3月12日加密貨幣市場深跌以前,全球經濟受新冠病及油價等地緣性風險影響很大,市場預期比特幣作為經濟危機下的避險資產,價格將會暴漲。這兩個因素讓市場行為高度一致,以做多為主,包含買幣、屯幣等行為,并伴隨著加杠桿的行為。

數字資產管理公司CaprioleInvestments負責人CharlesEdwards指出,此次比特幣減半是史上最殘酷的減半。生產成本將增加一倍,達到14000美元,比當前價格高出70%。上一次減半時,價格僅比生產成本低10%。如果現在沒有FOMO效應的話,預計會有大量礦工投降。

5月13日據證券日報消息,比特幣“減半日”60余款主流礦機面臨虧損。比特幣減半意味著挖礦獎勵大幅減少,短期來看,這將讓礦場們將迎來自下而上的被動淘汰。減半當日,市面上大量的礦機已面臨“開機即虧損”的狀態,即達到了所謂的“關機價”。其中,不乏比特幣大陸、嘉楠、億邦國際三大礦機制造商的明星產品,包括螞蟻系列礦機、翼比特系列礦機、阿瓦隆系列礦機等的老舊型號。

曾有行業內的專家表示,比特幣上漲的真實底層邏輯應是芯片市場的投入。簡言之,比特幣的基礎價格理應由挖礦成本來決定,挖礦成本包含了算力、電力、芯片、幣價波動造成的可持續性等等因素,理論上在四年一個減半的周期內會形成相對穩定的環境。有一點值得思考的是:基于挖礦的產出對應的幣價和算力市場的爭奪,比特幣的網絡所擁有的算力資源是否會因為對比特幣價格的追逐而存在過剩?

5月13日據TheBlock消息,在減半后,該礦的日收入下降了約44%:從1610萬美元降至900萬美元。大多數舊的ASIC采礦設備,如AntminerS9,現在都無利可圖。新一代設備,如AntminerS17和Whatsminerm30,仍然具有巨大的利潤。哈希率似乎從122EH/s降至102EH/s下降16%。在四個最大的礦池中,Poolin損失的哈希率最大,約為30%,而BTC.com損失的哈希率最小,略高于10%。比特幣的出塊時間自減半以來平均增加了10.32分鐘。下一次難度調整預計在5天內完成,預計調整難度下降2%左右。

這里可以明顯看出算力泡沫被比特幣減半的通縮模式擠壓出來,問題在于,由芯片市場的投入導致的比特幣基礎價格變化,會不會在第三次減半后成為一個繞不開的話題,最終形成新算力爭奪和算力泡沫?更為嚴峻的是,比特幣網絡的使用成本會不會在已挖出的1800萬枚之后成為普通人無法企及的地步?

以加密貨幣市場目前的交易來看,大多數僅為資產轉移,還有大量的加密貨幣項目鏈上的交易并不轉移價值:據Cointelegraph消息,研究發現,絕大多數EOS、Tezos和XRP上的交易不轉移任何價值。科學論文預印本網站arXiv發布的報告顯示,在XRP上只有2%的交易產生了價值轉移,在Tezos(XTZ)上這一數字為18%。此外,在2019年10月1日至2019年12月31日期間,95%的EOS交易都與毫無價值的代幣空投有關。

隨著央行數字貨幣CBDC以及Facebook穩定幣Libra的推進,加密貨幣所運用的區塊鏈網絡在未來存在著巨大的被替代的可能性,區塊鏈所代表的未來是否真的如很多學者所言,并非是比特幣的未來?……這一切的一切構成了殺死比特幣的重重迷霧。

04第三次減半牛市的最終幻想

“每一個時代都有一群瞭望者,他們當中的某些人,一定會率先發現新大陸,我們現在看到的這個區塊鏈的世界,充滿著混亂復雜的各種現象,但是我們更應該關注的是這個世界在發生什么的改變,它不屬于老去的一代,它屬于未來的這班年輕人。”

區塊鏈所代表的未來,被太多的利益束縛在了以比特幣為首的加密貨幣市場的野蠻生長之上,一個新的技術理應以推動社會進步為基本形態,目前來看區塊鏈技術在金融市場的爆炸性增長,不由自主的將主權法幣體系作為了對抗的目標,正如中本聰在比特幣創世區塊上記錄的那段永不磨滅的句子:“2009年1月3日,財政大臣正處于實施第二輪銀行緊急援助的邊緣。TheTimes03/Jan/2009Chancelloronbrinkofsecondbailoutforbanks。”不斷對主權法幣體系逃離的資金能量,成為了比特幣一個又一個牛市的根基。

第三次比特幣減半,負責開采629999區塊的礦業公司F2pool在5月11日減半前,在比特幣區塊鏈上寫入了紐約時報的頭條:《2.3萬億美元注資,美聯儲的計劃遠遠超過2008年的救援計劃》,該文章強調了2008年金融危機與今天之間的相似之處。

值得所有加密貨幣持有者深思的是:我們在期望并見證一個又一個加密貨幣狂歡的牛市時,忘卻了技術本應為社會創造價值,就算比特幣第三次減半迎合了所有人的期望,而現實社會的深層次問題并沒有在這個過程中被比特幣解決,我們持有的目的又是什么呢?

2020年5月12日,比特幣已經走過了整整12個年頭,除了飛升的幣價和對牛市的幻想之外,比特幣還給我們留下了什么期待?

參考資料:

《ChainsMapERC20USDT增發4月分析:再發超10億,絕大多數流入幣安》

《穩定幣:共生還是寄生?》

《天亮了,昨晚是平安夜》

《比特幣減半后的市場供需與礦工博弈》

J.K.羅琳,《哈利·波特》魔法世界的創造者,一個在全球擁有億萬粉絲的英國著名作家,在昨日她突然關注了一個問題:什么是比特幣?隨后.

1900/1/1 0:00:00聽到喬·魯賓談論ConsenSys的未來時,你可能會認為他會說ConsenSys的未來在于代幣,事實確實如此。ConsenSys是他運營的以太坊風險投資工作室,他于2015年成立.

1900/1/1 0:00:00作者:NEST愛好者_CryptoData為了調研市場上DeFi閃兌產品的性能表現,我們對深度最好的ETH/USDT交易對進行了相關閃兌協議鏈上數據的統計分析.

1900/1/1 0:00:00要點總結 1.數據顯示, 數字資產合約交易所行業壁壘已經建立。后期的競爭,或將更多體現于產品方面.

1900/1/1 0:00:00文丨互鏈脈搏·金走車 未經授權,不得轉載! 4月份,隨著區塊鏈被列入新基建,國內區塊鏈發展前列的城市,步入競速期.

1900/1/1 0:00:00寫在前面:原文作者是LibraCalibra數字貨幣錢包項目的首席研究員DahliaMalkhi,在這篇文章中,她介紹了Calibra團隊最新研發的Twins拜占庭容錯系統檢測方法.

1900/1/1 0:00:00