BTC/HKD+0.01%

BTC/HKD+0.01% ETH/HKD-0.62%

ETH/HKD-0.62% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD-1.59%

ADA/HKD-1.59% SOL/HKD+0.72%

SOL/HKD+0.72% XRP/HKD-0.8%

XRP/HKD-0.8%撰文:LeftOfCenter

來源:鏈聞

DeFi世界從來不缺新項目,但缺好項目。

去中心化借貸協議Liquity是一個幾乎和Maker一樣的穩定幣項目,但它解決了Maker的諸多問題,包括實現自動化的即時清算、無需人工治理自動錨定目標價格,以及最為重要的一點:它可極大降低抵押率,從而可有效解決開放金融中資金利用率過低的老大難問題。

具體來說,Liquity可抵押以太坊鑄造穩定幣LQTY,而清算抵押率僅為110%,這大大低于Maker協議150%的清算抵押率。更為重要的是,在維持低至110%的抵押率的情況下,依然能維持一個安全穩定的借貸系統。

那么,Liquity的實現原理是什么?真的能解決DeFi結構性難題嗎?請繼續閱讀今日份「鏈聞5分鐘讀懂」系列。

Liquity是什么?

和Maker一樣,用戶可通過將以太坊作為抵押品存入「trove」,獲得類似于DAI的穩定幣LQTY——該穩定幣與美元1:1掛鉤。

但和Maker不同的是,Liquity沒有穩定費/利率機制,取而代之的是,用戶鑄幣時需支付一次性發行費,贖回抵押品時支付一次性贖回費。

跨鏈DeFi平臺Kava的以太坊共鏈Beta版本正式上線:4月7日消息,跨鏈DeFi平臺Kava的以太坊共鏈Beta版本正式上線,該版本升級了EVM基礎設施,通過額外的驗證器提高了穩定性并已部署了超過20個協議。[2022/4/7 14:09:31]

更為重要的是,與大部分去中心化借貸平臺相比,Liquity提供超低的抵押率:Liquity最低抵押率只有110%,與Maker不低于150%的抵押率相比,這可大大提升去中心化金融中加密資金的利用率。這意味著,與Maker相比,Liquity允許用戶從相同價值資產中獲取更高的流動性。

硬幣的另一面是,110%的抵押率也意味著,抵押品下跌的最大空間只有10%,一旦超過這個跌幅,將會給系統帶來很大的風險。這正是Liquity的亮點,即需要在系統設計上實現在保持低至110%的抵押率的情況下,依然能維持一個安全穩定的借貸系統,并在無需人為參與治理的情況下始終保證其發行的穩定幣LQTY與美元維持1:1掛鉤。

那么,Liquity到底是如何做到的呢?

層層遞進的清算機制

秘密在于Liquity有一個基于算法的自動化即時清算流程,該機制具有優先級,共有三重機制,實現層層保障,從而最大化保證系統110%抵押率情況下維持安全性和穩定幣。

DeFi代幣總市值突破1400億美元,創歷史新高:據Coingecko數據顯示,DeFi代幣總市值已經突破1400億美元,創下歷史新高。當前為140,120,008,783美元。目前ETH市值為403,665,496,853美元,DeFi代幣市值占以太坊市值的比例為34.7%。Uniswap的UNI代幣仍是市值占比最高的DeFi代幣,目前為15.6%。另據DeBank數據顯示,當前DeFi總鎖倉量為1219.0億美元,凈鎖倉量為872.6億美元。[2021/5/6 21:28:26]

其中,優先級最高的為「穩定池」。在該穩定池中,流動性提供者可存入穩定幣LQTY,這本質上是一種基金。

當某個「trove」中的抵押率跌至110%以下,系統的清算機制將自動開啟,此時將會銷毀相應價值的LQTY代幣償還債務。作為獎勵,被清算的抵押品將被發送到穩定池中,按比例分配給穩定池中的LQTY提供者。這將為LQTY提供者帶來凈收益,因為抵押品的美元計價總是大于被銷毀的LQTY代幣。之所以如此,是因為一旦抵押率下跌到110%就會觸發清算機制,而110%還是大于100%的。

舉例來說,當一個「發行價值100美金的LQTY債務且其抵押資產ETH的價值下降到109美元」時,該trove會觸發清算,此時,價值100美金的LQTY會被銷毀,而價值109美元的抵押資產ETH則會發送給穩定池中的LQTY提供者。該清算會產生9美金的差額,將作為收益分給LQTY提供者。這意味著,Liquity每一次清算產生的罰金不會超過10%,遠低于Maker系統中13%的清算費。

DeFi項目MoneySwap支持HUSD穩定幣流動性挖礦:12月28日,根據DeFi平臺MoneySwap官方公告,平臺現已開放HUSD的流動性礦池。據悉用戶在MoneySwap存入HUSD,可以進行該協議原生token MSWAP的流動性挖礦。

MoneySwap是韓國AnimalGo團隊旗下的DeFi項目。MSWAP是項目的原生token,可用于治理、兌換和將來即將上線的借貸功能。HUSD是由Stable Universal 發行的合規穩定幣,與美元1:1錨定。HUSD已經在數字資產交易、支付、DeFi等應用中落地。[2020/12/28 15:54:39]

那么,如果穩定池中LQTY數量不足以還清債務呢?在這種情況下,系統會進入清算流程的第二個階段。

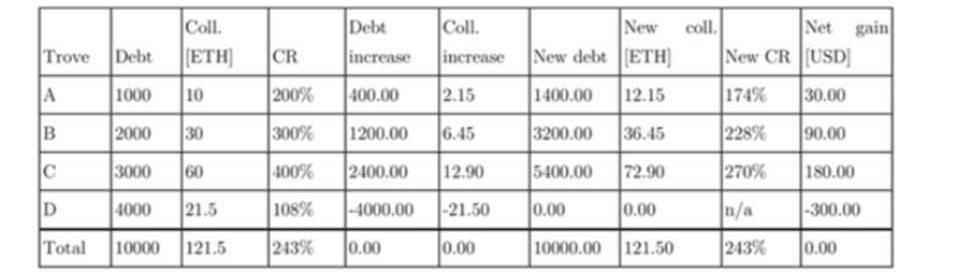

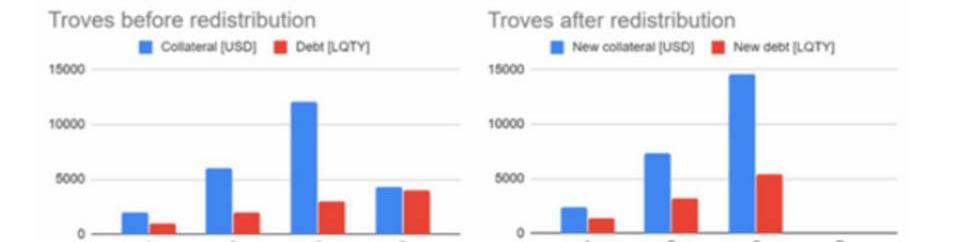

若穩定池中的LQTY不足以還清不良資產的債務,則協議會自動將剩余的債務及其相關抵押品重新分配給其他借款人,也就是說系統中抵押率充足的trove所有者,進行一次債務重分配。該分配邏輯是,抵押率越高、越安全的頭寸將分配到更多的債務和抵押品,以分散風險并避免級聯清算。也就是說,抵押率越高的trove,將獲得系統分配的更多的債務和抵押品。

CoinBene滿幣Aria:CeFi與DeFi結合可以有效解決DeFi用戶痛點:9月2日,CoinBene滿幣首席分析師Aria做客幣用寶幣圈小課堂。Aria介紹說,Coinbene滿幣最核心的兩個業務板塊是合約和Defi。合約保持日活交易用戶平均環比增長200%+的增速,近期開始布局DeFi。目前阻礙DeFi進入大規模用戶的障礙有三:高GAS費、低可擴展性和高使用門檻。DeFi與CeFi結合可以很好地解決這些用戶痛點,這樣用戶不論身在何處都可以通過移動設備接入全球流動性市場和金融產品。盡管CoinBene滿幣不斷布局業務生態,但在剛剛結束的三周年活動上依舊表示:CoinBene滿幣接下來的運營目標依舊是:以用戶為核心,為用戶提供優質的服務和體驗。[2020/9/2]

上圖中,A、B、C是3個借款人,分別承接了D借款人所持有的4000美元的不良債務,通過吸收這些債務,這3個trove賬戶吸收了約4,300美元的抵押品,同時,獲取了300美元的收益。你會發現,抵押率越高,分配到的債務和抵押品越多,同時獲得的凈收益也就越高。

報告:以太坊DeFi應用2月活躍用戶同比增長294%,EOS整體下降80%:數據分析平臺DappRadar在最新的月度報告中對比了以太坊、EOS和波場項目在DApp使用中的活躍用戶(以獨立地址計算)情況,整體來看以太坊增長顯著,EOS下降明顯,而波場繼續關注在高風險的領域。

具體數據來看,2020年2月相比2019年2月時,以太坊的日活躍用戶增加104%,所有運行在以太坊的DApp中ETH和ERC-20代幣的美元總價值增加683%,而DeFi領域增長最明顯,活躍用戶數增加294%;EOS活躍數據的下降橫跨所有類別的DApp,2月的活躍用戶數相比去年同期下降80%;波場項目繼續關注在和高風險應用的領域,占了所有活躍用戶的89%,日活躍用戶提升5%,DApp中的美元總價值增加33%。[2020/3/11]

通過這種方式,系統通過將風險最高的頭寸重新分配給最安全的頭寸,通過系統的自回饋閉環自行迭代,淘汰掉抵押率不足的壞賬,維持系統總體穩定。

最后,Liquity還有最后一層安全保障,「Recovery」模式,相當于全局清算。如果系統總抵押率低于「關鍵抵押比率」,全局清算將被觸發,此時,那些風險最高的trove將被清算,即使抵押率高于110%,直到系統總質押率達到關鍵抵押率閥值。該階段的清算只會啟用穩定池消化債務,而不會將其分配給其他trove。

全局清算實際上起著一種威懾作用,為了免于清算,激勵用戶增加抵押資產,從而實現讓總質押率總是保持在150%以上。

費用和治理

和Maker不同,Liquity雖然沒有穩定費/利率機制,但鑄幣用戶需要支付一次性發行費,并在贖回抵押品時支付一次性贖回費。

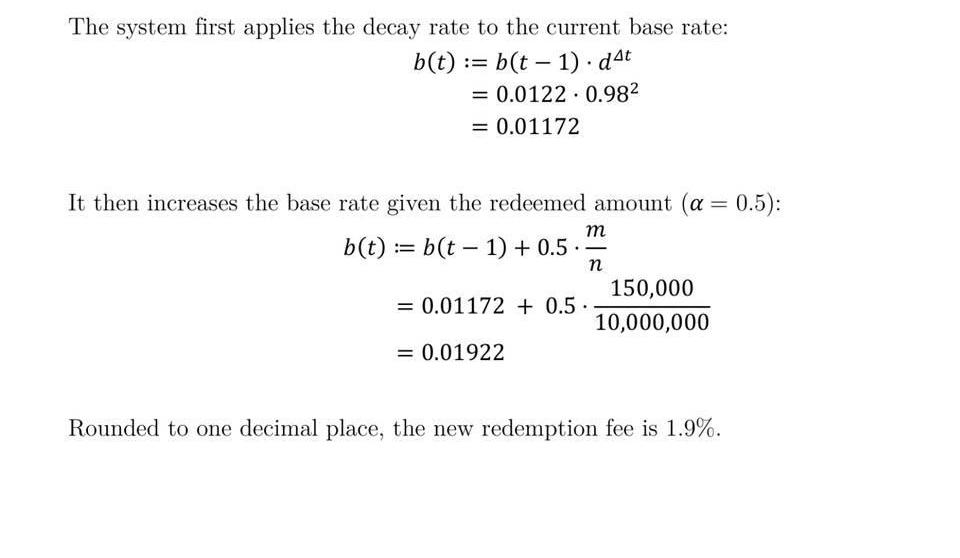

但贖回底層資產以太坊并不是無條件的,該費用基于一定的算法生成,如下圖:

總的說來,贖回費與兩個變量有關,一個是與上一次贖回操作的時間間隔,另一個則是兌換LQTY數量占總發行量的百分比。也就是說,間隔上次贖回操作的時間越短,費用越高,著與上一次贖回活動的間隔拉長逐漸衰變,最終趨近于零。贖回兌換LQTY數量占總發行量的百分比越高,支付的費用越高。每一次產生的贖回費用會從贖回的抵押資產ETH中扣除。

為了激勵穩定池規模的增長,系統將會把部分收益以增長代幣GT的形式獎勵給系統中的核心貢獻者,在Liquity系統中,核心貢獻者是指第三方前端開發者和穩定池中的LQTY提供者。

作為協議層,Liquity將會把前端操作界面外包給第三方,并基于一個激勵模型吸引多個第三方提供開發,任何人都可以參與,作為回報,可獲得增長獎勵代幣GT,該代幣是每年進行一次減半的通縮模型。

Web端第三方界面通過抵押LQTY獲得GT代幣獎勵,并可自由設置回扣率將部分GT代分配給LQTY提供者,從而激勵自身穩定池規模增長。

這意味著Liquity的網絡前端也是去中心化的,通過激勵由多個第三方前端維護,這將最大化抗審查,同時自定義分配GT給自己的用戶,這可最大化促進和引導網絡發展。

對于Liquity這樣的金融系統來說,「穩定池」是吸收抵押不足賬戶的中堅力量,為了維護系統的穩定性,需要在早期階段不斷刺激該資產池規模的增長,因此,為系統中最重要的貢獻者提供更多的獎勵來源非常合理。

除了協議層的收益外,作為系統中優先級最高的核心清算機制,LQTY提供者具有吸納系統中的壞賬的最高優先級,從而獲得抵押資產1%-10%不等的獎勵。

維持Liquity系統穩定的另一個重要角色是始終維持高質押率的借款人,也就是「trove」所有者。作為「穩定池」的替補方案,這些參與者在吸納抵押率不足的「trove」時也可按照自己的質押比率獲得一部分凈利潤獎勵,從而可有效激勵他們不斷補充自己的抵押資產。

Liquity的另一個特性是最小化治理需求,基于算法自動錨定目標價格。

Liquity系統中的1枚LQTY穩定幣可始終保持贖回1美元價值的ETH。如果1LQTY的交易價格低于1美元,就會激勵持有人和套利者贖回LQTY,將其換成價值1美元的ETH。比如說,現在LQTY價格為0.98美元,套利者就會有動機用1LQTY贖回價值1美元的ETH,直接套利來穩定LQTY的價格。

Liquity支持鑄幣用戶的即刻承兌,也就是說,「trove」開戶者可在任何時候將LQTY贖回為抵押品ETH。當「trove」持有者想要用LQTY贖回ETH抵押品時,系統會將這些LQTY用于償還系統中抵押率最低、也是風險最高的trove,并將相應的ETH金額退還給贖回者。

這意味著,110%抵押率并不一定是最低的清算率,事實上,只要系統中有人需要贖回抵押品,系統就會進行一次自動清理,重新平衡系統中風險最高的賬戶,這可強制剔除最弱的抵押品帳戶來使系統重回正軌,從而提高了系統總體安全性。每一次有人贖回,都是一次系統的自我風險審查,將最低質押率債倉進行清算。

當LQTY交易價格超過1美元時,這將激勵用戶發行更多債務,并以溢價出售這些LQTY代幣,并期待未來等價格回落至1美元時回購以償還債務。

Liquity由一支5人組成的小型團隊開發完成,創始人RobertLauko是Dfinity的前區塊鏈研究員。

當然,該產品目前尚處于早期發展階段,還有很多尚待完善的部分,包括預言機問題和代幣模型都有待驗證。但無論如何,在通往低抵押之路上,我們看到了另一種新的有趣嘗試。一旦實現,將有可能解決開放金融中的結構性難題。

來源鏈接:docsend.com

行情回顧 今日比特幣行情早晚兩極分化,高點去到了9192位置,隨后回落至9000位置附近,局勢進入震蕩姿態.

1900/1/1 0:00:00文?|Nancy?編輯|Tong?出品|PANews電影《讓子彈飛》中,姜文飾演的張麻子抱負難展,落草為寇,開始了土匪反叛的生涯。“我為什么要上山當馬匪?就是因為腿腳不利索跪不下去.

1900/1/1 0:00:00區塊鏈初創公司通用協議宣布在種子輪融資中籌集了超過100萬美元,使其可以在比特幣現金生態上發展自己的去中心化金融愿景.

1900/1/1 0:00:00作者:LiangChe 來源:比推bitpush.news市值最高的加密貨幣比特幣在北京時間5月12日凌晨完成了第三次區塊獎勵減半,礦工挖出每個區塊的獎勵由12.5比特幣減少為6.25比特幣.

1900/1/1 0:00:00作者|哈希派分析團隊 數據:特斯拉持有的BTC目前價值約25億美元:10月14日消息,根據Bitcointreasuries.net的數據,特斯拉目前持有約43200 BTC.

1900/1/1 0:00:00寫在前面:本周的比特幣技術周報,我們會重點關注一個影響閃電網絡支付的安全問題,隨著比特幣鏈上交易費用增高,其安全隱患也會隨之暴露,而目前的解決方案仍存在著較大的權衡.

1900/1/1 0:00:00