BTC/HKD-0.54%

BTC/HKD-0.54% ETH/HKD-1.41%

ETH/HKD-1.41% LTC/HKD-1.29%

LTC/HKD-1.29% ADA/HKD-2.03%

ADA/HKD-2.03% SOL/HKD-2.05%

SOL/HKD-2.05% XRP/HKD-1.88%

XRP/HKD-1.88%目前Keeper DAO的市值是Archer DAO的10倍。Keeper DAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,Keeper DAO業務領先。而Archer DAO剛剛起步,有潛在的上升空間。

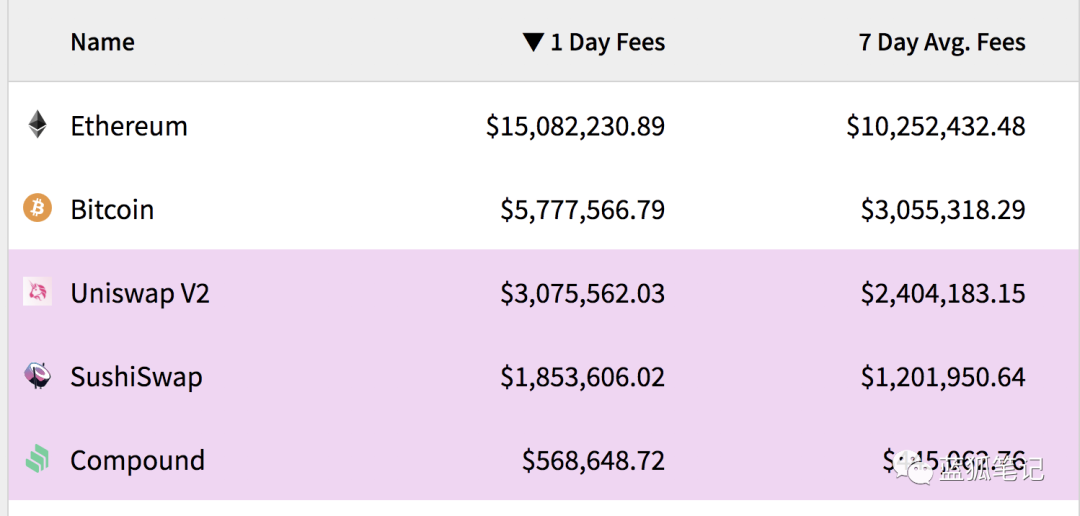

在加密生態中,礦工是非常重要的角色,它們發布區塊,存儲賬本,為維持區塊鏈的運行提供低層支撐。同時他們也是不容易被普通用戶感知的角色。礦工之所以加入比特幣或以太坊等加密生態,最重要的原因是收益。一個收益是區塊獎勵,一個收益是交易費用。就目前而言,礦工的核心收益來自于區塊獎勵。不過,隨著以太坊生態的發展,尤其是流動性挖礦開啟以來,以太坊上的交易費用日趨提升,并占據越來越重要的位置。從下圖我們可以看出,目前以太坊的費用規模不小了,截止到藍狐筆記寫稿時,當天費用達到1500萬美元,按年化計算接近55億美元,而當前以太坊大約一天獎勵11,500個ETH,按照如今的價格計算,每天的區塊獎勵收益大約也在1500萬美元左右。考慮到費用的波動性,目前費用收益不如區塊獎勵,如今以太坊的費用幾乎快接近于區塊獎勵的費用了。

Animoca Brands與Web3游戲公司Farcana達成戰略合作:金色財經報道,Animoca Brands宣布與Web3游戲公司Farcana達成戰略合作伙伴關系,致力于推進游戲和虛擬宇宙的數字產權。據悉本次合作協議的具體細節仍然保密,但一般條款表明雙方將建立長期合作關系,Animoca Brands 將協助 Farcana 優化其代幣經濟和 Web3 上市策略,后者擬通過整合戰略游戲角色和以電子競技為中心的比特幣獎勵系統來徹底改變團隊射擊游戲行業。(Animoca Brands官網)[2023/7/7 22:22:49]

(加密領域的費用排行,以太坊高居第一,來自cyptofees)

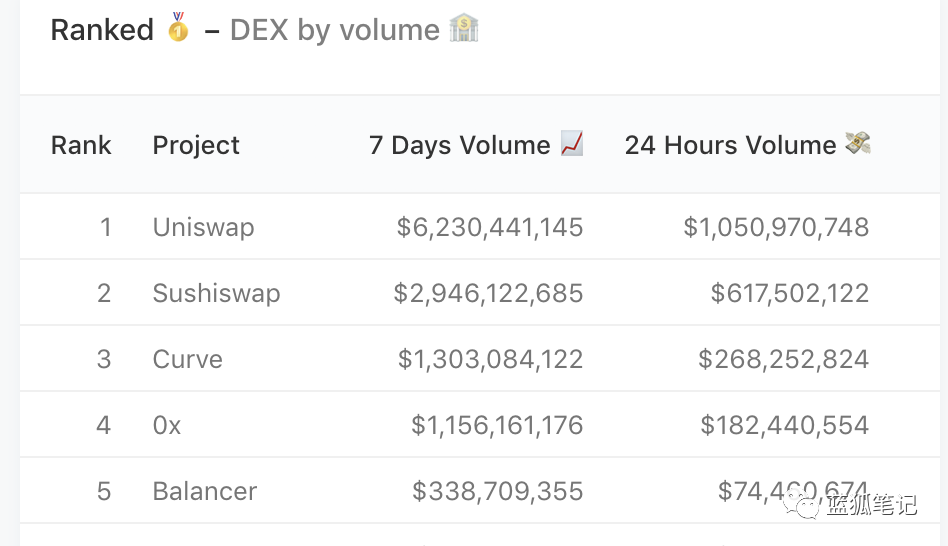

雖然目前以太坊的區塊獎勵和費用收益非常誘人,但礦工之間的競爭也是激烈的。礦工還有其他的提升收益機會嗎?隨著以太坊生態的發展,鏈上的機會也越來越多,這些機會為礦工提高收益提供了更大的機會。而Archer DAO可以為礦工提升收益。Archer的“清道夫”網絡剛才提到鏈上的機會,這些機會存在于DEX的套利交易、借貸清算以及其他低風險的獲益機會。隨著DEX交易規模不斷攀升,借貸規模的日益發展,獲益的機會也越來越大。僅僅是DEX一周的交易量超過100億美元,而且還一直攀升。

Alameda Research前CEO承認與SBF合謀誤導借款人:金色財經報道,Alameda Research前首席執行官Caroline Ellison表示,她與FTX的聯合創始人Sam Bankman-Fried故意誤導借款人,未如實相告這家交易公司從其姊妹加密貨幣交易所獲取的借款金額。Ellison在12月19日于曼哈頓聯邦法院召開的認罪聽證會上首次進行行為陳述。根據聽證會的文字記錄,她說“我知道那是錯的”。[2022/12/24 22:04:47]

(DEX的交易量排行,Duneanalytics)

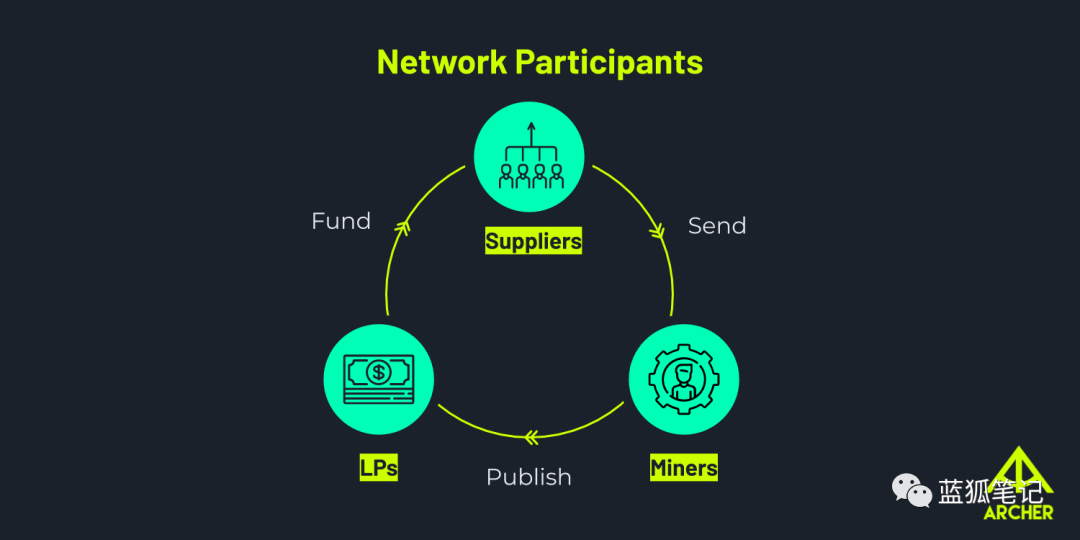

那么,如何捕獲這些DEX套利和借貸清算的機會?這里的首要問題是:誰來發現這些機會?這就涉及到Archer DAO的幾個角色:除了礦工,還有策略供應者,流動性提供者(LP)的角色。首先策略的供應者(suppliers)發現鏈上的收益機會。suppliers是鏈上機會的分析者,他們負責發現并提交有利可圖的機會。Archer系統評估這些收益機會后會將高價值的機會發送給礦工,由礦工打包進入區塊并產生收益。收益會由礦工和Supplier共享。如下圖:

印度加密公司Parcel完成250萬美元融資:金色財經報道,印度加密初創公司Parcel已籌集了250萬美元的種子資金,用于為去中心化自治組織(DAO)建立資金管理協議。DragonflyCapital領投,ScalarCapital、ACapital、Compound、Consensys、6thManVentures也參投。Parcel目前為DAO提供了一種工具,可幫助他們管理工資單、支付贈款和空投,但僅限于批量支付。(theblockcrypto)[2021/9/3 22:58:44]

(Archer網絡的參與者,Archer DAO)

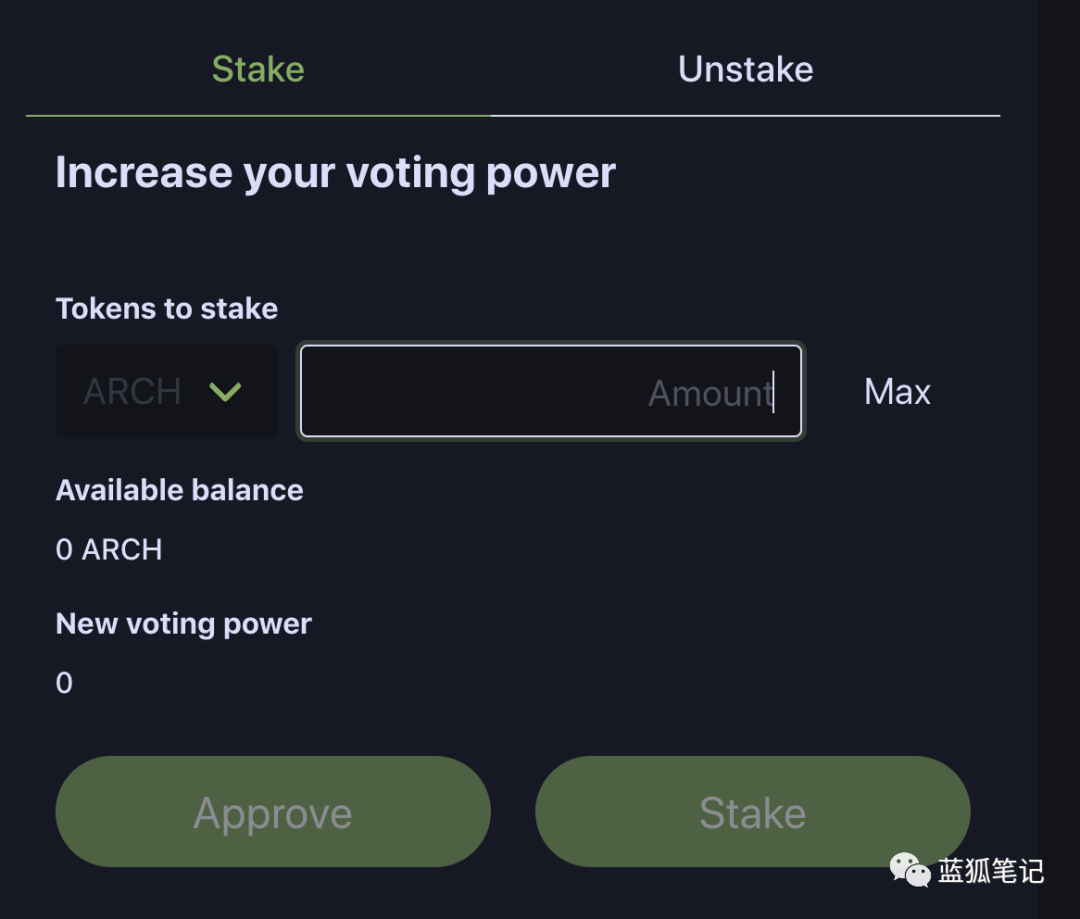

在這個假設中,在sushiswap上8eth可以兌換0.112YFI;而在cream中0.112YFI可以兌換3,940USDC;而在Uniswap上,3,940USDC可以兌換11.35個ETH。在這個套利交易中,一共可以產生3.35ETH的收益,其中1.675ETH分給礦工,而1.675ETH分給supplier策略供應者。從以上的案例中,我們可以看出,Archer的核心之一在于將礦工的角色變成DeFi生態的積極參與者,他們參與到DeFi的套利活動中,不僅獲得區塊獎勵、費用收益,還可以在執行交易中獲得更高的價值。從這一點看,礦工變成了套利交易和清算的參與者。也就是,提高了MEV(Miner Extractable Value)。策略供應者發現機會并提交交易,礦工打包這些交易并生成區塊。這里還有一個重要角色,它們是流動性提供者。流動性提供者為策略的實現提供資金資助。Archer的流動性提供者(LP)存入資金可以分享套利或清算等收益。策略供應者可以利用這些資金進行交易,由于這些LP提供的資金匯集在一起,且存入多種代幣,可以讓套利等交易行為更高效,例如可以減少多個操作所帶來的gas費用,存在多種代幣池有時候可以省去代幣兌換的費用等。有人也會說,為什么不利用閃電貸,基本上沒什么費用。不過閃電貸對于資金還款時間是有明確要求的,而LP提供的資金允許更長的使用時間,這可以讓策略提供者有機會執行更高級的策略,交易更高效,從而讓流動性者、礦工、以及策略供應者都受益。由于DeFi整體的套利和清算市場空間在一段時間內也是相對固定的,因此流動性也存在邊際遞減效應的問題,并不是流動性越多越好,而是利用率越高越好。因此,后續Archer 可能會通過DAO治理來平衡這個需求,從而達成最佳收益的效果。Archer對DeFi生態的影響一旦礦工積極參與到套利交易和清算交易中來,可能會給DeFi生態帶來額外的好處。其中之一是,DeFi系統的更高效運作以及更少的搶先交易。由于清算更為及時高效,可以降低借貸等市場的抵押率;不同DEX之間的價格越來越趨于一致,代幣有更好的價格發現;也會導致更少的搶先交易,因為搶先交易的機會更少,可以通過私有渠道提交交易。從這個角度看,Archer DAO不利于當前的套利機器人,這些套利機器人通過mempool搶先交易獲益。Archer可以通過將礦工和策略供應者以及流動性提供者聯合起來,在實現更高收益的同時,也順帶凈化DeFi環境。Archer是DAO組織所謂DAO治理,是說Archer不屬于任何單個人或單個組織,它通過其代幣ARCH進行治理,用戶通過質押ARCH代幣獲得對ArcherDAO的決策權。

Opium融資325萬美元,Alameda Research等參投:加密衍生品交易所Opium獲得325萬美元融資,投資者包括QCP Soteria、Kenetic Capital和Alameda Research。

Opium創始人兼CEO Andrey Belyakov表示,創建Opium是為了解決傳統衍生品市場的三個問題:透明度、進入壁壘和成本效益。這三個問題都可以通過區塊鏈解決,因為這樣“每個人都可以運行自己的衍生品”。Belyakov表示,“我們短期內正在提高DeFi的效率,但我們的長期目標是在這個巨大的市場上與傳統衍生品競爭。”

上個月,Opium推出USDT信用違約掉期產品。該公司還計劃推出不同的信用違約掉期,以與保險市場上的其他解決方案競爭。(CoinDesk)[2020/11/2 11:28:32]

(Archer網絡的治理,Archer DAO)

聲音 | David Marcus:Libra協會招募100名成員應該沒有問題:據路透社消息,Facebook數字貨幣項目Libra項目負責人David Marcus10月16日表示,該組織招募100名成員應該沒有問題,他預計一旦監管問題得到解決,其他銀行和金融公司也會加入協會。[2019/10/16]

通過質押代幣ARCH,可以對Arhcer網絡提案進行投票;如果質押超過1萬個ARCH代幣可以進入私有的Discord群組,如果質押超過2萬個ARCH代幣,則有資格提出新提案。從當前提案情況來看,目前Archer DAO還剛剛開始。ARCH代幣目前主要是治理代幣,還沒有捕獲協議價值。估計隨著未來DAO治理的深入,這個局面有可能得到改變。例如ARCH可以捕獲清算或套利收益的一定比例之類的。如果有利于網絡的發展,代幣經濟機制的迭代也是有可能的。當然,如何發展取決于ARCH代幣持有人的決策和治理。Archer跟DeFi生態的合作目前利用Archer系統的DeFi項目包括Sushiswap、Uniswap、Cream、AAVE、Balancer、Compound、mStale、DODO、Curve、Oasis等,這些DeFi項目利用Archer可以實現更及時的清算、代幣的價格發現、更少的搶先交易,從而帶來更好的用戶體驗。這也是為什么DeFi項目愿意跟Archer合作的原因。

(Archer網絡的合作者,Archer DAO)

Archer DAO Vs Keeper DAOKeeper DAO也DeFi的流動性網絡,它也有keeper,相當于Archer 上的suppliers,這些keeper通過流動性提供者的池中資金進行鏈上的套利和清算,由此獲得收益。因此,本質上來說,Archer DAO和 Keeper DAO是處于同一賽道的項目,爭奪的都是DeFi上的清算和套利市場的收益。兩者都像是自然界的“清道夫”,其主要目標是為了實現自身的高收益,也順便為DeFi系統的可持續發展提供助力。不過兩者也有一些不同。例如Archer DAO將礦工們拉入其網絡,這是很聰明的做法,在套利和清算交易中存在優勢。這意味著Archer DAO不僅可以做到Keeper DAO所做的 ,甚至也有機會做到更好。而Keeper DAO則采用PGA(Priority Gas Auction)的方式來試圖實現交易的優先,此外其將流動性提供者提供的未利用資金存入Compound或dydx等借貸市場從而獲得更多收益,這也是聰明的做法,值得Archer DAO學習。目前Keeper DAO的市值是Archer DAO的10倍。Keeper DAO流動性提供者提供了近2億美元的流動性資金,由于起步較早,Keeper DAO業務領先。而Archer DAO剛剛起步,有潛在的上升空間,未來兩者會如何演化?這一切取決于兩者項目團隊和DAO治理的節奏把握和實施,一些看似細小的差別,隨著時間的流逝,可能會顯出大的差距。不管誰最終笑到最后,這個賽道作為DeFi領域的重要補充,都值得關注。? ? ? ? ??

似乎是一個輪回,CryptoKitties 在 2017 年的牛市中大放光彩,成為第一個讓公鏈癱瘓的爆款 dApp.

1900/1/1 0:00:002021新年伊始,BTC 迎來一輪令人瞠目結舌的上漲,吸引了全球資本市場的目光。元旦以來,比特幣價格先后站上34000美元和40000美元的高點,推動加密貨幣市場的總市值突破1萬億美元.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00縱觀全球,美股市場依舊是最富流動性、話題性的投資市場。1 月 28 日,美國年輕人最愛的券商平臺 Robinhood 與多家美國本土券商先后宣布限制 GME、AMC 等股票的開倉.

1900/1/1 0:00:00你們關注的DeFi+DAO生態全景圖來了,一圖帶你了解DAO的全息生態 DefiLlama推出NFT儀表盤:金色財經報道,加密數據平臺DefiLlama在社交媒體宣布推出NFT儀表盤.

1900/1/1 0:00:00金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。經常有人說“2%的賬戶控制了95%的比特幣”,比特幣真是這樣高度集中分布嗎?近日鏈上數據分析機構Glassn.

1900/1/1 0:00:00