BTC/HKD-1.36%

BTC/HKD-1.36% ETH/HKD-3.39%

ETH/HKD-3.39% LTC/HKD-4.92%

LTC/HKD-4.92% ADA/HKD-3.83%

ADA/HKD-3.83% SOL/HKD-4.04%

SOL/HKD-4.04% XRP/HKD-4.09%

XRP/HKD-4.09%這個周末,BTC和ETH,依舊處于無聊的低波動狀態,很多人開始乏了,但DeFi領域上演的一幕幕讓人驚愕的戲劇,確實可以讓人分泌出很多多巴胺,而筆者也體驗到了其中的瘋狂。

當然,結局并不是美好的,這里寫出來讓大家開心開心。

先總結一些最近個人的看法:

DeFi概念的范圍繼續擴大,整個幣圈都在往這個概念靠攏(哪怕是一些看上去八桿子都打不著關系的);

DeFi和CeFi在結合,表現為中心化交易所的用戶可在交易所參與DeFi的流動性挖礦;

IDO之風愈演愈烈,投機的氛圍也越來越強,中心化交易所的IEO也會重啟,同時,項目層次不齊的情況會越發突出,從本質上說,這些依然屬于變相的ICO;

IDO對于投資者而言,實際是比ICO更糟糕的機制,無論是uniswap、balancer還是最近mStable拍賣采用的Mesa競拍,投資者拿到token的價格只能是機構成本的十倍,甚至數十倍,而且初始價格是非常容易操縱的,總的來說,IDO并不適合普通人參與,而更適合那些風險偏好者。而流動性挖礦,也需要非常謹慎,并且是越新的項目,代碼存在漏洞的風險也就越大;

DeFi借貸項目steadefi受攻擊損失截至現在金額已達約114萬美元:金色財經報道,根據MetaTrust Alert推文,部署在Arbitrum和Avalanche上的DeFi借貸項目steadefi截至現在,遭受攻擊損失金額已達約1,140,000美元。所有金庫的owner已被入侵所有權已被轉移到攻擊者的錢包(0x9cf71)。攻擊者調用特權函數獲得了Arbitrum和Avalanche上的所有可借用資產,然后將其交換為ETH,并將ETH橋接到以太坊。以太坊上的錢包現在持有624ETH(價值114萬美元)。[2023/8/8 21:31:09]

DEX交易量超越CEX已經變得比想象中的要更近;

衍生品DEX和Layer2DEX會成為接下來市場的焦點;

DeFi短期并沒有帶動ETH的價格,主要是因為穩定幣可以代替它成為融資媒介,但從長期來看,ETH大概率會是受益者;

目前DeFitoken的價格普遍存在較大泡沫,但這并不意味著泡沫會立刻破裂;

之前的DeFi項目是有產品,有成績,還有代碼安全審計的“三有”項目,但筆者擔心,在投機氛圍的帶動下,越來越多的“三無”項目會出來騙錢,請守好自己的錢包;

BSC鏈上DeFi收益聚合器Dot.Finance遭受閃電貸攻擊:8月25日消息,BSC鏈上DeFi收益聚合器Dot.Finance遭受閃電貸攻擊,PeckShield派盾分析發現,此次攻擊是PancakeBunny的同源攻擊。

受到攻擊的影響,Dot.Finance代幣PINK短時急跌35%,從0.77USD跌至約0.5USD。[2021/8/25 22:36:51]

DeFi必然會遇到監管問題,對于中心化程度高的項目,請務必要提高警惕;

很多人認為BTC牛市很遠,但我覺得已近在眼前;

DeFi的概念已經存在很久,為什么現在開始熱炒?

很多人可能會疑惑,DeFi的概念不是很早就有了,為什么當初沒火,現在卻開始熱炒?是不是依舊是在炒作概念?

首先,DeFi概念的熱炒,背后確實是有一股力量在推動,包括像Coinbase、A16Z這樣的大型機構,以及以太坊生態的眾多參與者,但從本質上來說,金融確實是區塊鏈最適合應用的領域,推動這場運動,是共識的一個結果。

第二,2018-2019年,加密貨幣市場尚未走出熊市,并且基礎設施也不夠完善,因此并沒有大規模化的可能,當時的DeFi完完全全是處于玩具的階段。

DeFi期權協議Opyn將于6月29日推出部分抵押:據官方消息,DeFi期權協議Opyn宣布部分抵押將于6月29日啟動,并于今日推出首個針對香草期權的鏈上保證金系統。對于部分抵押,Opyn的目標是確保在危機(如黑色星期四)中,保證金大于期權的溢價(而不是行權),以確保期權賣方不會逃避自己的義務。這個“沖擊”溢價是保證金的下限。用戶可以選擇是完全擔保還是部分擔保一個鑄幣期權。[2021/6/6 23:15:55]

而進入2020年之后,像Rollup等二層技術及項目的推出,可以為DeFi擴大馬路數百倍,同時大大降低成本,此外,像Argent這樣的無助記詞智能合約錢包的出現,也可以大大降低DeFi的使用門檻,也就是說,DeFi在進入2020年之后,才有了熱炒的前提。

但在初期階段,DeFi必然是由投機主導的,也就是很多人會說的"幣圈內卷"現象,因為本身最容易接受DeFi概念的,其實就是這個圈子里的人,但這是“破圈”之前的一個必要過程。

很多人可能會說,拿著BTC和ETH不是挺好嗎,何必折騰來折騰去,因為到最后,大多數的DeFi項目都逃不了歸零的結局,而只有少數的DeFi項目才有可能成功。

BitMax上線DeFi幣 EASY日內漲幅達120%:據BitMax官網顯示,截止今日9:40 BitMax上線DeFi幣 EASY價格突破歷史高點,現報價5.9USDT,日內漲幅達120%。

更多詳情請見BitMax平臺官網BTMX。[2020/10/30]

拉長時間線來看,的確會是如此,但你想過沒有,不參與其中,你怎么知道這個領域到底是怎么回事?你又怎么知道,自己原先的想法是否就是錯誤的?

從目前來看,DEX的興起,是必然的,借貸的興起,也是必然的,這些都是為了實現區塊鏈資產無需信任的愿景,但這個過程,一定會是曲折的。

投機mStable失敗帶來的思考

下面就講講筆者參與mStable競拍,然后失敗,最終浪費了時間,以及數十筆交易手續費的失敗經歷:

為什么決定參與mStable競拍?在參與之前,我從三個角度思考了這個問題:

mStable符合有產品,有成績,有代碼安全審計的“三有”標準,并且投資機構給出的1500萬美元整體估值是合理的;

mStable做到無滑點穩定幣兌換這一點,的確有一定的競爭力,是屬于可以和Curve一較高下的項目;

幣贏CoinW將于8月12日13:00在DeFi專區上線YAM:據官方消息,幣贏CoinW將于8月12日13:00在DeFi專區上線YAM/USDT交易對,并開啟“交易瓜分20YAM,-0.1%Maker費率\"活動;據悉,Yam是一個實驗性協議,其核心是一種彈性的供應加密貨幣,它會根據市場情況擴展和收縮其供應。[2020/8/12]

mStable的IDO選擇了競拍模式,不再是直接在balancer上線,這可以解決機器人搶先交易的問題,并且流程其實有點復雜,這看上去會是一個機會;

但事實證明,個人最初的想法是太過天真了,尤其是最后的一點。

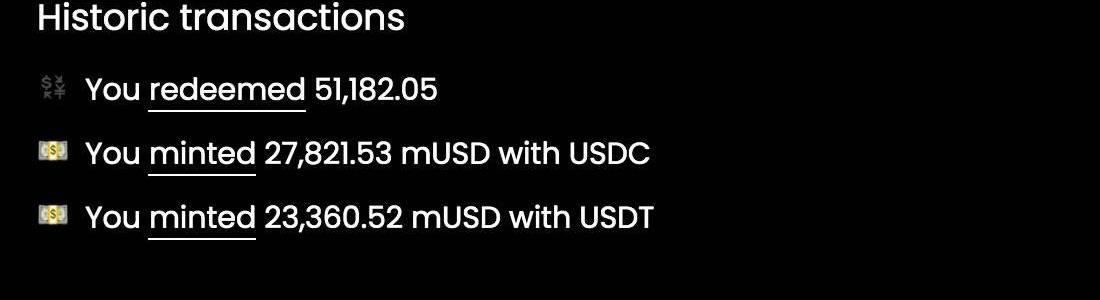

首先,參與mStable的競拍,是需要用到mUSD穩定幣的,這可以通過USDT、USDC、TUSD、DAI去1:1鑄造兌換,也可以選擇在Balancer上進行兌換,從費用的角度來看,直接用穩定幣鑄造顯然是更適合的:

正是這一原因,導致mStable協議抵押的資產在周六那天增加了1100多萬美元,而競拍結束之后,mStable協議抵押的資產從最高接近4000萬美元,驟降到目前2940萬美元,也就是說,這些新增抵押的資產并不是自然流進去的,而是用于競拍的目的。

鑄造完mUSD之后,你需要把mUSD轉到Mesa平臺,然后通過官方的指南添加交易對,并進行出價,規則是“共計拍賣266萬MTA,持續時間為2天,以北京時間18日22:00為交割時間,價高者得”。

而每次出價及取消,都需要和合約進行交互,也就是說,每次操作都需要支付一筆手續費,然后筆者傻乎乎地進行了13次出價及取消操作,其中大部分是在最后的幾分鐘進行的。

而競拍的過程,實際是個博弈的過程,筆者從最初抱著撿便宜的心態,到后面不斷抬高對項目的估值(注:

距離清算前幾個小時,mStable項目方故意宣布了和FTT交易所深度合作的消息),再到達到個人出價的極限,最后在MTA清算價超過1.8美元,以及上線Balancer之后立刻達到3美元時出現的那種錯愕感。

毫無疑問,這次的DeFi投機行動,是徹徹底底失敗的。

但從理性的角度來看,一個剛上線不久的DeFi項目,竟然有了超過3億美元的估值,這確實有些讓人覺得匪夷所思,恍惚間,我有種回到2017年ICO熱潮的那種感覺。

而事后來看,其實這種IDO方式,又存在很大的操縱空間,它對于投資者而言其實是非常不利的。

而很多獲利的參與者,又馬不停蹄地把目光瞄向了接下來的YFI、Curve等熱門項目,同樣,也是讓人匪夷所思的回報率,但這只是表面上的,絕非是普通參與者能夠獲得的回報率。

所以,在體驗過mStable的競拍后,筆者可能不會再去湊新項目的IDO熱鬧了,相關的風險已經越來越大,“三無”項目也會越來越多。

最后簡單談談DeFi項目的估值問題:目前似乎并沒有一個很好的答案,當前市場上較為流行的方法就是看市盈率,依據是DeFi屬于三個超類資產中的資本資產,因此市值與協議盈利能力的比值,是一個較有意義的參考指標,而另一種簡單粗暴的方式,就是看協議鎖定的資產金額,或者看交易的金額。

然而,以上這些評估方案都是屬于非常初期的,因為很多看似相同賽道的協議,實際并不是同一緯度的,例如layer1的DEX和layer2的DEX,從流動性來看,顯然目前layer1的DEX更占優勢,但從期望來看,layer2的DEX可能成長空間會更大一些,并且每筆交易的費用相差是非常大的,這導致layer2DEX的交易數明顯突出,但協議的收入卻并不高。

因此,總的來說,關于DeFi項目的估值,當前行業還是處于一個盲人摸象的階段,就比如筆者對mStable的估值就明顯低于市場給出的估值。

還有一點值得說的是,在這一次DeFi運動中,SuZhu和他的ThreeArrowsCapital的表現是最為突出的,無論是AAVE、Kyber、Synthetix、mStable,還是其他幾個即將推出的項目,都具有很大的亮點,總的來說,像衍生品DEX、低滑點DEX、Layer2DEX,以及穩定幣資產、創新借貸等,依然會是接下來DeFi運動的主旋律,至于這場運動會持續多久,以及影響會有多大,這還需要時間來觀察。

Tags:EFIDEFDEFIABLELibre DeFiDeFi.chPyrrho DeFiDai Stablecoin

在奧馬巴擔任總統期間,AnuragLal曾擔任國家寬帶特別小組主任。目前,他是NetSfere的首席執行官,該公司為企業提供安全的消息傳送服務.

1900/1/1 0:00:006月13日,從去中心化金融協議Compound中借入的資金達到10億美元大關,其前三大市場是DAI、穩定幣USDC和以太坊。目前MakerDAO的DAI保持領先,其協議借用價值占79.88%.

1900/1/1 0:00:00加密市場周期四季分明,幾乎所有人都知道,然而在漫長的熊市周期里卻不是所有人都能熬得住,在類似312這種極端事件中,也不是所有人都能扛得住,許多人即便相信也許還有未來,還是選擇了無奈的離場.

1900/1/1 0:00:00截止發稿時,DeFi聚合收益協議yearn.finance發行的治理代幣YFI價格已經達到了3445美元,24小時漲幅超100%,昨日yearn宣布將推出v2版本.

1900/1/1 0:00:00撰文:SomerEsat以太坊2.0升級預計將于今年晚些時候發布,起初將推出階段0。階段0包括上線信標鏈,信標鏈負責管理PoS協議。為了與信標鏈交互,需要通過實現了以太坊2.0規范的客戶端.

1900/1/1 0:00:00WhaleAlert于7月20日發布關于中本聰的一份報告,報告對中本聰開采的區塊數和擁有的比特幣做出最準確的估計,中本聰開采了54,316個比特幣區塊,持有1,125,150個比特幣.

1900/1/1 0:00:00