BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+2.23%

ADA/HKD+2.23% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+0.21%

XRP/HKD+0.21%背景

2021 年 1 月 27 日,據慢霧區情報,SushiSwap 再次遭遇攻擊,此次問題為 DIGG-WBTC 交易對的手續費被攻擊者通過特殊的手段薅走。慢霧安全團隊在收到情報后立馬介入相關事件的分析工作,以下為攻擊相關細節。

SushiMaker 是什么

SushiMaker 是 SushiSwap 協議中的一個重要的組件,其用于收集 SushiSwap 每個交易對的手續費,并通過設置每個代幣的路由,將不同交易對的手續費最終轉換成 sushi 代幣,回饋給 sushi 代幣的持有者。這個過程就是發生在 SushiMaker 合約上。

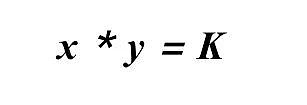

恒定乘積的公式很簡單,在不計算手續費的情況下,恒定乘積的公式為

路透社:SBF欺詐指控回避了關于美國法律如何看待加密貨幣的爭論:1月9日消息,Sam Bankman-Fried可能會發現很難辯訴應該撤銷針對他的欺詐指控,因為美國法律如何對待加密貨幣存在不確定性,就像涉及數字資產的刑事案件中其他被告一樣完成了。法律專家表示,這是因為曼哈頓聯邦檢察官對現已破產的加密貨幣交易所 FTX 創始人的指控在很大程度上回避了正在進行的關于加密貨幣是否應作為證券或商品進行監管的辯論。但據專家稱,這種不確定性與針對SBF的大部分指控無關。雖然他面臨一項串謀證券欺詐的指控,但該指控稱他誤導了FTX的股票投資者,并未涉及交易所交易資產的性質。[2023/1/9 11:02:36]

也就是說每次兌換,其實都是遵循這個公式,及交易前后 K 值不變,在兌換的過程中,由于要保持 K 值不變,公式的形式會是這個樣子

烏克蘭危機全面爆發會如何:高盛預測納斯達克大跌近10%:2月21日電,高盛估計,標普500指數在俄烏危機全面爆發中的下行空間為6.2%,若降溫則有5.6%的上漲潛力。以Dominic Wilson為首的策略師預計納斯達克有9.6%的潛在下行空間,反之有8.6%的潛在上行空間。(財聯社)[2022/2/22 10:06:59]

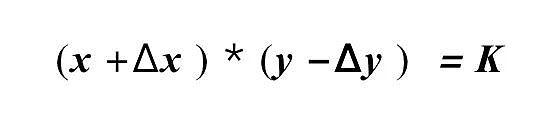

其中 X 代表賣掉的代幣,Y 代表要購買的代幣,那么每次能兌換到的代幣數量會是這個樣子(具體的推導過程就不演示了 :D)

美眾議員:將繼續就如何將數字資產納入監管框架與金融服務委員會進行對話:金色財經報道,美國眾議員Don Beyer(非委員會成員)發表了一份聲明,贊賞了金融服務委員會今天舉行的聽證會,并提到了他關于加密貨幣監管的法案。他說:“我的全面數字資產立法是針對這些努力的絕佳起點。我期待與主席Maxine Waters和委員會其他成員繼續就國會如何將數字資產納入監管框架進行對話,這是行業和監管機構一直以來越來越強調的需求。[2021/12/9 13:00:06]

從公式上可以看到,當輸出代幣 Y 的兌換數量上限取決于 Y 代幣的數量,而和 X 代幣數量的大小無關,反過來說,如果要賣掉的 X 代幣數量很大,但是 Y 代幣的數量很小,那么就會造成大量的 X 代幣只能兌換出少量的 Y 代幣,而這個兌換價格相比正常的交易價格會偏離很多,這就是所謂的滑點,是本次攻擊中的關鍵。

調查:大部分數字資產持有者擔心死后資產如何被處理:2019年10月到2020年6月的調查顯示,大部分數字資產持有者擔心死后如何處理資產,但是其中很大一部分不會使用遺囑、信托或者其它工具。89%的受訪者不同程度上表示他們很擔憂數字資產在他們死后能否傳遞給家人或者朋友,沒有人說完全不擔心。(Cointelegraph)[2020/7/8]

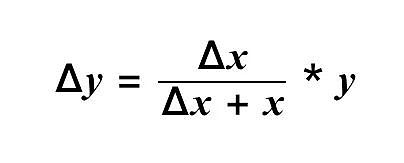

2020 年 11 月 30 日,SushiSwap 就曾因為 SushiMaker 的問題出現過一次攻擊(詳解參閱:以小博大,簡析 Sushi Swap 攻擊事件始末),本次攻擊和第一次攻擊相似,但流程上有區別。相較于舊合約,在新的合約中, 手續費在兌換的過程中會通過 bridgeFor 函數為不同交易對中的代幣尋找特定的兌換路由,然后進行兌換。

動態 | 人民網:區塊鏈與實業結合應注意如何界定算法和物理設備權責體系:今日人民網發文表示,區塊鏈與實業的結合與我國“數字化”的趨勢一致,這一融合過程需要注意三個問題。一是算法和物理設備權責體系如何界定;二是智能制造標準制定思路是否應該轉變;三是5G會給邊緣計算、區塊鏈和物聯網帶來什么沖擊。[2018/8/24]

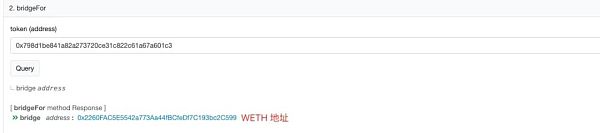

其中,brdigeFor 函數的邏輯如下:

根據 bridgeFor 的邏輯,我們不難發現,如果沒有手動設置過特定幣種的 bridge,那么默認的 bridge 是 WETH,也就是說,在未設置 bridge 的情況下,默認是將手續費兌換成 WETH。而 DIGG 這個幣,就是正好沒有通過 setBridge 設置對應的 bridge 的。

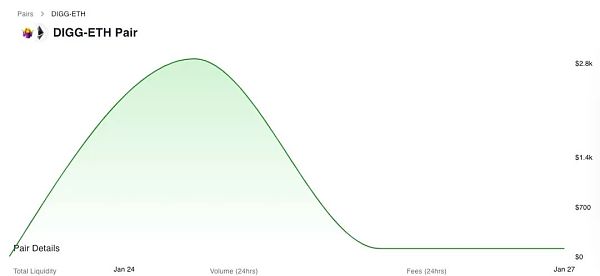

但是這里還有一個問題,就是在 swap 的過程中,如果這個交易對不存在,兌換的過程是失敗的。本次攻擊中,DIGG-WETH 這個交易對一開始并不存在,所以攻擊者預先創建一個 DIGG-WETH 的交易對,然后添加少量的流動性。這個時候如果發生手續費兌換,根據前面說的恒定乘積的特性,由于 DIGG-WETH 的流動性很少,也就是 DIGG-WETH 中的 WETH 上限很小,而 SushiMaker 中的要轉換的手續費數量相對較大,這樣的兌換會導致巨大的滑點。兌換的過程會拉高 DIGG-WETH 交易對中 WETH 兌 DIGG 的價格,并且,DIGG-WETH 的所有 DIGG 手續費收益都到了 DIGG-WETH 交易中。通過觀察 DIGG-WETH 交易對的流動性情況,流動性最大的時候也才只有不到 2800 美元的流動性,這個結果也能和公式的推導相互驗證。

攻擊者在 SushiMaker 完成手續費轉換后,由于 ?DIGG-WETH 交易對中 WETH 兌 DIGG 的價格已經被拉高,導致少量的 WETH 即可兌換大量的 DIGG,而這個 DIGG 的數量,正是 DIGG-WBTC 交易對的大部分手續費收入。

本次攻擊和 SushiSwap 第一次攻擊類似,都是通過操控交易對的兌換價格來產生獲利。但是過程是不一樣的。第一次攻擊是因為攻擊者使用 LP 代幣本身和其他代幣創建了一個新的交易對,并通過操縱初始流動性操控了這個新的交易對的價格來進行獲利,而這次的攻擊則利用了 DIGG 本身沒有對 WETH 交易對,而攻擊者創建了這個交易對并操控了初始的交易價格,導致手續費兌換過程中產生了巨大的滑點,攻擊者只需使用少量的 DIGG 和 WETH 提供初始流動性即可獲取巨額利潤。

相關參考鏈接如下:

SushiMaker 歸集手續費交易:

https://etherscan.io/tx/0x90fb0c9976361f537330a5617a404045ffb3fef5972cf67b531386014eeae7a9

攻擊者套利交易:

https://etherscan.io/tx/0x0af5a6d2d8b49f68dcfd4599a0e767450e76e08a5aeba9b3d534a604d308e60b

DIGG-WETH 流動性詳情:

https://www.sushiswap.fi/pair/0xf41e354eb138b328d56957b36b7f814826708724

Sushi 第一次被攻擊詳解:

https://mp.weixin.qq.com/s/-Vp9bPSqxE0yw2hk_yogFw

By :?yudan@慢霧安全團隊

原文標題:區塊鏈與安全隨想有關區塊鏈安全的話題很多,涉及到鏈上和鏈下。區塊鏈自身的安全事件也層出不窮。但從宏觀的角度而言,區塊鏈技術本身給互聯網和新的信息技術帶了和很多安全上的保障.

1900/1/1 0:00:00創意經濟正向社區經濟轉型社區經濟由加密網絡和社交代幣驅動,向早期經濟參與者提供激勵,讓這些參與者利用自己的技能和資產來為社區或個人提供支持,這些技能和資產在之前并沒有得到充分利用.

1900/1/1 0:00:001月25日,據一站式DeFi門戶DeFiBox.com最新數據顯示,火幣生態鏈Heco當前鏈上鎖倉主流資產總額高達11.5億美金,再創歷史新高.

1900/1/1 0:00:00醞釀許久的Poldkadot(波卡,DOT)在本輪牛市爆發。Coingecko數據顯示,近30天波卡漲幅280%,市值躍升至市場前四,約150億美元,僅次于泰達幣(USDT).

1900/1/1 0:00:001.WSB希望拆除舊金融系統 DeFi希望建立一個新的GameStop股票GME漲破天了。AMC影院(AMC),諾基亞(NOK),黑莓(BB)甚至是Bed Bath&Beyond(BBBY)都是.

1900/1/1 0:00:002021年開年不足一個月,比特幣上演過山車行情。開年突破41000美元后又一度跌破30000美元關口,下跌近3成。投資者切實體驗投資的冰火兩重天。“比特幣跌破30000美元”登上微博熱搜榜.

1900/1/1 0:00:00